Сегодня хочу остановиться на ФосАгро. Сделать полный разбор компании, посмотреть на фин показатели и провести SWOT-анализ.

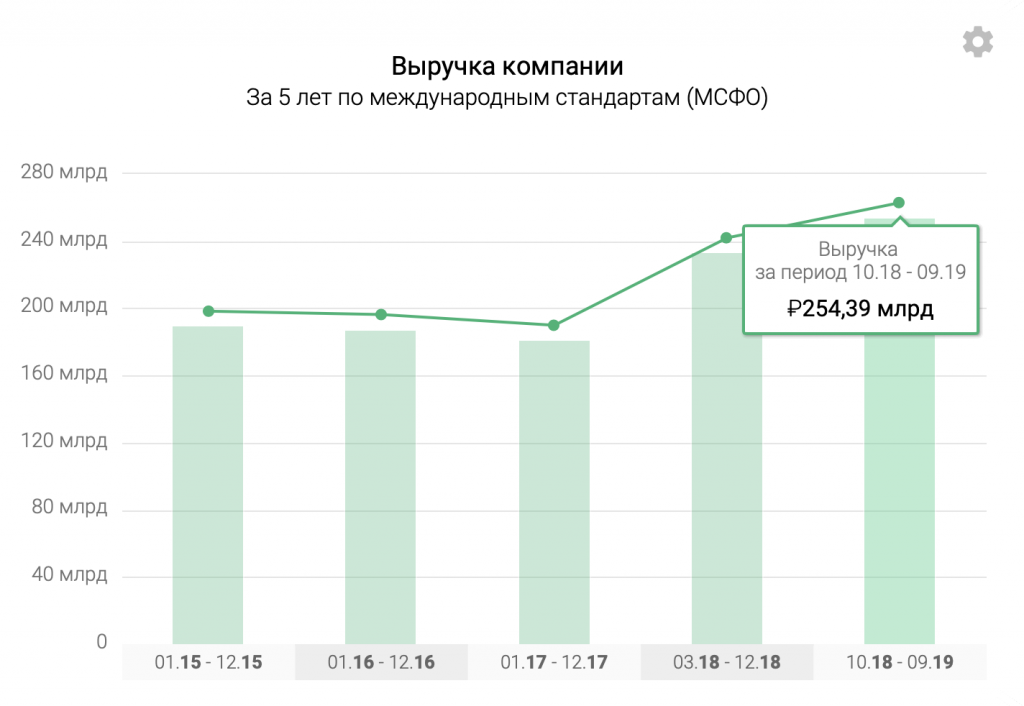

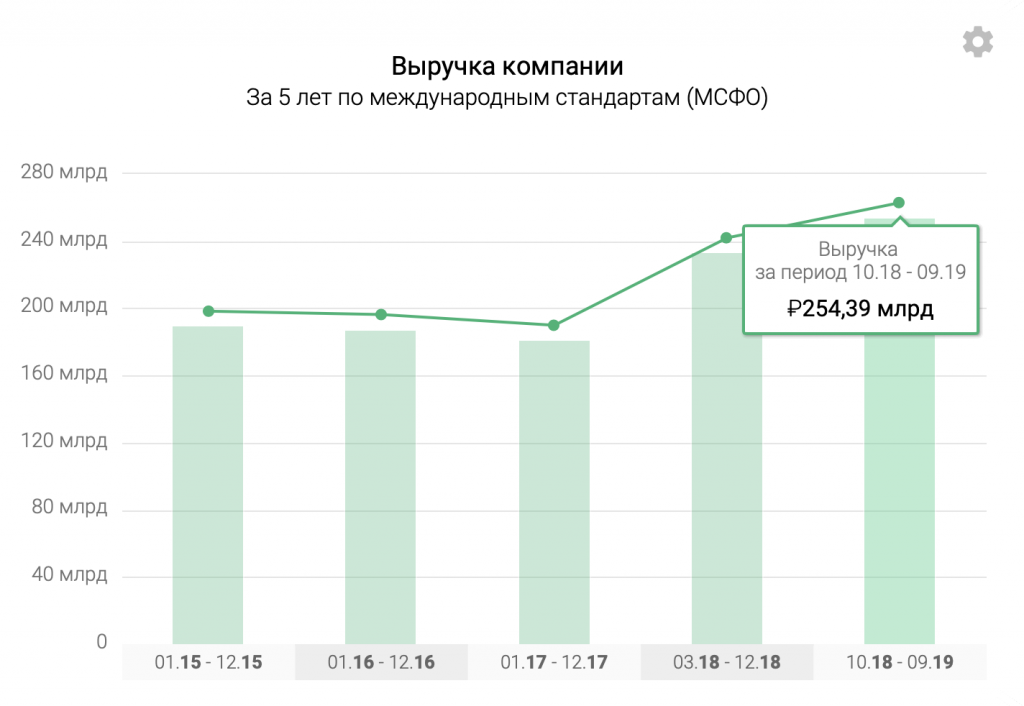

Начнем, пожалуй, с выручки, которая последние 2 года показывает рост. За 9 месяцев 2019 года увеличилась на 12,2% до 195 млрд рублей. В целом, по году мы увидим прирост выручки, вызванный увеличением спроса со стороны российских компаний, а также оживлением продаж в странах Европы. Северная и Латинская Америки по итогам 9 месяцев 2019 года снизили импорт из России.

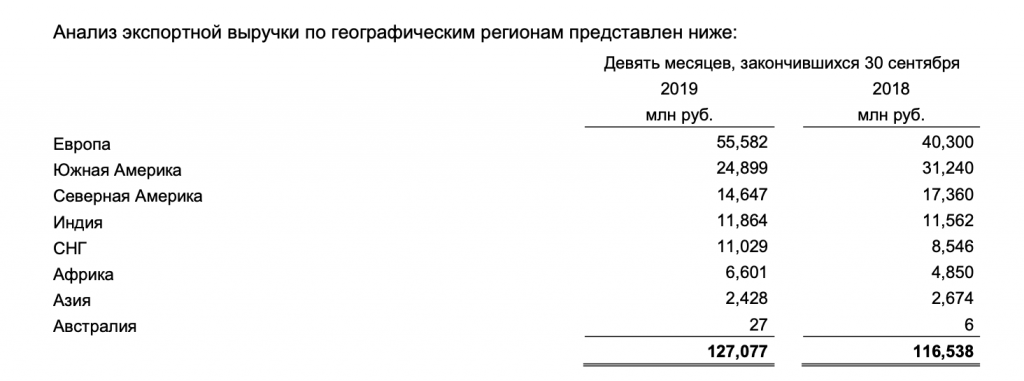

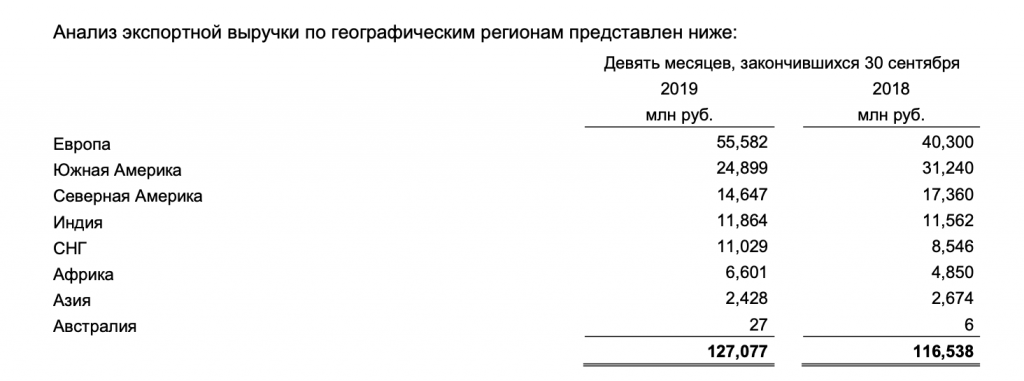

Напомню, что 65% выручки ФосАгро приходится на экспорт. Основные географические регионы потребления продукции — Европа, Южная и Северная Америка. Это же и является основанием для регулярной переоценки курсовых разниц. Правда в 2019 году руководство компании все больше обращается к отечественным потребителям и пытается нарастить продажи именно внутри страны.

Цены на удобрения продолжают испытывать давление в связи с профицитом продукции и большими запасами в Индии и США. Увеличение запасов негативно с точки зрения восприятия, но не критично в долгосрочной перспективе. Краткосрочно, цены будут основным триггером не дающим компании показать значимый рост.

Прибыль компании не может похвастаться постоянным ростом. За последние 5 лет прирост прибыли составил сумарно всего 30%. Однако, с 2017 года выручка увеличилась практически вдвое. А за 9 мес. 2019 года рост составил более 140%, но, как я указывал выше, прибыль от курсовых разниц оказывает сильное влияние на показатели. Для наглядности лучше использовать показатель EBITDA, который за 9 мес. также вырос, умеренно показав 14,3%.

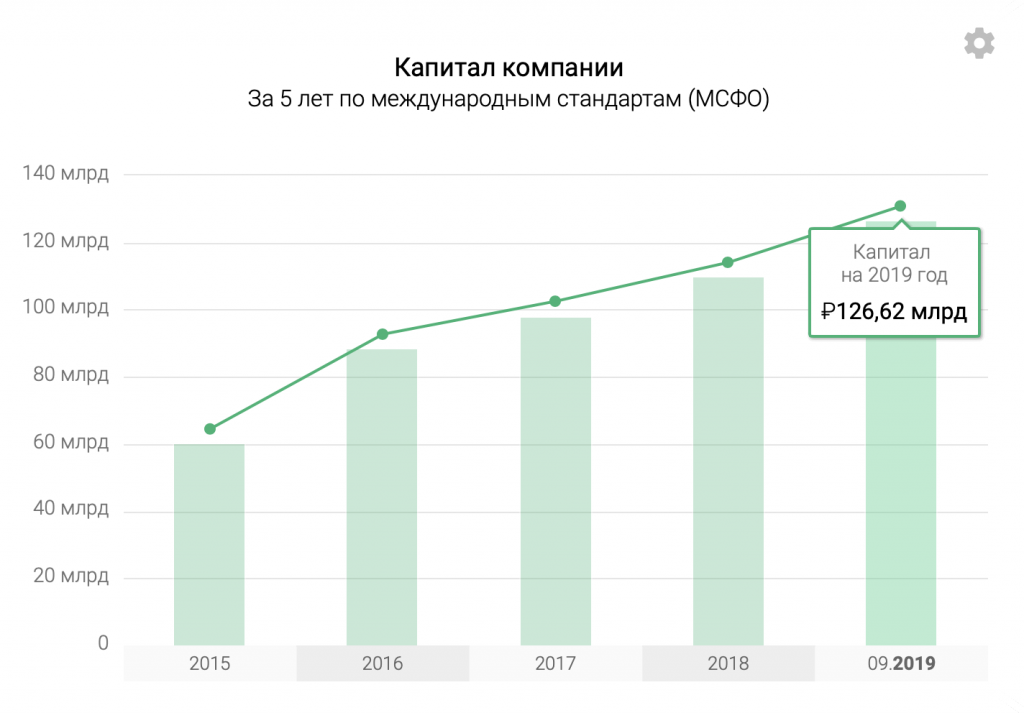

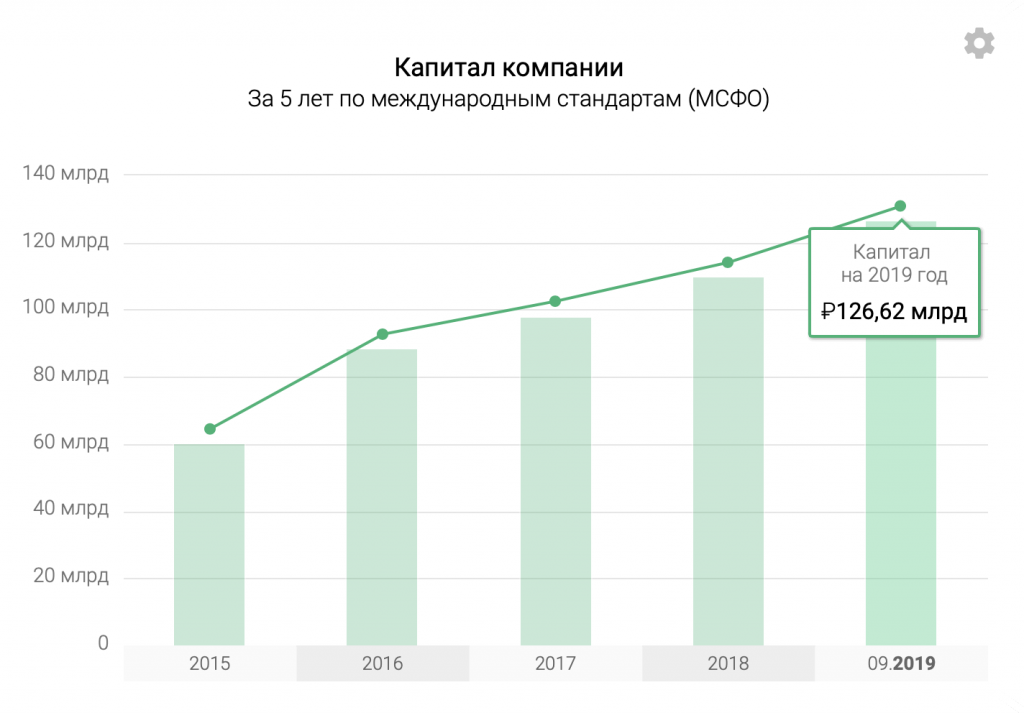

Капитал ФосАгро ежегодно увеличивается благодаря нераспределённый прибыли, которая так желанна дивидендным инвесторам. Во многих прогнозах именно распределение части прибыли является основанием для покупки компании. Когда руководство компании направит ее на дивиденды не известно, да и направит ли вообще. Долговая нагрузка находится на приемлемом уровне. По итогам 9 месяцев Долгосрочные обязательства сократились на 17%, а краткосрочные остались на прошлогоднем уровне. Debt/EBITDA на 3 квартал = 1,43

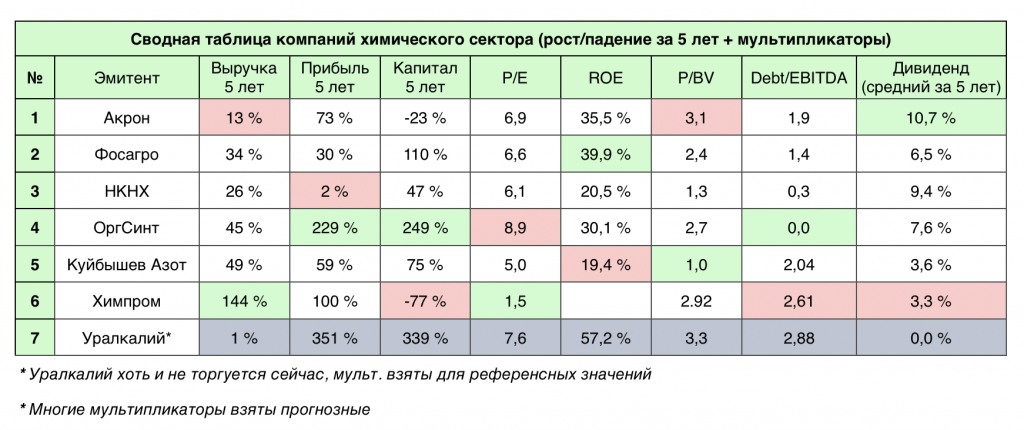

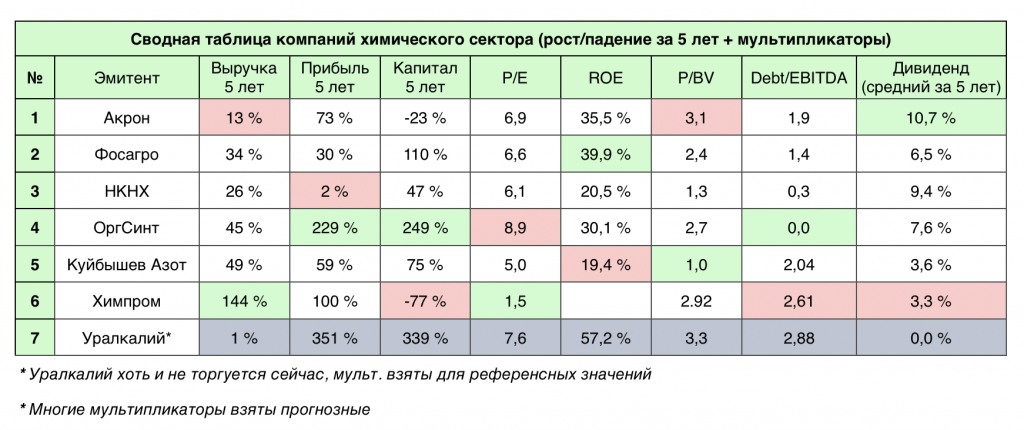

При изучении мультипликаторов я решил использовать сводную таблицу, в которую добавил почти все компании их химической отрасли. В таблице я отметил лучшие и худшие показатели. Думаю, Вы сами сравните их. Но подводя итог скажу, что компания Фосагро смотрится стабильно и ее показатели не выходят за рамки обще-отраслевых.

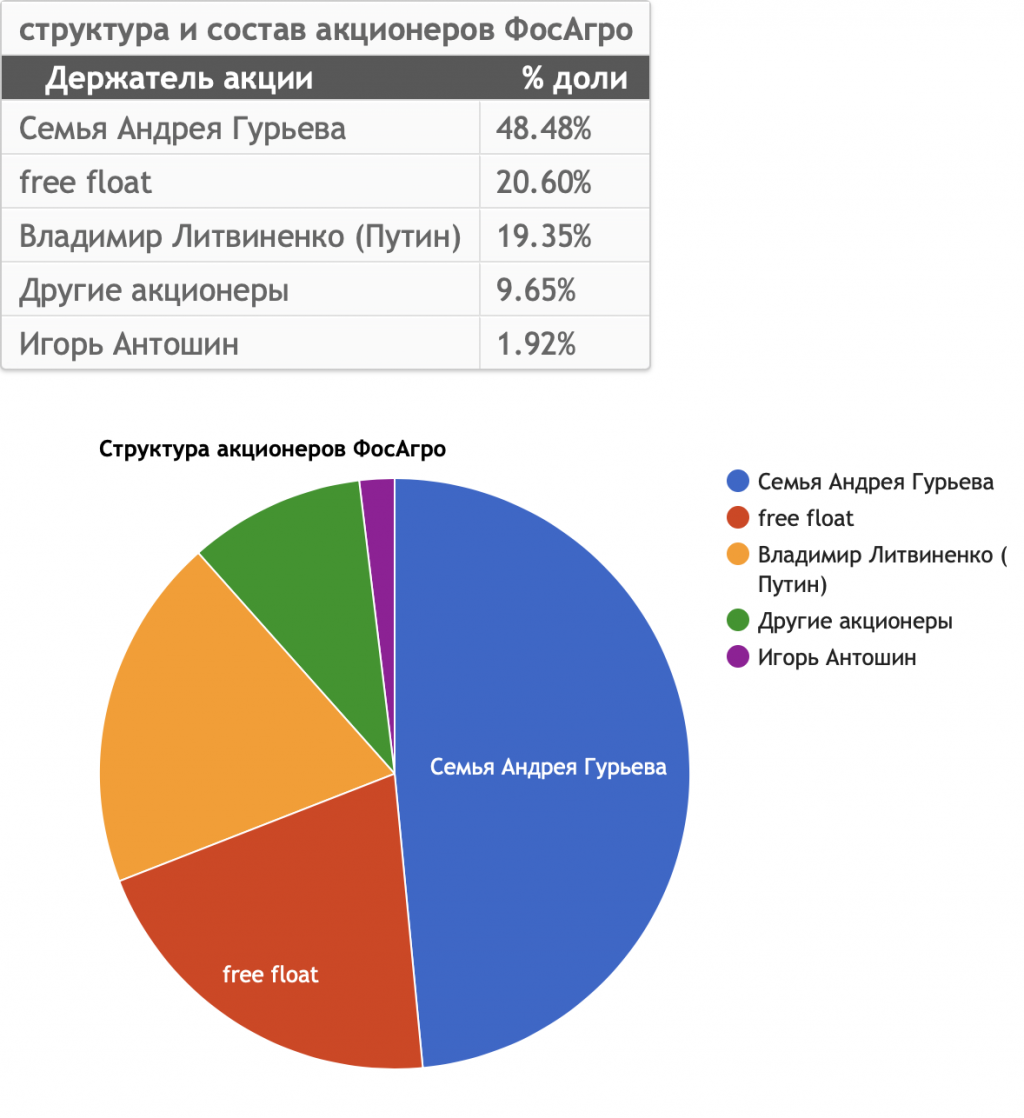

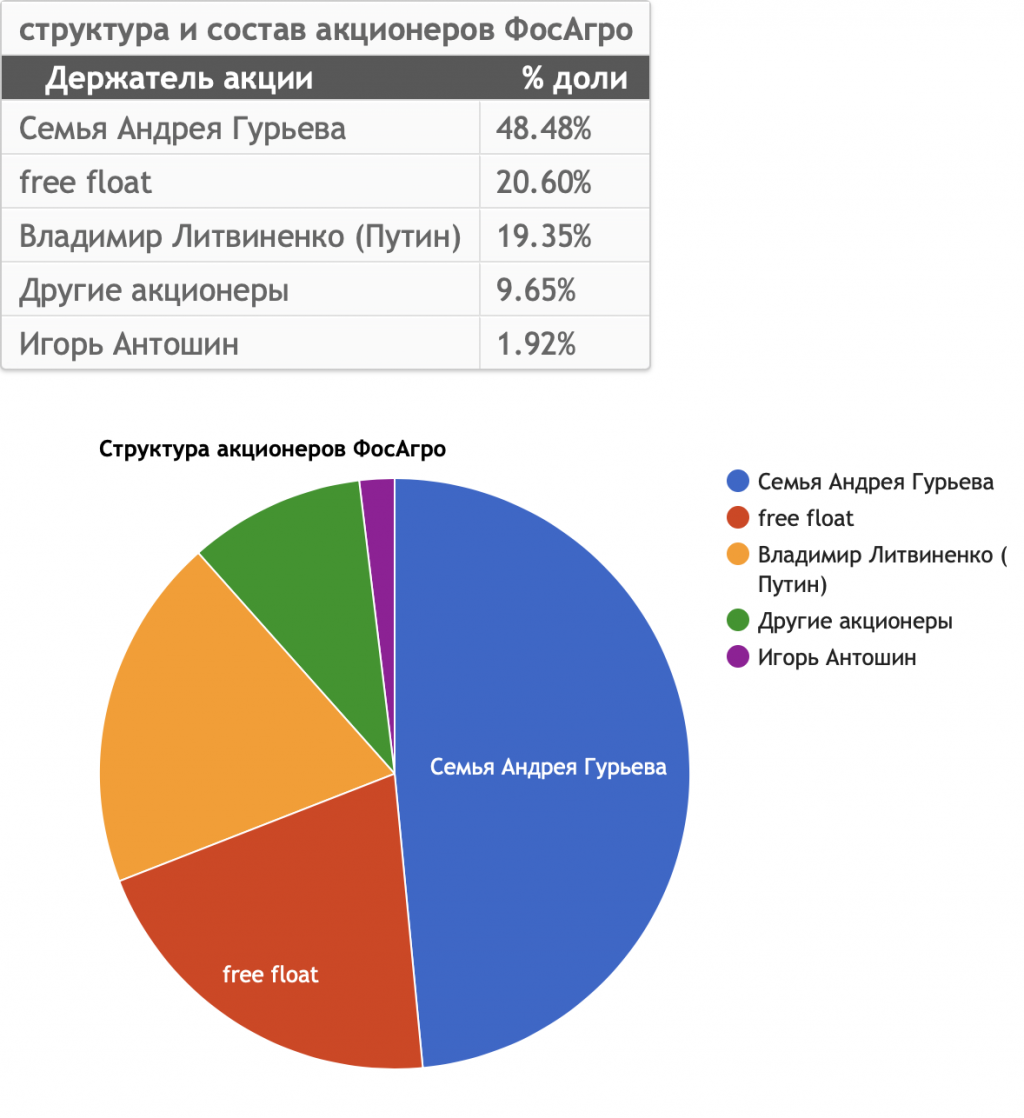

Структура акционеров компании более прозрачна, чем у многих другие АО с государственным участием. Тем не менее, около 80% сосредоточено в руках нескольких лиц (аффилированные они или нет покажет только время), а free float компании составляет всего 20%. Структуру не назовешь гибкой, а владение диверсифицированным.

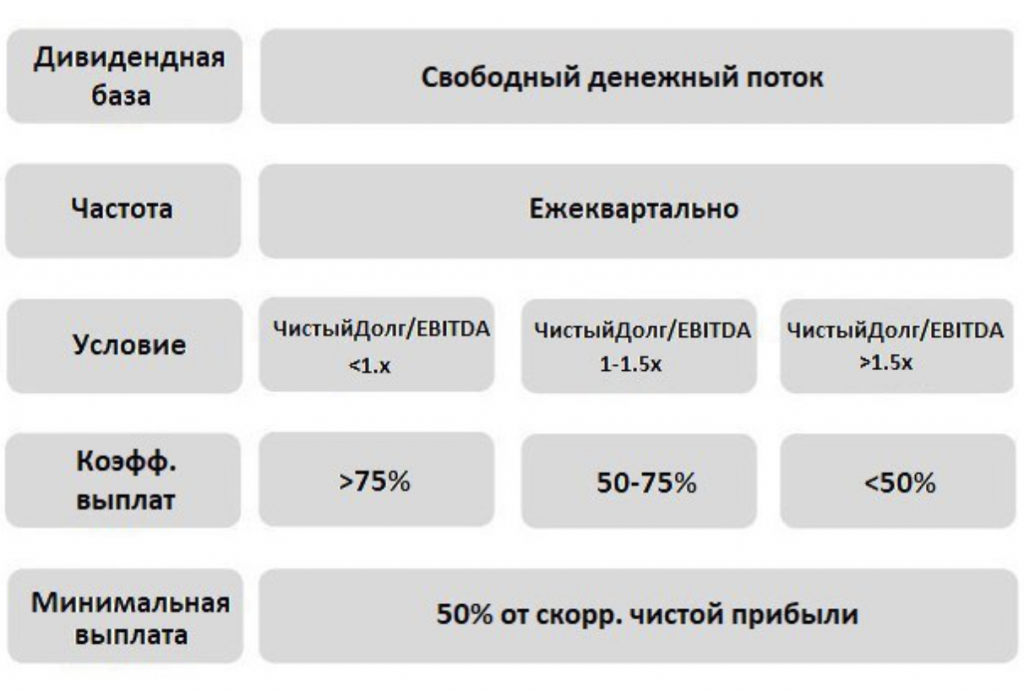

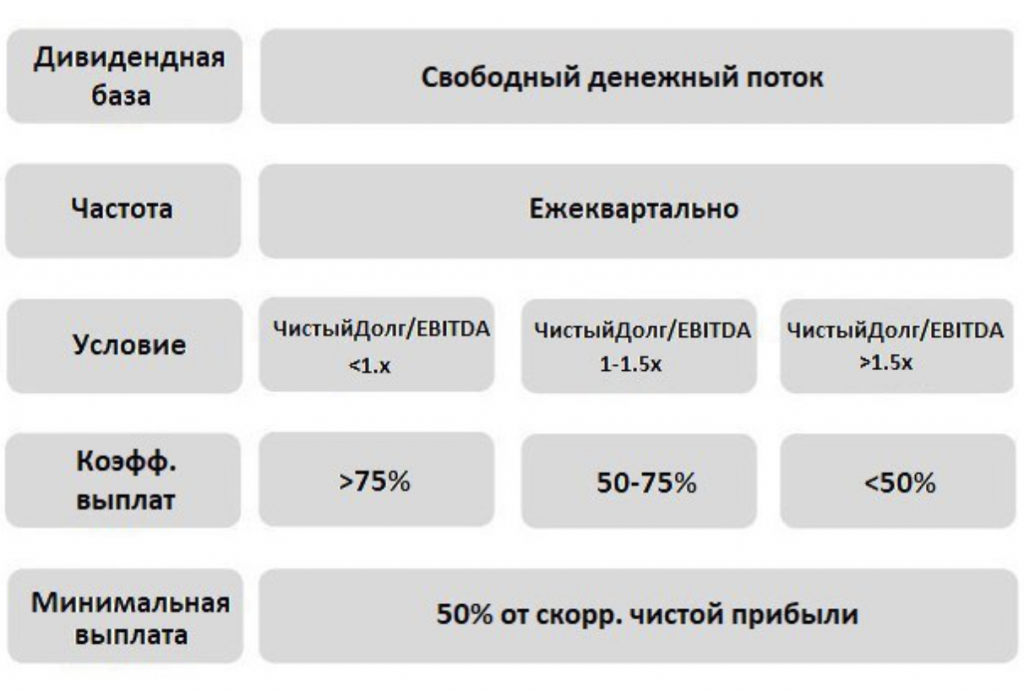

Теперь добрались и до дивидендов. Согласно новой дивидендной политике компания платит дифференцированный процент от FCF, что может дать значительную прибавку к сумме итоговых дивидендов. Нижняя граница осталась неизменной. По итогам 2019 года если и не увидим двузначных сумм выплат, то хотя бы приблизимся к ним.

Итак, компания ФосАгро имеет стабильный бизнес. География продаж прекрасно диверсифицирована. Компания занимает первое место в России по объему поставок. В связи с переизбытком предложения в мире, цены на продукцию испытывают давление. Вкупе с курсовыми разницами возрастает волатильность финансовых показателей, которые год к году не стабильны. Однако последние годы наметился сдвиг в сторону роста выручки и прибыли. Компания стабильно платит дивиденды, чем поддерживает интерес к ней.

В мировом масштабе из года в год идет тренд на защиту экологии, запрету всего, что может нанести вред природе. Фосагро идет в ногу со временем, производя постоянную модернизацию оборудования и, как заявляет, руководство производят «зеленые» удобрения. Не знаю на сколько это возможно, но пока заметного спада в потреблении продуктов питания, выращенных с использованием удобрений, я не заметил.

Изучая каждый аспект деятельности компании и ее фин показателей я так и не смог найти ответ, нужна ли компания Фосагро в моем портфеле. В целом, компания выглядит стабильно и ровно. Но и значимых апсайдов также я не заметил. Хотя бы радует то, что котировки компании торгуются в широком коридоре, начавшемся еще в 2015 году. И цены сейчас у нижней его границе. Хоть я и не основываю свои сделки на тех анализе, в данном случае буду использовать его, как дополнительный фильтр. В случае ухода цены к уровню в 2200 буду думать над покупкой ФосАгро с целью войти с ней в новую фазу роста. Ну и конечно буду ждать итогового отчета за 2019 год, который раскроет нам истинные драйверы движения цены.

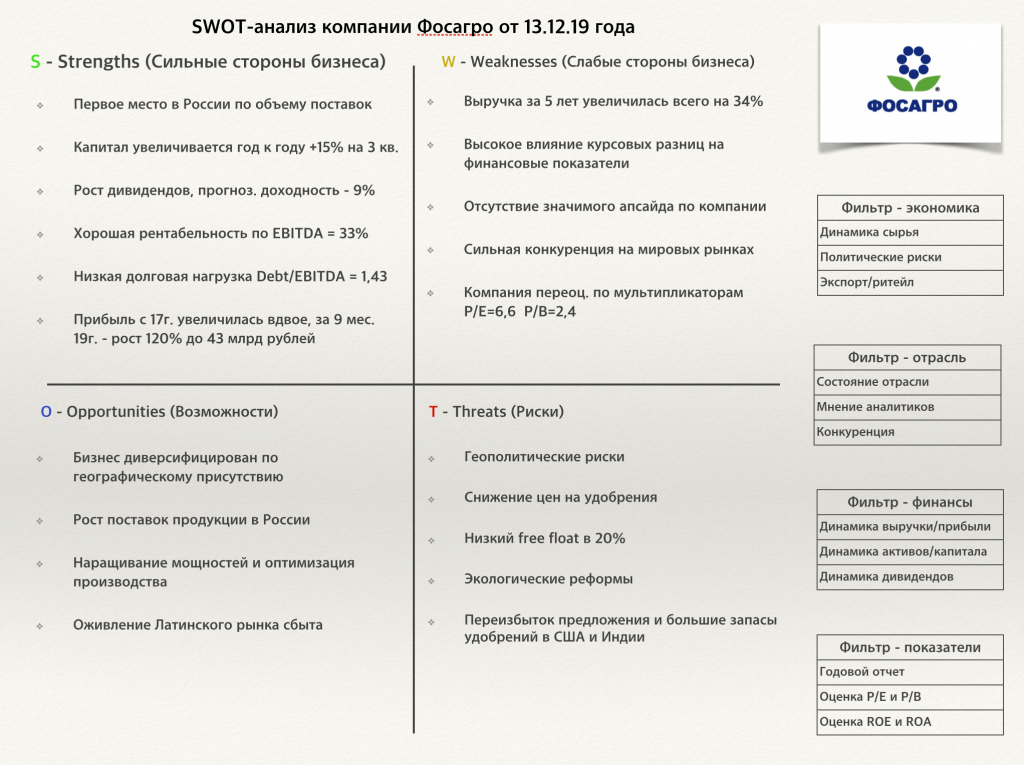

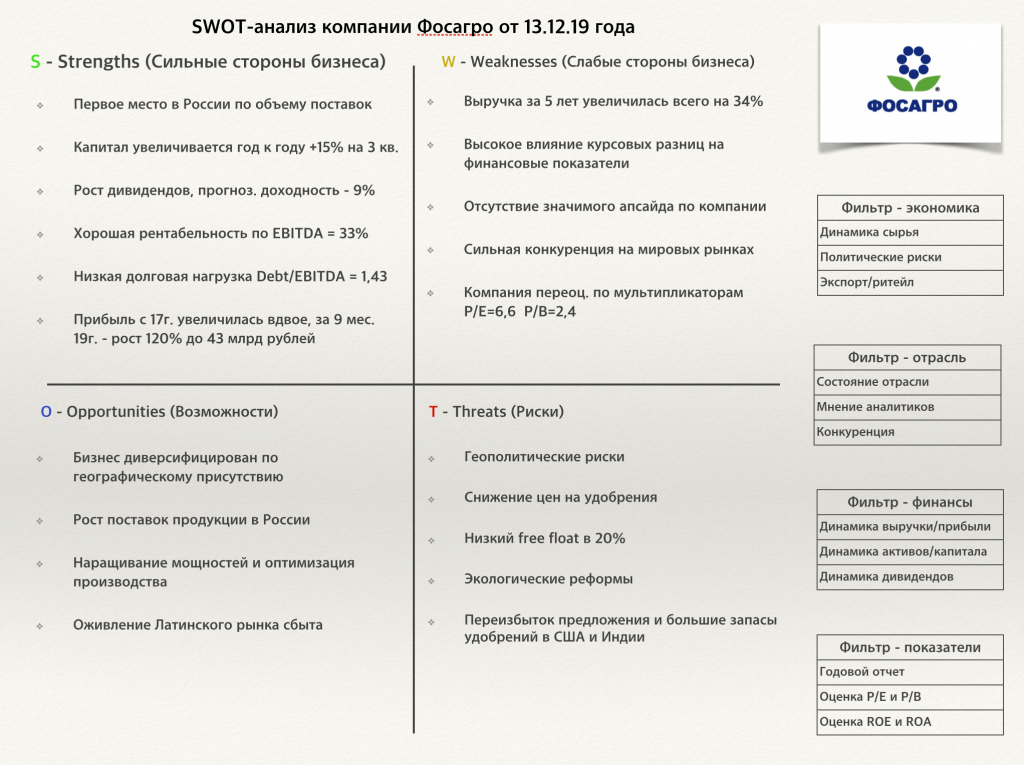

А теперь, собственно, сама таблица со SWOT-анализом:

Начнем, пожалуй, с выручки, которая последние 2 года показывает рост. За 9 месяцев 2019 года увеличилась на 12,2% до 195 млрд рублей. В целом, по году мы увидим прирост выручки, вызванный увеличением спроса со стороны российских компаний, а также оживлением продаж в странах Европы. Северная и Латинская Америки по итогам 9 месяцев 2019 года снизили импорт из России.

Напомню, что 65% выручки ФосАгро приходится на экспорт. Основные географические регионы потребления продукции — Европа, Южная и Северная Америка. Это же и является основанием для регулярной переоценки курсовых разниц. Правда в 2019 году руководство компании все больше обращается к отечественным потребителям и пытается нарастить продажи именно внутри страны.

Цены на удобрения продолжают испытывать давление в связи с профицитом продукции и большими запасами в Индии и США. Увеличение запасов негативно с точки зрения восприятия, но не критично в долгосрочной перспективе. Краткосрочно, цены будут основным триггером не дающим компании показать значимый рост.

Прибыль компании не может похвастаться постоянным ростом. За последние 5 лет прирост прибыли составил сумарно всего 30%. Однако, с 2017 года выручка увеличилась практически вдвое. А за 9 мес. 2019 года рост составил более 140%, но, как я указывал выше, прибыль от курсовых разниц оказывает сильное влияние на показатели. Для наглядности лучше использовать показатель EBITDA, который за 9 мес. также вырос, умеренно показав 14,3%.

Капитал ФосАгро ежегодно увеличивается благодаря нераспределённый прибыли, которая так желанна дивидендным инвесторам. Во многих прогнозах именно распределение части прибыли является основанием для покупки компании. Когда руководство компании направит ее на дивиденды не известно, да и направит ли вообще. Долговая нагрузка находится на приемлемом уровне. По итогам 9 месяцев Долгосрочные обязательства сократились на 17%, а краткосрочные остались на прошлогоднем уровне. Debt/EBITDA на 3 квартал = 1,43

При изучении мультипликаторов я решил использовать сводную таблицу, в которую добавил почти все компании их химической отрасли. В таблице я отметил лучшие и худшие показатели. Думаю, Вы сами сравните их. Но подводя итог скажу, что компания Фосагро смотрится стабильно и ее показатели не выходят за рамки обще-отраслевых.

Структура акционеров компании более прозрачна, чем у многих другие АО с государственным участием. Тем не менее, около 80% сосредоточено в руках нескольких лиц (аффилированные они или нет покажет только время), а free float компании составляет всего 20%. Структуру не назовешь гибкой, а владение диверсифицированным.

Теперь добрались и до дивидендов. Согласно новой дивидендной политике компания платит дифференцированный процент от FCF, что может дать значительную прибавку к сумме итоговых дивидендов. Нижняя граница осталась неизменной. По итогам 2019 года если и не увидим двузначных сумм выплат, то хотя бы приблизимся к ним.

Итак, компания ФосАгро имеет стабильный бизнес. География продаж прекрасно диверсифицирована. Компания занимает первое место в России по объему поставок. В связи с переизбытком предложения в мире, цены на продукцию испытывают давление. Вкупе с курсовыми разницами возрастает волатильность финансовых показателей, которые год к году не стабильны. Однако последние годы наметился сдвиг в сторону роста выручки и прибыли. Компания стабильно платит дивиденды, чем поддерживает интерес к ней.

В мировом масштабе из года в год идет тренд на защиту экологии, запрету всего, что может нанести вред природе. Фосагро идет в ногу со временем, производя постоянную модернизацию оборудования и, как заявляет, руководство производят «зеленые» удобрения. Не знаю на сколько это возможно, но пока заметного спада в потреблении продуктов питания, выращенных с использованием удобрений, я не заметил.

Изучая каждый аспект деятельности компании и ее фин показателей я так и не смог найти ответ, нужна ли компания Фосагро в моем портфеле. В целом, компания выглядит стабильно и ровно. Но и значимых апсайдов также я не заметил. Хотя бы радует то, что котировки компании торгуются в широком коридоре, начавшемся еще в 2015 году. И цены сейчас у нижней его границе. Хоть я и не основываю свои сделки на тех анализе, в данном случае буду использовать его, как дополнительный фильтр. В случае ухода цены к уровню в 2200 буду думать над покупкой ФосАгро с целью войти с ней в новую фазу роста. Ну и конечно буду ждать итогового отчета за 2019 год, который раскроет нам истинные драйверы движения цены.

А теперь, собственно, сама таблица со SWOT-анализом:

/templates/new/dleimages/no_icon.gif Источник

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба