25 февраля 2020 ITI Capital

На прошлой неделе торги на американских рынках начались только со вторника, так как в понедельник американские фондовые рынки были закрыты по случаю дня Вашингтона. Во вторник Apple заявила, что прогнозы компании не сбудутся из-за нарушения планов по производству iPhone в КНР из-за вируса — предложение гаджета будет временно ограничено. Nissan снизил дивиденды из-за ожидания ухудшения конъюнктуры до года. На фоне данных новостей рынок разнонаправленно рос. Во вторник DJIA опустился на 0,56%, до 29232,19 п., Nasdaq Composite умеренно рос на — 0,02%, до 9732,472 п., а индекс S&P 500, напротив, упал на 0,29%, до 3370,29 п. В среду, 19 февраля, рынки росли после выхода положительной макростатистики, а также после новостей о том, что в Китае число вылечившихся от коронавируса за сутки впервые превысило число заразившихся. На прошлой неделе стало известно, что Morgan Stanley собирается приобрести американскую компанию E*Trade Financial. После объявления акции Morgan Stanley упали на 4%.

В понедельник американские рынки закрылись снижением: DJIA снизился на 3,56% — до 27960,80 п., самое большое дневное падение за три года, Nasdaq Composite — на 3,71%, до 9221,28 п., индекс S&P 500 опустился на 3,35% — до 3225,89 п. Данное снижение не является полномасштабной и долгосрочной коррекцией и было вызвано опасениями, связанными с распространением коронавируса в Италии и Южной Корее. Итальянские фондовые рынки снизились на 6%, а южнокорейский индекс потребительской уверенности снизился в феврале до шестилетнего минимума, достигая 96,9 п. Акции биофармацевтических компаний США, которые вовлечены в разработку вакцины против коронавируса, подорожали на фоне негативных новостей. Цена за акцию Gilead Sciences выросла на 4,59%, Moderna — на 2%.

Рынок недооценивал риски и рассчитывал на то, что пик эпидемии пройден. В итоге в понедельник, 24 февраля, стало известно, что распространение коронавируса за пределами Китая ускорилось, и за считанные дни Италия стала эпицентром эпидемии в Европе – более 50 тыс. человек уже находятся под карантином под Миланом. Волнения на рынках продолжатся и дальше, тем не менее биофармацевтические компании, упомянутые ранее, заметно приблизились к разработке противовирусной вакцины, что может удержать рынок от дальнейшего падения.

Предстоящая неделя - зарубежные рынки

Китайское правительство может перенести на более поздний срок проведение двух ежегодных сессий - Всекитайского собрания народных представителей (ВСНП, высший законодательный орган) и Всекитайского комитета Народного политического консультативного совета Китая (ВК НПКСК, высший совещательный орган). Президент США Дональд Трамп посетит Индию с государственным визитом. Парламент Великобритании возвращается к работе с насыщенной повесткой дня. Министр финансов ЮАР Тито Мбовени представляет долгожданный бюджет. Рио-де-Жанейро празднует свой знаменитый карнавал.

Отчетность на неделе представят Intuit, HP, Shake Shack, Home Depot, канадские банки: Bank of Nova Scotia, Bank of Montreal, National Bank of Canada и Toronto-Dominion Bank. Anheuser-Busch InBev, Thomson Reuters, Peugeot, Bayer, Best Buy, Salesforce.com, Macy’s, Manchester United, Square, British American Tobacco, Baidu, Occidental Petroleum, Standard Chartered, Beyond Meat, BASF, Сбербанк, Rolls-Royce, Dell и Лондонская фондовая биржа.

Понедельник, 24 февраля

Постоянный комитет Всекитайского собрания народных представителей обсудит перенос ежегодной запланированной на 5 марта сессии парламента в связи с эпидемией коронавируса

Президент США Дональд Трамп вместе с премьер-министром Индии Нарендрой Моди выступит на стадионе для крикета в Ахмадабаде

Вторник, 25 февраля

Индекс цен на жильё (дек.), композитный индекс стоимости жилья S&P/CS Composite-20 с учетом сезонных колебаний (м/м) (дек); индекс доверия потребителей

ВВП: Мексика, Германия

Среда, 26 февраля

Данные по запасам нефти от Минэнерго США (EIA)

Продажи новостроек в США за декабрь, прогноз +1,5 м/м

Сингапур: промышленное производство

Четверг, 27 февраля

Число заявок на пособие по безработице; ВВП; заказы на товары длительного пользования, индекс незавершенных продаж на рынке недвижимости (янв.)

Пятница, 28 февраля

Председатель Бундесбанка Йенс Вайдманн выступает во Франкфурте

Главный экономист Банка Англии Эндрю Халдейн выступает в Оксфорде

Выступление председателя ФРБ Сент-Луиса Джеймса Булларда

Экономисты ожидают, что потребительские расходы США, основной двигатель экономики, продолжали расти в январе устойчивыми темпами в 0,3% м/м. Инвесторы будут внимательно изучать данные, поскольку так называемый показатель контрольной группы по розничным продажам, отражающий основной потребительский спрос, не изменился в прошлом месяце

США: объём товарных запасов на оптовых складах; личные доходы/расходы; индекс настроения потребителей от Мичиганского университета (фев.)

Индекс доверия потребителей (GfK) (фев.)

Индекс ведущих экономических показателей Швейцарии от KOF (фев.), розничные продажи

Германия: безработица

График недели

Российский рынок за неделю

За прошлую неделю индекс Мосбиржи вырос на 0,3%; РТС снизился на 0,66% на фоне ослабления рубля к доллару и евро до 64,07 руб. и 69,53 руб. соответственно.

Лидеры роста и падения

-861.jpg)

На неделе с 17 по 21 февраля лучший результат показали Петропавловск (+21,1%), ЧТПЗ (+16,3%) после объявления размера минимальной выплаты дивидендов в 2020 и 2021 гг.: не менее 7,5 млрд руб./год или 24,5 руб./акция, что соответствует доходности ~10%; Камаз (+6,9%) после новостей о планах совместного с Соллерсом развития продаж коммерческих автомобилей, Полиметалл (+6,5%), ФСК ЕЭС (+5,3%), X5 Retail Group (+4,6%).

В число аутсайдеров вошли Энел Россия (-7,9%), Headhunter (-4,1%), Яндекс (-3,3%), Veon (-3,3%), Сургутнефтегаз ао (-3,2%), Globaltrans (-3%), Аэрофлот (-3%).

Предстоящая неделя – российский рынок

На предстоящей неделе отчетность по МСФО за 2019 г. и 4К19 представят Норильский никель, ВТБ, Mail.Ru Group, Евраз, Сбербанк, Интер РАО. Операционные результаты опубликует Русал.

Согласно консенсус-прогнозу, выручка Норильского никеля в 2019 г. составит 846 млрд руб. (+16% г/г); EBITDA – 480 млрд руб. (+23% г/г).

Норильский никель в 2019 г. увеличил выпуск металлов выше ранее прогнозируемых компанией уровней. Производство никеля выросло на 5% г/г, до 228,7 тыс. т (прогноз Норильского никеля: 220-225 тыс. т), благодаря повышению производственной эффективности, оптимизации производственных процессов и постепенному выходу на проектную мощность Быстринского ГОКа. Выпуск меди увеличился до 499,1 тыс. т (+5% г/г) (прогноз Норильского никеля: 430-450 тыс. т). Выпуск палладия вырос до 2,9 тыс. т (+7% г/г), платины - до 702 т (+7% г/г).

Mail.Ru Group может увеличить выручку в 4К19 на 37% г/г и 23% кв/кв, до 26 млрд руб., EBITDA может составить 10 млрд руб. (-42% г/г; +40% кв/кв). Также компания может выйти на чистую прибыль по итогам 4К19 в размере 6 млрд руб. против убытка в 4,54 млрд руб. за тот же период годом ранее и прибыли 3,91 млрд руб. в 3К19. Выручка компании по итогам года может оказаться на уровне 87,7 млрд руб. (+17% г/г), EBITDA – 29,36 млрд руб. (+32% г/г), чистая прибыль – 15,79 млрд руб. (+12% г/г).

Согласно консенсус-прогнозу, выручка Евраза по итогам 2019 г. снизится на 10% г/г, до 12 млрд руб., EBITDA составит 3 млрд руб. (-23% г/г).

По ожиданиям рынка выручка Интер РАО за 4К19 может вырасти до 290 млрд руб. (+6% г/г; +24% кв/кв); EBITDA составит 34 млрд руб. (без изменений г/г; +22% кв/кв); чистая прибыль вырастет до 19 млрд руб. (+24% г/г; +13% кв/кв). За весь 2019 г. выручка компании может составить 1 трлн руб. (+5% г/г), EBITDA – 134 млрд руб. (+10% г/г), чистая прибыль – 86 млрд руб. (+22% г/г).

По итогам 2019 г. Интер РАО снизил установочную электрическую мощность до 31,86 Гвт (-5,5% г/г), установленная тепловая мощность на конец года составила 25,25 тыс. Гкал/час (-2,6% г/г), выработка электроэнергии снизилась до 130,2 млрд кВт*ч (+1,7% г/г), отпуск тепловой энергии с коллекторов составил 40,25 млн Гкал (-3,6% г/г).

Новости

Фосагро отчиталось о снижении основных финансовых показателей за 4К19. Однако, результаты оказались на уровне ожиданий рынка.

Выручка компании в 4К19 снизилась до 53,14 млрд руб. (-11% г/г; -18% кв/кв) ввиду снижения цен на удобрения к уровням, близким к исторически минимальным. EBITDA – 11,1 млрд руб. (-40% г/г; -47% кв/кв). Скорректированная чистая прибыль оказалась на уровне 2,5 млрд руб. (-77% г/г; -79% кв./кв.).

Совет директоров Фосагро рекомендовал дивиденды за 4К19 в размере 18 руб./акция, что соответствует дивидендной доходности 0,7% руб./акция. Результат оказался ниже ожиданий рынка. Дата закрытия реестра под выплату дивидендов за 2018 г. - 10.06.2019.

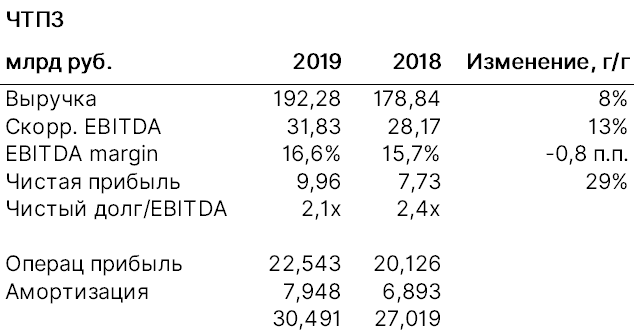

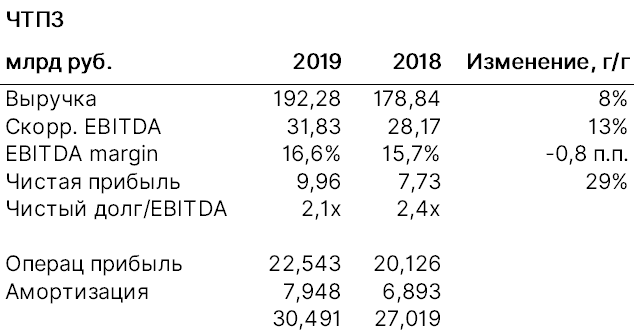

ЧТПЗ отчитался о росте выручки в 2019 г. на 8% г/г, до $192,3 млрд руб. за счет устойчивого увеличения отгрузок продукции трубного дивизиона на международные рынки; EBITDA составила 30,5 млрд руб. (+13% г/г), чистая прибыль – 9,96 млрд руб. (+29% г/г).

Компания определила размер минимальной выплаты дивидендов в 2020 и 2021 гг. в соответствии с утвержденной дивидендной политикой – не менее 7,5 млрд руб./год или 24,5 руб./акция, что соответствует доходности по текущим ценам ~10%.

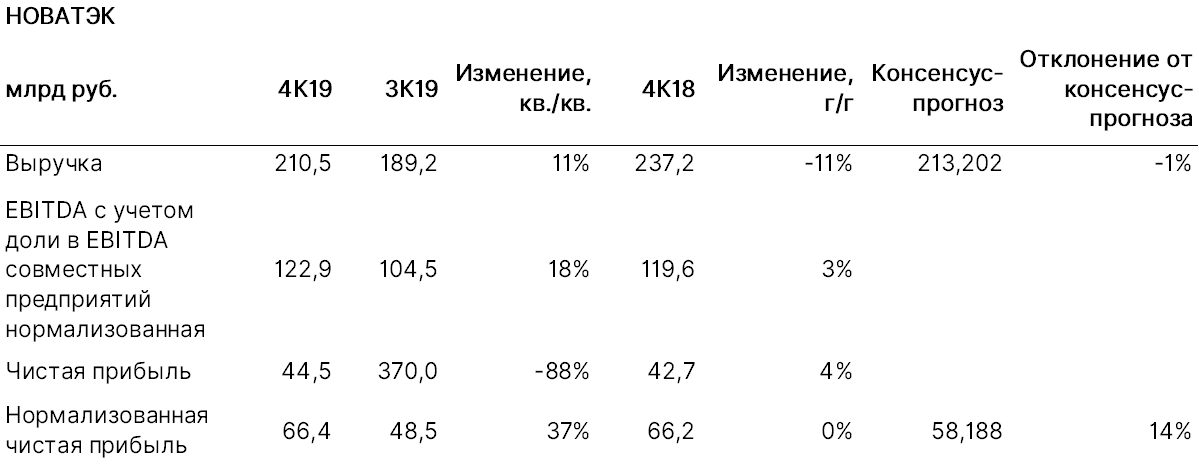

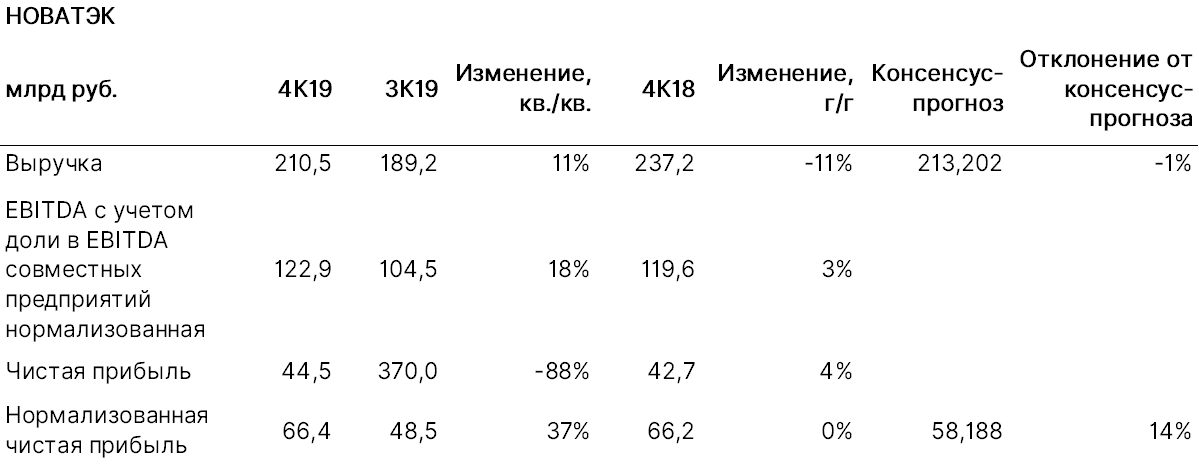

Новатэк опубликовал финансовые результаты по МСФО за 4К19 и весь 2019 г. Чистая прибыль компании за 4К19 оказалась выше консенсус-прогноза.

Выручка Новатэка составила 210,5 млрд руб. (-11% г/г; +11% кв/кв), EBITDA с учетом доли в нормализованной EBITDA совместных предприятий – 122,9 млрд руб. (+3% г/г; +18% кв/кв). Рост выручки и нормализованной EBITDA в основном связан с увеличением объемов реализации природного газа, преимущественно в результате запуска производства СПГ на второй и третьей очередях завода «Ямал СПГ», а также повышением средней цены реализации природного газа на внутреннем рынке. Влияние данных факторов было снижено падением цен на углеводороды на международных рынках в 2019 г.

Нормализованная чистая прибыль – 66,4 млрд руб. (без изменений г/г; +37% кв/кв), на прибыль группы в 2019 г. значительное влияние оказали сделки по продаже 40%-ной доли участия в проекте «Арктик СПГ 2» и реорганизации СП «Арктикгаз». Также в обоих отчетных периодах дочерние общества и совместные предприятия группы признали существенную неденежную курсовую разницу по займам и остаткам денежных средств в иностранной валюте.

В ходе дня инвестора Энел Россия представил стратегический план на 2020-2022 гг. Одним из изменений стало введение компанией фиксированных дивидендов по итогам отчётности за 2019-2021 гг. в размере 0,08 руб./акция. Таким образом выплата за 2019 г. составит 0,08 руб./акция (ниже прогнозируемых ITI Capital 0,12 руб./акция), что соответствует дивидендной доходности на уровне ~7,7%. Дата закрытия реестра под выплату дивидендов за 2018 г. - 22.06.2019. Энел Россия ожидает снижения EBITDA в 2019 г. до 15,1 млрд руб. (-12% г/г), чистой прибыли – до 7,4 млрд руб. (-4% г/г), данные показатели учитывают результаты Рефтинской ГРЭС.

Энел Россия к 2022 г. ожидает снижения EBITDA без учета Рефтинской ГРЭС до 13,8 млрд руб., чистый долг может вырасти в 3,5 раза, до 33,5 млрд руб., чистая прибыль может снизиться до 4,5 млрд руб.

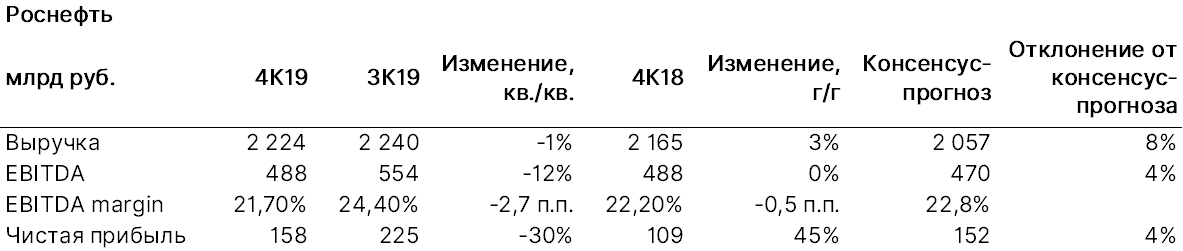

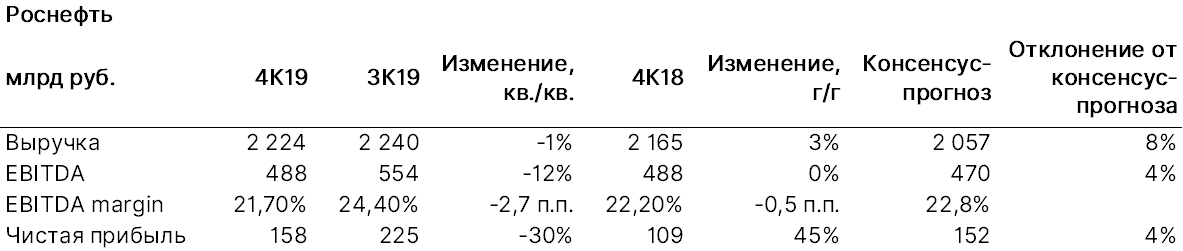

Роснефть отчиталась о финансовых и производственных результатах за 4К19 и весь 2019 г. Финансовые результаты по МСФО за 4К19 оказались выше консенсус-прогноза.

Выручка компании по итогам 4К19 составила 2 224 млрд руб. (+3% г/г; -1% кв./кв.), EBITDA – 448 млрд руб. (без изменений г/г; -12% кв/кв), чистая прибыль – 158 млрд руб. (+45% г/г; -30% кв/кв). Средняя цена Urals в 4К19 составила $67,3/ барр. (-9,3% г/г).

За весь 2019 г. выручка составила 8,7 трлн руб. (+5% г/г), EBITDA – 2,1 трлн руб. (+1% г/г), чистая прибыль – 708 млрд руб. (+29% г/г).

В 2019 г. среднесуточная добыча углеводородов составила 5,79 млн бнэ, из которых жидких углеводородов – 4,67 млн барр., показатели сохранились на уровне 2018 г., что соответствует раннему прогнозу Роснефти. В 4К19 среднесуточная добыча углеводородов составила 5,81 млн бнэ, жидких углеводородов – 4,67 млн барр. (+1,3% кв/кв и +0,3% кв/кв соответственно). Добыча газа в 2019 г. составила 66,95 млрд куб. м, в том числе 17,22 млрд куб. м в 4К19 (+5,6% кв/кв).

В результате геологоразведочных работ открыто 258 новых залежей и 23 новых месторождения с запасами углеводородов по категории АВ1С1+B2С2 в объеме 352 млн тнэ. В 2019 г. объем переработки нефти на НПЗ компании составил 110,2 млн т, из которых 100,1 млн т - на НПЗ компании в России.

СП Роснефти и индонезийской государственной нефтегазовой компании Pertamina (PT Pertamina Rosneft Pengolahan dan Petrokimia) подписало контракт с испанской Tecnicas Reunidas SA на проведение базового (BED) и расширенного базового проектирования (FEED) по проекту строительства нефтеперерабатывающего и нефтехимического комплекса в г. Тубан (о. Ява, Индонезия). Окончательное инвестиционное решение по проекту может быть принято в 2021 г. Проектная мощность первичной переработки нефти планируется на уровне до 15 млн т/год, нефтехимического комплекса – более 1 млн т/год по этилену и 1,3 млн т/год - по производству ароматических углеводородов.

Магнит до конца года восстановит распределительный центр в Воронежской области после пожара в апреле 2019 г. Ущерб от пожара Компания оценила в 1,2 млрд руб., что негативно отразилось на рентабельности во 2К19. Мощности склада будут восстановлены до прежних объемов: объект сможет в среднем принимать 1,2 тыс. т продукции/сутки или 3 тыс. паллет.

В понедельник американские рынки закрылись снижением: DJIA снизился на 3,56% — до 27960,80 п., самое большое дневное падение за три года, Nasdaq Composite — на 3,71%, до 9221,28 п., индекс S&P 500 опустился на 3,35% — до 3225,89 п. Данное снижение не является полномасштабной и долгосрочной коррекцией и было вызвано опасениями, связанными с распространением коронавируса в Италии и Южной Корее. Итальянские фондовые рынки снизились на 6%, а южнокорейский индекс потребительской уверенности снизился в феврале до шестилетнего минимума, достигая 96,9 п. Акции биофармацевтических компаний США, которые вовлечены в разработку вакцины против коронавируса, подорожали на фоне негативных новостей. Цена за акцию Gilead Sciences выросла на 4,59%, Moderna — на 2%.

Рынок недооценивал риски и рассчитывал на то, что пик эпидемии пройден. В итоге в понедельник, 24 февраля, стало известно, что распространение коронавируса за пределами Китая ускорилось, и за считанные дни Италия стала эпицентром эпидемии в Европе – более 50 тыс. человек уже находятся под карантином под Миланом. Волнения на рынках продолжатся и дальше, тем не менее биофармацевтические компании, упомянутые ранее, заметно приблизились к разработке противовирусной вакцины, что может удержать рынок от дальнейшего падения.

Предстоящая неделя - зарубежные рынки

Китайское правительство может перенести на более поздний срок проведение двух ежегодных сессий - Всекитайского собрания народных представителей (ВСНП, высший законодательный орган) и Всекитайского комитета Народного политического консультативного совета Китая (ВК НПКСК, высший совещательный орган). Президент США Дональд Трамп посетит Индию с государственным визитом. Парламент Великобритании возвращается к работе с насыщенной повесткой дня. Министр финансов ЮАР Тито Мбовени представляет долгожданный бюджет. Рио-де-Жанейро празднует свой знаменитый карнавал.

Отчетность на неделе представят Intuit, HP, Shake Shack, Home Depot, канадские банки: Bank of Nova Scotia, Bank of Montreal, National Bank of Canada и Toronto-Dominion Bank. Anheuser-Busch InBev, Thomson Reuters, Peugeot, Bayer, Best Buy, Salesforce.com, Macy’s, Manchester United, Square, British American Tobacco, Baidu, Occidental Petroleum, Standard Chartered, Beyond Meat, BASF, Сбербанк, Rolls-Royce, Dell и Лондонская фондовая биржа.

Понедельник, 24 февраля

Постоянный комитет Всекитайского собрания народных представителей обсудит перенос ежегодной запланированной на 5 марта сессии парламента в связи с эпидемией коронавируса

Президент США Дональд Трамп вместе с премьер-министром Индии Нарендрой Моди выступит на стадионе для крикета в Ахмадабаде

Вторник, 25 февраля

Индекс цен на жильё (дек.), композитный индекс стоимости жилья S&P/CS Composite-20 с учетом сезонных колебаний (м/м) (дек); индекс доверия потребителей

ВВП: Мексика, Германия

Среда, 26 февраля

Данные по запасам нефти от Минэнерго США (EIA)

Продажи новостроек в США за декабрь, прогноз +1,5 м/м

Сингапур: промышленное производство

Четверг, 27 февраля

Число заявок на пособие по безработице; ВВП; заказы на товары длительного пользования, индекс незавершенных продаж на рынке недвижимости (янв.)

Пятница, 28 февраля

Председатель Бундесбанка Йенс Вайдманн выступает во Франкфурте

Главный экономист Банка Англии Эндрю Халдейн выступает в Оксфорде

Выступление председателя ФРБ Сент-Луиса Джеймса Булларда

Экономисты ожидают, что потребительские расходы США, основной двигатель экономики, продолжали расти в январе устойчивыми темпами в 0,3% м/м. Инвесторы будут внимательно изучать данные, поскольку так называемый показатель контрольной группы по розничным продажам, отражающий основной потребительский спрос, не изменился в прошлом месяце

США: объём товарных запасов на оптовых складах; личные доходы/расходы; индекс настроения потребителей от Мичиганского университета (фев.)

Индекс доверия потребителей (GfK) (фев.)

Индекс ведущих экономических показателей Швейцарии от KOF (фев.), розничные продажи

Германия: безработица

График недели

Российский рынок за неделю

За прошлую неделю индекс Мосбиржи вырос на 0,3%; РТС снизился на 0,66% на фоне ослабления рубля к доллару и евро до 64,07 руб. и 69,53 руб. соответственно.

Лидеры роста и падения

-861.jpg)

На неделе с 17 по 21 февраля лучший результат показали Петропавловск (+21,1%), ЧТПЗ (+16,3%) после объявления размера минимальной выплаты дивидендов в 2020 и 2021 гг.: не менее 7,5 млрд руб./год или 24,5 руб./акция, что соответствует доходности ~10%; Камаз (+6,9%) после новостей о планах совместного с Соллерсом развития продаж коммерческих автомобилей, Полиметалл (+6,5%), ФСК ЕЭС (+5,3%), X5 Retail Group (+4,6%).

В число аутсайдеров вошли Энел Россия (-7,9%), Headhunter (-4,1%), Яндекс (-3,3%), Veon (-3,3%), Сургутнефтегаз ао (-3,2%), Globaltrans (-3%), Аэрофлот (-3%).

Предстоящая неделя – российский рынок

На предстоящей неделе отчетность по МСФО за 2019 г. и 4К19 представят Норильский никель, ВТБ, Mail.Ru Group, Евраз, Сбербанк, Интер РАО. Операционные результаты опубликует Русал.

Согласно консенсус-прогнозу, выручка Норильского никеля в 2019 г. составит 846 млрд руб. (+16% г/г); EBITDA – 480 млрд руб. (+23% г/г).

Норильский никель в 2019 г. увеличил выпуск металлов выше ранее прогнозируемых компанией уровней. Производство никеля выросло на 5% г/г, до 228,7 тыс. т (прогноз Норильского никеля: 220-225 тыс. т), благодаря повышению производственной эффективности, оптимизации производственных процессов и постепенному выходу на проектную мощность Быстринского ГОКа. Выпуск меди увеличился до 499,1 тыс. т (+5% г/г) (прогноз Норильского никеля: 430-450 тыс. т). Выпуск палладия вырос до 2,9 тыс. т (+7% г/г), платины - до 702 т (+7% г/г).

Mail.Ru Group может увеличить выручку в 4К19 на 37% г/г и 23% кв/кв, до 26 млрд руб., EBITDA может составить 10 млрд руб. (-42% г/г; +40% кв/кв). Также компания может выйти на чистую прибыль по итогам 4К19 в размере 6 млрд руб. против убытка в 4,54 млрд руб. за тот же период годом ранее и прибыли 3,91 млрд руб. в 3К19. Выручка компании по итогам года может оказаться на уровне 87,7 млрд руб. (+17% г/г), EBITDA – 29,36 млрд руб. (+32% г/г), чистая прибыль – 15,79 млрд руб. (+12% г/г).

Согласно консенсус-прогнозу, выручка Евраза по итогам 2019 г. снизится на 10% г/г, до 12 млрд руб., EBITDA составит 3 млрд руб. (-23% г/г).

По ожиданиям рынка выручка Интер РАО за 4К19 может вырасти до 290 млрд руб. (+6% г/г; +24% кв/кв); EBITDA составит 34 млрд руб. (без изменений г/г; +22% кв/кв); чистая прибыль вырастет до 19 млрд руб. (+24% г/г; +13% кв/кв). За весь 2019 г. выручка компании может составить 1 трлн руб. (+5% г/г), EBITDA – 134 млрд руб. (+10% г/г), чистая прибыль – 86 млрд руб. (+22% г/г).

По итогам 2019 г. Интер РАО снизил установочную электрическую мощность до 31,86 Гвт (-5,5% г/г), установленная тепловая мощность на конец года составила 25,25 тыс. Гкал/час (-2,6% г/г), выработка электроэнергии снизилась до 130,2 млрд кВт*ч (+1,7% г/г), отпуск тепловой энергии с коллекторов составил 40,25 млн Гкал (-3,6% г/г).

Новости

Фосагро отчиталось о снижении основных финансовых показателей за 4К19. Однако, результаты оказались на уровне ожиданий рынка.

Выручка компании в 4К19 снизилась до 53,14 млрд руб. (-11% г/г; -18% кв/кв) ввиду снижения цен на удобрения к уровням, близким к исторически минимальным. EBITDA – 11,1 млрд руб. (-40% г/г; -47% кв/кв). Скорректированная чистая прибыль оказалась на уровне 2,5 млрд руб. (-77% г/г; -79% кв./кв.).

Совет директоров Фосагро рекомендовал дивиденды за 4К19 в размере 18 руб./акция, что соответствует дивидендной доходности 0,7% руб./акция. Результат оказался ниже ожиданий рынка. Дата закрытия реестра под выплату дивидендов за 2018 г. - 10.06.2019.

ЧТПЗ отчитался о росте выручки в 2019 г. на 8% г/г, до $192,3 млрд руб. за счет устойчивого увеличения отгрузок продукции трубного дивизиона на международные рынки; EBITDA составила 30,5 млрд руб. (+13% г/г), чистая прибыль – 9,96 млрд руб. (+29% г/г).

Компания определила размер минимальной выплаты дивидендов в 2020 и 2021 гг. в соответствии с утвержденной дивидендной политикой – не менее 7,5 млрд руб./год или 24,5 руб./акция, что соответствует доходности по текущим ценам ~10%.

Новатэк опубликовал финансовые результаты по МСФО за 4К19 и весь 2019 г. Чистая прибыль компании за 4К19 оказалась выше консенсус-прогноза.

Выручка Новатэка составила 210,5 млрд руб. (-11% г/г; +11% кв/кв), EBITDA с учетом доли в нормализованной EBITDA совместных предприятий – 122,9 млрд руб. (+3% г/г; +18% кв/кв). Рост выручки и нормализованной EBITDA в основном связан с увеличением объемов реализации природного газа, преимущественно в результате запуска производства СПГ на второй и третьей очередях завода «Ямал СПГ», а также повышением средней цены реализации природного газа на внутреннем рынке. Влияние данных факторов было снижено падением цен на углеводороды на международных рынках в 2019 г.

Нормализованная чистая прибыль – 66,4 млрд руб. (без изменений г/г; +37% кв/кв), на прибыль группы в 2019 г. значительное влияние оказали сделки по продаже 40%-ной доли участия в проекте «Арктик СПГ 2» и реорганизации СП «Арктикгаз». Также в обоих отчетных периодах дочерние общества и совместные предприятия группы признали существенную неденежную курсовую разницу по займам и остаткам денежных средств в иностранной валюте.

В ходе дня инвестора Энел Россия представил стратегический план на 2020-2022 гг. Одним из изменений стало введение компанией фиксированных дивидендов по итогам отчётности за 2019-2021 гг. в размере 0,08 руб./акция. Таким образом выплата за 2019 г. составит 0,08 руб./акция (ниже прогнозируемых ITI Capital 0,12 руб./акция), что соответствует дивидендной доходности на уровне ~7,7%. Дата закрытия реестра под выплату дивидендов за 2018 г. - 22.06.2019. Энел Россия ожидает снижения EBITDA в 2019 г. до 15,1 млрд руб. (-12% г/г), чистой прибыли – до 7,4 млрд руб. (-4% г/г), данные показатели учитывают результаты Рефтинской ГРЭС.

Энел Россия к 2022 г. ожидает снижения EBITDA без учета Рефтинской ГРЭС до 13,8 млрд руб., чистый долг может вырасти в 3,5 раза, до 33,5 млрд руб., чистая прибыль может снизиться до 4,5 млрд руб.

Роснефть отчиталась о финансовых и производственных результатах за 4К19 и весь 2019 г. Финансовые результаты по МСФО за 4К19 оказались выше консенсус-прогноза.

Выручка компании по итогам 4К19 составила 2 224 млрд руб. (+3% г/г; -1% кв./кв.), EBITDA – 448 млрд руб. (без изменений г/г; -12% кв/кв), чистая прибыль – 158 млрд руб. (+45% г/г; -30% кв/кв). Средняя цена Urals в 4К19 составила $67,3/ барр. (-9,3% г/г).

За весь 2019 г. выручка составила 8,7 трлн руб. (+5% г/г), EBITDA – 2,1 трлн руб. (+1% г/г), чистая прибыль – 708 млрд руб. (+29% г/г).

В 2019 г. среднесуточная добыча углеводородов составила 5,79 млн бнэ, из которых жидких углеводородов – 4,67 млн барр., показатели сохранились на уровне 2018 г., что соответствует раннему прогнозу Роснефти. В 4К19 среднесуточная добыча углеводородов составила 5,81 млн бнэ, жидких углеводородов – 4,67 млн барр. (+1,3% кв/кв и +0,3% кв/кв соответственно). Добыча газа в 2019 г. составила 66,95 млрд куб. м, в том числе 17,22 млрд куб. м в 4К19 (+5,6% кв/кв).

В результате геологоразведочных работ открыто 258 новых залежей и 23 новых месторождения с запасами углеводородов по категории АВ1С1+B2С2 в объеме 352 млн тнэ. В 2019 г. объем переработки нефти на НПЗ компании составил 110,2 млн т, из которых 100,1 млн т - на НПЗ компании в России.

СП Роснефти и индонезийской государственной нефтегазовой компании Pertamina (PT Pertamina Rosneft Pengolahan dan Petrokimia) подписало контракт с испанской Tecnicas Reunidas SA на проведение базового (BED) и расширенного базового проектирования (FEED) по проекту строительства нефтеперерабатывающего и нефтехимического комплекса в г. Тубан (о. Ява, Индонезия). Окончательное инвестиционное решение по проекту может быть принято в 2021 г. Проектная мощность первичной переработки нефти планируется на уровне до 15 млн т/год, нефтехимического комплекса – более 1 млн т/год по этилену и 1,3 млн т/год - по производству ароматических углеводородов.

Магнит до конца года восстановит распределительный центр в Воронежской области после пожара в апреле 2019 г. Ущерб от пожара Компания оценила в 1,2 млрд руб., что негативно отразилось на рентабельности во 2К19. Мощности склада будут восстановлены до прежних объемов: объект сможет в среднем принимать 1,2 тыс. т продукции/сутки или 3 тыс. паллет.

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба