10 марта 2020 ITI Capital

На прошлой неделе рынки продолжили снижаться. ФРС США вопреки ожиданиям снижения ставки на 25 б.п., опустила показатель на 50 б.п. В отличие от ФРС рынок недооценивает экономические риски, которые еще и близко не заложены в цену активов. Многие ожидают продолжения снижения ставки на 25 б.п. на заседании 17-18 марта. Согласно нашему базовому пессимистичному сценарию, цикл снижения ставок ФРС, вероятно, закончится в сентябре финальным снижением до 0%. Волатильность сохранится в ближайшее время, а до конца апреля доходность КО США 10 лет опустится ниже 0%.

Тем не менее, 4 марта рынки США выросли на фоне побед кандидата в президенты США Джо Байдена. В среднем главные индексы Америки выросли более чем на 4%. Рынкам была важна победа Байдена, так как другой кандидат от демократов Берни Сандерс занял гораздо более жесткую позицию по регулированию финансовых рынков, а также предложил повысить налоги для богатых, снизить корпоративные налоги, а также увеличить траты на здравоохранение и образование. В целом Уолл-Стрит выступает за Дональда Трампа на выборах 2020 г., но если следующим президентом станет демократ, то для рынков лучше, если им будет Байден.

Распространение коронавируса на прошлой неделе ускорилось. В США три штата объявили чрезвычайное положение, а количество зараженных в стране достигло 607 человек. На прошлой неделе американский конгресс окончательно одобрил выделение $8,3 млрд на борьбу с коронавирусом. Примерно $3 млрд этих средств будет направлено компаниям, которые участвуют в разработке вакцины против коронавируса.

Распространение вируса значительно ускорилось в Европе, а Италия стала вторым в мире очагом заражения, где, по последним данным, было зафиксировано более 9 тыс. зараженных. Режим карантина распространен на всю страны.

Согласно отчету, опубликованному компанией Leerink Research, Gilead Sciences добилась прогресса в разработке методов лечения коронавируса. Их препарат Remdesivir, изначально разработанный для лечения вируса Эбола, является наиболее перспективным для лечения тяжелых случаев коронавируса.

В пятницу, 6 марта, Россия вышла из нефтяной сделки, предусматривающей сокращение добычи на 1,5 млн б/c, более того стороны явно не намеревались продлевать действующее соглашение об ограничении добычи, которое истекает в конце марта. Уже в субботу, 7 марта, Саудовская Аравия анонсировала рекордные за 20 лет скидки к рыночной цене нефти (в размере $6-8 - для Западной Европы, $7 - для США и $4-6 - для Азии) и готовится с апреля увеличить добычу нефти с потенциалом выхода на максимальные уровни добычи. В связи с этим цены на нефть упали на 30% в понедельник, 9 марта. За нефтью устремился и российский рубль, который подешевел к доллару на 5%. Стратегия России полностью прозрачна и понятна - Москва опасается, что рано или поздно США вытеснит страну с нефтяного рынка или, как минимум, значительно ограничит ее экспортный сырьевой потенциал.

Тем не менее, администрация Трампа внимательно следит за влиянием на мировые нефтяные рынки коронавируса (COVID-19) и прошедшей на прошлой неделе встречи ОПЕК+, отметило министерство энергетики США. Попытки государственных субъектов манипулировать нефтяными рынками подчеркивают значимость США как надежного поставщика энергоресурсов для партнеров и союзников по всему миру. США, как крупнейший в мире производитель нефти и газа, могут и будут противостоять этой нестабильности, говорится в заявлении ведомства.

Предстоящая неделя - зарубежные рынки

Вторник, 10 марта

Индекс потребительских цен (ИПЦ) (фев.), Китай

ВВП Европейский Союз (4 кв.)

Объём розничных продаж от BRC (г/г) (фев.), Великобритания

Недельные запасы сырой нефти по данным Американского института нефти (API), США

Среда, 11 марта

ВВП: Великобритания (м/м)

Объем промышленного производства, Великобритания (янв.)

Индекс потребительских цен (ИПЦ) (фев.), США

Запасы сырой нефти, США

Отчет об исполнении федерального бюджета США (фев.)

Четверг, 12 марта

Объем промышленного производства (янв.), Европейский Союз

Индекс цен производителей (PPI) (фев.), США

Число первичных заявок на получение пособий по безработице, США

Решение по процентной ставке (мар.), Европейский Союз

Баланс цен на жилье от RICS (фев.), Великобритания

Пятница, 13 марта

Индекс деловой активности в секторе услуг (м/м), Япония

Индекс потребительских цен (ИПЦ) (фев.), Германия, Франция, Испания

Индекс ожиданий потребителей от Мичиганского университета (мар.), США

Российский рынок за неделю

На неделе с 2 по 6 марта рубль ослаб к доллару и евро до 68,57 руб. и 68,88 руб. соответственно. Индекс Мосбиржи прибавил 1,7%, РТС – 3,4%.

Лидеры роста и падения

На прошлой неделе динамику лучше рынка показали компании добывающего сектора. Лидерами роста стали Петропавловск (+17,6%, с начала года бумаги выросли на 50%); Полиметалл (+12,1%, с начала года бумаги прибавили 30%); Норильский никель (+7,5%); М.Видео (+7%), НМТП (+5,4%); Полюс (+5%), (+30,1% с начала года), Интер РАО (+4,8%).

В число аутсайдеров вошли TCS Group (-22,4%) вслед за новостями о том, что Олег Тиньков подозревается в сокрытии от налоговой службы США состояния в $1 млрд и неуплате налогов, в пятницу котировки компании обвалила новость о том, что предприниматель болен лейкемией. Globaltrans (-12,7%), Эталон (-11,7%), Аэрофлот (-8,5%), Московская биржа (-8,2%), Ростелеком (ао: -7,5%), Сургутнефтегаз (ао -7,2%).

-632.jpg)

Предстоящая неделя – российский рынок

На предстоящей короткой неделе отчетность по МСФО за 2019 г. представят Лукойл, Юнипро, TCS Group, ТКГ-1, МТС, БСПБ, ЛСР, Русал.

Согласно ожиданиям рынка, выручка Лукойла по итогам 2019 г. составит 7,8 трлн руб. (-3% г/г), EBITDA – 1,2 трлн руб. (+11% г/г), чистая прибыль – 666,58 млрд руб. (+8% г/г).

Согласно консенсус-прогнозу Bloomberg, выручка Юнипро по итогам 2019 г. составит 80,17 млрд руб. (+3% г/г), EBITDA увеличится на 5% г/г, до 28 млрд руб.

Согласно консенсус-прогнозу Bloomberg, выручка ТГК-1 по итогам 2019 г. увеличится на 7% г/г, до 98,95 млрд руб., EBITDA – на 31% г/г, до 21 млрд руб.

Согласно консенсус-прогнозу Bloomberg, выручка МТС в 2019 г. составит 511,12 млрд руб. (+6% г/г), EBITDA – 230,76 млрд руб. (+4% г/г), чистая прибыль снизится на 6% г/г, до 62,02 млрд руб.

Согласно консенсус-прогнозу Bloomberg, все основные финансовые показатели ЛСР за 2019 г. снизятся: выручка может составить 123,26 млрд руб. (-16% г/г), EBITDA – 24,56 млрд руб. (-33% г/г), чистая прибыль – 12,07 млрд руб. (-26% г/г).

Новости

Русгидро опубликовало финансовые результаты за 4К19 и весь 2019 г. хуже консенсус-прогноза.

Выручка компании составила 366,6 (+2% г/г), EBITDA – 97,5 млрд руб. (-11% г/г), скорректированная чистая прибыль – 51,6 млрд руб. (-27% г/г).

Консолидированные финансовые результаты Русгидро отразили снижение выработки электроэнергии в 1П19, обусловленное снижением приточности в большинство водохранилищ ГЭС, снижение цен на рынке-сутки-вперед в Сибири во 2П19, а также прохождение пика обесценений основных средств, связанных с вводом в эксплуатацию крупных объектов генерации на Дальнем Востоке (Нижне-Бурейская ГЭС, Сахалинская ГРЭС-2).

Русгидро может выплатить своим акционерам в 2020 г. суммарно около 15,7 млрд руб., или 0,0362 руб./ао, что соответствует ~5,6% доходности.

Компания прогнозирует капитальные затраты на 2020 г. в размере 110 млрд руб. (+25% г/г).

-519.jpg)

-191.jpg)

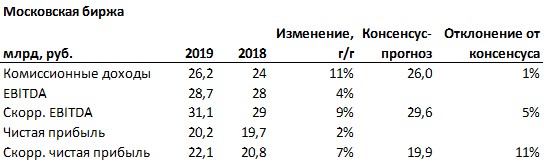

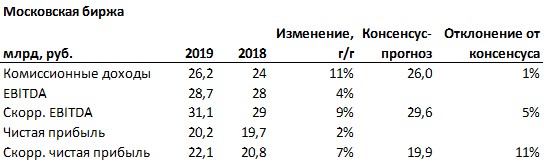

Московская биржа опубликовала финансовые результаты за 4К19 и весь 2019 г., согласно которым скорректированные EBITDA и чистая прибыль оказались выше ожиданий рынка.

Комиссионные доходы по итогам 4К19 составили 7,1 млрд руб. (+11% кв/кв; +13% г/г) благодаря росту объема комиссий на срочном рынке, на рынке облигаций и рынке акций. Скорректированная EBITDA составила 8,1 млрд руб. (+16% кв/кв; +16% г/г). Скорректированная чистая прибыль увеличилась до 5,7 млрд руб. (+13% кв/кв; +13% г/г).

Комиссионные доходы по итогам 2019 г. составили 26,2 млрд руб. (+11% г/г). Скорректированная EBITDA составила 31,1 млрд руб. (+9% г/г). Скорректированная чистая прибыль увеличилась до 21,1 млрд руб. (+7% г/г).

Московская биржа планирует рост операционных расходов в 2020 г. на 6,5-9,5%.

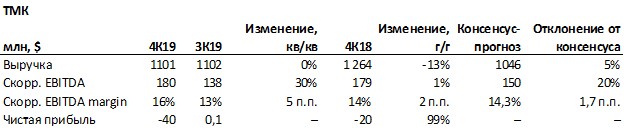

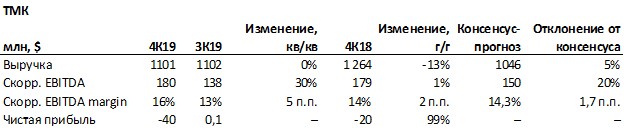

ТМК представила финансовые результаты по МСФО за 4К19 и весь 2019 г., согласно которым выручка и EBITDA компании оказались выше ожиданий рынка.

По результатам 4К19 выручка компании составила $1,1 млрд (минимальные изменения кв/кв, -13% г/г). Скорректированная EBITDA за 4К19 - $180 млн (+30% кв/кв, +1% г/г). Убыток в 4К19 составил $40 млн против чистой прибыли $0,1 млн в 3К19.

По итогам всего 2019 г. выручка компании составила $4,77 млрд (-7% г/г), выручка Российского дивизиона за 2019 г. выросла на 6%, до $3,6 млрд. Скорректированная EBITDA за 2019 г. – $688 млн (-2% г/г). Скорректированный показатель EBITDA Российского дивизиона составил $636 млн (+31% г/г). Чистая прибыль составила $65,7 млн против убытка в $0,16 млн по итогам 2018 г.

ТМК ожидает, что в 2020 г. потребление труб компаниями топливно-энергетического комплекса в России сохранится на стабильном уровне, несмотря на негативные макроэкономические факторы в 1К20. Ожидается, что увеличение сложности проектов по добыче углеводородов в России приведет к росту спроса на высокотехнологичную продукцию.

ТМК ожидает, что объем отгрузок бесшовных труб промышленного назначения в Европейском дивизионе останется стабильным по сравнению с 2019 г., в основном за счет спроса на высокомаржинальную трубную продукцию.

-689.jpg)

Мосэнерго отчиталось о снижении основных финансовых показателей по МСФО в 2019 г.

Выручка компании составила 189,8 млрд руб. (-5% г/г) в результате снижения выручки от реализации мощности на 24,7% в связи с окончанием срока действия договоров о предоставлении мощности в отношении трех объектов ДПМ, а также в результате сокращения выручки от реализации тепловой энергии на 5,3% из-за более теплой погоды в отопительном сезоне 2019 г.

EBITDA – 22 млрд (-47% г/г), чистая прибыль – 9,6 млрд руб. (-55% г/г).

-456.jpg)

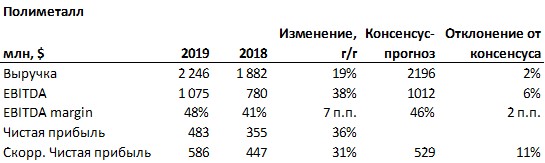

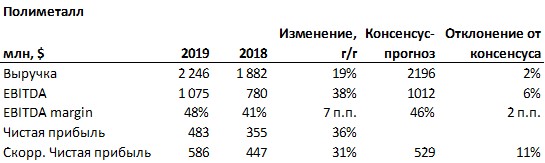

Полиметалл представил финансовые результаты по МСФО за 2019 г., согласно которым выручка оказалась на уровне ожиданий рынка, EBITDA – выше на 6%, скорректированная чистая прибыль – на 11%.

Выручка составила $2,25 млрд (+19% г/г); EBITDA – $1,1 млрд (+38% г/г) благодаря росту объемов производства, увеличению цен на металлы и стабильно низким затратам; чистая прибыль – $483 млн (+36% г/г); скорректированная чистая прибыль – $586 млн (+31% г/г).

Средние цены реализации золота и серебра соответствовали динамике рынка и выросли на 13% и 11% соответственно. Объем продаж золота составил 1 366 тыс. унций, увеличившись на 14% по сравнению с предыдущим годом, объем продаж серебра снизился на 14% до 22,1 млн унций, в соответствии с динамикой производства, при этом на объем реализации оказало положительное влияние высвобождение оборотного капитала.

Совет директоров Полиметалла рекомендовал дивиденды за 2019 г. в размере $0,42/акция, что соответствует доходности ~2.7%.

Аэрофлот отчитался о финансовых показателях по МСФО за 4К19 и 2019 г., с минимальным отклонениями от консенсус-прогноза.

Выручка за 4К19 оказалась на уровне 154 млрд руб. (+6% г/г; -28% кв/кв); EBITDA – 27 млрд руб. (+45% г/г; -63% кв/кв); чистая прибыль составила -6,8 млрд руб. (против -38,312 млрд руб. в 4К18 и 29,1 млрд руб. в 3К19).

По итогам всего 2019 г. выручка составила 677,9 млрд (+10% г/г). Рост выручки обусловлен увеличением на 12,2% доходов от регулярных пассажирских перевозок, на 2% доходов от грузовых перевозок и ростом доходов по соглашениям с авиакомпаниями, номинированных в иностранных валютах, и ростом доходов по программе премирования пассажиров. EBITDA – 168,9 млрд руб. (+11% г/г); чистая прибыль – 13,5 млрд руб. (против убытка в размере 55,7 млрд руб в 2018 г.).

-743.jpg)

-61.jpg)

Аэрофлот пока не принимает новые меры по сокращению рейсов в Азию и Европу из-за коронавируса, следит за ситуацией на рынке. Компания наблюдает снижение загрузки рейсов по направлению Италии, возможно сокращение количества рейсов по данному направлению.

Аэрофлот в 2019 г. увеличил вознаграждение топ-менеджменту до 2,1 млрд руб. (+38% г/г), что составляет ~15% от чистой прибыли за 2019 г. (суммы выплат по новым программам зависят от показателей пассажиропотока, доли международного транзита в общем пассажиропотоке группы, а также доходности перевозок).

Аэрофлот рассчитывает на дальнейшую позитивную динамику бизнеса лоукостеров.

Ростелеком представил финансовые результаты за 4К19 и весь 2019 г. Выручка и OIBDA оказались на уровне ожиданий рынка.

Выручка за 4К19 оказалась на уровне 94,9 млрд руб. (+9% г/г; +13% кв/кв), в выручке компании продолжают набирать вес VPN, VAS и облачные услуги, что соответствует стратегии Ростелекома. Выручка в сегменте нетелекоммуникационных услуг выросла на 77% г/г, до 3,8 млрд руб., в 4К19 в основном благодаря увеличению продаж в сегменте B2G. OIBDA составила 25,1 млрд руб. (-4% г/г; -10% кв/кв); чистая прибыль – 112 млрд руб. (против 2,35 млрд руб. в 4К18 и 6,41 млрд руб. в 3К19).

По итогам всего 2019 г. выручка составила 337,4 млрд (+5% г/г), что соответствует раннему прогнозу компании. Рост выручки обусловлен увеличением на 35% доходов от дополнительных и облачных услуг, повышением продаж оборудования по услуге видеосвязи и роста доходов от мобильной связи. OIBDA – 106,5 млрд руб. (+6% г/г); чистая прибыль – 16,5 млрд руб. (+10% г/г).

Ростелеком ожидает роста выручки и OIBDA в 2020 г. не менее чем на 5%. CAPEX, по прогнозам компании, в 2020 г. будет находиться в пределах 70-75 млрд руб. без учета реализации госпрограмм.

-499.jpg)

-145.jpg)

Ростелеком в 2020 г. может начать выплачивать промежуточные дивиденды. Менеджмент планирует по итогам 2019 г. рекомендовать дивиденды в размере 5 руб./акция, что соответствует доходности на уровне ~6%.

Детский мир опубликовал финансовые результаты за 4К19 и весь 2019 г. в соответствии с предварительными данными.

Компания планирует направить на дивиденды за 4К19 100% чистой прибыли по РСБУ, а именно: 4,1 млрд руб., что соответствует ~ 5,5 руб./акция, доходность: ~5%, выше прогнозируемых ITI Capital 4 руб./ акция.

В 4К19 компания увеличила выручку до 128,77 млрд руб. (+13,4 г/г), скорр. EBITDA – 5,2 млрд руб. (+13% г/г), чистая прибыль – 3,1 млрд руб. (+9,8% г/г).

Объем консолидированной выручки группы в 2019 г. увеличился на 16,1% г/г, до 128,8 млрд руб. Скорректированная EBITDA выросла на 16,3% г/г, до 14,7 млрд руб., рентабельность скорректированной EBITDA составила 11,4%. Скорректированная прибыль за период выросла на 11,0% г/г, до 8 млрд руб. Прибыль за период без учета корректировок составила 7,3 млрд руб. (+10,6% г/г).

-252.jpg)

-492.jpg)

Капитальные затраты Детского мира в 2020 г. могут составить 2,3 млрд руб. (против 3,5 млрд руб. в 2019 г.). Детский мир может повысить прогноз капитальных затрат на 2020 г. на 2 млрд руб. в случае строительства второго распределительного центра, открытие которого запланировано на 1К21.

Компания планирует открыть 80 новых магазинов по итогам 2020 г. (такой же guidance Детский мир давал на 2019 г., однако по итогам 2019 г. открыл 101 магазин). По итогам 2020-2023 г. ретейлер прогнозирует открытие 300+ магазинов «Детский мир». В 2020 г. компания планирует продолжить экспансию розничной сети и развивать омниканальную бизнес-модель.

Детский мир сформировал дополнительные товарные запасы, которых будет достаточно до конца августа (начало учебного года). Компания закупила игрушки на 2 млрд руб., что в целом позволяет полностью отказаться от поставок из Китая на данный период при возникновении необходимости. Таким образом, компания обеспечила 95% необходимых товаров для высокого сезона (50% всех товаров Детского мира произведены Китаем). По данным компании, китайские фабрики возобновляют работу.

Цель по развитию онлайн-продаж сохранилась на уровне 30% в общей выручке сети в среднесрочной перспективе. Детский мир ожидает, что в среднесрочной перспективе рост сопоставимых продаж сети в России будет опережать динамику рынка детских товаров и находиться на уровне менее 10% за счет высокого уровня роста количества чеков.

Московская биржа сообщила результаты торгов за февраль 2020 г. Общий объем торгов на рынках составил 69,4 трлн руб. (+11,5% г/г). Позитивную динамику объёмов торгов продемонстрировали практически все рынки биржи: торги на фондовом рынке выросли до 3,95 трлн руб. (+56,8% г/г), на срочном рынке - до 10,5 трлн руб. (+71,3% г/г), на денежном рынке - до 29,4 трлн руб. (+7% г/г). Объем торгов на валютном рынке сократился до 24,1 (-4,8% г/г).

Тем не менее, 4 марта рынки США выросли на фоне побед кандидата в президенты США Джо Байдена. В среднем главные индексы Америки выросли более чем на 4%. Рынкам была важна победа Байдена, так как другой кандидат от демократов Берни Сандерс занял гораздо более жесткую позицию по регулированию финансовых рынков, а также предложил повысить налоги для богатых, снизить корпоративные налоги, а также увеличить траты на здравоохранение и образование. В целом Уолл-Стрит выступает за Дональда Трампа на выборах 2020 г., но если следующим президентом станет демократ, то для рынков лучше, если им будет Байден.

Распространение коронавируса на прошлой неделе ускорилось. В США три штата объявили чрезвычайное положение, а количество зараженных в стране достигло 607 человек. На прошлой неделе американский конгресс окончательно одобрил выделение $8,3 млрд на борьбу с коронавирусом. Примерно $3 млрд этих средств будет направлено компаниям, которые участвуют в разработке вакцины против коронавируса.

Распространение вируса значительно ускорилось в Европе, а Италия стала вторым в мире очагом заражения, где, по последним данным, было зафиксировано более 9 тыс. зараженных. Режим карантина распространен на всю страны.

Согласно отчету, опубликованному компанией Leerink Research, Gilead Sciences добилась прогресса в разработке методов лечения коронавируса. Их препарат Remdesivir, изначально разработанный для лечения вируса Эбола, является наиболее перспективным для лечения тяжелых случаев коронавируса.

В пятницу, 6 марта, Россия вышла из нефтяной сделки, предусматривающей сокращение добычи на 1,5 млн б/c, более того стороны явно не намеревались продлевать действующее соглашение об ограничении добычи, которое истекает в конце марта. Уже в субботу, 7 марта, Саудовская Аравия анонсировала рекордные за 20 лет скидки к рыночной цене нефти (в размере $6-8 - для Западной Европы, $7 - для США и $4-6 - для Азии) и готовится с апреля увеличить добычу нефти с потенциалом выхода на максимальные уровни добычи. В связи с этим цены на нефть упали на 30% в понедельник, 9 марта. За нефтью устремился и российский рубль, который подешевел к доллару на 5%. Стратегия России полностью прозрачна и понятна - Москва опасается, что рано или поздно США вытеснит страну с нефтяного рынка или, как минимум, значительно ограничит ее экспортный сырьевой потенциал.

Тем не менее, администрация Трампа внимательно следит за влиянием на мировые нефтяные рынки коронавируса (COVID-19) и прошедшей на прошлой неделе встречи ОПЕК+, отметило министерство энергетики США. Попытки государственных субъектов манипулировать нефтяными рынками подчеркивают значимость США как надежного поставщика энергоресурсов для партнеров и союзников по всему миру. США, как крупнейший в мире производитель нефти и газа, могут и будут противостоять этой нестабильности, говорится в заявлении ведомства.

Предстоящая неделя - зарубежные рынки

Вторник, 10 марта

Индекс потребительских цен (ИПЦ) (фев.), Китай

ВВП Европейский Союз (4 кв.)

Объём розничных продаж от BRC (г/г) (фев.), Великобритания

Недельные запасы сырой нефти по данным Американского института нефти (API), США

Среда, 11 марта

ВВП: Великобритания (м/м)

Объем промышленного производства, Великобритания (янв.)

Индекс потребительских цен (ИПЦ) (фев.), США

Запасы сырой нефти, США

Отчет об исполнении федерального бюджета США (фев.)

Четверг, 12 марта

Объем промышленного производства (янв.), Европейский Союз

Индекс цен производителей (PPI) (фев.), США

Число первичных заявок на получение пособий по безработице, США

Решение по процентной ставке (мар.), Европейский Союз

Баланс цен на жилье от RICS (фев.), Великобритания

Пятница, 13 марта

Индекс деловой активности в секторе услуг (м/м), Япония

Индекс потребительских цен (ИПЦ) (фев.), Германия, Франция, Испания

Индекс ожиданий потребителей от Мичиганского университета (мар.), США

Российский рынок за неделю

На неделе с 2 по 6 марта рубль ослаб к доллару и евро до 68,57 руб. и 68,88 руб. соответственно. Индекс Мосбиржи прибавил 1,7%, РТС – 3,4%.

Лидеры роста и падения

На прошлой неделе динамику лучше рынка показали компании добывающего сектора. Лидерами роста стали Петропавловск (+17,6%, с начала года бумаги выросли на 50%); Полиметалл (+12,1%, с начала года бумаги прибавили 30%); Норильский никель (+7,5%); М.Видео (+7%), НМТП (+5,4%); Полюс (+5%), (+30,1% с начала года), Интер РАО (+4,8%).

В число аутсайдеров вошли TCS Group (-22,4%) вслед за новостями о том, что Олег Тиньков подозревается в сокрытии от налоговой службы США состояния в $1 млрд и неуплате налогов, в пятницу котировки компании обвалила новость о том, что предприниматель болен лейкемией. Globaltrans (-12,7%), Эталон (-11,7%), Аэрофлот (-8,5%), Московская биржа (-8,2%), Ростелеком (ао: -7,5%), Сургутнефтегаз (ао -7,2%).

-632.jpg)

Предстоящая неделя – российский рынок

На предстоящей короткой неделе отчетность по МСФО за 2019 г. представят Лукойл, Юнипро, TCS Group, ТКГ-1, МТС, БСПБ, ЛСР, Русал.

Согласно ожиданиям рынка, выручка Лукойла по итогам 2019 г. составит 7,8 трлн руб. (-3% г/г), EBITDA – 1,2 трлн руб. (+11% г/г), чистая прибыль – 666,58 млрд руб. (+8% г/г).

Согласно консенсус-прогнозу Bloomberg, выручка Юнипро по итогам 2019 г. составит 80,17 млрд руб. (+3% г/г), EBITDA увеличится на 5% г/г, до 28 млрд руб.

Согласно консенсус-прогнозу Bloomberg, выручка ТГК-1 по итогам 2019 г. увеличится на 7% г/г, до 98,95 млрд руб., EBITDA – на 31% г/г, до 21 млрд руб.

Согласно консенсус-прогнозу Bloomberg, выручка МТС в 2019 г. составит 511,12 млрд руб. (+6% г/г), EBITDA – 230,76 млрд руб. (+4% г/г), чистая прибыль снизится на 6% г/г, до 62,02 млрд руб.

Согласно консенсус-прогнозу Bloomberg, все основные финансовые показатели ЛСР за 2019 г. снизятся: выручка может составить 123,26 млрд руб. (-16% г/г), EBITDA – 24,56 млрд руб. (-33% г/г), чистая прибыль – 12,07 млрд руб. (-26% г/г).

Новости

Русгидро опубликовало финансовые результаты за 4К19 и весь 2019 г. хуже консенсус-прогноза.

Выручка компании составила 366,6 (+2% г/г), EBITDA – 97,5 млрд руб. (-11% г/г), скорректированная чистая прибыль – 51,6 млрд руб. (-27% г/г).

Консолидированные финансовые результаты Русгидро отразили снижение выработки электроэнергии в 1П19, обусловленное снижением приточности в большинство водохранилищ ГЭС, снижение цен на рынке-сутки-вперед в Сибири во 2П19, а также прохождение пика обесценений основных средств, связанных с вводом в эксплуатацию крупных объектов генерации на Дальнем Востоке (Нижне-Бурейская ГЭС, Сахалинская ГРЭС-2).

Русгидро может выплатить своим акционерам в 2020 г. суммарно около 15,7 млрд руб., или 0,0362 руб./ао, что соответствует ~5,6% доходности.

Компания прогнозирует капитальные затраты на 2020 г. в размере 110 млрд руб. (+25% г/г).

-519.jpg)

-191.jpg)

Московская биржа опубликовала финансовые результаты за 4К19 и весь 2019 г., согласно которым скорректированные EBITDA и чистая прибыль оказались выше ожиданий рынка.

Комиссионные доходы по итогам 4К19 составили 7,1 млрд руб. (+11% кв/кв; +13% г/г) благодаря росту объема комиссий на срочном рынке, на рынке облигаций и рынке акций. Скорректированная EBITDA составила 8,1 млрд руб. (+16% кв/кв; +16% г/г). Скорректированная чистая прибыль увеличилась до 5,7 млрд руб. (+13% кв/кв; +13% г/г).

Комиссионные доходы по итогам 2019 г. составили 26,2 млрд руб. (+11% г/г). Скорректированная EBITDA составила 31,1 млрд руб. (+9% г/г). Скорректированная чистая прибыль увеличилась до 21,1 млрд руб. (+7% г/г).

Московская биржа планирует рост операционных расходов в 2020 г. на 6,5-9,5%.

ТМК представила финансовые результаты по МСФО за 4К19 и весь 2019 г., согласно которым выручка и EBITDA компании оказались выше ожиданий рынка.

По результатам 4К19 выручка компании составила $1,1 млрд (минимальные изменения кв/кв, -13% г/г). Скорректированная EBITDA за 4К19 - $180 млн (+30% кв/кв, +1% г/г). Убыток в 4К19 составил $40 млн против чистой прибыли $0,1 млн в 3К19.

По итогам всего 2019 г. выручка компании составила $4,77 млрд (-7% г/г), выручка Российского дивизиона за 2019 г. выросла на 6%, до $3,6 млрд. Скорректированная EBITDA за 2019 г. – $688 млн (-2% г/г). Скорректированный показатель EBITDA Российского дивизиона составил $636 млн (+31% г/г). Чистая прибыль составила $65,7 млн против убытка в $0,16 млн по итогам 2018 г.

ТМК ожидает, что в 2020 г. потребление труб компаниями топливно-энергетического комплекса в России сохранится на стабильном уровне, несмотря на негативные макроэкономические факторы в 1К20. Ожидается, что увеличение сложности проектов по добыче углеводородов в России приведет к росту спроса на высокотехнологичную продукцию.

ТМК ожидает, что объем отгрузок бесшовных труб промышленного назначения в Европейском дивизионе останется стабильным по сравнению с 2019 г., в основном за счет спроса на высокомаржинальную трубную продукцию.

-689.jpg)

Мосэнерго отчиталось о снижении основных финансовых показателей по МСФО в 2019 г.

Выручка компании составила 189,8 млрд руб. (-5% г/г) в результате снижения выручки от реализации мощности на 24,7% в связи с окончанием срока действия договоров о предоставлении мощности в отношении трех объектов ДПМ, а также в результате сокращения выручки от реализации тепловой энергии на 5,3% из-за более теплой погоды в отопительном сезоне 2019 г.

EBITDA – 22 млрд (-47% г/г), чистая прибыль – 9,6 млрд руб. (-55% г/г).

-456.jpg)

Полиметалл представил финансовые результаты по МСФО за 2019 г., согласно которым выручка оказалась на уровне ожиданий рынка, EBITDA – выше на 6%, скорректированная чистая прибыль – на 11%.

Выручка составила $2,25 млрд (+19% г/г); EBITDA – $1,1 млрд (+38% г/г) благодаря росту объемов производства, увеличению цен на металлы и стабильно низким затратам; чистая прибыль – $483 млн (+36% г/г); скорректированная чистая прибыль – $586 млн (+31% г/г).

Средние цены реализации золота и серебра соответствовали динамике рынка и выросли на 13% и 11% соответственно. Объем продаж золота составил 1 366 тыс. унций, увеличившись на 14% по сравнению с предыдущим годом, объем продаж серебра снизился на 14% до 22,1 млн унций, в соответствии с динамикой производства, при этом на объем реализации оказало положительное влияние высвобождение оборотного капитала.

Совет директоров Полиметалла рекомендовал дивиденды за 2019 г. в размере $0,42/акция, что соответствует доходности ~2.7%.

Аэрофлот отчитался о финансовых показателях по МСФО за 4К19 и 2019 г., с минимальным отклонениями от консенсус-прогноза.

Выручка за 4К19 оказалась на уровне 154 млрд руб. (+6% г/г; -28% кв/кв); EBITDA – 27 млрд руб. (+45% г/г; -63% кв/кв); чистая прибыль составила -6,8 млрд руб. (против -38,312 млрд руб. в 4К18 и 29,1 млрд руб. в 3К19).

По итогам всего 2019 г. выручка составила 677,9 млрд (+10% г/г). Рост выручки обусловлен увеличением на 12,2% доходов от регулярных пассажирских перевозок, на 2% доходов от грузовых перевозок и ростом доходов по соглашениям с авиакомпаниями, номинированных в иностранных валютах, и ростом доходов по программе премирования пассажиров. EBITDA – 168,9 млрд руб. (+11% г/г); чистая прибыль – 13,5 млрд руб. (против убытка в размере 55,7 млрд руб в 2018 г.).

-743.jpg)

-61.jpg)

Аэрофлот пока не принимает новые меры по сокращению рейсов в Азию и Европу из-за коронавируса, следит за ситуацией на рынке. Компания наблюдает снижение загрузки рейсов по направлению Италии, возможно сокращение количества рейсов по данному направлению.

Аэрофлот в 2019 г. увеличил вознаграждение топ-менеджменту до 2,1 млрд руб. (+38% г/г), что составляет ~15% от чистой прибыли за 2019 г. (суммы выплат по новым программам зависят от показателей пассажиропотока, доли международного транзита в общем пассажиропотоке группы, а также доходности перевозок).

Аэрофлот рассчитывает на дальнейшую позитивную динамику бизнеса лоукостеров.

Ростелеком представил финансовые результаты за 4К19 и весь 2019 г. Выручка и OIBDA оказались на уровне ожиданий рынка.

Выручка за 4К19 оказалась на уровне 94,9 млрд руб. (+9% г/г; +13% кв/кв), в выручке компании продолжают набирать вес VPN, VAS и облачные услуги, что соответствует стратегии Ростелекома. Выручка в сегменте нетелекоммуникационных услуг выросла на 77% г/г, до 3,8 млрд руб., в 4К19 в основном благодаря увеличению продаж в сегменте B2G. OIBDA составила 25,1 млрд руб. (-4% г/г; -10% кв/кв); чистая прибыль – 112 млрд руб. (против 2,35 млрд руб. в 4К18 и 6,41 млрд руб. в 3К19).

По итогам всего 2019 г. выручка составила 337,4 млрд (+5% г/г), что соответствует раннему прогнозу компании. Рост выручки обусловлен увеличением на 35% доходов от дополнительных и облачных услуг, повышением продаж оборудования по услуге видеосвязи и роста доходов от мобильной связи. OIBDA – 106,5 млрд руб. (+6% г/г); чистая прибыль – 16,5 млрд руб. (+10% г/г).

Ростелеком ожидает роста выручки и OIBDA в 2020 г. не менее чем на 5%. CAPEX, по прогнозам компании, в 2020 г. будет находиться в пределах 70-75 млрд руб. без учета реализации госпрограмм.

-499.jpg)

-145.jpg)

Ростелеком в 2020 г. может начать выплачивать промежуточные дивиденды. Менеджмент планирует по итогам 2019 г. рекомендовать дивиденды в размере 5 руб./акция, что соответствует доходности на уровне ~6%.

Детский мир опубликовал финансовые результаты за 4К19 и весь 2019 г. в соответствии с предварительными данными.

Компания планирует направить на дивиденды за 4К19 100% чистой прибыли по РСБУ, а именно: 4,1 млрд руб., что соответствует ~ 5,5 руб./акция, доходность: ~5%, выше прогнозируемых ITI Capital 4 руб./ акция.

В 4К19 компания увеличила выручку до 128,77 млрд руб. (+13,4 г/г), скорр. EBITDA – 5,2 млрд руб. (+13% г/г), чистая прибыль – 3,1 млрд руб. (+9,8% г/г).

Объем консолидированной выручки группы в 2019 г. увеличился на 16,1% г/г, до 128,8 млрд руб. Скорректированная EBITDA выросла на 16,3% г/г, до 14,7 млрд руб., рентабельность скорректированной EBITDA составила 11,4%. Скорректированная прибыль за период выросла на 11,0% г/г, до 8 млрд руб. Прибыль за период без учета корректировок составила 7,3 млрд руб. (+10,6% г/г).

-252.jpg)

-492.jpg)

Капитальные затраты Детского мира в 2020 г. могут составить 2,3 млрд руб. (против 3,5 млрд руб. в 2019 г.). Детский мир может повысить прогноз капитальных затрат на 2020 г. на 2 млрд руб. в случае строительства второго распределительного центра, открытие которого запланировано на 1К21.

Компания планирует открыть 80 новых магазинов по итогам 2020 г. (такой же guidance Детский мир давал на 2019 г., однако по итогам 2019 г. открыл 101 магазин). По итогам 2020-2023 г. ретейлер прогнозирует открытие 300+ магазинов «Детский мир». В 2020 г. компания планирует продолжить экспансию розничной сети и развивать омниканальную бизнес-модель.

Детский мир сформировал дополнительные товарные запасы, которых будет достаточно до конца августа (начало учебного года). Компания закупила игрушки на 2 млрд руб., что в целом позволяет полностью отказаться от поставок из Китая на данный период при возникновении необходимости. Таким образом, компания обеспечила 95% необходимых товаров для высокого сезона (50% всех товаров Детского мира произведены Китаем). По данным компании, китайские фабрики возобновляют работу.

Цель по развитию онлайн-продаж сохранилась на уровне 30% в общей выручке сети в среднесрочной перспективе. Детский мир ожидает, что в среднесрочной перспективе рост сопоставимых продаж сети в России будет опережать динамику рынка детских товаров и находиться на уровне менее 10% за счет высокого уровня роста количества чеков.

Московская биржа сообщила результаты торгов за февраль 2020 г. Общий объем торгов на рынках составил 69,4 трлн руб. (+11,5% г/г). Позитивную динамику объёмов торгов продемонстрировали практически все рынки биржи: торги на фондовом рынке выросли до 3,95 трлн руб. (+56,8% г/г), на срочном рынке - до 10,5 трлн руб. (+71,3% г/г), на денежном рынке - до 29,4 трлн руб. (+7% г/г). Объем торгов на валютном рынке сократился до 24,1 (-4,8% г/г).

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба