16 марта 2020 ITI Capital

Глобальный карантин — единственный эффективный и исторически обоснованный способ локализации и борьбы с коронавирусом в отсутствие вакцины. Именно такая стратегия использовалась при всех вирусных заболеваниях, включая «испанку», которая унесла 100 млн жизней за считанные месяцы. Впервые рынки отреагировали на всемирный карантин в четверг, 12 марта, когда рынки США пережили самое масштабное падение за 33 года (-10%).

Вашингтон на выходных расширил список стран, откуда запрещено въезжать в США. В США растет количество случаев заражения и смертей от коронавируса, последних уже 65. Сбои в торговле и режим изоляции вынуждают потребителей по всему миру закупать товары про запас, оставляя за собой опустевшие полки, как в довоенные времена.

Руководство Центров по контролю и профилактике заболеваний США вслед за властями Европы, где все страны посадили своих граждан на карантин, рекомендовало американцам оставаться дома. Европа официально уже на карантине, и меры будут усиливаться.

Что будет с рынком?

Мы считаем, что падение продолжится из-за ситуации в Европе вопреки решительным мерам ФРС по снижению ставки и запуску программы количественного смягчения на $700 млрд. Снижение ставки ФРС с 1,25% до 0% рынок не оставит без ответа и скорее всего будет отыгрывать уже во вторник. В целом ситуация будет носить волатильный характер, и шатание рынков из стороны в сторону продолжится.

После выхода китайской статистики за февраль, которая оказалась худшей с начала 90-х годов, стало ясно, что нас ждёт полномасштабный экономический кризис, но, в отличие от коронавируса, у мирового сообщества есть все средства для его преодоления!

На этой неделе министры финансов еврозоны обсудят меры по поддержке экономики. Члены Еврогруппы встретятся в понедельник в Брюсселе и, как ожидается, утвердят перечень мер, которые должны будут принять национальные правительства.

Европа выглядит самым слабым звеном на пике заражения - о масштабном карантине объявили Италия, Франция, Германия, Испания, Нидерланды и другие страны.

Поэтому если ЕЦБ и страны ЕС не примут меры по стимулированию экономики и поддержке население, которые уже анонсировала администрация США, что позволило отыграть часть распродаж, то на этой недели нас ждет продолжение худшего сценария, в частности падение рынка США на 15%.

Глобальная динамика рисковых активов

По итогам недели в числе аутсайдеров оказались нефтесервисные компании США (-35%), бразильская Petrobras, потребсектор США (-28%), нефть Brent (-25%), РТС и нефтегазовый сектор S&P 500. Нефтегазовый сектор США сейчас самый перепроданный, многие акции находятся на локальных минимумах с начала 2000-х гг. Европейский рынок потерял более 19% за неделю, падение некоторых бирж, в частности британской, стало самым масштабным в истории. Также значительно упали металлурги (-17%) и азиатский рынок. Сейчас почти синхронно падают развитые и развивающиеся рынки, до 21 февраля в большем минусе были развивающиеся страны. Дешевеет даже золото (-9%), так как сейчас наблюдается бегство в кэш, как в 2008 г. Продолжает расти только волатильность, которая за неделю прибавила более 38% и российские CDS 5 лет.

Что покупать?

Мы считаем, что падение продолжится, как мы отмечали в обзоре «Почему фондовый рынок может продолжить снижаться», но негативная динамика будет носить неоднородный характер. Поэтому отдельные активы уже можно покупать, в особенности нефтегазовый сектор США, поскольку крупным и системно значимым компаниям отрасли уже пообещали поддержку. В числе самых перепроданных компаний S&P 500 – E Trade, Freepor, Conocophillips, Dow, Dish Network, Boeing, AA, Schlumberger, MPC, Occidental Petroleum, Halliburton.

На данный момент в число самых перепроданных рынков с начала года входят Чили (-53%), Польша (-52%), Турция (-50%), ЮАР (-46%), Испания и Германия (-39%) и Великобритания. В целом Европа потеряла более 30%, снижение продолжится и на этой неделе.

На фондовом рынке России стоит обратить внимание на дивидендные истории, покупать можно уже сейчас, учитывая, что средняя дивидендная доходность превышает 11%. В основном самая высокая доходность у металлургов и нефтегазового сектора, а также у электроэнергетических компаний. Акции следующих компаний упали более чем на 40% за несколько недель: Сургутнефтегаз, ТМК, Mail.Ru, Роснефть, Татнефть, МРСК, Новатэк и Газпром.

Предстоящая неделя - зарубежные рынки

Понедельник, 16 марта

Объем промышленного производства (фев.), Китай

Уровень безработицы в Китае

Индекс потребительских цен (ИПЦ) (фев.), Италия

Вторник, 17 марта

Объем промышленного производства (янв.), Япония

Уровень безработицы в Великобритании (янв.)

Индекс экономических настроений Zew в Германии (мар.)

Объем розничных продаж (фев.), США

Объем промышленного производства (фев.), США

Недельные запасы сырой нефти по данным Американского института нефти (API), США

Среда, 18 марта

Сальдо торгового баланса (фев.), Япония

Индекс потребительских цен (ИПЦ) (фев.), Европейский Союз

Сальдо торгового баланса (янв.), Европейский Союз

Число выданных разрешений на строительство (фев.), США

Индекс потребительских цен (ИПЦ) (фев.), Канада

Запасы сырой нефти, США

Решение по процентной ставке ФРС

Четверг, 19 марта

ВВП Новой Зеландии (4 кв. 2019)

Уровень безработицы (фев.), Австралия

Решение ЦБ Швейцарии по процентной ставке

Число первичных заявок на получение пособий по безработице, США

Решение ЦБ Японии по процентной ставке

Пятница, 20 марта

Базовая кредитная ставка НБК

Индекс цен производителей (PPI) Германии (фев.)

Объём розничных продаж (янв.), Канада

График недели

-105.png)

Российский рынок за неделю

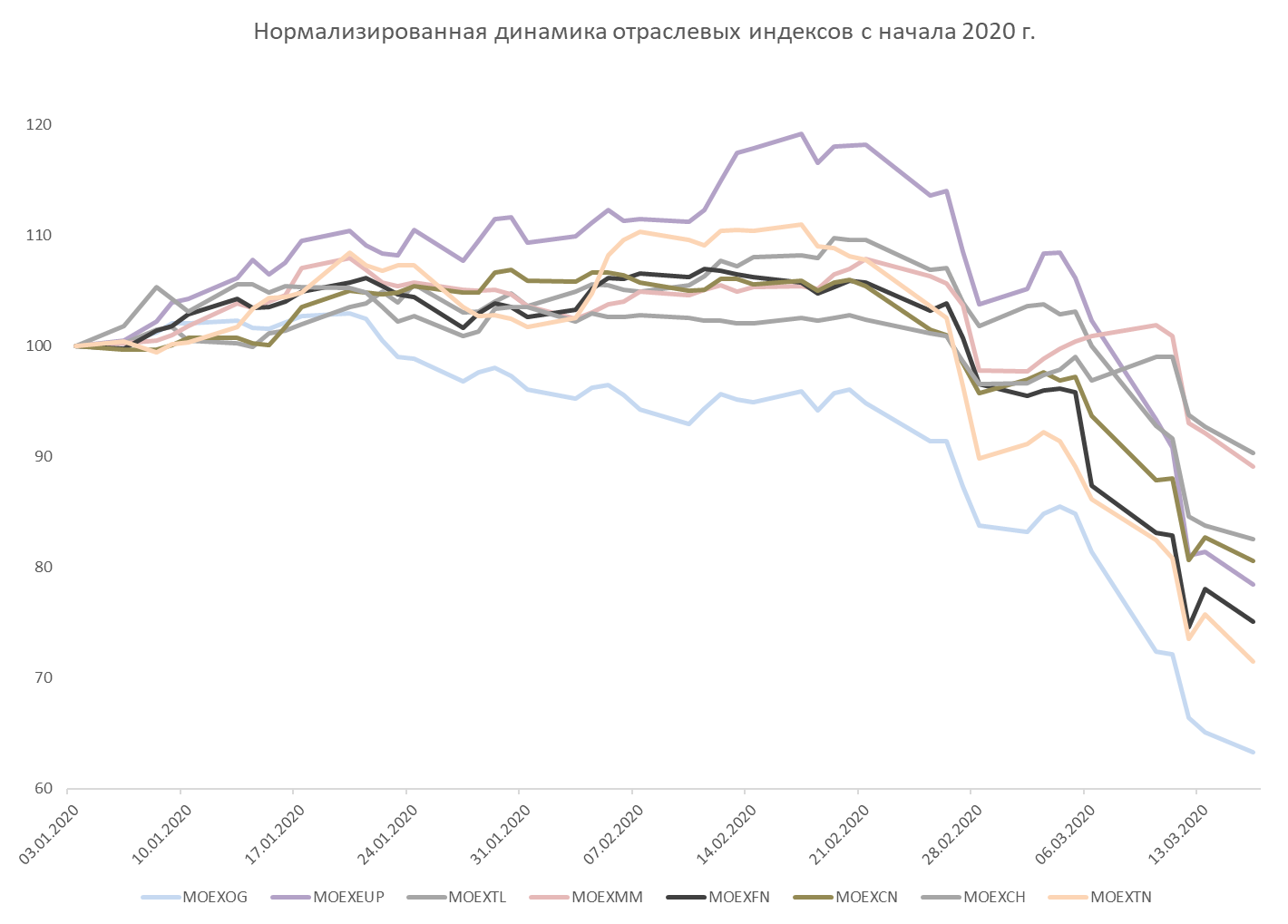

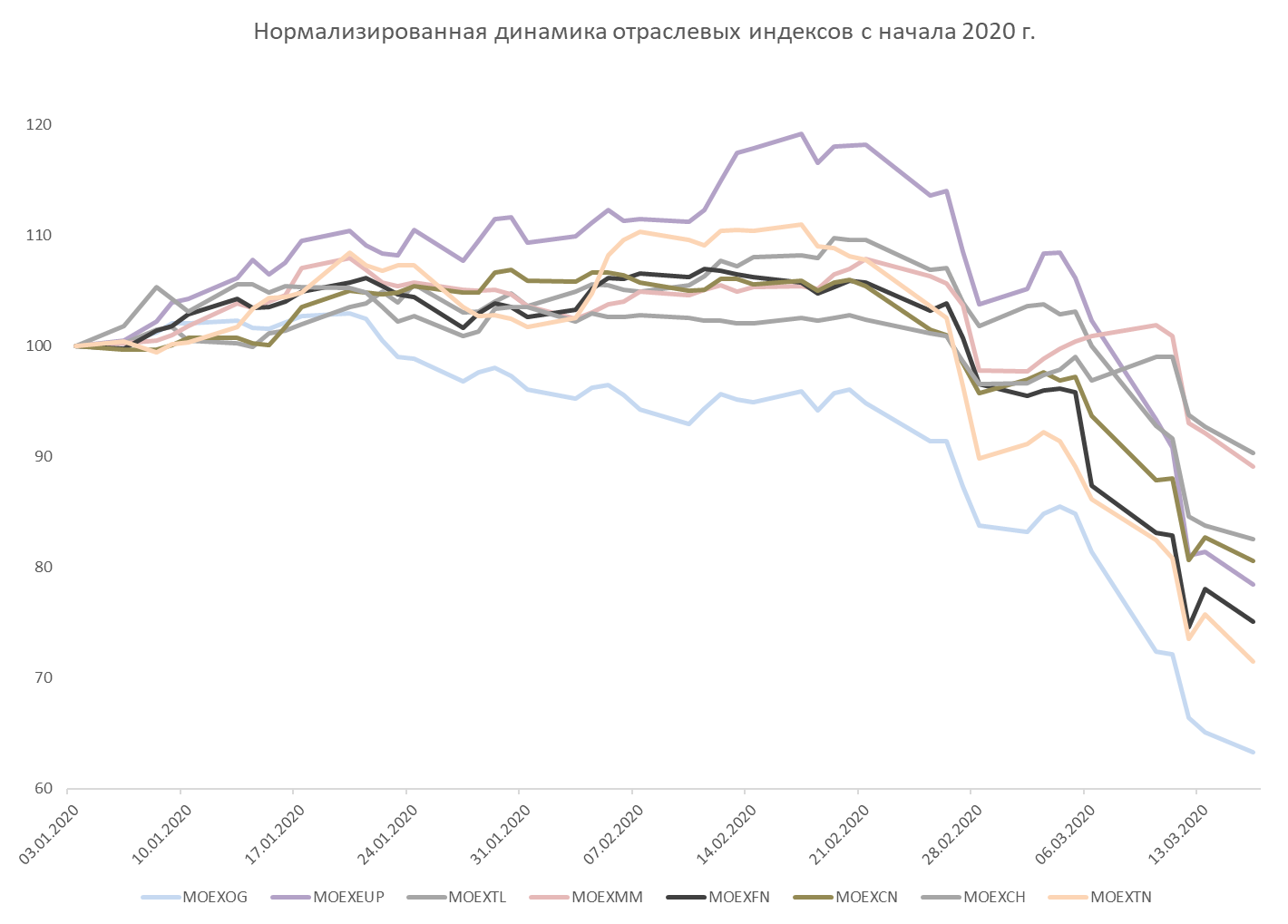

На неделе с 9 по 13 марта рубль ослаб к доллару и евро до 72,61 руб. и 80,69 руб. соответственно. Индекс Мосбиржи потерял 7,3%, РТС – 9,3%.

На прошлой неделе наибольшее снижение показали следующие отраслевые индексы: нефтегазовый (-20%), электроэнергетический (-20%), телекоммуникационный (-16%).

Лидеры роста и падения

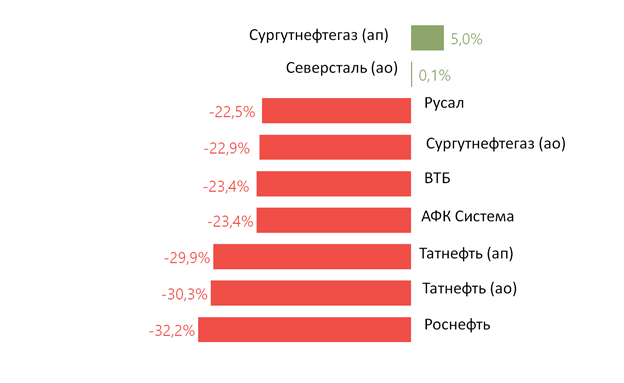

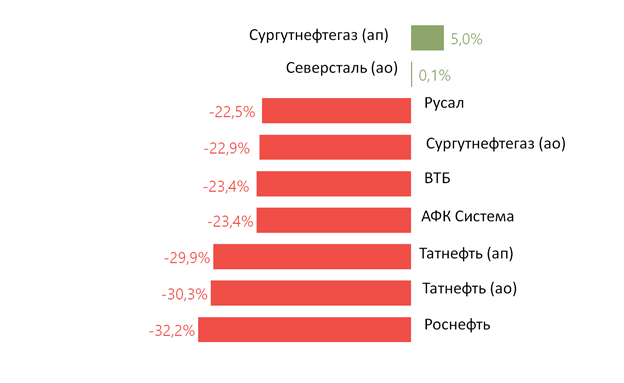

На прошлой неделе хуже рынка торговались Роснефть (-32,2%), Татнефть (ао: -30,3%, ап: -29,9%), АФК Система (-23,4%), ВТБ (-23,4%), Сургутнефтегаз ао (-22,9%), Русал (-22,5%).

В число лидеров роста вошли всего две из наиболее ликвидных бумаг: Сургутнефтегаз ап (+5%), Северсталь ао (+0,16%).

Предстоящая неделя – российский рынок

На предстоящей неделе отчетность по МСФО за 2019 г. представят Энел Россия, Х5 Retail Group, Мечел, Распадская.

Согласно консенсус-прогнозу, чистая прибыль X5 Retail Group по итогам 2019 г. составит 30,1 млрд руб. (+5% г/г).

Ранее X5 Retail Group отчиталась о росте розничной выручки в 2019 г. на 13,3% г/г, до 1,7 трлн руб. благодаря увеличению сопоставимых продаж на 4% (трафик +2%, средний чек +1,9%) и росту торговой площади на 12%. Наилучшую динамику выручки и LFL-продаж показал Перекресток (+18,3% г/г и +7,3% г/г соответственно). В 2019 г. Х5 открыла 1 866 новых магазинов против планируемых 2 тыс. Количество заказов интернет-магазина Перекресток в 2019 г. превысило 1,4 млн, увеличившись более чем в три раза г/г.

Согласно консенсус-прогнозу Bloomberg, все основные финансовые показатели Энел России снизятся: выручка может составить 67,1 млрд руб. (-8% г/г), EBITDA - 15,5 млрд руб. (-10% г/г), чистая прибыль - 3,5 млрд руб. (-55% г/г).

По ожиданиями рынка, выручка Мечела может составить 334,8 млрд руб. (+7% г/г), EBITDA - 58,9 млрд руб. (-22% г/г).

Новости

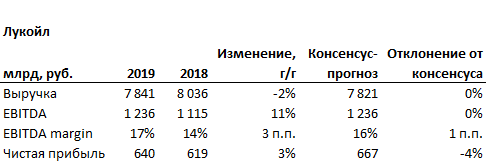

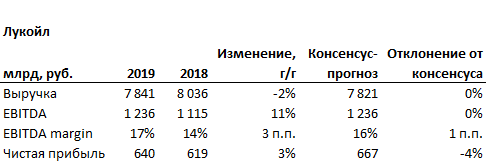

Лукойл представил финансовые результаты за 2019 г. в соответствии с ожиданиями рынка.

По итогам 2019 г. выручка Лукойла составила 7,8 трлн руб. (-2% г/г), негативное влияние на динамику выручки оказало снижение цен на нефть и нефтепродукты и уменьшение объемов трейдинга нефтепродуктами. Влияние данных факторов было частично компенсировано эффектом девальвации рубля, ростом объемов реализации нефти в результате увеличения объемов добычи и трейдинга, увеличением объемов трейдинга продукцией нефтехимии, а также ростом цен на газ и объемов добычи газа за рубежом. EBITDA – 1,2 трлн руб. (+11% г/г), основной вклад в рост показателя внес сегмент «Переработка, торговля и сбыт», несмотря на падение эталонной маржи переработки в России и Европе. Чистая прибыль – 640 млрд руб. (+3% г/г). Увеличение чистой прибыли сдерживалось ростом амортизации, а также уменьшением неденежной прибыли по курсовой разнице.

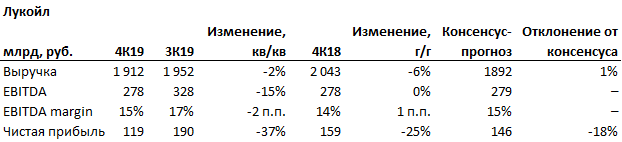

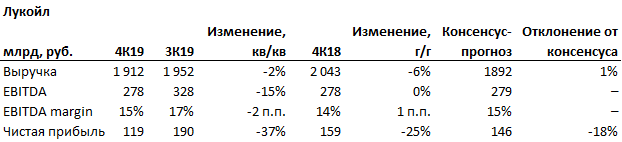

Выручка компании по итогам 4К19 составила 1,9 трлн руб. (-2% кв/кв; -6% г/г), EBITDA – 278 млрд руб. (-15% кв/кв; без изменений г/г), чистая прибыль составила 119 млрд руб. (-37% кв/кв; -25% г/г).

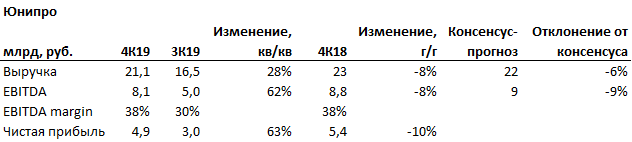

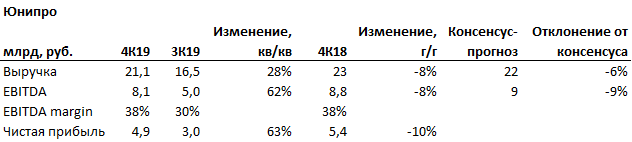

Юнипро представил финансовые результаты по МСФО за 2019 г., согласно которым выручка, EBITDA, базовая чистая прибыль совпали с ожиданиями рынка.

Выручка компании выросла на 3% г/г, до 80,3 млрд руб. Рост выручки обусловлен отсутствием импорта электроэнергии из Казахстана в Россию, увеличением экспорта электроэнергии из России в Финляндию и страны Балтии, снижением количества сетевых ограничений в Сибири и на Урале, индексацией цен на газ и уголь. EBITDA достигла 29,6 млрд руб. (+6% г/г). Базовая чистая прибыль составила 19,7 млрд руб. (+9% г/г).

За 4К19 выручка компании составила 21,1 млрд руб. (+18% кв/кв; -8% г/г), EBITDA – 8,1 млрд руб. (+62% кв/кв; -8% г/г), чистая прибыль – 4,9 млрд руб. (+63% кв/кв; -10% г/г).

Компания подтвердила прогноз по EBITDA на 2020 г. - 30 млрд руб., на 2021 г. - 35 млрд руб. Компания также подтвердила планы направить на дивиденды в 2020 г. в сумме 20 млрд руб.

Банк Санкт-Петербург опубликовал финансовые результаты по МСФО за 4К19 и весь 2019 г. на уровне ожиданий рынка.

В 2019 г. чистый процентный доход вырос на 6% г/г, до 23,3 млрд руб., чистый комиссионный доход составил 6,8 млрд руб. (+28,9% г/г), чистая прибыль снизилась на 12% г/г, до 7,9 млрд руб. Рентабельность капитала (ROАE) составила 10,2% за 2019 г. (12,3% за 2018 г.) и 12% за 4К19 (13,6% за 4К18).

Средства клиентов составили 417,6 млрд руб. (+0,7% по сравнению с 1 января 2019 г.; +0,1% по сравнению с 1 октября 2019 г.).

-736.png)

-591.png)

TCS Group представила финансовые результаты за 4К19 и весь 2019 г. лучше консенсус-прогноза. Чистый процентный доход за 2019 г. составил 110 млрд руб. (+44% г/г), чистая прибыль – 36,1 млрд руб. (+33% г/г), что выше ранее приведенного прогноза группы (35 млрд руб.). Совет директоров компании рекомендовал дивиденды за 4К19 на уровне $0,21/акция, что соответствует ~1,4% доходности. Дата закрытия реестра – 27 марта.

TCS Group в 2020 г. планирует получить чистую прибыль в размере не менее 42 млрд руб. (+16,3% г/г), нарастить кредитный портфель как минимум на 20% г/г.

-764.png)

МТС представил финансовые результаты за 4К19 и весь 2019 г., согласно которым выручка и EBITDA за 4К19 оказались на уровне консенсус-прогноза Интерфакса.

В 4К19 выручка компании выросла до 127,1 млрд руб. (+4,1% г/г), OIBDA – до 51,6 млрд руб. (+1% г/г), чистая прибыль составила 5,5 млрд руб. против 14,2 млрд руб. по итогам 4К18.

За весь 2019 г. выручка составила 476,1 млрд руб. (+5,5% г/г), OIBDA – 210,3 млрд руб. (+2,8% г/г), чистая прибыль – 54,2 млрд руб. против 6,8 млрд руб. в 2018 г. Темпы роста показателей оказались немного ниже ранее прогнозировавшегося МТС роста выручки на уровне 6-7%, OIBDA – на 4-5%.

По итогам 2020 г. МТС прогнозирует рост выручки на ~3%. Рост может быть обеспечен позитивной динамикой стоимости услуг, увеличением объемов трафика передачи данных при снижении уровня пользования голосовыми услугами, а также стабильной конкурентной средой в России. OIBDA ожидается на уровне показателя 2019 г. Компания также допускает возможность небольшого увеличения этого показателя.

-263.png)

-793.png)

Русал представит финансовые результаты за 4К19 и весь 2019 г. в соответствии с консенсус-прогнозом.

Все основные финансовые показатели в 2019 г. продемонстрировали снижение. Выручка составила $9,7 млн (-5,5% г/г) в результате снижения на 15,1% г/г средней цены на алюминий на Лондонской бирже металлов (LME) с $2 110/т в 2018 г. до $1 792/т в 2019 г. и падения на 11,2% средних реализованных премий к цене LME. EBITDA снизилась до $966 млн (-55% г/г). Чистая прибыль составила $960 млн (-43% г/г).

Компания отмечает, что проблемы, связанные с коронавирусом COVID-19, могут оказать значительное негативное влияние на спрос на алюминий и привести к ухудшению ситуации на рынке алюминия в 1П20.

-625.png)

-288.png)

Headhunter представил финансовые результаты за 4К19 и весь 2019 г. в соответствии с ожиданиями рынка.

В 4К19 выручка сервиса выросла в годовом выражении и снизилась в квартальном до 7,8 млрд руб. (+22,8% г/г; -4% кв/кв), выручка российского сегмента выросла на 22,3% г/г, в основном благодаря увеличению использования платных сервисов соискателями 17,2% и увеличению средней выручки на одного клиента (ARPC). Скорректированная EBITDA составила 1 млрд руб. (+22,1% г/г; -11% кв/кв). Скорректированная рентабельность EBITDA осталась на уровне прошлого года: 50%.

Чистая прибыль составила 713 млн руб. (+44% г/г; -3% кв/кв).

По итогам 2019 г. выручка компании увеличилась до 7,8 млрд руб. (+27,2% г/г), EBITDA - до 3,9 млрд руб. (+38% г/г), чистая прибыль - до 2,4 млрд руб. (+57% г/г).

Совет директоров Headhunter одобрил выплату промежуточных дивидендов за 2020 г. в размере $0,5/акция, что соответствует ~3,1%. Дата закрытия реестра - 27 марта.

-581.png)

-204.png)

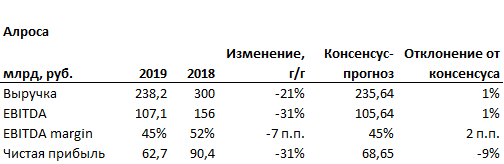

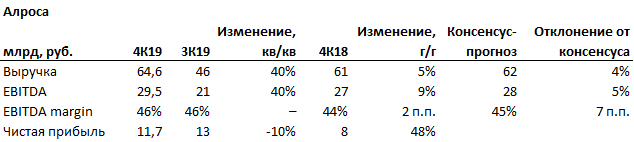

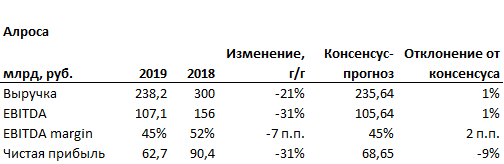

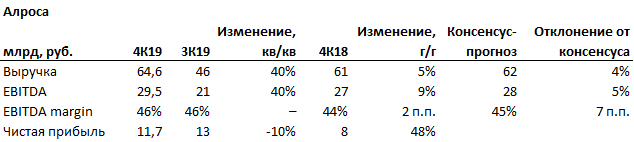

Алроса представила финансовые результаты по МСФО за 4К19 и весь 2019 г., согласно которым выручка и EBITDA практически соответствуют консенсус-прогнозу, чистая прибыль оказалась ниже ожиданий рынка.

Выручка в 2019 г. снизилась на 21% г/г, до 238 млрд руб., вследствие сокращения объемов реализации на 12% г/г на фоне падения спроса на алмазно-бриллиантовом рынке, снижения среднего индекса цен (-6%) и изменения структуры продаж в связи с ростом спроса на мелкоразмерное сырье. EBITDA составила 107 млрд руб. (-31% г/г). Чистая прибыль составила 63 млрд руб. (-31% г/г), в том числе за счет сокращения выручки, что было частично компенсировано ростом финансовых доходов от курсовых разниц. Чистый долг/12М EBITDA на конец 2019 г. вырос до 0,7х (2018 г. – 0,4х).

В 4К19 выручка компании составила 64,6 млрд руб. (+40% кв/кв; +5% г/г); EBITDA – 29,5 млрд руб. (+40% кв/кв; +9% г/г); чистая прибыль – 11,7 млрд руб. (-10% кв/кв; +48% г/г).

Алроса в феврале снизила продажи к январю на 14% ввиду ослабления спроса и активности клиентов на фоне неопределенной ситуации с распространением коронавируса COVID19. Этот фактор будет оказывать влияние на динамику спроса в ближайшие месяцы.

В феврале Алроса реализовала алмазно-бриллиантовую продукцию на общую сумму $346,4 млн (без изменений г/г). Выручка от продаж алмазного сырья третьим сторонам составила $342,3 млн (без изменений, г/г), бриллиантов − $4,1 млн (-18% г/г).

Компания планирует придерживаться стратегии price over volume, которая подразумевает приоритет сохранения цены, а не наращивания объемов продаж.

-823.png)

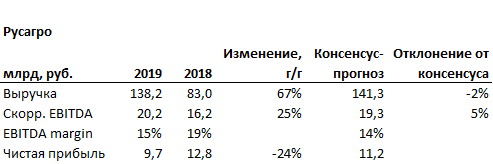

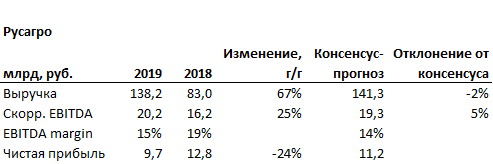

Русагро представило финансовые результаты по МСФО за 4К19 и весь 2020 г. на уровне ожиданий рынка. По итогам 2019 г. выручка компании составила 138,2 млрд руб. (+67% г/г) благодаря более высокой цене реализации агрикультур, скорректированная EBITDA – 20,2 млрд руб. (+25% г/г), чистая прибыль – 9,7 млрд руб. (-24% г/г).

Совет директоров Русагро рекомендовал акционерам утвердить дивиденды по итогам 2019 г. в размере 4,533 млрд руб., что составляет 47% от годовой чистой прибыли. С учетом того, что компания уже выплатила 1,684 млрд руб., оставшиеся выплаты составят 2,849 млрд руб. или 21,2 руб./акция, что соответствует ~4,1% доходности.

Совет директоров Нижнекамскнефтехима рекомендовал выплату дивидендов по итогам 2019 г. в размере 9,07 руб. на ао и ап, что предполагает дивидендную доходность 9,4% и 10,6% соответственно. Годовое собрание акционеров пройдёт 9 апреля. Рекомендованная дата закрытия реестра – 29 апреля

Вашингтон на выходных расширил список стран, откуда запрещено въезжать в США. В США растет количество случаев заражения и смертей от коронавируса, последних уже 65. Сбои в торговле и режим изоляции вынуждают потребителей по всему миру закупать товары про запас, оставляя за собой опустевшие полки, как в довоенные времена.

Руководство Центров по контролю и профилактике заболеваний США вслед за властями Европы, где все страны посадили своих граждан на карантин, рекомендовало американцам оставаться дома. Европа официально уже на карантине, и меры будут усиливаться.

Что будет с рынком?

Мы считаем, что падение продолжится из-за ситуации в Европе вопреки решительным мерам ФРС по снижению ставки и запуску программы количественного смягчения на $700 млрд. Снижение ставки ФРС с 1,25% до 0% рынок не оставит без ответа и скорее всего будет отыгрывать уже во вторник. В целом ситуация будет носить волатильный характер, и шатание рынков из стороны в сторону продолжится.

После выхода китайской статистики за февраль, которая оказалась худшей с начала 90-х годов, стало ясно, что нас ждёт полномасштабный экономический кризис, но, в отличие от коронавируса, у мирового сообщества есть все средства для его преодоления!

На этой неделе министры финансов еврозоны обсудят меры по поддержке экономики. Члены Еврогруппы встретятся в понедельник в Брюсселе и, как ожидается, утвердят перечень мер, которые должны будут принять национальные правительства.

Европа выглядит самым слабым звеном на пике заражения - о масштабном карантине объявили Италия, Франция, Германия, Испания, Нидерланды и другие страны.

Поэтому если ЕЦБ и страны ЕС не примут меры по стимулированию экономики и поддержке население, которые уже анонсировала администрация США, что позволило отыграть часть распродаж, то на этой недели нас ждет продолжение худшего сценария, в частности падение рынка США на 15%.

Глобальная динамика рисковых активов

По итогам недели в числе аутсайдеров оказались нефтесервисные компании США (-35%), бразильская Petrobras, потребсектор США (-28%), нефть Brent (-25%), РТС и нефтегазовый сектор S&P 500. Нефтегазовый сектор США сейчас самый перепроданный, многие акции находятся на локальных минимумах с начала 2000-х гг. Европейский рынок потерял более 19% за неделю, падение некоторых бирж, в частности британской, стало самым масштабным в истории. Также значительно упали металлурги (-17%) и азиатский рынок. Сейчас почти синхронно падают развитые и развивающиеся рынки, до 21 февраля в большем минусе были развивающиеся страны. Дешевеет даже золото (-9%), так как сейчас наблюдается бегство в кэш, как в 2008 г. Продолжает расти только волатильность, которая за неделю прибавила более 38% и российские CDS 5 лет.

Что покупать?

Мы считаем, что падение продолжится, как мы отмечали в обзоре «Почему фондовый рынок может продолжить снижаться», но негативная динамика будет носить неоднородный характер. Поэтому отдельные активы уже можно покупать, в особенности нефтегазовый сектор США, поскольку крупным и системно значимым компаниям отрасли уже пообещали поддержку. В числе самых перепроданных компаний S&P 500 – E Trade, Freepor, Conocophillips, Dow, Dish Network, Boeing, AA, Schlumberger, MPC, Occidental Petroleum, Halliburton.

На данный момент в число самых перепроданных рынков с начала года входят Чили (-53%), Польша (-52%), Турция (-50%), ЮАР (-46%), Испания и Германия (-39%) и Великобритания. В целом Европа потеряла более 30%, снижение продолжится и на этой неделе.

На фондовом рынке России стоит обратить внимание на дивидендные истории, покупать можно уже сейчас, учитывая, что средняя дивидендная доходность превышает 11%. В основном самая высокая доходность у металлургов и нефтегазового сектора, а также у электроэнергетических компаний. Акции следующих компаний упали более чем на 40% за несколько недель: Сургутнефтегаз, ТМК, Mail.Ru, Роснефть, Татнефть, МРСК, Новатэк и Газпром.

Предстоящая неделя - зарубежные рынки

Понедельник, 16 марта

Объем промышленного производства (фев.), Китай

Уровень безработицы в Китае

Индекс потребительских цен (ИПЦ) (фев.), Италия

Вторник, 17 марта

Объем промышленного производства (янв.), Япония

Уровень безработицы в Великобритании (янв.)

Индекс экономических настроений Zew в Германии (мар.)

Объем розничных продаж (фев.), США

Объем промышленного производства (фев.), США

Недельные запасы сырой нефти по данным Американского института нефти (API), США

Среда, 18 марта

Сальдо торгового баланса (фев.), Япония

Индекс потребительских цен (ИПЦ) (фев.), Европейский Союз

Сальдо торгового баланса (янв.), Европейский Союз

Число выданных разрешений на строительство (фев.), США

Индекс потребительских цен (ИПЦ) (фев.), Канада

Запасы сырой нефти, США

Решение по процентной ставке ФРС

Четверг, 19 марта

ВВП Новой Зеландии (4 кв. 2019)

Уровень безработицы (фев.), Австралия

Решение ЦБ Швейцарии по процентной ставке

Число первичных заявок на получение пособий по безработице, США

Решение ЦБ Японии по процентной ставке

Пятница, 20 марта

Базовая кредитная ставка НБК

Индекс цен производителей (PPI) Германии (фев.)

Объём розничных продаж (янв.), Канада

График недели

-105.png)

Российский рынок за неделю

На неделе с 9 по 13 марта рубль ослаб к доллару и евро до 72,61 руб. и 80,69 руб. соответственно. Индекс Мосбиржи потерял 7,3%, РТС – 9,3%.

На прошлой неделе наибольшее снижение показали следующие отраслевые индексы: нефтегазовый (-20%), электроэнергетический (-20%), телекоммуникационный (-16%).

Лидеры роста и падения

На прошлой неделе хуже рынка торговались Роснефть (-32,2%), Татнефть (ао: -30,3%, ап: -29,9%), АФК Система (-23,4%), ВТБ (-23,4%), Сургутнефтегаз ао (-22,9%), Русал (-22,5%).

В число лидеров роста вошли всего две из наиболее ликвидных бумаг: Сургутнефтегаз ап (+5%), Северсталь ао (+0,16%).

Предстоящая неделя – российский рынок

На предстоящей неделе отчетность по МСФО за 2019 г. представят Энел Россия, Х5 Retail Group, Мечел, Распадская.

Согласно консенсус-прогнозу, чистая прибыль X5 Retail Group по итогам 2019 г. составит 30,1 млрд руб. (+5% г/г).

Ранее X5 Retail Group отчиталась о росте розничной выручки в 2019 г. на 13,3% г/г, до 1,7 трлн руб. благодаря увеличению сопоставимых продаж на 4% (трафик +2%, средний чек +1,9%) и росту торговой площади на 12%. Наилучшую динамику выручки и LFL-продаж показал Перекресток (+18,3% г/г и +7,3% г/г соответственно). В 2019 г. Х5 открыла 1 866 новых магазинов против планируемых 2 тыс. Количество заказов интернет-магазина Перекресток в 2019 г. превысило 1,4 млн, увеличившись более чем в три раза г/г.

Согласно консенсус-прогнозу Bloomberg, все основные финансовые показатели Энел России снизятся: выручка может составить 67,1 млрд руб. (-8% г/г), EBITDA - 15,5 млрд руб. (-10% г/г), чистая прибыль - 3,5 млрд руб. (-55% г/г).

По ожиданиями рынка, выручка Мечела может составить 334,8 млрд руб. (+7% г/г), EBITDA - 58,9 млрд руб. (-22% г/г).

Новости

Лукойл представил финансовые результаты за 2019 г. в соответствии с ожиданиями рынка.

По итогам 2019 г. выручка Лукойла составила 7,8 трлн руб. (-2% г/г), негативное влияние на динамику выручки оказало снижение цен на нефть и нефтепродукты и уменьшение объемов трейдинга нефтепродуктами. Влияние данных факторов было частично компенсировано эффектом девальвации рубля, ростом объемов реализации нефти в результате увеличения объемов добычи и трейдинга, увеличением объемов трейдинга продукцией нефтехимии, а также ростом цен на газ и объемов добычи газа за рубежом. EBITDA – 1,2 трлн руб. (+11% г/г), основной вклад в рост показателя внес сегмент «Переработка, торговля и сбыт», несмотря на падение эталонной маржи переработки в России и Европе. Чистая прибыль – 640 млрд руб. (+3% г/г). Увеличение чистой прибыли сдерживалось ростом амортизации, а также уменьшением неденежной прибыли по курсовой разнице.

Выручка компании по итогам 4К19 составила 1,9 трлн руб. (-2% кв/кв; -6% г/г), EBITDA – 278 млрд руб. (-15% кв/кв; без изменений г/г), чистая прибыль составила 119 млрд руб. (-37% кв/кв; -25% г/г).

Юнипро представил финансовые результаты по МСФО за 2019 г., согласно которым выручка, EBITDA, базовая чистая прибыль совпали с ожиданиями рынка.

Выручка компании выросла на 3% г/г, до 80,3 млрд руб. Рост выручки обусловлен отсутствием импорта электроэнергии из Казахстана в Россию, увеличением экспорта электроэнергии из России в Финляндию и страны Балтии, снижением количества сетевых ограничений в Сибири и на Урале, индексацией цен на газ и уголь. EBITDA достигла 29,6 млрд руб. (+6% г/г). Базовая чистая прибыль составила 19,7 млрд руб. (+9% г/г).

За 4К19 выручка компании составила 21,1 млрд руб. (+18% кв/кв; -8% г/г), EBITDA – 8,1 млрд руб. (+62% кв/кв; -8% г/г), чистая прибыль – 4,9 млрд руб. (+63% кв/кв; -10% г/г).

Компания подтвердила прогноз по EBITDA на 2020 г. - 30 млрд руб., на 2021 г. - 35 млрд руб. Компания также подтвердила планы направить на дивиденды в 2020 г. в сумме 20 млрд руб.

Банк Санкт-Петербург опубликовал финансовые результаты по МСФО за 4К19 и весь 2019 г. на уровне ожиданий рынка.

В 2019 г. чистый процентный доход вырос на 6% г/г, до 23,3 млрд руб., чистый комиссионный доход составил 6,8 млрд руб. (+28,9% г/г), чистая прибыль снизилась на 12% г/г, до 7,9 млрд руб. Рентабельность капитала (ROАE) составила 10,2% за 2019 г. (12,3% за 2018 г.) и 12% за 4К19 (13,6% за 4К18).

Средства клиентов составили 417,6 млрд руб. (+0,7% по сравнению с 1 января 2019 г.; +0,1% по сравнению с 1 октября 2019 г.).

-736.png)

-591.png)

TCS Group представила финансовые результаты за 4К19 и весь 2019 г. лучше консенсус-прогноза. Чистый процентный доход за 2019 г. составил 110 млрд руб. (+44% г/г), чистая прибыль – 36,1 млрд руб. (+33% г/г), что выше ранее приведенного прогноза группы (35 млрд руб.). Совет директоров компании рекомендовал дивиденды за 4К19 на уровне $0,21/акция, что соответствует ~1,4% доходности. Дата закрытия реестра – 27 марта.

TCS Group в 2020 г. планирует получить чистую прибыль в размере не менее 42 млрд руб. (+16,3% г/г), нарастить кредитный портфель как минимум на 20% г/г.

-764.png)

МТС представил финансовые результаты за 4К19 и весь 2019 г., согласно которым выручка и EBITDA за 4К19 оказались на уровне консенсус-прогноза Интерфакса.

В 4К19 выручка компании выросла до 127,1 млрд руб. (+4,1% г/г), OIBDA – до 51,6 млрд руб. (+1% г/г), чистая прибыль составила 5,5 млрд руб. против 14,2 млрд руб. по итогам 4К18.

За весь 2019 г. выручка составила 476,1 млрд руб. (+5,5% г/г), OIBDA – 210,3 млрд руб. (+2,8% г/г), чистая прибыль – 54,2 млрд руб. против 6,8 млрд руб. в 2018 г. Темпы роста показателей оказались немного ниже ранее прогнозировавшегося МТС роста выручки на уровне 6-7%, OIBDA – на 4-5%.

По итогам 2020 г. МТС прогнозирует рост выручки на ~3%. Рост может быть обеспечен позитивной динамикой стоимости услуг, увеличением объемов трафика передачи данных при снижении уровня пользования голосовыми услугами, а также стабильной конкурентной средой в России. OIBDA ожидается на уровне показателя 2019 г. Компания также допускает возможность небольшого увеличения этого показателя.

-263.png)

-793.png)

Русал представит финансовые результаты за 4К19 и весь 2019 г. в соответствии с консенсус-прогнозом.

Все основные финансовые показатели в 2019 г. продемонстрировали снижение. Выручка составила $9,7 млн (-5,5% г/г) в результате снижения на 15,1% г/г средней цены на алюминий на Лондонской бирже металлов (LME) с $2 110/т в 2018 г. до $1 792/т в 2019 г. и падения на 11,2% средних реализованных премий к цене LME. EBITDA снизилась до $966 млн (-55% г/г). Чистая прибыль составила $960 млн (-43% г/г).

Компания отмечает, что проблемы, связанные с коронавирусом COVID-19, могут оказать значительное негативное влияние на спрос на алюминий и привести к ухудшению ситуации на рынке алюминия в 1П20.

-625.png)

-288.png)

Headhunter представил финансовые результаты за 4К19 и весь 2019 г. в соответствии с ожиданиями рынка.

В 4К19 выручка сервиса выросла в годовом выражении и снизилась в квартальном до 7,8 млрд руб. (+22,8% г/г; -4% кв/кв), выручка российского сегмента выросла на 22,3% г/г, в основном благодаря увеличению использования платных сервисов соискателями 17,2% и увеличению средней выручки на одного клиента (ARPC). Скорректированная EBITDA составила 1 млрд руб. (+22,1% г/г; -11% кв/кв). Скорректированная рентабельность EBITDA осталась на уровне прошлого года: 50%.

Чистая прибыль составила 713 млн руб. (+44% г/г; -3% кв/кв).

По итогам 2019 г. выручка компании увеличилась до 7,8 млрд руб. (+27,2% г/г), EBITDA - до 3,9 млрд руб. (+38% г/г), чистая прибыль - до 2,4 млрд руб. (+57% г/г).

Совет директоров Headhunter одобрил выплату промежуточных дивидендов за 2020 г. в размере $0,5/акция, что соответствует ~3,1%. Дата закрытия реестра - 27 марта.

-581.png)

-204.png)

Алроса представила финансовые результаты по МСФО за 4К19 и весь 2019 г., согласно которым выручка и EBITDA практически соответствуют консенсус-прогнозу, чистая прибыль оказалась ниже ожиданий рынка.

Выручка в 2019 г. снизилась на 21% г/г, до 238 млрд руб., вследствие сокращения объемов реализации на 12% г/г на фоне падения спроса на алмазно-бриллиантовом рынке, снижения среднего индекса цен (-6%) и изменения структуры продаж в связи с ростом спроса на мелкоразмерное сырье. EBITDA составила 107 млрд руб. (-31% г/г). Чистая прибыль составила 63 млрд руб. (-31% г/г), в том числе за счет сокращения выручки, что было частично компенсировано ростом финансовых доходов от курсовых разниц. Чистый долг/12М EBITDA на конец 2019 г. вырос до 0,7х (2018 г. – 0,4х).

В 4К19 выручка компании составила 64,6 млрд руб. (+40% кв/кв; +5% г/г); EBITDA – 29,5 млрд руб. (+40% кв/кв; +9% г/г); чистая прибыль – 11,7 млрд руб. (-10% кв/кв; +48% г/г).

Алроса в феврале снизила продажи к январю на 14% ввиду ослабления спроса и активности клиентов на фоне неопределенной ситуации с распространением коронавируса COVID19. Этот фактор будет оказывать влияние на динамику спроса в ближайшие месяцы.

В феврале Алроса реализовала алмазно-бриллиантовую продукцию на общую сумму $346,4 млн (без изменений г/г). Выручка от продаж алмазного сырья третьим сторонам составила $342,3 млн (без изменений, г/г), бриллиантов − $4,1 млн (-18% г/г).

Компания планирует придерживаться стратегии price over volume, которая подразумевает приоритет сохранения цены, а не наращивания объемов продаж.

-823.png)

Русагро представило финансовые результаты по МСФО за 4К19 и весь 2020 г. на уровне ожиданий рынка. По итогам 2019 г. выручка компании составила 138,2 млрд руб. (+67% г/г) благодаря более высокой цене реализации агрикультур, скорректированная EBITDA – 20,2 млрд руб. (+25% г/г), чистая прибыль – 9,7 млрд руб. (-24% г/г).

Совет директоров Русагро рекомендовал акционерам утвердить дивиденды по итогам 2019 г. в размере 4,533 млрд руб., что составляет 47% от годовой чистой прибыли. С учетом того, что компания уже выплатила 1,684 млрд руб., оставшиеся выплаты составят 2,849 млрд руб. или 21,2 руб./акция, что соответствует ~4,1% доходности.

Совет директоров Нижнекамскнефтехима рекомендовал выплату дивидендов по итогам 2019 г. в размере 9,07 руб. на ао и ап, что предполагает дивидендную доходность 9,4% и 10,6% соответственно. Годовое собрание акционеров пройдёт 9 апреля. Рекомендованная дата закрытия реестра – 29 апреля

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба