20 марта 2020 ITI Capital Луцко Искандер

Наш базовый прогноз

В пятницу, 20 марта, ЦБ должен принять одно из самых сложных и наименее очевидных для рынков решений. Решение должно поддержать монетарные и фискальные стимулирующие меры, учитывая, что обусловленный пандемией кризис несет в себе ограничение как со стороны спроса, так и предложения. Наш базовый прогноз — сохранение ключевой ставки на текущем уровне (6%) до 24 апреля, если ситуация к этому времени не стабилизируется. Мы изучили все факторы в пользу роста и снижения ставки и пришли к выводу, что ставку сохранят.

Мы считаем, что в течение месяца волатильность однозначно ослабнет, и появится возможность продолжить цикл снижения ставок. В противном случае до конца первого полугодия риторика останется жесткой ввиду беспрецедентной волатильности, которая уже обошлась глобальным рынкам в $15 трлн (акции и облигации) капитализации, $10 трлн из которых пришлись на рынки акций.

Из-за эпических финансовых катаклизмов, которые отличаются рекордной скоростью падения рыночных индикаторов, активы стали торговаться заметно ниже чистой стоимости (financial dislocation) на фоне общего обесценения и закрытия рисковых позиций (financial deleveraging), что неизбежно приведет к глобальной рецессии.

Ужесточение риторики подразумевает временный отказ от последовательного снижения ставки. По состоянию на 7 февраля мы прогнозировали три снижения, до 5,25% к концу года. Жесткая риторика будет подразумевать сохранение нейтральной политики ввиду временных инфляционных всплесков в марте и апреле из-за девальвации рубля, а также обусловленного паникой скачка потребления. Однако эффект такой политики до конца года будет размыт ввиду падающего потребительского спроса и снижения доходов на фоне волатильности валюты.

Список ключевых факторов для принятия решения:

В пользу снижения. Социальные приоритеты и указы президента. В условиях общей паники приоритет в текущей ситуации — поддержка спроса, а также помощь малоимущим семьям и меры по улучшению демографии, которые президент анонсировал в январе. По словам главы Минфина Антона Силуанова, дополнительные расходы на демографию до 2024 г. составят 4,1 трлн руб., из них 1,4 трлн руб. (основная часть) — выплаты малоимущим семьям на детей от трех до семи лет и 1,2 трлн руб. — на маткапитал. Этим мерам должно сопутствовать снижение ставки кредитования

В пользу снижения. Фактические темпы инфляции (исходя из недельной мартовской инфляции на уровне 0,1% годовая инфляция в марте составит 2,3-2,4% с учетом девальвации, наш прогноз на конец года — 4,2%)

Нейтрально. Ожидаемая населением инфляция (в феврале показатель продолжил снижаться, а медианный индикатор обновил минимум, опустившись до 7,9%). Наблюдаемая инфляция выросла всего на 0,1%, до 8,7%

В пользу снижения. Темпы экономического роста в стране (при средней цене на нефть $40/барр. и при курсе USDRUB 70 рост ВВП вероятно замедлится до 0,5% вместо ранее ожидавшихся 1,7%)

В пользу повышения. Внешний экономический фон и геополитика (глобальная экономика впадает в рецессию, что будет заметно по статистике за март и апрель, темпы восстановления во многом будут определяться масштабом стимулирующих мер — у ФРС он уже беспрецедентный)

В пользу снижения. Влияние ключевой ставки на денежно-кредитный рынок (в декабре ставки по ипотеке обновили исторический минимум, опустившись до 9%, и остались на этом уровне, но разрыв с реальной ставкой остается рекордным и превышает 3%)

В пользу повышения. Волатильность рубля. Со второй половины марта падения рубля ускорилось, с начала года российская валюта ослабла к доллару более чем на 26%. За это же время нефть подешевела в 2,5 раза! Устойчивость рубля очевидна и объясняется бюджетным правилом, в частности продажами долларов Минфином; так на 17 марта объем составил $2,2 млрд в месяц, а также активностью экспортеров на валютном рынке. Другой важный фактор — отсутствие паники у нерезидентов. Укрепление доллара — глобальный феномен на фоне рекордного по скорости обесценения активов

ЦБ неоднократно утверждал, что в меньшей степени реагирует на краткосрочную волатильность валюты и ориентируется на среднесрочные и долгосрочные тренды. Текущие скачки носят временный характер, учитывая высокую спекулятивную составляющую этого кризиса. Нерезиденты не паникуют; согласно последним данным Национального расчетного депозитария (НРД), доля покупок ОФЗ нерезидентами выросла за две недели марта до 33,4%

Что уже сделали другие мировые ЦБ?

С середины февраля до середины марта все ЦБ снизили ключевые ставки, следует из данных G20 и ОЭСР. Среднее снижение превысило 50 б.п., суммарно за месяц — порядка 1 000 б.п. Лидер снижения — ФРС, которая опустила ставку на 150 б.п. с 3 по 16 марта. Это беспрецедентное снижение для развитых стран и самое масштабное за всю историю ФРС

Помимо снижения ставки ФРС запустила четвертую программу количественного смягчения (QE4) и предоставила рынкам краткосрочную ликвидность в рамках РЕПО ($1,5 трлн), коммерческие кредиты ($1,1 трлн) для обеспечения краткосрочной ликвидности и поддержки операционных нужд компаний с высоким и низким кредитным рейтингом

Текущая ставка в развитых странах немногим превышает 0%, развивающихся — около 6,5%, это рекордный разрыв. Казахстан в числе немногих, если не единственная страна, которая повышает ставки из-за обвала цен на нефть и девальвации рубля — бенчмарк вырос на 200 б.п.

Что еще может сделать ЦБ?

На данным этапе ключевая проблема ЦБ — нефть и рубль как следствие финансовой паники. Экономические проблемы, которые возникнут позднее, нужно будет решать традиционными методами стимулирования экономики. В целом ситуация в межбанковской и финансовой сферах выглядит вполне стабильно и не требует экстренных мер

Сейчас нет проблем с ликвидностью: профицит ликвидности составляет 2,5 трлн руб. по сравнению с дефицитом в 3 трлн руб. при кризисе 2014 — 2015 гг., завершилась стерилизация валютной ликвидности, долларизация упала вдвое, до 20%, за пять лет накопленный объем валютной ликвидности достиг $150 млрд, объем корпоративных внешних обязательств кратно сократился

Мы считаем, что ЦБ вполне может регулировать курс за счет установленного бюджетного правила, согласно которому при текущей цене на нефть покупки валюты могут составить $4 млрд в месяц (средств в ФНБ хватит на три года при таком объеме), бюджетный дефицит при текущем курсе — порядка 1% от ВВП.

Помимо этого, ЦБ может стимулировать продажи валюты экспортерами. Цены на нефть стабилизируются, так как ценовая война в большей степени невыгодна Саудовской Аравии, несмотря на то, что стоимость добычи в королевстве в два раза меньше, чем в России. Текущие цены грозят банкротством небольшим и средним сланцевым производителям США, более крупным придется резко сокращать capex, opex и дивиденды, что сейчас активно наблюдается

Ситуация на рынке ОФЗ

На российском рынке гособлигаций доминируют локальные продавцы. После непродолжительной попытки положительной коррекции в конце прошлой недели ОФЗ вновь стали дешеветь. На текущий момент 10-летний выпуск торгуется выше 8% годовых (ОФЗ 26224 YTM 8,06%), в то время как максимальная доходность вдоль кривой составляет 8,24%, что примерно на 220 б.п. выше недавних максимумов

Несмотря на то, что динамика российского локального долгового рынка в последние недели была несколько хуже аналогов в других развивающихся странах, в абсолютном выражении падение пока не выглядит угрожающе. В последний раз на подобных уровнях гособлигации торговались летом 2019 г., в то время как в предыдущие кризисные периоды падение котировок ОФЗ было гораздо более существенным. Определенную поддержку ОФЗ также оказал отказ Минфина от проведения первичных аукционов, которых не было уже три недели (первичное предложение восстановится только по мере стабилизации торговых площадок)

Наши прогнозы

Дальнейшая траектория движения российских облигаций во-многом будет определяться новостями о пандемии коронавируса, а также мерами мировых регуляторов, направленными на стабилизацию рынков. В этой связи немаловажное значение будут иметь действия и риторика ЦБ России во время очередного заседания по ключевой ставке, намеченного на пятницу, 20 марта

Текущий уровень ставок краткосрочных бумаг подразумевает ужесточение монетарных условий как минимум на 1% в течение ближайшего года

В то же время, по нашему мнению, которое совпадает с оценками большинства участников рынка, ключевая ставка останется неизменной в ближайшее время. Российскому регулятору пока успешно удается сдерживать девальвацию рубля за счет ежедневных интервенций на валютном рынке. Таким образом, рынок ОФЗ в ближайшие дни может получить положительный импульс, если ключевая ставка будет сохранена на уровне 6%, а цены на нефть продолжат консолидироваться у текущих значений

Волатильность рубля

Источник: Bloomberg, ITI Capital

Динамика ожидаемой инфляции, %

Источник: ЦБ России, ITI Capital

Динамика фактической инфляции, %

Источник: ЦБ России, ITI Capital

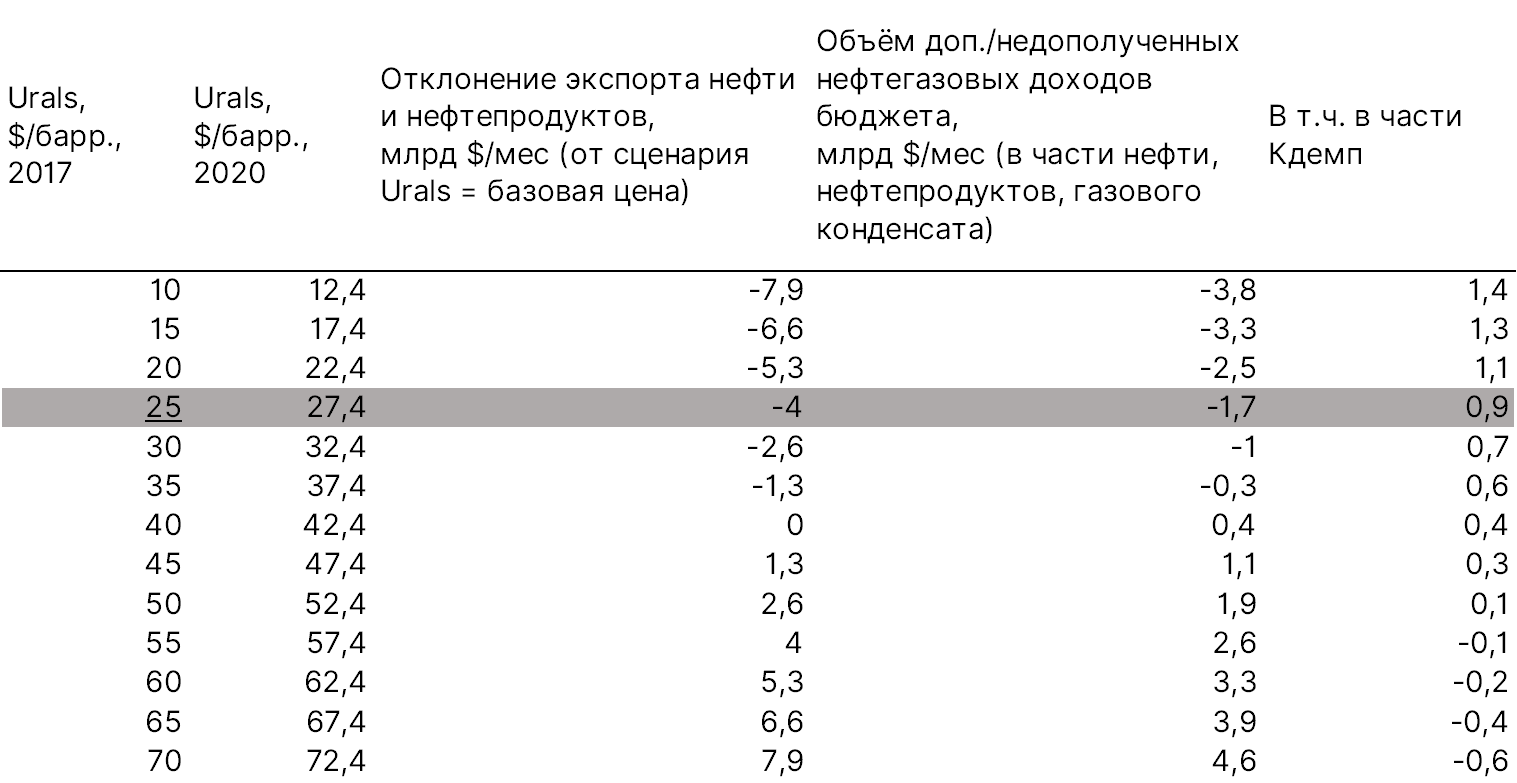

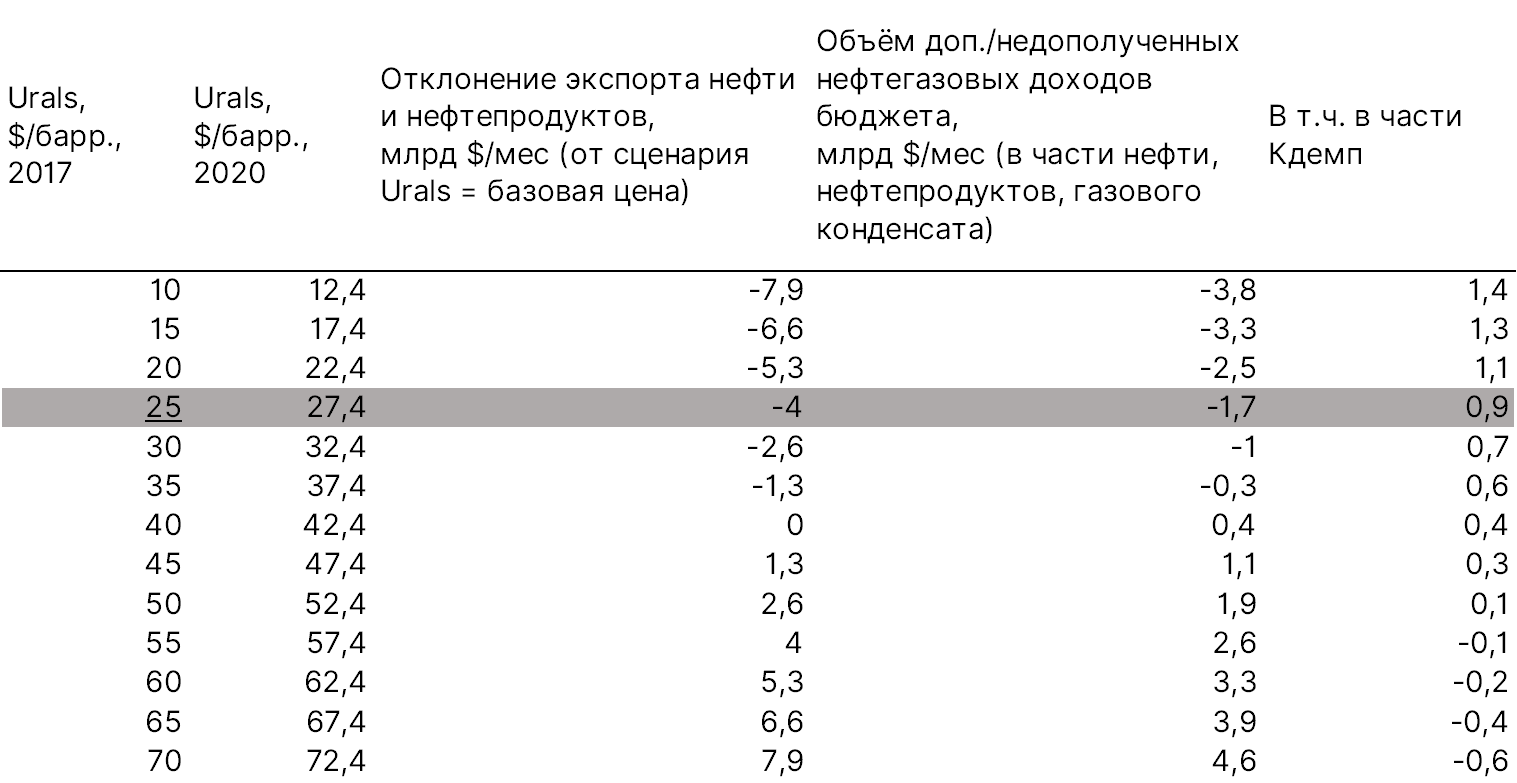

Оценка дополнительных/недополученных нефтегазовых доходов федерального бюджета

Источник: Минфин России, ITI Capital

В пятницу, 20 марта, ЦБ должен принять одно из самых сложных и наименее очевидных для рынков решений. Решение должно поддержать монетарные и фискальные стимулирующие меры, учитывая, что обусловленный пандемией кризис несет в себе ограничение как со стороны спроса, так и предложения. Наш базовый прогноз — сохранение ключевой ставки на текущем уровне (6%) до 24 апреля, если ситуация к этому времени не стабилизируется. Мы изучили все факторы в пользу роста и снижения ставки и пришли к выводу, что ставку сохранят.

Мы считаем, что в течение месяца волатильность однозначно ослабнет, и появится возможность продолжить цикл снижения ставок. В противном случае до конца первого полугодия риторика останется жесткой ввиду беспрецедентной волатильности, которая уже обошлась глобальным рынкам в $15 трлн (акции и облигации) капитализации, $10 трлн из которых пришлись на рынки акций.

Из-за эпических финансовых катаклизмов, которые отличаются рекордной скоростью падения рыночных индикаторов, активы стали торговаться заметно ниже чистой стоимости (financial dislocation) на фоне общего обесценения и закрытия рисковых позиций (financial deleveraging), что неизбежно приведет к глобальной рецессии.

Ужесточение риторики подразумевает временный отказ от последовательного снижения ставки. По состоянию на 7 февраля мы прогнозировали три снижения, до 5,25% к концу года. Жесткая риторика будет подразумевать сохранение нейтральной политики ввиду временных инфляционных всплесков в марте и апреле из-за девальвации рубля, а также обусловленного паникой скачка потребления. Однако эффект такой политики до конца года будет размыт ввиду падающего потребительского спроса и снижения доходов на фоне волатильности валюты.

Список ключевых факторов для принятия решения:

В пользу снижения. Социальные приоритеты и указы президента. В условиях общей паники приоритет в текущей ситуации — поддержка спроса, а также помощь малоимущим семьям и меры по улучшению демографии, которые президент анонсировал в январе. По словам главы Минфина Антона Силуанова, дополнительные расходы на демографию до 2024 г. составят 4,1 трлн руб., из них 1,4 трлн руб. (основная часть) — выплаты малоимущим семьям на детей от трех до семи лет и 1,2 трлн руб. — на маткапитал. Этим мерам должно сопутствовать снижение ставки кредитования

В пользу снижения. Фактические темпы инфляции (исходя из недельной мартовской инфляции на уровне 0,1% годовая инфляция в марте составит 2,3-2,4% с учетом девальвации, наш прогноз на конец года — 4,2%)

Нейтрально. Ожидаемая населением инфляция (в феврале показатель продолжил снижаться, а медианный индикатор обновил минимум, опустившись до 7,9%). Наблюдаемая инфляция выросла всего на 0,1%, до 8,7%

В пользу снижения. Темпы экономического роста в стране (при средней цене на нефть $40/барр. и при курсе USDRUB 70 рост ВВП вероятно замедлится до 0,5% вместо ранее ожидавшихся 1,7%)

В пользу повышения. Внешний экономический фон и геополитика (глобальная экономика впадает в рецессию, что будет заметно по статистике за март и апрель, темпы восстановления во многом будут определяться масштабом стимулирующих мер — у ФРС он уже беспрецедентный)

В пользу снижения. Влияние ключевой ставки на денежно-кредитный рынок (в декабре ставки по ипотеке обновили исторический минимум, опустившись до 9%, и остались на этом уровне, но разрыв с реальной ставкой остается рекордным и превышает 3%)

В пользу повышения. Волатильность рубля. Со второй половины марта падения рубля ускорилось, с начала года российская валюта ослабла к доллару более чем на 26%. За это же время нефть подешевела в 2,5 раза! Устойчивость рубля очевидна и объясняется бюджетным правилом, в частности продажами долларов Минфином; так на 17 марта объем составил $2,2 млрд в месяц, а также активностью экспортеров на валютном рынке. Другой важный фактор — отсутствие паники у нерезидентов. Укрепление доллара — глобальный феномен на фоне рекордного по скорости обесценения активов

ЦБ неоднократно утверждал, что в меньшей степени реагирует на краткосрочную волатильность валюты и ориентируется на среднесрочные и долгосрочные тренды. Текущие скачки носят временный характер, учитывая высокую спекулятивную составляющую этого кризиса. Нерезиденты не паникуют; согласно последним данным Национального расчетного депозитария (НРД), доля покупок ОФЗ нерезидентами выросла за две недели марта до 33,4%

Что уже сделали другие мировые ЦБ?

С середины февраля до середины марта все ЦБ снизили ключевые ставки, следует из данных G20 и ОЭСР. Среднее снижение превысило 50 б.п., суммарно за месяц — порядка 1 000 б.п. Лидер снижения — ФРС, которая опустила ставку на 150 б.п. с 3 по 16 марта. Это беспрецедентное снижение для развитых стран и самое масштабное за всю историю ФРС

Помимо снижения ставки ФРС запустила четвертую программу количественного смягчения (QE4) и предоставила рынкам краткосрочную ликвидность в рамках РЕПО ($1,5 трлн), коммерческие кредиты ($1,1 трлн) для обеспечения краткосрочной ликвидности и поддержки операционных нужд компаний с высоким и низким кредитным рейтингом

Текущая ставка в развитых странах немногим превышает 0%, развивающихся — около 6,5%, это рекордный разрыв. Казахстан в числе немногих, если не единственная страна, которая повышает ставки из-за обвала цен на нефть и девальвации рубля — бенчмарк вырос на 200 б.п.

Что еще может сделать ЦБ?

На данным этапе ключевая проблема ЦБ — нефть и рубль как следствие финансовой паники. Экономические проблемы, которые возникнут позднее, нужно будет решать традиционными методами стимулирования экономики. В целом ситуация в межбанковской и финансовой сферах выглядит вполне стабильно и не требует экстренных мер

Сейчас нет проблем с ликвидностью: профицит ликвидности составляет 2,5 трлн руб. по сравнению с дефицитом в 3 трлн руб. при кризисе 2014 — 2015 гг., завершилась стерилизация валютной ликвидности, долларизация упала вдвое, до 20%, за пять лет накопленный объем валютной ликвидности достиг $150 млрд, объем корпоративных внешних обязательств кратно сократился

Мы считаем, что ЦБ вполне может регулировать курс за счет установленного бюджетного правила, согласно которому при текущей цене на нефть покупки валюты могут составить $4 млрд в месяц (средств в ФНБ хватит на три года при таком объеме), бюджетный дефицит при текущем курсе — порядка 1% от ВВП.

Помимо этого, ЦБ может стимулировать продажи валюты экспортерами. Цены на нефть стабилизируются, так как ценовая война в большей степени невыгодна Саудовской Аравии, несмотря на то, что стоимость добычи в королевстве в два раза меньше, чем в России. Текущие цены грозят банкротством небольшим и средним сланцевым производителям США, более крупным придется резко сокращать capex, opex и дивиденды, что сейчас активно наблюдается

Ситуация на рынке ОФЗ

На российском рынке гособлигаций доминируют локальные продавцы. После непродолжительной попытки положительной коррекции в конце прошлой недели ОФЗ вновь стали дешеветь. На текущий момент 10-летний выпуск торгуется выше 8% годовых (ОФЗ 26224 YTM 8,06%), в то время как максимальная доходность вдоль кривой составляет 8,24%, что примерно на 220 б.п. выше недавних максимумов

Несмотря на то, что динамика российского локального долгового рынка в последние недели была несколько хуже аналогов в других развивающихся странах, в абсолютном выражении падение пока не выглядит угрожающе. В последний раз на подобных уровнях гособлигации торговались летом 2019 г., в то время как в предыдущие кризисные периоды падение котировок ОФЗ было гораздо более существенным. Определенную поддержку ОФЗ также оказал отказ Минфина от проведения первичных аукционов, которых не было уже три недели (первичное предложение восстановится только по мере стабилизации торговых площадок)

Наши прогнозы

Дальнейшая траектория движения российских облигаций во-многом будет определяться новостями о пандемии коронавируса, а также мерами мировых регуляторов, направленными на стабилизацию рынков. В этой связи немаловажное значение будут иметь действия и риторика ЦБ России во время очередного заседания по ключевой ставке, намеченного на пятницу, 20 марта

Текущий уровень ставок краткосрочных бумаг подразумевает ужесточение монетарных условий как минимум на 1% в течение ближайшего года

В то же время, по нашему мнению, которое совпадает с оценками большинства участников рынка, ключевая ставка останется неизменной в ближайшее время. Российскому регулятору пока успешно удается сдерживать девальвацию рубля за счет ежедневных интервенций на валютном рынке. Таким образом, рынок ОФЗ в ближайшие дни может получить положительный импульс, если ключевая ставка будет сохранена на уровне 6%, а цены на нефть продолжат консолидироваться у текущих значений

Волатильность рубля

Источник: Bloomberg, ITI Capital

Динамика ожидаемой инфляции, %

Источник: ЦБ России, ITI Capital

Динамика фактической инфляции, %

Источник: ЦБ России, ITI Capital

Оценка дополнительных/недополученных нефтегазовых доходов федерального бюджета

Источник: Минфин России, ITI Capital

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба