24 марта 2020 ITI Capital

Продолжаются кровавая баня, массовое обесценивание активов по всему миру и отток ликвидности в кэш, объем которого уже превысил $4 трлн только в разрезе фондов открытых инвестиций, что превосходит отток 2008 г. За прошлую неделю глобальные рынки за исключением американского лишились в среднем $1,5 трлн, рынок США потерял еще 3 трлн долларов. Затормозить общее падение помог рост европейского рынка, который составил 3% благодаря тому, что ЕЦБ в итоге запустил программу количественного смягчения (QE) на 750 млрд евро, а Германия анонсировала пакет фискальных мер для поддержки экономики в разгар пандемии на €500 млрд.

Темпы падения рынков беспрецедентны - капитализация многих компаний, особенно российских, уже опустилась до размера их чистой прибыли за прошлый год, что указывает на высокую долю алгоритмической торговли, при которой играет роль не стоимость актива, а тренд.

Наиболее вероятным уровнем поддержки S&P 500 станет 2050, что чуть ниже уровня 2016 г., но ФРС намерена принять все меры, чтобы стабилизировать ситуацию.

Мы считаем, что российский рынок исчерпал потенциал снижения и выглядит уже более чем привлекательно для покупки, особенно ввиду того, средняя дивидендная доходность превысила 12%. Самыми перепроданными рынками в мире с начала года в долларовом выражении стали бразильский (-53%), российский (-45%) и мексиканский (-36%).

В целом за неделю в число самых перепроданных активов вошли сразу несколько секторов: медицинский сектор S&P 500 (-26%), сектор недвижимости (-25%) и нефтегазовый сектор (-22%). Также значительно потеряли глобальные сталелитейные компании (-20%), финансовый и промышленные сектора США. В числе аутсайдеров среди сырьевых товаров - нефть (-15%), среди валют - индонезийская рупия и рубль к доллару, которые потеряли 10% и 7% соответственно.

Временная пауза в медвежьем тренде

Объявленные ранее меры США, в частности обнуление ключевой ставки и предоставление рынкам более $1,5 трлн краткосрочной ликвидности, не принесли желаемых результатов. Меры по экономическому стимулированию объемом более $1 трлн пока не нашли поддержки в сенате. Общий объем программы помощи может составить порядка $4 трлн.

Поэтому на биржах продолжаются панические продажи. Последней значимой новостью для рынков стало заявление ФРС о готовности выкупать КО США и ипотечный долг в неограниченном объеме. Эти меры стабилизируют рынок на время, поскольку откроют банкам свободный доступ к ликвидности через долговые обязательства ФРС, так как банки могут без ограничений продавать обеспечение в виде займов ФРС и выкупать, например, перепроданные компании США или увеличивать финансирование компаний.

Следовательно, после затяжного падения без консолидации и технических отскоков, которые случались при падении рынка во время «великой депрессии», мы ждем технического разворота в начале этой недели, после того как сенат одобрит новый пакет стимулирующих мер.

Что покупать? Доллар может вернуться к 71 на этой неделе

Мы считаем, что на фоне общей волатильности наиболее перспективный актив сейчас — это нефть, ввиду того что США готовы сократить добычу сланцевой нефти и убедить Саудовскую Аравию стабилизировать цены на уровне $40/барр. На прошлой неделе шла речь о том, что Техас может оперативно сократить добычу нефти впервые с 1970 г.

Мы считаем, что решение будет принято на этой неделе, и сырье подорожает до $35-40/барр. Следовательно, стоит обратить внимание на ETF Oil Brent BNO и нефтегазовый сектор США XLE.

В секторальном разрезе в числе самых перепроданных в США сейчас индустрия отдыха и развлечений, нефтегазовый сектор и авиаперевозки, а также транспорт – в среднем за месяц эти отрасли потеряли более 50%.

В этих условиях, вероятно, доллар может ослабнуть до 71 руб. при удорожании нефти до $35-40/барр., мы считаем, что текущие уровни в районе 80 руб. привлекательны для продажи пары USDRUB.

На локальном рынке привлекательно выглядят дивидендные истории, в частности Северсталь, ММК, Евраз, ПИК, Сбербанк, Татнефть преф и многие другие. За полным списком, пожалуйста, обращайтесь в клиентский отдел.

Власти США подготовили пакет стимулирующих мер, объем которого достигнет $4 трлн, заявил глава Минфина страны Стивен Мнучин. В этот пакет включены единовременные выплаты семьям из четырех человек, которые составят $3 тыс. Пакет в том числе нацелен на финансовую помощь компаниям из наиболее уязвимых перед пандемией отраслей: авиационная, круизная, отели и рестораны, нефтяная. Компании из данных секторов попросили поддержку у государства, в частности авиационная отрасль - $60 млрд, ресторанный бизнес - $455 млрд.

В среду, 18 марта, цены на нефть упали до 17-летних минимумов в условиях ценовой войны между Саудовской Аравией и Россией. Предыдущий минимум по Brent ($27,1/барр.) был зафиксирован в январе 2016 г. В четверг нефтяные котировки повысились, после того как Минэнерго США анонсировало покупку 77 млн барр. американской нефти для поддержки отрасли и пополнения запасов на случай чрезвычайных ситуаций. Следом за нефтью в среду доллар укрепился к рублю - в течение дня курс достигал 82,7 руб.

Предстоящая неделя - зарубежные рынки

Вторник, 24 марта

Базовый ИПЦ от Банка Японии

Индекс деловой активности в производственном секторе (PMI) (мар.): Япония, Франция, Германия, Великобритания, Австралия

Индекс деловой активности в секторе услуг (мар.): Германия, Австралия, Франция, Япония, Великобритания

Среда, 25 марта

Индекс потребительских цен (ИПЦ) (фев.): Великобритания

Общее число безработных во Франции

Запасы сырой нефти: США

Четверг, 26 марта

ВВП США (4 кв.)

Число первичных заявок на получение пособий по безработице: США

Объём запасов природного газа: США

Пятница, 27 марта

Потребительские расходы (фев.): США

Индекс доверия потребителей (мар.): Италия, Франция

Российский рынок за неделю

На неделе с 16 по 20 февраля рубль ослаб к доллару и евро до 79,93 руб. и 85,4 руб. соответственно. Индекс Мосбиржи повысился на 0,66%, РТС потерял 6,8%.

ЦБ России выбрал сдержанный курс. ЦБ России оставил ключевую ставку без изменений на уровне 6%, что совпало с прогнозами. Риторика регулятора ожидаемо оказалась жесткой вследствие глобальных внешних потрясений - коронавируса и падения цен на нефть.

ЦБ отметил, что текущие события расходятся с базовым сценарием, который был представлен в феврале. Как мы упоминали в нашем обзоре, ЦБ сохранит ставку до заседания в апреле. Если ситуация стабилизируется, регулятор снизит ставку до июня, в противном случае ставка останется без изменения. Регулятору необходимо оценить последствия инфляции и глобальной волатильности, которые, по нашему мнению, сойдут на нет к концу апреля.

В условиях происходящих негативных событий ЦБ ожидает роста инфляционного давления, в результате чего инфляция по итогам года выйдет за целевой диапазон 3-4%. Темпы роста инфляции будут зависеть от потребительского спроса, который, в свою очередь, зависит от растущих рисков замедления экономики и рецессии.

Недавние инициативы правительства и ЦБ направлены на поддержку экономики и финансовой стабильности, эти факторы были учтены в решении по ставке. ЦБ ждет, что к 2021 г. инфляция вернется в привычный коридор до 4%.

ЦБ будет следить за четырьмя основными факторами:

1. Темпы фактической и ожидаемой инфляции по отношению к целевым показателям ЦБ России.

2. Денежно-кредитные условия.

3. Экономическая динамика в среднесрочной перспективе.

4. Глобальная и локальная волатильность и влияние на фондовые рынки.

Росстат опубликовал важную для ретейлеров статистику, согласно которой оборот розничной торговли в России в феврале 2020 г. вырос на 4,7% г/г, до 2,62 трлн руб., что превышает консенсус-прогноз Интерфакса (2,9%). В январе-феврале оборот розничной торговли, по данным Росстата, вырос на 3,7% г/г, до 5,25 трлн руб.

Прошедшая неделя не принесла существенных изменений на рынке рублевых гособлигаций. Несмотря на то, что в первой половине недели ОФЗ продолжили снижаться, повторяя общемировой тренд «бегства в качество» и отыгрывая очередной виток падения цен на нефть, решение ЦБ России сохранить ключевую ставку на прежнем уровне оказало поддержку рынку в конце недели. Вернувшиеся покупатели сдвинули положение суверенной кривой на 30-50 б.п. вниз, в результате общее изменение за неделю оказалось минимальным. Наиболее заметное снижение доходности показал ближний сегмент. Тем не менее, если судить по ставкам коротких бумаг, инвесторы по-прежнему ждут ужесточения монетарных условий со стороны ЦБ России на горизонте ближайшего года. В то же время оценка ожидаемого роста ключевой ставки снизилась до 50 б.п. против более 100 б.п. неделей ранее. Сам регулятор пока воздерживается от конкретных прогнозов и будет принимать дальнейшие решения исходя из фактической ситуации, которую на данный момент спрогнозировать весьма сложно. Фундаментально на текущих уровнях ОФЗ уже могут быть привлекательным активом для вложений (спред между 10-летним бенчмарком и ключевой ставкой превышает 160 б.п.). С другой стороны, эмоциональность игроков по-прежнему остается крайне высокой, и очередной раунд продаж может начаться в любой момент.

В ходе новой недели велика вероятность сохранения высокой волатильности на рынках. Дальнейшее движение котировок облигаций будет определяться новостями о распространении коронавируса по планете и стимулирующих мерах правительств для поддержки экономик. Для оценки состояния локального долгового рынка все большую важность приобретает статистика НРД по движению денежных средств нерезидентов. Так, с 16 по 20 марта включительно иностранные игроки продали бумаги на 105 млрд. руб. (преимущественно длинной дюрации). В частности, 20 марта, когда на рынке наблюдалась восстановительная коррекция, вложения нерезидентов сократились на 28 млрд. руб. Общая позиция сейчас оценивается в 31,9% по сравнению с недавно достигнутым максимумом в 33,75%.

На прошлой неделе некоторые компании рекомендовали дивиденды

Совет директоров Интер РАО по итогам 2019 г. рекомендовал дивиденды в размере 0,196 руб./ао, что соответствует 4,7% доходности. Дата закрытия реестра – 1 июня 2020 г.

Набсовет Сбербанка рекомендовал акционерам утвердить дивиденды в размере 18,7 руб./ао и ап (прогноз ITI Capital - 18,7 руб./ао и ап), что соответствует 10% доходности по ао и 11% - по ап. Дата закрытия реестра – 30 марта.

ГОСА Сбербанка состоится 24 апреля, банк проинформирует инвесторов о форме проведения ГОСА не позднее 3 апреля.

Совет директоров Таттелекома рекомендовал дивиденды за 2019 г. в размере 0,02021 руб./акция, что соответствует ~8,7% доходности. Дата закрытия реестра – 13 мая.

Совет директоров Казаньоргсинтеза рекомендовал выплатить дивиденды по итогам 2019 г. из расчета 4,5468 руб./ао и 0,25 руб./ап, таким образом, дивидендная доходность ао составит ~5,4%, ап - 2,5%. Дата закрытия реестра – 6 мая.

Напомним, что по итогам 2018 г. компания выплатила 7,792 руб./ао и 0,25 руб./ап. Таким образом, дивиденды по итогам 2019 г. на обыкновенные акции могут снизиться в 1,7 раза.

Лидеры роста и падения

Лидерами роста стали Магнит (+20,1%), Лента (+19%), Татнефть (ао +12,4%), Петропавловск (+12,1%), X5 Retail Group (+10,8%), АФК Система (+8,8%), Роснефть (+8,1%).

В число аутсайдеров вошли Мечел (ап -28,9%), Qiwi (-28,6%), O’key (-23,8%), ЛСР (-22,1%), М.Видео (-16,6%), Veon (-14,1%), TCS Group (-13,2%).

-653.png)

Предстоящая неделя – российский рынок

На предстоящей неделе отчетность по МСФО за 2019 г. представят Акрон, Мать и дитя, ПИК, Qiwi, М.Видео.

Согласно консенсус-прогнозу Bloomberg, выручка Акрона составит 112,4 млрд руб. (+4% г/г), EBITDA – 36,2 млрд руб. (-2,2% г/г), чистая прибыль – 22,3 млрд руб. (+67,5% г/г).

Согласно консенсус-прогнозу Bloomberg, выручка Qiwi составит 23,2 млрд руб. (+18% г/г), EBITDA – 9 млрд руб. (+52% г/г), чистая прибыль – 6,4 млрд руб. (+54% г/г).

Согласно консенсус-прогнозу Bloomberg, выручка М.Видео составит 376,7 млрд руб. (+17,3% г/г), EBITDA – 23,6 млрд руб. (+13,6% г/г), чистая прибыль – 8,8 млрд руб. (+5,1% г/г).

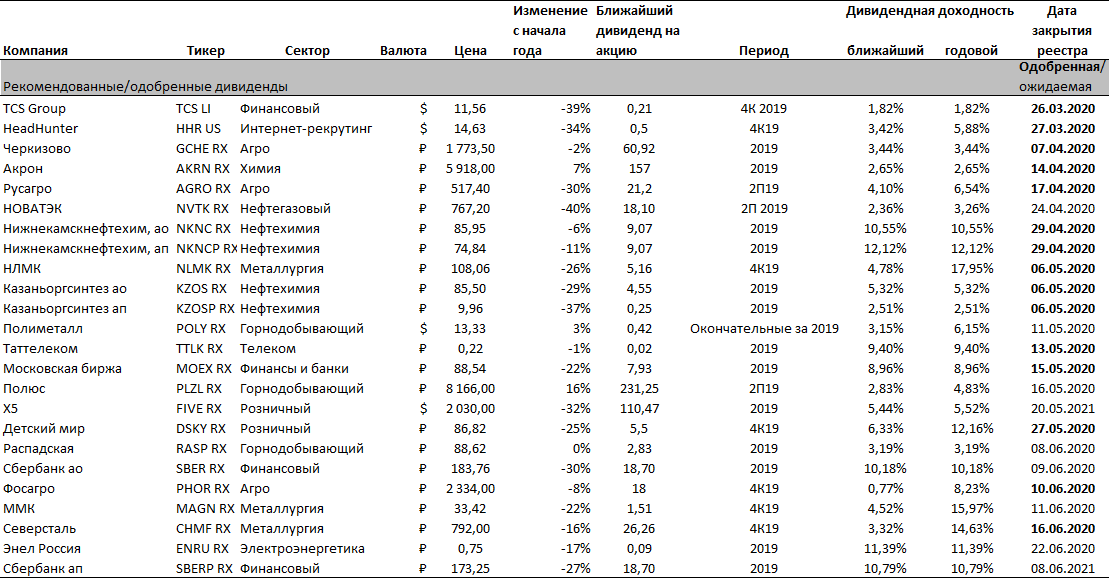

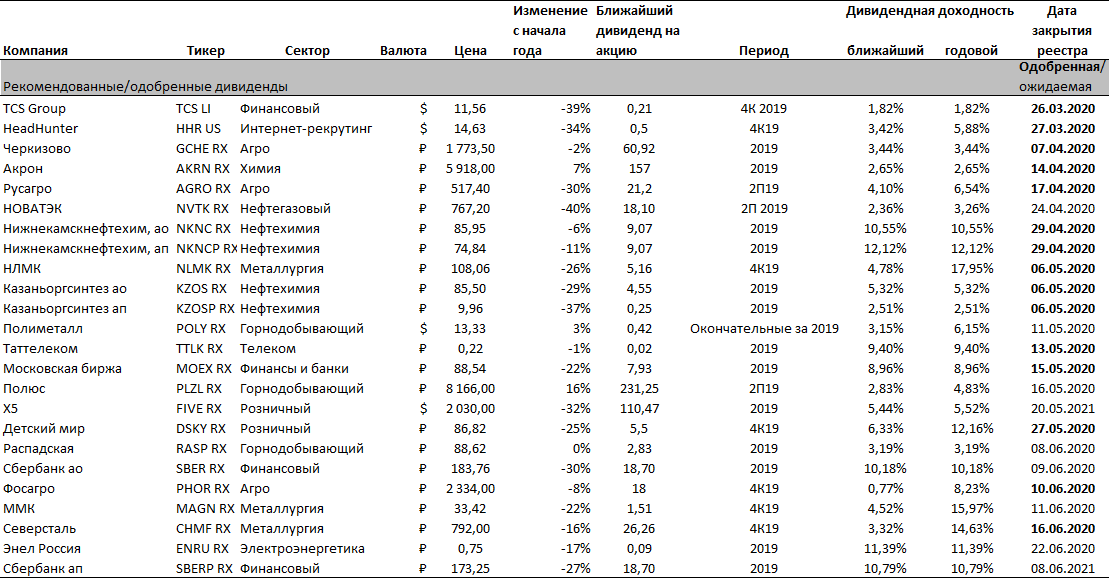

Торговые идеи по дивидендам на российском рынке

Новости

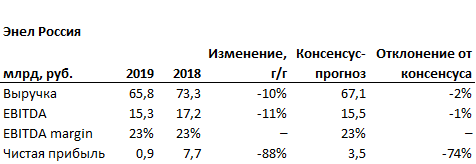

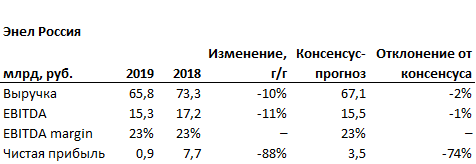

Энел Россия представил финансовые результаты за 4К19 и весь 2019 г. Выручка и EBITDA оказались на уровне консенсус-прогноза Bloomberg, чистая прибыль - ниже консенсуса на 74%.

Выручка компании в 2019 г. составила 65,8 млрд руб. (-10% г/г), EBITDA – 15,3 млрд руб. (-11% г/г), чистая прибыль – 0,896 млн руб. (-88% г/г).

Наибольшее влияние на финансовые результаты компании за 2019 г. оказал вывод из портфеля активов компании Рефтинской ГРЭС.

Ранее Энел Россия прогнозировал снижение EBITDA на 12% г/г, до 15,1 млрд руб., и чистой прибыли на 4% г/г, до 7,4 млрд руб.

Энел Россия сохраняет планы по выплате дивидендов за 2019 г. в размере 0,085 руб./акция, что соответствует дивидендной доходности на уровне 11%. Ожидаемая дата закрытия реестра – 22.06.2020

X5 Retail Group отчиталась о росте выручки по МСФО в 2019 г. до 1,7 трлн руб. (+13,2% г/г), EBITDA по итогам года составила 127,38 млрд руб. (+15,9% г/г), чистая прибыль – 25,91 млрд руб. (-9,5% г/г).

В 4К19 выручка компании составила 469,2 млрд руб. (+10,9% г/г; 11% кв/кв), EBITDA – 31,4 млрд руб. (+3,4% г/г; -40% кв/кв), чистая прибыль – 0,865 млрд руб. (-86,1% г/г; против 0,1 млрд в 3К19). Резкое снижение чистой прибыли обусловлено невычитаемыми расходами, включая налоговые начисления, связанные с реорганизаций Х5 за прошлые периоды, а также расходами на трансформацию «Карусели».

Набсовет X5 рекомендовал направить на дивиденды за 2019 г. 300 млрд руб., или 110,47 руб./ГДР, что соответствует доходности на уровне 6,3%.

Менеджмент компании отмечает, что цепочка поставок и логистические операции X5 хорошо подготовлены к работе в условиях повышенного спроса в магазинах. От более детальных комментариев менеджмент воздерживается.

Прямое влияние валютных рисков в 2020 г. на X5 Retail Group ограничено, считает компания: ее долг полностью номинирован в рублях, а доля затрат, привязанных к валюте составляет менее 20%, менее 5% закупок осуществляются в формате прямого импорта.

-722.png)

-907.png)

Мечел опубликовал финансовые результаты по МСФО за 4К19 и 2019 г. хуже консенсус-прогноза.

По итогам 2019 г. выручка сократилась до 296,6 млрд руб. (-5% г/г), EBITDA составила 53,4 млрд руб. (-29% г/г). Чистая прибыль за год составила 2,4 млрд руб. (-81% г/г).

По результатам 4К19 выручка сократилась до 68,4 млрд руб. (-9% кв/кв, -10% г/г), EBITDA составила 9,4 млрд руб. (-32% кв/кв, -38% г/г). Чистый убыток за квартал составил 9,8 млрд руб. против прибыли в 1,6 млрд руб. за аналогичный период годом ранее и убытка в размере 0,6 млрд руб. в 3К19.

Убыток обусловлен сокращением валовой прибыли на 26,1 млрд руб. ввиду снижения выручки от реализации третьим лицам и роста себестоимости реализации.

Чистый долг группы на 31 декабря 2019 г. составил 400 млрд руб., что на 23 млрд руб. ниже показателя на 31 декабря 2018 г. Чистый долг/EBITDA на конец 2019 г. составил 7,5х против 5,6х на конец 2018 г.

-359.png)

-15.png)

Распадская опубликовала финансовые результаты за 2019 г., согласно которым выручка компании снизилась до $996 млн (-4% г/г), EBITDA – до $478 млн (-19% г/г), чистая прибыль – до $208 млн (-54% г/г) ввиду обесценения активов МУК-96.

Добыча на шахте МУК-96 будет возобновлена через семь лет, в 2027 г.

-356.png)

Нормализованный грузооборот НМТП в январе 2020 г. вырос на 5,6% г/г, до 11,8 млн т. Увеличение объемов перевалки нефти составило 14,33% г/г, до 6,3 млн т, на фоне роста грузооборота данного сырья в портах России.

Росавиация для поддержки авиакомпаний в условиях коронавируса утвердила понижающие коэффициенты ставок сбора за аэронавигационное обслуживание. С 17 марта сбор за аэронавигацию рейсов на внутренних маршрутах для перевозчиков уменьшился на 50%. Скидка будет действовать до октября 2020 г. При этом на маршрутах внутри Дальневосточного федерального округа устанавливается понижающий коэффициент в размере 0,01 ставки сбора до неопределенного срока.

Росавиация оценивает экономию финансовых средств российских пользователей воздушного пространства в 4,7 млрд руб.

Совет директоров МТС одобрил программу обратного выкупа акций компании на сумму 15 млрд руб. (примерно 2,7% капитала).

Норильский никель снизил прогноз спроса и производства никеля и палладия на глобальном рынке на текущий год из-за пандемии коронавируса. Компания снизила прогноз спроса на палладий с 11,5 млн унций до 10,6 млн унций, на никель – с 2,54 млн т, до 2,45 млн т.

В Наблюдательный совет Сбербанка номинированы директор Курчатовского института Михаил Ковальчук и министр финансов России Антон Силуанов.

Магнит увеличил отгрузки из распределительных центров в магазины на 20% по всему ассортименту продукции на фоне роста спроса на товары первой необходимости. Отгрузки товаров первой необходимости компания нарастила на 30%. Запас социально-значимых продуктов питания длительного хранения увеличен в два раза.

Темпы падения рынков беспрецедентны - капитализация многих компаний, особенно российских, уже опустилась до размера их чистой прибыли за прошлый год, что указывает на высокую долю алгоритмической торговли, при которой играет роль не стоимость актива, а тренд.

Наиболее вероятным уровнем поддержки S&P 500 станет 2050, что чуть ниже уровня 2016 г., но ФРС намерена принять все меры, чтобы стабилизировать ситуацию.

Мы считаем, что российский рынок исчерпал потенциал снижения и выглядит уже более чем привлекательно для покупки, особенно ввиду того, средняя дивидендная доходность превысила 12%. Самыми перепроданными рынками в мире с начала года в долларовом выражении стали бразильский (-53%), российский (-45%) и мексиканский (-36%).

В целом за неделю в число самых перепроданных активов вошли сразу несколько секторов: медицинский сектор S&P 500 (-26%), сектор недвижимости (-25%) и нефтегазовый сектор (-22%). Также значительно потеряли глобальные сталелитейные компании (-20%), финансовый и промышленные сектора США. В числе аутсайдеров среди сырьевых товаров - нефть (-15%), среди валют - индонезийская рупия и рубль к доллару, которые потеряли 10% и 7% соответственно.

Временная пауза в медвежьем тренде

Объявленные ранее меры США, в частности обнуление ключевой ставки и предоставление рынкам более $1,5 трлн краткосрочной ликвидности, не принесли желаемых результатов. Меры по экономическому стимулированию объемом более $1 трлн пока не нашли поддержки в сенате. Общий объем программы помощи может составить порядка $4 трлн.

Поэтому на биржах продолжаются панические продажи. Последней значимой новостью для рынков стало заявление ФРС о готовности выкупать КО США и ипотечный долг в неограниченном объеме. Эти меры стабилизируют рынок на время, поскольку откроют банкам свободный доступ к ликвидности через долговые обязательства ФРС, так как банки могут без ограничений продавать обеспечение в виде займов ФРС и выкупать, например, перепроданные компании США или увеличивать финансирование компаний.

Следовательно, после затяжного падения без консолидации и технических отскоков, которые случались при падении рынка во время «великой депрессии», мы ждем технического разворота в начале этой недели, после того как сенат одобрит новый пакет стимулирующих мер.

Что покупать? Доллар может вернуться к 71 на этой неделе

Мы считаем, что на фоне общей волатильности наиболее перспективный актив сейчас — это нефть, ввиду того что США готовы сократить добычу сланцевой нефти и убедить Саудовскую Аравию стабилизировать цены на уровне $40/барр. На прошлой неделе шла речь о том, что Техас может оперативно сократить добычу нефти впервые с 1970 г.

Мы считаем, что решение будет принято на этой неделе, и сырье подорожает до $35-40/барр. Следовательно, стоит обратить внимание на ETF Oil Brent BNO и нефтегазовый сектор США XLE.

В секторальном разрезе в числе самых перепроданных в США сейчас индустрия отдыха и развлечений, нефтегазовый сектор и авиаперевозки, а также транспорт – в среднем за месяц эти отрасли потеряли более 50%.

В этих условиях, вероятно, доллар может ослабнуть до 71 руб. при удорожании нефти до $35-40/барр., мы считаем, что текущие уровни в районе 80 руб. привлекательны для продажи пары USDRUB.

На локальном рынке привлекательно выглядят дивидендные истории, в частности Северсталь, ММК, Евраз, ПИК, Сбербанк, Татнефть преф и многие другие. За полным списком, пожалуйста, обращайтесь в клиентский отдел.

Власти США подготовили пакет стимулирующих мер, объем которого достигнет $4 трлн, заявил глава Минфина страны Стивен Мнучин. В этот пакет включены единовременные выплаты семьям из четырех человек, которые составят $3 тыс. Пакет в том числе нацелен на финансовую помощь компаниям из наиболее уязвимых перед пандемией отраслей: авиационная, круизная, отели и рестораны, нефтяная. Компании из данных секторов попросили поддержку у государства, в частности авиационная отрасль - $60 млрд, ресторанный бизнес - $455 млрд.

В среду, 18 марта, цены на нефть упали до 17-летних минимумов в условиях ценовой войны между Саудовской Аравией и Россией. Предыдущий минимум по Brent ($27,1/барр.) был зафиксирован в январе 2016 г. В четверг нефтяные котировки повысились, после того как Минэнерго США анонсировало покупку 77 млн барр. американской нефти для поддержки отрасли и пополнения запасов на случай чрезвычайных ситуаций. Следом за нефтью в среду доллар укрепился к рублю - в течение дня курс достигал 82,7 руб.

Предстоящая неделя - зарубежные рынки

Вторник, 24 марта

Базовый ИПЦ от Банка Японии

Индекс деловой активности в производственном секторе (PMI) (мар.): Япония, Франция, Германия, Великобритания, Австралия

Индекс деловой активности в секторе услуг (мар.): Германия, Австралия, Франция, Япония, Великобритания

Среда, 25 марта

Индекс потребительских цен (ИПЦ) (фев.): Великобритания

Общее число безработных во Франции

Запасы сырой нефти: США

Четверг, 26 марта

ВВП США (4 кв.)

Число первичных заявок на получение пособий по безработице: США

Объём запасов природного газа: США

Пятница, 27 марта

Потребительские расходы (фев.): США

Индекс доверия потребителей (мар.): Италия, Франция

Российский рынок за неделю

На неделе с 16 по 20 февраля рубль ослаб к доллару и евро до 79,93 руб. и 85,4 руб. соответственно. Индекс Мосбиржи повысился на 0,66%, РТС потерял 6,8%.

ЦБ России выбрал сдержанный курс. ЦБ России оставил ключевую ставку без изменений на уровне 6%, что совпало с прогнозами. Риторика регулятора ожидаемо оказалась жесткой вследствие глобальных внешних потрясений - коронавируса и падения цен на нефть.

ЦБ отметил, что текущие события расходятся с базовым сценарием, который был представлен в феврале. Как мы упоминали в нашем обзоре, ЦБ сохранит ставку до заседания в апреле. Если ситуация стабилизируется, регулятор снизит ставку до июня, в противном случае ставка останется без изменения. Регулятору необходимо оценить последствия инфляции и глобальной волатильности, которые, по нашему мнению, сойдут на нет к концу апреля.

В условиях происходящих негативных событий ЦБ ожидает роста инфляционного давления, в результате чего инфляция по итогам года выйдет за целевой диапазон 3-4%. Темпы роста инфляции будут зависеть от потребительского спроса, который, в свою очередь, зависит от растущих рисков замедления экономики и рецессии.

Недавние инициативы правительства и ЦБ направлены на поддержку экономики и финансовой стабильности, эти факторы были учтены в решении по ставке. ЦБ ждет, что к 2021 г. инфляция вернется в привычный коридор до 4%.

ЦБ будет следить за четырьмя основными факторами:

1. Темпы фактической и ожидаемой инфляции по отношению к целевым показателям ЦБ России.

2. Денежно-кредитные условия.

3. Экономическая динамика в среднесрочной перспективе.

4. Глобальная и локальная волатильность и влияние на фондовые рынки.

Росстат опубликовал важную для ретейлеров статистику, согласно которой оборот розничной торговли в России в феврале 2020 г. вырос на 4,7% г/г, до 2,62 трлн руб., что превышает консенсус-прогноз Интерфакса (2,9%). В январе-феврале оборот розничной торговли, по данным Росстата, вырос на 3,7% г/г, до 5,25 трлн руб.

Прошедшая неделя не принесла существенных изменений на рынке рублевых гособлигаций. Несмотря на то, что в первой половине недели ОФЗ продолжили снижаться, повторяя общемировой тренд «бегства в качество» и отыгрывая очередной виток падения цен на нефть, решение ЦБ России сохранить ключевую ставку на прежнем уровне оказало поддержку рынку в конце недели. Вернувшиеся покупатели сдвинули положение суверенной кривой на 30-50 б.п. вниз, в результате общее изменение за неделю оказалось минимальным. Наиболее заметное снижение доходности показал ближний сегмент. Тем не менее, если судить по ставкам коротких бумаг, инвесторы по-прежнему ждут ужесточения монетарных условий со стороны ЦБ России на горизонте ближайшего года. В то же время оценка ожидаемого роста ключевой ставки снизилась до 50 б.п. против более 100 б.п. неделей ранее. Сам регулятор пока воздерживается от конкретных прогнозов и будет принимать дальнейшие решения исходя из фактической ситуации, которую на данный момент спрогнозировать весьма сложно. Фундаментально на текущих уровнях ОФЗ уже могут быть привлекательным активом для вложений (спред между 10-летним бенчмарком и ключевой ставкой превышает 160 б.п.). С другой стороны, эмоциональность игроков по-прежнему остается крайне высокой, и очередной раунд продаж может начаться в любой момент.

В ходе новой недели велика вероятность сохранения высокой волатильности на рынках. Дальнейшее движение котировок облигаций будет определяться новостями о распространении коронавируса по планете и стимулирующих мерах правительств для поддержки экономик. Для оценки состояния локального долгового рынка все большую важность приобретает статистика НРД по движению денежных средств нерезидентов. Так, с 16 по 20 марта включительно иностранные игроки продали бумаги на 105 млрд. руб. (преимущественно длинной дюрации). В частности, 20 марта, когда на рынке наблюдалась восстановительная коррекция, вложения нерезидентов сократились на 28 млрд. руб. Общая позиция сейчас оценивается в 31,9% по сравнению с недавно достигнутым максимумом в 33,75%.

На прошлой неделе некоторые компании рекомендовали дивиденды

Совет директоров Интер РАО по итогам 2019 г. рекомендовал дивиденды в размере 0,196 руб./ао, что соответствует 4,7% доходности. Дата закрытия реестра – 1 июня 2020 г.

Набсовет Сбербанка рекомендовал акционерам утвердить дивиденды в размере 18,7 руб./ао и ап (прогноз ITI Capital - 18,7 руб./ао и ап), что соответствует 10% доходности по ао и 11% - по ап. Дата закрытия реестра – 30 марта.

ГОСА Сбербанка состоится 24 апреля, банк проинформирует инвесторов о форме проведения ГОСА не позднее 3 апреля.

Совет директоров Таттелекома рекомендовал дивиденды за 2019 г. в размере 0,02021 руб./акция, что соответствует ~8,7% доходности. Дата закрытия реестра – 13 мая.

Совет директоров Казаньоргсинтеза рекомендовал выплатить дивиденды по итогам 2019 г. из расчета 4,5468 руб./ао и 0,25 руб./ап, таким образом, дивидендная доходность ао составит ~5,4%, ап - 2,5%. Дата закрытия реестра – 6 мая.

Напомним, что по итогам 2018 г. компания выплатила 7,792 руб./ао и 0,25 руб./ап. Таким образом, дивиденды по итогам 2019 г. на обыкновенные акции могут снизиться в 1,7 раза.

Лидеры роста и падения

Лидерами роста стали Магнит (+20,1%), Лента (+19%), Татнефть (ао +12,4%), Петропавловск (+12,1%), X5 Retail Group (+10,8%), АФК Система (+8,8%), Роснефть (+8,1%).

В число аутсайдеров вошли Мечел (ап -28,9%), Qiwi (-28,6%), O’key (-23,8%), ЛСР (-22,1%), М.Видео (-16,6%), Veon (-14,1%), TCS Group (-13,2%).

-653.png)

Предстоящая неделя – российский рынок

На предстоящей неделе отчетность по МСФО за 2019 г. представят Акрон, Мать и дитя, ПИК, Qiwi, М.Видео.

Согласно консенсус-прогнозу Bloomberg, выручка Акрона составит 112,4 млрд руб. (+4% г/г), EBITDA – 36,2 млрд руб. (-2,2% г/г), чистая прибыль – 22,3 млрд руб. (+67,5% г/г).

Согласно консенсус-прогнозу Bloomberg, выручка Qiwi составит 23,2 млрд руб. (+18% г/г), EBITDA – 9 млрд руб. (+52% г/г), чистая прибыль – 6,4 млрд руб. (+54% г/г).

Согласно консенсус-прогнозу Bloomberg, выручка М.Видео составит 376,7 млрд руб. (+17,3% г/г), EBITDA – 23,6 млрд руб. (+13,6% г/г), чистая прибыль – 8,8 млрд руб. (+5,1% г/г).

Торговые идеи по дивидендам на российском рынке

Новости

Энел Россия представил финансовые результаты за 4К19 и весь 2019 г. Выручка и EBITDA оказались на уровне консенсус-прогноза Bloomberg, чистая прибыль - ниже консенсуса на 74%.

Выручка компании в 2019 г. составила 65,8 млрд руб. (-10% г/г), EBITDA – 15,3 млрд руб. (-11% г/г), чистая прибыль – 0,896 млн руб. (-88% г/г).

Наибольшее влияние на финансовые результаты компании за 2019 г. оказал вывод из портфеля активов компании Рефтинской ГРЭС.

Ранее Энел Россия прогнозировал снижение EBITDA на 12% г/г, до 15,1 млрд руб., и чистой прибыли на 4% г/г, до 7,4 млрд руб.

Энел Россия сохраняет планы по выплате дивидендов за 2019 г. в размере 0,085 руб./акция, что соответствует дивидендной доходности на уровне 11%. Ожидаемая дата закрытия реестра – 22.06.2020

X5 Retail Group отчиталась о росте выручки по МСФО в 2019 г. до 1,7 трлн руб. (+13,2% г/г), EBITDA по итогам года составила 127,38 млрд руб. (+15,9% г/г), чистая прибыль – 25,91 млрд руб. (-9,5% г/г).

В 4К19 выручка компании составила 469,2 млрд руб. (+10,9% г/г; 11% кв/кв), EBITDA – 31,4 млрд руб. (+3,4% г/г; -40% кв/кв), чистая прибыль – 0,865 млрд руб. (-86,1% г/г; против 0,1 млрд в 3К19). Резкое снижение чистой прибыли обусловлено невычитаемыми расходами, включая налоговые начисления, связанные с реорганизаций Х5 за прошлые периоды, а также расходами на трансформацию «Карусели».

Набсовет X5 рекомендовал направить на дивиденды за 2019 г. 300 млрд руб., или 110,47 руб./ГДР, что соответствует доходности на уровне 6,3%.

Менеджмент компании отмечает, что цепочка поставок и логистические операции X5 хорошо подготовлены к работе в условиях повышенного спроса в магазинах. От более детальных комментариев менеджмент воздерживается.

Прямое влияние валютных рисков в 2020 г. на X5 Retail Group ограничено, считает компания: ее долг полностью номинирован в рублях, а доля затрат, привязанных к валюте составляет менее 20%, менее 5% закупок осуществляются в формате прямого импорта.

-722.png)

-907.png)

Мечел опубликовал финансовые результаты по МСФО за 4К19 и 2019 г. хуже консенсус-прогноза.

По итогам 2019 г. выручка сократилась до 296,6 млрд руб. (-5% г/г), EBITDA составила 53,4 млрд руб. (-29% г/г). Чистая прибыль за год составила 2,4 млрд руб. (-81% г/г).

По результатам 4К19 выручка сократилась до 68,4 млрд руб. (-9% кв/кв, -10% г/г), EBITDA составила 9,4 млрд руб. (-32% кв/кв, -38% г/г). Чистый убыток за квартал составил 9,8 млрд руб. против прибыли в 1,6 млрд руб. за аналогичный период годом ранее и убытка в размере 0,6 млрд руб. в 3К19.

Убыток обусловлен сокращением валовой прибыли на 26,1 млрд руб. ввиду снижения выручки от реализации третьим лицам и роста себестоимости реализации.

Чистый долг группы на 31 декабря 2019 г. составил 400 млрд руб., что на 23 млрд руб. ниже показателя на 31 декабря 2018 г. Чистый долг/EBITDA на конец 2019 г. составил 7,5х против 5,6х на конец 2018 г.

-359.png)

-15.png)

Распадская опубликовала финансовые результаты за 2019 г., согласно которым выручка компании снизилась до $996 млн (-4% г/г), EBITDA – до $478 млн (-19% г/г), чистая прибыль – до $208 млн (-54% г/г) ввиду обесценения активов МУК-96.

Добыча на шахте МУК-96 будет возобновлена через семь лет, в 2027 г.

-356.png)

Нормализованный грузооборот НМТП в январе 2020 г. вырос на 5,6% г/г, до 11,8 млн т. Увеличение объемов перевалки нефти составило 14,33% г/г, до 6,3 млн т, на фоне роста грузооборота данного сырья в портах России.

Росавиация для поддержки авиакомпаний в условиях коронавируса утвердила понижающие коэффициенты ставок сбора за аэронавигационное обслуживание. С 17 марта сбор за аэронавигацию рейсов на внутренних маршрутах для перевозчиков уменьшился на 50%. Скидка будет действовать до октября 2020 г. При этом на маршрутах внутри Дальневосточного федерального округа устанавливается понижающий коэффициент в размере 0,01 ставки сбора до неопределенного срока.

Росавиация оценивает экономию финансовых средств российских пользователей воздушного пространства в 4,7 млрд руб.

Совет директоров МТС одобрил программу обратного выкупа акций компании на сумму 15 млрд руб. (примерно 2,7% капитала).

Норильский никель снизил прогноз спроса и производства никеля и палладия на глобальном рынке на текущий год из-за пандемии коронавируса. Компания снизила прогноз спроса на палладий с 11,5 млн унций до 10,6 млн унций, на никель – с 2,54 млн т, до 2,45 млн т.

В Наблюдательный совет Сбербанка номинированы директор Курчатовского института Михаил Ковальчук и министр финансов России Антон Силуанов.

Магнит увеличил отгрузки из распределительных центров в магазины на 20% по всему ассортименту продукции на фоне роста спроса на товары первой необходимости. Отгрузки товаров первой необходимости компания нарастила на 30%. Запас социально-значимых продуктов питания длительного хранения увеличен в два раза.

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба