7 апреля 2020 ITI Capital

Статистика последних дней указывает на замедление темпов роста числа зараженных и смертей по всему миру, в основном в странах, где некоторое время назад наблюдался пик, в частности в Испании, Италии, США, Франции и Австралии.

Италия и Испания, у которых в сумме было более 260 тыс. заболевших COVID-19 и более 28 тыс. смертей, «прошли пик» пандемии благодаря активным усилиям по обеспечению социального дистанцирования в течение последних четырех недель.

Президент Дональд Трамп и вице-президент Майк Пенс увидели признаки стабилизации ситуации с пандемией в стране. Власти штата Нью-Йорк сообщили о 594 новых случаях смерти от коронавируса в воскресенье, что на 36 случаев меньше, чем в субботу. Показатель выходит на стадию стабилизации или его значение отклонилось, заявил на брифинге губернатор штата Эндрю Куомо.

Мы сохраняем наш изначальный прогноз, согласно которому к концу апреля возможно уже частичное снятие карантина в отдельных странах и городах. Таким образом, мы с уверенностью может говорить, что 23 марта S&P 500 прошел локальное дно, 2191 п., а на этой неделе индекс может прибавить еще 8% и протестировать диапазон 12 марта - 2 700-2 750 п. В пятницу бенчмарк завершил торги немногим ниже 2 490 п.

Что покупать?

На глобальных рынках рекомендуем покупать наиболее недооцененные ETF в США, в частности авиаперевозчиков (JETS US Equity), сектор развлечения и путешествий (PEJ US Equity) и ВПК (ITA US Equity). В числе интересных объектов для вложений - Boeing (BA US Equity), American Airlines (AAL US Equity), Apple, Microsoft, Citigroup, Sony и Amazon, которые будут хорошо расти вместе с рынком. Для российского фондового рынка актуальны бумаги, отличающиеся высокой перепроданностью и дивидендной доходностью, в частности ВТБ, Сургутнефтегаз, Сбербанк, Алроса, Газпром, Сбербанк преф, Роснефть.

На прошлой неделе в цены закладывали риски тяжелой рецессии

Динамика прошлой недели могла бы оказаться намного хуже, если бы не резкий скачок цен на нефть, после новостей о том, что 6 апреля возможно подписание соглашения о сокращении добычи на 10 млн б/с. Котировки нефти Brent подскочили на 48%, c 21,65/барр., достигая на определенном этапе $36/барр. В этих условиях многие ключевые индексы, в том числе S&P 500, отыграли часть снижения. В глобальные лидеры роста вышли РТС (+12%), а также нефтегазовые компании США (+8%) и Бразилии (+ 7%), в США - отдельные сектора, такие как биофарма (+5%) и потребительский сектор. Европейский фондовый рынок прибавил 2%.

Глобальные фондовые индексы упали в целом на 5%. В числе аутсайдеров оказались бразильский фондовый рынок (-8%), американские компании малой капитализации (-7%) и индийский фондовый рынок (-5,2%).

Прошлая неделя была омрачена активным распространением коронавируса по всему миру, особенно в Нью-Йорке. Трамп задал негативный тон, выразив опасение, что число смертей в стране может увеличиться до 200 тыс. с 10 тыс., предупредив сограждан о самых сложных двух неделях в истории страны. Пессимизма инвесторам добавила статистика по занятости - количество заявок на пособия по безработице в США за неделю превысило 6,6 млн, что неудивительно, так как четвертая часть экономики встала. Число занятых в несельскохозяйственном секторе США в марте снизилось на 701 тыс. человек, а уровень безработицы подскочил до 4,4% вместо ожидаемых 3,8%.

Сводный индекс деловой активности (PMI) США опустился в марте до 41 п. (уровень 2009 г.), с 53 п. в январе. По данным Moody's, власти 41 из 50 штатов ввели ограничения на передвижение жителей, закрыв предприятия общественного питания, университеты, фитнес-клубы, кинотеатры, театры, салоны красоты, парки и непродовольственные магазины. Эти меры привели к падению дневного ВВП США на 29% по сравнению с первой неделей марта в условиях ограничительных мер, действующих в 82 округах США.

Зафиксированные темпы снижения стали максимальными и в дальнейшем ситуация будет улучшаться, прогнозирует главный экономист Moody's. К лету ограничительные меры будут отменяться, во втором квартале падением экономики составит 30%, что заметно больше, чем во время ипотечного кризиса, но меньше, чем во время великой депрессии, когда с 1929 по 1933 гг. экономика падала на 26% в год.

Нефть

Риторика Президента США касательно нефтяного рынка за последние три дня менялась от положительной (с ожиданиями переговоров между саудитами и Россией) до резко отрицательной - (1) с угрозами введения пошлин на импорт нефти в США, (2) задействованием госхранилищ для поддержания текущего уровня добычи американских компаний с целью перепродажи нефти по более высокой цене в будущем и (3) защитой национальной нефтяной промышленности в любом случае.

Впрочем, слова о введении импортных пошлин в США могут быть лишь частью переговорного процесса. Такая мера может не оказать фундаментального влияния на мировую цену на нефть, учитывая, что США пока является нетто-экспортером нефти. Более того, все считают главной угрозой затяжную рецессию, и введение пошлин вряд ли добавит конкурентоспособности всей экономике США, хотя и поддержит национальных производителей нефти.

Данная риторика президента США в совокупности с переносом даты переговоров ОПЕК+ с 6 апреля на 9 апреля и переносом саудитами даты объявления отпускной цены на майские партии может указывает на то, что казалось бы лежащее на поверхности решение о сокращении добычи пока не согласовано, несмотря на анонсированные президентом США в конце прошлой недели улучшения, которые поддержали цену на нефть.

Сокращение добычи на 10 млн б/с, скорее всего, будет лишь локально заметно на фоне перспектив падения мирового спроса на нефть на 25 млн б/с, что вновь поднимает вопрос об эффективности инструмента сокращения добычи в условиях нынешней значительной неопределенности.

Тем не менее, новости о том, что Норвегия и другие страны (Мексика) могут участвовать в сокращении добычи, увеличивают шансы на положительный исход заседания ОПЕК+. В противном случае бремя новых обязательств легло бы преимущественно на Саудовскую Аравию и Россию, что снизило бы вероятность достижения компромисса.

Озабоченность по поводу сроков остановки распространения вируса в США и в мире заставляет экономическое сообщество давать негативные прогнозы о глубине возможной мировой рецессии. В данной ситуации продолжение активных торговых войн - последнее, к чему захотят быть причастны мировые лидеры. В этой связи позитивный исход встречи ОПЕК+ выглядит более реально, но может иметь и лишь краткосрочный или камуфлирующий эффект.

Таким образом, можно говорить об умеренно позитивных ожиданиях от встречи ОПЕК+. Для желающих сыграть на этом можно рекомендовать акции нефтяных компаний, которые отличаются сильным балансом и способны выкупить свои акций с рынка. Такой компанией может быть Лукойл.

В целом же цену на нефть будут формировать новости о коронавирусе и экономических последствиях пандемии, мерах господдержки. Вектор может меняться многократно и быстро. На данном этапе осторожным инвесторам целесообразно придерживаться более защитных бумаг (телекомы, ретейл, золотодобывающие компании).

Предстоящая неделя - зарубежные рынки

Понедельник, 6 апреля

США: ФРС запустит временный механизм репо для иностранных центробанков в целях поддержки финансовых рынков

США: Банки Уолл-стрит с активами более 100 млрд. долл. должны представить в ФРС планы капиталовложений и данные стресс-тестов

США: Индекс незавершенных продаж на рынке недвижимости (м/м) (фев), прогноз: -1,0%; пред.: 5,2%

Китай: Индекс деловой активности в производственном секторе (PMI) (мар), прогноз: 45, пред.: 37,5

Вторник, 7 апреля

Экстренное совещание министров финансов Евросоюза по коронавирусу в режиме видеоконференции

Промышленное производство в Германии

Среда, 8 апреля

Протокол мартовского заседания ФРС США

Запасы нефти от Минэнерго США

Четверг, 9 апреля

Заседание ОПЕК+

США опубликуют следующую статистику:

Цены производителей за март, прогноз -0,4% м/м

Предварительный индекс потребительской уверенности в США от Университета Мичигана за апрель, прогноз - 75

Первичные заявки на пособие по безработице, индекс комфорта потребителей Bloomberg, индекс цен производителей, оптовые запасы

Пятница, 10 апреля

Выходной по случаю Страстной пятницы в Великобритании, Франции, Германии и других странах; рынки США закрыты

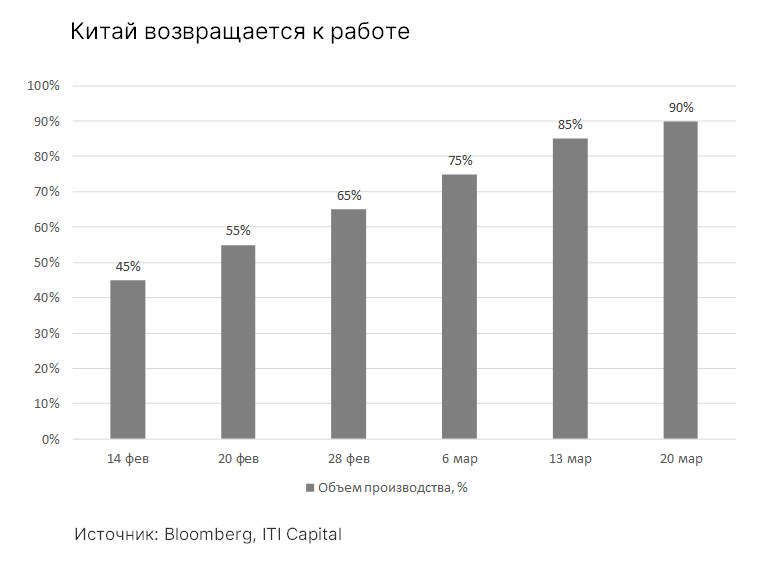

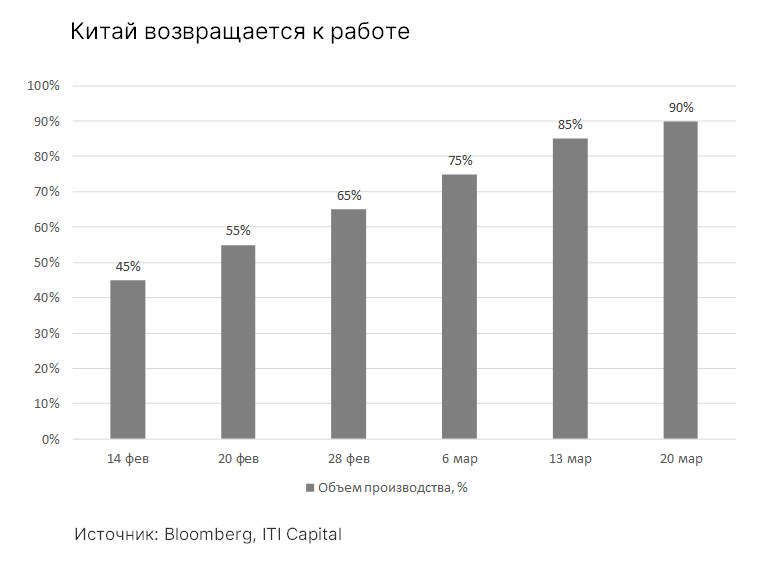

График недели

Российский рынок за неделю

В четверг Дональд Трамп написал в своем Twitter, что ожидает, что Россия и Саудовская Аравия анонсируют сокращение добычи нефти на 10-15 млн б/с. Саудовская Аравия, в свою очередь, попросила о созыве чрезвычайной встречи ОПЕК +. Данная новость позитивно повлияла на капитализацию российских нефтегазовых компаний.

На неделе с 30 марта по 3 апреля рубль укрепился к доллару и евро до 76,49 руб. и 82,69 руб. соответственно. Индекс Мосбиржи повысился на 8,2%, РТС – 10,49%.

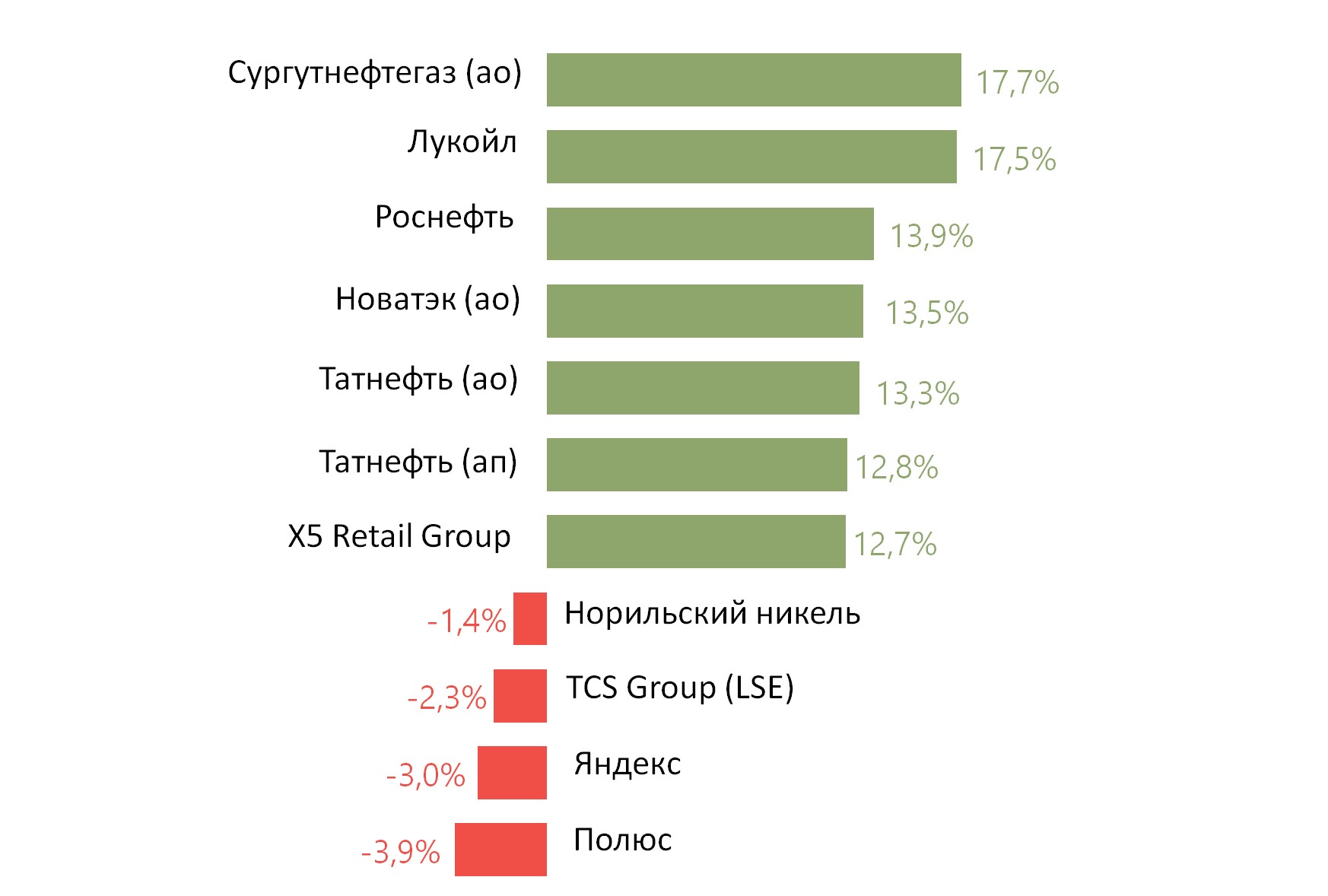

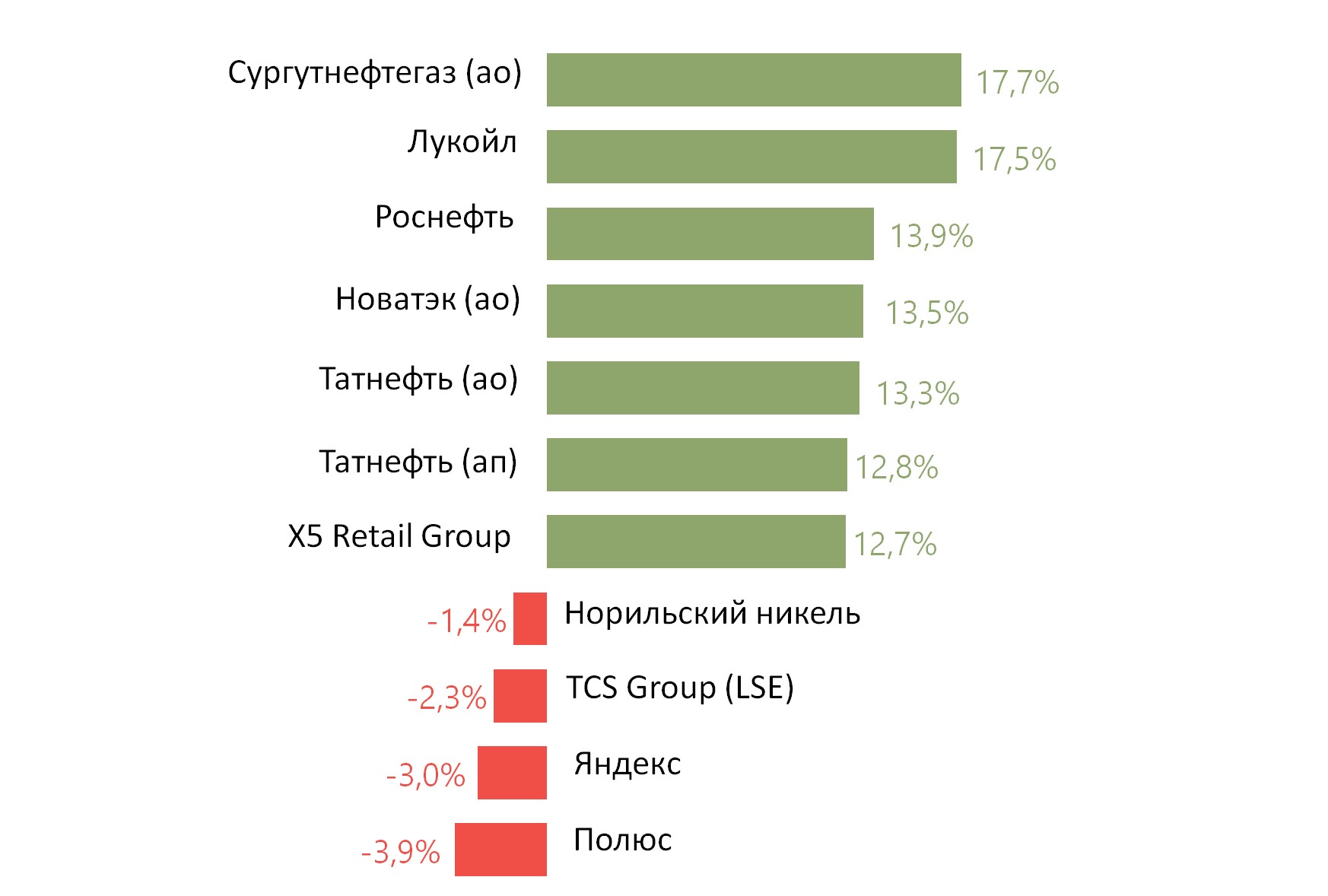

Лидеры роста и падения

Лидерами роста стали Сургутнефтегаз (ао +17,7%), Лукойл (+17,5%), Роснефть (+13,9%), Новатэк (ао +13,5%), Татнефть (ао +13,3%, ап +12,8%), X5 Retail Group (+12,7%).

В число аутсайдеров вошли Полюс (-3,9%), Яндекс (-3%), TCS Group (-2,3%), Норильский никель (-1,4%).

Предстоящая неделя – российский рынок

Сезон отчетности за 2019 г. подходит к концу. На предстоящей неделе рынок будет ждать решения ОПЕК+, заседание назначено на 9 апреля 2020 г.

Долговой рынок

Завершившаяся первая «нерабочая» неделя оказалась вполне успешной для рублевого долгового рынка. ОФЗ с дюрацией более 10 лет подорожали примерно на 3%, что транслировалось в снижение доходности на 10-20 б.п. вдоль кривой. Таким образом вся кривая опустилась ниже 7% по доходности и на текущий момент примерно на 70-90 б.п. отстает от февральских минимумов. Краткосрочные бумаги также дорожали, в результате инвесторы стали закладывать в короткие ставки дисконт к ключевой, что указывает на то, что они перестали опасаться скорого ужесточения монетарных условий (еще несколько недель назад доходность краткосрочных ОФЗ предполагала рост ключевой ставки на 1,25-1,5 п.п.). Лишний раз убедиться в отсутствии «ястребиных» намерений у ЦБ помогла новая еженедельная пресс-конференция Эльвиры Набиуллиной, впервые проходившая в минувшую пятницу. Глава регулятора заявила, что в среднесрочной перспективе существует потенциал дальнейшего снижения ключевой ставки. Важным положительным моментом для локального долгового рынка на прошлой неделе также стало прекращение оттока средств нерезидентов (против продаж в размере 78 млрд руб. неделей ранее). Более того, по данным НРД, в четверг и пятницу фиксировался нетто-приток средств иностранных игроков. Это указывает на то, что интерес к российским активам постепенно возвращается, что в свою очередь будет способствовать дальнейшему снижению волатильности на рынке.

Новая торговая неделя открылась продолжением восходящего тренда, заданного всплеском цен на нефть в ожидании заключения соглашения об ограничении добычи в ближайшие дни. В случае сохранения благоприятного новостного фона рублевые гособлигации и далее будут дорожать, хотя темпы роста, по нашим ожиданиям, замедлятся. Вполне возможно, что с учетом улучшения настроений на рынке и остановки оттока средств нерезидентов Минфин вернется к еженедельным аукционам уже на этой или следующей неделе. Отсутствие первичного предложения на протяжении пяти последовательных недель оказывало техническую поддержку ОФЗ. Вместе с тем недавно в СМИ появилась информация о возможном увеличении программы внутренних заимствований Минфина на 1-1,5 трлн руб. для финансирования дефицита бюджета (текущий валовый объем на 2020 г. составляет 2,3 трлн руб.). Если такие планы подтвердятся, то этот фактор будет оказывать заметное давление на котировки. Еще один негативный фактор, влияние которого, правда, будет ощущаться только после 2021 г., это возврат налогообложения купонных доходов по всем видам облигаций (включая ОФЗ, субфедеральные и муниципальные).

Также на этой неделе, во вторник (7 апреля), Новосибирская область проведет доразмещение облигаций серии 34020 в объеме до 4,249 млрд руб. Размещение пройдет в форме аукциона по цене не ниже 98,88% от номинала, что соответствует доходности к погашению (примерно через 4,6 года) не выше 7% годовых. В целом мы ожидаем, что в ближайшее время представители субфедерального сектора станут частыми участниками первичного долгового рынка из-за необходимости финансирования растущего дефицита местных бюджетов на фоне глобального макроэкономического спада.

В сегменте валютного российского суверенного долга на прошлой неделе наблюдались разнонаправленные колебания, следующие за траекторией нефтяных котировок. В то же время в абсолютных значениях изменения были несущественными. Опережающую динамику показывали короткие бумаги, доходность которых опустилась на 20-30 б.п. В свою очередь дальний отрезок кривой снизился примерно на 10 б.п. Так, доходность наиболее длинного бенчмарка Russia 47 опустилась до 3,75%.

Дивиденды

Наблюдательный совет Сбербанка предложил новую дату закрытия реестра для акционеров: 16 июля вместо 24 апреля.

Новости

Татнефть опубликовала финансовые результаты за 4К19 и весь 2019 г., согласно которым EBITDA и чистая прибыль оказались ниже консенсус-прогноза Интерфакса.

Выручка Татнефти в 4К19 составила 240,9 млрд руб. (-0,4% кв/кв; +2,3% г/г), EBITDA - 42,7 млрд руб. (-49% кв/кв; -24% г/г), чистая прибыль - 19,4 млрд руб. (-67% кв/кв; -49% г/г).

Выручка компании в 2019 г. составила 932,3 млрд руб. (+2,4% г/г), EBITDA - 290,8 млрд руб. (-1,1% г/г), чистая прибыль - 192,8 млрд руб. (-9% г/г), что было обусловлено ростом затрат и прочих расходов по небанковским операциям и процентным расходам по небанковской деятельности.

-322.png)

-671.png)

Globaltrans опубликовал финансовые результаты за 2019 г., согласно которым EBITDA оказалась выше консенсус-прогноза.

Скорректированная выручка составила 68,8 млрд руб. (+13% г/г), скорр. EBITDA - 39,6 млрд руб. (+20% г/г), чистая прибыль - 22,7 млрд руб. (+16% г/г).

Globaltrans может выплатить за 2019 г. по 46,55 руб. на акцию (прогноз ITI Capital: $0,74/акция), что соответствует доходности на уровне 11%. Также компания сохраняет планы по дивидендам за 1П20 в размере 8,3 млрд руб.

Чистая выручка компании от эксплуатации подвижного состава в январе-феврале 2020 г. снизилась на 10% г/г.

Globaltrans прогнозирует, что совокупные капитальные затраты в 2020 г. снизятся на 40% г/г, до 9 млрд руб.

-284.png)

Обувь России опубликовала финансовые результаты по МСФО за 4К19 и 2019 г.

По результатам 2019 г. выручка компании составила 13,7 млрд руб. (+18,6% г/г), EBITDA повысилась до 3,6 млрд руб. (+25,5% г/г). Чистая прибыль составила 1,7 млрд руб. (+26,7% г/г).

По итогам 4К19 выручка компании выросла до 3,7 млрд руб. (+23,2% г/г), EBITDA до 1,6 млрд руб. (+48,6% г/г), чистая прибыль составила 0,93 млрд руб. (+82,8% г/г).

Динамика основных показателей обусловлена ростом продаж сопуствующих товаров на 15,9%, их доля в розничной выручке достигла 39,2%. В 2020 г. компания планирует повысить долю такого ассортимента до 50%.

-968.png)

-68.png)

Олег Тиньков сообщил, что покинет пост главы совета директоров Тинькофф. 19 марта основатель банка передал права владения акциями TCS Group в семейный траст.

В марте 2020 г. общий объем торгов на рынках Московской биржи вырос на 48,8% г/г, до 98,8 трлн руб., что является максимальным значением за всю историю биржевых торгов.

Объем торгов на фондовом рынке в марте вырос более чем в два раза г/г, до 5,18 трлн руб., аналогичная динамика – на срочном рынке: 15,6 трлн руб. (6,7 трлн руб. в марте 2019 г.). Объем торгов на валютном рынке вырос до 36,3 трлн руб. (+32% г/г), на денежном рынке – до 40,4 трлн руб. (+49,4% г/г).

Алроса разрешила своим долгосрочным клиентам отказаться от торговли в апреле и перенести контрактный объем на последующие периоды 2020 г. Компания ожидает основной спрос на внутреннем рынке. На внутренний рынок обычно приходится около 10% продаж Алросы.

Победа утвердила антикризисную программу в условиях COVID-19, согласно которой компания не планирует привлекать кредиты для возобновления работы через два месяца, а также не планирует увольнять персонал в период приостановки рейсов, будет выплачивать 2/3 оклада персоналу. Топ-менеджмент Победы в составе 18 человек отказался от заработных плат в апреле.

Ранее сообщалось, что компания приняла решение вернуть деньги за отмененные рейсы клиентам через личные кабинеты, причем с условием того, что средства можно потратить на другие авиабилеты компании в течение года.

Русал заключил контракт с Glencore на поставку в общей сложности 6,873 млн т первичного алюминия в 2020-2024 гг. с возможностью пролонгации на год. Сумма договора составит $16,3 млрд. Контракт предполагает 10%-ный демпфер, связанный с изменением рыночной стоимости алюминия.

Италия и Испания, у которых в сумме было более 260 тыс. заболевших COVID-19 и более 28 тыс. смертей, «прошли пик» пандемии благодаря активным усилиям по обеспечению социального дистанцирования в течение последних четырех недель.

Президент Дональд Трамп и вице-президент Майк Пенс увидели признаки стабилизации ситуации с пандемией в стране. Власти штата Нью-Йорк сообщили о 594 новых случаях смерти от коронавируса в воскресенье, что на 36 случаев меньше, чем в субботу. Показатель выходит на стадию стабилизации или его значение отклонилось, заявил на брифинге губернатор штата Эндрю Куомо.

Мы сохраняем наш изначальный прогноз, согласно которому к концу апреля возможно уже частичное снятие карантина в отдельных странах и городах. Таким образом, мы с уверенностью может говорить, что 23 марта S&P 500 прошел локальное дно, 2191 п., а на этой неделе индекс может прибавить еще 8% и протестировать диапазон 12 марта - 2 700-2 750 п. В пятницу бенчмарк завершил торги немногим ниже 2 490 п.

Что покупать?

На глобальных рынках рекомендуем покупать наиболее недооцененные ETF в США, в частности авиаперевозчиков (JETS US Equity), сектор развлечения и путешествий (PEJ US Equity) и ВПК (ITA US Equity). В числе интересных объектов для вложений - Boeing (BA US Equity), American Airlines (AAL US Equity), Apple, Microsoft, Citigroup, Sony и Amazon, которые будут хорошо расти вместе с рынком. Для российского фондового рынка актуальны бумаги, отличающиеся высокой перепроданностью и дивидендной доходностью, в частности ВТБ, Сургутнефтегаз, Сбербанк, Алроса, Газпром, Сбербанк преф, Роснефть.

На прошлой неделе в цены закладывали риски тяжелой рецессии

Динамика прошлой недели могла бы оказаться намного хуже, если бы не резкий скачок цен на нефть, после новостей о том, что 6 апреля возможно подписание соглашения о сокращении добычи на 10 млн б/с. Котировки нефти Brent подскочили на 48%, c 21,65/барр., достигая на определенном этапе $36/барр. В этих условиях многие ключевые индексы, в том числе S&P 500, отыграли часть снижения. В глобальные лидеры роста вышли РТС (+12%), а также нефтегазовые компании США (+8%) и Бразилии (+ 7%), в США - отдельные сектора, такие как биофарма (+5%) и потребительский сектор. Европейский фондовый рынок прибавил 2%.

Глобальные фондовые индексы упали в целом на 5%. В числе аутсайдеров оказались бразильский фондовый рынок (-8%), американские компании малой капитализации (-7%) и индийский фондовый рынок (-5,2%).

Прошлая неделя была омрачена активным распространением коронавируса по всему миру, особенно в Нью-Йорке. Трамп задал негативный тон, выразив опасение, что число смертей в стране может увеличиться до 200 тыс. с 10 тыс., предупредив сограждан о самых сложных двух неделях в истории страны. Пессимизма инвесторам добавила статистика по занятости - количество заявок на пособия по безработице в США за неделю превысило 6,6 млн, что неудивительно, так как четвертая часть экономики встала. Число занятых в несельскохозяйственном секторе США в марте снизилось на 701 тыс. человек, а уровень безработицы подскочил до 4,4% вместо ожидаемых 3,8%.

Сводный индекс деловой активности (PMI) США опустился в марте до 41 п. (уровень 2009 г.), с 53 п. в январе. По данным Moody's, власти 41 из 50 штатов ввели ограничения на передвижение жителей, закрыв предприятия общественного питания, университеты, фитнес-клубы, кинотеатры, театры, салоны красоты, парки и непродовольственные магазины. Эти меры привели к падению дневного ВВП США на 29% по сравнению с первой неделей марта в условиях ограничительных мер, действующих в 82 округах США.

Зафиксированные темпы снижения стали максимальными и в дальнейшем ситуация будет улучшаться, прогнозирует главный экономист Moody's. К лету ограничительные меры будут отменяться, во втором квартале падением экономики составит 30%, что заметно больше, чем во время ипотечного кризиса, но меньше, чем во время великой депрессии, когда с 1929 по 1933 гг. экономика падала на 26% в год.

Нефть

Риторика Президента США касательно нефтяного рынка за последние три дня менялась от положительной (с ожиданиями переговоров между саудитами и Россией) до резко отрицательной - (1) с угрозами введения пошлин на импорт нефти в США, (2) задействованием госхранилищ для поддержания текущего уровня добычи американских компаний с целью перепродажи нефти по более высокой цене в будущем и (3) защитой национальной нефтяной промышленности в любом случае.

Впрочем, слова о введении импортных пошлин в США могут быть лишь частью переговорного процесса. Такая мера может не оказать фундаментального влияния на мировую цену на нефть, учитывая, что США пока является нетто-экспортером нефти. Более того, все считают главной угрозой затяжную рецессию, и введение пошлин вряд ли добавит конкурентоспособности всей экономике США, хотя и поддержит национальных производителей нефти.

Данная риторика президента США в совокупности с переносом даты переговоров ОПЕК+ с 6 апреля на 9 апреля и переносом саудитами даты объявления отпускной цены на майские партии может указывает на то, что казалось бы лежащее на поверхности решение о сокращении добычи пока не согласовано, несмотря на анонсированные президентом США в конце прошлой недели улучшения, которые поддержали цену на нефть.

Сокращение добычи на 10 млн б/с, скорее всего, будет лишь локально заметно на фоне перспектив падения мирового спроса на нефть на 25 млн б/с, что вновь поднимает вопрос об эффективности инструмента сокращения добычи в условиях нынешней значительной неопределенности.

Тем не менее, новости о том, что Норвегия и другие страны (Мексика) могут участвовать в сокращении добычи, увеличивают шансы на положительный исход заседания ОПЕК+. В противном случае бремя новых обязательств легло бы преимущественно на Саудовскую Аравию и Россию, что снизило бы вероятность достижения компромисса.

Озабоченность по поводу сроков остановки распространения вируса в США и в мире заставляет экономическое сообщество давать негативные прогнозы о глубине возможной мировой рецессии. В данной ситуации продолжение активных торговых войн - последнее, к чему захотят быть причастны мировые лидеры. В этой связи позитивный исход встречи ОПЕК+ выглядит более реально, но может иметь и лишь краткосрочный или камуфлирующий эффект.

Таким образом, можно говорить об умеренно позитивных ожиданиях от встречи ОПЕК+. Для желающих сыграть на этом можно рекомендовать акции нефтяных компаний, которые отличаются сильным балансом и способны выкупить свои акций с рынка. Такой компанией может быть Лукойл.

В целом же цену на нефть будут формировать новости о коронавирусе и экономических последствиях пандемии, мерах господдержки. Вектор может меняться многократно и быстро. На данном этапе осторожным инвесторам целесообразно придерживаться более защитных бумаг (телекомы, ретейл, золотодобывающие компании).

Предстоящая неделя - зарубежные рынки

Понедельник, 6 апреля

США: ФРС запустит временный механизм репо для иностранных центробанков в целях поддержки финансовых рынков

США: Банки Уолл-стрит с активами более 100 млрд. долл. должны представить в ФРС планы капиталовложений и данные стресс-тестов

США: Индекс незавершенных продаж на рынке недвижимости (м/м) (фев), прогноз: -1,0%; пред.: 5,2%

Китай: Индекс деловой активности в производственном секторе (PMI) (мар), прогноз: 45, пред.: 37,5

Вторник, 7 апреля

Экстренное совещание министров финансов Евросоюза по коронавирусу в режиме видеоконференции

Промышленное производство в Германии

Среда, 8 апреля

Протокол мартовского заседания ФРС США

Запасы нефти от Минэнерго США

Четверг, 9 апреля

Заседание ОПЕК+

США опубликуют следующую статистику:

Цены производителей за март, прогноз -0,4% м/м

Предварительный индекс потребительской уверенности в США от Университета Мичигана за апрель, прогноз - 75

Первичные заявки на пособие по безработице, индекс комфорта потребителей Bloomberg, индекс цен производителей, оптовые запасы

Пятница, 10 апреля

Выходной по случаю Страстной пятницы в Великобритании, Франции, Германии и других странах; рынки США закрыты

График недели

Российский рынок за неделю

В четверг Дональд Трамп написал в своем Twitter, что ожидает, что Россия и Саудовская Аравия анонсируют сокращение добычи нефти на 10-15 млн б/с. Саудовская Аравия, в свою очередь, попросила о созыве чрезвычайной встречи ОПЕК +. Данная новость позитивно повлияла на капитализацию российских нефтегазовых компаний.

На неделе с 30 марта по 3 апреля рубль укрепился к доллару и евро до 76,49 руб. и 82,69 руб. соответственно. Индекс Мосбиржи повысился на 8,2%, РТС – 10,49%.

Лидеры роста и падения

Лидерами роста стали Сургутнефтегаз (ао +17,7%), Лукойл (+17,5%), Роснефть (+13,9%), Новатэк (ао +13,5%), Татнефть (ао +13,3%, ап +12,8%), X5 Retail Group (+12,7%).

В число аутсайдеров вошли Полюс (-3,9%), Яндекс (-3%), TCS Group (-2,3%), Норильский никель (-1,4%).

Предстоящая неделя – российский рынок

Сезон отчетности за 2019 г. подходит к концу. На предстоящей неделе рынок будет ждать решения ОПЕК+, заседание назначено на 9 апреля 2020 г.

Долговой рынок

Завершившаяся первая «нерабочая» неделя оказалась вполне успешной для рублевого долгового рынка. ОФЗ с дюрацией более 10 лет подорожали примерно на 3%, что транслировалось в снижение доходности на 10-20 б.п. вдоль кривой. Таким образом вся кривая опустилась ниже 7% по доходности и на текущий момент примерно на 70-90 б.п. отстает от февральских минимумов. Краткосрочные бумаги также дорожали, в результате инвесторы стали закладывать в короткие ставки дисконт к ключевой, что указывает на то, что они перестали опасаться скорого ужесточения монетарных условий (еще несколько недель назад доходность краткосрочных ОФЗ предполагала рост ключевой ставки на 1,25-1,5 п.п.). Лишний раз убедиться в отсутствии «ястребиных» намерений у ЦБ помогла новая еженедельная пресс-конференция Эльвиры Набиуллиной, впервые проходившая в минувшую пятницу. Глава регулятора заявила, что в среднесрочной перспективе существует потенциал дальнейшего снижения ключевой ставки. Важным положительным моментом для локального долгового рынка на прошлой неделе также стало прекращение оттока средств нерезидентов (против продаж в размере 78 млрд руб. неделей ранее). Более того, по данным НРД, в четверг и пятницу фиксировался нетто-приток средств иностранных игроков. Это указывает на то, что интерес к российским активам постепенно возвращается, что в свою очередь будет способствовать дальнейшему снижению волатильности на рынке.

Новая торговая неделя открылась продолжением восходящего тренда, заданного всплеском цен на нефть в ожидании заключения соглашения об ограничении добычи в ближайшие дни. В случае сохранения благоприятного новостного фона рублевые гособлигации и далее будут дорожать, хотя темпы роста, по нашим ожиданиям, замедлятся. Вполне возможно, что с учетом улучшения настроений на рынке и остановки оттока средств нерезидентов Минфин вернется к еженедельным аукционам уже на этой или следующей неделе. Отсутствие первичного предложения на протяжении пяти последовательных недель оказывало техническую поддержку ОФЗ. Вместе с тем недавно в СМИ появилась информация о возможном увеличении программы внутренних заимствований Минфина на 1-1,5 трлн руб. для финансирования дефицита бюджета (текущий валовый объем на 2020 г. составляет 2,3 трлн руб.). Если такие планы подтвердятся, то этот фактор будет оказывать заметное давление на котировки. Еще один негативный фактор, влияние которого, правда, будет ощущаться только после 2021 г., это возврат налогообложения купонных доходов по всем видам облигаций (включая ОФЗ, субфедеральные и муниципальные).

Также на этой неделе, во вторник (7 апреля), Новосибирская область проведет доразмещение облигаций серии 34020 в объеме до 4,249 млрд руб. Размещение пройдет в форме аукциона по цене не ниже 98,88% от номинала, что соответствует доходности к погашению (примерно через 4,6 года) не выше 7% годовых. В целом мы ожидаем, что в ближайшее время представители субфедерального сектора станут частыми участниками первичного долгового рынка из-за необходимости финансирования растущего дефицита местных бюджетов на фоне глобального макроэкономического спада.

В сегменте валютного российского суверенного долга на прошлой неделе наблюдались разнонаправленные колебания, следующие за траекторией нефтяных котировок. В то же время в абсолютных значениях изменения были несущественными. Опережающую динамику показывали короткие бумаги, доходность которых опустилась на 20-30 б.п. В свою очередь дальний отрезок кривой снизился примерно на 10 б.п. Так, доходность наиболее длинного бенчмарка Russia 47 опустилась до 3,75%.

Дивиденды

Наблюдательный совет Сбербанка предложил новую дату закрытия реестра для акционеров: 16 июля вместо 24 апреля.

Новости

Татнефть опубликовала финансовые результаты за 4К19 и весь 2019 г., согласно которым EBITDA и чистая прибыль оказались ниже консенсус-прогноза Интерфакса.

Выручка Татнефти в 4К19 составила 240,9 млрд руб. (-0,4% кв/кв; +2,3% г/г), EBITDA - 42,7 млрд руб. (-49% кв/кв; -24% г/г), чистая прибыль - 19,4 млрд руб. (-67% кв/кв; -49% г/г).

Выручка компании в 2019 г. составила 932,3 млрд руб. (+2,4% г/г), EBITDA - 290,8 млрд руб. (-1,1% г/г), чистая прибыль - 192,8 млрд руб. (-9% г/г), что было обусловлено ростом затрат и прочих расходов по небанковским операциям и процентным расходам по небанковской деятельности.

-322.png)

-671.png)

Globaltrans опубликовал финансовые результаты за 2019 г., согласно которым EBITDA оказалась выше консенсус-прогноза.

Скорректированная выручка составила 68,8 млрд руб. (+13% г/г), скорр. EBITDA - 39,6 млрд руб. (+20% г/г), чистая прибыль - 22,7 млрд руб. (+16% г/г).

Globaltrans может выплатить за 2019 г. по 46,55 руб. на акцию (прогноз ITI Capital: $0,74/акция), что соответствует доходности на уровне 11%. Также компания сохраняет планы по дивидендам за 1П20 в размере 8,3 млрд руб.

Чистая выручка компании от эксплуатации подвижного состава в январе-феврале 2020 г. снизилась на 10% г/г.

Globaltrans прогнозирует, что совокупные капитальные затраты в 2020 г. снизятся на 40% г/г, до 9 млрд руб.

-284.png)

Обувь России опубликовала финансовые результаты по МСФО за 4К19 и 2019 г.

По результатам 2019 г. выручка компании составила 13,7 млрд руб. (+18,6% г/г), EBITDA повысилась до 3,6 млрд руб. (+25,5% г/г). Чистая прибыль составила 1,7 млрд руб. (+26,7% г/г).

По итогам 4К19 выручка компании выросла до 3,7 млрд руб. (+23,2% г/г), EBITDA до 1,6 млрд руб. (+48,6% г/г), чистая прибыль составила 0,93 млрд руб. (+82,8% г/г).

Динамика основных показателей обусловлена ростом продаж сопуствующих товаров на 15,9%, их доля в розничной выручке достигла 39,2%. В 2020 г. компания планирует повысить долю такого ассортимента до 50%.

-968.png)

-68.png)

Олег Тиньков сообщил, что покинет пост главы совета директоров Тинькофф. 19 марта основатель банка передал права владения акциями TCS Group в семейный траст.

В марте 2020 г. общий объем торгов на рынках Московской биржи вырос на 48,8% г/г, до 98,8 трлн руб., что является максимальным значением за всю историю биржевых торгов.

Объем торгов на фондовом рынке в марте вырос более чем в два раза г/г, до 5,18 трлн руб., аналогичная динамика – на срочном рынке: 15,6 трлн руб. (6,7 трлн руб. в марте 2019 г.). Объем торгов на валютном рынке вырос до 36,3 трлн руб. (+32% г/г), на денежном рынке – до 40,4 трлн руб. (+49,4% г/г).

Алроса разрешила своим долгосрочным клиентам отказаться от торговли в апреле и перенести контрактный объем на последующие периоды 2020 г. Компания ожидает основной спрос на внутреннем рынке. На внутренний рынок обычно приходится около 10% продаж Алросы.

Победа утвердила антикризисную программу в условиях COVID-19, согласно которой компания не планирует привлекать кредиты для возобновления работы через два месяца, а также не планирует увольнять персонал в период приостановки рейсов, будет выплачивать 2/3 оклада персоналу. Топ-менеджмент Победы в составе 18 человек отказался от заработных плат в апреле.

Ранее сообщалось, что компания приняла решение вернуть деньги за отмененные рейсы клиентам через личные кабинеты, причем с условием того, что средства можно потратить на другие авиабилеты компании в течение года.

Русал заключил контракт с Glencore на поставку в общей сложности 6,873 млн т первичного алюминия в 2020-2024 гг. с возможностью пролонгации на год. Сумма договора составит $16,3 млрд. Контракт предполагает 10%-ный демпфер, связанный с изменением рыночной стоимости алюминия.

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба