20 апреля 2020 ITI Capital

Расхождение между финансовым сектором и реальной экономики сохранится

Несмотря на спад экономических показателей в феврале и марте, а также неожиданные негативные данные по прибыли за первый квартал, что при прочих равных указывает на первые признаки значительной рецессии, в которую сейчас, в начале второго квартала, входит мировая экономика, финансовые рынки продолжают удивлять, несмотря на ограниченные объемы торгов, поскольку большинство инвесторов предпочитает держать короткие позиции и скептически настроены в отношении дальнейшего роста.

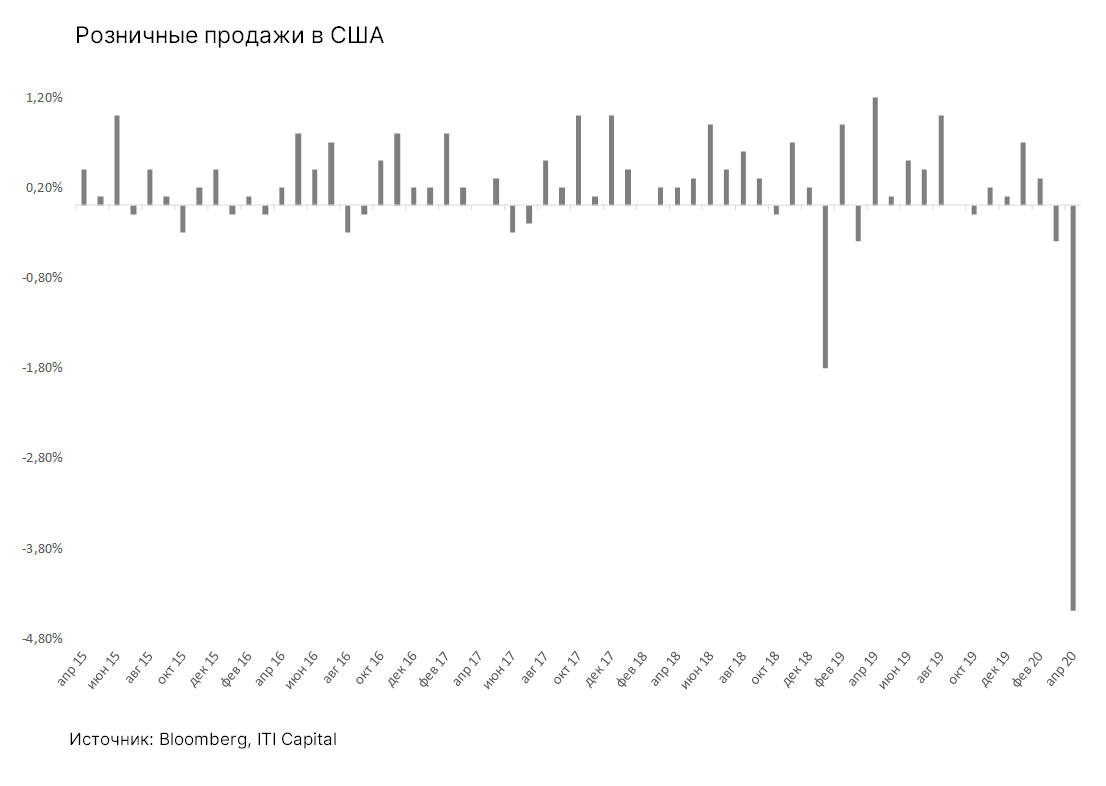

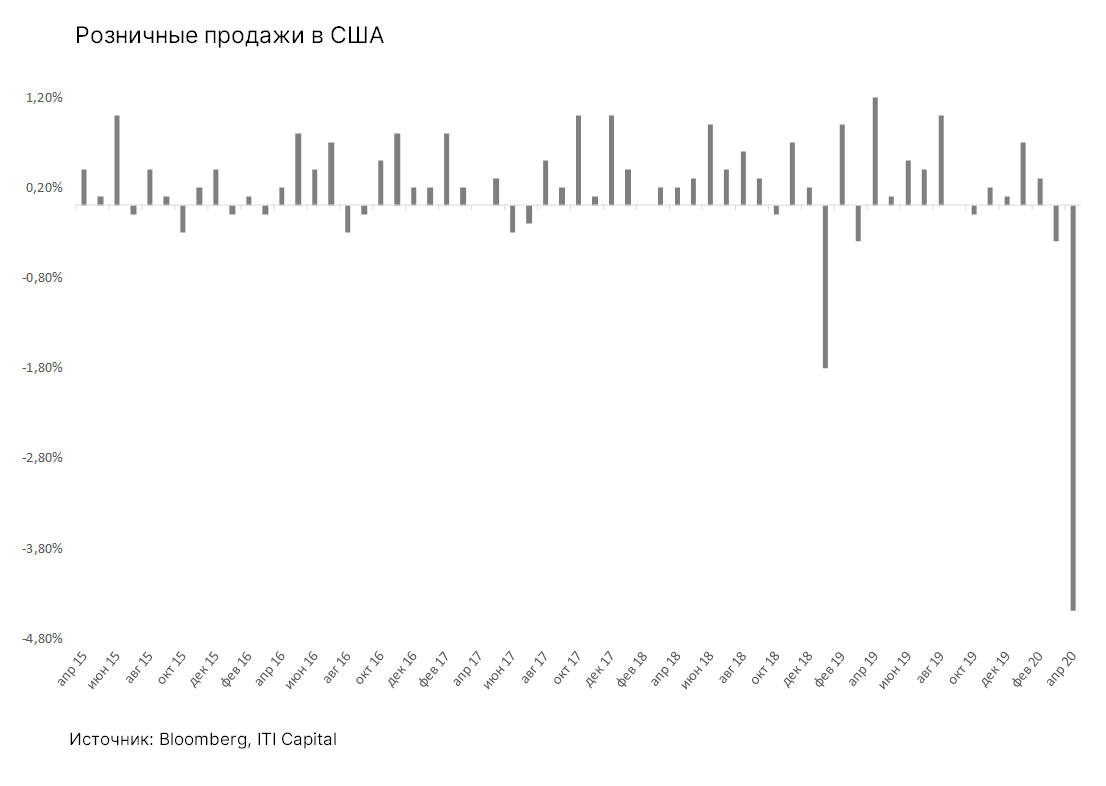

Инвесторы, похоже, игнорируют тот факт, что занятость в США нивелировала рост с марта 2009 г., и теперь безработица составляет 7%, т.е. более 20 млн человек, в то время как объем розничных продаж обновил исторический минимум (-8,7% в марте г/г), а объем производства в Нью-Йорке упал до минимума кризисного 2009 г.

Возможно, причина заключается в том, что рынок верит в V-образное восстановление, поскольку мировые Центробанки и правительства накачивают рынки дешевой ликвидностью беспрецедентного объема и принимают меры фискальной поддержки.

Рост S&P 500, индексов Азии и других государств, менее зависимых от сырьевых товаров, продолжает опережать рынок уже вторую неделю подряд — рост S&P 500 стал максимальным по длительности с середины февраля. S&P 500 вырос более чем на 3% благодаря ралли в бумагах IT-сектора, производителей видеоигр и интернет-ретейлеров, таких как Amazon, Netflix, Activision, Blizzard и других компаний, которые выигрывают от карантина. Помимо ралли на фондовом рынке США, хорошо выросли китайские IT и потребительские акции (+4%), японский Nikkei и другие индексы Юго-Восточной Азии (ЮВА). В целом мировой фондовый рынок прибавил более 3%. Развивающиеся рынки отстают, прибавляя 2% из-за скромной динамики в Индии и Корее.

Россия и Бразилия также отстают по темпам роста из-за падения цен на нефть. Эталонный сорт Brent подешевел на 14%, в результате чего РТС упал на 5%, а индекс нефтегазового сектора Бразилии — на 5%. Стоимость европейских акций снизилась на 2-3% из-за распродажи на рынках Испании и Италии ввиду опасений по поводу возможной рецессии.

В результате разрыв между динамикой рынка акций развивающихся стран (EM) и США продолжает расти (сейчас составляет 10%), что увеличивает разрыв с российским рынком акций — РТС упал на 31%, в то время как S&P 500 — лишь на 11% наряду с еврооблигациями EM.

Хорошие показатели на российских финансовых рынках демонстрируют лишь локальные ОФЗ, которые подорожали более чем на 2%, что связано с укреплением рубля на 1,5%, а также ростом цен на валютные российские еврооблигации.

Что касается других активов, то, несмотря на опасения по поводу рецессии, стоимость железной руды подскочила на 10%, алюминия — на 4%, золота и пшеницы — снизилась на 2,5%.

Динамика рынка задается двумя факторами, первый — выравнивание кривой и восстановление экономической активности.

Администрация США и власти Европы разработали планы возобновления экономической активности, в частности ограничительные меры готовятся снять в Центральной Европе, определенные сегменты розничного бизнеса вернуться к работе. США, Италия, Испания, Франция и другие страны, в которых пандемия достигла пика, уже вторую неделю подряд сообщают о снижении количества новых случаев заражения. Обычно на выпрямление кривой уходит до 45 недель. Высока вероятность того, что карантин будет снят в начале мая, а развивающиеся страны возобновят экономическую активность к концу июня. Некоторые страны, в частности Россия и Великобритания, пик заболеваемости еще не прошли.

Второй фактор, связанный с первым, заключается в том, что мировая общественность устала, а в США, например, начались протесты с требованием снятия карантина. У властей заканчиваются деньги, даже в США средства поддержки малого бизнеса в размере $349 млрд уже на исходе, и второй пакет мер, по словам министра финансов Стивена Мнучина, скорее всего, будет одобрен на этой неделе.

Ключевые триггеры на неделю, или что будет задавать движение на рынках?

Финансовая отчетность в США и остальных странах за 1К20 (отрицательный фактор для рынка).

9% компаний S&P 500 уже представили свои результаты за 1К20. У финансового сектора, показавшего неоднозначные результаты, рекордно выросла выручка от продаж, но значительно упали показатели потребительского кредитования и общая чистая выручка. Инвесторов разочаровала не столько отчетность финансового сектора, сколько рекордно высокие резервы (более $25 млрд), сформированные для покрытия серьезных экономических рисков в 2020 г., которые, по нашим оценкам, завышены.

Число компаний, прибыль на акцию которых превзошла ожидания рынка, составило 66%, что ниже пятилетнего среднего. Число компаний, продажи которых превзошли ожидания рынка, составило 70%, что выше пятилетнего среднего. В целом объемы продаж компаний на 1,2% превосходят прогнозы, что также выше пятилетнего среднего показателя.

При этом проблема заключается в том, что, по данным Factset, комбинированная прибыль S&P 500 (включает фактические результаты компаний, которые отчитались, и оценочные результаты компаний, которые еще не отчитались) снизилась в первом квартале на 14,5%, что больше снижения на 12% по итогам прошлой недели. Неожиданная негативная отчетность, о которой сообщили компании финансового сектора, стала залогом снижения прибыли по итогам прошлой недели. Если после публикации результатов оставшимися компаниями снижение прибыли компаний S&P 500 составит 14,5%, то в годовом выражении оно станет максимальным с 3К19.

Компании пяти секторов сообщают (или, по прогнозам, сообщат) о росте прибыли г/г, при этом в лидеры должен выйти сектор коммуникационных услуг. Шесть секторов сообщат (или, по прогнозам, сообщат) о снижении прибыли г/г, в частности нефтегазовый сектор, финансы, второстепенные товары и услуги, промышленность, а также сектор удобрений и металлов. На этой неделе отчитываются IT и нефтегазовый сектора, а авиакомпании — на следующей неделе.

Предстоящая неделя — зарубежные рынки

Текущая неделя скупа на экономическую статистику, в центре внимания будет квартальная прибыль нефтегазового сектора и IT — данные могут разочаровать рынки.

Понедельник, 20 апреля

Индекс национальной активности ФРБ Чикаго (март)

Канада: оптовые продажи

Новая Зеландия: ИПЦ

Япония: торговля

Китай: базовая кредитная ставка НБК

1К20 — финрезультаты

Halliburton

International Business Machine

Вторник, 21 апреля

Продажи новостроек в США за март, прогноз -7,3% м/м

Канада: розничные продажи

Колумбия: торговый баланс

ЦБ Австралии — протоколы заседания

Таиланд: экспорт/импорт

Индекс экономических настроений ZEW в Германии

Великобритания: безработица

1К20 — финрезультаты

Fifth Third Bancorp

Lockheed Martin

Procter & Gamble

Prologis

Snap-on

Coca-Cola

Philip Morris

Chipotle Mexican

Среда, 22 апреля

Данные по запасам нефти от Минэнерго США (EIA)

Индекс цен на дома в США

Канада, Великобритания: ИПЦ

Еврозона: потребительская уверенность

Франция: индекс деловой активности (апр)

1К20 — финрезультаты

Netflix

Texas Instruments

AT&T

Baker Hughes

Nasdaq

Biogen

Kimberly-Clark

Четверг, 23 апреля

Встреча министров финансов ЕС в онлайн-формате, на которой будут обсуждаться меры против Covid-19, бюджет ЕС и, скорее всего, выпуск совместных облигаций

США: продажи новостроек за март, прогноз: -15%, потенциальные покупатели на самоизоляции, безработица стремительно растет. В апреле индекс уверенности строительных фирм упал до минимума за более чем семь лет

Первоначальные заявки на пособие по безработице США, индекс экономических ожиданий Bloomberg, индекс деловой активности в производственном секторе (PMI), число новостроек

Мексика: розничные продажи

Украина: ставка

Еврозона: индекс деловой активности в производственном секторе (PMI) (апр)

Объём розничных продаж (г/г) (март), индекс деловой активности в производственном секторе (PMI)

1К20 — финрезультаты

Credit Suisse

CSX Corp

Discover Financial Services

Kinder Morgan

Seagate Technology

Invesco

Southwest Airlines

Boeing

Alliance Data Systems

Eli Lilly & Co

Пятница, 24 апреля

Решение Банка России по ставке, пресс-конференция председателя Эльвиры Набиуллиной

Выход нового iPhone SE от Apple, первого бюджетного смартфона за четыре года. Релиз указывает на то, что цепочка поставок Apple в Китае функционирует нормально в условиях пандемии

Объём товаров длительного пользования, индекс настроения потребителей от Мичиганского университета (апр.)

Индекс делового климата IFO Германии (апр.)

Мексика: экономическая активность

1К20 — финрезультаты

Intel

E*TRADE Financial

Visa

Lam Research

Mohawk Industries

American Airlines

Universal Health Services

Marsh & McLennan

PayPal Holdings

T-Mobile US

Fidelity National Information

Amazon

Freeport-McMoRan

Alaska Air Group

Iron Mountain

American Express

Verizon Communications

График недели

Российский рынок за неделю

На неделе с 13 по 17 апреля рубль ослаб к доллару и укрепился к евро до 73,96 руб. и 80,47 руб. соответственно. Индекс Мосбиржи потерял 5,34%, РТС — 5,55%.

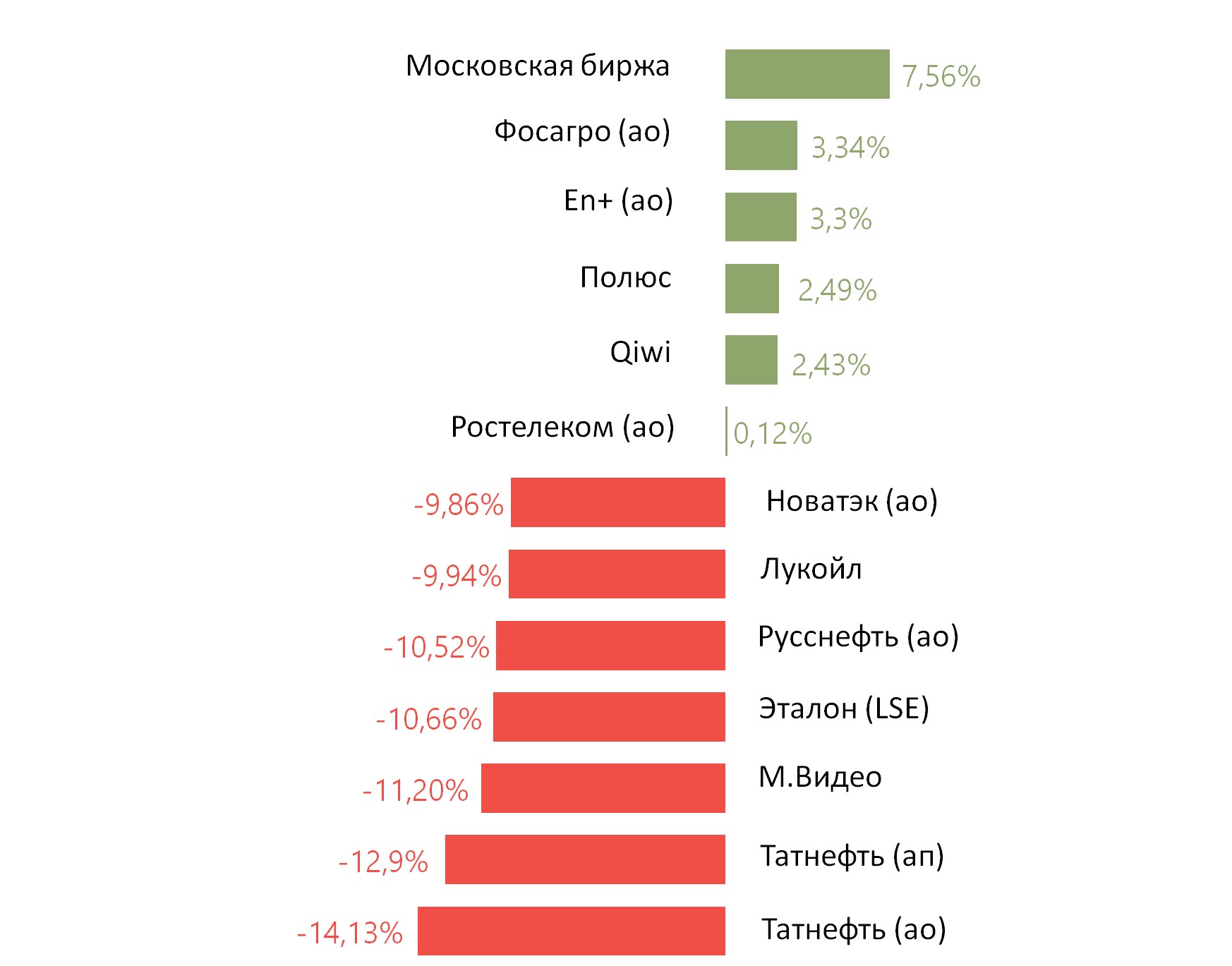

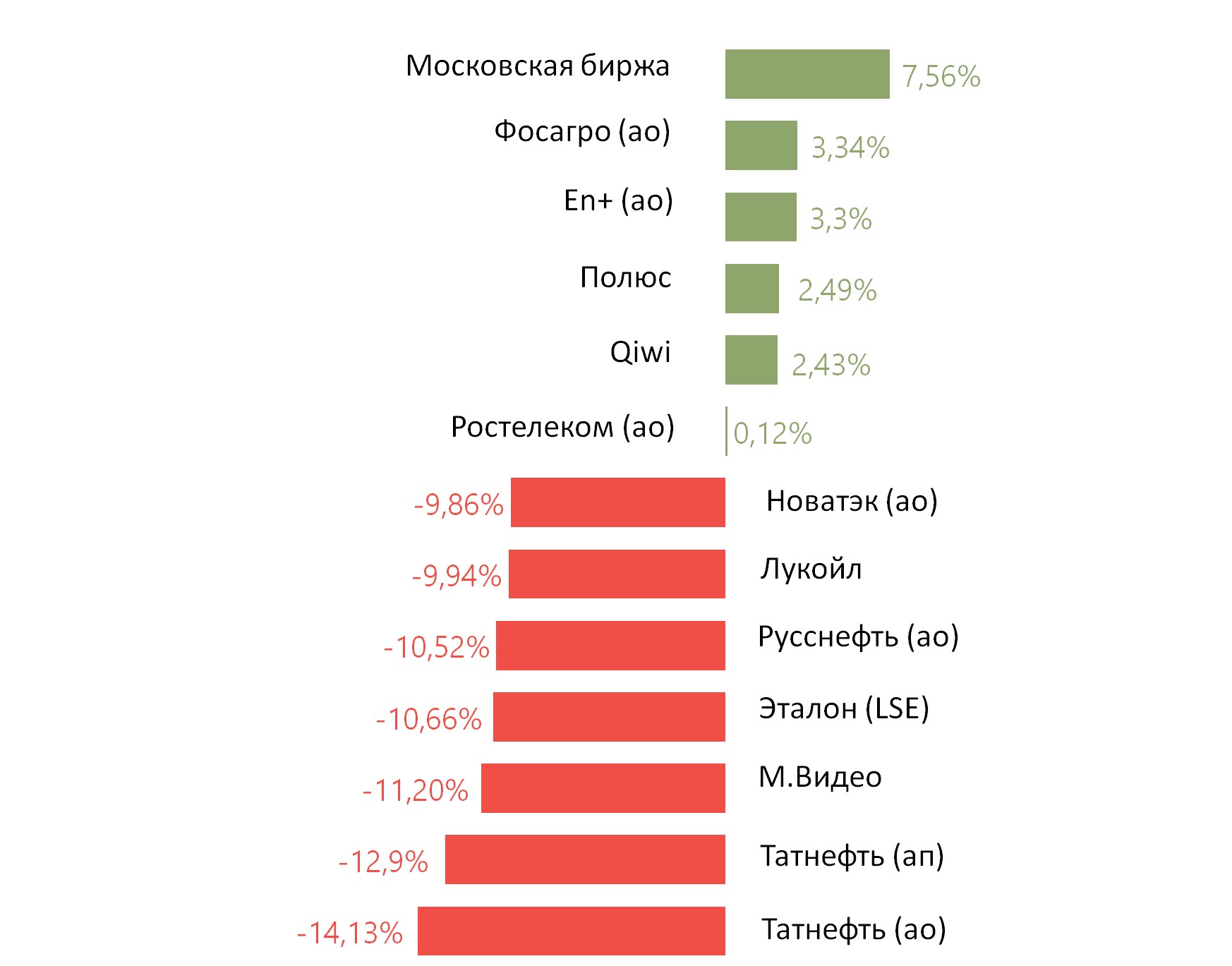

Лидеры роста и падения

Лидерами роста стала Московская биржа (+7,56%) после заявления председателя наблюдательного совета биржи Олега Вьюгина о том, что биржа не планирует изменять объем и дату выплаты ранее рекомендованных дивидендов в размере 7,93 руб./акция, что соответствует 7% доходности, в случае поддержки решения акционерами. Рекомендованная дата закрытия реестра — 15 мая 2020 г.

Сомнения относительно объема дивидендов возникали ввиду апрельской рекомендации ЦБ России финансовым организациям о выплате дивидендов за 2019 г. только при условии достаточности капитала для продолжения деятельности в долгосрочной перспективе. Так в число лидером роста вошли Фосагро (ао +3,34%), En+ (ао +3,3%), Полюс (+2,49%), Qiwi (+2,43%), Ростелеком (ао +0,12%).

В число аутсайдеров в основном вошли бумаги нефтегазового сектора ввиду снижения стоимости нефти Brent (-11%): Татнефть (ао -14,13%, ап -12,9%), Русснефть (ао -10,52%), Лукойл (-9,94%), Новатэк (ао -9,86%). Также хуже рынка торговались М.Видео (-11,2%) и Эталон (-10,66%).

Долговые рынки

Очередная успешная неделя для инвесторов в локальные рублевые гособлигации. ОФЗ на прошлой неделе опередили конкурентов из других стран EM — суверенная кривая опустилась ниже на 30-40 б.п. Таким образом, максимальная доходность вдоль кривой сейчас составляет 6,5%, что на 30 б.п. выше февральских максимумов. Наиболее заметный рост рынка наблюдался в пятницу, после «голубиной» пресс-конференции Эльвиры Набиуллиной. Активность покупателей подстегнули резко усилившиеся ожидания снижения ключевой ставки ЦБ уже на ближайшем заседании, которое намечено на пятницу, 24 апреля. А именно, регулятор планирует предметно рассматривать вопрос смягчения монетарной политики как на 25 б.п., так и сразу на 50 б.п. В свою очередь вероятность ужесточения параметров ДКП крайне мала. В пользу такого решения, прежде всего, говорят темпы роста инфляции (недельный прирост 0,2% на прошлой неделе при годовом росте на уровне 2,9%), по-прежнему остающиеся ниже цели ЦБ. В части наблюдаемого роста инфляционных ожиданий регулятор считает это временным фактором.

Заметное оживление демонстрирует и первичный рынок. Прежде всего, стоит отметить успех аукционов Минфина в минувшую среду. Ведомству удалось привлечь рекордный объем с начала февраля, продав ОФЗ почти на 100 млрд руб. («классические» серии 26229 и 26228). В результате квартальный план привлечения (600 млрд руб. на 2К20) на текущий момент реализован уже на 20%. В корпоративном секторе также наблюдалась повышенная активность. На прошлой неделе сбор заявок на рублевые облигации проводило сразу пять эмитентов. Общий объем привлеченных средств составил почти 60 млрд руб. О своих планах выйти на первичный рынок в ближайшем будущем заявил Минфин Белоруссии (книга намечена на 29 апреля). В то же время, несмотря на улучшение настроений инвесторов, вновь готовых проявлять спрос на корпоративный долг, мы отмечаем, что эмитентам чаще всего приходится предоставлять дополнительную премию к собственной кривой из-за сохраняющейся рыночной волатильности (это же справедливо и для ОФЗ).

По данным НРД, доля нерезидентов в ОФЗ на прошлой неделе вновь увеличилась. Чистый приток денежных средств составил 23 млрд руб. (-11 млрд руб. неделей ранее). При этом в ходе еженедельных аукционов иностранные игроки проявили больший интерес к среднесрочной ОФЗ-ПК26229, приобретя почти треть от размещенного объема.

Мы ожидаем, что на этой неделе динамика локального рынка облигаций останется восходящей и будет поддерживаться как за счет ожиданий снижения ключевой ставки (в меньшей степени, т.к. уже во-многом учтено в ценах), так и обсуждениями возможных сроков смягчения ограничительных мер во многих странах мира.

В сегменте российских суверенных еврооблигаций ценовая волатильность на прошлой неделе была невысокой. Опережающее движение, как и ранее, показывали короткие выпуски гособлигаций, их доходность снизилась в пределах 10 б.п.

Предстоящая неделя — российский рынок

В конце предстоящей недели сезон отчетности по МСФО за 1К20 откроют Mail.Ru Group, Северсталь, X5 Retail Group, Петропавловск. Операционные результаты представят Полиметалл, Русгидро, Лента, ТМК, Полюс, Акрон, Русал.

Дивиденды

Совет директоров Магнита рекомендовал дивиденды за 2019 г. в размере 157 руб./акция, что соответствует 4,7% доходности. Дата закрытия реестра — 12 мая 2020 г.

Эталон: дивиденды

По итогам конференц-звонка в пятницу менеджмент компании подтвердил, что в настоящий момент компания не видит оснований для отмены дивидендов за 2019 г. из-за принятого решения о направлении денежных средств на обратный выкуп 10% ГДР (6,5% капитала).

В 2020 г. ГОСА Эталона, вероятнее всего, согласно рекомендации FSA (Financial Services Authority), будет проведено в августе вместо традиционного начала мая. Таким образом, рекомендация по дивидендам будет обнародована не ранее конца июня — в июле.

Напомним, что согласно новой дивидендной политике Эталона, компания выплачивает до 70% от чистой прибыли по МСФО, но не менее 12 руб./акция при условии, что соотношение EBITDA/процентные платежи не ниже 1,5х. Ввиду скромной чистой прибыли компании за 2019 г. в размере 186 млн руб., дивиденды по итогам прошлого года могут составить 12 руб./ГДР (14,6% дивидендная доходность на закрытие в пятницу).

Полиметалл: дивиденды

Полиметалл не планирует менять решение по объявленным ранее дивидендам за 2019 г. в размере $0,42/акция (против $0,31/акция в 2018 г.), которые будут выплачены 29 мая. Дивидендная доходность — 2,2%. Экс-дивиденд дата — 7 мая 2020 г., дата закрытия реестра — 11 мая 2020 г. Суммарный дивиденд за 2019 г., включая специальный дивиденд, находится на уровне $0,82/акция (против $0,48/акция в 2018 г.), что соответствует 4,4% доходности. Дивиденд подлежит одобрению на годовом общем собрании акционеров 27 апреля 2020 г.

Дивиденды: Highland gold и Новатэк. Закрытие реестров.

На предстоящей неделе, 24 апреля, закроется реестр акционеров для получения дивидендов по бумагам Highland Gold и Новатэка.

Highland Gold выплатит 3,5 фунта/акция, что соответствует 1,48% доходности;

Новатэк — 18,10 руб./акция, что соответствует 1,91% доходности.

Новости

Эталон: программа обратного выкупа

В рамках ВОСА Эталона была одобрена программа выкупа до 10% ГДР (10,5% от количества акций в обращении), или 6,6% капитала. Продолжительность владения выкупленными ГДР не может превышать двух лет, т.е. крайняя дата — 14 апреля 2021 г.

Детали по обратному выкупу. Компания рассматривает различные инструменты проведения программы обратного выкупа — они позволят уменьшить сумму, которую компания затрачивает на обратный выкуп с целью снижения дополнительной нагрузки на FCF: total return swap, использование деривативных инструментов, которые позволят перенести оплату выкупа.

Способы использования выкупленных ГДР могут быть следующие:

общекорпоративные цели,

опционы для менеджмента;

пополнение земельного банка и сделок M&A;

акции могут быть погашены, но на текущий момент решение не принято

Новость положительна для бумаг компании. Также в случае реализации программы выкупа, эффективная экономическая доля АФК Система должна вырасти.

Минимальная цена приобретения значительно ниже текущей цены и равна номинальной стоимости акций компании: £0,00005/ГДР (или эквивалент в долларах США или рублях на момент покупки, что на 16.04.2020 соответствует 0,00006 доллара США и 0,005 руб.).

Максимальная цена приобретения ГДР не должна превышать более чем на 5% среднюю рыночную цену приобретения ГДР компании в течение последних пяти биржевых сессий (на Лондонской фондовой бирже или Московской бирже).

Денежные средства на балансе компании превышают рыночную капитализацию: отношение составляет 1,2х при соотношении чистого долга к EBITDA на уровне 1,8х на конец 2019 г.

АФК Система в феврале 2019 г. приобрела около 25% Эталона у основателя компании, девелопера Вячеслава Заренкова. Сумма сделки составила $226,6 млн. Ранее Эталон приобрел у Системы за 15,2 млрд руб. 51% Лидер-инвеста и в августе 2019 г. консолидировал 100% Лидер-инвеста.

Эталон: операционные результаты за 1К20

Эталон опубликовал скромные операционные результаты за 1К20, согласно которым продажи компании сократились до 125,97 тыс. кв. м (-25% г/г), или 17,94 млрд руб. (-10% г/г). Количество контрактов составило 2323 (-33% г/г), денежные поступления — 17,6 млрд руб. (-26% г/г).

Мы считаем, что 2К20 может оказаться еще более непростым для девелопера ввиду последствий COVID-19, сокращения доходов населения (64% контрактов компании заключаются без использования ипотеки), что окажет давление на бумаги компании, однако объявленный buy-back станет поддержкой для стоимости ГДР Эталона.

Спрос на ипотечное кредитование может быть поддержан программой льготной ипотеки, предложенной Владимиром Путиным 16 апреля 2020 г. В соответствии с условиями данной программы появится возможность покупки жилья комфорт-класса по цене до 3 млн руб. в регионах и до 8 млн руб. — в столице и Санкт-Петербурге, ставка по ипотеке может составлять 6,5% годовых на покупку нового жилья.

Напомним, что Эталон сконцентрирован на строительстве жилья среднего, комфорт-класса, бизнес-класса.

Группа НЛМК опубликовала операционные результаты за 1К20, согласно которым производство стали увеличилось до 4,2 млн т (+11% кв/кв, +1% г/г), в связи с завершением в 4К19 капитальных ремонтов доменного и конверторного производств. Таким образом, высокий квартальный рост отчасти обусловлен эффектом низкой базы в 4К19. Продажи на российском рынке выросли до 3 млн т (+4% кв/кв, +15% г/г) на фоне роста реализации заготовки для производства нефтегазовых труб в России. Доля России в продажах группы составила 68% (-1 п.п. кв/кв, +12 п.п. г/г). Продажи на внешних рынках составили 1,4 млн т (+7% кв/кв, -30% г/г). Квартальный рост пришелся на повышение объёмов реализации готовой продукции с высокой добавленной стоимостью в Турцию и страны ЕС. С середины квартала компания начала ощущать негативное влияние кризиса. Тем не менее, компания стала единственным отчитавшимся металлургическим холдингом, увеличившим выпуск стали в первом квартале как в годовом выражении, так и в квартальном, что можно расценивать умеренно позитивно.

NLMK RX: -2,74%.

-357.png)

Детский мир объявил операционные результаты за 1К20.

Выручка группы увеличилась на 11,2% г/г, до 31 млрд руб., в т.ч. интернет-магазина — на 110,5% г/г, до 5,4 млрд руб. Продажи LFL сети магазинов Детский мир в России и Казахстане выросли на 4% (на 3,5% — в России, 25,7% — в Казахстане) за счет роста общего числа чеков на 4,4%. Средний чек в свою очередь уменьшился на 0,4%. За 1К20 компания открыла восемь новых магазинов, таким образом, общее число магазинов группы по состоянию на 30 марта 2020 г. составило 846. Общая торговая площадь компании увеличилась на 10,2% г/г, до 847 тыс. кв. м.

X5 Retail Group отчиталась о росте розничной выручки в 1К20 на 15,9% г/г, до 468,5 млрд руб., благодаря росту сопоставимых продаж на 5,7% (трафик +4,9%, средний чек +2,0%) с учетом дополнительного дня в феврале, т.к. 2020 г. является високосным, и росту торговой площади на 11%.

Лучшую динамику выручки и LFL-продаж показала Пятерочка (+17,4% г/г и +6,1% г/г соответственно). В 1К20 Х5 открыла 361 новый магазин. Выручка Perekrestok.ru увеличилась до 2,096 млрд руб. (+135,3% г/г). Количество заказов интернет-магазина Перекресток в 1К20 составило 591,4 тыс. (+111,4% г/г). Средний чек в онлайн-магазине вырос на 11,1% г/г, до 4 026 руб.

Компания Highland Gold сообщила о росте основных финансовых показателей по МСФО за 2019 г. Выручка составила $395 млн (+27,1% г/г) из-за учеличения объёма продаж золота до 292,3 тыс. унций (+10,8% г/г), EBITDA выросла до $205 млн (+34% г/г), чистая прибыль — до $178 млн (+217% г/г). Совет директоров компании рекомендовал третий промежуточный дивиденд в размере 0,035 фунта/акция (доходность — 1,5%). Компания подтвердила прогноз добычи золота в 2020 г. на уровне 290–300 тыс. унций.

МТС 15 апреля проведет вторичное размещение рублевых облигаций серии БО-01 объемом до 10 млрд руб. с погашением в марте 2023 г. (в рамках оферты 30 марта 2020 г. были выкуплены бумаги на сумму более 9,2 млрд руб.). Книга заявок откроется в 11:00 утра мск. Ориентир по цене размещения составляет не ниже 97,5% годовых. Данной цене соответствует доходность к погашению 7,6% годовых. Ставка текущего купона составляет 6,85% годовых.

Группа ММК снизила общие продажи товарной продукции в 1К20 до 2,745 млн т (-1,3% кв/кв) в связи с уменьшением объема выплавки стали до 3,022 млн т (-1,6% кв/кв), при этом продажи продукции с высокой добавленной стоимостью (HVA) составили 1,308 млн т (+1% кв/кв). Доля продукции с высокой добавленной стоимостью (HVA) в общем объеме реализации составила 47,7%.

Северсталь сообщила о повышении производства стали в 1К20 до 2,85 млн т (+5% кв/кв, -6% г/г) в связи с увеличением количества плавок в 1К20 и завершением работ на конвертерных и электросталеплавильных мощностях в 4К19. Консолидированные продажи стальной продукции составили 11,2 млн т (+4% кв/кв, -3% г/г), доля продаж на внутреннем рынке сократилась до 55% (4К19: 59%) из-за сезонного снижения внутреннего потребления. Доля продукции с высокой добавленной стоимостью составила 42% (4К19: 45%), что обусловлено ростом объёма продаж горячекатаного листа и сортового проката и снижением объёма продаж труб большого диаметра.

Газпром начал поставки газа в Китай по газопроводу Сила Сибири с цены около $200/тыс. куб. м, следует из данных Генеральной администрации по таможне Китайской народной республики и Федеральной таможенной службы России. В январе и феврале компания поставила в КНР 635 млн куб. м газа на $129,15 млн, что соответствует $203/тыс. куб. м.

На западном направлении цена поставок газа на экспорт в январе составила $168/тыс. куб. м, $145/тыс. куб. м — в феврале.

В азиатском направлении ожидается снижение текущей цены, так как контракт на поставку газа по Силе Сибири привязан к цене мазута и газойля с девятимесячным лагом.

Несмотря на спад экономических показателей в феврале и марте, а также неожиданные негативные данные по прибыли за первый квартал, что при прочих равных указывает на первые признаки значительной рецессии, в которую сейчас, в начале второго квартала, входит мировая экономика, финансовые рынки продолжают удивлять, несмотря на ограниченные объемы торгов, поскольку большинство инвесторов предпочитает держать короткие позиции и скептически настроены в отношении дальнейшего роста.

Инвесторы, похоже, игнорируют тот факт, что занятость в США нивелировала рост с марта 2009 г., и теперь безработица составляет 7%, т.е. более 20 млн человек, в то время как объем розничных продаж обновил исторический минимум (-8,7% в марте г/г), а объем производства в Нью-Йорке упал до минимума кризисного 2009 г.

Возможно, причина заключается в том, что рынок верит в V-образное восстановление, поскольку мировые Центробанки и правительства накачивают рынки дешевой ликвидностью беспрецедентного объема и принимают меры фискальной поддержки.

Рост S&P 500, индексов Азии и других государств, менее зависимых от сырьевых товаров, продолжает опережать рынок уже вторую неделю подряд — рост S&P 500 стал максимальным по длительности с середины февраля. S&P 500 вырос более чем на 3% благодаря ралли в бумагах IT-сектора, производителей видеоигр и интернет-ретейлеров, таких как Amazon, Netflix, Activision, Blizzard и других компаний, которые выигрывают от карантина. Помимо ралли на фондовом рынке США, хорошо выросли китайские IT и потребительские акции (+4%), японский Nikkei и другие индексы Юго-Восточной Азии (ЮВА). В целом мировой фондовый рынок прибавил более 3%. Развивающиеся рынки отстают, прибавляя 2% из-за скромной динамики в Индии и Корее.

Россия и Бразилия также отстают по темпам роста из-за падения цен на нефть. Эталонный сорт Brent подешевел на 14%, в результате чего РТС упал на 5%, а индекс нефтегазового сектора Бразилии — на 5%. Стоимость европейских акций снизилась на 2-3% из-за распродажи на рынках Испании и Италии ввиду опасений по поводу возможной рецессии.

В результате разрыв между динамикой рынка акций развивающихся стран (EM) и США продолжает расти (сейчас составляет 10%), что увеличивает разрыв с российским рынком акций — РТС упал на 31%, в то время как S&P 500 — лишь на 11% наряду с еврооблигациями EM.

Хорошие показатели на российских финансовых рынках демонстрируют лишь локальные ОФЗ, которые подорожали более чем на 2%, что связано с укреплением рубля на 1,5%, а также ростом цен на валютные российские еврооблигации.

Что касается других активов, то, несмотря на опасения по поводу рецессии, стоимость железной руды подскочила на 10%, алюминия — на 4%, золота и пшеницы — снизилась на 2,5%.

Динамика рынка задается двумя факторами, первый — выравнивание кривой и восстановление экономической активности.

Администрация США и власти Европы разработали планы возобновления экономической активности, в частности ограничительные меры готовятся снять в Центральной Европе, определенные сегменты розничного бизнеса вернуться к работе. США, Италия, Испания, Франция и другие страны, в которых пандемия достигла пика, уже вторую неделю подряд сообщают о снижении количества новых случаев заражения. Обычно на выпрямление кривой уходит до 45 недель. Высока вероятность того, что карантин будет снят в начале мая, а развивающиеся страны возобновят экономическую активность к концу июня. Некоторые страны, в частности Россия и Великобритания, пик заболеваемости еще не прошли.

Второй фактор, связанный с первым, заключается в том, что мировая общественность устала, а в США, например, начались протесты с требованием снятия карантина. У властей заканчиваются деньги, даже в США средства поддержки малого бизнеса в размере $349 млрд уже на исходе, и второй пакет мер, по словам министра финансов Стивена Мнучина, скорее всего, будет одобрен на этой неделе.

Ключевые триггеры на неделю, или что будет задавать движение на рынках?

Финансовая отчетность в США и остальных странах за 1К20 (отрицательный фактор для рынка).

9% компаний S&P 500 уже представили свои результаты за 1К20. У финансового сектора, показавшего неоднозначные результаты, рекордно выросла выручка от продаж, но значительно упали показатели потребительского кредитования и общая чистая выручка. Инвесторов разочаровала не столько отчетность финансового сектора, сколько рекордно высокие резервы (более $25 млрд), сформированные для покрытия серьезных экономических рисков в 2020 г., которые, по нашим оценкам, завышены.

Число компаний, прибыль на акцию которых превзошла ожидания рынка, составило 66%, что ниже пятилетнего среднего. Число компаний, продажи которых превзошли ожидания рынка, составило 70%, что выше пятилетнего среднего. В целом объемы продаж компаний на 1,2% превосходят прогнозы, что также выше пятилетнего среднего показателя.

При этом проблема заключается в том, что, по данным Factset, комбинированная прибыль S&P 500 (включает фактические результаты компаний, которые отчитались, и оценочные результаты компаний, которые еще не отчитались) снизилась в первом квартале на 14,5%, что больше снижения на 12% по итогам прошлой недели. Неожиданная негативная отчетность, о которой сообщили компании финансового сектора, стала залогом снижения прибыли по итогам прошлой недели. Если после публикации результатов оставшимися компаниями снижение прибыли компаний S&P 500 составит 14,5%, то в годовом выражении оно станет максимальным с 3К19.

Компании пяти секторов сообщают (или, по прогнозам, сообщат) о росте прибыли г/г, при этом в лидеры должен выйти сектор коммуникационных услуг. Шесть секторов сообщат (или, по прогнозам, сообщат) о снижении прибыли г/г, в частности нефтегазовый сектор, финансы, второстепенные товары и услуги, промышленность, а также сектор удобрений и металлов. На этой неделе отчитываются IT и нефтегазовый сектора, а авиакомпании — на следующей неделе.

Предстоящая неделя — зарубежные рынки

Текущая неделя скупа на экономическую статистику, в центре внимания будет квартальная прибыль нефтегазового сектора и IT — данные могут разочаровать рынки.

Понедельник, 20 апреля

Индекс национальной активности ФРБ Чикаго (март)

Канада: оптовые продажи

Новая Зеландия: ИПЦ

Япония: торговля

Китай: базовая кредитная ставка НБК

1К20 — финрезультаты

Halliburton

International Business Machine

Вторник, 21 апреля

Продажи новостроек в США за март, прогноз -7,3% м/м

Канада: розничные продажи

Колумбия: торговый баланс

ЦБ Австралии — протоколы заседания

Таиланд: экспорт/импорт

Индекс экономических настроений ZEW в Германии

Великобритания: безработица

1К20 — финрезультаты

Fifth Third Bancorp

Lockheed Martin

Procter & Gamble

Prologis

Snap-on

Coca-Cola

Philip Morris

Chipotle Mexican

Среда, 22 апреля

Данные по запасам нефти от Минэнерго США (EIA)

Индекс цен на дома в США

Канада, Великобритания: ИПЦ

Еврозона: потребительская уверенность

Франция: индекс деловой активности (апр)

1К20 — финрезультаты

Netflix

Texas Instruments

AT&T

Baker Hughes

Nasdaq

Biogen

Kimberly-Clark

Четверг, 23 апреля

Встреча министров финансов ЕС в онлайн-формате, на которой будут обсуждаться меры против Covid-19, бюджет ЕС и, скорее всего, выпуск совместных облигаций

США: продажи новостроек за март, прогноз: -15%, потенциальные покупатели на самоизоляции, безработица стремительно растет. В апреле индекс уверенности строительных фирм упал до минимума за более чем семь лет

Первоначальные заявки на пособие по безработице США, индекс экономических ожиданий Bloomberg, индекс деловой активности в производственном секторе (PMI), число новостроек

Мексика: розничные продажи

Украина: ставка

Еврозона: индекс деловой активности в производственном секторе (PMI) (апр)

Объём розничных продаж (г/г) (март), индекс деловой активности в производственном секторе (PMI)

1К20 — финрезультаты

Credit Suisse

CSX Corp

Discover Financial Services

Kinder Morgan

Seagate Technology

Invesco

Southwest Airlines

Boeing

Alliance Data Systems

Eli Lilly & Co

Пятница, 24 апреля

Решение Банка России по ставке, пресс-конференция председателя Эльвиры Набиуллиной

Выход нового iPhone SE от Apple, первого бюджетного смартфона за четыре года. Релиз указывает на то, что цепочка поставок Apple в Китае функционирует нормально в условиях пандемии

Объём товаров длительного пользования, индекс настроения потребителей от Мичиганского университета (апр.)

Индекс делового климата IFO Германии (апр.)

Мексика: экономическая активность

1К20 — финрезультаты

Intel

E*TRADE Financial

Visa

Lam Research

Mohawk Industries

American Airlines

Universal Health Services

Marsh & McLennan

PayPal Holdings

T-Mobile US

Fidelity National Information

Amazon

Freeport-McMoRan

Alaska Air Group

Iron Mountain

American Express

Verizon Communications

График недели

Российский рынок за неделю

На неделе с 13 по 17 апреля рубль ослаб к доллару и укрепился к евро до 73,96 руб. и 80,47 руб. соответственно. Индекс Мосбиржи потерял 5,34%, РТС — 5,55%.

Лидеры роста и падения

Лидерами роста стала Московская биржа (+7,56%) после заявления председателя наблюдательного совета биржи Олега Вьюгина о том, что биржа не планирует изменять объем и дату выплаты ранее рекомендованных дивидендов в размере 7,93 руб./акция, что соответствует 7% доходности, в случае поддержки решения акционерами. Рекомендованная дата закрытия реестра — 15 мая 2020 г.

Сомнения относительно объема дивидендов возникали ввиду апрельской рекомендации ЦБ России финансовым организациям о выплате дивидендов за 2019 г. только при условии достаточности капитала для продолжения деятельности в долгосрочной перспективе. Так в число лидером роста вошли Фосагро (ао +3,34%), En+ (ао +3,3%), Полюс (+2,49%), Qiwi (+2,43%), Ростелеком (ао +0,12%).

В число аутсайдеров в основном вошли бумаги нефтегазового сектора ввиду снижения стоимости нефти Brent (-11%): Татнефть (ао -14,13%, ап -12,9%), Русснефть (ао -10,52%), Лукойл (-9,94%), Новатэк (ао -9,86%). Также хуже рынка торговались М.Видео (-11,2%) и Эталон (-10,66%).

Долговые рынки

Очередная успешная неделя для инвесторов в локальные рублевые гособлигации. ОФЗ на прошлой неделе опередили конкурентов из других стран EM — суверенная кривая опустилась ниже на 30-40 б.п. Таким образом, максимальная доходность вдоль кривой сейчас составляет 6,5%, что на 30 б.п. выше февральских максимумов. Наиболее заметный рост рынка наблюдался в пятницу, после «голубиной» пресс-конференции Эльвиры Набиуллиной. Активность покупателей подстегнули резко усилившиеся ожидания снижения ключевой ставки ЦБ уже на ближайшем заседании, которое намечено на пятницу, 24 апреля. А именно, регулятор планирует предметно рассматривать вопрос смягчения монетарной политики как на 25 б.п., так и сразу на 50 б.п. В свою очередь вероятность ужесточения параметров ДКП крайне мала. В пользу такого решения, прежде всего, говорят темпы роста инфляции (недельный прирост 0,2% на прошлой неделе при годовом росте на уровне 2,9%), по-прежнему остающиеся ниже цели ЦБ. В части наблюдаемого роста инфляционных ожиданий регулятор считает это временным фактором.

Заметное оживление демонстрирует и первичный рынок. Прежде всего, стоит отметить успех аукционов Минфина в минувшую среду. Ведомству удалось привлечь рекордный объем с начала февраля, продав ОФЗ почти на 100 млрд руб. («классические» серии 26229 и 26228). В результате квартальный план привлечения (600 млрд руб. на 2К20) на текущий момент реализован уже на 20%. В корпоративном секторе также наблюдалась повышенная активность. На прошлой неделе сбор заявок на рублевые облигации проводило сразу пять эмитентов. Общий объем привлеченных средств составил почти 60 млрд руб. О своих планах выйти на первичный рынок в ближайшем будущем заявил Минфин Белоруссии (книга намечена на 29 апреля). В то же время, несмотря на улучшение настроений инвесторов, вновь готовых проявлять спрос на корпоративный долг, мы отмечаем, что эмитентам чаще всего приходится предоставлять дополнительную премию к собственной кривой из-за сохраняющейся рыночной волатильности (это же справедливо и для ОФЗ).

По данным НРД, доля нерезидентов в ОФЗ на прошлой неделе вновь увеличилась. Чистый приток денежных средств составил 23 млрд руб. (-11 млрд руб. неделей ранее). При этом в ходе еженедельных аукционов иностранные игроки проявили больший интерес к среднесрочной ОФЗ-ПК26229, приобретя почти треть от размещенного объема.

Мы ожидаем, что на этой неделе динамика локального рынка облигаций останется восходящей и будет поддерживаться как за счет ожиданий снижения ключевой ставки (в меньшей степени, т.к. уже во-многом учтено в ценах), так и обсуждениями возможных сроков смягчения ограничительных мер во многих странах мира.

В сегменте российских суверенных еврооблигаций ценовая волатильность на прошлой неделе была невысокой. Опережающее движение, как и ранее, показывали короткие выпуски гособлигаций, их доходность снизилась в пределах 10 б.п.

Предстоящая неделя — российский рынок

В конце предстоящей недели сезон отчетности по МСФО за 1К20 откроют Mail.Ru Group, Северсталь, X5 Retail Group, Петропавловск. Операционные результаты представят Полиметалл, Русгидро, Лента, ТМК, Полюс, Акрон, Русал.

Дивиденды

Совет директоров Магнита рекомендовал дивиденды за 2019 г. в размере 157 руб./акция, что соответствует 4,7% доходности. Дата закрытия реестра — 12 мая 2020 г.

Эталон: дивиденды

По итогам конференц-звонка в пятницу менеджмент компании подтвердил, что в настоящий момент компания не видит оснований для отмены дивидендов за 2019 г. из-за принятого решения о направлении денежных средств на обратный выкуп 10% ГДР (6,5% капитала).

В 2020 г. ГОСА Эталона, вероятнее всего, согласно рекомендации FSA (Financial Services Authority), будет проведено в августе вместо традиционного начала мая. Таким образом, рекомендация по дивидендам будет обнародована не ранее конца июня — в июле.

Напомним, что согласно новой дивидендной политике Эталона, компания выплачивает до 70% от чистой прибыли по МСФО, но не менее 12 руб./акция при условии, что соотношение EBITDA/процентные платежи не ниже 1,5х. Ввиду скромной чистой прибыли компании за 2019 г. в размере 186 млн руб., дивиденды по итогам прошлого года могут составить 12 руб./ГДР (14,6% дивидендная доходность на закрытие в пятницу).

Полиметалл: дивиденды

Полиметалл не планирует менять решение по объявленным ранее дивидендам за 2019 г. в размере $0,42/акция (против $0,31/акция в 2018 г.), которые будут выплачены 29 мая. Дивидендная доходность — 2,2%. Экс-дивиденд дата — 7 мая 2020 г., дата закрытия реестра — 11 мая 2020 г. Суммарный дивиденд за 2019 г., включая специальный дивиденд, находится на уровне $0,82/акция (против $0,48/акция в 2018 г.), что соответствует 4,4% доходности. Дивиденд подлежит одобрению на годовом общем собрании акционеров 27 апреля 2020 г.

Дивиденды: Highland gold и Новатэк. Закрытие реестров.

На предстоящей неделе, 24 апреля, закроется реестр акционеров для получения дивидендов по бумагам Highland Gold и Новатэка.

Highland Gold выплатит 3,5 фунта/акция, что соответствует 1,48% доходности;

Новатэк — 18,10 руб./акция, что соответствует 1,91% доходности.

Новости

Эталон: программа обратного выкупа

В рамках ВОСА Эталона была одобрена программа выкупа до 10% ГДР (10,5% от количества акций в обращении), или 6,6% капитала. Продолжительность владения выкупленными ГДР не может превышать двух лет, т.е. крайняя дата — 14 апреля 2021 г.

Детали по обратному выкупу. Компания рассматривает различные инструменты проведения программы обратного выкупа — они позволят уменьшить сумму, которую компания затрачивает на обратный выкуп с целью снижения дополнительной нагрузки на FCF: total return swap, использование деривативных инструментов, которые позволят перенести оплату выкупа.

Способы использования выкупленных ГДР могут быть следующие:

общекорпоративные цели,

опционы для менеджмента;

пополнение земельного банка и сделок M&A;

акции могут быть погашены, но на текущий момент решение не принято

Новость положительна для бумаг компании. Также в случае реализации программы выкупа, эффективная экономическая доля АФК Система должна вырасти.

Минимальная цена приобретения значительно ниже текущей цены и равна номинальной стоимости акций компании: £0,00005/ГДР (или эквивалент в долларах США или рублях на момент покупки, что на 16.04.2020 соответствует 0,00006 доллара США и 0,005 руб.).

Максимальная цена приобретения ГДР не должна превышать более чем на 5% среднюю рыночную цену приобретения ГДР компании в течение последних пяти биржевых сессий (на Лондонской фондовой бирже или Московской бирже).

Денежные средства на балансе компании превышают рыночную капитализацию: отношение составляет 1,2х при соотношении чистого долга к EBITDA на уровне 1,8х на конец 2019 г.

АФК Система в феврале 2019 г. приобрела около 25% Эталона у основателя компании, девелопера Вячеслава Заренкова. Сумма сделки составила $226,6 млн. Ранее Эталон приобрел у Системы за 15,2 млрд руб. 51% Лидер-инвеста и в августе 2019 г. консолидировал 100% Лидер-инвеста.

Эталон: операционные результаты за 1К20

Эталон опубликовал скромные операционные результаты за 1К20, согласно которым продажи компании сократились до 125,97 тыс. кв. м (-25% г/г), или 17,94 млрд руб. (-10% г/г). Количество контрактов составило 2323 (-33% г/г), денежные поступления — 17,6 млрд руб. (-26% г/г).

Мы считаем, что 2К20 может оказаться еще более непростым для девелопера ввиду последствий COVID-19, сокращения доходов населения (64% контрактов компании заключаются без использования ипотеки), что окажет давление на бумаги компании, однако объявленный buy-back станет поддержкой для стоимости ГДР Эталона.

Спрос на ипотечное кредитование может быть поддержан программой льготной ипотеки, предложенной Владимиром Путиным 16 апреля 2020 г. В соответствии с условиями данной программы появится возможность покупки жилья комфорт-класса по цене до 3 млн руб. в регионах и до 8 млн руб. — в столице и Санкт-Петербурге, ставка по ипотеке может составлять 6,5% годовых на покупку нового жилья.

Напомним, что Эталон сконцентрирован на строительстве жилья среднего, комфорт-класса, бизнес-класса.

Группа НЛМК опубликовала операционные результаты за 1К20, согласно которым производство стали увеличилось до 4,2 млн т (+11% кв/кв, +1% г/г), в связи с завершением в 4К19 капитальных ремонтов доменного и конверторного производств. Таким образом, высокий квартальный рост отчасти обусловлен эффектом низкой базы в 4К19. Продажи на российском рынке выросли до 3 млн т (+4% кв/кв, +15% г/г) на фоне роста реализации заготовки для производства нефтегазовых труб в России. Доля России в продажах группы составила 68% (-1 п.п. кв/кв, +12 п.п. г/г). Продажи на внешних рынках составили 1,4 млн т (+7% кв/кв, -30% г/г). Квартальный рост пришелся на повышение объёмов реализации готовой продукции с высокой добавленной стоимостью в Турцию и страны ЕС. С середины квартала компания начала ощущать негативное влияние кризиса. Тем не менее, компания стала единственным отчитавшимся металлургическим холдингом, увеличившим выпуск стали в первом квартале как в годовом выражении, так и в квартальном, что можно расценивать умеренно позитивно.

NLMK RX: -2,74%.

-357.png)

Детский мир объявил операционные результаты за 1К20.

Выручка группы увеличилась на 11,2% г/г, до 31 млрд руб., в т.ч. интернет-магазина — на 110,5% г/г, до 5,4 млрд руб. Продажи LFL сети магазинов Детский мир в России и Казахстане выросли на 4% (на 3,5% — в России, 25,7% — в Казахстане) за счет роста общего числа чеков на 4,4%. Средний чек в свою очередь уменьшился на 0,4%. За 1К20 компания открыла восемь новых магазинов, таким образом, общее число магазинов группы по состоянию на 30 марта 2020 г. составило 846. Общая торговая площадь компании увеличилась на 10,2% г/г, до 847 тыс. кв. м.

X5 Retail Group отчиталась о росте розничной выручки в 1К20 на 15,9% г/г, до 468,5 млрд руб., благодаря росту сопоставимых продаж на 5,7% (трафик +4,9%, средний чек +2,0%) с учетом дополнительного дня в феврале, т.к. 2020 г. является високосным, и росту торговой площади на 11%.

Лучшую динамику выручки и LFL-продаж показала Пятерочка (+17,4% г/г и +6,1% г/г соответственно). В 1К20 Х5 открыла 361 новый магазин. Выручка Perekrestok.ru увеличилась до 2,096 млрд руб. (+135,3% г/г). Количество заказов интернет-магазина Перекресток в 1К20 составило 591,4 тыс. (+111,4% г/г). Средний чек в онлайн-магазине вырос на 11,1% г/г, до 4 026 руб.

Компания Highland Gold сообщила о росте основных финансовых показателей по МСФО за 2019 г. Выручка составила $395 млн (+27,1% г/г) из-за учеличения объёма продаж золота до 292,3 тыс. унций (+10,8% г/г), EBITDA выросла до $205 млн (+34% г/г), чистая прибыль — до $178 млн (+217% г/г). Совет директоров компании рекомендовал третий промежуточный дивиденд в размере 0,035 фунта/акция (доходность — 1,5%). Компания подтвердила прогноз добычи золота в 2020 г. на уровне 290–300 тыс. унций.

МТС 15 апреля проведет вторичное размещение рублевых облигаций серии БО-01 объемом до 10 млрд руб. с погашением в марте 2023 г. (в рамках оферты 30 марта 2020 г. были выкуплены бумаги на сумму более 9,2 млрд руб.). Книга заявок откроется в 11:00 утра мск. Ориентир по цене размещения составляет не ниже 97,5% годовых. Данной цене соответствует доходность к погашению 7,6% годовых. Ставка текущего купона составляет 6,85% годовых.

Группа ММК снизила общие продажи товарной продукции в 1К20 до 2,745 млн т (-1,3% кв/кв) в связи с уменьшением объема выплавки стали до 3,022 млн т (-1,6% кв/кв), при этом продажи продукции с высокой добавленной стоимостью (HVA) составили 1,308 млн т (+1% кв/кв). Доля продукции с высокой добавленной стоимостью (HVA) в общем объеме реализации составила 47,7%.

Северсталь сообщила о повышении производства стали в 1К20 до 2,85 млн т (+5% кв/кв, -6% г/г) в связи с увеличением количества плавок в 1К20 и завершением работ на конвертерных и электросталеплавильных мощностях в 4К19. Консолидированные продажи стальной продукции составили 11,2 млн т (+4% кв/кв, -3% г/г), доля продаж на внутреннем рынке сократилась до 55% (4К19: 59%) из-за сезонного снижения внутреннего потребления. Доля продукции с высокой добавленной стоимостью составила 42% (4К19: 45%), что обусловлено ростом объёма продаж горячекатаного листа и сортового проката и снижением объёма продаж труб большого диаметра.

Газпром начал поставки газа в Китай по газопроводу Сила Сибири с цены около $200/тыс. куб. м, следует из данных Генеральной администрации по таможне Китайской народной республики и Федеральной таможенной службы России. В январе и феврале компания поставила в КНР 635 млн куб. м газа на $129,15 млн, что соответствует $203/тыс. куб. м.

На западном направлении цена поставок газа на экспорт в январе составила $168/тыс. куб. м, $145/тыс. куб. м — в феврале.

В азиатском направлении ожидается снижение текущей цены, так как контракт на поставку газа по Силе Сибири привязан к цене мазута и газойля с девятимесячным лагом.

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба