28 апреля 2020 ITI Capital

После непримечательной динамики рынков на прошлой неделе, обусловленной разочаровывающими экономическими данными и запредельной волатильностью цен на нефть, аппетит к риску на этой неделе, на наш взгляд, усилится, так как опасения по поводу возобновления глобальной экономической деятельности ослабнут. В этих условиях мы не исключаем ослабления корреляции между растущим спросом на акции и облигации, с одном стороны, и отстающей динамикой нефти Brent, с другой, поэтому динамика некоторых индексов стран, ориентированных на экспорт сырья, в частности России, Бразилии, Мексики и т.д., может отставать от динамики индикаторов других стран.

Ключевой фактор, который стимулирует спрос на риск, - скорейшее возобновление экономической активности по всему миру, от Австралии до США, после более чем пяти недель карантина. В США такие штаты, как Аляска, Джорджия, Теннесси, Техас и Южная Каролина, в последние дни стали ослаблять ограничительные меры, в результате чего бизнес начал постепенно возобновлять деятельность. На первом этапе откроются рестораны, кинотеатры, церкви и другие заведения, которым предписано обеспечивать соблюдение режима социального дистанцирования. В Нью-Йорке первый этап снятия ограничительных мер начнется 15 мая. Глава Минфина США Стивен Мнучин ожидает резкого экономического скачка в июле, августе и сентябре. Власти Австралии ослабят ограничительные меры 2 мая.

Премьер-министр Италии заявил, что с 4 мая власти начнут снимать ограничения, относящиеся к промышленности, сфере услуг и социальным контрактам. В Испании ограничения были ослаблены 19 апреля.

На этой неделе в Китае занятия возобновили старшеклассники, темпы падения прибыли промышленных предприятий в апреле замедляются, что предвещает восстановление показателя.

Падение цен на нефть продлится до конца недели

Волатильность прошлой недели была обусловлена очередной порцией негативных макроэкономических данных. Так, объем заказов на товары длительного пользования в США в апреле рухнул до исторического минимума из-за падения спроса на машинное оборудование и самолеты, число заявок на пособие по безработице выросло, в результате чего общее число безработных в США превысило 26 млн всего за два месяца. Индекс потребительских настроений в США от Мичиганского университета упал до минимума 2011 г. Индекс деловой активности PMI США в апреле, по предварительным данным, обновил минимум, упав до 37 п.

В условиях ужасных экономических данных, избыточных запасов, растущего предложения и сокращающегося спроса цена Brent опустилась до минимума с 1999 г., когда мировая экономика находилась в рецессии после азиатского и российского финансовых кризисов. До истечения срока действия майского контракта на рынке наблюдалась беспрецедентная динамика - фьючерс на WTI торговался по отрицательной цене из-за нехватки нефтехранилищ.

Нефть на прошлой неделе оказалась в аутсайдерах - ее цена упала более чем на 20% после резкого отскока в понедельник вслед за пролонгацией фьючерсного контракта WTI с мая на июнь. Мы считаем, что волатильность нефтяных котировок будет оставаться высокой до 30 апреля, когда состоится пролонгация фьючерса Brent с мая на июнь.

Мы видим потенциал роста стоимости новых июньских контрактов, которые начнут торговаться 1 мая, благодаря восстановлению оптимизма инвесторов в отношении перспектив мировой экономики и сокращению добычи участниками сделки ОПЕК+.

Динамика прошлой недели

Несмотря на волатильность цен на нефть, в лидеры роста вышли бумаги американских нефтесервисных компаний, стоимость которых поднялась на 7-8% с локальных минимумов. Доллар США укрепился к валютам развивающихся стран (EM) в результате удешевления нефти. Рынок Турции, Европы и РТС прибавили по 2%. В США акции IT-компаний подорожали на 1,1%. Динамика бумаг американского технологического и потребительского секторов способствовала росту рынка США. Инвесторы оценили последнюю отчетность Netflix, который сообщил о 16 млн новых пользователей. Во втором квартале число новых подписчиков составит 7 млн человек, прогнозирует компания. В лидеры роста из числа входящих в IT-индекс компаний вышли Apple и Microsoft. Intel стал одной из последних корпораций, отозвавших годовой прогноз из-за пандемии. Многие продуктовые ретейлеры и производители потребительских товаров длительного пользования сообщили о росте квартальных показателей.

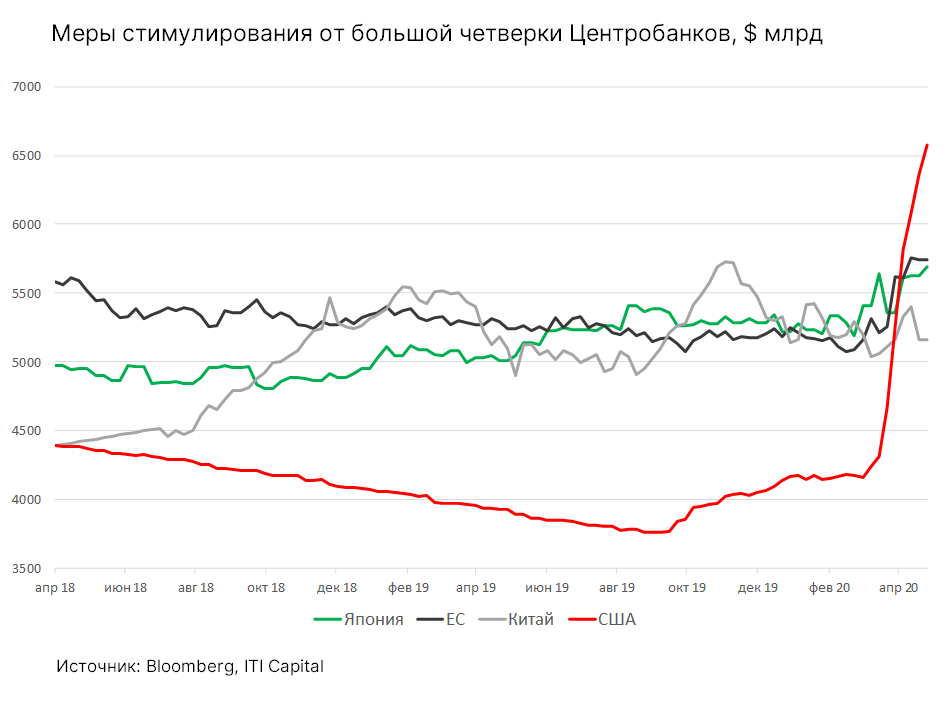

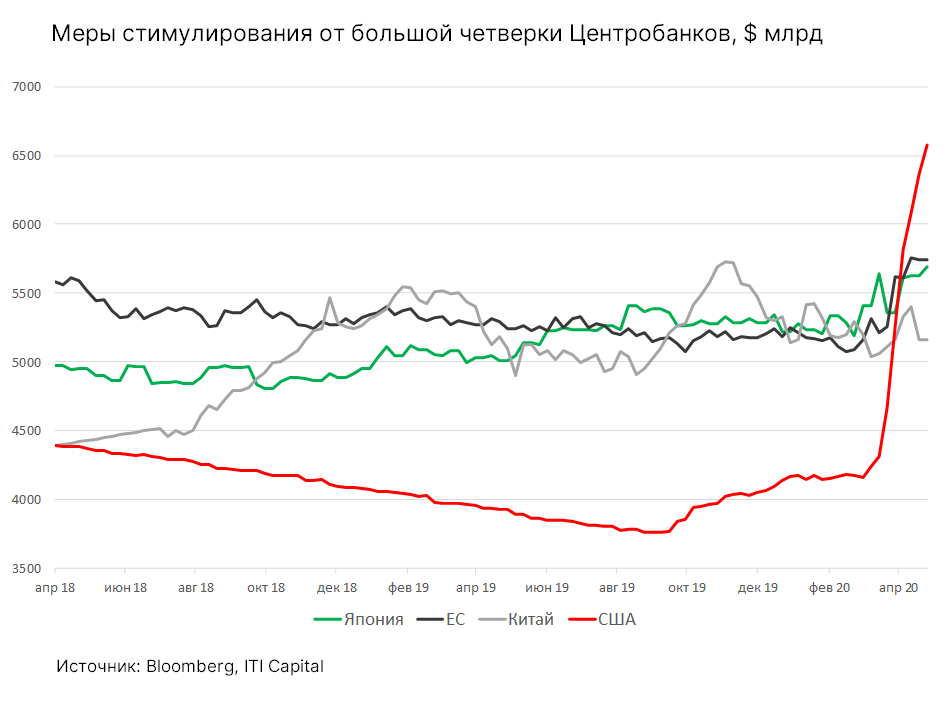

Крупнейшие ЦБ мира тушат пожар новой ликвидностью

Дональд Трамп послал положительный сигнал рынкам, подписав законопроект о дополнительном пакете помощи экономике в размере $484 млрд, часть средств которого будет направлена на поддержку малого бизнеса. Мера стала последней в череде законодательных инициатив, направленных на поддержку пострадавшей от коронавируса экономики. Таким образом, общий объем мер фискального стимулирования составил немногим менее $3 трлн, или 15% ВВП США.

Власти ЕС согласовали пакет стимулирующих мер в размере 540 млрд евро ($580 млрд), направленный на борьбу с самыми серьезными последствиями пандемии, но не смогли разработать более долгосрочную программу восстановления экономики. Акции упали, а облигации выросли. Индекс делового климата в Германии в апреле упал до очередного минимума, следует из сообщения исследовательского института IFO. Сейчас ЕЦБ обсуждает увеличение объема покупок облигаций, в частности корпоративных облигаций с низким кредитным рейтингом.

ЦБ Японии отменил лимит на выкуп гособлигаций в рамках программы количественного смягчения (QE), объем который ранее ограничился порядка 20 трлн иен и сейчас увеличится до 80 трлн иен ($743 млрд) в год. Таким образом, регулятор примкнул к ФРС США. Регулятор также объявил об увеличении целевого объема выкупа корпоративных бондов и краткосрочных векселей, повышении верхнего предела выкупа облигаций одного эмитента, векселей, а также обращения бондов, подлежащих выкупу.

В общей сложности активы на балансе четырех крупнейших Центробанков увеличились до более чем $23 трлн, или чуть менее 30% мирового ВВП. Средства на балансе ФРС США превысили $6,6 трлн, а ЕЦБ - $5,7 трлн.

Анализ финотчетности

По данным Facset, по состоянию на 24 апреля 2020 г. (24% компаний S&P 500 сообщили о фактических результатах), 60% отчитавшихся компаний S&P 500 сообщили о неожиданном росте прибыли на акцию, также 60% сообщили о неожиданном росте выручки. В 1К120 комбинированная прибыль S&P 500 (включает фактические результаты компаний, которые отчитались, и оценочные результаты компаний, которые еще не отчитались) снизилась на 15,8%. Если после публикации результатов оставшимися компаниями снижение составит 15,8%, оно станет максимальным со 2К2009.

Предстоящая неделя - зарубежные рынки

По мере продолжения борьбы с коронавирусом некоторые страны начинают ослаблять ограничительные меры. ФРС, ЕЦБ и Банк Японии на этой неделе объявят решения по ставкам, а некоторые крупные экономики опубликуют данные по ВВП. Также не этой неделе вступает в силу апрельское соглашение ОПЕК+ о сокращении добычи.

Вторник, 28 апреля

HSBC: отчетность за 1К20.

UBS: отчетность за 1К20.

BP: отчетность за 1К20.

Отчетность также представят Caterpillar, 3M, Pfizer, Alphabet, Ford.

Заседание Федерального комитета по операциям на открытом рынке ФРС, на котором будет определен курс политики в условиях стремительного роста безработицы и экономического кризиса.

Среда, 29 апреля

Решение по ставке ФРС, пресс-конференция председателя Пауэлла.

США: ВВП за 1К20, прогноз -3,9% кв/кв, первое сокращение за шесть лет.

Данные по запасам нефти от Минэнерго США (EIA).

Deutsche Bank: отчетность 1К20.

Barclays: отчетность за 1К20.

Standard Chartered: отчетность за 1К20.

Tesla: отчетность за 1К20.

Facebook: отчетность за 1К20.

Samsung: отчетность за 1К20, конференц-колл.

Отчетность также представят Boeing, GE, Mastercard, Yum! Brands.

Четверг, 30 апреля

Ставка ЕЦБ, пресс-конференция председателя Кристин Лагард.

США представят следующую статистику:

Личные доходы/расходы, индекс доверия потребителей от Bloomberg.

Индекс деловой активности (PMI) в Чикаго (апр.).

Число заявок на пособие по безработице за неделю по 25 апреля.

Royal Dutch Shell: отчетность за 1К20.

Amazon: отчетность за 1К20.

Apple: отчетность за 1К20.

Отчетность также представят McDonald’s, Comcast, Twitter, Kraft Heinz.

Предварительные данные по ВВП Мексики за 1К20 могут указать на то, что вторая по величине экономика Латинской Америки приближается к глубочайшей рецессии за последние десятилетия. Аналитики прогнозируют падение ВВП страны на 9%.

ВВП: Канада, Мексика, Испания, Италия, Франция, Еврозона, Тайвань, Литва, Латвия.

Пятница, 1 мая

Большинство стран Европы, Россия, ряд государств Азии и Латинской Америки отмечают День труда.

Возможное истечение срока действия федеральных директив, обеспечивающих режим социального дистанцирования, в рамках политики Дональда Трампа по снятию ограничительных мер. Сроки снятия ограничений в штатах определят губернаторы.

Вступает в силу апрельское соглашение ОПЕК+ о сокращении добычи. Масштабные по историческим меркам сокращения могут быть недостаточными для компенсации падения спроса на нефть.

США: продажи автомобилей. Автопроизводители в основном перешли к публикации данных о продажах на ежеквартальной основе, но те, кто все еще публикует ежемесячные данные, как ожидается, сообщат о падении продаж до минимума за последние десятилетия. Розничные продажи автомобилей по 19 апреля упали на 51%, по прогнозу исследовательской компании J.D. Power.

Индекс деловой активности в производственном секторе США, рассчитываемый Markit; ISM обрабатывающих отраслей, прогноз - 36,1 п.; расходы на строительство.

1К20 - финрезультаты

На этой неделе выходит отчетность следующих крупных компаний:

Amazon, Twitter, Facebook, Microsoft, Nokia, Wirecard, Apple, Alphabet, Spotify, Qualcomm, Sirius, Samsung, eBay, Advanced Micro Devices, Caterpillar, GE, Northrop Grumman, Weyerhaeuser, Honeywell, 3M, Airbus, Boeing, General Dynamics, LG Electronics, UBS, Deutsche Bank, Barclays, Aflac, Visa, HSBC, Mastercard, Sberbank, Banco Santander, Swiss Re, Bank of China, Royal Bank of Scotland, Apollo Global Mgmt., Danske Bank, Carlyle Group, CME, Standard Chartered, Aon, Chevron, Exxon Mobil, BP, Royal Dutch Shell, Total, ConocoPhillips, Phillips 66, SolarWinds, Vale.

График недели

Российский рынок за неделю

На неделе с 20 по 24 апреля рубль ослаб к доллару и к евро до 74,57 руб. и 80,67 руб. соответственно. Индекс Мосбиржи повысился на 1,07%, РТС — на 0,27%.

Лидеры роста и падения

Лидерами роста стали Полиметалл (+11,2%), En+ (ао +8,18%), М.Видео (+4,5%), Полюс (+3,51), Фосагро (ао +3,5%), Московская биржа (+3,23%).

В число аутсайдеров вошли Транснефть (ап -8,67%), Детский мир (-4,9%), Россети (ао -3,19%), БСПБ (-3,06%), Эталон (-2,93%), Татнефть (ап -2,63%), Русснефть (ао -2,59%).

-906.png)

Долговые рынки

На внутреннем рынке облигаций на прошлой неделе наблюдалась разнонаправленная динамика. В первой половине недели преимущество была у продавцов. Причиной распродаж стал коллапс нефтяного рынка, где впервые в истории стоимость ближайшего по сроку фьючерса на нефть сорта WTI опускалась ниже нуля. Впрочем, ОФЗ проявили неплохую устойчивость - длинные бумаги подешевели в пределах 2%. Более того, достаточно быстро ситуация развернулась в пользу покупателей ввиду стабилизации цен на рынке углеводородов и растущей уверенности в продолжении цикла смягчения монетарных условий в России. Ожидания инвесторов оправдались - Банк России по итогам апрельского опорного заседания в минувшую пятницу принял решение снизить ключевую ставку сразу на 50 б.п., до 5,5%, послав дальнейший «голубиный» сигнал рынку. В ходе пресс-конференции председатель Эльвира Набиуллина заявила, что существует потенциал смягчения монетарных условий, в том числе на 100 б.п. до конца 2020 г. Такая риторика безусловно крайне позитивна для рублевого долгового рынка, который сразу отреагировал ростом. Важно отметить, что текущие цены ОФЗ до этого момента не учитывали возможное снижение ставки до 4,5% (доходность коротких выпусков находится в диапазоне 5,2-5,3%), поэтому мы ждем наращивания покупок в ближайшее время и рекомендуем увеличивать дюрацию портфеля. Всего по итогам недели суверенная кривая опустилась ниже на 10-17 б.п. Динамика бумаг на ближнем отрезке была более определенной, в результате чего наклон кривой уменьшился. В целом российский рынок оказался в лидерах роста, опередив большинство сопоставимых площадок во вселенной EM. Стоимость контракта CDS 5 лет на российский суверенный риск за неделю опустилась на 10 п.п. и на данный момент составляет 180,5. По данным НРД, остатки на счетах иностранных инвесторов на прошлой неделе увеличились на 46 млрд руб. (чистый приток наблюдается вторую неделю подряд). Таким образом, общая доля нерезидентов в ОФЗ сейчас составляет 31%.

Весьма интересное событие произошло 22 апреля на еженедельных первичных аукционах Минфина. При очень хорошем спросе (bid to cover- 1,6x) и практически без какой-либо дополнительной премии (доходность по цене отсечения 6,01%) ведомство смогло разместить среднесрочный «классический» выпуск ОФЗ 26229 на 86,7 млрд руб. В то же время аукцион по продаже флоатера 24021 был признан несостоявшимся (как и две недели назад). Иными словами, игроки выразили готовность покупать бумаги с текущей доходностью ниже ставки RUONIA, но не проявили интереса к выпуску, привязанному к этой ставке. Эта ситуация лишний раз подкрепила уверенность участников рынка в том, что ставки в ближайшее время продолжат нисходящий тренд. Нерезиденты, как и на позапрошлом аукционе, оказались весьма активны, выкупив примерно 46% первичного предложения.

Движения в сегменте российских суверенных еврооблигаций на прошлой неделе во-многом повторяли российский рублевый рынок. После небольшой «просадки» из-за конъюнктуры сырьевых площадок, начиная с четверга, на рынке наблюдалась восстановительная динамика. Таким образом, кривая завершила неделю параллельным сдвигом вниз на 5-7 б.п.

Предстоящая неделя – российский рынок

На предстоящей неделе отчетность по МСФО за 1К20 опубликуют Магнит, Детский мир, Газпром, Новатэк, НЛМК, Сургутнефтегаз, Сбербанк. Яндекс опубликует результаты за 1К20 по GAAP.

Магнит: ожидаются умеренно позитивные результаты 1К20

Мы ожидаем умеренно положительную реакцию рынка на финансовые и операционные результаты Магнита, которые ретейлер опубликует 29 апреля. Инвесторы ждут данных по продажам в апреле и прогнозы менеджмента по развитию бизнеса в 2020 г.

Мы считаем, что давление на финансовые результаты Магнита оказали курсовая разница и затраты на персонал ввиду того, что у компании отсутствует онлайн-доставка и ретейлер вынужден сохранять рабочие часы своих магазинов.

Снижение трафика в конце марта 2020 г. может быть нивелировано ростом среднего чека и оперативной реакцией компании на повышенный спрос в начале месяца, когда компания смогла удовлетворить потребности клиентов благодаря эффективной логистике, лучшей в секторе.

Тот факт, что Магнит доминирует в регионах, где онлайн-сервис пока отстает от Москвы, нивелирует негативный эффект для Магнита с финансовой точки зрения.

Детский мир: сдержанные ожидания по 1К20 г.

Ситуация с Детским миром может оказаться несколько хуже. Ранее компания опубликовала сдержанные операционные результаты, согласно которым выручка группы увеличилась до 31 млрд руб. (+11,2% г/г), в т.ч. выручка интернет-магазина - до 5,4 млрд руб. (+110,5% г/г), что составило 17% от общей выручки. Продажи LFL сети магазинов Детского мира в России и Казахстане выросли на 4% г/г (на 3,5% г/г в России, 25,7% г/г — в Казахстане) за счет роста общего числа чеков на 4,4%. Средний чек, в свою очередь, уменьшился на 0,4%. За 1К20 компания открыла восемь новых магазинов из 90 планируемых к открытию в 2020 г.

Ввиду закупки основной продукции Детским миром в начале 2020 г., до начала пандемии, курсовая разница окажет меньшее давление на чистую прибыль компании.

Мы ожидаем прогноза менеджмента по развитию бизнеса в 2020 г. По нашим оценкам, снижение доходов населения может способствовать оттоку клиентов из Детского мира и перехода покупателей в дискаунтеры.

Дивиденды и обратный выкуп

Из-за кризиса, вызванного коронавирусом, ВТБ может не выплатить дивиденды за 2019 г. или 2020 г., считают аналитики S&P. Госбанк заработал в прошлом году 200 млрд руб. и планировал направить государству и миноритариям 50% этой суммы.

Экономика падает, конъюнктура остается неопределённой. Компании (включая банк Санкт-Петербурга) отменяют выплаты дивиденды. От них могут отказаться и госкомпании, которые правительство долго и последовательно подталкивало к увеличению выплат дивидендов. Было бы странно одной рукой деньги раздавать, другой – забирать. Это применимо, прежде всего, к банкам.

Банк России 9 апреля рекомендовал финансовым организациям перенести ГОСА, в рамках которых будут приняты решения о выплате дивидендов за 2019 г., на конец августа — сентябрь 2020 г.

Также согласно апрельской рекомендации ЦБ, финансовые организации могут выплачивать дивиденды только при условии достаточности капитала для продолжения деятельности в долгосрочной перспективе.

Совет директоров Роснефти рекомендовал дивиденды за 2П19 в размере 18,07 руб./акция (5,5% дивидендная доходность). Дата закрытия реестра – 15 июня 2020 г. Годовое собрание акционеров состоится 2 июня 2020 г.

На дивиденды будет направлено 50% чистой прибыли по МСФО, с учетом выплаты дивидендов по итогам 1П19. Учитывая выплаты дивидендов по итогам 1П19, суммарный дивиденд за 2019 г. составит 33 руб./акция (10,1% дивидендная доходность).

Важным вопросом остается стабильность дивидендных выплат по итогам 2020 г. На наш взгляд, существует значительный риск снижения дивидендов за 2020 г.

Татнефть рекомендовала не выплачивать текущие дивиденды за 2019 г. на обыкновенные акции и выплатить 1 руб. на привилегированную акцию (менее 1% дивидендная доходность).

При сокращении добычи в России по соглашению с ОПЕК++, вероятнее всего, закрывать будут именно старые скважины, относительным лидером по числу которых является Татнефть. Наверняка в этих условиях акционеры, включая правительство республики Татарстан, согласятся не только на отказ от дивидендов за последний период, но могут пойти и на их снижение за 2020 г.

Ситуация с Татнефтью может означать, что старые правила выплаты дивидендов могут вскоре перестать работать. Формально прописанные алгоритмы дивидендной политики могут быть приостановлены по рекомендациям советов директоров или же база для начисления дивидендов может значительно скорректироваться в силу единоразовых статей в отчетности. Лидеры по дивидендной доходности наверняка поменяются. Более высокую дивидендную доходность по итогам 2020 г. могут показать менее циклические компании, бизнес которых менее подвержен текущему кризису (телекомы, золотодобывающие компании, ретейл).

Совет директоров Энел Россия рекомендовал дивиденды за 2019 г. в 8,5 коп./акция, что соответствует доходности на уровне 9,7%. Выплатить дивиденды компания планирует из накопленной прибыли прошлых лет после погашения убытков. Общая сумма выплат составит 3 млрд руб.

Рекомендованная дата закрытия реестра — 9 июля 2020 г. Компания планирует проведение ГОСА в заочном формате 19 июня.

По итогам 2018 г. компания выплачивала дивиденды в размере 14,1471 коп./акция. Общий объем выплат за 2018 г. составил 5 млрд руб., или 65% чистой прибыли по МСФО.

Согласно стратегии, Энел Россия планирует выплачивать дивиденды в 2019-2022 гг. на уровне 3 млрд. руб. Таким образом, размер дивиденда на акцию составит 0,08 руб. в год. В будущем компания планирует вернуться к политике выплат исходя из процента чистой прибыли (вероятно после 2022 г.).

Полиметалл не планирует менять решение по объявленным ранее текущим дивидендам за 2019 г. в размере $0,42/акция (против $0,31/акция в 2018 г.), которые будут выплачены 29 мая. Дивидендная доходность - 2,2%. Экс-дивиденд дата – 7 мая 2020 г., дата закрытия реестра – 11 мая 2020 г. Суммарный дивиденд за 2019 г., включая специальный дивиденд, находится на уровне $0,82/акция (против $0,48/акция в 2018 г.), что соответствует 4,3% доходности. Дивиденд подлежит одобрению на годовом общем собрании акционеров 27 апреля 2020 г.

Внеочередное общее собрание акционеров Globaltrans 12 мая 2020 г. рассмотрит программу выкупа до 5% капитала, сообщила компания. Количество акций в обращении составляет 57%. Менеджмент считает, что в текущей ситуации инвестиции в акции могут стать более привлекательными по сравнению с расширением вагонного парка.

Менее чем за месяц это уже третья компания на рынке, вслед за ТМК и Эталоном, запустившая программу выкупа акций.

В своём пресс-релизе компания вновь обозначила готовность выплатить за 2019 г. 8,6 млрд руб., что составляет 46,55 руб./ГДР/акция (10% дивидендная доходность). Дата закрытия реестра акционеров – 30 апреля 2020 г., экс-дивиденд дата – 29 апреля 2020 г., согласно пресс-релизу компании от 30 марта 2020 г. Всего предполагалось, что за 2019 г. выплаты составят 93,11 руб./ГДР/акция, включая специальные и промежуточные дивиденды.

Новости

Лукойл (Ваа2/ВВВ/ВВВ+) во вторник, 28 апреля, откроет книгу заявок на 10-летние долларовые ноты индикативного объема. Таким образом, это станет вторым предложением от российских заемщиков с момента начала рыночной турбулентности. Индикативная доходность новых бумаг пока не обнародована. Доходность наиболее длинного выпуска еврооблигаций Лукойла Lukoil 26 сейчас составляет 3,35%. По нашей оценке, новые бумаги могут быть размещены в диапазоне 3,7-3,8% годовых.

ТМК на этой неделе повторно подаст в ЦБ документы на одобрение оферты миноритариям в соответствии с предписаниями Банка России. Компания указывает в пресс-релизе, что дата и временные параметры добровольного предложения на выкуп акций зависят от его рассмотрения Банком России, и отсутствуют какие-либо гарантии относительно сроков. Ожидается, что останется без изменений цена приобретения акций, одобренная советом директоров компании. ЦБ должен рассмотреть документы за 15 дней.

Ранее мы предполагали, что что деньги на счет акционеров могут прийти не менее чем через 85 дней с даты подачи документов в ЦБ. Новым ориентиром может стать конец июля 2020 г.

Напомним, что 7 апреля совет директоров ТМК одобрил программу выкупа акций компании по цене 61 руб./акция. Выкуп акций ТМК будет осуществляться путем направления АО «Волжский трубный завод» (АО «ВТЗ»), стопроцентной дочерней компанией ТМК, добровольного предложения в отношении 358 826 299 обыкновенных акций.

Предложение означает потенциальный выкуп почти 35% акций ТМК, что соответствует всему free-float компании. Компания предполагает возможный делистинг акций ТМК с Лондонской биржи и не исключает, как минимум, понижения котировального уровня на Московской Бирже.

На прошлой неделе ТМК сообщила о снижении общего объема отгрузки труб в 1К20 до 727 тыс. т (-5% г/г), что главным образом связано со снижением отгрузки бесшовных труб в России и ЕС ввиду нестабильной экономической ситуации и волатильности цен на нефть. ТМК ожидает, что во 2К20 спрос на продукцию компании в России и Европе останется под давлением ввиду неблагоприятной макроэкономической обстановки и волатильность цен на нефть.

-586.png)

Транснефть: free-float увеличен. Когда это будет учтено в перерасчете индексов?

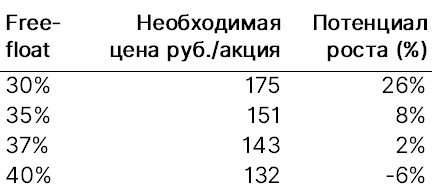

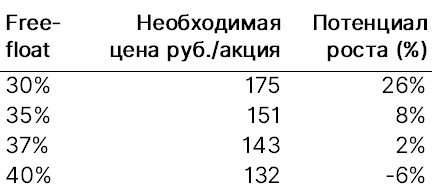

Московская биржа пересмотрела значение коэффициента free-float привилегированных акций Транснефти и установила его на уровне 37%. Данное решение было принято 16 апреля 2020 г. по итогам заседания Индексного комитета Мосбиржи.

Новое значение коэффициента free-float привилегированных акций Транснефти будет учитываться в индексах, рассчитываемых Московской Биржей, начиная с 19 июня 2020 г. Данное событие окажет поддержку акциям компании.

Как быстро увеличение free-float будет учтено MSCI Russia?

Напомним, что с 17 по 30 апреля длится расчетный период индекса MSCI Russia. На данный момент количество акций в обращении Транснефти, используемое для расчета индекса, составляет 466462,5 (shares FIF Adjusted), или 30%. Вес Транснефти в индексе MSCI Russia составляет 0,54%.

Важными вопросами являются:

насколько заявление Мосбиржи станет достаточно серьезным основанием для MSCI для изменения параметров расчета индекса. К сожалению, пресс-релиз Мосбиржи не раскрывает информацию, за счет чего free-float Транснефти был увеличен.

как быстро в MSCI смогут пройти бюрократические процедуры и инкорпорировать новый параметр в свои расчеты. Напомним, что пересмотр индекса, следующий за апрельским, произойдет августе.

На данный момент акция торгуется по 140 тыс руб./акция. По нашим предварительным оценкам, вероятны следующие основные сценарии:

Сценарий 1: если значение free-float в индексе останется на уровне 30%, то для сохранения в индексе необходим рост цены Траснефти до более 175 тыс. руб./акция; очевидно, что в данном случае можно говорить о существенном риске исключения бумаги из MSCI Russia.

Сценарий 2: если значение free-float в индексе увеличится до 37%, то текущего уровня цены для сохранения в индексе будет достаточно.

Стоит отметить, что в MSCI также могут использовать веса, кратные пяти, поэтому возможны округления.

MSCI традиционно отличается консервативным подходом, что представляет собой риск. Оценка количества акций в обращении может не совпадать с Мосбиржей или процесс корректировки может затянуться. В этом случае может реализоваться сценарий исключения Транснефти из индекса MSCI Russia при отсутствии роста цены.

Финансовые результаты Mail.Ru Group по МСФО за 1К20 и комментарии менеджмента позитивны, на наш взгляд. Диверсифицированность бизнеса и гибкость сервисов будет способствовать росту компании даже в условиях сложившихся ограничений ввиду пандемии.

1К20: незначительно, но выше ожиданий. Финансовые результаты по МСФО за 1К20 оказались несколько лучше консенсус-прогноза Интерфакса.

Выручка выросла до 22,3 млрд руб. (+14% г/г), EBITDA - до 5,7 млрд руб. (+4,1% г/г), чистая прибыль оказалась на уровне 2,2 млрд руб. Рекламная выручка компании в 1К20 составила 8,55 млрд руб. (+9,3% г/г). Игровой бизнес принес 7,9 млрд руб. (+13,4% г/г).

Листинг в России будет. Mail.Ru Group в ходе звонка подтвердила намерение провести листинг на Московской Бирже. Однако не исключено, что сроки могут быть сдвинуты с ранее запланированного первого полугодия в связи продолжающимся карантином. Инициатива выглядит логичной, по примеру TCS Group, Etalon и X5. Российский листинг может оказать поддержку ликвидности акций на наш взгляд, учитывая мало удовлетворенный интерес локальных инвесторов к технологическим компаниям. Потенциально листинг может привести и к попадаю акций компании в MSCI Russia. Капитализация Mail.Ru Group составляет US $3,6 млрд, размер free-float – 50%. Важным критерием остается наличие локального листинга.

В этот кризис удар придется более по контекстной, а не медийной рекламе? Mail.ru Group отозвала предыдущий прогноз финансовых показателей ввиду влияния коронавируса на бизнес компании, в частности на сегмент рекламы, который занимает 40% в выручке группы. В период текущего кризиса основной удар пришелся на контекстную рекламу, которую в основном использует малый и средний бизнес. Тем не менее, сегмент медийной рекламы, на которой в основном специализируется Mail.Ru Group, тоже продолжит находится под мартовским шоком на медиа-рынке. Однако в 2021 г. востребованность онлайн-рекламы вновь может возрасти.

Согласно стресс-тесту Mail.Ru, в ситуации сокращения рынка онлайн-рекламы в России в 2020 г., нематериальные активы компании, в т.ч. поиск, электронная почта, портал и мессенджеры были обесценены на 6,4 млрд руб.

Удачное позиционирование бизнеса поможет развитию и в кризис

Текущий кризис ускорит переход к модели удовлетворения потребностей через on-line платформы: от доставки еды, лекарств до работы и развлечений. Менеджмент подтверждает идею о том, что цифровая эволюция только ускоряется и считает, что в среднесрочной перспективе цели, которые ставились в начале 2020 г. относительно стратегии 2023 могут быть даже превзойдены.

ММО-игры начали компенсировать потери от рекламы. Однако в сегменте ММО-игр, на который приходится более 30% выручки, с конца марта наблюдается позитив, в особенности на ПК, консолях, которые традиционно используются именно дома. Это поможет нивелировать результаты спада на локальном рекламном рынке за счет международных рынков, на которые приходится большую часть ММО-игр. В целом, в ближайшее время компания прогнозирует рост доли игрового сегмента, снижение доходов от онлайн-рекламы.

Ситимобил увеличил число поездок в 1К20 в 3,7 раза г/г, до 39,5 млн, в т.ч. 14,1 млн в марте, увеличившись в 3,8 раз г/г и на 4,4% м/м. Агрегатор сохранить темпы роста, несмотря на распространение вируса СOVID-19.

Синергии платформы, выход в новые сегменты. Компания удачно вышла в B2B сегмент, заработав за 2019 г. 1 млрд руб. Кросс-продажи и взаимодополняемость сервисов может стать новым источником положительных синергий.

X5 Retail Group отчиталась о росте выручки по МСФО в 1К20 до 469 млрд руб. (+15,6% г/г; практически без изменений кв/кв), скорр. EBITDA составила 56,76 млрд руб. (+11,8% г/г; 4% кв/кв), чистая прибыль – 4 млрд руб. (-52% г/г; против убытка в 0,9 млрд руб. в 4К19 ввиду признания неденежных расходов по реструктуризации «Карусели» и налоговых начислений).

-667.png)

-921.png)

Лента опубликовала операционные результаты за 1К20. Совокупная выручка ретейлера во 1К20 выросла до 106 млрд руб. (+7% г/г), в том числе выручка от розничных продаж увеличилась до 104,4 млрд руб. (+7,5% г/г), в свою очередь выручка от оптовой торговли сократилась на 16,7%г/г. LFL-продажи выросли на 4% г/г за счет увеличения среднего розничного чека на 2% при росте трафика на 2%.

Эталон опубликовал операционные результаты за 1К20, согласно которым продажи компании сократились до 125,97 тыс. кв. м (-25% г/г), или 17,94 млрд руб. (-10% г/г). Количество контрактов составило 2323 (-33% г/г), денежные поступления – 17,6 млрд руб. (-26% г/г).

Северсталь представила финансовые результаты по МСФО за 1К20. Выручка компании за 1К20 снизилась до $1777 млрд (-3,3% кв/кв; -12,5% г/г), что обусловлено снижением цен реализации стальной продукции, однако данный эффект был частично нивелирован ростом продаж на 4% кв/кв. Одним из результатов снижения выручки стало уменьшение EBITDA до $555 млн (-7,8% кв/кв; -16,3% г/г). Чистая прибыль, включившая в себя убыток от курсовых разниц в размере $378 млн составила $72 млн (-80,7% кв/кв; -83,2% г/г). Свободный денежный поток по итогам 2019 г. сократился до $54 млн (-46,5% кв/кв; -86,1% г/г).

Северсталь снизила прогноз по капитальным затратам в 2020 г. до $1,45 млрд (-15% от объявленных ранее $1,7 млрд), при этом отметив отсутствие планов по сокращению производства и увеличение доли экспортных поставок до 48-49% во 2К20 (+3 п.п. кв/кв). Также в 2020 г. будет приостановлена часть инвестиционных проектов.

-459.png)

Полюс представил операционные результаты за 1К20. Общий объём производства золота составил 595 тыс. унций (-26% кв/кв, -1% г/г), что обусловлено сезонным сокращением добычи и уменьшением производства аффинированного золота. Расчетная выручка от продаж золота составила $861 млн (-33% кв/кв, +16% г/г) при расчетной средневзвешенной цене реализации золота $1 592/унция (+7% г/г).

Чистый долг на 31 марта 2020 г. оценивается в $3,06 млрд в сравнении с $3 253 млн на конец предыдущего квартала и $3 555 млн - на 31 марта 2019 г.

-879.png)

Распадская представила операционные результаты за 1К20, согласно которым суммарная добыча угля составила 2,95 млн т (+9% кв/кв; -25% г/г), что обусловлено возобновлением добычи тремя лавами на шахте Распадская, ростом добычи углей марок К и ОС на участках шахты Распадская-Коксовая. Объем реализации угольного концентрата вырос до 1,99 млн т (+40% кв/кв; +1,3% г/г), что позволило компании выполнить задачу по максимизации отгрузок продукции. Средневзвешенная цена реализации концентрата снизились до 3,858 тыс. руб./т (-21% кв/кв; -46% г/г).

-192.png)

Энел Россия представила операционные результаты за 1К20. Общий объем выработки электроэнергии составил 5045 ГВтч (-48,7% г/г). Чистый отпуск электроэнергии снизился до 4777 ГВтч (-48,7% г/г). Продажи электроэнергии составили 5561 ГВтч (-48,1% г/г). Негативная динамика обусловлена отсутствием вклада Рефтинской ГРЭС, на долю которой приходилось 48,5% от основных показателей.

Объем производства удобрений Фосагро в 1К20 вырос до 2,55 млн т (+8,6% г/г; +8% кв/кв). Объем продаж в 1К20 составил 2,8 млн т (+9,6% г/г; +22,6% кв/кв).

Акрон опубликовал операционные результаты за 1К20. Общий выпуск продукции по группе минеральных удобрений вырос до 1,948 млн т (+0,6% г/г). Производство аммиака сократилось на 1% г/г, до 0,677 млн т, а объём его переработки в конечные продукты вырос на 7% г/г, достигнув нового максимума - 0,634 млн т. Производство азотных удобрений в свою очередь наоборот снизилось на 10,3% г/г, до 1,114 млн т. Компания произвела корректировки для увеличения производства премиальных товаров, что позволило повысить выпуск промышленных продуктов на 19% г/г.

Полиметалл сообщил о росте производства в 1К20 (+5% г/г), до 391 тыс. унций золотого эквивалента за счет высоких показателей выпуска на Кызыле, Светлом и Варваринском, что скомпенсировало падение средних содержаний в руде на Омолоне и Воронцовском. Выручка компании за 1К19 составила $494 млн (+9% г/г) благодаря росту цен на золото. Объём продаж сократился на 7% г/г ввиду замедления поставок концентрата в Китай из-за пандемии. К началу марта запланированный график поставок был восстановлен. Чистый долг увеличился с $1,479 млрд в 2019 г. до $1,66 млрд в связи с сезонной закупкой дизельного топлива и других расходных материалов, а также низкими объёмами продаж.

Полиметалл подтверждает обнародованный производственный план в объеме 1,6 млн унций золотого эквивалента на 2020 г. Компания сохраняет прогноз годовых денежных затрат в размере $650–700/унция золотого эквивалента и совокупных денежных затрат в размере $850–900/унция золотого эквивалента. Прогноз будет пересмотрен при публикации итогов первого полугодия.

Русгидро сообщила о росте объема выработки электроэнергии в 1К20 с учётом Богучанской ГЭС до 29,6 млрд кВтч (+19,2% г/г). Гидроэлектростанции группы повысили выработку до 24,8 млрд кВтч (+29,6% г/г), что вызвано рекордным притоком воды в водохранилища ГЭС на Волге, Каме и Дальнем Востоке в 1К20. Полезный отпуск электроэнергии по группе составил 13,5 млрд кВтч (+0,2% г/г).

Мечел продал компании «А-Проперти» 51% в Эльгинском проекте. Сумма сделки составила 89 млрд руб. Выручку от продажи доли в Эльгинском проекте Мечел направит на погашение долга. Также компания подписала соглашения о реструктуризации долга с Газпромбанком и ВТБ, продлив срок погашения долга на семь лет, до марта 2027 г., с возможностью пролонгации еще на три года. Обязательства компании перед Газпромбанком уменьшатся на 38 млрд руб., перед ВТБ – на 50 млрд руб. Общая сумма реструктурированного долга перед кредиторами после погашения части долга составит 237 млрд руб.

М.Видео и Эльдорадо заключили соглашение с Х5 Retail Group о доставке онлайн-заказов М.Видео и Эльдорадо в магазины Пятерочки. Заказы будут доставляться в пункты выдачи и постаматы фуд-ретейлера в Москве и Московской области.

Правительство России может возместить российским авиакомпаниям 9,3 млрд руб. недополученных доходов за февраль и март 2020 г., сообщается в материалах правительства по преодолению экономических последствий Covid-19.

За февраль авиакомпании могут получить 1,7 млрд руб., за март - 7,6 млрд руб. и далее на ежемесячной основе. 2,1 млрд руб. планируется направить российским аэропортам в качестве компенсации закрытия международных рейсов.

Ключевой фактор, который стимулирует спрос на риск, - скорейшее возобновление экономической активности по всему миру, от Австралии до США, после более чем пяти недель карантина. В США такие штаты, как Аляска, Джорджия, Теннесси, Техас и Южная Каролина, в последние дни стали ослаблять ограничительные меры, в результате чего бизнес начал постепенно возобновлять деятельность. На первом этапе откроются рестораны, кинотеатры, церкви и другие заведения, которым предписано обеспечивать соблюдение режима социального дистанцирования. В Нью-Йорке первый этап снятия ограничительных мер начнется 15 мая. Глава Минфина США Стивен Мнучин ожидает резкого экономического скачка в июле, августе и сентябре. Власти Австралии ослабят ограничительные меры 2 мая.

Премьер-министр Италии заявил, что с 4 мая власти начнут снимать ограничения, относящиеся к промышленности, сфере услуг и социальным контрактам. В Испании ограничения были ослаблены 19 апреля.

На этой неделе в Китае занятия возобновили старшеклассники, темпы падения прибыли промышленных предприятий в апреле замедляются, что предвещает восстановление показателя.

Падение цен на нефть продлится до конца недели

Волатильность прошлой недели была обусловлена очередной порцией негативных макроэкономических данных. Так, объем заказов на товары длительного пользования в США в апреле рухнул до исторического минимума из-за падения спроса на машинное оборудование и самолеты, число заявок на пособие по безработице выросло, в результате чего общее число безработных в США превысило 26 млн всего за два месяца. Индекс потребительских настроений в США от Мичиганского университета упал до минимума 2011 г. Индекс деловой активности PMI США в апреле, по предварительным данным, обновил минимум, упав до 37 п.

В условиях ужасных экономических данных, избыточных запасов, растущего предложения и сокращающегося спроса цена Brent опустилась до минимума с 1999 г., когда мировая экономика находилась в рецессии после азиатского и российского финансовых кризисов. До истечения срока действия майского контракта на рынке наблюдалась беспрецедентная динамика - фьючерс на WTI торговался по отрицательной цене из-за нехватки нефтехранилищ.

Нефть на прошлой неделе оказалась в аутсайдерах - ее цена упала более чем на 20% после резкого отскока в понедельник вслед за пролонгацией фьючерсного контракта WTI с мая на июнь. Мы считаем, что волатильность нефтяных котировок будет оставаться высокой до 30 апреля, когда состоится пролонгация фьючерса Brent с мая на июнь.

Мы видим потенциал роста стоимости новых июньских контрактов, которые начнут торговаться 1 мая, благодаря восстановлению оптимизма инвесторов в отношении перспектив мировой экономики и сокращению добычи участниками сделки ОПЕК+.

Динамика прошлой недели

Несмотря на волатильность цен на нефть, в лидеры роста вышли бумаги американских нефтесервисных компаний, стоимость которых поднялась на 7-8% с локальных минимумов. Доллар США укрепился к валютам развивающихся стран (EM) в результате удешевления нефти. Рынок Турции, Европы и РТС прибавили по 2%. В США акции IT-компаний подорожали на 1,1%. Динамика бумаг американского технологического и потребительского секторов способствовала росту рынка США. Инвесторы оценили последнюю отчетность Netflix, который сообщил о 16 млн новых пользователей. Во втором квартале число новых подписчиков составит 7 млн человек, прогнозирует компания. В лидеры роста из числа входящих в IT-индекс компаний вышли Apple и Microsoft. Intel стал одной из последних корпораций, отозвавших годовой прогноз из-за пандемии. Многие продуктовые ретейлеры и производители потребительских товаров длительного пользования сообщили о росте квартальных показателей.

Крупнейшие ЦБ мира тушат пожар новой ликвидностью

Дональд Трамп послал положительный сигнал рынкам, подписав законопроект о дополнительном пакете помощи экономике в размере $484 млрд, часть средств которого будет направлена на поддержку малого бизнеса. Мера стала последней в череде законодательных инициатив, направленных на поддержку пострадавшей от коронавируса экономики. Таким образом, общий объем мер фискального стимулирования составил немногим менее $3 трлн, или 15% ВВП США.

Власти ЕС согласовали пакет стимулирующих мер в размере 540 млрд евро ($580 млрд), направленный на борьбу с самыми серьезными последствиями пандемии, но не смогли разработать более долгосрочную программу восстановления экономики. Акции упали, а облигации выросли. Индекс делового климата в Германии в апреле упал до очередного минимума, следует из сообщения исследовательского института IFO. Сейчас ЕЦБ обсуждает увеличение объема покупок облигаций, в частности корпоративных облигаций с низким кредитным рейтингом.

ЦБ Японии отменил лимит на выкуп гособлигаций в рамках программы количественного смягчения (QE), объем который ранее ограничился порядка 20 трлн иен и сейчас увеличится до 80 трлн иен ($743 млрд) в год. Таким образом, регулятор примкнул к ФРС США. Регулятор также объявил об увеличении целевого объема выкупа корпоративных бондов и краткосрочных векселей, повышении верхнего предела выкупа облигаций одного эмитента, векселей, а также обращения бондов, подлежащих выкупу.

В общей сложности активы на балансе четырех крупнейших Центробанков увеличились до более чем $23 трлн, или чуть менее 30% мирового ВВП. Средства на балансе ФРС США превысили $6,6 трлн, а ЕЦБ - $5,7 трлн.

Анализ финотчетности

По данным Facset, по состоянию на 24 апреля 2020 г. (24% компаний S&P 500 сообщили о фактических результатах), 60% отчитавшихся компаний S&P 500 сообщили о неожиданном росте прибыли на акцию, также 60% сообщили о неожиданном росте выручки. В 1К120 комбинированная прибыль S&P 500 (включает фактические результаты компаний, которые отчитались, и оценочные результаты компаний, которые еще не отчитались) снизилась на 15,8%. Если после публикации результатов оставшимися компаниями снижение составит 15,8%, оно станет максимальным со 2К2009.

Предстоящая неделя - зарубежные рынки

По мере продолжения борьбы с коронавирусом некоторые страны начинают ослаблять ограничительные меры. ФРС, ЕЦБ и Банк Японии на этой неделе объявят решения по ставкам, а некоторые крупные экономики опубликуют данные по ВВП. Также не этой неделе вступает в силу апрельское соглашение ОПЕК+ о сокращении добычи.

Вторник, 28 апреля

HSBC: отчетность за 1К20.

UBS: отчетность за 1К20.

BP: отчетность за 1К20.

Отчетность также представят Caterpillar, 3M, Pfizer, Alphabet, Ford.

Заседание Федерального комитета по операциям на открытом рынке ФРС, на котором будет определен курс политики в условиях стремительного роста безработицы и экономического кризиса.

Среда, 29 апреля

Решение по ставке ФРС, пресс-конференция председателя Пауэлла.

США: ВВП за 1К20, прогноз -3,9% кв/кв, первое сокращение за шесть лет.

Данные по запасам нефти от Минэнерго США (EIA).

Deutsche Bank: отчетность 1К20.

Barclays: отчетность за 1К20.

Standard Chartered: отчетность за 1К20.

Tesla: отчетность за 1К20.

Facebook: отчетность за 1К20.

Samsung: отчетность за 1К20, конференц-колл.

Отчетность также представят Boeing, GE, Mastercard, Yum! Brands.

Четверг, 30 апреля

Ставка ЕЦБ, пресс-конференция председателя Кристин Лагард.

США представят следующую статистику:

Личные доходы/расходы, индекс доверия потребителей от Bloomberg.

Индекс деловой активности (PMI) в Чикаго (апр.).

Число заявок на пособие по безработице за неделю по 25 апреля.

Royal Dutch Shell: отчетность за 1К20.

Amazon: отчетность за 1К20.

Apple: отчетность за 1К20.

Отчетность также представят McDonald’s, Comcast, Twitter, Kraft Heinz.

Предварительные данные по ВВП Мексики за 1К20 могут указать на то, что вторая по величине экономика Латинской Америки приближается к глубочайшей рецессии за последние десятилетия. Аналитики прогнозируют падение ВВП страны на 9%.

ВВП: Канада, Мексика, Испания, Италия, Франция, Еврозона, Тайвань, Литва, Латвия.

Пятница, 1 мая

Большинство стран Европы, Россия, ряд государств Азии и Латинской Америки отмечают День труда.

Возможное истечение срока действия федеральных директив, обеспечивающих режим социального дистанцирования, в рамках политики Дональда Трампа по снятию ограничительных мер. Сроки снятия ограничений в штатах определят губернаторы.

Вступает в силу апрельское соглашение ОПЕК+ о сокращении добычи. Масштабные по историческим меркам сокращения могут быть недостаточными для компенсации падения спроса на нефть.

США: продажи автомобилей. Автопроизводители в основном перешли к публикации данных о продажах на ежеквартальной основе, но те, кто все еще публикует ежемесячные данные, как ожидается, сообщат о падении продаж до минимума за последние десятилетия. Розничные продажи автомобилей по 19 апреля упали на 51%, по прогнозу исследовательской компании J.D. Power.

Индекс деловой активности в производственном секторе США, рассчитываемый Markit; ISM обрабатывающих отраслей, прогноз - 36,1 п.; расходы на строительство.

1К20 - финрезультаты

На этой неделе выходит отчетность следующих крупных компаний:

Amazon, Twitter, Facebook, Microsoft, Nokia, Wirecard, Apple, Alphabet, Spotify, Qualcomm, Sirius, Samsung, eBay, Advanced Micro Devices, Caterpillar, GE, Northrop Grumman, Weyerhaeuser, Honeywell, 3M, Airbus, Boeing, General Dynamics, LG Electronics, UBS, Deutsche Bank, Barclays, Aflac, Visa, HSBC, Mastercard, Sberbank, Banco Santander, Swiss Re, Bank of China, Royal Bank of Scotland, Apollo Global Mgmt., Danske Bank, Carlyle Group, CME, Standard Chartered, Aon, Chevron, Exxon Mobil, BP, Royal Dutch Shell, Total, ConocoPhillips, Phillips 66, SolarWinds, Vale.

График недели

Российский рынок за неделю

На неделе с 20 по 24 апреля рубль ослаб к доллару и к евро до 74,57 руб. и 80,67 руб. соответственно. Индекс Мосбиржи повысился на 1,07%, РТС — на 0,27%.

Лидеры роста и падения

Лидерами роста стали Полиметалл (+11,2%), En+ (ао +8,18%), М.Видео (+4,5%), Полюс (+3,51), Фосагро (ао +3,5%), Московская биржа (+3,23%).

В число аутсайдеров вошли Транснефть (ап -8,67%), Детский мир (-4,9%), Россети (ао -3,19%), БСПБ (-3,06%), Эталон (-2,93%), Татнефть (ап -2,63%), Русснефть (ао -2,59%).

-906.png)

Долговые рынки

На внутреннем рынке облигаций на прошлой неделе наблюдалась разнонаправленная динамика. В первой половине недели преимущество была у продавцов. Причиной распродаж стал коллапс нефтяного рынка, где впервые в истории стоимость ближайшего по сроку фьючерса на нефть сорта WTI опускалась ниже нуля. Впрочем, ОФЗ проявили неплохую устойчивость - длинные бумаги подешевели в пределах 2%. Более того, достаточно быстро ситуация развернулась в пользу покупателей ввиду стабилизации цен на рынке углеводородов и растущей уверенности в продолжении цикла смягчения монетарных условий в России. Ожидания инвесторов оправдались - Банк России по итогам апрельского опорного заседания в минувшую пятницу принял решение снизить ключевую ставку сразу на 50 б.п., до 5,5%, послав дальнейший «голубиный» сигнал рынку. В ходе пресс-конференции председатель Эльвира Набиуллина заявила, что существует потенциал смягчения монетарных условий, в том числе на 100 б.п. до конца 2020 г. Такая риторика безусловно крайне позитивна для рублевого долгового рынка, который сразу отреагировал ростом. Важно отметить, что текущие цены ОФЗ до этого момента не учитывали возможное снижение ставки до 4,5% (доходность коротких выпусков находится в диапазоне 5,2-5,3%), поэтому мы ждем наращивания покупок в ближайшее время и рекомендуем увеличивать дюрацию портфеля. Всего по итогам недели суверенная кривая опустилась ниже на 10-17 б.п. Динамика бумаг на ближнем отрезке была более определенной, в результате чего наклон кривой уменьшился. В целом российский рынок оказался в лидерах роста, опередив большинство сопоставимых площадок во вселенной EM. Стоимость контракта CDS 5 лет на российский суверенный риск за неделю опустилась на 10 п.п. и на данный момент составляет 180,5. По данным НРД, остатки на счетах иностранных инвесторов на прошлой неделе увеличились на 46 млрд руб. (чистый приток наблюдается вторую неделю подряд). Таким образом, общая доля нерезидентов в ОФЗ сейчас составляет 31%.

Весьма интересное событие произошло 22 апреля на еженедельных первичных аукционах Минфина. При очень хорошем спросе (bid to cover- 1,6x) и практически без какой-либо дополнительной премии (доходность по цене отсечения 6,01%) ведомство смогло разместить среднесрочный «классический» выпуск ОФЗ 26229 на 86,7 млрд руб. В то же время аукцион по продаже флоатера 24021 был признан несостоявшимся (как и две недели назад). Иными словами, игроки выразили готовность покупать бумаги с текущей доходностью ниже ставки RUONIA, но не проявили интереса к выпуску, привязанному к этой ставке. Эта ситуация лишний раз подкрепила уверенность участников рынка в том, что ставки в ближайшее время продолжат нисходящий тренд. Нерезиденты, как и на позапрошлом аукционе, оказались весьма активны, выкупив примерно 46% первичного предложения.

Движения в сегменте российских суверенных еврооблигаций на прошлой неделе во-многом повторяли российский рублевый рынок. После небольшой «просадки» из-за конъюнктуры сырьевых площадок, начиная с четверга, на рынке наблюдалась восстановительная динамика. Таким образом, кривая завершила неделю параллельным сдвигом вниз на 5-7 б.п.

Предстоящая неделя – российский рынок

На предстоящей неделе отчетность по МСФО за 1К20 опубликуют Магнит, Детский мир, Газпром, Новатэк, НЛМК, Сургутнефтегаз, Сбербанк. Яндекс опубликует результаты за 1К20 по GAAP.

Магнит: ожидаются умеренно позитивные результаты 1К20

Мы ожидаем умеренно положительную реакцию рынка на финансовые и операционные результаты Магнита, которые ретейлер опубликует 29 апреля. Инвесторы ждут данных по продажам в апреле и прогнозы менеджмента по развитию бизнеса в 2020 г.

Мы считаем, что давление на финансовые результаты Магнита оказали курсовая разница и затраты на персонал ввиду того, что у компании отсутствует онлайн-доставка и ретейлер вынужден сохранять рабочие часы своих магазинов.

Снижение трафика в конце марта 2020 г. может быть нивелировано ростом среднего чека и оперативной реакцией компании на повышенный спрос в начале месяца, когда компания смогла удовлетворить потребности клиентов благодаря эффективной логистике, лучшей в секторе.

Тот факт, что Магнит доминирует в регионах, где онлайн-сервис пока отстает от Москвы, нивелирует негативный эффект для Магнита с финансовой точки зрения.

Детский мир: сдержанные ожидания по 1К20 г.

Ситуация с Детским миром может оказаться несколько хуже. Ранее компания опубликовала сдержанные операционные результаты, согласно которым выручка группы увеличилась до 31 млрд руб. (+11,2% г/г), в т.ч. выручка интернет-магазина - до 5,4 млрд руб. (+110,5% г/г), что составило 17% от общей выручки. Продажи LFL сети магазинов Детского мира в России и Казахстане выросли на 4% г/г (на 3,5% г/г в России, 25,7% г/г — в Казахстане) за счет роста общего числа чеков на 4,4%. Средний чек, в свою очередь, уменьшился на 0,4%. За 1К20 компания открыла восемь новых магазинов из 90 планируемых к открытию в 2020 г.

Ввиду закупки основной продукции Детским миром в начале 2020 г., до начала пандемии, курсовая разница окажет меньшее давление на чистую прибыль компании.

Мы ожидаем прогноза менеджмента по развитию бизнеса в 2020 г. По нашим оценкам, снижение доходов населения может способствовать оттоку клиентов из Детского мира и перехода покупателей в дискаунтеры.

Дивиденды и обратный выкуп

Из-за кризиса, вызванного коронавирусом, ВТБ может не выплатить дивиденды за 2019 г. или 2020 г., считают аналитики S&P. Госбанк заработал в прошлом году 200 млрд руб. и планировал направить государству и миноритариям 50% этой суммы.

Экономика падает, конъюнктура остается неопределённой. Компании (включая банк Санкт-Петербурга) отменяют выплаты дивиденды. От них могут отказаться и госкомпании, которые правительство долго и последовательно подталкивало к увеличению выплат дивидендов. Было бы странно одной рукой деньги раздавать, другой – забирать. Это применимо, прежде всего, к банкам.

Банк России 9 апреля рекомендовал финансовым организациям перенести ГОСА, в рамках которых будут приняты решения о выплате дивидендов за 2019 г., на конец августа — сентябрь 2020 г.

Также согласно апрельской рекомендации ЦБ, финансовые организации могут выплачивать дивиденды только при условии достаточности капитала для продолжения деятельности в долгосрочной перспективе.

Совет директоров Роснефти рекомендовал дивиденды за 2П19 в размере 18,07 руб./акция (5,5% дивидендная доходность). Дата закрытия реестра – 15 июня 2020 г. Годовое собрание акционеров состоится 2 июня 2020 г.

На дивиденды будет направлено 50% чистой прибыли по МСФО, с учетом выплаты дивидендов по итогам 1П19. Учитывая выплаты дивидендов по итогам 1П19, суммарный дивиденд за 2019 г. составит 33 руб./акция (10,1% дивидендная доходность).

Важным вопросом остается стабильность дивидендных выплат по итогам 2020 г. На наш взгляд, существует значительный риск снижения дивидендов за 2020 г.

Татнефть рекомендовала не выплачивать текущие дивиденды за 2019 г. на обыкновенные акции и выплатить 1 руб. на привилегированную акцию (менее 1% дивидендная доходность).

При сокращении добычи в России по соглашению с ОПЕК++, вероятнее всего, закрывать будут именно старые скважины, относительным лидером по числу которых является Татнефть. Наверняка в этих условиях акционеры, включая правительство республики Татарстан, согласятся не только на отказ от дивидендов за последний период, но могут пойти и на их снижение за 2020 г.

Ситуация с Татнефтью может означать, что старые правила выплаты дивидендов могут вскоре перестать работать. Формально прописанные алгоритмы дивидендной политики могут быть приостановлены по рекомендациям советов директоров или же база для начисления дивидендов может значительно скорректироваться в силу единоразовых статей в отчетности. Лидеры по дивидендной доходности наверняка поменяются. Более высокую дивидендную доходность по итогам 2020 г. могут показать менее циклические компании, бизнес которых менее подвержен текущему кризису (телекомы, золотодобывающие компании, ретейл).

Совет директоров Энел Россия рекомендовал дивиденды за 2019 г. в 8,5 коп./акция, что соответствует доходности на уровне 9,7%. Выплатить дивиденды компания планирует из накопленной прибыли прошлых лет после погашения убытков. Общая сумма выплат составит 3 млрд руб.

Рекомендованная дата закрытия реестра — 9 июля 2020 г. Компания планирует проведение ГОСА в заочном формате 19 июня.

По итогам 2018 г. компания выплачивала дивиденды в размере 14,1471 коп./акция. Общий объем выплат за 2018 г. составил 5 млрд руб., или 65% чистой прибыли по МСФО.

Согласно стратегии, Энел Россия планирует выплачивать дивиденды в 2019-2022 гг. на уровне 3 млрд. руб. Таким образом, размер дивиденда на акцию составит 0,08 руб. в год. В будущем компания планирует вернуться к политике выплат исходя из процента чистой прибыли (вероятно после 2022 г.).

Полиметалл не планирует менять решение по объявленным ранее текущим дивидендам за 2019 г. в размере $0,42/акция (против $0,31/акция в 2018 г.), которые будут выплачены 29 мая. Дивидендная доходность - 2,2%. Экс-дивиденд дата – 7 мая 2020 г., дата закрытия реестра – 11 мая 2020 г. Суммарный дивиденд за 2019 г., включая специальный дивиденд, находится на уровне $0,82/акция (против $0,48/акция в 2018 г.), что соответствует 4,3% доходности. Дивиденд подлежит одобрению на годовом общем собрании акционеров 27 апреля 2020 г.

Внеочередное общее собрание акционеров Globaltrans 12 мая 2020 г. рассмотрит программу выкупа до 5% капитала, сообщила компания. Количество акций в обращении составляет 57%. Менеджмент считает, что в текущей ситуации инвестиции в акции могут стать более привлекательными по сравнению с расширением вагонного парка.

Менее чем за месяц это уже третья компания на рынке, вслед за ТМК и Эталоном, запустившая программу выкупа акций.

В своём пресс-релизе компания вновь обозначила готовность выплатить за 2019 г. 8,6 млрд руб., что составляет 46,55 руб./ГДР/акция (10% дивидендная доходность). Дата закрытия реестра акционеров – 30 апреля 2020 г., экс-дивиденд дата – 29 апреля 2020 г., согласно пресс-релизу компании от 30 марта 2020 г. Всего предполагалось, что за 2019 г. выплаты составят 93,11 руб./ГДР/акция, включая специальные и промежуточные дивиденды.

Новости

Лукойл (Ваа2/ВВВ/ВВВ+) во вторник, 28 апреля, откроет книгу заявок на 10-летние долларовые ноты индикативного объема. Таким образом, это станет вторым предложением от российских заемщиков с момента начала рыночной турбулентности. Индикативная доходность новых бумаг пока не обнародована. Доходность наиболее длинного выпуска еврооблигаций Лукойла Lukoil 26 сейчас составляет 3,35%. По нашей оценке, новые бумаги могут быть размещены в диапазоне 3,7-3,8% годовых.

ТМК на этой неделе повторно подаст в ЦБ документы на одобрение оферты миноритариям в соответствии с предписаниями Банка России. Компания указывает в пресс-релизе, что дата и временные параметры добровольного предложения на выкуп акций зависят от его рассмотрения Банком России, и отсутствуют какие-либо гарантии относительно сроков. Ожидается, что останется без изменений цена приобретения акций, одобренная советом директоров компании. ЦБ должен рассмотреть документы за 15 дней.

Ранее мы предполагали, что что деньги на счет акционеров могут прийти не менее чем через 85 дней с даты подачи документов в ЦБ. Новым ориентиром может стать конец июля 2020 г.

Напомним, что 7 апреля совет директоров ТМК одобрил программу выкупа акций компании по цене 61 руб./акция. Выкуп акций ТМК будет осуществляться путем направления АО «Волжский трубный завод» (АО «ВТЗ»), стопроцентной дочерней компанией ТМК, добровольного предложения в отношении 358 826 299 обыкновенных акций.

Предложение означает потенциальный выкуп почти 35% акций ТМК, что соответствует всему free-float компании. Компания предполагает возможный делистинг акций ТМК с Лондонской биржи и не исключает, как минимум, понижения котировального уровня на Московской Бирже.

На прошлой неделе ТМК сообщила о снижении общего объема отгрузки труб в 1К20 до 727 тыс. т (-5% г/г), что главным образом связано со снижением отгрузки бесшовных труб в России и ЕС ввиду нестабильной экономической ситуации и волатильности цен на нефть. ТМК ожидает, что во 2К20 спрос на продукцию компании в России и Европе останется под давлением ввиду неблагоприятной макроэкономической обстановки и волатильность цен на нефть.

-586.png)

Транснефть: free-float увеличен. Когда это будет учтено в перерасчете индексов?

Московская биржа пересмотрела значение коэффициента free-float привилегированных акций Транснефти и установила его на уровне 37%. Данное решение было принято 16 апреля 2020 г. по итогам заседания Индексного комитета Мосбиржи.

Новое значение коэффициента free-float привилегированных акций Транснефти будет учитываться в индексах, рассчитываемых Московской Биржей, начиная с 19 июня 2020 г. Данное событие окажет поддержку акциям компании.

Как быстро увеличение free-float будет учтено MSCI Russia?

Напомним, что с 17 по 30 апреля длится расчетный период индекса MSCI Russia. На данный момент количество акций в обращении Транснефти, используемое для расчета индекса, составляет 466462,5 (shares FIF Adjusted), или 30%. Вес Транснефти в индексе MSCI Russia составляет 0,54%.

Важными вопросами являются:

насколько заявление Мосбиржи станет достаточно серьезным основанием для MSCI для изменения параметров расчета индекса. К сожалению, пресс-релиз Мосбиржи не раскрывает информацию, за счет чего free-float Транснефти был увеличен.

как быстро в MSCI смогут пройти бюрократические процедуры и инкорпорировать новый параметр в свои расчеты. Напомним, что пересмотр индекса, следующий за апрельским, произойдет августе.

На данный момент акция торгуется по 140 тыс руб./акция. По нашим предварительным оценкам, вероятны следующие основные сценарии:

Сценарий 1: если значение free-float в индексе останется на уровне 30%, то для сохранения в индексе необходим рост цены Траснефти до более 175 тыс. руб./акция; очевидно, что в данном случае можно говорить о существенном риске исключения бумаги из MSCI Russia.

Сценарий 2: если значение free-float в индексе увеличится до 37%, то текущего уровня цены для сохранения в индексе будет достаточно.

Стоит отметить, что в MSCI также могут использовать веса, кратные пяти, поэтому возможны округления.

MSCI традиционно отличается консервативным подходом, что представляет собой риск. Оценка количества акций в обращении может не совпадать с Мосбиржей или процесс корректировки может затянуться. В этом случае может реализоваться сценарий исключения Транснефти из индекса MSCI Russia при отсутствии роста цены.

Финансовые результаты Mail.Ru Group по МСФО за 1К20 и комментарии менеджмента позитивны, на наш взгляд. Диверсифицированность бизнеса и гибкость сервисов будет способствовать росту компании даже в условиях сложившихся ограничений ввиду пандемии.

1К20: незначительно, но выше ожиданий. Финансовые результаты по МСФО за 1К20 оказались несколько лучше консенсус-прогноза Интерфакса.

Выручка выросла до 22,3 млрд руб. (+14% г/г), EBITDA - до 5,7 млрд руб. (+4,1% г/г), чистая прибыль оказалась на уровне 2,2 млрд руб. Рекламная выручка компании в 1К20 составила 8,55 млрд руб. (+9,3% г/г). Игровой бизнес принес 7,9 млрд руб. (+13,4% г/г).

Листинг в России будет. Mail.Ru Group в ходе звонка подтвердила намерение провести листинг на Московской Бирже. Однако не исключено, что сроки могут быть сдвинуты с ранее запланированного первого полугодия в связи продолжающимся карантином. Инициатива выглядит логичной, по примеру TCS Group, Etalon и X5. Российский листинг может оказать поддержку ликвидности акций на наш взгляд, учитывая мало удовлетворенный интерес локальных инвесторов к технологическим компаниям. Потенциально листинг может привести и к попадаю акций компании в MSCI Russia. Капитализация Mail.Ru Group составляет US $3,6 млрд, размер free-float – 50%. Важным критерием остается наличие локального листинга.

В этот кризис удар придется более по контекстной, а не медийной рекламе? Mail.ru Group отозвала предыдущий прогноз финансовых показателей ввиду влияния коронавируса на бизнес компании, в частности на сегмент рекламы, который занимает 40% в выручке группы. В период текущего кризиса основной удар пришелся на контекстную рекламу, которую в основном использует малый и средний бизнес. Тем не менее, сегмент медийной рекламы, на которой в основном специализируется Mail.Ru Group, тоже продолжит находится под мартовским шоком на медиа-рынке. Однако в 2021 г. востребованность онлайн-рекламы вновь может возрасти.

Согласно стресс-тесту Mail.Ru, в ситуации сокращения рынка онлайн-рекламы в России в 2020 г., нематериальные активы компании, в т.ч. поиск, электронная почта, портал и мессенджеры были обесценены на 6,4 млрд руб.

Удачное позиционирование бизнеса поможет развитию и в кризис

Текущий кризис ускорит переход к модели удовлетворения потребностей через on-line платформы: от доставки еды, лекарств до работы и развлечений. Менеджмент подтверждает идею о том, что цифровая эволюция только ускоряется и считает, что в среднесрочной перспективе цели, которые ставились в начале 2020 г. относительно стратегии 2023 могут быть даже превзойдены.

ММО-игры начали компенсировать потери от рекламы. Однако в сегменте ММО-игр, на который приходится более 30% выручки, с конца марта наблюдается позитив, в особенности на ПК, консолях, которые традиционно используются именно дома. Это поможет нивелировать результаты спада на локальном рекламном рынке за счет международных рынков, на которые приходится большую часть ММО-игр. В целом, в ближайшее время компания прогнозирует рост доли игрового сегмента, снижение доходов от онлайн-рекламы.

Ситимобил увеличил число поездок в 1К20 в 3,7 раза г/г, до 39,5 млн, в т.ч. 14,1 млн в марте, увеличившись в 3,8 раз г/г и на 4,4% м/м. Агрегатор сохранить темпы роста, несмотря на распространение вируса СOVID-19.

Синергии платформы, выход в новые сегменты. Компания удачно вышла в B2B сегмент, заработав за 2019 г. 1 млрд руб. Кросс-продажи и взаимодополняемость сервисов может стать новым источником положительных синергий.

X5 Retail Group отчиталась о росте выручки по МСФО в 1К20 до 469 млрд руб. (+15,6% г/г; практически без изменений кв/кв), скорр. EBITDA составила 56,76 млрд руб. (+11,8% г/г; 4% кв/кв), чистая прибыль – 4 млрд руб. (-52% г/г; против убытка в 0,9 млрд руб. в 4К19 ввиду признания неденежных расходов по реструктуризации «Карусели» и налоговых начислений).

-667.png)

-921.png)

Лента опубликовала операционные результаты за 1К20. Совокупная выручка ретейлера во 1К20 выросла до 106 млрд руб. (+7% г/г), в том числе выручка от розничных продаж увеличилась до 104,4 млрд руб. (+7,5% г/г), в свою очередь выручка от оптовой торговли сократилась на 16,7%г/г. LFL-продажи выросли на 4% г/г за счет увеличения среднего розничного чека на 2% при росте трафика на 2%.

Эталон опубликовал операционные результаты за 1К20, согласно которым продажи компании сократились до 125,97 тыс. кв. м (-25% г/г), или 17,94 млрд руб. (-10% г/г). Количество контрактов составило 2323 (-33% г/г), денежные поступления – 17,6 млрд руб. (-26% г/г).

Северсталь представила финансовые результаты по МСФО за 1К20. Выручка компании за 1К20 снизилась до $1777 млрд (-3,3% кв/кв; -12,5% г/г), что обусловлено снижением цен реализации стальной продукции, однако данный эффект был частично нивелирован ростом продаж на 4% кв/кв. Одним из результатов снижения выручки стало уменьшение EBITDA до $555 млн (-7,8% кв/кв; -16,3% г/г). Чистая прибыль, включившая в себя убыток от курсовых разниц в размере $378 млн составила $72 млн (-80,7% кв/кв; -83,2% г/г). Свободный денежный поток по итогам 2019 г. сократился до $54 млн (-46,5% кв/кв; -86,1% г/г).

Северсталь снизила прогноз по капитальным затратам в 2020 г. до $1,45 млрд (-15% от объявленных ранее $1,7 млрд), при этом отметив отсутствие планов по сокращению производства и увеличение доли экспортных поставок до 48-49% во 2К20 (+3 п.п. кв/кв). Также в 2020 г. будет приостановлена часть инвестиционных проектов.

-459.png)

Полюс представил операционные результаты за 1К20. Общий объём производства золота составил 595 тыс. унций (-26% кв/кв, -1% г/г), что обусловлено сезонным сокращением добычи и уменьшением производства аффинированного золота. Расчетная выручка от продаж золота составила $861 млн (-33% кв/кв, +16% г/г) при расчетной средневзвешенной цене реализации золота $1 592/унция (+7% г/г).

Чистый долг на 31 марта 2020 г. оценивается в $3,06 млрд в сравнении с $3 253 млн на конец предыдущего квартала и $3 555 млн - на 31 марта 2019 г.

-879.png)

Распадская представила операционные результаты за 1К20, согласно которым суммарная добыча угля составила 2,95 млн т (+9% кв/кв; -25% г/г), что обусловлено возобновлением добычи тремя лавами на шахте Распадская, ростом добычи углей марок К и ОС на участках шахты Распадская-Коксовая. Объем реализации угольного концентрата вырос до 1,99 млн т (+40% кв/кв; +1,3% г/г), что позволило компании выполнить задачу по максимизации отгрузок продукции. Средневзвешенная цена реализации концентрата снизились до 3,858 тыс. руб./т (-21% кв/кв; -46% г/г).

-192.png)

Энел Россия представила операционные результаты за 1К20. Общий объем выработки электроэнергии составил 5045 ГВтч (-48,7% г/г). Чистый отпуск электроэнергии снизился до 4777 ГВтч (-48,7% г/г). Продажи электроэнергии составили 5561 ГВтч (-48,1% г/г). Негативная динамика обусловлена отсутствием вклада Рефтинской ГРЭС, на долю которой приходилось 48,5% от основных показателей.

Объем производства удобрений Фосагро в 1К20 вырос до 2,55 млн т (+8,6% г/г; +8% кв/кв). Объем продаж в 1К20 составил 2,8 млн т (+9,6% г/г; +22,6% кв/кв).

Акрон опубликовал операционные результаты за 1К20. Общий выпуск продукции по группе минеральных удобрений вырос до 1,948 млн т (+0,6% г/г). Производство аммиака сократилось на 1% г/г, до 0,677 млн т, а объём его переработки в конечные продукты вырос на 7% г/г, достигнув нового максимума - 0,634 млн т. Производство азотных удобрений в свою очередь наоборот снизилось на 10,3% г/г, до 1,114 млн т. Компания произвела корректировки для увеличения производства премиальных товаров, что позволило повысить выпуск промышленных продуктов на 19% г/г.

Полиметалл сообщил о росте производства в 1К20 (+5% г/г), до 391 тыс. унций золотого эквивалента за счет высоких показателей выпуска на Кызыле, Светлом и Варваринском, что скомпенсировало падение средних содержаний в руде на Омолоне и Воронцовском. Выручка компании за 1К19 составила $494 млн (+9% г/г) благодаря росту цен на золото. Объём продаж сократился на 7% г/г ввиду замедления поставок концентрата в Китай из-за пандемии. К началу марта запланированный график поставок был восстановлен. Чистый долг увеличился с $1,479 млрд в 2019 г. до $1,66 млрд в связи с сезонной закупкой дизельного топлива и других расходных материалов, а также низкими объёмами продаж.

Полиметалл подтверждает обнародованный производственный план в объеме 1,6 млн унций золотого эквивалента на 2020 г. Компания сохраняет прогноз годовых денежных затрат в размере $650–700/унция золотого эквивалента и совокупных денежных затрат в размере $850–900/унция золотого эквивалента. Прогноз будет пересмотрен при публикации итогов первого полугодия.

Русгидро сообщила о росте объема выработки электроэнергии в 1К20 с учётом Богучанской ГЭС до 29,6 млрд кВтч (+19,2% г/г). Гидроэлектростанции группы повысили выработку до 24,8 млрд кВтч (+29,6% г/г), что вызвано рекордным притоком воды в водохранилища ГЭС на Волге, Каме и Дальнем Востоке в 1К20. Полезный отпуск электроэнергии по группе составил 13,5 млрд кВтч (+0,2% г/г).

Мечел продал компании «А-Проперти» 51% в Эльгинском проекте. Сумма сделки составила 89 млрд руб. Выручку от продажи доли в Эльгинском проекте Мечел направит на погашение долга. Также компания подписала соглашения о реструктуризации долга с Газпромбанком и ВТБ, продлив срок погашения долга на семь лет, до марта 2027 г., с возможностью пролонгации еще на три года. Обязательства компании перед Газпромбанком уменьшатся на 38 млрд руб., перед ВТБ – на 50 млрд руб. Общая сумма реструктурированного долга перед кредиторами после погашения части долга составит 237 млрд руб.

М.Видео и Эльдорадо заключили соглашение с Х5 Retail Group о доставке онлайн-заказов М.Видео и Эльдорадо в магазины Пятерочки. Заказы будут доставляться в пункты выдачи и постаматы фуд-ретейлера в Москве и Московской области.

Правительство России может возместить российским авиакомпаниям 9,3 млрд руб. недополученных доходов за февраль и март 2020 г., сообщается в материалах правительства по преодолению экономических последствий Covid-19.

За февраль авиакомпании могут получить 1,7 млрд руб., за март - 7,6 млрд руб. и далее на ежемесячной основе. 2,1 млрд руб. планируется направить российским аэропортам в качестве компенсации закрытия международных рейсов.

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба