5 мая 2020 smart-lab.ru Панкратов Антон

Вот уже как скоро 70 лет пройдет, как Гарри Марковиц явил миру математическую модель оценки инвестиционного портфеля. После того, как она завоевала популярность среди портфельных менеджеров, в 1990 он получил Нобелевскую премию за вклад в экономику. Чрезвычайная популярность модели стала возможной благодаря увеличению мощности компьютеров, позволяющих за короткое время математически обработать огромный массив данных и выдать оптимальный результат.

С тех пор, как любой оператор ЭВМ смог управлять инвестиционным портфелем, произошла девальвация профессии инвестиционного менеджера. Однако, прежде чем делать скоропалительные выводы, стоит убедиться на практике — является ли математическая оптимизация Граалем будущей эффективности портфеля и может быть зря в инвестиционном сообществе таких управляющих свысока именуют Квантами

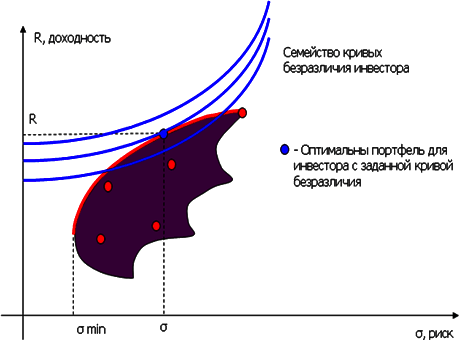

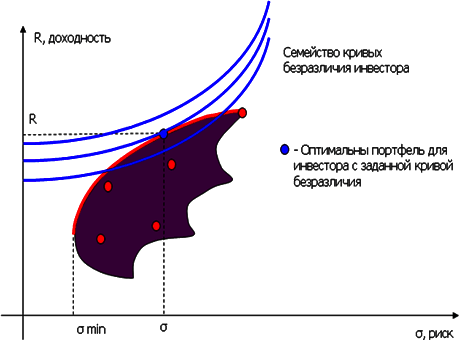

Как бы там ни было, но Марковиц смог наглядно показать, как выбор активов с наименьшей корреляцией мог существенно изменить параметры риска и доходности одного и того же по составу портфеля, в зависимости от его структуры. Согласно модели Марковица, из бесчисленного множества комбинаций можно создать портфель — единственный под инвестиционный профиль клиента, и он лежит на эффективной границе множества всех возможных портфелей.

Геометрически, весь массив данных о возможных портфелях лежит в области где по оси ординат значится ДОХОДНОСТЬ портфеля, а по оси абсцисс — его РИСК(как мера изменчивости доходности относительно средних величин).

Красной линией очерчена граница эффективного множества, где существует один единственный портфель, который при одинаковой доходности сулит инвестору минимальный риск, или при одинаковом риске — максимальную доходность. А далее инвестор в зависимости от толерантности к риску выбирает единственный для себя портфель и, благодарный за индивидуальный подход, платит щедрую денежку.

Сами понимаете, как, будучи инвестиционным менеджером, можно на пустом месте обуть доверчивого инвестора, а так это или не так давайте разбираться. Для этого нам потребуется сравнить, так ли хорош идеальный портфель, чтобы переплачивать за его создание, или сделать его структуру «На коленке», поделив портфель на несколько равных частей. А еще интересно то, обыграл ли идеальный портфель индекс, в состав которого входят не только специально отобранные акции, а всего и помаленьку.

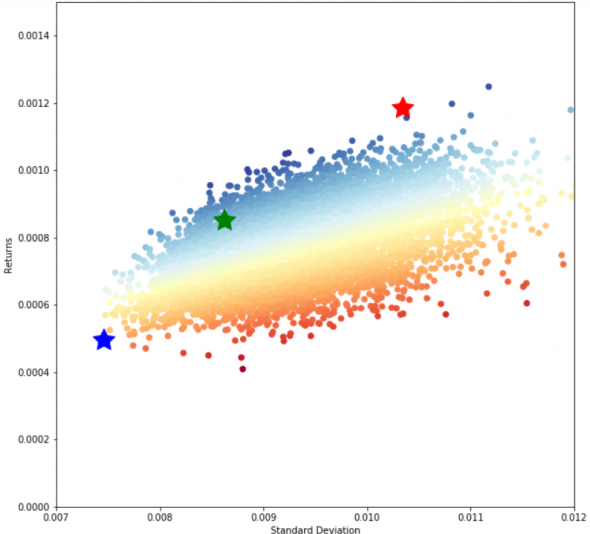

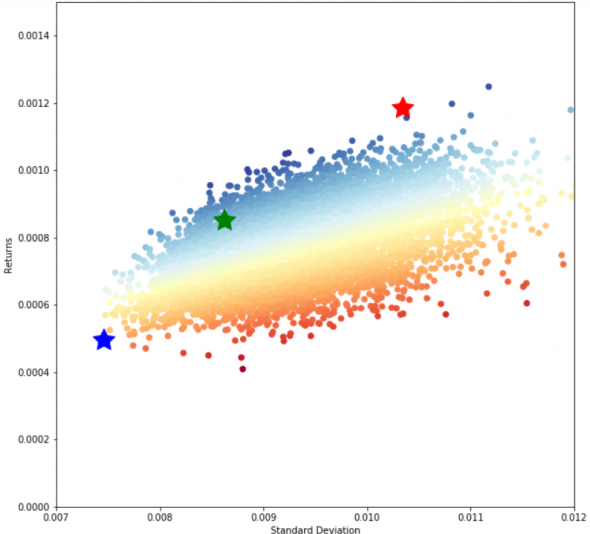

Не буду заморачиваться с математикой, а лишь дам ссылку на оригинал от автора СЛ, где он подобным образом описывает процесс математизации инвестиционного портфеля — от точки сборки до получения границы эффективного множества и двух портфелей на ней, один из которых отличается минимальным риском, а другой наилучшим соотношением доходности и риска(коэффициентом Шарпа).

Портфель, по словам автора, был взят с сайта одного из брокеров и по составу довольно-таки неплохо укомплектован. В нем представлены: и банк(CMA), и авиастроение(BA), и компьютерные игры(ATVI), и золотодобыча(NEM), и медицинские технологии(PKI), и нефтепереработка(MPC), и коммуналочка(CNP), и алкоголизатор(STZ) и торговый эквайер(GPN). Как и полагается при всей своей зависимости от рынка, каждая акция имеет свою историю и свою неповторимость. Именно такой портфель, казалось бы то, что доктор прописал, а если учесть оптимизацию его структуры, то вот он настоящий Грааль — налетай и пользуйся.

Спасибо автору топика, что он проделал работу и описал все возможные варианты портфелей и даже выделил три из них. Первые два находятся на эффективной границе, один с минимальным риском, а другой с максимальным Шарпом, а третий, тот что рекомендовал робот неназванного брокера, затерялся вблизи от эффективной границы. Я думаю это можно объяснить тем, что для его расчета был использован другой период, а не как у автора три года(2017-2019).

Сегодня мы можем наблюдать, что и портфели, обещающие нам и минимальный риск(синяя звездочка) — споткнулся на 33% в 2020, и максимальную доходность на риск(красная звездочка) — аж на 46%, и оба очень сильно проиграли не самому оптимальному портфелю(зеленая звездочка), который упал всего на 23%. А это значит, что прежние подвиги, благодаря которым компьютер выдал математический перекос в сторону увеличения долей некоторых бумаг в портфеле, не предполагают их повторения в будущем, и при всем уважении к Марковицу, лучше создавать риск нейтральный портфель с равными долями. Это дешево и сердито и как показывает практика — менее рискованно.

Исследуя структуру портфеля брокера(свечной график), бросается в глаза, что доли акций в нем распределены более равномерно, и обеспечили ему преимущество на обвале фондового рынка и это первый вывод.

Портфель «На коленке» с равными долями тоже проиграл компьютеру брокера, но его потери не так очевидны, как у за уши притянутых в будущее портфелей, с перекосом в сторону той или другой эфемерной эффективности — минус 29%

Второй вывод еще более очевиден — при глубокой диверсификации избранный портфель проиграл индексу S&P(его доходность минус 13% с начала года), что и вовсе ставит под сомнение способность математиков, взять походя, в любой момент, да набрать акций в портфель, пусть и в соответствии с передовыми экономическими тенденциями и даже со здравым смыслом.

Процесс управления — это процесс, где место математики не так высоко, как это многие полагают — для этого должны быть использованы методы, отличные от вышеописанных, либо уж тупо скопирован индекс S&P, что, как показывает практика, и дешево и сердито.

Как показывает практика, подавляющее число портфелей акций сильно проигрывает традиционном индексам, а значит можно заменить их традиционными ETF, и пока они еще не сильно проигрывают индексу — выйти на излете, а затем по мере накопления инвестиционных идей заменять доли в нем, теми акциями, которые не просто растут вопреки рынку, но и соблюсти оптимальное соотношение риска и доходности в момент включения их в портфель, причем, доля замены должна быть понятна не только на математическом языке, но и поддаваться здравому смыслу, например 1/10 от индексного фонда.

Для примера проиллюстрирую индикатор силы портфеля, при снижении которой целесообразно либо полностью заменить портфель на индекс, либо делать это выборочно по мере отбраковки акций в портфеле. Благодаря этому, мы с одной стороны не рискуем пропустить очередной рост индекса, а с другой — добавлять эффективность в него по мере накопления инвестиционных идей. Когда идея себя отыграла, можно менять долю на эквивалентную долю на в индексном фонде.

Так когда же стал неэффективен «оптимальный портфель»? Для ответа на вопрос я исследую его с точки зрения индикатора силы, и когда бычий тренд меняется на противоположный, меняю его на индексный фонд.

Мало кто уже верит в силу технического анализа, но с большой долей вероятности тренд скорее продолжится, чем прекратиться, и в свете этого, портфель «На коленке», я предпочел бы заменить на индексный фонд, а не ждать развития медвежьей тенденции.

Так случилось и загодя до кризиса 2020. Уже в конце 2018 портфель «На коленке», стал терять силу, а выход его из кризиса конца 2018 был не так успешен, как у рынка в целом. И когда на графике силы такого портфеля были первые признаки медвежьих настроений, было самое время искать момент для замены его на индексный фонд. К чему привела эта замена стало очевидно спустя год, а это значит, что даже тупая замена позволила бы избежать дополнительных потерь в 2020.

Уже в конце 2018, благодаря простейшему индикатору силы, стало понятным, что сила «На коленке» закончилась, в то время как математический алгоритм все еще предлагал к покупке похожую идею.

С тех пор, как любой оператор ЭВМ смог управлять инвестиционным портфелем, произошла девальвация профессии инвестиционного менеджера. Однако, прежде чем делать скоропалительные выводы, стоит убедиться на практике — является ли математическая оптимизация Граалем будущей эффективности портфеля и может быть зря в инвестиционном сообществе таких управляющих свысока именуют Квантами

Как бы там ни было, но Марковиц смог наглядно показать, как выбор активов с наименьшей корреляцией мог существенно изменить параметры риска и доходности одного и того же по составу портфеля, в зависимости от его структуры. Согласно модели Марковица, из бесчисленного множества комбинаций можно создать портфель — единственный под инвестиционный профиль клиента, и он лежит на эффективной границе множества всех возможных портфелей.

Геометрически, весь массив данных о возможных портфелях лежит в области где по оси ординат значится ДОХОДНОСТЬ портфеля, а по оси абсцисс — его РИСК(как мера изменчивости доходности относительно средних величин).

Красной линией очерчена граница эффективного множества, где существует один единственный портфель, который при одинаковой доходности сулит инвестору минимальный риск, или при одинаковом риске — максимальную доходность. А далее инвестор в зависимости от толерантности к риску выбирает единственный для себя портфель и, благодарный за индивидуальный подход, платит щедрую денежку.

Сами понимаете, как, будучи инвестиционным менеджером, можно на пустом месте обуть доверчивого инвестора, а так это или не так давайте разбираться. Для этого нам потребуется сравнить, так ли хорош идеальный портфель, чтобы переплачивать за его создание, или сделать его структуру «На коленке», поделив портфель на несколько равных частей. А еще интересно то, обыграл ли идеальный портфель индекс, в состав которого входят не только специально отобранные акции, а всего и помаленьку.

Не буду заморачиваться с математикой, а лишь дам ссылку на оригинал от автора СЛ, где он подобным образом описывает процесс математизации инвестиционного портфеля — от точки сборки до получения границы эффективного множества и двух портфелей на ней, один из которых отличается минимальным риском, а другой наилучшим соотношением доходности и риска(коэффициентом Шарпа).

Портфель, по словам автора, был взят с сайта одного из брокеров и по составу довольно-таки неплохо укомплектован. В нем представлены: и банк(CMA), и авиастроение(BA), и компьютерные игры(ATVI), и золотодобыча(NEM), и медицинские технологии(PKI), и нефтепереработка(MPC), и коммуналочка(CNP), и алкоголизатор(STZ) и торговый эквайер(GPN). Как и полагается при всей своей зависимости от рынка, каждая акция имеет свою историю и свою неповторимость. Именно такой портфель, казалось бы то, что доктор прописал, а если учесть оптимизацию его структуры, то вот он настоящий Грааль — налетай и пользуйся.

Спасибо автору топика, что он проделал работу и описал все возможные варианты портфелей и даже выделил три из них. Первые два находятся на эффективной границе, один с минимальным риском, а другой с максимальным Шарпом, а третий, тот что рекомендовал робот неназванного брокера, затерялся вблизи от эффективной границы. Я думаю это можно объяснить тем, что для его расчета был использован другой период, а не как у автора три года(2017-2019).

Сегодня мы можем наблюдать, что и портфели, обещающие нам и минимальный риск(синяя звездочка) — споткнулся на 33% в 2020, и максимальную доходность на риск(красная звездочка) — аж на 46%, и оба очень сильно проиграли не самому оптимальному портфелю(зеленая звездочка), который упал всего на 23%. А это значит, что прежние подвиги, благодаря которым компьютер выдал математический перекос в сторону увеличения долей некоторых бумаг в портфеле, не предполагают их повторения в будущем, и при всем уважении к Марковицу, лучше создавать риск нейтральный портфель с равными долями. Это дешево и сердито и как показывает практика — менее рискованно.

Исследуя структуру портфеля брокера(свечной график), бросается в глаза, что доли акций в нем распределены более равномерно, и обеспечили ему преимущество на обвале фондового рынка и это первый вывод.

Портфель «На коленке» с равными долями тоже проиграл компьютеру брокера, но его потери не так очевидны, как у за уши притянутых в будущее портфелей, с перекосом в сторону той или другой эфемерной эффективности — минус 29%

Второй вывод еще более очевиден — при глубокой диверсификации избранный портфель проиграл индексу S&P(его доходность минус 13% с начала года), что и вовсе ставит под сомнение способность математиков, взять походя, в любой момент, да набрать акций в портфель, пусть и в соответствии с передовыми экономическими тенденциями и даже со здравым смыслом.

Процесс управления — это процесс, где место математики не так высоко, как это многие полагают — для этого должны быть использованы методы, отличные от вышеописанных, либо уж тупо скопирован индекс S&P, что, как показывает практика, и дешево и сердито.

Как показывает практика, подавляющее число портфелей акций сильно проигрывает традиционном индексам, а значит можно заменить их традиционными ETF, и пока они еще не сильно проигрывают индексу — выйти на излете, а затем по мере накопления инвестиционных идей заменять доли в нем, теми акциями, которые не просто растут вопреки рынку, но и соблюсти оптимальное соотношение риска и доходности в момент включения их в портфель, причем, доля замены должна быть понятна не только на математическом языке, но и поддаваться здравому смыслу, например 1/10 от индексного фонда.

Для примера проиллюстрирую индикатор силы портфеля, при снижении которой целесообразно либо полностью заменить портфель на индекс, либо делать это выборочно по мере отбраковки акций в портфеле. Благодаря этому, мы с одной стороны не рискуем пропустить очередной рост индекса, а с другой — добавлять эффективность в него по мере накопления инвестиционных идей. Когда идея себя отыграла, можно менять долю на эквивалентную долю на в индексном фонде.

Так когда же стал неэффективен «оптимальный портфель»? Для ответа на вопрос я исследую его с точки зрения индикатора силы, и когда бычий тренд меняется на противоположный, меняю его на индексный фонд.

Мало кто уже верит в силу технического анализа, но с большой долей вероятности тренд скорее продолжится, чем прекратиться, и в свете этого, портфель «На коленке», я предпочел бы заменить на индексный фонд, а не ждать развития медвежьей тенденции.

Так случилось и загодя до кризиса 2020. Уже в конце 2018 портфель «На коленке», стал терять силу, а выход его из кризиса конца 2018 был не так успешен, как у рынка в целом. И когда на графике силы такого портфеля были первые признаки медвежьих настроений, было самое время искать момент для замены его на индексный фонд. К чему привела эта замена стало очевидно спустя год, а это значит, что даже тупая замена позволила бы избежать дополнительных потерь в 2020.

Уже в конце 2018, благодаря простейшему индикатору силы, стало понятным, что сила «На коленке» закончилась, в то время как математический алгоритм все еще предлагал к покупке похожую идею.

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба