19 мая 2020 ITI Capital

Нефть Brent за неделю подорожала более чем на 14%, приблизившись к $35/барр., максимуму с начала апреля, и мы ожидаем, что цена достигнет пика 11 марта, когда она составляла $40/барр. Поэтому мы рекомендуем акции российских нефтегазовых компаний, включая Роснефть, Лукойл, Транснефть, Сургутнефтегаз, Татнефть, а также Газпром. Рекомендации по американскому рынку не изменились: Schlumberger, Occidental Petroleum, Halliburton, Apache, Devon Energy и др. На европейском фондовом пространстве это Total, BP, Shell, Repsol и Eni.

На прошлой неделе, как мы и ожидали, нефть вышла в лидеры рынка, ввиду сокращения добычи членами ОПЕК+ и американскими сланцевыми компаниями в условиях возобновления глобальной экономической деятельности.

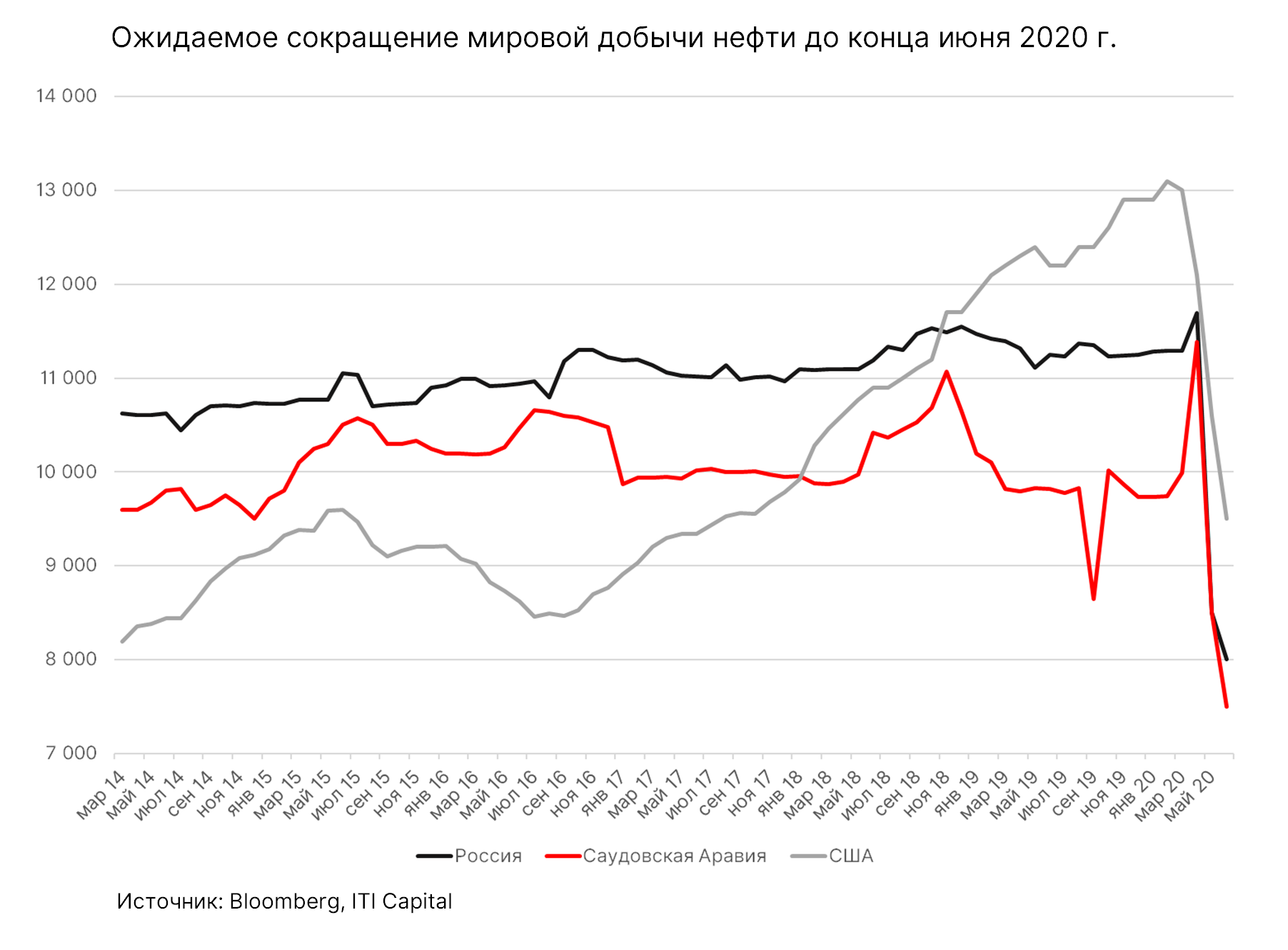

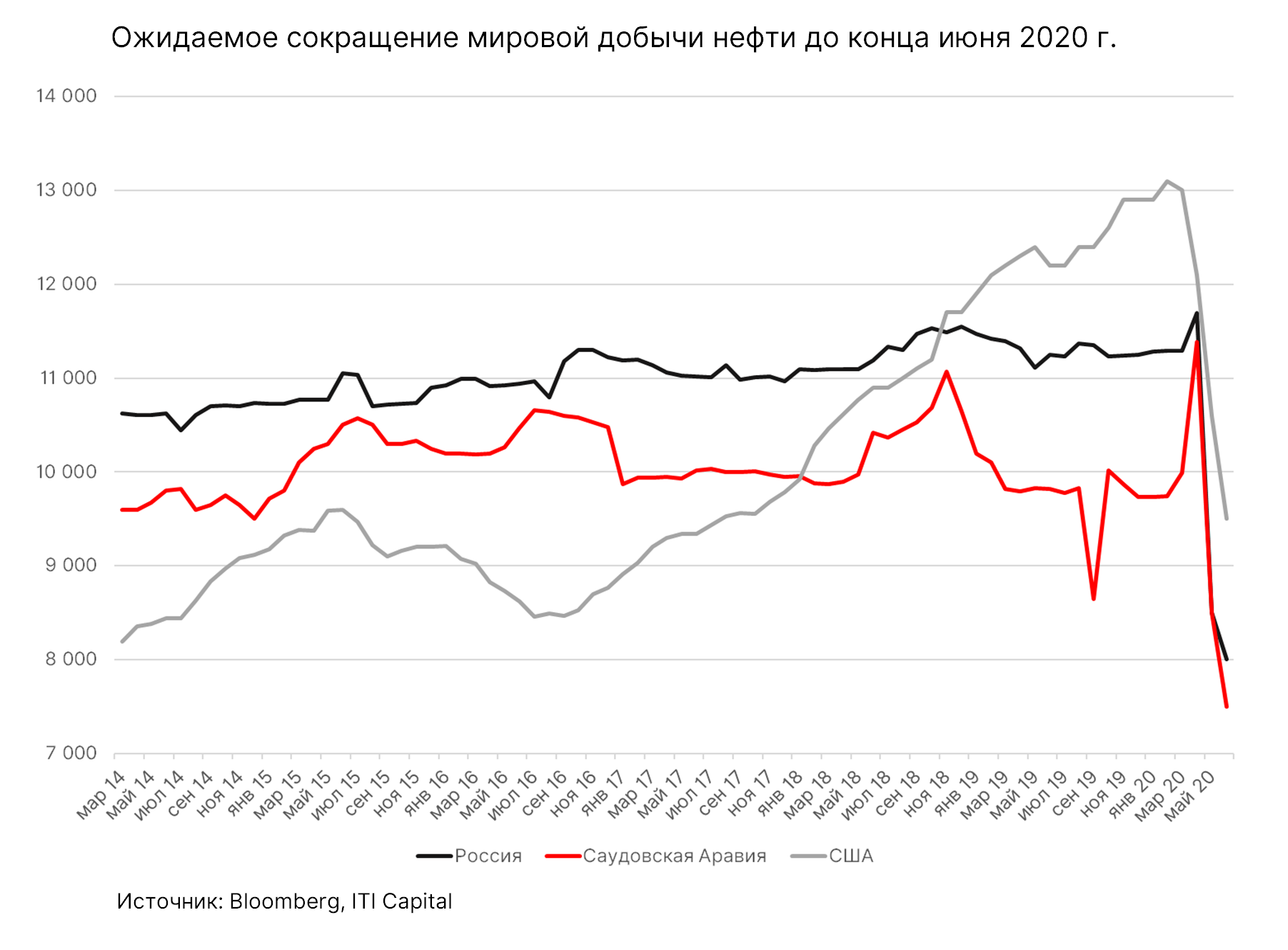

Снижение предложения догоняет снижение спроса

Три крупнейших экспортера нефти - США, Саудовская Аравия и Россия - к концу июня могут сократить добычу на 10 млн б/с. Цель - убрать с рынка по меньшей мере 10% мирового предложения, чтобы компенсировать падение спроса из-за коронавируса.

Саудовская Аравия и Россия возьмут на себя основные обязательства по сокращению добычи, в результате чего она снизится до минимумов 2002 и 2003 гг. соответственно.

Согласно данным Минэнерго США, спрос на нефть из-за коронавируса упал 15 млн б/с, в то время как предложение сокращается на 11 млн б/с и продолжит снижаться; цены на нефть быстро восстановятся с повышением спроса.

В настоящее время спрос отстает от предложения по меньшей мере на 4 млн б/с, поэтому необходимо дальнейшее сокращение добычи.

Американские сланцевые компании быстро сокращают добычу

Всего за два месяца количество буровых установок в США упало более чем на 60% г/г, до минимума 2009 г. (258 скважин), что является максимальным снижением с декабря 2014 г. после обвала нефтяных котировок.

Согласно еженедельным данным по добыче нефти в США, после пиковых уровней конца апреля (13 млн б/с) она снизилась до 11,6 млн б/с, фактически показатель снизился на 10% с пика прошлой зимы, в зависимости от того, используете ли вы еженедельные или ежемесячные показатели.

Потенциал дальнейшего сокращения остается значительным, так как американские нефтяные компании могут сократить добычу до 10,6 млн б/с. Т.е. показатель может снизиться почти на 2,5 млн б/с, в то время как рынок ждет снижения на 1,7 млн б/с, или 19%, что сопоставимо с сокращениями, согласованными ОПЕК+.

Россия сократила добычу до 8,5 млн б/с. Саудовская Аравия, проведя подготовительные работы до вступления сделки в силу, сократила экспорт на 2,6 млн б/с, или около 28%, до 6,7 млн б/с, в течение первой половины мая.

График недели

Количество буровых установок в США

Динамика рынков на прошлой неделе: напряженность между США и Китаем и опасения ФРС по поводу экономики

Помимо нефти, также подорожала железная руда (+9,5%), золото (+3,8%); турецкий фондовый рынок прибавил 3,4%, китайские IT-акции - 3%, также выросли бумаги американских медицинских и IT-компаний. Кроме того, значительно подорожали российские суверенные долларовые облигации благодаря ралли Brent.

Несмотря на ралли нефти, российские акции и сырьевые товары продемонстрировали отстающую динамику, закрывшись в плюсе лишь на +0,3%, так как общий аппетит к риску несколько ослаб из-за ухудшения экономических данных и комментариев председателя ФРС, который заявил, что восстановление экономики США будет длительным, поскольку ВВП сократится до уровня Великой депрессии.

При этом, по словам председателя ФРС, есть риск того, что восстановление нефтяной отрасли сойдет на нет, если пандемия усугубится, а спрос на рисковые активы упадет. Председатель ФРС Джером Пауэлл предупредил, что акции и другие активы, которые резко выросли за последний месяц, пострадают от «значительного спада», если борьбе против вируса будут сопутствовать неудачи.

Восстановление экономики США может затянуться до конца следующего года. Глава ФРС заявил, что регулятор готов принять дополнительные меры для поддержки экономики, в настоящее время обсуждается новый пакет мер в объеме $3 трлн, который был одобрен палатой представителей в прошлую пятницу, однако республиканцы выступают против. Половина этой суммы - наличные средства для штатов и местных властей, а также выплаты домохозяйствам.

Помимо плохих экономических данных и опасений ФРС, на прошлой неделе выросла напряженность в отношениях между США и Китаем. Минторг США заявил, что планирует ограничить возможности Huawei в «использовании американских технологий и программного обеспечения для разработки и производства полупроводниковых приборов за рубежом».

Мировые акции упали на 3%, S&P 500 - на 2,3% из-за волатильной сессии, большая часть распродаж пришлась на американские компании малой капитализации, которые просели более чем на 8%, а также акции нефтегазовой отрасли, несмотря на нефтяное ралли.

Предстоящая неделя - зарубежные рынки

Главные события недели - постепенное возобновление мировой экономической деятельности и ежегодная сессия Всекитайского собрания народных представителей. Калифорния возобновила экономическую деятельность на 75% на фоне ослабления ограничений. Apple сообщил, что почти 100% магазинов компании возобновили работу. Всекитайское собрание народных представителей проведет ежегодную сессию, а Комитет по открытым рынкам ФРС опубликует протоколы своих последних заседаний.

Некоторые страны, в частности Германия, достигли определенных успехов в сдерживании распространения вируса, другие страны, которые казалось уже справились с пандемией, такие как Южная Корея и Китай, наблюдают рост числа случаев заболевания, - властям, пытающимся реанимировать свои экономики, придется принимать сложные решения.

Вторник, 19 мая

Председатель ФРС Пауэлл, министр финансов Стивен Мнучин выступят перед банковским комитетом сената.

Главный экономист ЕЦБ Филип Лэйн выступает на вебинаре «Перспективы еврозоны и денежно-кредитная политика».

Среда, 20 мая

Число выданных разрешений на строительство (апр), объём строительства новых домов (м/м) (апр)

Международные резервы Мексики

Новая Зеландия: индекс цен производителей (PPI)

ЦБ Австралии - протоколы заседания

Япония: промышленное производство

Индекс экономических настроений ZEW в Германии

Четверг, 21 мая

Число заявок на пособие по безработице в США за неделю по 16 мая

ЮАР: ставка ЦБ

Председатель ФРС Пауэлл откроет мероприятие «ФРС слушает» Модератором дискуссии выступит одна из управляющих ФРС Лаэль Мейнард.

США: число первичных заявок на получение пособий по безработице; индекс доверия потребителей США от Bloomberg, индекс деловой активности в производственном секторе (PMI), индекс опережающих экономических индикаторов в США (м/м) (апр) и продажи на вторичном рынке жилья США.

Пятница, 22 мая

Откроется ежегодная сессия Всекитайского собрания народных представителей.

Истекает срок, установленный Аргентиной для держателей ее облигаций для утверждения предложения о реструктуризации на $65 млрд; ранее правительству не удалось заручиться достаточной поддержкой инвесторов для заключения сделки.

Ассоциация индустрии ценных бумаг и финансовых рынков рекомендует установить короткий торговый день (до 14:00 EDT) в преддверии Дня Поминовения.

Данные по числу буровых в США от Baker-Hughes.

Российский рынок за неделю

На неделе с 11 по 15 мая рубль ослаб к доллару и евро до 73,62 руб. и 79,62 руб. соответственно. Индекс Мосбиржи снизился на 1,8%, РТС - на 2,54%.

Лидеры роста и падения

Лидерами роста стали Сургутнефтегаз (ап +7,92%), TCS Group (+3,04%), МОЭСК (+2,89%), Полюс (+2,78%), Башнефть (ап +2,52%), Россети (ап +1,26%), Юнипро (ао +1,01).

В число аутсайдеров вошли Московская биржа (-10,64%) ввиду дивидендной отсечки, Сбербанк (-6,21%), Татнефть (ао -5,9%), НЛМК (ао -5,28%), Лента (-5,02%), М.Видео (-4,67%), Яндекс (-4,56%).

-932.png)

Долговые рынки

ОФЗ на прошлой неделе показали опережающую динамику по сравнению со сверстниками из сопоставимых развивающихся рынков. Наиболее заметное присутствие покупателей ощущалось в пятницу. При этом во второй половине дня ценовой рост еще больше ускорился, что может указывать на активность нерезидентов. В целом по итогам недели суверенная кривая опустилась на 20-25 б.п. на ближнем и среднем участках и на 40-45 б.п. - на дальнем. По данным НРД, нетто-приток средств на счетах иностранных инвесторов составил 14 млрд руб. против оттока в размере 12 млрд руб. неделей ранее.

Мы давно ожидали возобновления ралли в госсегменте как ответ на мягкую риторику ЦБ России и ожидание дальнейшего значительного снижения ставок. Восстановление котировок на сырьевых рынках и общее улучшение настроений по мере плавного выхода крупнейших экономик мира из карантина наконец поспособствовали усилению активности покупателей. В результате вся кривая ОФЗ ушла ниже 6% по доходности, что стало историческим минимумом. Короткие гособлигации теперь предлагают не выше 4,7% годовых, таким образом закладывая весьма существенное смягчения монетарных условий в ближайшее время. Наклон кривой остается повышенным (спред на участке 2-10 Y превышает 70 б.п.), что оставляет еще некоторое пространство для дальнейшего ценового роста на дальнем участке. В то же время потенциальный опережающий рост долгосрочных бумаг во-многом будет зависеть от притока средств нерезидентов, который пока остается весьма скромным.

Позитивная динамика на вторичном рынке рублевых гособлигаций придала оптимизма и первичным размещениям. Минфин на прошлой неделе вновь провел успешные аукционы и привлек более 128 млрд руб. с минимальной премией. Всего с начало года было размещено ОФЗ порядка на 948 млрд руб., что составляет более 41% от изначально утвержденного годового плана. Мы с большой вероятностью предполагаем расширение программы заимствований из-за растущей необходимости финансирования дефицита бюджета. В то же время хороший спрос инвесторов, сформированный как ожиданиями активного снижения ключевой ставки, так и увеличением объема располагаемой ликвидности (25 мая будет проведен первый аукцион по одномесячному РЕПО), будет способствовать снижению стоимости привлечения для ведомства. Среди корпоративных эмитентов также усилился тренд выхода на первичный рынок. На этой неделе книги заявок на рублевые облигации откроют Магнит, Аэрофлот, ЕАБР, АФК Система и тд.

Среди важных событий локального рынка на текущей неделе также можно выделить очередную пресс-конференцию Эльвиры Набиуллиной, которая запланирована на пятницу, 22 мая.

На международных долговых рынках прошлая неделя также оказалась позитивной. Российский суверенный сегмент показывал восходящую динамику, хотя и не выделился на фоне других бондов стран EM. В лидерах роста находились еврооблигации Армении и Украины. Ставки вдоль российской кривой опустились на 7-12 б.п.

Предстоящая неделя – российский рынок

На предстоящей короткой неделе отчетность по МСФО за 1К20 представят Русагро, Алроса, МТС, Ростелеком, Черкизово, ТМК, Интер РАО.

Дивиденды и обратный выкуп

Фосагро: 78 руб./акция за 1К20. Совет директоров Фосагро рекомендовал выплатить 78 руб./акция (3% дивидендная доходность), или 26 руб./ГДР за 1К20, сообщает Интерфакс. Дата закрытия реестра для получения дивидендов - 6 июля. Общая сумма выплат - 9,3 млрд руб.

В 3К19 года Фосагро утвердило новую дивидендную политику, привязав квартальные выплаты дивидендов к FCF и долгу. При соотношении чистого долга к EBITDA менее 1х - направлять более 75% FCF, от 1 до 1,5х - 50-75% FCF, выше 1,5х - менее 50% FCF. Нижним порогом для дивидендов установлено 50% от скорректированной чистой прибыли. Отношение чистого долга к EBITDA Фосагро на конец 2019 г. составляло 1,7х.

За 2019 г. было начислено 225 руб./акция (8% дивидендная доходность), согласно данным компании.

С одной стороны, компания обслуживает один из устойчивых и защитных секторов – сельское хозяйство, и две трети отгруженной продукции в физическом объеме приходится на зарубежные рынки. C другой стороны, в последние годы мы наблюдали волатильность и давление на цены удобрений. Кроме того, по итогам 2019 г. компании планировала рефинансировать большую часть подлежащего к погашению в 2020 г. долга – около $585 млн. К выплате в 2021 г. приходится еще $664 млн. Почти весь долг компании номинировал в долларах или евро.

Акционеры Х5 Retail Group утвердили дивиденды за 2019 г. в размере 110,47 руб./ГДР, что соответствует 5% доходности. Дата закрытия реестра акционеров назначена на 29 мая, экс-дивидендная дата – на 28 мая. Выплата будет осуществлена в течение 45 дней с даты проведения собрания акционеров, т.е. до 26 июня.

Решение по Альфа-группе будет принято позже.

Акционеры Норильского никеля утвердили дивиденды за 2019 г. в размере 557,2 руб./акция, что соответствует 2,8% доходности. Дата закрытия реестра – 25 мая.

Сомнения в отношении выплаты дивидендов Норильским никелем возникали после того, как Владимир Потанин, которому принадлежит 34,6% компании, предложил отказаться от выплаты дивидендов, но его инициатива была заблокирована Русалом, который владеет 27,82% акций ГМК.

Новости

Фосагро опубликовал финансовые результаты по МСФО за 1К20 лучше консенсус-прогноза Интерфакса по EBITDA и скорректированной чистой прибыли.

Выручка компании в 1К20 снизилась г/г до 64 млрд руб. (-11% г/г; +21% кв/кв) в связи с коррекцией цен на удобрения в течение прошлого года. EBITDA составила 11 млрд руб. (-25% г/г; +65% кв/кв). Скорректированная чистая прибыль оказалась на уровне 14 млрд руб. (+6% г/г; против 2,5 млрд руб. по итогам 4К19).

Свободный денежный поток в 1К20 составил 18,3 млрд руб. ($275 млн), сохранившись примерно на уровне прошлого года (-3%).

Соотношение чистого долга и EBITDA на 31 марта составило 2,2х против 1,7х на конец 2019 г. На рост показателя повлияла девальвация рубля по отношению к доллару США в марте 2020 г., поскольку большая часть кредитного портфеля компании номинирована в долларах США и евро. Чистый долг по состоянию на 31 марта составил 152,1 млрд руб. против 131,6 млрд руб. по итогам прошлого года.

Последние два пункта, их динамика важны с точки зрения дивидендной политики, которую в 3К19 утвердило Фосагро.

-595.png)

TCS Group отчиталась о росте чистой прибыли по МСФО за 1К20 до 9 млрд руб. (+25% г/г), что выше консенсус-прогноза на 30%.

Аналитики, опрошенные Интерфаксом, ожидали резервы на уровне 4,9 млрд руб., тогда как показатель составил 5,9 млрд руб., при этом чистая прибыль все равно значительно превысила консенсус-прогноз (9 млрд руб. против ожиданий в 6,9 млрд. руб. за 1К20). Рост показателя обусловлен разовой статьей – доналоговой прибылью в размере 3,4 млрд руб. от продажи долговых ценных бумаг. Таким образом, если исключить разовую статью, то прибыль банка оказалась бы ниже консенсус-прогноза. На наш взгляд, рынок сфокусируется на более высоких резервах относительно ожиданий. Стоимость риска с учетом корректировок в отношении формирования резервов выросла с 7,5% в 1К19 до 15,9%, исключая корректировки, стоимость риска составила 9,9%.

Банк выплатит промежуточные дивиденды в размере $0,14/акция, что соответствует 1% доходности. Общая сумма выплат может составить $28 млн

-723.png)

Роснефть отчиталась о финансовых результатах по МСФО за 1К20 лучше консенсуса по выручке и EBITDA, хуже - по чистой прибыли.

Выручка оказалась на уровне 1,77 трлн руб. (-15 г/г; -20,6% кв/кв), что обусловлено падением мировых цен на нефть (-23,6% г/г), вызванным снижением спроса в связи с эпидемией COVID-19 и негативными ожиданиями участников рынка в преддверии прекращения действия соглашения ОПЕК+, а также снижением объемов реализации нефти и нефтепродуктов.

EBITDA составила 309 млрд руб. (-43,6% г/г; -36,7% кв./кв.). Помимо снижения цен на нефть, на показатель повлияли лаг экспортных пошлин (-98 млрд руб.), негативный эффект демпфера (-53 млрд руб.).

Чистый убыток составил 156,2 млрд руб. против прибыли в размере 131 млрд руб. в 1К19 и 158 млрд руб. в 4К19. На чистую прибыль дополнительно оказало давление курсовая разница.

-857.png)

Московская биржа опубликовала финансовые результаты за 1К20 ниже консенсус-прогноза Интерфакса по EBITDA и чистой прибыли.

Комиссионный доход биржи вырос до 7,9 млрд руб. (+29,3% г/г; +11,4% кв/кв). Чистый процентный доход прибавил 2,1% г/г до 3,99 млрд руб. за счет увеличения объемов клиентских остатков и реализации переоценки инвестиционного портфеля, квартальная динамика оказалась отрицательной (-1,9% кв/кв).

Регулярные операционные расходы сократились в 1К20 до 3,7 млрд руб. (-1,6% г/г; -9,2% кв/кв). В результате менеджмент снизил прогноз по росту операционных расходов на 2020 г. с 6,5–9,5% до 6–8,5%. Этому способствовали контролируемый рост расходов на персонал и экономия на административно-хозяйственных расходах.

-364.png)

ЛСР опубликовал хорошие операционные результаты, заключил в 1К20 контрактов на сумму 23 млрд руб. (+19% г/г), или 198 тыс. кв. м (+6% г/г). Доля заключенных контрактов с участием ипотечных средств в отчетном периоде составила 51% по сравнению с 49% в 2018 г. Средняя цена за квадратный метр возросла на 13% г/г, до 127 тыс. руб.

В 1К20, а именно 26 марта, компания объявила buy-back в размере 5 млрд руб., что соответствует 8% рыночной капитализации, или 20% от free-float, который составляет 41,57% капитала. На текущий момент компания не раскрывает количество выкупленных акций. Дата публикации финансовых результатов по МСФО за 1П20 также не обозначена. В прошлом году компания представила отчетность 29 августа.

Продажи Алросы в апреле 2020 г. сократились ввиду ослабления спроса на ювелирные украшения с бриллиантами и ограничений, введённых для борьбы с коронавирусом.

В апреле Алроса реализовала алмазно-бриллиантовую продукцию на общую сумму $15,6 млн (-95,1% г/г; -89,7% м/м). Выручка от продаж алмазного сырья третьим сторонам составила $13,1 млн (-95,9% г/г; -91,2% м/м), бриллиантов − $2,4 млн (-17,2% г/г; -41,5% м/м).

-9.png)

Якутия, которой принадлежит 25% акционерного капитала Алросы, предложила выкупить в Гохран алмазное сырье компании на сумму $1,7 млрд, что составляет более половины годовой выручки компании за 2019 г. ($3,34 млрд), сообщает Интерфакс. Ранее Якутия просила рассмотреть закупки от $500 млн до $1 млрд, т.е. от 15% до 30% годовой выручки Алросы.

Исполнительным директором Магнита назначен экс-глава Lamoda Флориан Янсен, который также займет пост одного из трех заместителей генерального директора ретейлера, Яна Дюннинга.

Вместе с Янсеном в ретейлер перейдет команда бывших топ-менеджеров компании Lamoda: директор по трансформации Пол Роговски, директор по аналитике и управлению данными Фабиан Шефер, директор по информационным технологиям Валентин Щитов, а также директор по инновационному развитию и партнерству Павел Орлов.

Таким образом, Магнит планирует сократить отставание от конкурентов в online-сегменте, что в дальнейшем позитивно скажется на ретейл-сети и бумагах компании соответственно.

X5 Retail Group открыла первые семь дарксторов для экспресс-доставки из Пятерочки. Объекты расположены на юге и юго-востоке Москвы.

В связи с высоким спросом на услугу Пятерочка приняла решение о трансформации в формат даркстора нескольких розничных магазинов, которые подошли по площади и плотности заказов окрестных территорий.

Владимир Чирахов, экс-глава Детского мира, сократил долю владения акциями ретейлера с 1,06% до 0%. Мы считаем данную новость нейтральной, поскольку процесс продажи акций ретейлера Владимиром Чираховым длится с конца апреля, сразу после его перехода на пост президента АФК Система. Free-float Детского мира составляет 52,6%.

На прошлой неделе, как мы и ожидали, нефть вышла в лидеры рынка, ввиду сокращения добычи членами ОПЕК+ и американскими сланцевыми компаниями в условиях возобновления глобальной экономической деятельности.

Снижение предложения догоняет снижение спроса

Три крупнейших экспортера нефти - США, Саудовская Аравия и Россия - к концу июня могут сократить добычу на 10 млн б/с. Цель - убрать с рынка по меньшей мере 10% мирового предложения, чтобы компенсировать падение спроса из-за коронавируса.

Саудовская Аравия и Россия возьмут на себя основные обязательства по сокращению добычи, в результате чего она снизится до минимумов 2002 и 2003 гг. соответственно.

Согласно данным Минэнерго США, спрос на нефть из-за коронавируса упал 15 млн б/с, в то время как предложение сокращается на 11 млн б/с и продолжит снижаться; цены на нефть быстро восстановятся с повышением спроса.

В настоящее время спрос отстает от предложения по меньшей мере на 4 млн б/с, поэтому необходимо дальнейшее сокращение добычи.

Американские сланцевые компании быстро сокращают добычу

Всего за два месяца количество буровых установок в США упало более чем на 60% г/г, до минимума 2009 г. (258 скважин), что является максимальным снижением с декабря 2014 г. после обвала нефтяных котировок.

Согласно еженедельным данным по добыче нефти в США, после пиковых уровней конца апреля (13 млн б/с) она снизилась до 11,6 млн б/с, фактически показатель снизился на 10% с пика прошлой зимы, в зависимости от того, используете ли вы еженедельные или ежемесячные показатели.

Потенциал дальнейшего сокращения остается значительным, так как американские нефтяные компании могут сократить добычу до 10,6 млн б/с. Т.е. показатель может снизиться почти на 2,5 млн б/с, в то время как рынок ждет снижения на 1,7 млн б/с, или 19%, что сопоставимо с сокращениями, согласованными ОПЕК+.

Россия сократила добычу до 8,5 млн б/с. Саудовская Аравия, проведя подготовительные работы до вступления сделки в силу, сократила экспорт на 2,6 млн б/с, или около 28%, до 6,7 млн б/с, в течение первой половины мая.

График недели

Количество буровых установок в США

Динамика рынков на прошлой неделе: напряженность между США и Китаем и опасения ФРС по поводу экономики

Помимо нефти, также подорожала железная руда (+9,5%), золото (+3,8%); турецкий фондовый рынок прибавил 3,4%, китайские IT-акции - 3%, также выросли бумаги американских медицинских и IT-компаний. Кроме того, значительно подорожали российские суверенные долларовые облигации благодаря ралли Brent.

Несмотря на ралли нефти, российские акции и сырьевые товары продемонстрировали отстающую динамику, закрывшись в плюсе лишь на +0,3%, так как общий аппетит к риску несколько ослаб из-за ухудшения экономических данных и комментариев председателя ФРС, который заявил, что восстановление экономики США будет длительным, поскольку ВВП сократится до уровня Великой депрессии.

При этом, по словам председателя ФРС, есть риск того, что восстановление нефтяной отрасли сойдет на нет, если пандемия усугубится, а спрос на рисковые активы упадет. Председатель ФРС Джером Пауэлл предупредил, что акции и другие активы, которые резко выросли за последний месяц, пострадают от «значительного спада», если борьбе против вируса будут сопутствовать неудачи.

Восстановление экономики США может затянуться до конца следующего года. Глава ФРС заявил, что регулятор готов принять дополнительные меры для поддержки экономики, в настоящее время обсуждается новый пакет мер в объеме $3 трлн, который был одобрен палатой представителей в прошлую пятницу, однако республиканцы выступают против. Половина этой суммы - наличные средства для штатов и местных властей, а также выплаты домохозяйствам.

Помимо плохих экономических данных и опасений ФРС, на прошлой неделе выросла напряженность в отношениях между США и Китаем. Минторг США заявил, что планирует ограничить возможности Huawei в «использовании американских технологий и программного обеспечения для разработки и производства полупроводниковых приборов за рубежом».

Мировые акции упали на 3%, S&P 500 - на 2,3% из-за волатильной сессии, большая часть распродаж пришлась на американские компании малой капитализации, которые просели более чем на 8%, а также акции нефтегазовой отрасли, несмотря на нефтяное ралли.

Предстоящая неделя - зарубежные рынки

Главные события недели - постепенное возобновление мировой экономической деятельности и ежегодная сессия Всекитайского собрания народных представителей. Калифорния возобновила экономическую деятельность на 75% на фоне ослабления ограничений. Apple сообщил, что почти 100% магазинов компании возобновили работу. Всекитайское собрание народных представителей проведет ежегодную сессию, а Комитет по открытым рынкам ФРС опубликует протоколы своих последних заседаний.

Некоторые страны, в частности Германия, достигли определенных успехов в сдерживании распространения вируса, другие страны, которые казалось уже справились с пандемией, такие как Южная Корея и Китай, наблюдают рост числа случаев заболевания, - властям, пытающимся реанимировать свои экономики, придется принимать сложные решения.

Вторник, 19 мая

Председатель ФРС Пауэлл, министр финансов Стивен Мнучин выступят перед банковским комитетом сената.

Главный экономист ЕЦБ Филип Лэйн выступает на вебинаре «Перспективы еврозоны и денежно-кредитная политика».

Среда, 20 мая

Число выданных разрешений на строительство (апр), объём строительства новых домов (м/м) (апр)

Международные резервы Мексики

Новая Зеландия: индекс цен производителей (PPI)

ЦБ Австралии - протоколы заседания

Япония: промышленное производство

Индекс экономических настроений ZEW в Германии

Четверг, 21 мая

Число заявок на пособие по безработице в США за неделю по 16 мая

ЮАР: ставка ЦБ

Председатель ФРС Пауэлл откроет мероприятие «ФРС слушает» Модератором дискуссии выступит одна из управляющих ФРС Лаэль Мейнард.

США: число первичных заявок на получение пособий по безработице; индекс доверия потребителей США от Bloomberg, индекс деловой активности в производственном секторе (PMI), индекс опережающих экономических индикаторов в США (м/м) (апр) и продажи на вторичном рынке жилья США.

Пятница, 22 мая

Откроется ежегодная сессия Всекитайского собрания народных представителей.

Истекает срок, установленный Аргентиной для держателей ее облигаций для утверждения предложения о реструктуризации на $65 млрд; ранее правительству не удалось заручиться достаточной поддержкой инвесторов для заключения сделки.

Ассоциация индустрии ценных бумаг и финансовых рынков рекомендует установить короткий торговый день (до 14:00 EDT) в преддверии Дня Поминовения.

Данные по числу буровых в США от Baker-Hughes.

Российский рынок за неделю

На неделе с 11 по 15 мая рубль ослаб к доллару и евро до 73,62 руб. и 79,62 руб. соответственно. Индекс Мосбиржи снизился на 1,8%, РТС - на 2,54%.

Лидеры роста и падения

Лидерами роста стали Сургутнефтегаз (ап +7,92%), TCS Group (+3,04%), МОЭСК (+2,89%), Полюс (+2,78%), Башнефть (ап +2,52%), Россети (ап +1,26%), Юнипро (ао +1,01).

В число аутсайдеров вошли Московская биржа (-10,64%) ввиду дивидендной отсечки, Сбербанк (-6,21%), Татнефть (ао -5,9%), НЛМК (ао -5,28%), Лента (-5,02%), М.Видео (-4,67%), Яндекс (-4,56%).

-932.png)

Долговые рынки

ОФЗ на прошлой неделе показали опережающую динамику по сравнению со сверстниками из сопоставимых развивающихся рынков. Наиболее заметное присутствие покупателей ощущалось в пятницу. При этом во второй половине дня ценовой рост еще больше ускорился, что может указывать на активность нерезидентов. В целом по итогам недели суверенная кривая опустилась на 20-25 б.п. на ближнем и среднем участках и на 40-45 б.п. - на дальнем. По данным НРД, нетто-приток средств на счетах иностранных инвесторов составил 14 млрд руб. против оттока в размере 12 млрд руб. неделей ранее.

Мы давно ожидали возобновления ралли в госсегменте как ответ на мягкую риторику ЦБ России и ожидание дальнейшего значительного снижения ставок. Восстановление котировок на сырьевых рынках и общее улучшение настроений по мере плавного выхода крупнейших экономик мира из карантина наконец поспособствовали усилению активности покупателей. В результате вся кривая ОФЗ ушла ниже 6% по доходности, что стало историческим минимумом. Короткие гособлигации теперь предлагают не выше 4,7% годовых, таким образом закладывая весьма существенное смягчения монетарных условий в ближайшее время. Наклон кривой остается повышенным (спред на участке 2-10 Y превышает 70 б.п.), что оставляет еще некоторое пространство для дальнейшего ценового роста на дальнем участке. В то же время потенциальный опережающий рост долгосрочных бумаг во-многом будет зависеть от притока средств нерезидентов, который пока остается весьма скромным.

Позитивная динамика на вторичном рынке рублевых гособлигаций придала оптимизма и первичным размещениям. Минфин на прошлой неделе вновь провел успешные аукционы и привлек более 128 млрд руб. с минимальной премией. Всего с начало года было размещено ОФЗ порядка на 948 млрд руб., что составляет более 41% от изначально утвержденного годового плана. Мы с большой вероятностью предполагаем расширение программы заимствований из-за растущей необходимости финансирования дефицита бюджета. В то же время хороший спрос инвесторов, сформированный как ожиданиями активного снижения ключевой ставки, так и увеличением объема располагаемой ликвидности (25 мая будет проведен первый аукцион по одномесячному РЕПО), будет способствовать снижению стоимости привлечения для ведомства. Среди корпоративных эмитентов также усилился тренд выхода на первичный рынок. На этой неделе книги заявок на рублевые облигации откроют Магнит, Аэрофлот, ЕАБР, АФК Система и тд.

Среди важных событий локального рынка на текущей неделе также можно выделить очередную пресс-конференцию Эльвиры Набиуллиной, которая запланирована на пятницу, 22 мая.

На международных долговых рынках прошлая неделя также оказалась позитивной. Российский суверенный сегмент показывал восходящую динамику, хотя и не выделился на фоне других бондов стран EM. В лидерах роста находились еврооблигации Армении и Украины. Ставки вдоль российской кривой опустились на 7-12 б.п.

Предстоящая неделя – российский рынок

На предстоящей короткой неделе отчетность по МСФО за 1К20 представят Русагро, Алроса, МТС, Ростелеком, Черкизово, ТМК, Интер РАО.

Дивиденды и обратный выкуп

Фосагро: 78 руб./акция за 1К20. Совет директоров Фосагро рекомендовал выплатить 78 руб./акция (3% дивидендная доходность), или 26 руб./ГДР за 1К20, сообщает Интерфакс. Дата закрытия реестра для получения дивидендов - 6 июля. Общая сумма выплат - 9,3 млрд руб.

В 3К19 года Фосагро утвердило новую дивидендную политику, привязав квартальные выплаты дивидендов к FCF и долгу. При соотношении чистого долга к EBITDA менее 1х - направлять более 75% FCF, от 1 до 1,5х - 50-75% FCF, выше 1,5х - менее 50% FCF. Нижним порогом для дивидендов установлено 50% от скорректированной чистой прибыли. Отношение чистого долга к EBITDA Фосагро на конец 2019 г. составляло 1,7х.

За 2019 г. было начислено 225 руб./акция (8% дивидендная доходность), согласно данным компании.

С одной стороны, компания обслуживает один из устойчивых и защитных секторов – сельское хозяйство, и две трети отгруженной продукции в физическом объеме приходится на зарубежные рынки. C другой стороны, в последние годы мы наблюдали волатильность и давление на цены удобрений. Кроме того, по итогам 2019 г. компании планировала рефинансировать большую часть подлежащего к погашению в 2020 г. долга – около $585 млн. К выплате в 2021 г. приходится еще $664 млн. Почти весь долг компании номинировал в долларах или евро.

Акционеры Х5 Retail Group утвердили дивиденды за 2019 г. в размере 110,47 руб./ГДР, что соответствует 5% доходности. Дата закрытия реестра акционеров назначена на 29 мая, экс-дивидендная дата – на 28 мая. Выплата будет осуществлена в течение 45 дней с даты проведения собрания акционеров, т.е. до 26 июня.

Решение по Альфа-группе будет принято позже.

Акционеры Норильского никеля утвердили дивиденды за 2019 г. в размере 557,2 руб./акция, что соответствует 2,8% доходности. Дата закрытия реестра – 25 мая.

Сомнения в отношении выплаты дивидендов Норильским никелем возникали после того, как Владимир Потанин, которому принадлежит 34,6% компании, предложил отказаться от выплаты дивидендов, но его инициатива была заблокирована Русалом, который владеет 27,82% акций ГМК.

Новости

Фосагро опубликовал финансовые результаты по МСФО за 1К20 лучше консенсус-прогноза Интерфакса по EBITDA и скорректированной чистой прибыли.

Выручка компании в 1К20 снизилась г/г до 64 млрд руб. (-11% г/г; +21% кв/кв) в связи с коррекцией цен на удобрения в течение прошлого года. EBITDA составила 11 млрд руб. (-25% г/г; +65% кв/кв). Скорректированная чистая прибыль оказалась на уровне 14 млрд руб. (+6% г/г; против 2,5 млрд руб. по итогам 4К19).

Свободный денежный поток в 1К20 составил 18,3 млрд руб. ($275 млн), сохранившись примерно на уровне прошлого года (-3%).

Соотношение чистого долга и EBITDA на 31 марта составило 2,2х против 1,7х на конец 2019 г. На рост показателя повлияла девальвация рубля по отношению к доллару США в марте 2020 г., поскольку большая часть кредитного портфеля компании номинирована в долларах США и евро. Чистый долг по состоянию на 31 марта составил 152,1 млрд руб. против 131,6 млрд руб. по итогам прошлого года.

Последние два пункта, их динамика важны с точки зрения дивидендной политики, которую в 3К19 утвердило Фосагро.

-595.png)

TCS Group отчиталась о росте чистой прибыли по МСФО за 1К20 до 9 млрд руб. (+25% г/г), что выше консенсус-прогноза на 30%.

Аналитики, опрошенные Интерфаксом, ожидали резервы на уровне 4,9 млрд руб., тогда как показатель составил 5,9 млрд руб., при этом чистая прибыль все равно значительно превысила консенсус-прогноз (9 млрд руб. против ожиданий в 6,9 млрд. руб. за 1К20). Рост показателя обусловлен разовой статьей – доналоговой прибылью в размере 3,4 млрд руб. от продажи долговых ценных бумаг. Таким образом, если исключить разовую статью, то прибыль банка оказалась бы ниже консенсус-прогноза. На наш взгляд, рынок сфокусируется на более высоких резервах относительно ожиданий. Стоимость риска с учетом корректировок в отношении формирования резервов выросла с 7,5% в 1К19 до 15,9%, исключая корректировки, стоимость риска составила 9,9%.

Банк выплатит промежуточные дивиденды в размере $0,14/акция, что соответствует 1% доходности. Общая сумма выплат может составить $28 млн

-723.png)

Роснефть отчиталась о финансовых результатах по МСФО за 1К20 лучше консенсуса по выручке и EBITDA, хуже - по чистой прибыли.

Выручка оказалась на уровне 1,77 трлн руб. (-15 г/г; -20,6% кв/кв), что обусловлено падением мировых цен на нефть (-23,6% г/г), вызванным снижением спроса в связи с эпидемией COVID-19 и негативными ожиданиями участников рынка в преддверии прекращения действия соглашения ОПЕК+, а также снижением объемов реализации нефти и нефтепродуктов.

EBITDA составила 309 млрд руб. (-43,6% г/г; -36,7% кв./кв.). Помимо снижения цен на нефть, на показатель повлияли лаг экспортных пошлин (-98 млрд руб.), негативный эффект демпфера (-53 млрд руб.).

Чистый убыток составил 156,2 млрд руб. против прибыли в размере 131 млрд руб. в 1К19 и 158 млрд руб. в 4К19. На чистую прибыль дополнительно оказало давление курсовая разница.

-857.png)

Московская биржа опубликовала финансовые результаты за 1К20 ниже консенсус-прогноза Интерфакса по EBITDA и чистой прибыли.

Комиссионный доход биржи вырос до 7,9 млрд руб. (+29,3% г/г; +11,4% кв/кв). Чистый процентный доход прибавил 2,1% г/г до 3,99 млрд руб. за счет увеличения объемов клиентских остатков и реализации переоценки инвестиционного портфеля, квартальная динамика оказалась отрицательной (-1,9% кв/кв).

Регулярные операционные расходы сократились в 1К20 до 3,7 млрд руб. (-1,6% г/г; -9,2% кв/кв). В результате менеджмент снизил прогноз по росту операционных расходов на 2020 г. с 6,5–9,5% до 6–8,5%. Этому способствовали контролируемый рост расходов на персонал и экономия на административно-хозяйственных расходах.

-364.png)

ЛСР опубликовал хорошие операционные результаты, заключил в 1К20 контрактов на сумму 23 млрд руб. (+19% г/г), или 198 тыс. кв. м (+6% г/г). Доля заключенных контрактов с участием ипотечных средств в отчетном периоде составила 51% по сравнению с 49% в 2018 г. Средняя цена за квадратный метр возросла на 13% г/г, до 127 тыс. руб.

В 1К20, а именно 26 марта, компания объявила buy-back в размере 5 млрд руб., что соответствует 8% рыночной капитализации, или 20% от free-float, который составляет 41,57% капитала. На текущий момент компания не раскрывает количество выкупленных акций. Дата публикации финансовых результатов по МСФО за 1П20 также не обозначена. В прошлом году компания представила отчетность 29 августа.

Продажи Алросы в апреле 2020 г. сократились ввиду ослабления спроса на ювелирные украшения с бриллиантами и ограничений, введённых для борьбы с коронавирусом.

В апреле Алроса реализовала алмазно-бриллиантовую продукцию на общую сумму $15,6 млн (-95,1% г/г; -89,7% м/м). Выручка от продаж алмазного сырья третьим сторонам составила $13,1 млн (-95,9% г/г; -91,2% м/м), бриллиантов − $2,4 млн (-17,2% г/г; -41,5% м/м).

-9.png)

Якутия, которой принадлежит 25% акционерного капитала Алросы, предложила выкупить в Гохран алмазное сырье компании на сумму $1,7 млрд, что составляет более половины годовой выручки компании за 2019 г. ($3,34 млрд), сообщает Интерфакс. Ранее Якутия просила рассмотреть закупки от $500 млн до $1 млрд, т.е. от 15% до 30% годовой выручки Алросы.

Исполнительным директором Магнита назначен экс-глава Lamoda Флориан Янсен, который также займет пост одного из трех заместителей генерального директора ретейлера, Яна Дюннинга.

Вместе с Янсеном в ретейлер перейдет команда бывших топ-менеджеров компании Lamoda: директор по трансформации Пол Роговски, директор по аналитике и управлению данными Фабиан Шефер, директор по информационным технологиям Валентин Щитов, а также директор по инновационному развитию и партнерству Павел Орлов.

Таким образом, Магнит планирует сократить отставание от конкурентов в online-сегменте, что в дальнейшем позитивно скажется на ретейл-сети и бумагах компании соответственно.

X5 Retail Group открыла первые семь дарксторов для экспресс-доставки из Пятерочки. Объекты расположены на юге и юго-востоке Москвы.

В связи с высоким спросом на услугу Пятерочка приняла решение о трансформации в формат даркстора нескольких розничных магазинов, которые подошли по площади и плотности заказов окрестных территорий.

Владимир Чирахов, экс-глава Детского мира, сократил долю владения акциями ретейлера с 1,06% до 0%. Мы считаем данную новость нейтральной, поскольку процесс продажи акций ретейлера Владимиром Чираховым длится с конца апреля, сразу после его перехода на пост президента АФК Система. Free-float Детского мира составляет 52,6%.

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба