16 июня 2020 ITI Capital

Что движет рынком, и где сохраняется потенциал?

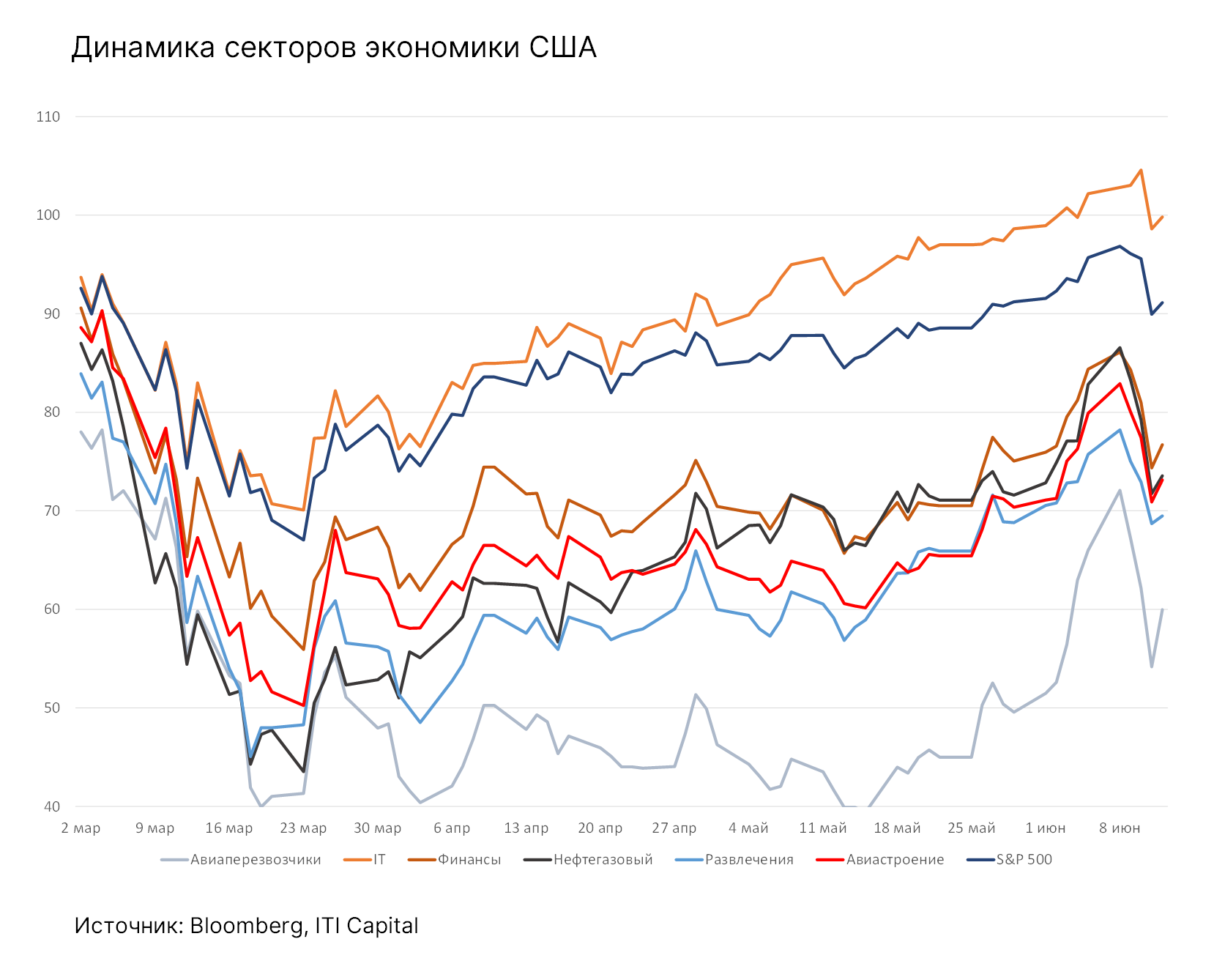

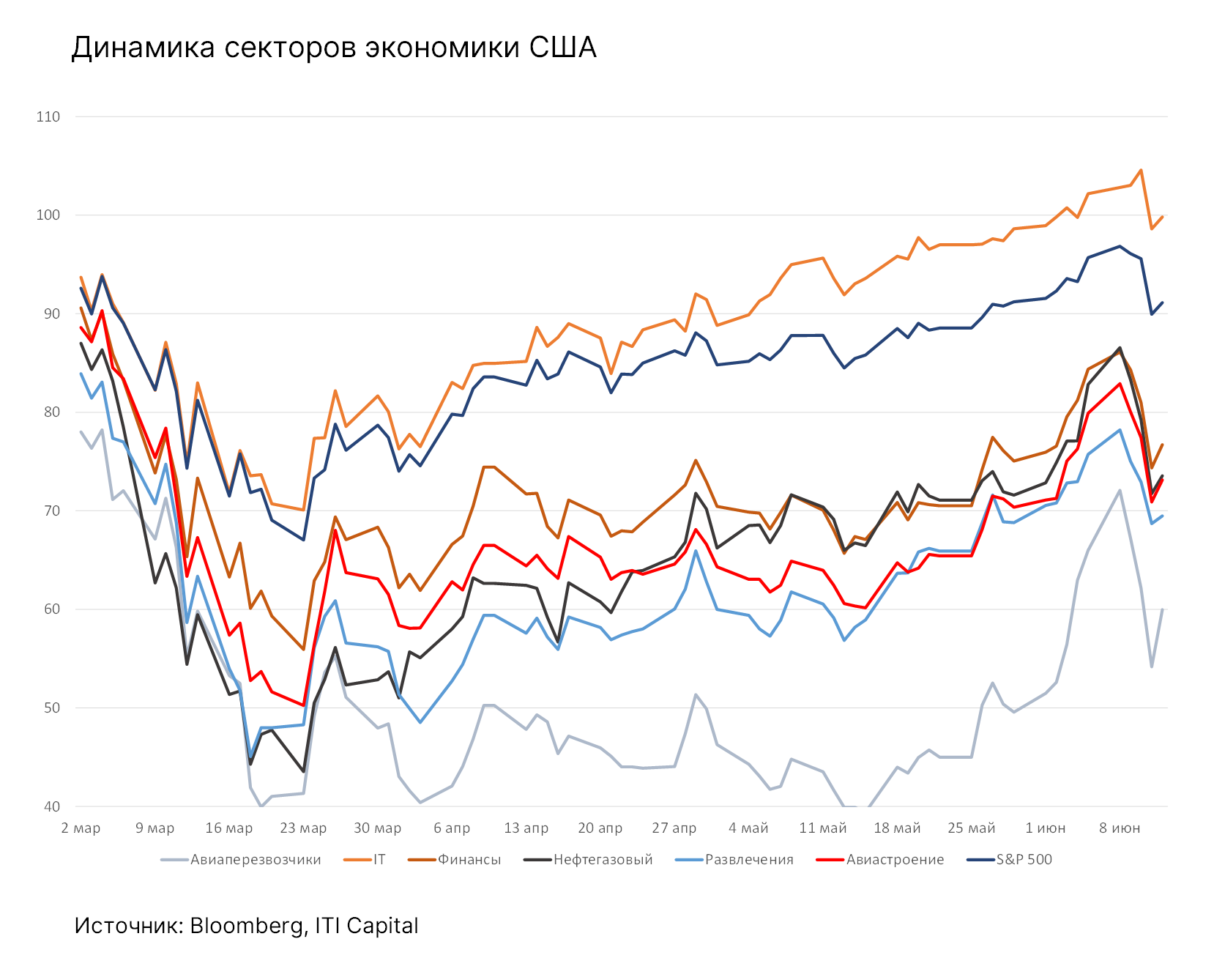

Прошлая неделя выдалась волатильной — ралли в ее начале было обусловлено возобновлением глобальной экономической деятельности и улучшением майской статистики, которая указывает на V-образную динамику рынков. В этих условиях к 8 июня S&P 500 вырос до 3 232 п., что лишь на 100 п. ниже максимума 21 февраля, чему способствовал приток наличных средств от населения в наиболее перепроданные сектора, в частности в авиаперевозчиков (UAL, AA, Delta Airlines), Boeing и Southwest Airlines) и круизные компании Norwegian, Royal Caribbean и Carnival, стоимость акций которых в среднем за месяц взлетела более чем на 70%.

Также в лидеры роста вышли финансовые компании, в том числе Invesco, Ventas и Discovery, в среднем прибавив 50%; котировки ретейлеров Coty, L Brands и Gap в среднем за месяц подскочили на 40%; бумаги американских нефтегазовых компаний, в частности Schlumberger, Occidental Petroleum, в среднем, подорожали более чем на 30%.

Рынки действительно были перегреты, и техническая коррекция была неизбежна после столь стремительной и продолжительной восходящей динамики, хотя среднесрочный потенциал роста остается высоким (около 30%), особенно у авиаперевозчиков, компаний сферы досуга и развлечений, круизных операторов. Потенциал роста финансового сектора и американской нефтегазовой отрасли составляет 20%. В лидеры роста вышел IT-сектор, который с начала года прибавил 10% он единственный пока опережает S&P 500, по крайней мере, на 10%. Китайский IT-сектор с начала года вырос на 5%. Также в лидеры с начала года вышли российские ретейлеры, которые прибавили 1%.

Причина затяжной коррекции?

Во-первых, из-за прогноза ФРС, обнародованного 10 июня, который предполагает более медленное, чем ожидалось, восстановление экономики. Управляющие регулятора ждут, что уровень безработицы к концу 2020 г. составит 9,3% и останется высоким в течение ближайших лет - 6,5% в 2021 г. и 5,5% в 2022 г. Ожидается, что ВВП США сократится на 6,5% в 2020 г., а в 2021 г. вырастет на 5%.

ФРС обязалась удерживать ставки у 0% до 2022 г., когда экономика полностью восстановится, и рассматривает возможность увеличения пакета стимулирующих мер на дополнительные $1,5-2 трлн, если потребуется.

Дефицит бюджета США вырос до рекордных $1,88 трлн с начала года, или на 155% г/г, - следствие предоставления экономических льгот и отсрочки налоговых платежей, сообщал Минфин страны.

Данная сумма не включает $500 млрд на рефинансирование долгов, которые банки предоставили в рамках программы поддержки малого бизнеса (Paycheck Protection Program) на $669 млрд.

При этом госдолг превысил $27 трлн, или 130% ВВП США.

Инвесторов также беспокоит вторая волна пандемии. В связи с возобновлением экономической деятельности уровень заболеваемости повысился в Техасе, Флориде и Калифорнии. В США выявили 19,5 тыс. случаев за сутки, в результате чего число заболевших в стране достигло 2 млн, или 25% от общемирового показателя, который сейчас составляет 8 млн.

Минус $5 трлн за неделю

В этих условиях фондовые рынки сдали позиции на прошлой неделе, а в лидеры роста вышел индекс волатильности US VIX (+40 п.п.) и EM FX vols (+8%). В разрезе сырьевых товаров подорожал коксующийся уголь (+6%) и золото (+1,2%). В числе аутсайдеров оказалась нефть Brent, подешевевшая более чем на 8% с 5 по 12 мая 2020 г. В лидеры роста на прошлой неделе вышли российские ретейлеры и американские онлайн-ретейлеры (+1,3%), в частности Amazon. Несмотря на отсутствие интереса к риску, американские компании прибавили 0,6%.

S&P 500 потерял 5%, опустившись ниже 200-дневной скользящей средней (3013 п.), следующий важный уровень поддержки - 50-дневная скользящая средняя, которая в настоящее время составляет 2903 п. Продажи на фондовом рынке США, как и на других рынках, стали результатом продаж бумаг нефтегазовых и медицинских компаний, которые подешевели за неделю более чем на 12%. Фондовый рынок США не стал главным аутсайдером. Европейский рынок акций потерял более 10% из-за продаж акций финансовых компаний. FTSE 100 снизился на 8%, Nikkei 225 - на 7%, а РТС - на 6,5%. В среднем мировые индексы снизились за неделю на 5,4%, в результате чего их общая капитализация сократилась на $5 трлн.

Наши ожидания

Волатильность останется высокой, но поддержку рынку окажет хорошая статистика за май, которая указывает на V-образную динамику в условиях снятия ограничительных мер и снижения ставок ведущими ЦБ.

Мы ожидаем, что S&P 500 отчасти отыграет потери после выхода хороших экономических данных на этой неделе, в частности по розничным продажам в США во вторник. Кроме того, председатель ФРС Джером Пауэлл представит полугодовой доклад банковскому комитету cената. Мы ожидаем, что S&P 500 восстановится до 3200 п., поэтому инвесторы будут выбирать самые перепроданные активы в транспортном и нефтегазовом секторах. Цена нефти Brent должна вернуться к $40/барр., а рубль укрепится к доллару до 69.

Поддержку рынкам на этой неделе могут оказать сразу несколько решений по ставкам, которые примут ЦБ Японии, Великобритании, Швейцарии, России, Бразилии, Тайваня и Индонезии.

Европейские лидеры обсудят предложенный Еврокомиссией фонд восстановления экономики размером 750 млрд евро ($851 млрд).

Власти различных стран ослабляют режим изоляции и ограничения на поездки, чтобы оживить экономический рост, сохраняя при этом контроль над распространением COVID-19. Жители Нью-Джерси могут снова сдавать на права; Греция вновь открывает границы для туристов из Китая и 28 других стран. Жители Сан-Франциско могут посещать рестораны с открытыми верандами и отправлять детей в летние лагеря; Токио планирует снять все бизнес-ограничения; Китай протестирует вакцины на добровольцах, выезжающих за границу; возобновляются матчи английской премьер-лиги без зрителей.

Отчетность на неделе представят Oracle, американский авторетейлер CarMax, индийский автопроизводитель Tata Motors, американский девелопер Lennar, провайдер налоговых услуг H&R Block, Groupon, британский ретейлер Kingfisher, американская сеть супермаркетов Kroger и немецкая компания интернет-платежей Wirecard.

График недели

Российский рынок за неделю

За прошлую неделю рубль ослаб к доллару и евро до 70,2 руб. и 79,3 руб. соответственно. Индекс Мосбиржи снизился на 1,75%, РТС - на 3,71%.

Лидеры роста и падения

Лидерами роста стали X5 Retail Group (+10,35%), Русгидро (+8,3%), М.Видео (+6,91%), ЛСР (+5,2%), Татнефть (ап +4,87%), Магнит (+4,38%), БСПБ (+3,94%).

В число аутсайдеров вошли Мечел (ао -9,17%), Россети (ао -8,65%, ап -7,44%), Акрон (-8,09%), АФК Система (-5,97%), Алроса (ао -5,89%), Роснефть (-3,58%).

-111.png)

Долговые рынки

Цены рублевых гособлигаций преимущественно корректировались вверх на прошлой короткой рабочей неделе. Доходность на среднем и дальнем участках кривой опустилась примерно на 10 б.п., таким образом отыграв около половины недавних потерь. Выпуск ОФЗ-ПД 26228 (текущий 10-летний бенчмарк) закрылся на уровне YTM 5,62%. Начавшееся в конце недели «бегство в качество» не успело в полной мере сказаться на рублевых облигациях из-за длинных выходных. Также определенную поддержку рынку оказывала вновь снизившаяся доходность КО США (10 лет 0,66%).

Успех Минфина на последних аукционах можно охарактеризовать как достаточно скромный. Спрос на дебютное размещение пятилетней серии 26234 составил 83,9 млрд руб. Ведомство предоставило премию примерно в 5 б.п. к уровням вторичного рынка и разместило бумаги на 49,3 млрд руб. Позже в рамках аукциона, на котором предлагался флоатер 24021, ведомство дополнительно привлекло всего 4 млрд руб., несмотря на большое число поданных заявок (154 млрд руб.). Участники рынка ожидали приобрести бумаги с дисконтом при условии скорого снижения ставок, однако этого не последовало.

Активность иностранных инвесторов оставалась вялой. На первичном рынке гособлигаций основной спрос пришелся на российских участников. В целом за неделю вновь (уже третью неделю подряд) наблюдался нетто-отток со счетов нерезидентов в размере 19 млрд руб.

На текущей неделе наиболее важным событием для локального долгового рынка станет заседание ЦБ по ключевой ставке. Мы подтверждаем наше мнение, что регулятор не станет смягчать монетарные условия больше, чем делал это ранее. Иными словами, мы полагаем, что величина шага снижения ставки останется 50 б.п. Текущий уровень доходности на вторичном рынке облигаций уже учитывает данное решение. Таким образом, до заседания мы ожидаем преимущественно боковую динамику в ценах ОФЗ.

Ухудшение «аппетита к риску» на внешних площадках спровоцировало отток средств с развивающихся рынков. Таким образом, цены суверенных еврооблигаций большинства стран EM оказались под давлением. Российские бонды не стали исключением, поднявшись в доходности на 10-15 б.п. Короткие выпуски оказались более устойчивыми, практически не изменившись в цене. В результате наклон кривой дополнительно увеличился.

Предстоящая неделя – российский рынок

На предстоящей неделе не ожидается публикации финансовой отчетности по МСФО за 1К20.

Дивиденды, дополнительная эмиссия и обратный выкуп

Акционеры Магнита одобрили дивиденды за 2019 г. в размере 157 руб./акция, что соответствует 4% доходности. Дата закрытия реестра – 19 июня 2020 г.

Акционеры Северстали одобрили выплату финальных дивидендов за 2019 г. в размере 26,26 руб./акция (3% доходность) и за 1К20 – 27,35 руб./акция (3% доходность).

Датой закрытия реестра на получение квартальных выплат утверждено 16 июня 2020 г.

Акционер Норильского никеля Владимир Потанин предложил Русалу и Crispian отказаться от выплаты дивидендов в течение 2020 г., а итоговые выплаты за 2020 г. ограничить $1 млрд. Предложение обусловлено возможным негативным влиянием аварии в Норильске на финансовые показатели компании.

Исходя из текущей цены акций компании можно заключить, что в случае одобрения предложения, итоговая выплата за 2020 г. составит 436 руб./акция, доходность - 2,31%.

Новости

Транснефть опубликовала финансовые результаты по МСФО за 1К20 лучше ожиданий.

Выручка компании составила 263,34 млрд руб. (+1,2% г/г), EBITDA — 133,7 млрд руб. (+3% г/г), чистая прибыль — 56,75 млрд руб. (+13% г/г).

Как и ожидалось, результаты за 1К20 вышли стабильными относительно прошлого года, так как сокращение добычи нефти в рамках сделки ОПЕК+ еще не отразилось на показателях компании. Объем транспортировки нефти компанией в 1К20 вырос до 120,2 млн т (+0,9% г/г), объем транспортировки нефтепродуктов составил 10,5 млн т (+8,2% г/г).

В 1К20 Транснефть увеличила резерв для потенциального урегулирования последствий инцидента с загрязнённой нефтью на нефтепроводе «Дружба» на 4,87 млрд руб. ввиду повышения курса доллара.

-341.png)

На наш взгляд, динамика акций определяется следующими факторами:

соглашением о сокращении добычи нефти в рамках сделки ОПЕК+ (срок договоренностей по майским/июньским уровням сокращения добычи продлен до июля включительно). Транснефть ожидала снижения экспорта нефти России в июне на 17%, до 13,65 млн т.;

восстановлением глобального спроса на нефть в связи с завершением периода изоляции в мире;

реалистичностью предложений нефтяных компаний по снижению тарифов на прокачку нефти на период сделки ОПЕК+. В июне Минэнерго и ФАС выступили против данного предложения;

фондированием программы капзатрат. Во время встречи Владимира Путина и Николая Токарева в конце мая президент просил сохранить инвестиционную программу на запланированном уровне;

ожиданиями по выплатам дивидендов. Совет директоров Транснефти предложил ГОСА , запланированному на 30 июня, направить на дивиденды за 2019 г. 50% от скорректированной чистой прибыли по МСФО, или 81 млрд руб. (11,2 тыс. руб./акция). Однако Транснефть обсуждает с правительством возможность рассрочки выплаты дивидендов за 2019 г.: 50% предлагается заплатить в 2019 г., и 50% — в течение трех лет в виде надбавки к тому, что будет предложено к выплате в следующие годы.

X5 Retail Group рассматривает возможность корректировки дивидендной политики: рост дивидендов по итогам 2020 г. может составить 50% по сравнению с суммарными дивидендами за 2019 г. Согласно дивидендной политике ретейлера, целевой коэффициент выплаты дивидендов установлен на уровне не менее 25% консолидированной чистой прибыли по МСФО (IAS 17), при условии, что отношение чистого долга к EBITDA находится ниже 2х. Дивиденды за 2019 г. составили 110,47 руб./ГДР, общая сумма выплат составила 30 млрд руб., что оказалось выше чистой прибыли, которая за 2019 г. составила 25,9 млрд руб. Таким образом, в случае утверждения решения набсоветом и акционерами дивиденды ретейлера по итогам 2020 г. могут составить до 45 млрд руб. или 165,7 руб./ГДР, что соответствует доходности на уровне 7%.

Сбербанк договорился о приобретении 72% 2ГИС, основного конкурента Яндекс.Навигатора, также 3% компании перейдут во владение «О2О холдинг», СП Сбербанка и Mail.Ru Group. 25% останутся у основателя сервиса, Александра Сысоева. Планируемый срок закрытия сделки — 3К20. В новый совет директоров 2ГИС войдут представители Сбербанка и основателей сервиса.

ФАС отказала Яндекс.Такси в покупке ГК «Везет» после четвертой подачи ходатайства по сделке.

Ранее MLU, СП Яндекса и Uber договорились о покупке программного обеспечения и колл-центров группы компаний Везёт. Закрытие сделки ожидалось до конца прошлого года. Продавцы сервиса Везет должны были получить до 3,6% акций Яндекс.Такси и до $71,5 млн при условии успешного достижения KPI. Яндекс сообщал, что в течение трёх лет Яндекс.Такси планирует инвестировать около 8 млрд руб. в развитие такси в регионах России: около половины суммы будет направлено на внедрение технологий для обеспечения безопасности поездок, столько же — на поддержку таксопарков и водителей.

Также стало известно, что Яндекс планирует выкупить долю Uber в Яндекс.Такси вместо проведения IPO. Доля Uber в Яндекс.Такси составляет 36,9%.

Veon ведёт переговоры с Team LLC относительно продажи своей «дочки» в Армении. Ранее Veon пробовал продать «Веон Армении» американскому оператору UCom.

Результаты Системы по МСФО за 1К20 вышли чуть лучше консенсус-прогноза Интерфакса по OIBDA на 1,2%. Негативным фактором стал рост долга корпоративного центра до 208 млрд руб. с 189 млрд руб. в 4К19. Результаты Системы обычно не являются катализатором движения акций. На наш взгляд, важны будут комментарии менеджмента Системы по вопросам:

сделки по вхождению Сбербанка в состав акционеров Ozon;

перспектив и времени проведения IPO Ozon в этой связи;

развития бизнесов после отмены режима самоизоляции;

возможной адаптации затратной и инвестиционной политики холдинга под реалии кризиса

Выручка компании составила 158,9 млрд руб. (+6,3% г/г; -12,3% кв/кв), скорректированная OIBDA – 54 млрд руб. (+1,5 г/г; +2,4% кв/кв) благодаря неплохим результатам диверсифицированного портфеля активов и несмотря на негативное влияние пандемии COVID-19 и режима самоизоляции на ключевых рынках присутствия.

Скорректированный чистый убыток составил 9,4 млрд руб. против прибыли в 1К19 в размере 15,7 млрд руб. и 4К19 на уровне 26,8 млрд руб.

Долг корпоративного центра вырос. За 1К20 долг Системы увеличился с 189 млрд руб. в 4К20 до 207,8 млрд руб. из-за привлечения рублевых кредитов. В мае размещены 10-летние биржевые облигации на 15 млрд руб. под 6,6%, срок оферты – четыре года.

Незначительно (1,8 млрд руб.) на долг повлияла переоценка номинированного в долларах обязательства перед Росимуществом. На 31 марта 2020 г. доля рублевого финансирования компании составила более 95%.

Поступление спецдивидендов от МТС (10 млрд руб.) и 17 млрд новых заимствований пошли на инвестиции в новые проекты (6 млрд руб., из которых 3 млрд руб. - в Ozon), расходы и налоги корпоративного центра (5 млрд руб.) и процентные расходы (4 млрд руб.), оставив денежную позицию на уровне 17 млрд руб. на конец 1К20 против 5 млрд руб. в 4К20.

-283.png)

Ozon

Оборот Ozon (GMV, gross merchandise value - оборот от продаж за вычетом возвратов) в 1К20 увеличился до 31,6 млрд руб. с НДС (+115% г/г), клиентам было отправлено 13,4 млн заказов. В апреле показатель GMV вырос практически в два раза г/г, до 14,9 млрд руб. с НДС.

Компания ожидает роста на 100% в 2020 г. В марте и в апреле число новых клиентов на площадке Ozon удвоилось по сравнению с прошлогодним показателем. В апреле 39% клиентов Ozon сделали два заказа или более, как правило, покупатели делают по два-три заказа в год.

Также пандемия способствовала развитию последний мили, т.е. бесконтактной доставки, что значительно ускоряет процесс доставки, увеличивая количество выполненных заказов в день.

Компания строит фулфилмент-центры и расширяет инфраструктуру доставки.

С начала года Система инвестировала 3 млрд руб. в Ozon для продолжения стратегии активного роста.

Segezha Group

Снижение выручки на 1% г/г, до 14 млрд руб., из-за высокой базы 1К19, негативной ценовой конъюнктуры в мешочной бумаге. Снижение OIBDA на 34%, до 2,6 млрд руб., из-за динамики выручки, изменения структуры продаж в сторону менее рентабельных продуктов. В 1К20 70% выручки имело валютную составляющую. Долг компании также имеет валютный компонент, вследствие чего эффект переоценки негативно повлиял на чистую прибыль.

Агрохолдинг «Степь»

Выручка упала на 13% г/г, до 5,5 млрд руб., в результате снижения переходящих остатков с/х культур, однако OIBDA увеличилась на 35% г/г до 1,1 млрд руб., тем самым, подчеркивая защитные характеристики агробизнеса. Прибыль росла за счет повышения эффективности в сегменте «Молочное животноводство», роста реализации яблок в «высокий» сезон в сегменте Садоводство, положительной динамики в сегментах агротрейдинга.

В мае холдинг «Степь» продал актив, специализирующийся на производстве томатов и огурцов, чтобы сосредоточиться на ключевых сегментах: растениеводстве, агротрейдинге и молочном животноводстве.

В мае были приобретены три сельскохозяйственных предприятия в Ставропольском крае, включая молочно-товарную ферму, которая после проведения реконструкции станет крупнейшей МТФ в России с объемом производства молока более 100 тыс. т в год.

Медси

Выручка Медси в 1К20 выросла до 5,9 млрд руб. (+13,7% г/г), скорр. OIBDA составила 1,1 млрд руб. (+26,5% г/г), скорр. чистая прибыль – 0,3 млрд руб. (+58,3% г/г).

Важно отметить рост среднего чека на 28,5% г/г, до 2,8 тыс. руб., который нивелировал снижение потока клиентов на 9,3% г/г, до 2 млн пациентов.

Медси готовит к открытию в конце года новый медицинский центр на Мичуринском проспекте в Москве.

В недавнем интервью РБК новый СЕО Системы Владимир Черахов говорил, что выручка Медси может упасть на 20-30% в 2020 г.

Электросети (БЭСК)

Выручка выросла на 9% г/г до 5,8 млрд руб., OIBDA выросла на 34% г/г, до 1,9 млрд руб. за счет роста тарифов на передачу электроэнергии, увеличения объема выручки за технологическое присоединение. Активный рост подчеркивает защитные характеристики еще одного направления Системы.

Детский мир продолжает открывать магазины., в 1К20 увеличил долю онлайн-продаж в общей выручке до 25%, в апреле - до 42%. В апреле 2020 г. неаудированная выручка с учетом онлайн-сегмента снизилась на 20% г/г, но за 18 дней мая выросла на 2% г/г.

МТС нарастил онлайн-продажи смартфонов на 70% по сравнению с периодом до введения самоизоляции.

Расширение инвестиционной и исследовательской инфраструктуры:

На уровне корпоративного центра разрабатывается программа повышения эффективности, сокращения затрат, что в полной мере отразится в финансах за 2021 г.

Создание нового венчурного фонда ранней стадии развития Sistema SmartTech, с фокусом на формирование новых рыночных ниш.

Развитие одной из крупнейших частных лабораторий в России между «Система-БиоТех» и Фондом международного медицинского кластера о совместном строительстве здания многопрофильной биотехнологической НИОКР лаборатории и центра доклинической апробации в Сколково.

АФК Система, РФПИ и НИЦЭМ им Н.Ф.Гамалеи договорились о сотрудничестве для производства первой в России вакцины от коронавируса на базе принадлежащего АФК завода Alium в Зеленограде. Вакцина показала успешные результаты на доклинических испытаниях, начало первых клинических испытаний вакцины ожидается в середине июня 2020 г. Запуск массового производства вакцины планируется осенью текущего года.

В ходе телефонной конференции менеджмент АФК Системы сообщил, что:

компания приостановила проведение программы обратного выкупа и сконцентрировалась на сохранении денежных средств с целью поддержания бизнеса;

запущена программа сокращения затрат и повышения эффективности, которая должна привести к сокращению SG&A затрат корпоративного центра на 5-7% г/г в 2021 г.;

на текущий момент как минимум два актива Системы, Ozon и Segezha, находятся в поисках финансирования для развития бизнеса. Если средства для Ozon необходимы, на наш взгляд, для поддержания его активного роста оперативно, то инвестиции Segezha в модернизацию производства в размере 90 млрд руб. могут быть осуществлены за три-четыре года. Деталей по возможной сделке Ozon cо Сбербанком представлено не было.

Прошлая неделя выдалась волатильной — ралли в ее начале было обусловлено возобновлением глобальной экономической деятельности и улучшением майской статистики, которая указывает на V-образную динамику рынков. В этих условиях к 8 июня S&P 500 вырос до 3 232 п., что лишь на 100 п. ниже максимума 21 февраля, чему способствовал приток наличных средств от населения в наиболее перепроданные сектора, в частности в авиаперевозчиков (UAL, AA, Delta Airlines), Boeing и Southwest Airlines) и круизные компании Norwegian, Royal Caribbean и Carnival, стоимость акций которых в среднем за месяц взлетела более чем на 70%.

Также в лидеры роста вышли финансовые компании, в том числе Invesco, Ventas и Discovery, в среднем прибавив 50%; котировки ретейлеров Coty, L Brands и Gap в среднем за месяц подскочили на 40%; бумаги американских нефтегазовых компаний, в частности Schlumberger, Occidental Petroleum, в среднем, подорожали более чем на 30%.

Рынки действительно были перегреты, и техническая коррекция была неизбежна после столь стремительной и продолжительной восходящей динамики, хотя среднесрочный потенциал роста остается высоким (около 30%), особенно у авиаперевозчиков, компаний сферы досуга и развлечений, круизных операторов. Потенциал роста финансового сектора и американской нефтегазовой отрасли составляет 20%. В лидеры роста вышел IT-сектор, который с начала года прибавил 10% он единственный пока опережает S&P 500, по крайней мере, на 10%. Китайский IT-сектор с начала года вырос на 5%. Также в лидеры с начала года вышли российские ретейлеры, которые прибавили 1%.

Причина затяжной коррекции?

Во-первых, из-за прогноза ФРС, обнародованного 10 июня, который предполагает более медленное, чем ожидалось, восстановление экономики. Управляющие регулятора ждут, что уровень безработицы к концу 2020 г. составит 9,3% и останется высоким в течение ближайших лет - 6,5% в 2021 г. и 5,5% в 2022 г. Ожидается, что ВВП США сократится на 6,5% в 2020 г., а в 2021 г. вырастет на 5%.

ФРС обязалась удерживать ставки у 0% до 2022 г., когда экономика полностью восстановится, и рассматривает возможность увеличения пакета стимулирующих мер на дополнительные $1,5-2 трлн, если потребуется.

Дефицит бюджета США вырос до рекордных $1,88 трлн с начала года, или на 155% г/г, - следствие предоставления экономических льгот и отсрочки налоговых платежей, сообщал Минфин страны.

Данная сумма не включает $500 млрд на рефинансирование долгов, которые банки предоставили в рамках программы поддержки малого бизнеса (Paycheck Protection Program) на $669 млрд.

При этом госдолг превысил $27 трлн, или 130% ВВП США.

Инвесторов также беспокоит вторая волна пандемии. В связи с возобновлением экономической деятельности уровень заболеваемости повысился в Техасе, Флориде и Калифорнии. В США выявили 19,5 тыс. случаев за сутки, в результате чего число заболевших в стране достигло 2 млн, или 25% от общемирового показателя, который сейчас составляет 8 млн.

Минус $5 трлн за неделю

В этих условиях фондовые рынки сдали позиции на прошлой неделе, а в лидеры роста вышел индекс волатильности US VIX (+40 п.п.) и EM FX vols (+8%). В разрезе сырьевых товаров подорожал коксующийся уголь (+6%) и золото (+1,2%). В числе аутсайдеров оказалась нефть Brent, подешевевшая более чем на 8% с 5 по 12 мая 2020 г. В лидеры роста на прошлой неделе вышли российские ретейлеры и американские онлайн-ретейлеры (+1,3%), в частности Amazon. Несмотря на отсутствие интереса к риску, американские компании прибавили 0,6%.

S&P 500 потерял 5%, опустившись ниже 200-дневной скользящей средней (3013 п.), следующий важный уровень поддержки - 50-дневная скользящая средняя, которая в настоящее время составляет 2903 п. Продажи на фондовом рынке США, как и на других рынках, стали результатом продаж бумаг нефтегазовых и медицинских компаний, которые подешевели за неделю более чем на 12%. Фондовый рынок США не стал главным аутсайдером. Европейский рынок акций потерял более 10% из-за продаж акций финансовых компаний. FTSE 100 снизился на 8%, Nikkei 225 - на 7%, а РТС - на 6,5%. В среднем мировые индексы снизились за неделю на 5,4%, в результате чего их общая капитализация сократилась на $5 трлн.

Наши ожидания

Волатильность останется высокой, но поддержку рынку окажет хорошая статистика за май, которая указывает на V-образную динамику в условиях снятия ограничительных мер и снижения ставок ведущими ЦБ.

Мы ожидаем, что S&P 500 отчасти отыграет потери после выхода хороших экономических данных на этой неделе, в частности по розничным продажам в США во вторник. Кроме того, председатель ФРС Джером Пауэлл представит полугодовой доклад банковскому комитету cената. Мы ожидаем, что S&P 500 восстановится до 3200 п., поэтому инвесторы будут выбирать самые перепроданные активы в транспортном и нефтегазовом секторах. Цена нефти Brent должна вернуться к $40/барр., а рубль укрепится к доллару до 69.

Поддержку рынкам на этой неделе могут оказать сразу несколько решений по ставкам, которые примут ЦБ Японии, Великобритании, Швейцарии, России, Бразилии, Тайваня и Индонезии.

Европейские лидеры обсудят предложенный Еврокомиссией фонд восстановления экономики размером 750 млрд евро ($851 млрд).

Власти различных стран ослабляют режим изоляции и ограничения на поездки, чтобы оживить экономический рост, сохраняя при этом контроль над распространением COVID-19. Жители Нью-Джерси могут снова сдавать на права; Греция вновь открывает границы для туристов из Китая и 28 других стран. Жители Сан-Франциско могут посещать рестораны с открытыми верандами и отправлять детей в летние лагеря; Токио планирует снять все бизнес-ограничения; Китай протестирует вакцины на добровольцах, выезжающих за границу; возобновляются матчи английской премьер-лиги без зрителей.

Отчетность на неделе представят Oracle, американский авторетейлер CarMax, индийский автопроизводитель Tata Motors, американский девелопер Lennar, провайдер налоговых услуг H&R Block, Groupon, британский ретейлер Kingfisher, американская сеть супермаркетов Kroger и немецкая компания интернет-платежей Wirecard.

График недели

Российский рынок за неделю

За прошлую неделю рубль ослаб к доллару и евро до 70,2 руб. и 79,3 руб. соответственно. Индекс Мосбиржи снизился на 1,75%, РТС - на 3,71%.

Лидеры роста и падения

Лидерами роста стали X5 Retail Group (+10,35%), Русгидро (+8,3%), М.Видео (+6,91%), ЛСР (+5,2%), Татнефть (ап +4,87%), Магнит (+4,38%), БСПБ (+3,94%).

В число аутсайдеров вошли Мечел (ао -9,17%), Россети (ао -8,65%, ап -7,44%), Акрон (-8,09%), АФК Система (-5,97%), Алроса (ао -5,89%), Роснефть (-3,58%).

-111.png)

Долговые рынки

Цены рублевых гособлигаций преимущественно корректировались вверх на прошлой короткой рабочей неделе. Доходность на среднем и дальнем участках кривой опустилась примерно на 10 б.п., таким образом отыграв около половины недавних потерь. Выпуск ОФЗ-ПД 26228 (текущий 10-летний бенчмарк) закрылся на уровне YTM 5,62%. Начавшееся в конце недели «бегство в качество» не успело в полной мере сказаться на рублевых облигациях из-за длинных выходных. Также определенную поддержку рынку оказывала вновь снизившаяся доходность КО США (10 лет 0,66%).

Успех Минфина на последних аукционах можно охарактеризовать как достаточно скромный. Спрос на дебютное размещение пятилетней серии 26234 составил 83,9 млрд руб. Ведомство предоставило премию примерно в 5 б.п. к уровням вторичного рынка и разместило бумаги на 49,3 млрд руб. Позже в рамках аукциона, на котором предлагался флоатер 24021, ведомство дополнительно привлекло всего 4 млрд руб., несмотря на большое число поданных заявок (154 млрд руб.). Участники рынка ожидали приобрести бумаги с дисконтом при условии скорого снижения ставок, однако этого не последовало.

Активность иностранных инвесторов оставалась вялой. На первичном рынке гособлигаций основной спрос пришелся на российских участников. В целом за неделю вновь (уже третью неделю подряд) наблюдался нетто-отток со счетов нерезидентов в размере 19 млрд руб.

На текущей неделе наиболее важным событием для локального долгового рынка станет заседание ЦБ по ключевой ставке. Мы подтверждаем наше мнение, что регулятор не станет смягчать монетарные условия больше, чем делал это ранее. Иными словами, мы полагаем, что величина шага снижения ставки останется 50 б.п. Текущий уровень доходности на вторичном рынке облигаций уже учитывает данное решение. Таким образом, до заседания мы ожидаем преимущественно боковую динамику в ценах ОФЗ.

Ухудшение «аппетита к риску» на внешних площадках спровоцировало отток средств с развивающихся рынков. Таким образом, цены суверенных еврооблигаций большинства стран EM оказались под давлением. Российские бонды не стали исключением, поднявшись в доходности на 10-15 б.п. Короткие выпуски оказались более устойчивыми, практически не изменившись в цене. В результате наклон кривой дополнительно увеличился.

Предстоящая неделя – российский рынок

На предстоящей неделе не ожидается публикации финансовой отчетности по МСФО за 1К20.

Дивиденды, дополнительная эмиссия и обратный выкуп

Акционеры Магнита одобрили дивиденды за 2019 г. в размере 157 руб./акция, что соответствует 4% доходности. Дата закрытия реестра – 19 июня 2020 г.

Акционеры Северстали одобрили выплату финальных дивидендов за 2019 г. в размере 26,26 руб./акция (3% доходность) и за 1К20 – 27,35 руб./акция (3% доходность).

Датой закрытия реестра на получение квартальных выплат утверждено 16 июня 2020 г.

Акционер Норильского никеля Владимир Потанин предложил Русалу и Crispian отказаться от выплаты дивидендов в течение 2020 г., а итоговые выплаты за 2020 г. ограничить $1 млрд. Предложение обусловлено возможным негативным влиянием аварии в Норильске на финансовые показатели компании.

Исходя из текущей цены акций компании можно заключить, что в случае одобрения предложения, итоговая выплата за 2020 г. составит 436 руб./акция, доходность - 2,31%.

Новости

Транснефть опубликовала финансовые результаты по МСФО за 1К20 лучше ожиданий.

Выручка компании составила 263,34 млрд руб. (+1,2% г/г), EBITDA — 133,7 млрд руб. (+3% г/г), чистая прибыль — 56,75 млрд руб. (+13% г/г).

Как и ожидалось, результаты за 1К20 вышли стабильными относительно прошлого года, так как сокращение добычи нефти в рамках сделки ОПЕК+ еще не отразилось на показателях компании. Объем транспортировки нефти компанией в 1К20 вырос до 120,2 млн т (+0,9% г/г), объем транспортировки нефтепродуктов составил 10,5 млн т (+8,2% г/г).

В 1К20 Транснефть увеличила резерв для потенциального урегулирования последствий инцидента с загрязнённой нефтью на нефтепроводе «Дружба» на 4,87 млрд руб. ввиду повышения курса доллара.

-341.png)

На наш взгляд, динамика акций определяется следующими факторами:

соглашением о сокращении добычи нефти в рамках сделки ОПЕК+ (срок договоренностей по майским/июньским уровням сокращения добычи продлен до июля включительно). Транснефть ожидала снижения экспорта нефти России в июне на 17%, до 13,65 млн т.;

восстановлением глобального спроса на нефть в связи с завершением периода изоляции в мире;

реалистичностью предложений нефтяных компаний по снижению тарифов на прокачку нефти на период сделки ОПЕК+. В июне Минэнерго и ФАС выступили против данного предложения;

фондированием программы капзатрат. Во время встречи Владимира Путина и Николая Токарева в конце мая президент просил сохранить инвестиционную программу на запланированном уровне;

ожиданиями по выплатам дивидендов. Совет директоров Транснефти предложил ГОСА , запланированному на 30 июня, направить на дивиденды за 2019 г. 50% от скорректированной чистой прибыли по МСФО, или 81 млрд руб. (11,2 тыс. руб./акция). Однако Транснефть обсуждает с правительством возможность рассрочки выплаты дивидендов за 2019 г.: 50% предлагается заплатить в 2019 г., и 50% — в течение трех лет в виде надбавки к тому, что будет предложено к выплате в следующие годы.

X5 Retail Group рассматривает возможность корректировки дивидендной политики: рост дивидендов по итогам 2020 г. может составить 50% по сравнению с суммарными дивидендами за 2019 г. Согласно дивидендной политике ретейлера, целевой коэффициент выплаты дивидендов установлен на уровне не менее 25% консолидированной чистой прибыли по МСФО (IAS 17), при условии, что отношение чистого долга к EBITDA находится ниже 2х. Дивиденды за 2019 г. составили 110,47 руб./ГДР, общая сумма выплат составила 30 млрд руб., что оказалось выше чистой прибыли, которая за 2019 г. составила 25,9 млрд руб. Таким образом, в случае утверждения решения набсоветом и акционерами дивиденды ретейлера по итогам 2020 г. могут составить до 45 млрд руб. или 165,7 руб./ГДР, что соответствует доходности на уровне 7%.

Сбербанк договорился о приобретении 72% 2ГИС, основного конкурента Яндекс.Навигатора, также 3% компании перейдут во владение «О2О холдинг», СП Сбербанка и Mail.Ru Group. 25% останутся у основателя сервиса, Александра Сысоева. Планируемый срок закрытия сделки — 3К20. В новый совет директоров 2ГИС войдут представители Сбербанка и основателей сервиса.

ФАС отказала Яндекс.Такси в покупке ГК «Везет» после четвертой подачи ходатайства по сделке.

Ранее MLU, СП Яндекса и Uber договорились о покупке программного обеспечения и колл-центров группы компаний Везёт. Закрытие сделки ожидалось до конца прошлого года. Продавцы сервиса Везет должны были получить до 3,6% акций Яндекс.Такси и до $71,5 млн при условии успешного достижения KPI. Яндекс сообщал, что в течение трёх лет Яндекс.Такси планирует инвестировать около 8 млрд руб. в развитие такси в регионах России: около половины суммы будет направлено на внедрение технологий для обеспечения безопасности поездок, столько же — на поддержку таксопарков и водителей.

Также стало известно, что Яндекс планирует выкупить долю Uber в Яндекс.Такси вместо проведения IPO. Доля Uber в Яндекс.Такси составляет 36,9%.

Veon ведёт переговоры с Team LLC относительно продажи своей «дочки» в Армении. Ранее Veon пробовал продать «Веон Армении» американскому оператору UCom.

Результаты Системы по МСФО за 1К20 вышли чуть лучше консенсус-прогноза Интерфакса по OIBDA на 1,2%. Негативным фактором стал рост долга корпоративного центра до 208 млрд руб. с 189 млрд руб. в 4К19. Результаты Системы обычно не являются катализатором движения акций. На наш взгляд, важны будут комментарии менеджмента Системы по вопросам:

сделки по вхождению Сбербанка в состав акционеров Ozon;

перспектив и времени проведения IPO Ozon в этой связи;

развития бизнесов после отмены режима самоизоляции;

возможной адаптации затратной и инвестиционной политики холдинга под реалии кризиса

Выручка компании составила 158,9 млрд руб. (+6,3% г/г; -12,3% кв/кв), скорректированная OIBDA – 54 млрд руб. (+1,5 г/г; +2,4% кв/кв) благодаря неплохим результатам диверсифицированного портфеля активов и несмотря на негативное влияние пандемии COVID-19 и режима самоизоляции на ключевых рынках присутствия.

Скорректированный чистый убыток составил 9,4 млрд руб. против прибыли в 1К19 в размере 15,7 млрд руб. и 4К19 на уровне 26,8 млрд руб.

Долг корпоративного центра вырос. За 1К20 долг Системы увеличился с 189 млрд руб. в 4К20 до 207,8 млрд руб. из-за привлечения рублевых кредитов. В мае размещены 10-летние биржевые облигации на 15 млрд руб. под 6,6%, срок оферты – четыре года.

Незначительно (1,8 млрд руб.) на долг повлияла переоценка номинированного в долларах обязательства перед Росимуществом. На 31 марта 2020 г. доля рублевого финансирования компании составила более 95%.

Поступление спецдивидендов от МТС (10 млрд руб.) и 17 млрд новых заимствований пошли на инвестиции в новые проекты (6 млрд руб., из которых 3 млрд руб. - в Ozon), расходы и налоги корпоративного центра (5 млрд руб.) и процентные расходы (4 млрд руб.), оставив денежную позицию на уровне 17 млрд руб. на конец 1К20 против 5 млрд руб. в 4К20.

-283.png)

Ozon

Оборот Ozon (GMV, gross merchandise value - оборот от продаж за вычетом возвратов) в 1К20 увеличился до 31,6 млрд руб. с НДС (+115% г/г), клиентам было отправлено 13,4 млн заказов. В апреле показатель GMV вырос практически в два раза г/г, до 14,9 млрд руб. с НДС.

Компания ожидает роста на 100% в 2020 г. В марте и в апреле число новых клиентов на площадке Ozon удвоилось по сравнению с прошлогодним показателем. В апреле 39% клиентов Ozon сделали два заказа или более, как правило, покупатели делают по два-три заказа в год.

Также пандемия способствовала развитию последний мили, т.е. бесконтактной доставки, что значительно ускоряет процесс доставки, увеличивая количество выполненных заказов в день.

Компания строит фулфилмент-центры и расширяет инфраструктуру доставки.

С начала года Система инвестировала 3 млрд руб. в Ozon для продолжения стратегии активного роста.

Segezha Group

Снижение выручки на 1% г/г, до 14 млрд руб., из-за высокой базы 1К19, негативной ценовой конъюнктуры в мешочной бумаге. Снижение OIBDA на 34%, до 2,6 млрд руб., из-за динамики выручки, изменения структуры продаж в сторону менее рентабельных продуктов. В 1К20 70% выручки имело валютную составляющую. Долг компании также имеет валютный компонент, вследствие чего эффект переоценки негативно повлиял на чистую прибыль.

Агрохолдинг «Степь»

Выручка упала на 13% г/г, до 5,5 млрд руб., в результате снижения переходящих остатков с/х культур, однако OIBDA увеличилась на 35% г/г до 1,1 млрд руб., тем самым, подчеркивая защитные характеристики агробизнеса. Прибыль росла за счет повышения эффективности в сегменте «Молочное животноводство», роста реализации яблок в «высокий» сезон в сегменте Садоводство, положительной динамики в сегментах агротрейдинга.

В мае холдинг «Степь» продал актив, специализирующийся на производстве томатов и огурцов, чтобы сосредоточиться на ключевых сегментах: растениеводстве, агротрейдинге и молочном животноводстве.

В мае были приобретены три сельскохозяйственных предприятия в Ставропольском крае, включая молочно-товарную ферму, которая после проведения реконструкции станет крупнейшей МТФ в России с объемом производства молока более 100 тыс. т в год.

Медси

Выручка Медси в 1К20 выросла до 5,9 млрд руб. (+13,7% г/г), скорр. OIBDA составила 1,1 млрд руб. (+26,5% г/г), скорр. чистая прибыль – 0,3 млрд руб. (+58,3% г/г).

Важно отметить рост среднего чека на 28,5% г/г, до 2,8 тыс. руб., который нивелировал снижение потока клиентов на 9,3% г/г, до 2 млн пациентов.

Медси готовит к открытию в конце года новый медицинский центр на Мичуринском проспекте в Москве.

В недавнем интервью РБК новый СЕО Системы Владимир Черахов говорил, что выручка Медси может упасть на 20-30% в 2020 г.

Электросети (БЭСК)

Выручка выросла на 9% г/г до 5,8 млрд руб., OIBDA выросла на 34% г/г, до 1,9 млрд руб. за счет роста тарифов на передачу электроэнергии, увеличения объема выручки за технологическое присоединение. Активный рост подчеркивает защитные характеристики еще одного направления Системы.

Детский мир продолжает открывать магазины., в 1К20 увеличил долю онлайн-продаж в общей выручке до 25%, в апреле - до 42%. В апреле 2020 г. неаудированная выручка с учетом онлайн-сегмента снизилась на 20% г/г, но за 18 дней мая выросла на 2% г/г.

МТС нарастил онлайн-продажи смартфонов на 70% по сравнению с периодом до введения самоизоляции.

Расширение инвестиционной и исследовательской инфраструктуры:

На уровне корпоративного центра разрабатывается программа повышения эффективности, сокращения затрат, что в полной мере отразится в финансах за 2021 г.

Создание нового венчурного фонда ранней стадии развития Sistema SmartTech, с фокусом на формирование новых рыночных ниш.

Развитие одной из крупнейших частных лабораторий в России между «Система-БиоТех» и Фондом международного медицинского кластера о совместном строительстве здания многопрофильной биотехнологической НИОКР лаборатории и центра доклинической апробации в Сколково.

АФК Система, РФПИ и НИЦЭМ им Н.Ф.Гамалеи договорились о сотрудничестве для производства первой в России вакцины от коронавируса на базе принадлежащего АФК завода Alium в Зеленограде. Вакцина показала успешные результаты на доклинических испытаниях, начало первых клинических испытаний вакцины ожидается в середине июня 2020 г. Запуск массового производства вакцины планируется осенью текущего года.

В ходе телефонной конференции менеджмент АФК Системы сообщил, что:

компания приостановила проведение программы обратного выкупа и сконцентрировалась на сохранении денежных средств с целью поддержания бизнеса;

запущена программа сокращения затрат и повышения эффективности, которая должна привести к сокращению SG&A затрат корпоративного центра на 5-7% г/г в 2021 г.;

на текущий момент как минимум два актива Системы, Ozon и Segezha, находятся в поисках финансирования для развития бизнеса. Если средства для Ozon необходимы, на наш взгляд, для поддержания его активного роста оперативно, то инвестиции Segezha в модернизацию производства в размере 90 млрд руб. могут быть осуществлены за три-четыре года. Деталей по возможной сделке Ozon cо Сбербанком представлено не было.

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба