24 июля 2020 ITI Capital

Рынки

Американские индексы не смогли остаться в положительной зоне и закрылись в минусе вместе с европейскими индикаторами, которые изначально торговались в отрицательной зоне. Так, например S&P500 снизился на 1,2%, до 3 235 п., Dow Jones — на 1,3%, до 26 652 п., Nasdaq — на 2% из-за падение Intel на 10% ввиду плохой отчетности за третий квартал, Apple — на 5%, Amazon — на 4% и т.д.

Причина падения обусловлена ростом числа заявок на пособие по безработице за последнюю неделю. Показатель увеличился на 109 тыс., до 1,4 млн, в условиях повышения уровня заболеваемости коронавирусом из-за возобновления экономической деятельности в отдельных американских штатах. Мы предупреждали ранее, что сейчас все следят за недельной статистикой по безработице, которая будет определять динамику промышленности и всех остальных секторов за месяц. Поэтому если ситуация не улучшится, вероятность продолжения V-образной динамики под угрозой.

За неделю по 11 июля число получателей пособий по обычным госпрограммам, которые охватывают большинство работников, сократилось на 1,1 млн, до 16,2 млн. Снижение укладывается в наметившуюся в последнее время тенденцию: число получателей опустилось до минимума с недели по 11 апреля. О так называемых повторных заявках сообщается с недельным отставанием. Число рабочих мест в мае и июне выросло на 7,5 млн, после того, как в марте и апреле показатель упал на 21 млн, следует из данных Минтруда.

Фьючерсы в минусе с утра на фоне продолжения конфронтации между США и Китаем. Пекин потребовал закрыть генеральное консульство США в городе Чэнду провинции Сычуань в ответ на аналогичные действия Вашингтона. Ситуация с коронавирусом остается сложной, из-за чего Трамп отменил республиканский съезд во Флориде.

Число летальных случаев коронавируса в США достигло 144 тыс., число выявляемых случаев — 70 тыс., максимума с 16 июля из-за скачка заболеваемости во Флориде, Калифорнии и Теннесси. Всего в США выявили свыше 4 млн случаев заражения, показатель вырос на 1 млн всего за 15 дней. В мире выявили более 15 млн случаев заражения, и их число продолжает расти.

Нефть находится под давлением на фоне роста запасов сырья в США, волатильность спроса отсутствует из-за пандемии и сокращения экономической деятельности. Рубль также находится под давлением вместе с другими валютами развивающихся стран, так как доллар укрепляется. Российская валюта также ослабля к евро. Дополнительное давление на рубль связано с растущей вероятностью победа Джо Байдена на выборах в США и введения новых санкции против России. Мы считаем, что на текущий момент эти факторы можно назвать спекулятивными при продаже доллара, и покупки нужно делать на уровне ниже 70, что мы еще увидим до конца лета.

Золото приближается к максимуму сентября 2011 г., когда стоимость составляла $1921/унция. Мы считаем, что стоимость золота завышена и текущий потенциал ограничен. Мы полагаем, что еще будет возможность сделать покупки по цене ниже $1800/унция (август—сентябрь).

В фокусе сегодня:

Распадская: операционные результаты за 2К20.

Мы считаем, что российский рынок откроется снижением.

Индекс Мосбиржи в четверг повысился на 0,6%, до 2852 п., РТС повышается на 0,52%, до 1262 п.

Рубль ослаб к доллару до 71,46 руб. и к евро — до 82,86 руб.

-566.png)

Лидерами роста стали Петропавловск (+17,57%), Полиметалл (+5,57%), М.Видео (+5,02%), Полюс (+4,89%), Норильский никель (+2,89%).

В число аутсайдеров вошли Veon (-2,29%), ТМК (-1,93%), ПИК (-1,78%), ОГК-2 (-1,64%), Новатэк (-1,55%).

Цена на Brent утром в пятницу повышается на 0,23%, до $43,41/барр.

Золото дешевеет на 0,22%, до $1883/унция. Доходность десятилетних казначейских облигаций США снижается на 0,79 п.п., до 0,577%.

Японский Nikkei не изменяется, китайский Shanghai снижается на 2,73%.

DXY повышается на 0,1%, S&P 500 futures снижается на 0,51%.

Новости

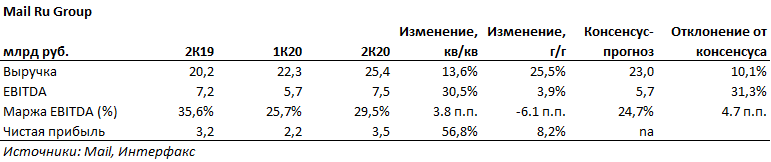

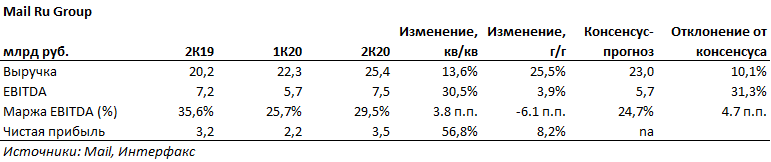

Mail Ru Group представила отчетность за 2К20 лучше консенсус-прогноза Интерфакса.

Совокупная сегментная выручка компании выросла до 25,37 млрд руб. (+ 25,5% г/г; + 13,6% кв/кв). Совокупная сегментная EBITDA составила 7,47 млрд руб. (+3,9% г/г; +30,5% кв/кв). Совокупная чистая прибыль оказалась на уровне 3,46 млрд руб. (+8,2% г/г; +56,8% кв/кв).

Выручка от рекламы сократилась на 5,2% г/г, до в 7,98 млрд руб., сегмент MMO-игр вырос на 47,7% г/г, до 10,13 млрд руб., выручка от пользовательских платежей за социальные сервисы (Community IVAS) увеличилась на 16,7% г/г, до 4,55 млрд руб.

Мы считаем, что результаты Mail.Ru Group в сегменте рекламы оказались лучше рынка, поскольку основная доля рекламы Mail.Ru Group приходится на крупный бизнес, который меньше пострадал в период ограничений, связанных с пандемией.

Позитивные прогнозы на 2020 г: компания ожидает в 2020 г. роста выручки выше 100 млрд рублей. Это сопоставимо с прогнозом (103-105 млрд руб.), который компания представила в начале года, но в апреле отозвала из-за пандемии. Снижение рекламной выручки для Mail.Ru оказалось не таким значительным, как ожидал рынок.

Вместе с тем, вместе по итогам года вероятно снижение рентабельности из-за изменения распределения выручки между сегментами бизнеса и инвестиций. Кроме того, рентабельность в игровом сегменте, который поддержал выпадающие рекламные доходы, значительно ниже, чем в рекламном.

MAIL RX:+0,66%

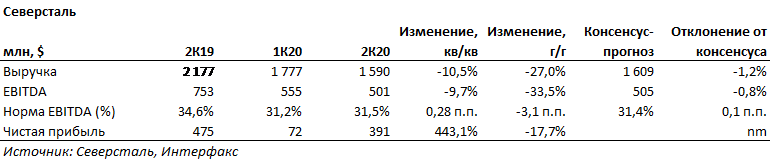

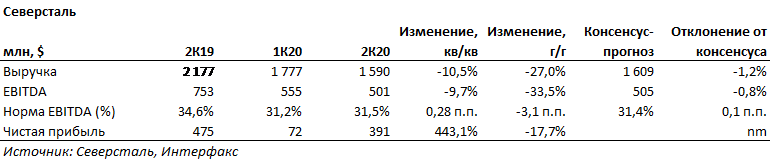

Северсталь представила финансовые результаты по МСФО за 2К20 ниже консенсус-прогноза по чистой прибыли и EBITDA.

Выручка компании за 2К20 снизилась до $1590 млн (-10,5% кв/кв; −27% г/г), что обусловлено снижением цен реализации стальной продукции, сокращением объемов продаж, ослаблением рубля. Результатом снижения выручки стало уменьшение EBITDA до $501 млн (-9,7% кв/кв; −33,5% г/г). Чистая прибыль составила $391 млн (443,1% кв/кв; −17,7% г/г), что включает прибыль от курсовой разницы в размере $168 млн. На конец 2К20 чистый долг увеличился до $2006 млн (1К20: $1528 млн).

Финансовое положение компании остаётся устойчивым при соотношении чистый долг/EBITDA равном 0,8x. Это привело к рекомендации СД выплатить дивиденды за 2К20 в размере 15,44 руб./акция, дивидендная доходность составляет 1,72%. Дата закрытия реестра — 8 сентября 2020 г. Одобрение решения о выплате дивидендов и дате закрытия реестра ожидается на собрании акционеров, которое состоится 28 августа 2020 г.

Компания ожидает частичного восстановления спроса на стальную продукцию в 2П20.

CHMF RX:-0,04%

Продажи М.Видео снизились на 5,8% г/г, до 86,9 млрд руб. (с НДС). В апреле продажи группы снизились на 23,5% г/г, в мае — на 3,8% г/г, в июне продажи вернулись к росту, который составил 7,1% г/г.

Общие онлайн-продажи компании выросли на 117,5% г/г, до 60,1 млрд руб. (с НДС), составив 69,1% от общих продаж группы.

В апреле общие онлайн-продажи группы выросли на 110,9% г/г, в мае — на 127,1% г/г, в июне — на 115,2% г/г.

MVID RX: +5,02%

Петропавловск увеличил продажи золота в 1П20 до 320,6 тыс. унций (+42% г/г) за счет переработки руды сторонних компаний, в том числе на мощностях POX Hub. Объем продаж, связанных с собственным производством, составил 312,4 тыс. унций (+39% г/г). Средняя цена реализации золота в 1П20 составила $1 640/унция (+28% г/г).

Компания сохранила прогноз по производству золота в 2020 г. на уровне 620-720 тыс. унций, включая переработку концентрата стороннего производителя.

POG LN: +17,57%

ОГК-2 в 1П20 снизила выработку электроэнергии на 22% г/г, до 22,4 млрд кВт.ч. Снижение выработки обусловлено падением потребления в энергосистеме и оптимизацией — снижением выработки электроэнергии неэффективным оборудованием. Доля выработки на энергоблоках, введенных в рамках договоров о предоставлении мощности (ДПМ), в 1П20 составила 5,9 млрд кВтч, — 26,1% от общего объема электроэнергии ОГК-2.

OGKB RX: −1,64%

Полиметалл представил операционные результаты за 2К20. Объём производства составил 358 тыс. унций золотого эквивалента (-8% кв/кв, +2% г/г) за счет высоких показателей выпуска на Кызыле. Объём продаж золота увеличился до 324 тыс. унций (+3% г/г), серебра — снизился до 5,2 млн унций (-8% г/г). Выручка компании за 2К20 составила $641 млн (+30% г/г) благодаря росту цен на золото и росту продаж.

Полиметалл подтверждает обнародованный годовой производственный план в объеме 1,5 млн унций золотого эквивалента на 2020 г. Компания ожидает, что расхождение между производством и продажами золота, обусловленное реализацией концентрата с Варваринского месторождения, будет полностью устранено в 2П20.

POLY RX: +5,17%

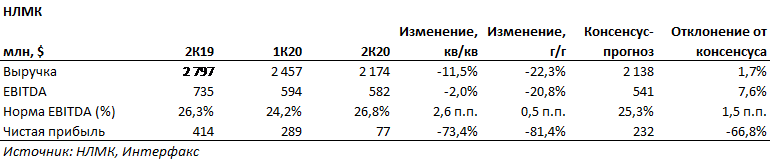

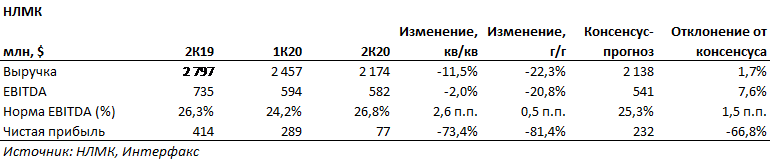

НЛМК опубликовал финансовые результаты по МСФО за 2К20. Выручка компании сократилась в соответствии с ожиданиями рынка до $2174 млн (-11,5% кв/кв, −22,3% г/г), что вызвано снижением средних цен реализации и увеличением доли полуфабрикатов в портфеле продаж на фоне ослабления спроса на готовую продукцию, а также в результате сокращения объема продаж на внешних рынках. EBITDA составила $582 млн (-2% кв/кв; −20,8% г/г) на фоне снижения выручки. Показатель оказался выше консенсус-прогноза на 7,6%. Чистая прибыль существенно снизилась, до $77 млн (-73,4% кв/кв; −81,4% г/г). На результат повлияло обесценивание инвестиций в NBH и убыток от курсовых разниц в размере $70 млн.

СД рекомендовал акционерам утвердить дивиденды за 2К20 в размере 4,75 руб./акция на внеочередном общем собрании акционеров, которое состоится 25 сентября 2020 г. Дивидендная доходность составляет 3,35%. Датой закрытия реестра предложено назначить 12 октября 2020 г.

NLMK RX:+0,44%

Энел Россия представил операционные результаты за 2К20. Общая выработка электроэнергии составила 3763 ГВтч (-25,4% кв/кв). Чистый отпуск электроэнергии снизился до 3553 ГВтч (-25,6% кв/кв). Продажи электроэнергии составили 4178 ГВтч (-24,9% кв/кв). Негативная динамика обусловлена отсутствием вклада Рефтинской ГРЭС, на долю которой приходилось 48,5% от основных показателей. Производство остальных станций также существенно снизилось.

ENRU RX: +0,37%

Американские индексы не смогли остаться в положительной зоне и закрылись в минусе вместе с европейскими индикаторами, которые изначально торговались в отрицательной зоне. Так, например S&P500 снизился на 1,2%, до 3 235 п., Dow Jones — на 1,3%, до 26 652 п., Nasdaq — на 2% из-за падение Intel на 10% ввиду плохой отчетности за третий квартал, Apple — на 5%, Amazon — на 4% и т.д.

Причина падения обусловлена ростом числа заявок на пособие по безработице за последнюю неделю. Показатель увеличился на 109 тыс., до 1,4 млн, в условиях повышения уровня заболеваемости коронавирусом из-за возобновления экономической деятельности в отдельных американских штатах. Мы предупреждали ранее, что сейчас все следят за недельной статистикой по безработице, которая будет определять динамику промышленности и всех остальных секторов за месяц. Поэтому если ситуация не улучшится, вероятность продолжения V-образной динамики под угрозой.

За неделю по 11 июля число получателей пособий по обычным госпрограммам, которые охватывают большинство работников, сократилось на 1,1 млн, до 16,2 млн. Снижение укладывается в наметившуюся в последнее время тенденцию: число получателей опустилось до минимума с недели по 11 апреля. О так называемых повторных заявках сообщается с недельным отставанием. Число рабочих мест в мае и июне выросло на 7,5 млн, после того, как в марте и апреле показатель упал на 21 млн, следует из данных Минтруда.

Фьючерсы в минусе с утра на фоне продолжения конфронтации между США и Китаем. Пекин потребовал закрыть генеральное консульство США в городе Чэнду провинции Сычуань в ответ на аналогичные действия Вашингтона. Ситуация с коронавирусом остается сложной, из-за чего Трамп отменил республиканский съезд во Флориде.

Число летальных случаев коронавируса в США достигло 144 тыс., число выявляемых случаев — 70 тыс., максимума с 16 июля из-за скачка заболеваемости во Флориде, Калифорнии и Теннесси. Всего в США выявили свыше 4 млн случаев заражения, показатель вырос на 1 млн всего за 15 дней. В мире выявили более 15 млн случаев заражения, и их число продолжает расти.

Нефть находится под давлением на фоне роста запасов сырья в США, волатильность спроса отсутствует из-за пандемии и сокращения экономической деятельности. Рубль также находится под давлением вместе с другими валютами развивающихся стран, так как доллар укрепляется. Российская валюта также ослабля к евро. Дополнительное давление на рубль связано с растущей вероятностью победа Джо Байдена на выборах в США и введения новых санкции против России. Мы считаем, что на текущий момент эти факторы можно назвать спекулятивными при продаже доллара, и покупки нужно делать на уровне ниже 70, что мы еще увидим до конца лета.

Золото приближается к максимуму сентября 2011 г., когда стоимость составляла $1921/унция. Мы считаем, что стоимость золота завышена и текущий потенциал ограничен. Мы полагаем, что еще будет возможность сделать покупки по цене ниже $1800/унция (август—сентябрь).

В фокусе сегодня:

Распадская: операционные результаты за 2К20.

Мы считаем, что российский рынок откроется снижением.

Индекс Мосбиржи в четверг повысился на 0,6%, до 2852 п., РТС повышается на 0,52%, до 1262 п.

Рубль ослаб к доллару до 71,46 руб. и к евро — до 82,86 руб.

-566.png)

Лидерами роста стали Петропавловск (+17,57%), Полиметалл (+5,57%), М.Видео (+5,02%), Полюс (+4,89%), Норильский никель (+2,89%).

В число аутсайдеров вошли Veon (-2,29%), ТМК (-1,93%), ПИК (-1,78%), ОГК-2 (-1,64%), Новатэк (-1,55%).

Цена на Brent утром в пятницу повышается на 0,23%, до $43,41/барр.

Золото дешевеет на 0,22%, до $1883/унция. Доходность десятилетних казначейских облигаций США снижается на 0,79 п.п., до 0,577%.

Японский Nikkei не изменяется, китайский Shanghai снижается на 2,73%.

DXY повышается на 0,1%, S&P 500 futures снижается на 0,51%.

Новости

Mail Ru Group представила отчетность за 2К20 лучше консенсус-прогноза Интерфакса.

Совокупная сегментная выручка компании выросла до 25,37 млрд руб. (+ 25,5% г/г; + 13,6% кв/кв). Совокупная сегментная EBITDA составила 7,47 млрд руб. (+3,9% г/г; +30,5% кв/кв). Совокупная чистая прибыль оказалась на уровне 3,46 млрд руб. (+8,2% г/г; +56,8% кв/кв).

Выручка от рекламы сократилась на 5,2% г/г, до в 7,98 млрд руб., сегмент MMO-игр вырос на 47,7% г/г, до 10,13 млрд руб., выручка от пользовательских платежей за социальные сервисы (Community IVAS) увеличилась на 16,7% г/г, до 4,55 млрд руб.

Мы считаем, что результаты Mail.Ru Group в сегменте рекламы оказались лучше рынка, поскольку основная доля рекламы Mail.Ru Group приходится на крупный бизнес, который меньше пострадал в период ограничений, связанных с пандемией.

Позитивные прогнозы на 2020 г: компания ожидает в 2020 г. роста выручки выше 100 млрд рублей. Это сопоставимо с прогнозом (103-105 млрд руб.), который компания представила в начале года, но в апреле отозвала из-за пандемии. Снижение рекламной выручки для Mail.Ru оказалось не таким значительным, как ожидал рынок.

Вместе с тем, вместе по итогам года вероятно снижение рентабельности из-за изменения распределения выручки между сегментами бизнеса и инвестиций. Кроме того, рентабельность в игровом сегменте, который поддержал выпадающие рекламные доходы, значительно ниже, чем в рекламном.

MAIL RX:+0,66%

Северсталь представила финансовые результаты по МСФО за 2К20 ниже консенсус-прогноза по чистой прибыли и EBITDA.

Выручка компании за 2К20 снизилась до $1590 млн (-10,5% кв/кв; −27% г/г), что обусловлено снижением цен реализации стальной продукции, сокращением объемов продаж, ослаблением рубля. Результатом снижения выручки стало уменьшение EBITDA до $501 млн (-9,7% кв/кв; −33,5% г/г). Чистая прибыль составила $391 млн (443,1% кв/кв; −17,7% г/г), что включает прибыль от курсовой разницы в размере $168 млн. На конец 2К20 чистый долг увеличился до $2006 млн (1К20: $1528 млн).

Финансовое положение компании остаётся устойчивым при соотношении чистый долг/EBITDA равном 0,8x. Это привело к рекомендации СД выплатить дивиденды за 2К20 в размере 15,44 руб./акция, дивидендная доходность составляет 1,72%. Дата закрытия реестра — 8 сентября 2020 г. Одобрение решения о выплате дивидендов и дате закрытия реестра ожидается на собрании акционеров, которое состоится 28 августа 2020 г.

Компания ожидает частичного восстановления спроса на стальную продукцию в 2П20.

CHMF RX:-0,04%

Продажи М.Видео снизились на 5,8% г/г, до 86,9 млрд руб. (с НДС). В апреле продажи группы снизились на 23,5% г/г, в мае — на 3,8% г/г, в июне продажи вернулись к росту, который составил 7,1% г/г.

Общие онлайн-продажи компании выросли на 117,5% г/г, до 60,1 млрд руб. (с НДС), составив 69,1% от общих продаж группы.

В апреле общие онлайн-продажи группы выросли на 110,9% г/г, в мае — на 127,1% г/г, в июне — на 115,2% г/г.

MVID RX: +5,02%

Петропавловск увеличил продажи золота в 1П20 до 320,6 тыс. унций (+42% г/г) за счет переработки руды сторонних компаний, в том числе на мощностях POX Hub. Объем продаж, связанных с собственным производством, составил 312,4 тыс. унций (+39% г/г). Средняя цена реализации золота в 1П20 составила $1 640/унция (+28% г/г).

Компания сохранила прогноз по производству золота в 2020 г. на уровне 620-720 тыс. унций, включая переработку концентрата стороннего производителя.

POG LN: +17,57%

ОГК-2 в 1П20 снизила выработку электроэнергии на 22% г/г, до 22,4 млрд кВт.ч. Снижение выработки обусловлено падением потребления в энергосистеме и оптимизацией — снижением выработки электроэнергии неэффективным оборудованием. Доля выработки на энергоблоках, введенных в рамках договоров о предоставлении мощности (ДПМ), в 1П20 составила 5,9 млрд кВтч, — 26,1% от общего объема электроэнергии ОГК-2.

OGKB RX: −1,64%

Полиметалл представил операционные результаты за 2К20. Объём производства составил 358 тыс. унций золотого эквивалента (-8% кв/кв, +2% г/г) за счет высоких показателей выпуска на Кызыле. Объём продаж золота увеличился до 324 тыс. унций (+3% г/г), серебра — снизился до 5,2 млн унций (-8% г/г). Выручка компании за 2К20 составила $641 млн (+30% г/г) благодаря росту цен на золото и росту продаж.

Полиметалл подтверждает обнародованный годовой производственный план в объеме 1,5 млн унций золотого эквивалента на 2020 г. Компания ожидает, что расхождение между производством и продажами золота, обусловленное реализацией концентрата с Варваринского месторождения, будет полностью устранено в 2П20.

POLY RX: +5,17%

НЛМК опубликовал финансовые результаты по МСФО за 2К20. Выручка компании сократилась в соответствии с ожиданиями рынка до $2174 млн (-11,5% кв/кв, −22,3% г/г), что вызвано снижением средних цен реализации и увеличением доли полуфабрикатов в портфеле продаж на фоне ослабления спроса на готовую продукцию, а также в результате сокращения объема продаж на внешних рынках. EBITDA составила $582 млн (-2% кв/кв; −20,8% г/г) на фоне снижения выручки. Показатель оказался выше консенсус-прогноза на 7,6%. Чистая прибыль существенно снизилась, до $77 млн (-73,4% кв/кв; −81,4% г/г). На результат повлияло обесценивание инвестиций в NBH и убыток от курсовых разниц в размере $70 млн.

СД рекомендовал акционерам утвердить дивиденды за 2К20 в размере 4,75 руб./акция на внеочередном общем собрании акционеров, которое состоится 25 сентября 2020 г. Дивидендная доходность составляет 3,35%. Датой закрытия реестра предложено назначить 12 октября 2020 г.

NLMK RX:+0,44%

Энел Россия представил операционные результаты за 2К20. Общая выработка электроэнергии составила 3763 ГВтч (-25,4% кв/кв). Чистый отпуск электроэнергии снизился до 3553 ГВтч (-25,6% кв/кв). Продажи электроэнергии составили 4178 ГВтч (-24,9% кв/кв). Негативная динамика обусловлена отсутствием вклада Рефтинской ГРЭС, на долю которой приходилось 48,5% от основных показателей. Производство остальных станций также существенно снизилось.

ENRU RX: +0,37%

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба