13 августа 2020 T-Investments Болдов Михаил

29 июля 2020 года ММК, одно из крупнейших российских предприятий черной металлургии, опубликовал пресс-релиз с финансовыми результатами по МСФО за 1 полугодие 2020 года.

Ранее выпущенный отчет об операционных результатах за этот период показал существенное падение производства и продаж из-за низкого спроса на стальную продукцию, а средние цены также снизились на 12% год к году. Было нетрудно предсказать и значительное падение финансовых показателей ММК за первое полугодие.

Финансовые показатели

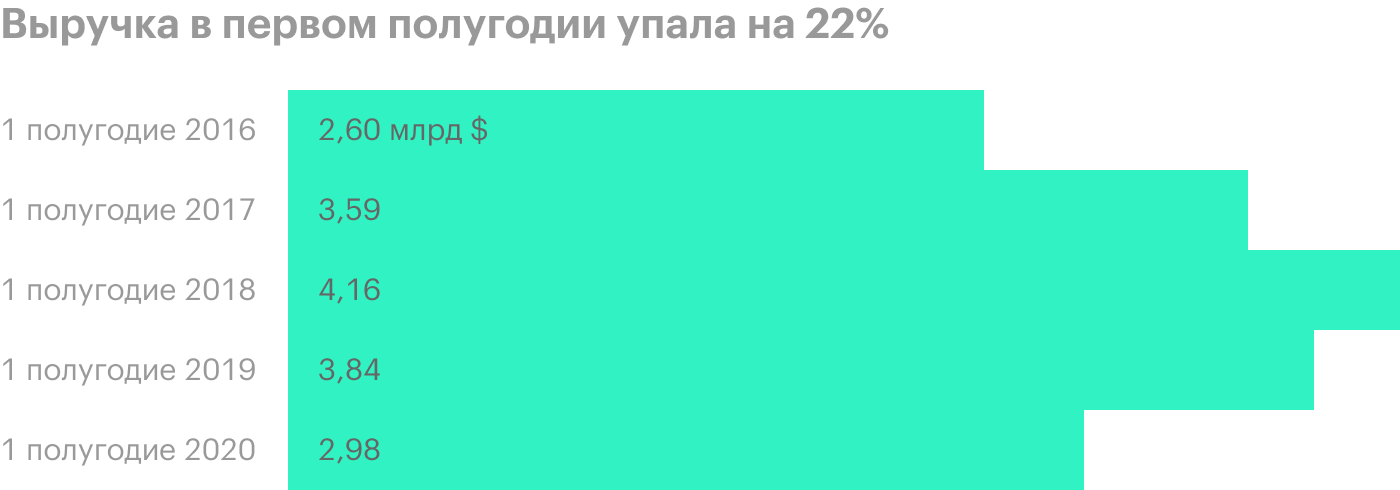

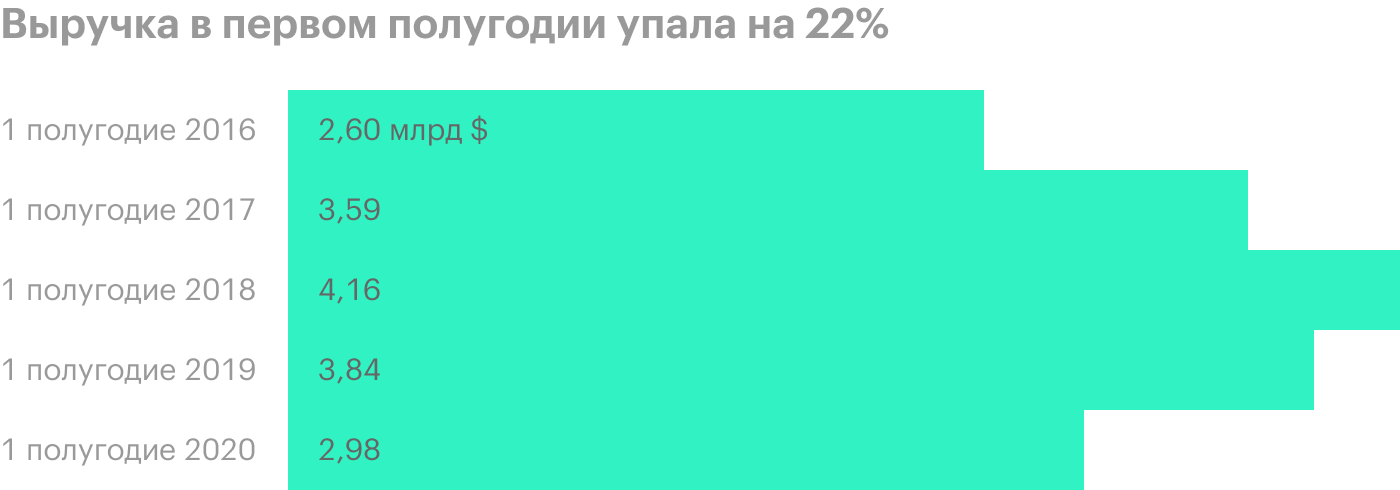

За 1 полугодие 2020 года у ММК снизилась выручка на 22% год к году — с 3,84 до 2,98 млрд долларов — из-за слабого спроса, который привел к падению цен на стальную продукцию и сокращению объемов реализации.

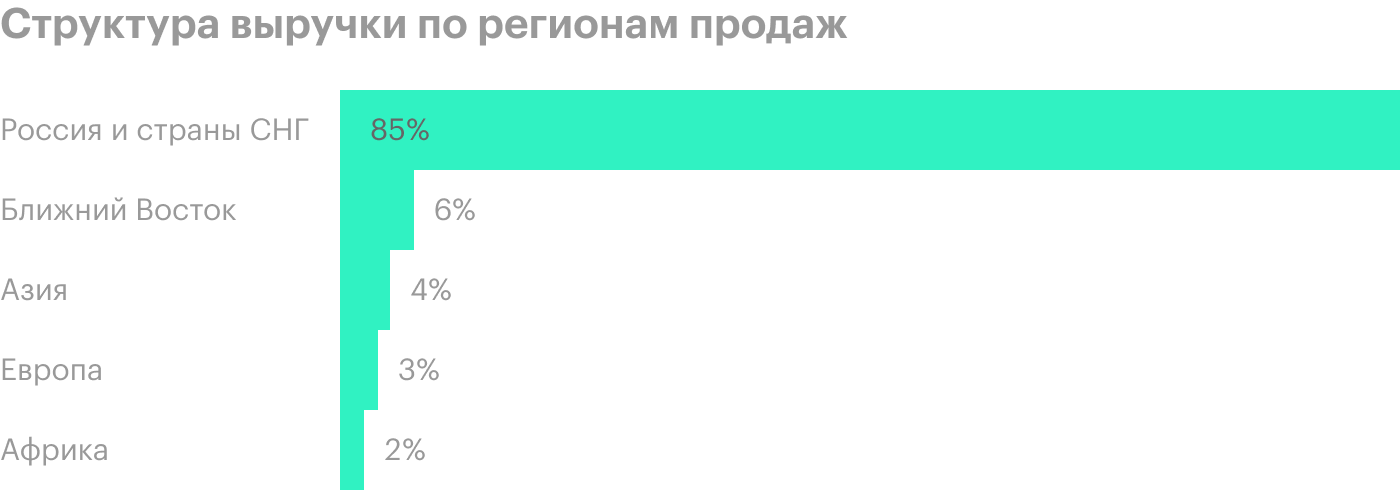

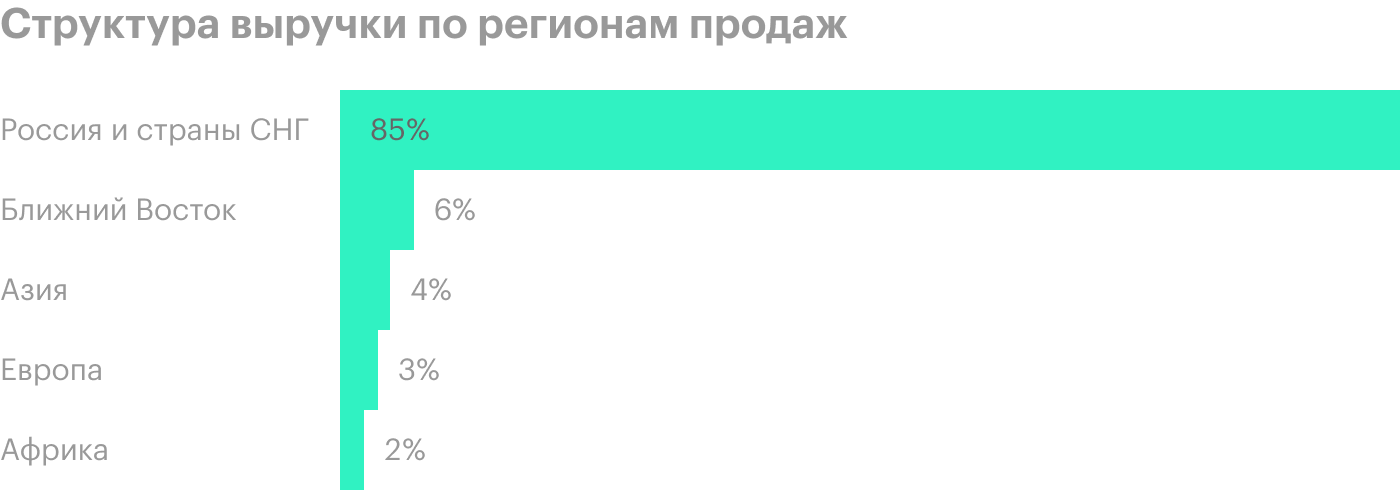

Россия — ключевой рынок для ММК, который принес 85% всей выручки. Хотя компания и нарастила экспорт в страны Ближнего Востока и Азии, они суммарно приносят всего 10% выручки. Также в мае 2020 года компания впервые начала поставлять продукцию с высокой добавленной стоимостью в Европу.

В разрезе по видам продукции больше всего дохода компании приносит продажа горячекатаной стали, а также оцинкованного, сортового и холоднокатаного прокатов. Совокупная выручка от реализации этих товаров составила 83%. На прочие товары, такие как метизная продукция, гнутые профили, трубы, проволоки, крепежи, лом и другое, пришлось 17% выручки.

Себестоимость реализации продукции снизилась на 20% год к году — до 2,22 млрд долларов — на фоне снижения объемов продаж, девальвации рубля и увеличения доли продукции с высокой добавленной стоимостью в структуре реализации.

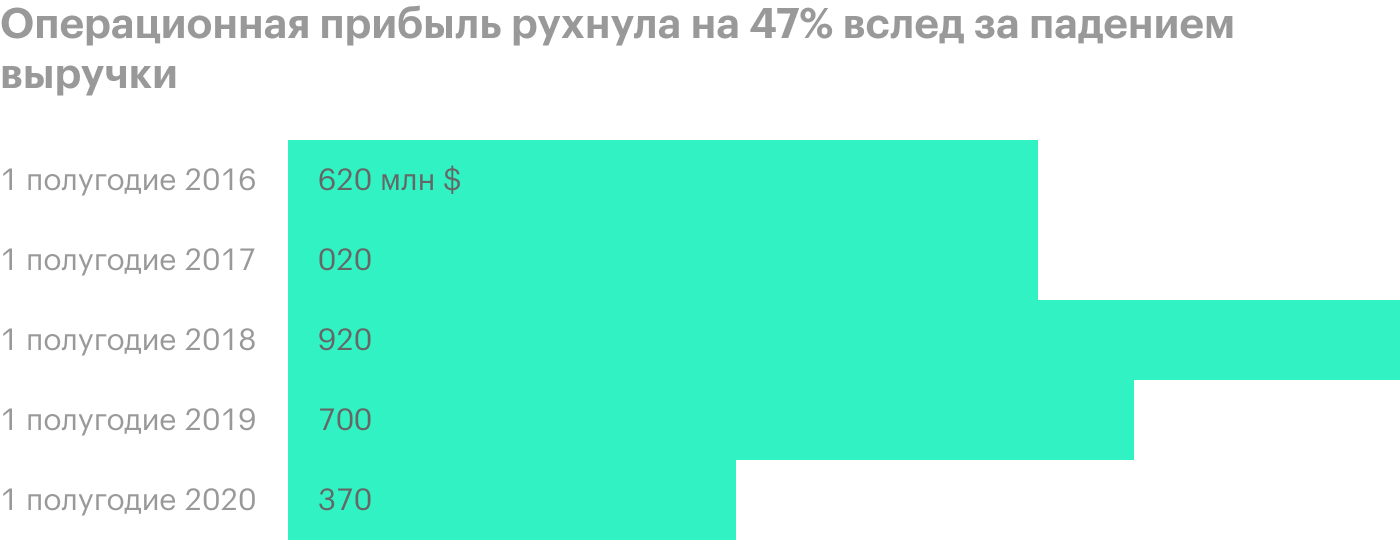

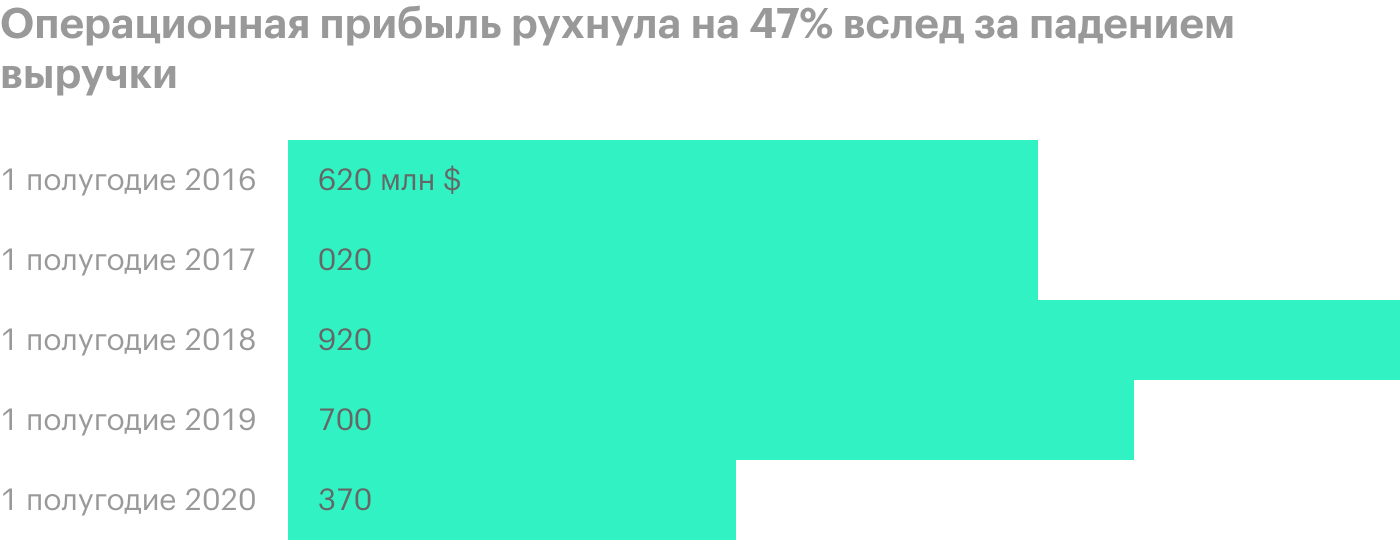

В результате операционная прибыль ММК за 1 полугодие 2020 года сократилась на 47% год к году — до 0,37 млрд долларов, — что стало худшим результатом последних лет.

Кроме того, у компании выросли финансовые расходы на создание резервов, выплаты по облигациям, а также корректировки, связанные с изменением курсов валют. Это привело к падению чистой прибыли на внушительные 62% год к году — до 0,19 млрд долларов, — что стало худшим результатом для ММК с 2014 года.

Балансовые показатели

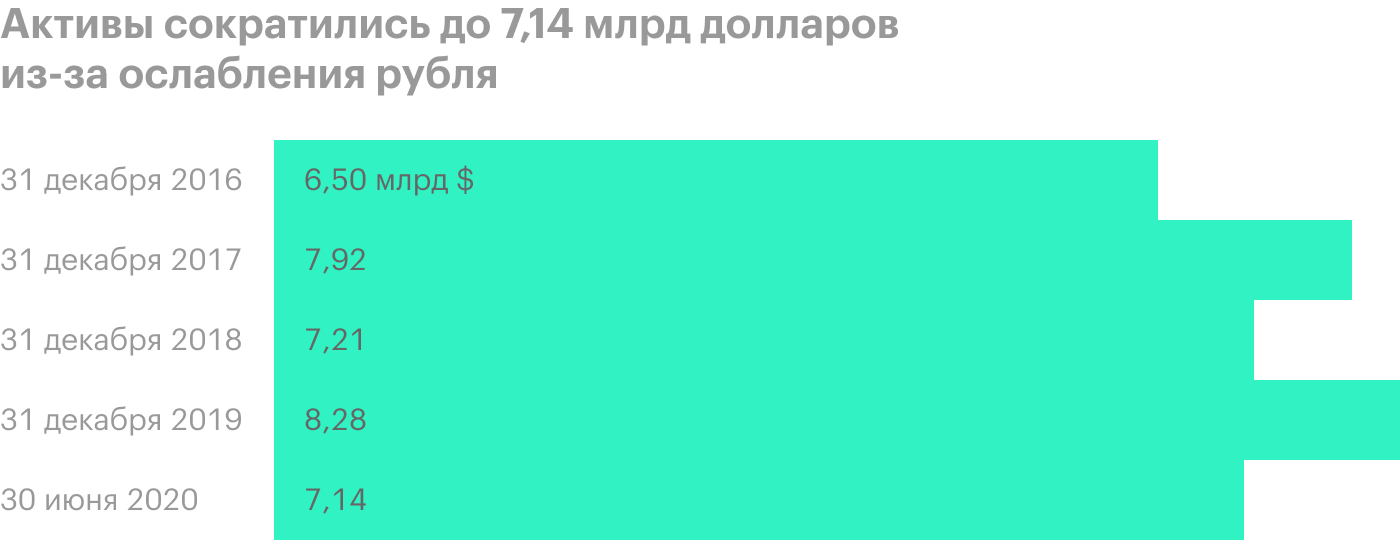

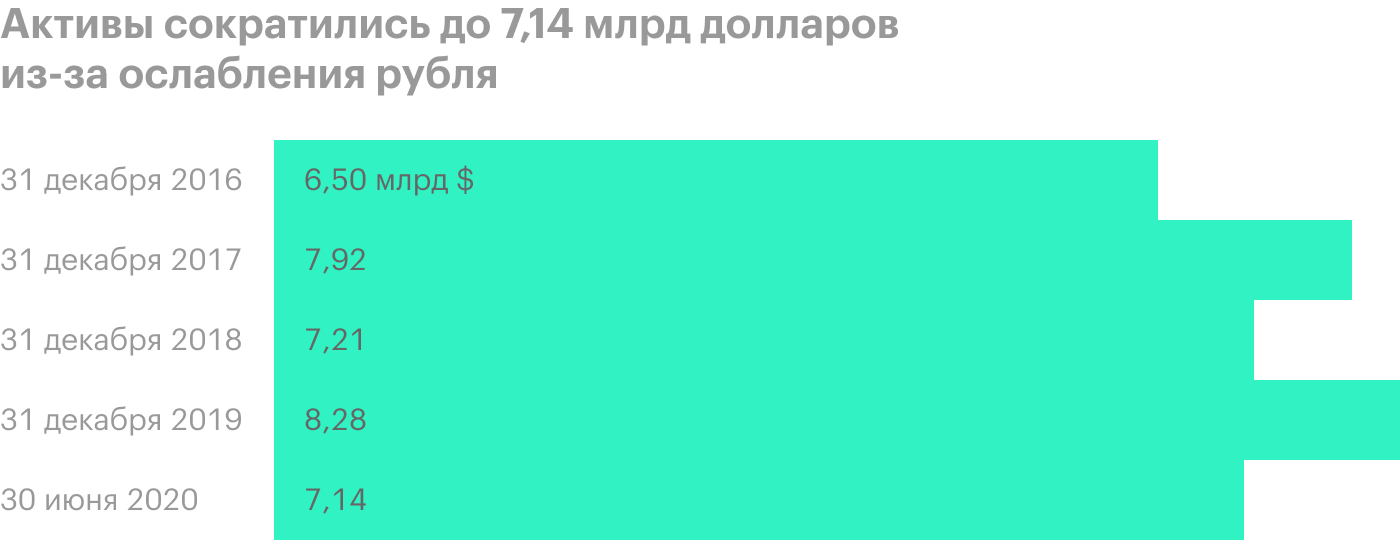

За 1 полугодие 2020 года ММК снизил активы на 14% год к году: с 8,28 до 7,14 млрд долларов. Основной причиной стало сокращение основных средств с 5,18 до 4,65 млрд долларов на фоне девальвации национальной валюты. Кроме этого, на снижение стоимости активов повлияло сокращение запасов с 1,22 до 1,05 млрд долларов и уменьшение объема денег и их эквивалентов на счетах компании с 1,1 до 0,48 млрд долларов.

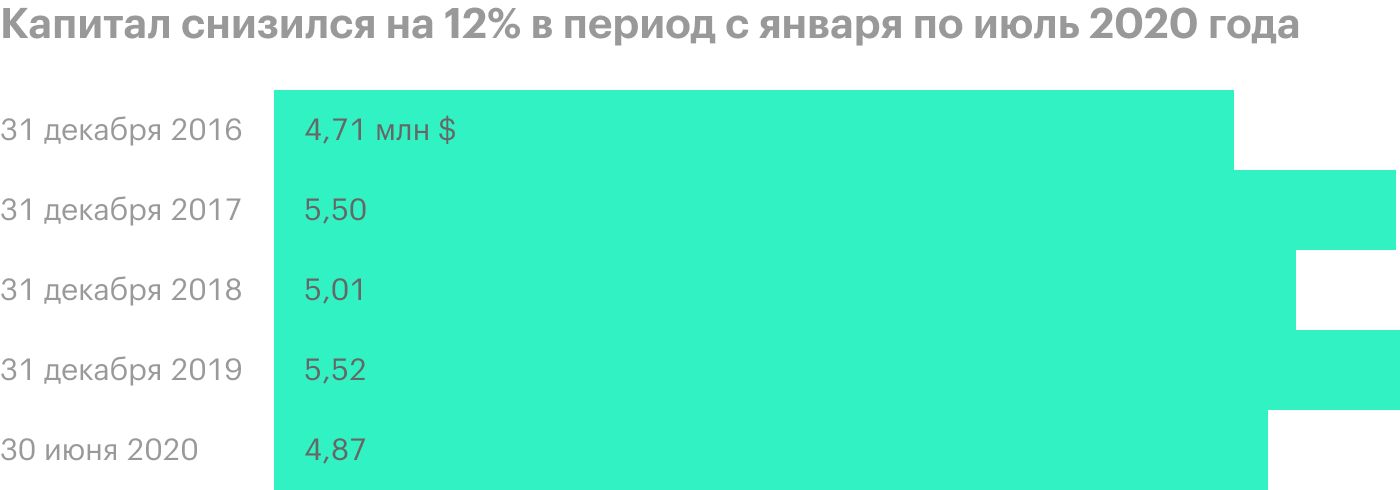

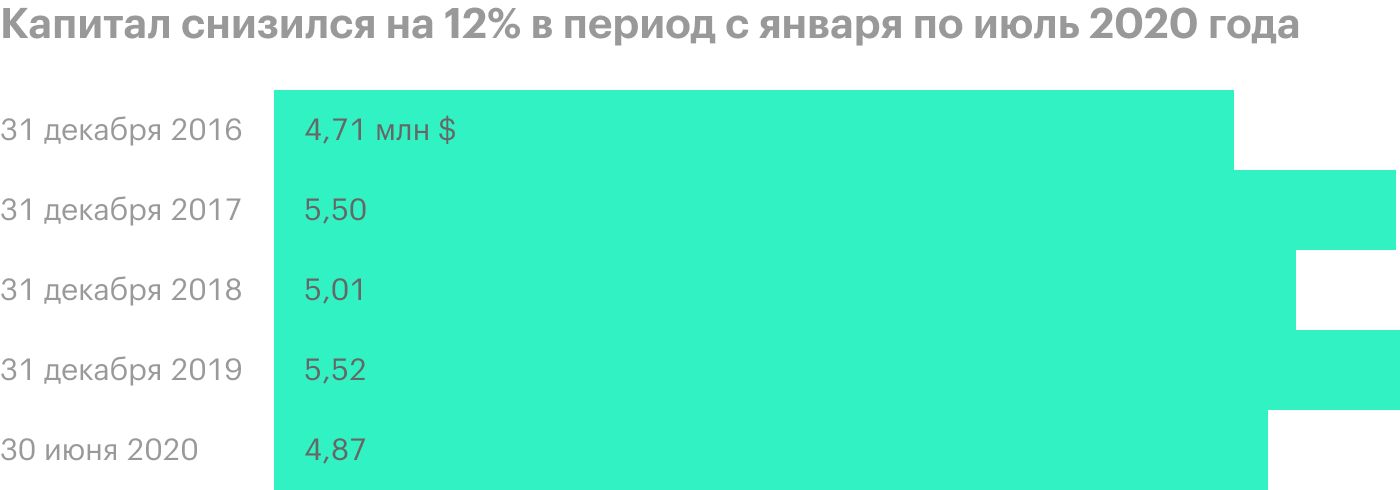

Капитал ММК за полгода сократился на 12% год к году — до 4,87 млрд долларов, — что связано с ростом резервов при переоценке валютного курса.

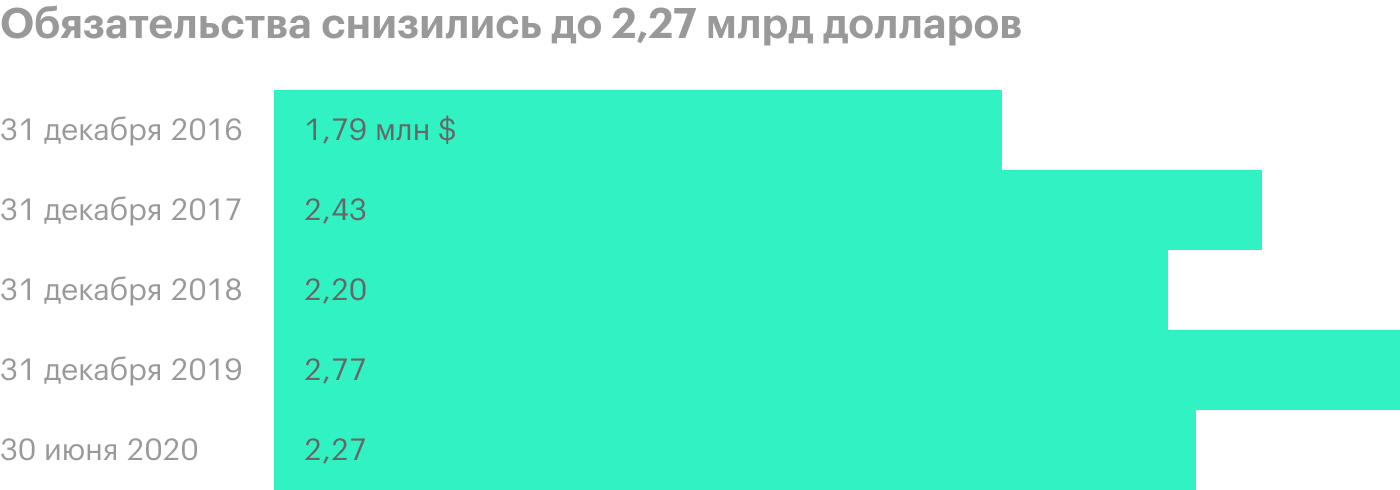

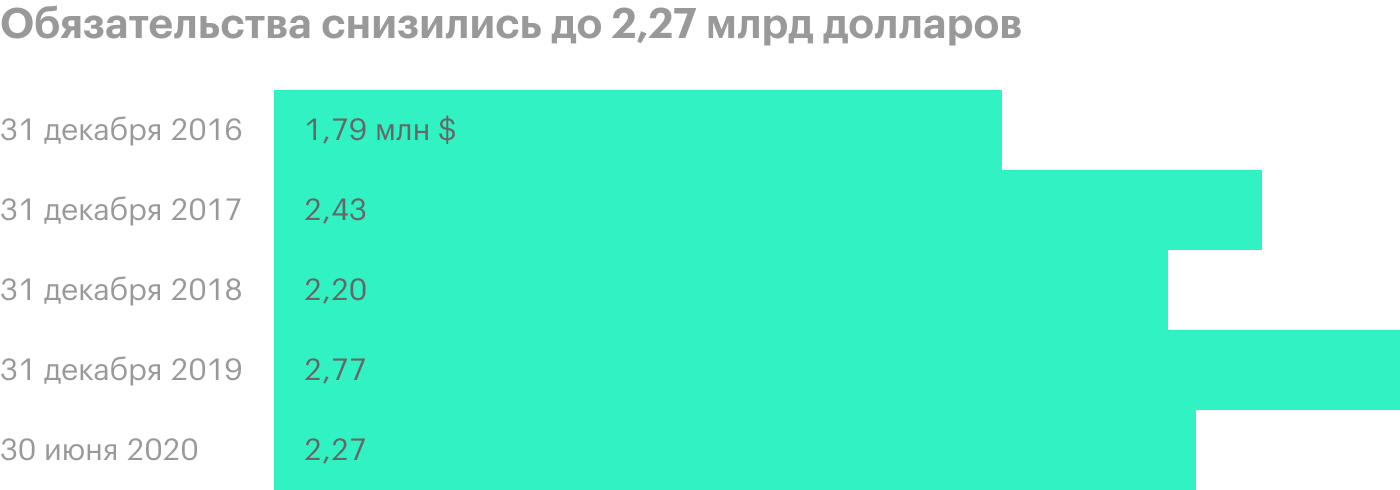

Обязательства компании сократились на 18% год к году — до 2,27 млрд долларов — на фоне снижения краткосрочной торговой и прочей кредиторской задолженности в первом полугодии.

Размер долга и дивиденды

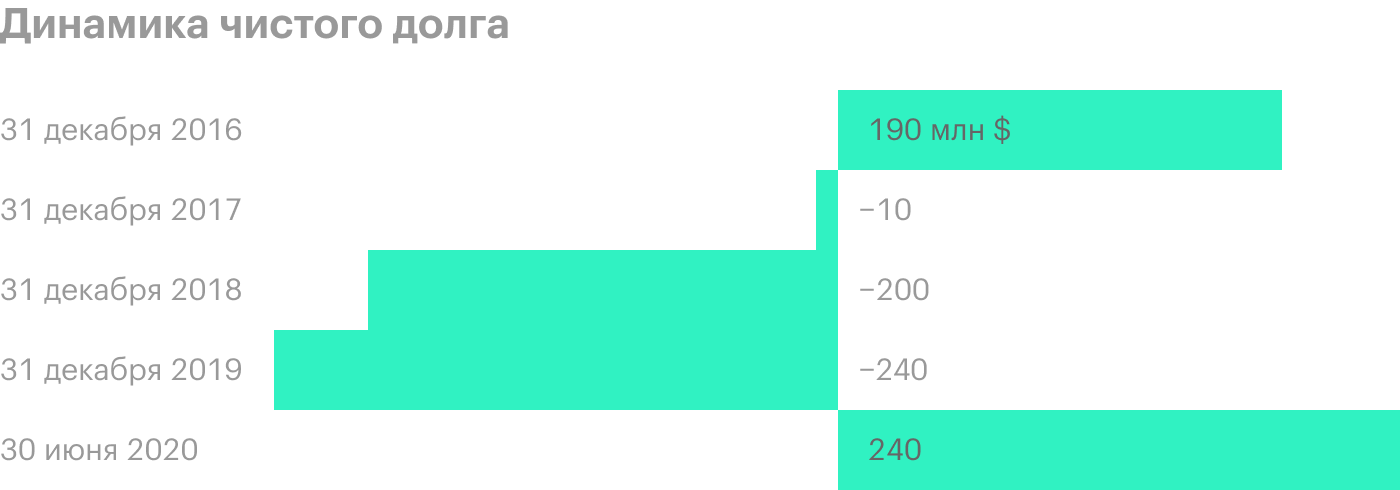

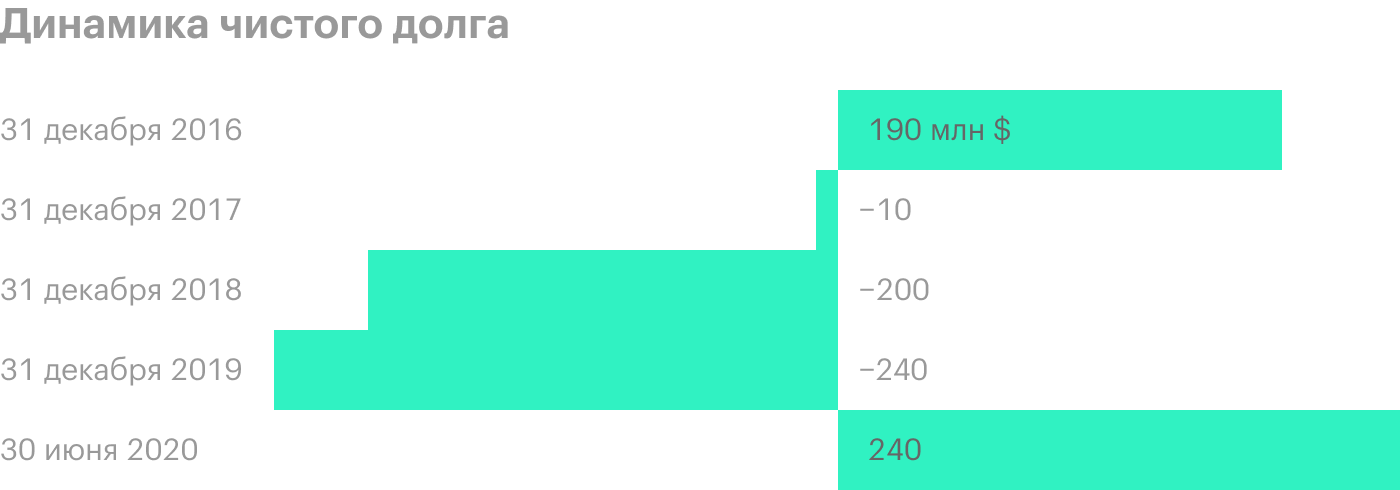

В последние несколько лет сумма на счетах холдинга превышала сумму краткосрочных и долгосрочных кредитов и займов, поэтому у ММК был отрицательный чистый долг.

Но за 6 месяцев этого года общий долг компании немного вырос, а остаток денег и депозитов на счетах ММК значительно сократился, что привело к появлению чистого долга в размере 0,24 млрд долларов.

В своей дивидендной политике холдинг ориентируется на мультипликатор «чистый долг / EBITDA», который позволяет определить, какую долю свободного денежного потока по итогам отчетного периода направят на дивиденды.

EBITDA, или прибыль до вычета процентов, налога и амортизации, составила 0,67 млрд долларов, сократившись в 1 полугодии 2020 года на 29% год к году. В результате мультипликатор «чистый долг / EBITDA» составил 0,16 — это одно из самых низких значений в мировой сталелитейной промышленности. Подразумевается, что дивидендным выплатам компании пока ничто не должно угрожать.

Тем не менее в апреле 2020 года Виктор Рашников, председатель совета директоров компании и крупнейший владелец ее акций, заявил о переносе принятия решения по выплате промежуточных дивидендов. Это произошло на фоне роста неопределенности из-за распространения коронавируса и введения ограничительных мер.

Как я выбираю дивидендные акции

Но уже в конце июля совет директоров компании на внеочередном собрании акционеров рекомендовал утвердить выплату дивидендов по итогам 1 полугодия 2020 года в размере 0,607 Р на акцию, что соответствует 100% свободного денежного потока за этот период, то есть лежит в рамках дивидендной политики.

Об инвестициях

ММК в последние годы реализует масштабную инвестиционную программу и модернизирует свои производственные мощности. Изначально планировалось, что капитальные расходы в этом году достигнут пика и составят 900 млн долларов. Но менеджмент снизил объем инвестиций до 800 млн долларов. В 1 полугодии 2020 года компания проинвестировала в свое производство 306 млн долларов.

В июле 2020 года завершили реконструкцию стана горячей прокатки 2500, что позволило улучшить качество продукции и увеличить объем производства горячекатаного проката на 0,8 млн тонн в год.

Компания проводила ремонтные работы доменной печи № 2 и кислородного конвертера № 2, а также продолжила строительство нового комплекса коксохимического производства, который должны запустить в 2021—2022 году.

Что в итоге

Финансовые показатели ММК упали сильнее, чем у «Северстали» и НЛМК, что стало следствием более глубокого падения операционных показателей на фоне крайне неблагоприятной рыночной конъюнктуры и капитальных ремонтных работ, которые проводились на производственных площадках компании в 1 полугодии 2020 года.

Но у ММК один из самых низких показателей долговой нагрузки в отрасли и значительная подушка ликвидности с учетом денег на счетах и доступной кредитной линии на 1,3 млрд долларов. Этого ресурса должно хватить как на выплаты дивидендов, так и на финансирование текущей инвестиционной программы.

Что такое ликвидность

Более того, в начале третьего квартала наблюдается восстановление спроса на стальную продукцию на внутреннем рынке на фоне снятия ограничительных мер, что должно поддержать продажи компании, особенно с учетом усиления производственной мощности предприятия после запуска стана горячей прокатки. Это дает надежду на восстановление операционных и финансовых показателей во втором полугодии до докризисных уровней.

Ранее выпущенный отчет об операционных результатах за этот период показал существенное падение производства и продаж из-за низкого спроса на стальную продукцию, а средние цены также снизились на 12% год к году. Было нетрудно предсказать и значительное падение финансовых показателей ММК за первое полугодие.

Финансовые показатели

За 1 полугодие 2020 года у ММК снизилась выручка на 22% год к году — с 3,84 до 2,98 млрд долларов — из-за слабого спроса, который привел к падению цен на стальную продукцию и сокращению объемов реализации.

Россия — ключевой рынок для ММК, который принес 85% всей выручки. Хотя компания и нарастила экспорт в страны Ближнего Востока и Азии, они суммарно приносят всего 10% выручки. Также в мае 2020 года компания впервые начала поставлять продукцию с высокой добавленной стоимостью в Европу.

В разрезе по видам продукции больше всего дохода компании приносит продажа горячекатаной стали, а также оцинкованного, сортового и холоднокатаного прокатов. Совокупная выручка от реализации этих товаров составила 83%. На прочие товары, такие как метизная продукция, гнутые профили, трубы, проволоки, крепежи, лом и другое, пришлось 17% выручки.

Себестоимость реализации продукции снизилась на 20% год к году — до 2,22 млрд долларов — на фоне снижения объемов продаж, девальвации рубля и увеличения доли продукции с высокой добавленной стоимостью в структуре реализации.

В результате операционная прибыль ММК за 1 полугодие 2020 года сократилась на 47% год к году — до 0,37 млрд долларов, — что стало худшим результатом последних лет.

Кроме того, у компании выросли финансовые расходы на создание резервов, выплаты по облигациям, а также корректировки, связанные с изменением курсов валют. Это привело к падению чистой прибыли на внушительные 62% год к году — до 0,19 млрд долларов, — что стало худшим результатом для ММК с 2014 года.

Балансовые показатели

За 1 полугодие 2020 года ММК снизил активы на 14% год к году: с 8,28 до 7,14 млрд долларов. Основной причиной стало сокращение основных средств с 5,18 до 4,65 млрд долларов на фоне девальвации национальной валюты. Кроме этого, на снижение стоимости активов повлияло сокращение запасов с 1,22 до 1,05 млрд долларов и уменьшение объема денег и их эквивалентов на счетах компании с 1,1 до 0,48 млрд долларов.

Капитал ММК за полгода сократился на 12% год к году — до 4,87 млрд долларов, — что связано с ростом резервов при переоценке валютного курса.

Обязательства компании сократились на 18% год к году — до 2,27 млрд долларов — на фоне снижения краткосрочной торговой и прочей кредиторской задолженности в первом полугодии.

Размер долга и дивиденды

В последние несколько лет сумма на счетах холдинга превышала сумму краткосрочных и долгосрочных кредитов и займов, поэтому у ММК был отрицательный чистый долг.

Но за 6 месяцев этого года общий долг компании немного вырос, а остаток денег и депозитов на счетах ММК значительно сократился, что привело к появлению чистого долга в размере 0,24 млрд долларов.

В своей дивидендной политике холдинг ориентируется на мультипликатор «чистый долг / EBITDA», который позволяет определить, какую долю свободного денежного потока по итогам отчетного периода направят на дивиденды.

EBITDA, или прибыль до вычета процентов, налога и амортизации, составила 0,67 млрд долларов, сократившись в 1 полугодии 2020 года на 29% год к году. В результате мультипликатор «чистый долг / EBITDA» составил 0,16 — это одно из самых низких значений в мировой сталелитейной промышленности. Подразумевается, что дивидендным выплатам компании пока ничто не должно угрожать.

Тем не менее в апреле 2020 года Виктор Рашников, председатель совета директоров компании и крупнейший владелец ее акций, заявил о переносе принятия решения по выплате промежуточных дивидендов. Это произошло на фоне роста неопределенности из-за распространения коронавируса и введения ограничительных мер.

Как я выбираю дивидендные акции

Но уже в конце июля совет директоров компании на внеочередном собрании акционеров рекомендовал утвердить выплату дивидендов по итогам 1 полугодия 2020 года в размере 0,607 Р на акцию, что соответствует 100% свободного денежного потока за этот период, то есть лежит в рамках дивидендной политики.

Об инвестициях

ММК в последние годы реализует масштабную инвестиционную программу и модернизирует свои производственные мощности. Изначально планировалось, что капитальные расходы в этом году достигнут пика и составят 900 млн долларов. Но менеджмент снизил объем инвестиций до 800 млн долларов. В 1 полугодии 2020 года компания проинвестировала в свое производство 306 млн долларов.

В июле 2020 года завершили реконструкцию стана горячей прокатки 2500, что позволило улучшить качество продукции и увеличить объем производства горячекатаного проката на 0,8 млн тонн в год.

Компания проводила ремонтные работы доменной печи № 2 и кислородного конвертера № 2, а также продолжила строительство нового комплекса коксохимического производства, который должны запустить в 2021—2022 году.

Что в итоге

Финансовые показатели ММК упали сильнее, чем у «Северстали» и НЛМК, что стало следствием более глубокого падения операционных показателей на фоне крайне неблагоприятной рыночной конъюнктуры и капитальных ремонтных работ, которые проводились на производственных площадках компании в 1 полугодии 2020 года.

Но у ММК один из самых низких показателей долговой нагрузки в отрасли и значительная подушка ликвидности с учетом денег на счетах и доступной кредитной линии на 1,3 млрд долларов. Этого ресурса должно хватить как на выплаты дивидендов, так и на финансирование текущей инвестиционной программы.

Что такое ликвидность

Более того, в начале третьего квартала наблюдается восстановление спроса на стальную продукцию на внутреннем рынке на фоне снятия ограничительных мер, что должно поддержать продажи компании, особенно с учетом усиления производственной мощности предприятия после запуска стана горячей прокатки. Это дает надежду на восстановление операционных и финансовых показателей во втором полугодии до докризисных уровней.

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба