Нефть, наконец-то, двинулась (это я долго приступить к посту не мог), а я вернулся к работе - самое время подвести итоги затяжного боковика. Частично для истории, но в большей степени для фиксации мыслей, разбора ошибок и попытки поиска ответов на вопросы.

Итак, с аналогией боковика я всё же оказался прав и это копия боковика от 2017-го года. Загибаем указательный палец. С датами выхода из него +- оказался тоже прав. 2 недели туда, 2 недели сюда в рамках 3-х месяцев не считается же?glass Изначально неправильно был посчитан по датам боковик 2017-го года, поэтому и промахнулся немного. Тогда он длился без малого ровно 3 календарных месяца (09.12.16-08.03.17). Загибаем безымянный палец. С повторением модели на коротком промежутке времени, но с другим исходом тоже оказался прав. 45.17 так же начали зеркалить как и 43.28, но, в итоге, ушли вниз. Пусть это и было всего лишь предположением, и я ждал другого исхода, но для красоты загнём мизинец. Ну а средний палец загибать не будем и оставим его на ошибку с определением направления выхода из боковика. Слишком был уверен в силе быков, и по одной модели в 2017-ом статистику было сложно вывести, к тому же мы тромбовали 45,17, с которым так же ошибся, приняв его за нижнюю фундаментальную границу канала нефти. Об этих границах хочу ещё поговорить в отдельном посте, но сегодня будет только боковик. На эту ошибку оставляем не загнутым большой палец. Коллеги-технари уже, наверное, смогли определить фигуру из пальцев и примерно определить дальнейшее направление мысли.

Время без торгов позволило мне более подробно рассмотреть движение нефти, и я нашёл ещё некоторые общие черты в этих боковиках, что, с одной стороны, позволило убедиться в своей правоте, а с другой, оставило ещё больше вопросов, на которые уважаемые коллеги-фундаменталисты, надеюсь, помогут ответить здесь в комментариях или отдельным постом.

А теперь - полный всеобъёмлющий разбор с технической точки зрения боковиков 2017-го и 2020-го годов.

Общие черты:

1. Сужение внутридневного диапазона торгов (европейской сессии) и общей волатильности внутри дня во втором этапе боковика. Об этом подробно писал в предыдущем посте, повторяться не буду.

2. Оба боковика возникли на этапе восстановления после обвалов с обновлением многолетних лоёв.

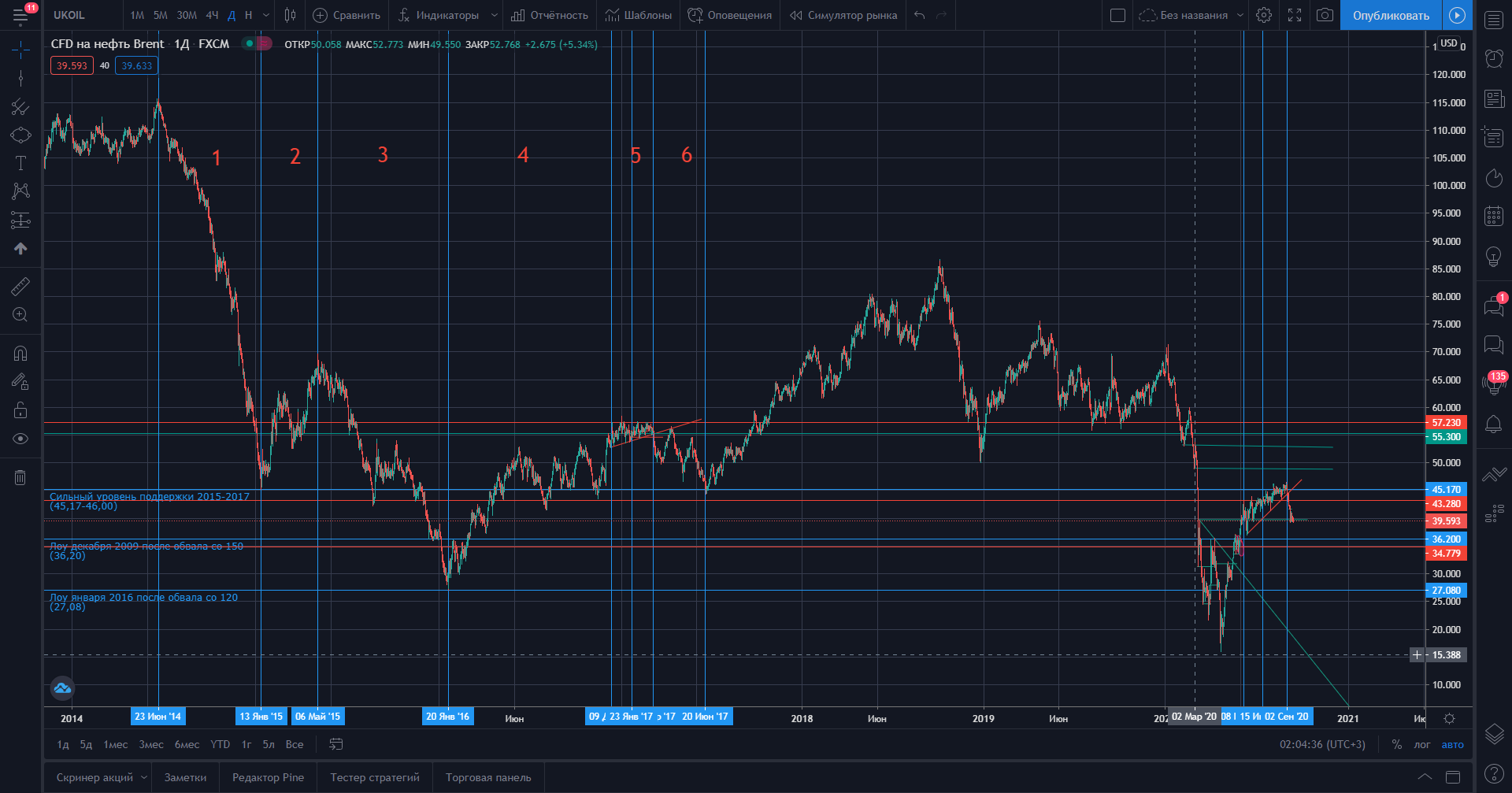

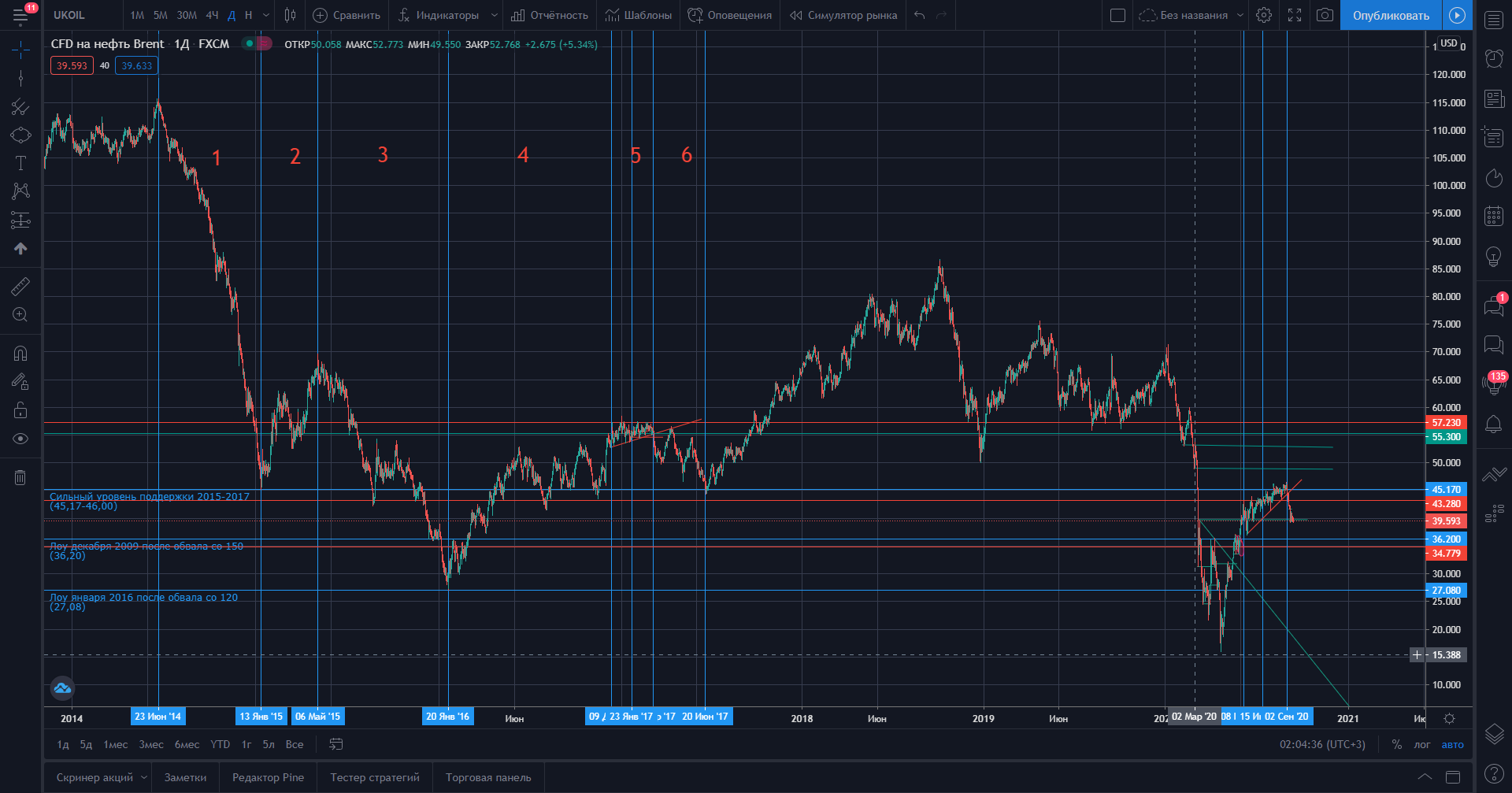

Рис. 1. 1D. CFD Brent. Общий план боковиков. Этап 5 - боковик 2017-го.

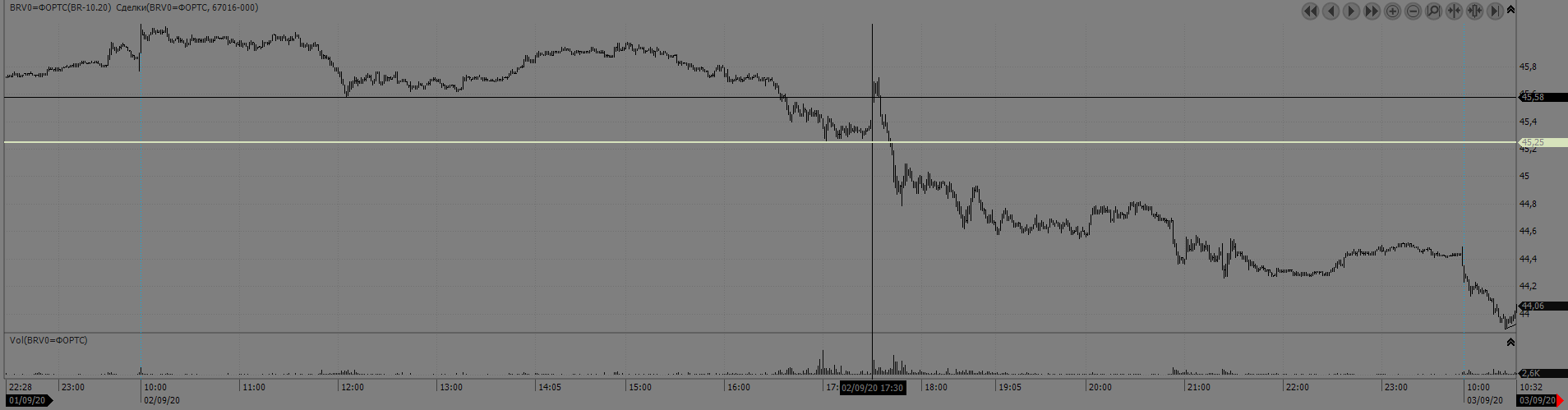

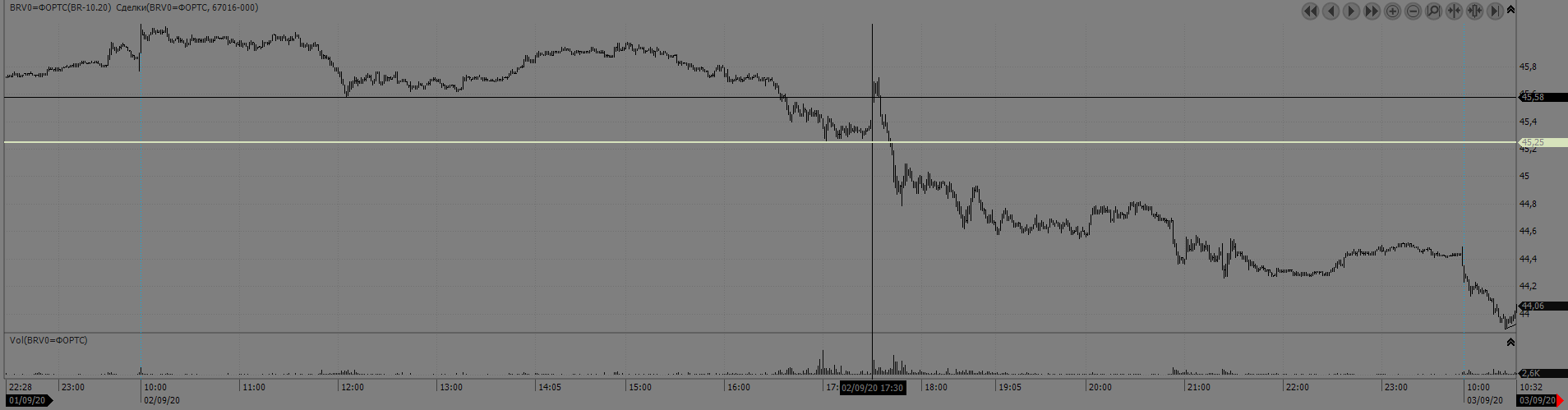

3. Оба выхода из боковиков состоялись в среду на стате по запасам от EIA. То есть, не какое-то глобальное событие вывело из равновесия цену, а еженедельная стата. При том, что до этого тоже бывали сильные разрывы между прогнозируемыми и фактическими значениями, но из боковиков вышли тогда, когда вышли. Тут хотел бы привести скрин сравнения в пример, но 8-го марта 2017-го наша биржа была закрыта (спасибо праздникам), а свободные источники с CFD мелкий таймфрейм на таком горизонте не выдают. Отдельно в текущем боковике хотел бы выделить полное игнорирование информационного фона в самом конце его существования. В 2017-ом хотя бы на статистику, но реагировали. А в этом было забавно читать о "влиянии ураганов в заливе" при 50п. движения по дню.

Рис. 2. 1D. CFD Brent. День выхода из боковика общий план.

Рис. 3. 1min. 02.09.20. BRV0. День выхода из боковика внутридневной план.

4. Оба боковика длились практически ровно 3 месяца. Боковик 2017-го 9.12.16-08.03.17, боковик 2020-го 08.06.2020-02.09.2020. (Рис.1)

5. S&P500 как градусник по больнице. Момент формирования лоя по нефти практически совпал с моментом ретеста двухлетнего лоя по S&P500 в 2017-ом году, после чего оба отправились наверх (Рис.4, этапы 4 и 5), и S&P500 пошёл на обновление исторических хаёв, а нефть застряла в боковике. Та же самая картинка была сейчас: ретест двухлетних лоёв по S&P500, после чего обновление исторических хаёв, и нефть с формированием новых многолетних лоёв и боковиком после попытки отроста. Этапы движения 1 в 1.

Рис. 4 1D. CFD S&P500. Общий план с разметкой периодов по нефти.

И вот смотрю я на всё это, и с технической точки зрения все перечисленные факторы наводят меня на мысль о неких общих фундаментальных процессах в движении капитала и схожем эмоциональном фоне на рынке. Предлагаю всем нашим уважаемым фундаменталистам устроить зарядку для хвоста и дополнить мой материал по обозначенным периодам с фундаментальной точки зрения, чтобы более целостно восстановить картину.

Периоды:

1. 23.06.2014 и раньше (точку взял за отсчёт начала обвала) - 13.01.2015. Общий контекст с саудами знаю, но... это, собственно, всё, что я знаю, а период затяжной, и обвал ещё не закончился;

2. 13.01.2015 - 06.05.2015 формирование уровня 45,17 и отскок почти на 25$, а нефть при обвалах ведёт себя как раскалённый урановый лом, летящий сквозь сливочное масло, и так сильно не отскакивает;

3. 06.05.2015 - 20.01.2016 продолжение обвала и формирование нового лоя;

4. 20.01.2016 - 09.12.2016 начало восстановления нефти и фиксация выше уровня 45,17;

5. 09.12.2016 - 08.03.2017 боковик;

6. 08.03.2017 - 21.06.2017 выход из боковика и отработка его предполагаемых целей.

Что касается целей модели, то в 2017-ом году цена вернулась на ретест уровней, откуда пошёл импульс, сформировавший боковик, только через 4 месяца, после чего уже оформился восходящий тренд длиною в год.

Рис. 5. 1D. CFD Brent. Ретест целей модели в 2017-ом году.

В этом году, если брать полную аналогию, цели лежат в районе уровней 34-36,20$. Учитывая общую скорость развития событий, можем дойти и быстрее чем за 4 месяца. Но сейчас с построением движения модели торопиться не стану

Рис. 6. 1D. CFD Brent. Предполагаемые цели модели в 2020-ом году.

Так же в районе 35-36,20$ находится нижняя фундаментальная граница канала нефти, за которую изначально ошибочно принял 45,17. Значительно ниже уйти не должны, и основную поддержку нефть будет получать именно от этих границ. О них, собственно, хочу написать позже.

Рис. 7. 1W. CFD Brent. Глобальный вид движения нефти.

Уровень 36,20 формализовал для себя через лоу обвала 2008-го года (чтобы никто не домахивался до уровня - диапазон цен в районе этого уровня, просто формализованный через 1 конкретный), после чего с небольшой корректировкой для торгов "по месту" он служил хорошим ориентиром для фиксации цены выше или ниже этого уровня.

Рис. 8. 1D. CFD Brent. Отработка уровня 36,20$ в 2016-ом году.

Рис. 9. 1D. CFD Brent. Отработка уровня 36,20$ в 2020-ом году.

Ещё отдельно хочу закинуть мысль по уровню 45,17$ (Рис. 1. опять же, формализованный через лоу 13.01.2015.), на котором остановился на 4 месяца обвал, который затем выступал поддержкой 2 года, который и сейчас ещё даже более чётко отрабатывает.

Рис. 10. 30min. CFD Brent. Отработка уровня 45,17$.

Как видно из Рис. 10, в пятницу 06.03.2020, как раз перед обвалом цена чётко на него легла.

Рис. 11. 1D. CFD Brent. Отработка уровня 45,17$.

А сейчас является основным сопротивлением. Что ты за уровень такой? Почему ты так силён? Что в тебе происходит? У кого-нибудь есть стоящие идеи?

Присоединяйте к раздумьям на тему всего вышеописанного.

Данным постом (и предыдущим тоже) хочу зафиксировать модель поведения нефти в боковике и обозначить фундаментальные уровни. На истину в последней инстанции не претендую, всего лишь делюсь своими соображениями.

За сим откланяюсь, торгуйте в прибыль. И я тоже:)

Итак, с аналогией боковика я всё же оказался прав и это копия боковика от 2017-го года. Загибаем указательный палец. С датами выхода из него +- оказался тоже прав. 2 недели туда, 2 недели сюда в рамках 3-х месяцев не считается же?glass Изначально неправильно был посчитан по датам боковик 2017-го года, поэтому и промахнулся немного. Тогда он длился без малого ровно 3 календарных месяца (09.12.16-08.03.17). Загибаем безымянный палец. С повторением модели на коротком промежутке времени, но с другим исходом тоже оказался прав. 45.17 так же начали зеркалить как и 43.28, но, в итоге, ушли вниз. Пусть это и было всего лишь предположением, и я ждал другого исхода, но для красоты загнём мизинец. Ну а средний палец загибать не будем и оставим его на ошибку с определением направления выхода из боковика. Слишком был уверен в силе быков, и по одной модели в 2017-ом статистику было сложно вывести, к тому же мы тромбовали 45,17, с которым так же ошибся, приняв его за нижнюю фундаментальную границу канала нефти. Об этих границах хочу ещё поговорить в отдельном посте, но сегодня будет только боковик. На эту ошибку оставляем не загнутым большой палец. Коллеги-технари уже, наверное, смогли определить фигуру из пальцев и примерно определить дальнейшее направление мысли.

Время без торгов позволило мне более подробно рассмотреть движение нефти, и я нашёл ещё некоторые общие черты в этих боковиках, что, с одной стороны, позволило убедиться в своей правоте, а с другой, оставило ещё больше вопросов, на которые уважаемые коллеги-фундаменталисты, надеюсь, помогут ответить здесь в комментариях или отдельным постом.

А теперь - полный всеобъёмлющий разбор с технической точки зрения боковиков 2017-го и 2020-го годов.

Общие черты:

1. Сужение внутридневного диапазона торгов (европейской сессии) и общей волатильности внутри дня во втором этапе боковика. Об этом подробно писал в предыдущем посте, повторяться не буду.

2. Оба боковика возникли на этапе восстановления после обвалов с обновлением многолетних лоёв.

Рис. 1. 1D. CFD Brent. Общий план боковиков. Этап 5 - боковик 2017-го.

3. Оба выхода из боковиков состоялись в среду на стате по запасам от EIA. То есть, не какое-то глобальное событие вывело из равновесия цену, а еженедельная стата. При том, что до этого тоже бывали сильные разрывы между прогнозируемыми и фактическими значениями, но из боковиков вышли тогда, когда вышли. Тут хотел бы привести скрин сравнения в пример, но 8-го марта 2017-го наша биржа была закрыта (спасибо праздникам), а свободные источники с CFD мелкий таймфрейм на таком горизонте не выдают. Отдельно в текущем боковике хотел бы выделить полное игнорирование информационного фона в самом конце его существования. В 2017-ом хотя бы на статистику, но реагировали. А в этом было забавно читать о "влиянии ураганов в заливе" при 50п. движения по дню.

Рис. 2. 1D. CFD Brent. День выхода из боковика общий план.

Рис. 3. 1min. 02.09.20. BRV0. День выхода из боковика внутридневной план.

4. Оба боковика длились практически ровно 3 месяца. Боковик 2017-го 9.12.16-08.03.17, боковик 2020-го 08.06.2020-02.09.2020. (Рис.1)

5. S&P500 как градусник по больнице. Момент формирования лоя по нефти практически совпал с моментом ретеста двухлетнего лоя по S&P500 в 2017-ом году, после чего оба отправились наверх (Рис.4, этапы 4 и 5), и S&P500 пошёл на обновление исторических хаёв, а нефть застряла в боковике. Та же самая картинка была сейчас: ретест двухлетних лоёв по S&P500, после чего обновление исторических хаёв, и нефть с формированием новых многолетних лоёв и боковиком после попытки отроста. Этапы движения 1 в 1.

Рис. 4 1D. CFD S&P500. Общий план с разметкой периодов по нефти.

И вот смотрю я на всё это, и с технической точки зрения все перечисленные факторы наводят меня на мысль о неких общих фундаментальных процессах в движении капитала и схожем эмоциональном фоне на рынке. Предлагаю всем нашим уважаемым фундаменталистам устроить зарядку для хвоста и дополнить мой материал по обозначенным периодам с фундаментальной точки зрения, чтобы более целостно восстановить картину.

Периоды:

1. 23.06.2014 и раньше (точку взял за отсчёт начала обвала) - 13.01.2015. Общий контекст с саудами знаю, но... это, собственно, всё, что я знаю, а период затяжной, и обвал ещё не закончился;

2. 13.01.2015 - 06.05.2015 формирование уровня 45,17 и отскок почти на 25$, а нефть при обвалах ведёт себя как раскалённый урановый лом, летящий сквозь сливочное масло, и так сильно не отскакивает;

3. 06.05.2015 - 20.01.2016 продолжение обвала и формирование нового лоя;

4. 20.01.2016 - 09.12.2016 начало восстановления нефти и фиксация выше уровня 45,17;

5. 09.12.2016 - 08.03.2017 боковик;

6. 08.03.2017 - 21.06.2017 выход из боковика и отработка его предполагаемых целей.

Что касается целей модели, то в 2017-ом году цена вернулась на ретест уровней, откуда пошёл импульс, сформировавший боковик, только через 4 месяца, после чего уже оформился восходящий тренд длиною в год.

Рис. 5. 1D. CFD Brent. Ретест целей модели в 2017-ом году.

В этом году, если брать полную аналогию, цели лежат в районе уровней 34-36,20$. Учитывая общую скорость развития событий, можем дойти и быстрее чем за 4 месяца. Но сейчас с построением движения модели торопиться не стану

Рис. 6. 1D. CFD Brent. Предполагаемые цели модели в 2020-ом году.

Так же в районе 35-36,20$ находится нижняя фундаментальная граница канала нефти, за которую изначально ошибочно принял 45,17. Значительно ниже уйти не должны, и основную поддержку нефть будет получать именно от этих границ. О них, собственно, хочу написать позже.

Рис. 7. 1W. CFD Brent. Глобальный вид движения нефти.

Уровень 36,20 формализовал для себя через лоу обвала 2008-го года (чтобы никто не домахивался до уровня - диапазон цен в районе этого уровня, просто формализованный через 1 конкретный), после чего с небольшой корректировкой для торгов "по месту" он служил хорошим ориентиром для фиксации цены выше или ниже этого уровня.

Рис. 8. 1D. CFD Brent. Отработка уровня 36,20$ в 2016-ом году.

Рис. 9. 1D. CFD Brent. Отработка уровня 36,20$ в 2020-ом году.

Ещё отдельно хочу закинуть мысль по уровню 45,17$ (Рис. 1. опять же, формализованный через лоу 13.01.2015.), на котором остановился на 4 месяца обвал, который затем выступал поддержкой 2 года, который и сейчас ещё даже более чётко отрабатывает.

Рис. 10. 30min. CFD Brent. Отработка уровня 45,17$.

Как видно из Рис. 10, в пятницу 06.03.2020, как раз перед обвалом цена чётко на него легла.

Рис. 11. 1D. CFD Brent. Отработка уровня 45,17$.

А сейчас является основным сопротивлением. Что ты за уровень такой? Почему ты так силён? Что в тебе происходит? У кого-нибудь есть стоящие идеи?

Присоединяйте к раздумьям на тему всего вышеописанного.

Данным постом (и предыдущим тоже) хочу зафиксировать модель поведения нефти в боковике и обозначить фундаментальные уровни. На истину в последней инстанции не претендую, всего лишь делюсь своими соображениями.

За сим откланяюсь, торгуйте в прибыль. И я тоже:)

http://profitgate.ru/ Источник

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба