Одним из важнейших понятий при рассмотрении облигаций является дюрация (duration (англ. — длительность). Простыми словами дюрация — время, за которое владелец облигации получит обратно свои средства с учётом выплат по купонам и других факторов. Модифицированная версия показателя также помогает измерить чувствительность цены облигации к изменению процентных ставок.

Понятие дюрации и её значение

Термин «дюрация» ввёл в конце 30-х гг. XX в. канадский экономист и статистик Фредерик Маколей. Он использовал этот показатель для вычисления сроков окупаемости вложений в облигацию с учётом величины и периодичности фиксированных купонных выплат, её доходности и времени действия.

В случае бескупонной облигации, когда доход инвестора заранее обозначен и на него не влияют купонные платежи, дюрация совпадает со сроком её погашения. Если рассматривать долговые бумаги, по которым производятся заранее известные купонные выплаты, дюрация носит нелинейный характер и меняется с изменением процентных ставок, в отличие от срока погашения.

Необходимо учитывать, что купонные выплаты при вычислении дюрации считаются с учётом изменения их ценности во времени: чем позже они выплачиваются, тем меньше их текущая стоимость.

Немедленная выплата 1000 долл. будет полезнее для инвестора, чем получение этой суммы через год, поскольку:

у должника могут возникнуть проблемы;

инфляция уменьшает ценность денег;

теряется возможный доход от инвестирования полученной суммы.

Ограничение использования дюрации напрямую связано с ликвидностью торгов по инструменту на вторичном рынке: чем значительнее объёмы операций и больше трейдеров, тем надёжнее показатель.

В российской практике использование показателя дюрации опирается на Письмо ЦБ от 02.10.07 № 15-1-3-6/3995, посвящённое международным подходам к регулированию процентных рисков.

Теоретические основы расчёта дюрации

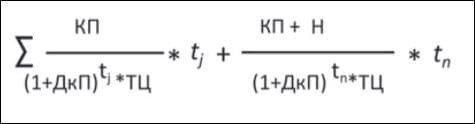

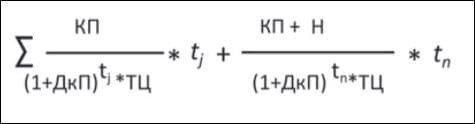

Формула для расчёта дюрации:

КП — величина купонной выплаты;

ДкП — доходность к погашению;

ТЦ — цена облигации;

Н — её номинал;

tj — период получения купона;

tn — период получения номинала.

Значение дюрации в годах может быть переведено в дни путём умножения на 365.

Полученный показатель D используется для расчёта модифицированной дюрации по формуле:

MD = D / (1 + ДкП / t), где t — число купонных выплат в год.

Показатель MD помогает понять, как поменяется текущая цена облигации, если процентная ставка изменится на 1%. Предполагается, что эта цена имеет обратную зависимость от процентных ставок: их рост приводит к падению стоимости облигаций и наоборот.

Вычислим дюрацию облигации со следующими параметрами:

100 — величина купонной выплаты;

6% — доходность к погашению;

1000 — цена облигации;

1000 — её номинал;

два раза в год — период получения купона;

три года — срок, через который будет погашена облигация.

Дюрация составит 2,684 года, а MD будет равна 2,61.

Для инвестора эти показатели означают, что он получит свои деньги, вложенные в облигацию, через 978 дней, а её цена снизится (повысится) на 2,61% при увеличении (уменьшении) рыночной процентной ставки на 1%.

Если у инвестора имеется несколько облигаций, то общая дюрация рассчитывается как их средневзвешенная величина. Например, если в портфеле присутствуют вышеупомянутые облигации А (доля 70%) и B (доля 30%) с дюрацией 3,5 и 4,7, то общая дюрация портфеля составит: 3,5 * 0,7 + 4,7 * 0,3 = 3,86 года.

Факторы, влияющие на дюрацию

Величина купонных выплат: чем они больше, тем меньше будет дюрация.

С увеличением доходности облигации, дюрация уменьшается, и наоборот.

Периодичность выплаты купонов в год: чем реже выплачиваются купоны, тем значительнее дюрация.

Продолжительность облигации: при прочих равных условиях дюрация долгосрочных долговых бумаг выше, чем у краткосрочных.

Основные закономерности дюрации:

благодаря купонным выплатам она всегда меньше, чем срок, оставшийся до погашения облигации — единственное исключение касается бескупонной облигации, когда дюрация равна сроку до её погашения;

чем значительнее показатель дюрации, тем чувствительнее стоимость облигации к возможности изменения процентных ставок, и наоборот;

её величина не является постоянной, а изменяется во времени.

Пример. Инвестору нужно сравнить две облигации, используя показатели дюрации.

Рис. 1. Сравнение качества облигаций на основе дюрации

Инвестор видит:

вложения в облигацию A окупятся за 3,5 года;

благодаря более низкой дюрации, эта бумага будет устойчивее к процентным рискам;

стоимость облигации А упадёт на 1,1% меньше, чем у облигации B при увеличении процентных ставок на 1%;

при падении процентной ставки на 1% стоимость облигации B вырастет на 4,1%, а облигации A — на 3%.

Если определять текущее качество облигаций на основе дюрации, инвестору нужно предпочесть облигацию A. Он должен учитывать прогнозы по изменению процентных ставок на рынке: если ожидается их рост — облигация А привлекательнее, поскольку она меньше упадёт в цене. Если ожидается снижение ставок — разумнее предпочесть облигацию B из-за более значительного потенциала увеличения стоимости.

Для оценки качества облигаций необходимо учитывать факторы:

показатели качества эмитента;

доходность облигации;

продолжительность её действия;

частота купонных выплат;

ликвидность инструмента;

дополнительные условия эмитента (возможность конвертации в акции и другие);

рыночные и отраслевые риски.

Если облигацию с меньшей дюрацией выпустила компания сомнительного качества, её с трудом можно реализовать на вторичном рынке и отрасль эмитента имеет слабые перспективы, то все эти факторы могут перевесить значимость дюрации. И наоборот, сравнительно высокая дюрация возможна у ликвидной облигации, выпущенной качественным эмитентом.

Как рассчитать дюрацию с помощью специальных инструментов

Ручные расчёты дюрации применяются редко: для этого используются профильные онлайн-калькуляторы и другие инструменты.

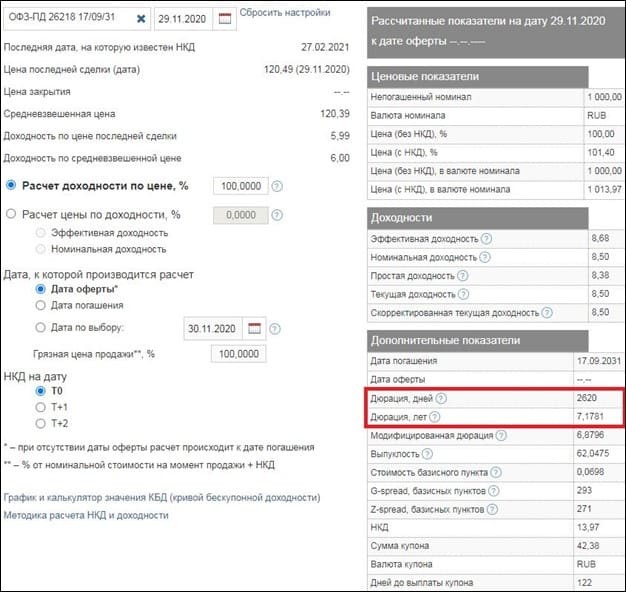

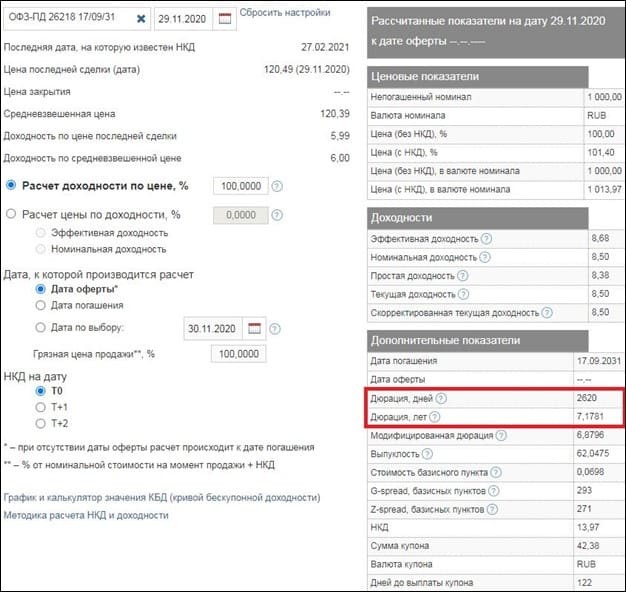

Рис. 2. Калькулятор для расчёта дюрации на Московской бирже (MOEX). Источник: сайт Московской биржи

На MOEX имеется возможность строить графики для дюрации в режиме онлайн как по отдельным облигациям, так и по целым группам.

Рис. 3. Чему равна дюрация для различных выпусков ОФЗ. Источник: сайт Московской биржи

На сайте MOEX можно скачать калькулятор для управления дюрацией портфеля облигаций.

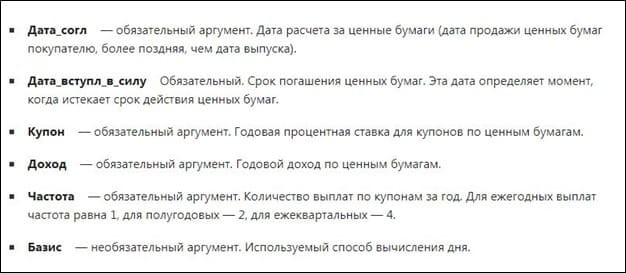

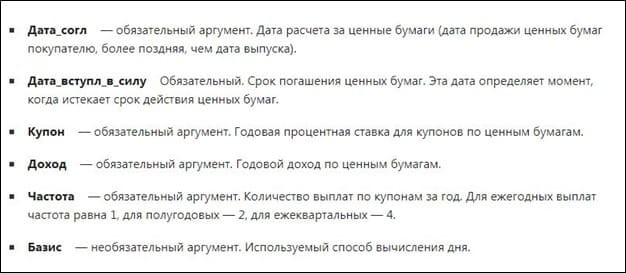

Другой путь расчёта дюрации — использование Excel, где для этой цели применяется финансовая функция «ДЛИТ».

Рис. 4. Аргументы функции «ДЛИТ» в Excel. Источник: сайт Microsoft

Рассчитаем в Excel дюрацию для облигации SU26218RMFS6, основные

параметры которой показаны на рис. 2 на дату 29.11.2020 г.:

дата соглашения — 29.11.2020 г.;

дата вступления в силу — 17.09.2031 г.;

процент по купонам — 8,5%;

доходность — 8,38%;

частота купонных выплат — 2.

Дюрация облигации в этом примере = 7,17 лет. Для расчёта показателя доходности облигации можно использовать калькулятор в Excel.

Возможность расчёта и отображения дюрации по конкретным долговым инструментам присутствует в торговых терминалах, таких как QUIK.

Дюрация облигации — это показатель времени, необходимого инвестору для того, чтобы получить вложенные в бумагу средства, с учётом условий купонных платежей и иных параметров. Чем меньше дюрация, тем быстрее будут возвращены вложенные средства. Дюрация измеряет риски по облигации: чем она больше, тем выше риск инструмента. Модифицированная разновидность дюрации используется для определения чувствительности цены долгового инструмента к изменению рыночных процентных ставок. Как можно посчитать дюрацию? На практике это происходит с использованием специализированных инструментов и онлайн-сервисов. Нужно подчеркнуть, что дюрация должна соотноситься с другими показателями качества облигаций

Понятие дюрации и её значение

Термин «дюрация» ввёл в конце 30-х гг. XX в. канадский экономист и статистик Фредерик Маколей. Он использовал этот показатель для вычисления сроков окупаемости вложений в облигацию с учётом величины и периодичности фиксированных купонных выплат, её доходности и времени действия.

В случае бескупонной облигации, когда доход инвестора заранее обозначен и на него не влияют купонные платежи, дюрация совпадает со сроком её погашения. Если рассматривать долговые бумаги, по которым производятся заранее известные купонные выплаты, дюрация носит нелинейный характер и меняется с изменением процентных ставок, в отличие от срока погашения.

Необходимо учитывать, что купонные выплаты при вычислении дюрации считаются с учётом изменения их ценности во времени: чем позже они выплачиваются, тем меньше их текущая стоимость.

Немедленная выплата 1000 долл. будет полезнее для инвестора, чем получение этой суммы через год, поскольку:

у должника могут возникнуть проблемы;

инфляция уменьшает ценность денег;

теряется возможный доход от инвестирования полученной суммы.

Ограничение использования дюрации напрямую связано с ликвидностью торгов по инструменту на вторичном рынке: чем значительнее объёмы операций и больше трейдеров, тем надёжнее показатель.

В российской практике использование показателя дюрации опирается на Письмо ЦБ от 02.10.07 № 15-1-3-6/3995, посвящённое международным подходам к регулированию процентных рисков.

Теоретические основы расчёта дюрации

Формула для расчёта дюрации:

КП — величина купонной выплаты;

ДкП — доходность к погашению;

ТЦ — цена облигации;

Н — её номинал;

tj — период получения купона;

tn — период получения номинала.

Значение дюрации в годах может быть переведено в дни путём умножения на 365.

Полученный показатель D используется для расчёта модифицированной дюрации по формуле:

MD = D / (1 + ДкП / t), где t — число купонных выплат в год.

Показатель MD помогает понять, как поменяется текущая цена облигации, если процентная ставка изменится на 1%. Предполагается, что эта цена имеет обратную зависимость от процентных ставок: их рост приводит к падению стоимости облигаций и наоборот.

Вычислим дюрацию облигации со следующими параметрами:

100 — величина купонной выплаты;

6% — доходность к погашению;

1000 — цена облигации;

1000 — её номинал;

два раза в год — период получения купона;

три года — срок, через который будет погашена облигация.

Дюрация составит 2,684 года, а MD будет равна 2,61.

Для инвестора эти показатели означают, что он получит свои деньги, вложенные в облигацию, через 978 дней, а её цена снизится (повысится) на 2,61% при увеличении (уменьшении) рыночной процентной ставки на 1%.

Если у инвестора имеется несколько облигаций, то общая дюрация рассчитывается как их средневзвешенная величина. Например, если в портфеле присутствуют вышеупомянутые облигации А (доля 70%) и B (доля 30%) с дюрацией 3,5 и 4,7, то общая дюрация портфеля составит: 3,5 * 0,7 + 4,7 * 0,3 = 3,86 года.

Факторы, влияющие на дюрацию

Величина купонных выплат: чем они больше, тем меньше будет дюрация.

С увеличением доходности облигации, дюрация уменьшается, и наоборот.

Периодичность выплаты купонов в год: чем реже выплачиваются купоны, тем значительнее дюрация.

Продолжительность облигации: при прочих равных условиях дюрация долгосрочных долговых бумаг выше, чем у краткосрочных.

Основные закономерности дюрации:

благодаря купонным выплатам она всегда меньше, чем срок, оставшийся до погашения облигации — единственное исключение касается бескупонной облигации, когда дюрация равна сроку до её погашения;

чем значительнее показатель дюрации, тем чувствительнее стоимость облигации к возможности изменения процентных ставок, и наоборот;

её величина не является постоянной, а изменяется во времени.

Пример. Инвестору нужно сравнить две облигации, используя показатели дюрации.

Рис. 1. Сравнение качества облигаций на основе дюрации

Инвестор видит:

вложения в облигацию A окупятся за 3,5 года;

благодаря более низкой дюрации, эта бумага будет устойчивее к процентным рискам;

стоимость облигации А упадёт на 1,1% меньше, чем у облигации B при увеличении процентных ставок на 1%;

при падении процентной ставки на 1% стоимость облигации B вырастет на 4,1%, а облигации A — на 3%.

Если определять текущее качество облигаций на основе дюрации, инвестору нужно предпочесть облигацию A. Он должен учитывать прогнозы по изменению процентных ставок на рынке: если ожидается их рост — облигация А привлекательнее, поскольку она меньше упадёт в цене. Если ожидается снижение ставок — разумнее предпочесть облигацию B из-за более значительного потенциала увеличения стоимости.

Для оценки качества облигаций необходимо учитывать факторы:

показатели качества эмитента;

доходность облигации;

продолжительность её действия;

частота купонных выплат;

ликвидность инструмента;

дополнительные условия эмитента (возможность конвертации в акции и другие);

рыночные и отраслевые риски.

Если облигацию с меньшей дюрацией выпустила компания сомнительного качества, её с трудом можно реализовать на вторичном рынке и отрасль эмитента имеет слабые перспективы, то все эти факторы могут перевесить значимость дюрации. И наоборот, сравнительно высокая дюрация возможна у ликвидной облигации, выпущенной качественным эмитентом.

Как рассчитать дюрацию с помощью специальных инструментов

Ручные расчёты дюрации применяются редко: для этого используются профильные онлайн-калькуляторы и другие инструменты.

Рис. 2. Калькулятор для расчёта дюрации на Московской бирже (MOEX). Источник: сайт Московской биржи

На MOEX имеется возможность строить графики для дюрации в режиме онлайн как по отдельным облигациям, так и по целым группам.

Рис. 3. Чему равна дюрация для различных выпусков ОФЗ. Источник: сайт Московской биржи

На сайте MOEX можно скачать калькулятор для управления дюрацией портфеля облигаций.

Другой путь расчёта дюрации — использование Excel, где для этой цели применяется финансовая функция «ДЛИТ».

Рис. 4. Аргументы функции «ДЛИТ» в Excel. Источник: сайт Microsoft

Рассчитаем в Excel дюрацию для облигации SU26218RMFS6, основные

параметры которой показаны на рис. 2 на дату 29.11.2020 г.:

дата соглашения — 29.11.2020 г.;

дата вступления в силу — 17.09.2031 г.;

процент по купонам — 8,5%;

доходность — 8,38%;

частота купонных выплат — 2.

Дюрация облигации в этом примере = 7,17 лет. Для расчёта показателя доходности облигации можно использовать калькулятор в Excel.

Возможность расчёта и отображения дюрации по конкретным долговым инструментам присутствует в торговых терминалах, таких как QUIK.

Дюрация облигации — это показатель времени, необходимого инвестору для того, чтобы получить вложенные в бумагу средства, с учётом условий купонных платежей и иных параметров. Чем меньше дюрация, тем быстрее будут возвращены вложенные средства. Дюрация измеряет риски по облигации: чем она больше, тем выше риск инструмента. Модифицированная разновидность дюрации используется для определения чувствительности цены долгового инструмента к изменению рыночных процентных ставок. Как можно посчитать дюрацию? На практике это происходит с использованием специализированных инструментов и онлайн-сервисов. Нужно подчеркнуть, что дюрация должна соотноситься с другими показателями качества облигаций

https://journal.open-broker.ru/

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба