23 апреля 2021 г. Банк России принял решение увеличить ключевую ставку сразу на 0,5 пп — до 5% годовых. Кроме того, ЦБ впервые в истории опубликовал среднесрочный прогноз ключевой ставки на 2021–2023 гг.

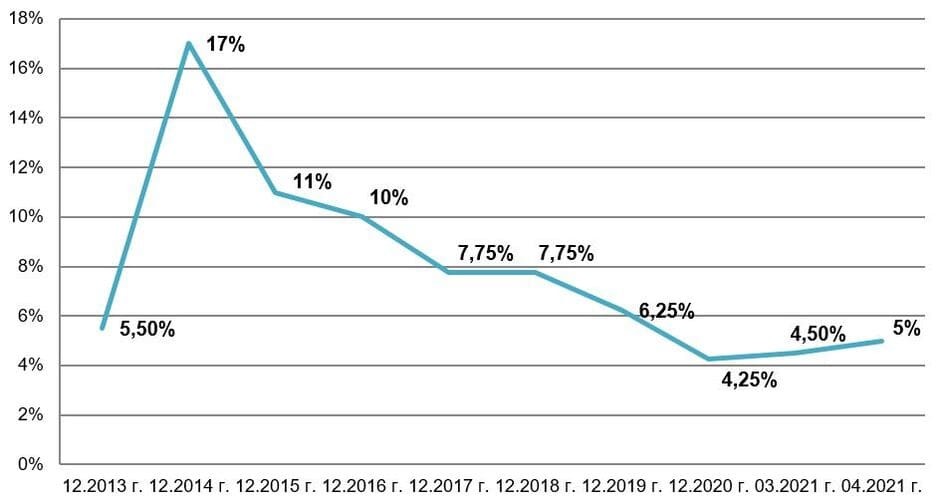

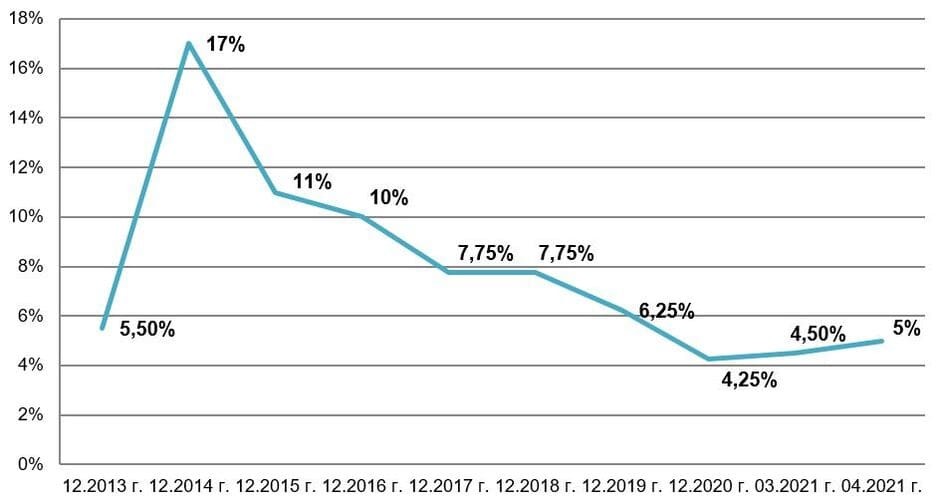

Данное повышение уже второе за год, первое было в марте, когда ключевая ставка выросла на 0,25 пп — до 4,5%. Это сломало долгосрочный тренд: на протяжении последних лет, начиная с 2015 г., ключевая ставка планомерно снижалась, достигнув минимального значения в прошлом году на уровне 4,25%.

Ключевая ставка Банка России, % годовых

Рис. 2. Источник: Банк России

Предлагаем разобраться в причинах повышения ключевой ставки и рассмотреть, как это отразится на фондовом рынке и экономике страны в целом.

Почему увеличили ключевую ставку?

Председатель Банка России Эльвира Набиуллина отметила три основные причины, повлиявшие на решение ЦБ повысить ключевую ставку именно сейчас.

Рост инфляции. Цены в 2021 г. заметно выросли, из-за чего прогноз по инфляции был пересмотрен и увеличен на 1% по сравнению с прогнозными значениями на начало года. В марте 2021 г. уровень официальной инфляции составил 5,8%, в то время как цель ЦБ по инфляции — 4%. Частичное закрытие границ привело к тому, что деньги остаются внутри страны, повышается уровень внутреннего потребления и спроса, падает уровень безработицы, восстанавливаются доходы населения. Денег становится больше, что приводит к разгону инфляции.

Увеличение ставки сразу на 0,5 пп позволит в будущем избежать жёстких мер по сдерживанию и замедлению инфляции. Лучше повысить ключевую ставку сейчас, иначе сдержать разогнавшуюся инфляционную спираль будет гораздо сложнее.

Экономическая активность. Активность покупателей растёт быстрыми темпами, большинство отраслей выходят на докризисные значения. Оборот розницы за I квартал 2021 г. уже приблизился к допандемиймным значениям. Предложение не успевает за ростом спроса, наша экономика восстанавливается более быстрыми темпами, чем предполагалось. Это подтверждает и пересмотр прогнозного значения по ВВП, которое было увеличено в апреле 2021 г.

Мягкая денежно-кредитная политика. Сейчас денежно-кредитные условия достаточно мягкие, однако Банк России планирует вернуться к более нейтральной денежно-кредитной политике. Кредитование продолжает расти. Повышение ключевой ставки приведёт к росту банковских депозитов в будущем. Процент по вкладам будет повышаться, но и процент по кредитам ждёт рост.

С 1 июля 2021 г. ЦБ планирует отменить докризисные меры поддержки банков, вернув к допандемийному уровню коэффициенты риска по потребительским кредитам. То есть уровень надбавок будет значительно выше. Банки будут брать деньги в долг у ЦБ под более высокий процент, ставки по кредитам вырастут.

Что это значит для инвесторов?

Ключевая ставка главным образом влияет на рынок облигаций. Облигации выпускаются под определённый процент, который зависит от ключевой ставки. Инвесторам, вкладывающим финансы в облигации, стоит ждать повышения доходности ценных бумаг и снижения цен.

Что касается рынка акций, его перспективы неоднозначны. Рост ключевой ставки ведёт к увеличению кредитной ставки, компаниям-эмитентам придётся брать долг под более высокий процент. Это особенно плохо для закредитованных компаний: вырастут процентные платежи, что сократит прибыль. Кроме того, привлекать деньги на свои инвестиционные проекты станет сложнее. Повышение ставки — это следствие разгоняющейся инфляции, но многие эмитенты защищены от её влияния, поскольку могут соответственно повышать цены на свою продукцию и услуги.

Что это значит для экономики страны в целом?

Экономика России восстанавливается более быстрыми темпами, чем это предполагалось. Повышение ключевой ставки сейчас позволит избежать проблем в будущем.

Последствия повышения ключевой ставки для экономики России

Замедлится рост инфляции. Это самое главное, для чего увеличивается процентная ставка. Годовая ставка инфляции не должна превысить порога в 4%, в то время как сейчас инфляция на уровне 5,8%.

Усиление российского рубля. Повышение ключевой ставки делает вложение в рубли более привлекательным, чем инвестиции в другие валюты.

Ставки по вкладам и по кредитам будут расти. Банки будут брать в долг у ЦБ деньги под более высокий процент, что приведёт к увеличению процентов по вкладам и кредитам для населения.

Вырастут пени за просроченные налоговые платежи. Ключевая ставка учитывается при расчёте пеней за просроченные налоги.

Вырастут пени и процент неустойки. Ключевая ставка учитывается при расчёте пени за несвоевременную оплату ЖКХ, компенсации за задержку зарплаты и в других случаях.

Прогноз ЦБ

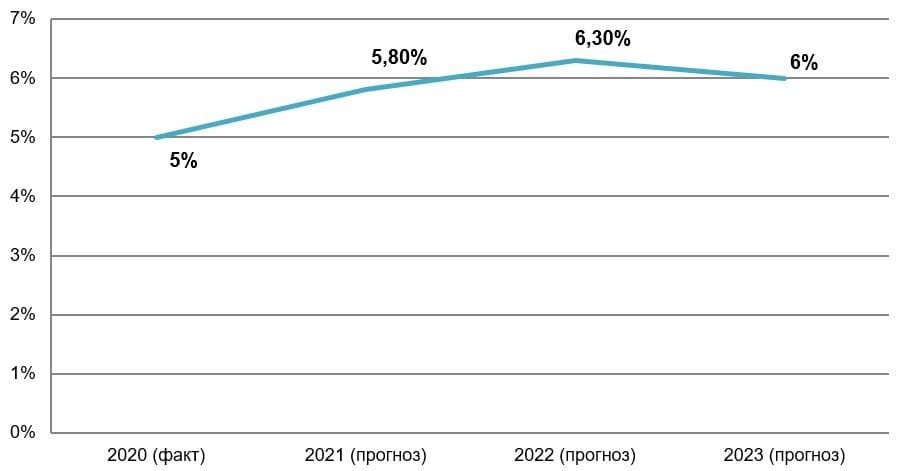

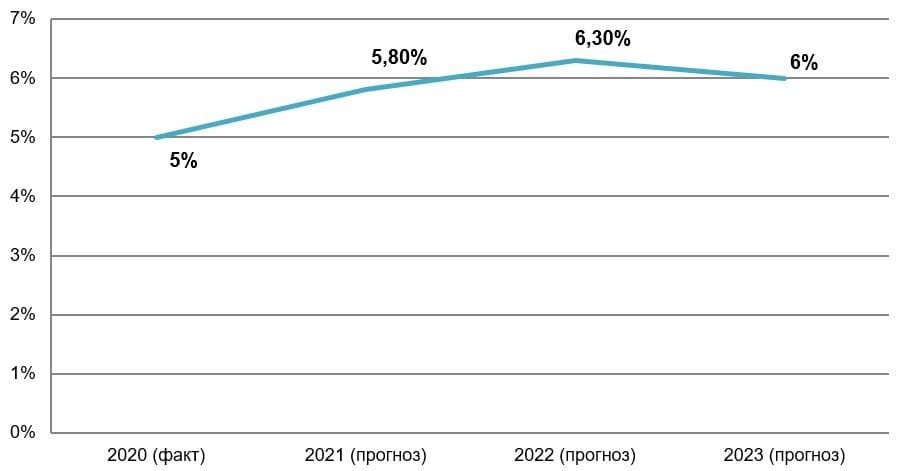

Впервые за всю историю Банк России опубликовал среднесрочный прогноз по ключевой ставке. Так, к концу 2021 г. ставка может составить 5,8%, к концу 2022 г. — 6,3%, а к 2023 г. ЦБ планирует снова уменьшить показатель ключевой ставки.

Если ЦБ прогнозирует дальнейшее повышение ключевой ставки до конца года, быстро справиться с инфляционным всплеском не удастся.

Прогноз максимальных значений ключевой ставки в среднем за год, % годовых

Рис. 3. Источник: Среднесрочный прогноз Банка России

На рост ключевой ставки к концу 2021 г. влияют сразу несколько факторов:

Сложная геополитическая ситуация, в том числе введение новых санкций США против России.

Закрытие популярных туристических направлений, например, Турции. Из-за чего многие отправятся на российские курорты или вовсе перенесут отпуск. В любом случае, траты внутри страны вырастут.

Социальная политика государства. В обращении к Федеральному собранию президент обозначил ряд мер социальной поддержки населения, которые также могут увеличить потребление внутри страны.

Рост цен на сырьё и базовые продукты, а также увеличение денежной массы.

Прогнозные значения Банка России будут пересматриваться, однако уже виден курс политики ЦБ и предполагаемые меры, сдерживающие инфляцию и оберегающие население от обесценивания денег.

Данное повышение уже второе за год, первое было в марте, когда ключевая ставка выросла на 0,25 пп — до 4,5%. Это сломало долгосрочный тренд: на протяжении последних лет, начиная с 2015 г., ключевая ставка планомерно снижалась, достигнув минимального значения в прошлом году на уровне 4,25%.

Ключевая ставка Банка России, % годовых

Рис. 2. Источник: Банк России

Предлагаем разобраться в причинах повышения ключевой ставки и рассмотреть, как это отразится на фондовом рынке и экономике страны в целом.

Почему увеличили ключевую ставку?

Председатель Банка России Эльвира Набиуллина отметила три основные причины, повлиявшие на решение ЦБ повысить ключевую ставку именно сейчас.

Рост инфляции. Цены в 2021 г. заметно выросли, из-за чего прогноз по инфляции был пересмотрен и увеличен на 1% по сравнению с прогнозными значениями на начало года. В марте 2021 г. уровень официальной инфляции составил 5,8%, в то время как цель ЦБ по инфляции — 4%. Частичное закрытие границ привело к тому, что деньги остаются внутри страны, повышается уровень внутреннего потребления и спроса, падает уровень безработицы, восстанавливаются доходы населения. Денег становится больше, что приводит к разгону инфляции.

Увеличение ставки сразу на 0,5 пп позволит в будущем избежать жёстких мер по сдерживанию и замедлению инфляции. Лучше повысить ключевую ставку сейчас, иначе сдержать разогнавшуюся инфляционную спираль будет гораздо сложнее.

Экономическая активность. Активность покупателей растёт быстрыми темпами, большинство отраслей выходят на докризисные значения. Оборот розницы за I квартал 2021 г. уже приблизился к допандемиймным значениям. Предложение не успевает за ростом спроса, наша экономика восстанавливается более быстрыми темпами, чем предполагалось. Это подтверждает и пересмотр прогнозного значения по ВВП, которое было увеличено в апреле 2021 г.

Мягкая денежно-кредитная политика. Сейчас денежно-кредитные условия достаточно мягкие, однако Банк России планирует вернуться к более нейтральной денежно-кредитной политике. Кредитование продолжает расти. Повышение ключевой ставки приведёт к росту банковских депозитов в будущем. Процент по вкладам будет повышаться, но и процент по кредитам ждёт рост.

С 1 июля 2021 г. ЦБ планирует отменить докризисные меры поддержки банков, вернув к допандемийному уровню коэффициенты риска по потребительским кредитам. То есть уровень надбавок будет значительно выше. Банки будут брать деньги в долг у ЦБ под более высокий процент, ставки по кредитам вырастут.

Что это значит для инвесторов?

Ключевая ставка главным образом влияет на рынок облигаций. Облигации выпускаются под определённый процент, который зависит от ключевой ставки. Инвесторам, вкладывающим финансы в облигации, стоит ждать повышения доходности ценных бумаг и снижения цен.

Что касается рынка акций, его перспективы неоднозначны. Рост ключевой ставки ведёт к увеличению кредитной ставки, компаниям-эмитентам придётся брать долг под более высокий процент. Это особенно плохо для закредитованных компаний: вырастут процентные платежи, что сократит прибыль. Кроме того, привлекать деньги на свои инвестиционные проекты станет сложнее. Повышение ставки — это следствие разгоняющейся инфляции, но многие эмитенты защищены от её влияния, поскольку могут соответственно повышать цены на свою продукцию и услуги.

Что это значит для экономики страны в целом?

Экономика России восстанавливается более быстрыми темпами, чем это предполагалось. Повышение ключевой ставки сейчас позволит избежать проблем в будущем.

Последствия повышения ключевой ставки для экономики России

Замедлится рост инфляции. Это самое главное, для чего увеличивается процентная ставка. Годовая ставка инфляции не должна превысить порога в 4%, в то время как сейчас инфляция на уровне 5,8%.

Усиление российского рубля. Повышение ключевой ставки делает вложение в рубли более привлекательным, чем инвестиции в другие валюты.

Ставки по вкладам и по кредитам будут расти. Банки будут брать в долг у ЦБ деньги под более высокий процент, что приведёт к увеличению процентов по вкладам и кредитам для населения.

Вырастут пени за просроченные налоговые платежи. Ключевая ставка учитывается при расчёте пеней за просроченные налоги.

Вырастут пени и процент неустойки. Ключевая ставка учитывается при расчёте пени за несвоевременную оплату ЖКХ, компенсации за задержку зарплаты и в других случаях.

Прогноз ЦБ

Впервые за всю историю Банк России опубликовал среднесрочный прогноз по ключевой ставке. Так, к концу 2021 г. ставка может составить 5,8%, к концу 2022 г. — 6,3%, а к 2023 г. ЦБ планирует снова уменьшить показатель ключевой ставки.

Если ЦБ прогнозирует дальнейшее повышение ключевой ставки до конца года, быстро справиться с инфляционным всплеском не удастся.

Прогноз максимальных значений ключевой ставки в среднем за год, % годовых

Рис. 3. Источник: Среднесрочный прогноз Банка России

На рост ключевой ставки к концу 2021 г. влияют сразу несколько факторов:

Сложная геополитическая ситуация, в том числе введение новых санкций США против России.

Закрытие популярных туристических направлений, например, Турции. Из-за чего многие отправятся на российские курорты или вовсе перенесут отпуск. В любом случае, траты внутри страны вырастут.

Социальная политика государства. В обращении к Федеральному собранию президент обозначил ряд мер социальной поддержки населения, которые также могут увеличить потребление внутри страны.

Рост цен на сырьё и базовые продукты, а также увеличение денежной массы.

Прогнозные значения Банка России будут пересматриваться, однако уже виден курс политики ЦБ и предполагаемые меры, сдерживающие инфляцию и оберегающие население от обесценивания денег.

https://journal.open-broker.ru/

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба