2020 год был сложным для участников рынка. Он то опускался под давлением панических настроений, то взлетал на волне эйфории. Около пяти миллионов новых инвесторов пришли на биржу, создав благоприятный фон для проведения первичных размещений акций (IPO).

Кроме того, в прошлом году произошло снижение ключевой ставки, что сделало банковские вклады невыгодным инструментом, поэтому фондовый рынок стал отличной альтернативой. В течение 2020 г. появилось девять новых российских эмитентов, вышедших на рынок через IPO. При этом с 2015 по 2019 гг. в общей сложности появилось 18 новых компаний, наиболее узнаваемые среди них: TCS Group, X5 Retail Group, «РУСАЛ» и «Детский мир».

Что такое IPO?

Initial Public Offering (IPO) — первичное публичное размещение акций на бирже, в результате которого компания становится узнаваемой, а также привлекает денежные средства.

При этом инвесторы получают акции компании в числе первых и чаще всего с дисконтом к цене размещения. Однако, несмотря на дисконт, приобретение активов через IPO несёт в себе большие издержки — оплату комиссий брокера, депозитария и налоговых взносов. Эта сумма может достигать 6–7% от суммы договора.

В первые часы, когда наблюдается повышенный спрос, рост котировок может компенсировать все издержки и принести значительную прибыль. Однако эту прибыль невозможно зафиксировать, так как организаторами устанавливается lock-up период, или период блокировки (3–6 месяцев), когда нельзя продать акции, полученные в ходе размещения. Это делается для того, чтобы исключить манипулирование со стороны крупных игроков.

Все российские акции прошли через процедуру IPO и оказались на Московской бирже благодаря первичному размещению или листингу.

Топ самых провальных IPO

1. Народное IPO: «ВТБ»

В мае 2007 г. должно было пройти «самое успешное размещение акций среди российских розничных инвесторов», но «народное» IPO обернулось ночным кошмаром.

Из-за агрессивного маркетинга в СМИ пятую часть акций Банка «ВТБ» приобрели физические лица.

Размещение прошло по цене 13,6 копеек за акцию, после чего в первые дни торгов бумага выросла на 28,7%, установив максимум на отметке 17,49 копеек. После этого акции начали снижаться, опустившись на 89% с исторических максимумов.

Рис. 1. Акции Банка «ВТБ» на Мосбирже 2008–2020 гг.

Минимальное значение по итогам кризиса 2009 г. — 1,9 копейки за акцию. Причиной столь выраженного падения цены стало постоянное размытие бумаг за счёт SPO (вторичное размещение акций) и кризис 2009 г.

И хотя кризис давно позади, а показатели банка имеют хорошую динамику, стоимость его акций до сих пор ниже цены размещения.

Эта история закончилась хорошо лишь для части инвесторов, которые предъявили свои акции к обратному выкупу в 2012 г. Однако довольны выкупом оказались не все, так как его максимальная сумма составляла 500 тыс. руб. на одного акционера и выплачивалась, только если инвестор переждал всю пятилетнюю просадку.

2. Классическое IPO: «Обувь России»

IPO «Обувь России» было первым размещением акций компании малой капитализации, в котором приняли участие около 75% иностранных инвесторов. В итоге компании удалось привлечь 5,9 млрд руб. при годовой выручке в 11 млрд руб.

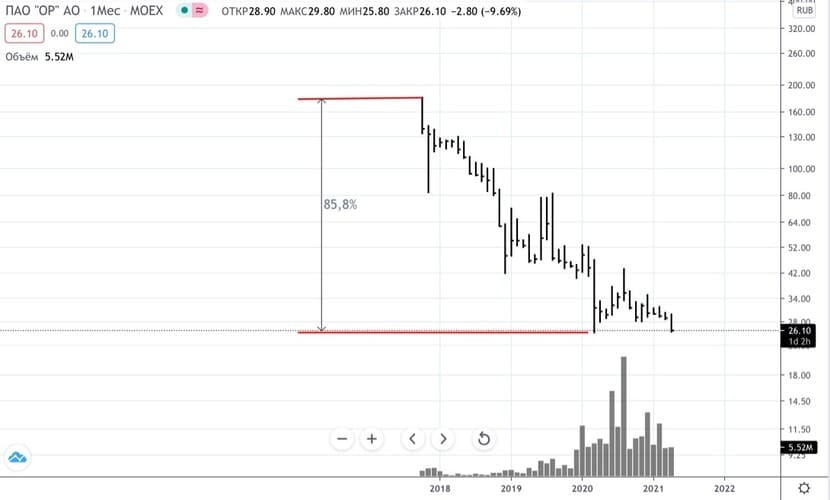

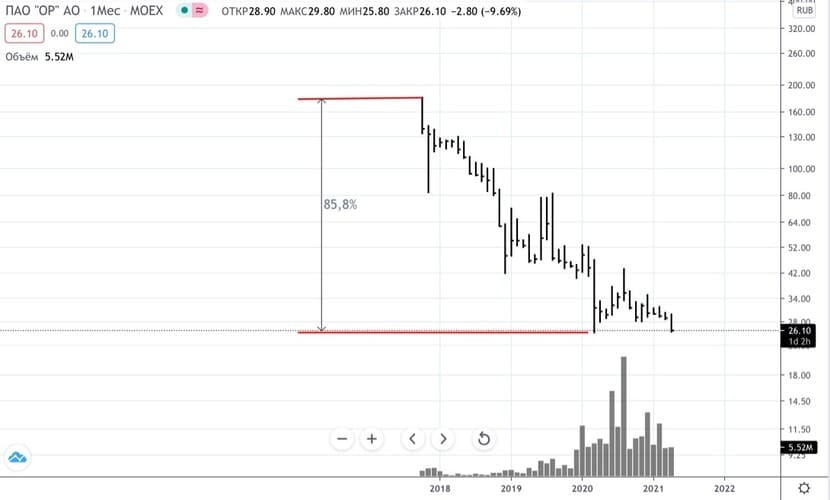

Размещение прошло по цене 140 руб. за акцию, и уже в первые часы бумага выросла до 180 руб. Однако после этого акция за три года снизилась в семь раз — до 25,6 руб.

Рис. 2. Акции ПАО «Обувь России» на Мосбирже 2018–2022 гг.

Причинами негативной динамики стали неблагоприятная рыночная конъюнктура и неэффективность менеджмента компании (при вырученных 5,9 млрд руб. более 5 млрд пошли на увеличение запасов, при этом выручка выросла всего на 8,5%, а долговая нагрузка в размере 7 млрд снизилась лишь на 500 млн руб.).

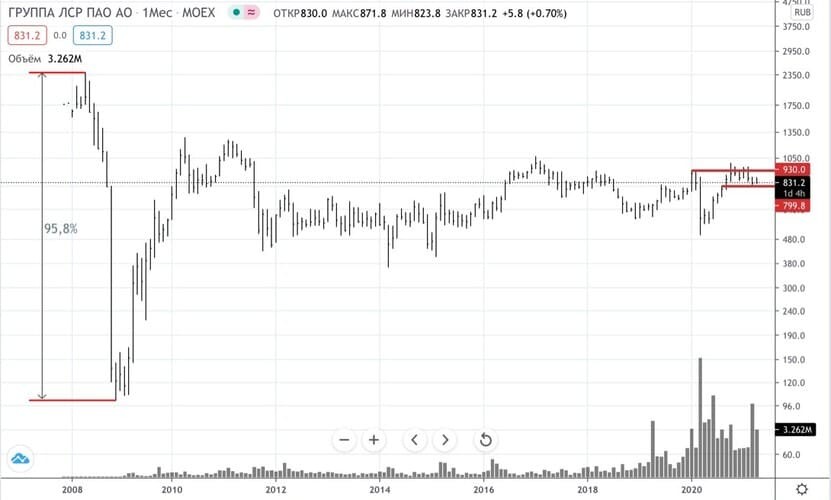

3. «Группа ЛСР»: не в то время, не в том месте

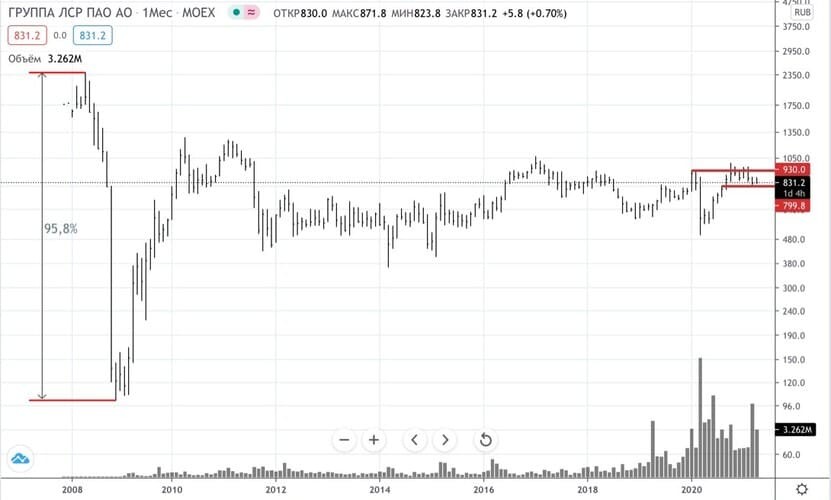

Ещё одним провальным IPO стало размещение «Группы ЛСР». История котировок похожа на историю «ВТБ», однако в данном случае причиной снижения стал кризис 2008 г., а также сочетание нескольких факторов.

Снижение покупательной способности населения.

Девальвация курса рубля. При высокой долговой нагрузке это было критично — сумма чистого долга по отношению к сумме активов составила 72% по итогам 2007 г.

Рост стоимости экспортных материалов.

Рис. 3. Акции ПАО «Группа ЛСР» на Мосбирже 2008–2020 гг.

В 2009 г. акции компании частично восстановили потери и торгуются на этих значениях до сих пор.

Топ самых прибыльных IPO

Выделить самые прибыльные IPO на российском рынке сложно, так как большинство компаний, акции которых торгуются на Московской бирже, значительно подросли. Например, «Сбербанк» вырос с 55 копеек до 300 руб. Поэтому будут рассмотрены только самые громкие истории.

1. TCS Group

В данном случае IPO проходило на Лондонской фондовой бирже (LSE), а на Московской бирже прошёл листинг глобальных депозитарных расписок (ГДР).

Если не принимать во внимание снижение цены акций во время первой волны коронавируса, то с момента листинга бумаги банка выросли более чем в 3,5 раза.

Рис. 4. ГДР TCS Group на Мосбирже 2020–2021 гг.

Залогом успеха стали наличие собственной экосистемы, высокие темпы роста выручки и прибыли, а также высокая рентабельность капитала — 40% по итогам прошлого года.

2. Ozon: самое успешное IPO 2020 года

IPO Ozon можно назвать самым успешным размещением 2020 г. Оно проходило на американской бирже NASDAQ а на Московской бирже прошёл одновременный листинг депозитарных расписок (АДР).

Размещался Ozon в самое благоприятное время: во время острой фазы пандемии акции всех ритейлеров пользовались повышенным спросом, а онлайн-торговля (e-commerce) была на вершине спроса, особенно в период локдауна. В итоге в первый день торгов Ozon поднимался на 41% выше цены размещения, а закрытие первого дня торгов прошло при +34%.

Но акции компании на этом не остановились и на текущий момент прибавили более 90%.

Рис. 5. АДР Ozon на Мосбирже 2020–2021 гг.

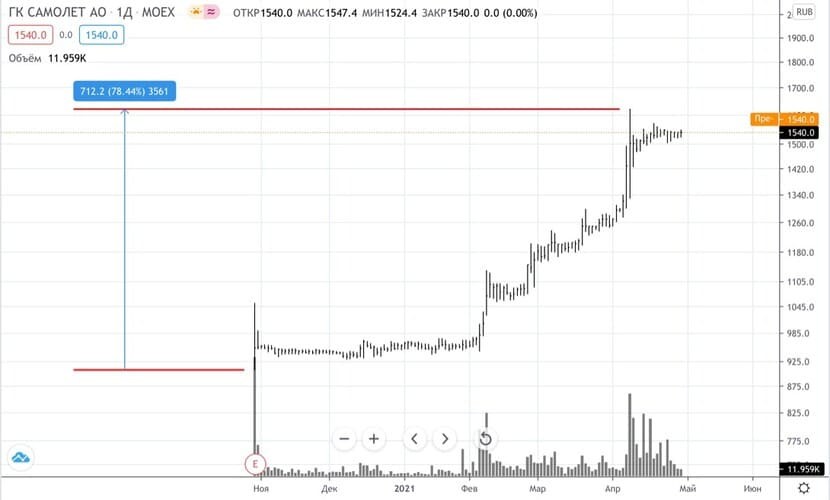

3. ГК «Самолёт»

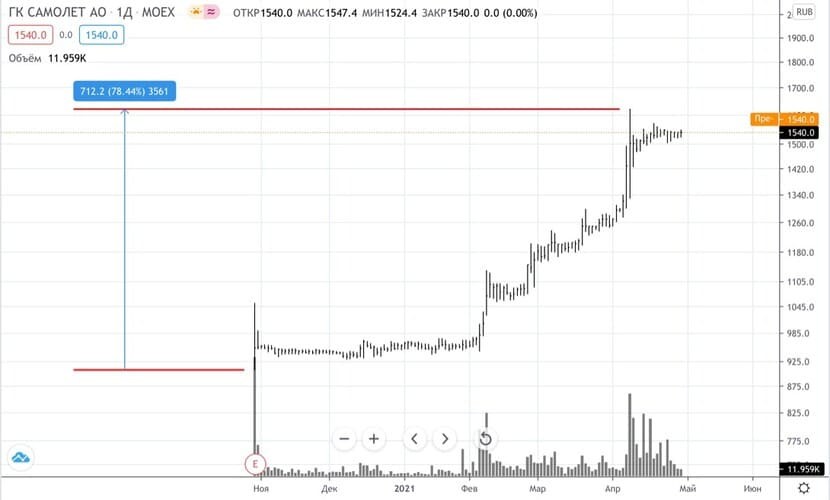

ГК «Самолёт» стал ещё одним счастливчиком, который выбрал подходящее время для IPO. Только рост был обусловлен не пандемией и локдаунами, а значительным снижением ключевой ставки и льготной ипотекой, на фоне чего возрос спрос на недвижимость, а за ним и цены.

Дополнительным драйвером стал переход на эскроу-счета, которые, вопреки ожиданиям, оказались преимуществом, а не препятствием для застройщиков.

Раньше при использовании договора долевого участия (ДДУ) девелоперы были вынуждены продавать недвижимость на ранних этапах, уменьшая прибыль. Теперь же девелоперы используют собственные или заёмные средства, продавая недвижимость на поздних этапах, тем самым максимизируя свою прибыль.

Рис. 6. Акции ГК «Самолёт» на Мосбирже 2020–2021 гг.

Ожидаемые IPO 2021 года

В прошлом году ряд IPO был отменён из-за неблагоприятной конъюнктуры, однако в этом году несостоявшиеся планы могут реализоваться.

Среди подтверждённых IPO стоит выделить Fix Price и Segezha Group, которые уже были размещены. На подходе ещё «Сравни.ру» и «ВкусВилл». Кроме них, на рынок стремятся выйти:

«СИБУР»,

«Победа»,

«Яндекс.Такси»,

Gett,

«Совкомбанк»,

«Медси»,

«Степь»,

«Биннофарм».

У инвесторов ещё есть возможность поучаствовать в IPO, однако не стоит полагаться только на прогнозы аналитиков, а лучше самостоятельно изучить публичную отчётность компаний.

Кроме того, в прошлом году произошло снижение ключевой ставки, что сделало банковские вклады невыгодным инструментом, поэтому фондовый рынок стал отличной альтернативой. В течение 2020 г. появилось девять новых российских эмитентов, вышедших на рынок через IPO. При этом с 2015 по 2019 гг. в общей сложности появилось 18 новых компаний, наиболее узнаваемые среди них: TCS Group, X5 Retail Group, «РУСАЛ» и «Детский мир».

Что такое IPO?

Initial Public Offering (IPO) — первичное публичное размещение акций на бирже, в результате которого компания становится узнаваемой, а также привлекает денежные средства.

При этом инвесторы получают акции компании в числе первых и чаще всего с дисконтом к цене размещения. Однако, несмотря на дисконт, приобретение активов через IPO несёт в себе большие издержки — оплату комиссий брокера, депозитария и налоговых взносов. Эта сумма может достигать 6–7% от суммы договора.

В первые часы, когда наблюдается повышенный спрос, рост котировок может компенсировать все издержки и принести значительную прибыль. Однако эту прибыль невозможно зафиксировать, так как организаторами устанавливается lock-up период, или период блокировки (3–6 месяцев), когда нельзя продать акции, полученные в ходе размещения. Это делается для того, чтобы исключить манипулирование со стороны крупных игроков.

Все российские акции прошли через процедуру IPO и оказались на Московской бирже благодаря первичному размещению или листингу.

Топ самых провальных IPO

1. Народное IPO: «ВТБ»

В мае 2007 г. должно было пройти «самое успешное размещение акций среди российских розничных инвесторов», но «народное» IPO обернулось ночным кошмаром.

Из-за агрессивного маркетинга в СМИ пятую часть акций Банка «ВТБ» приобрели физические лица.

Размещение прошло по цене 13,6 копеек за акцию, после чего в первые дни торгов бумага выросла на 28,7%, установив максимум на отметке 17,49 копеек. После этого акции начали снижаться, опустившись на 89% с исторических максимумов.

Рис. 1. Акции Банка «ВТБ» на Мосбирже 2008–2020 гг.

Минимальное значение по итогам кризиса 2009 г. — 1,9 копейки за акцию. Причиной столь выраженного падения цены стало постоянное размытие бумаг за счёт SPO (вторичное размещение акций) и кризис 2009 г.

И хотя кризис давно позади, а показатели банка имеют хорошую динамику, стоимость его акций до сих пор ниже цены размещения.

Эта история закончилась хорошо лишь для части инвесторов, которые предъявили свои акции к обратному выкупу в 2012 г. Однако довольны выкупом оказались не все, так как его максимальная сумма составляла 500 тыс. руб. на одного акционера и выплачивалась, только если инвестор переждал всю пятилетнюю просадку.

2. Классическое IPO: «Обувь России»

IPO «Обувь России» было первым размещением акций компании малой капитализации, в котором приняли участие около 75% иностранных инвесторов. В итоге компании удалось привлечь 5,9 млрд руб. при годовой выручке в 11 млрд руб.

Размещение прошло по цене 140 руб. за акцию, и уже в первые часы бумага выросла до 180 руб. Однако после этого акция за три года снизилась в семь раз — до 25,6 руб.

Рис. 2. Акции ПАО «Обувь России» на Мосбирже 2018–2022 гг.

Причинами негативной динамики стали неблагоприятная рыночная конъюнктура и неэффективность менеджмента компании (при вырученных 5,9 млрд руб. более 5 млрд пошли на увеличение запасов, при этом выручка выросла всего на 8,5%, а долговая нагрузка в размере 7 млрд снизилась лишь на 500 млн руб.).

3. «Группа ЛСР»: не в то время, не в том месте

Ещё одним провальным IPO стало размещение «Группы ЛСР». История котировок похожа на историю «ВТБ», однако в данном случае причиной снижения стал кризис 2008 г., а также сочетание нескольких факторов.

Снижение покупательной способности населения.

Девальвация курса рубля. При высокой долговой нагрузке это было критично — сумма чистого долга по отношению к сумме активов составила 72% по итогам 2007 г.

Рост стоимости экспортных материалов.

Рис. 3. Акции ПАО «Группа ЛСР» на Мосбирже 2008–2020 гг.

В 2009 г. акции компании частично восстановили потери и торгуются на этих значениях до сих пор.

Топ самых прибыльных IPO

Выделить самые прибыльные IPO на российском рынке сложно, так как большинство компаний, акции которых торгуются на Московской бирже, значительно подросли. Например, «Сбербанк» вырос с 55 копеек до 300 руб. Поэтому будут рассмотрены только самые громкие истории.

1. TCS Group

В данном случае IPO проходило на Лондонской фондовой бирже (LSE), а на Московской бирже прошёл листинг глобальных депозитарных расписок (ГДР).

Если не принимать во внимание снижение цены акций во время первой волны коронавируса, то с момента листинга бумаги банка выросли более чем в 3,5 раза.

Рис. 4. ГДР TCS Group на Мосбирже 2020–2021 гг.

Залогом успеха стали наличие собственной экосистемы, высокие темпы роста выручки и прибыли, а также высокая рентабельность капитала — 40% по итогам прошлого года.

2. Ozon: самое успешное IPO 2020 года

IPO Ozon можно назвать самым успешным размещением 2020 г. Оно проходило на американской бирже NASDAQ а на Московской бирже прошёл одновременный листинг депозитарных расписок (АДР).

Размещался Ozon в самое благоприятное время: во время острой фазы пандемии акции всех ритейлеров пользовались повышенным спросом, а онлайн-торговля (e-commerce) была на вершине спроса, особенно в период локдауна. В итоге в первый день торгов Ozon поднимался на 41% выше цены размещения, а закрытие первого дня торгов прошло при +34%.

Но акции компании на этом не остановились и на текущий момент прибавили более 90%.

Рис. 5. АДР Ozon на Мосбирже 2020–2021 гг.

3. ГК «Самолёт»

ГК «Самолёт» стал ещё одним счастливчиком, который выбрал подходящее время для IPO. Только рост был обусловлен не пандемией и локдаунами, а значительным снижением ключевой ставки и льготной ипотекой, на фоне чего возрос спрос на недвижимость, а за ним и цены.

Дополнительным драйвером стал переход на эскроу-счета, которые, вопреки ожиданиям, оказались преимуществом, а не препятствием для застройщиков.

Раньше при использовании договора долевого участия (ДДУ) девелоперы были вынуждены продавать недвижимость на ранних этапах, уменьшая прибыль. Теперь же девелоперы используют собственные или заёмные средства, продавая недвижимость на поздних этапах, тем самым максимизируя свою прибыль.

Рис. 6. Акции ГК «Самолёт» на Мосбирже 2020–2021 гг.

Ожидаемые IPO 2021 года

В прошлом году ряд IPO был отменён из-за неблагоприятной конъюнктуры, однако в этом году несостоявшиеся планы могут реализоваться.

Среди подтверждённых IPO стоит выделить Fix Price и Segezha Group, которые уже были размещены. На подходе ещё «Сравни.ру» и «ВкусВилл». Кроме них, на рынок стремятся выйти:

«СИБУР»,

«Победа»,

«Яндекс.Такси»,

Gett,

«Совкомбанк»,

«Медси»,

«Степь»,

«Биннофарм».

У инвесторов ещё есть возможность поучаствовать в IPO, однако не стоит полагаться только на прогнозы аналитиков, а лучше самостоятельно изучить публичную отчётность компаний.

https://journal.open-broker.ru/

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба