По итогам 2020 г. впервые в новейшей истории России экспорт сельхозпродукции превысил импорт. По данным Федерального центра развития экспорта продукции АПК «Агроэкспорт» Минсельхоза России объём экспорта агропромышленного комплекса (АПК) установил новый рекорд. По сравнению с 2019 г. он увеличился на 20% и составил 30,665 млрд долл., или 79,429 млн тонн в натуральном выражении.

В 2020 г. российские аграрии получили хороший урожай, что позволило не только обеспечить внутренний рынок страны, но и нарастить поставки за рубеж. Из-за коронавируса многим странам пришлось увеличить объёмы закупок сельскохозяйственных и продовольственных товаров, чтобы восполнить запасы.

Доля экспорта продовольственных товаров и сельскохозяйственного сырья в последние несколько лет занимает около 5,9% в общей структуре товаров, поставляемых РФ за рубеж.

Россия находится на 19 месте в рейтинге основных мировых экспортёров продовольствия. За десять лет поставки российской продукции на внешние рынки выросли почти в три раза.

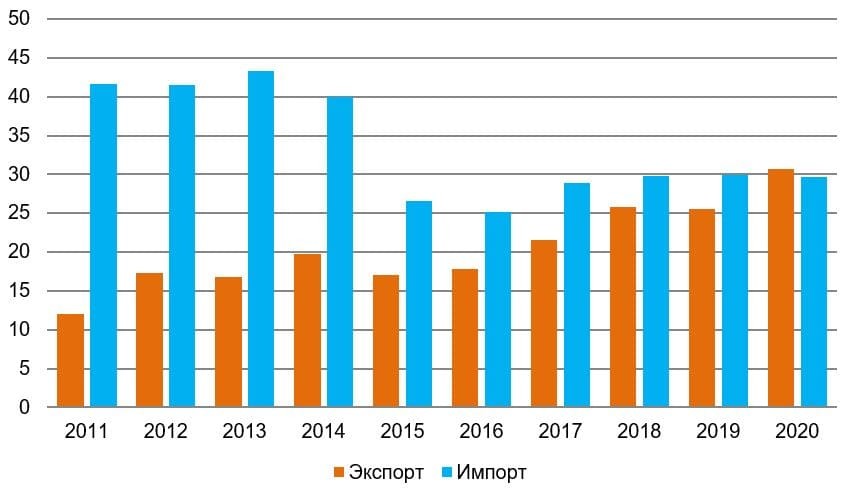

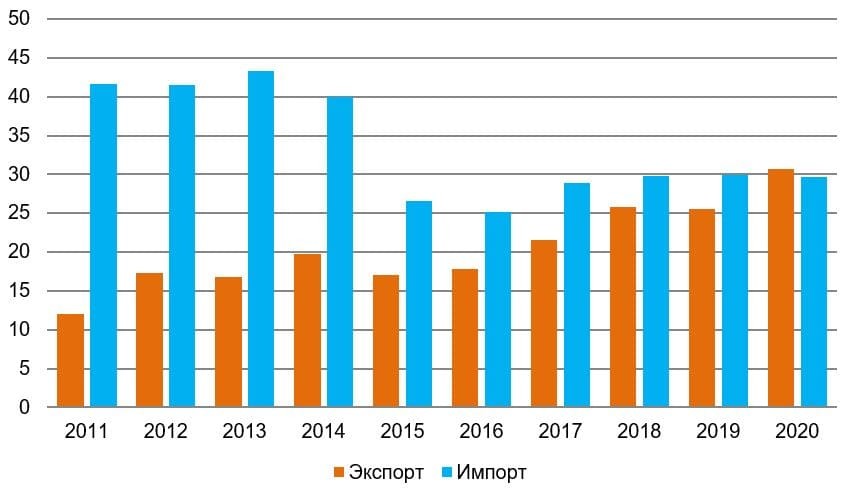

До 2015 г. импорт превышал экспорт в четыре раза. Переломный момент произошёл после девальвации рубля в конце 2014 г. Из-за значительного удорожания товаров и введения санкций на торговлю со странами ЕС государственная политика в сельскохозяйственном секторе была направлена на импортозамещение. Данные меры привели к значительному снижению импорта за последние пять лет.

Динамика экспорта и импорта сельскохозяйственной продукции за десять лет, млрд долл.

Рис. 1. Источник: данные Федерального центра «Агроэкспорт» Минсельхоза России и Федеральной таможенной службы

По итогам 2020 г. продажа продовольственной и сельскохозяйственной продукции за рубеж превысила покупку импортных товаров, что говорит о продовольственной (продуктовой) безопасности России. Государство гарантирует своим гражданам доступность необходимого количества пищи для ведения активной и здоровой жизни.

Экспорт сельскохозяйственной продукции

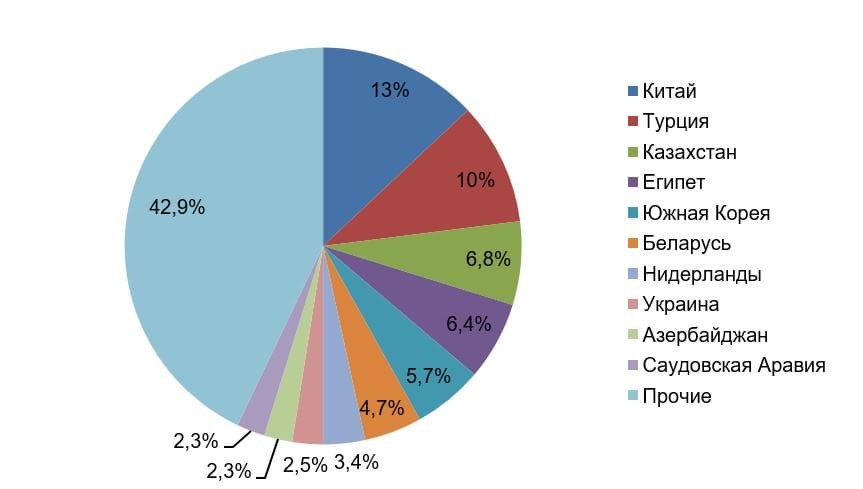

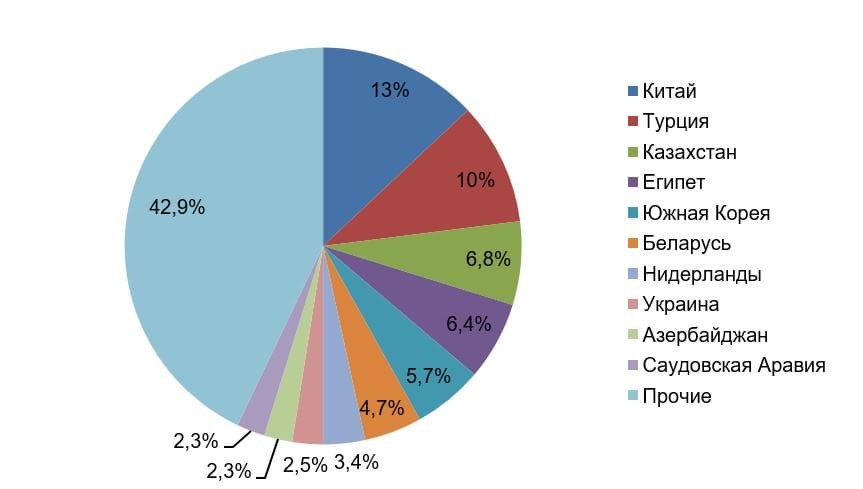

Согласно данным Федеральной таможенной службы, импортёрами российской сельскохозяйственной продукции в 2020 г. стали более 150 стран. Главными покупателями являются Китай (13%), Турция (10%), Казахстан (6,8%) и Египет (6,4%).

Структура крупнейших покупателей российского продовольствия в 2020 г., %

Рис. 2. Источник: данные Федерального центра «Агроэкспорт» Минсельхоза России

Наибольший вес в структуре экспорта составляют зерновые — 34%, отгрузка которых в прошлом году выросла на 29% по сравнению с 2019 г. В 2020 г. урожай зерновых составил 133 млн тонн, установив второй в истории России рекорд. В прошлом году выросли поставки всех основных экспортных культур — пшеницы, ячменя и кукурузы.

Главными странами-покупателями российских зерновых являются Турция, Египет, Саудовская Аравия.

Экспорт масложировой продукции вырос на 12% и составляет около 16% в общей структуре. Рост обусловлен рекордным урожаем подсолнечника и увеличением поставок подсолнечного масла за рубеж.

Масложировая продукция из России поставляется в основном в Китай, Турцию, Индию.

Значительный рост экспортных поставок пришёлся на мясную продукцию (на 49%) за счёт увеличения поставок мяса птицы и свинины в Китай, Вьетнам и на Украину. По итогам 2020 г. Россия заняла третье место в списке поставщиков мяса в КНР после США и Бразилии.

Экспорт молочной продукции вырос на 16%. Это связано с девальвацией российского рубля, вследствие которой российская молочная продукция стала более конкурентоспособной для стран постсоветского пространства.

К важнейшим покупателям молочной продукции относятся Казахстан, Беларусь и Украина.

Поставки продукции пищевой и перерабатывающей промышленности из России выросли на 13% за счёт увеличения поставок кондитерских изделий и сахара.

Россия импортирует продукцию пищевой и перерабатывающей промышленности в страны СНГ — Казахстан, Беларусь, Узбекистан.

Единственный сегмент в структуре экспорта, который продемонстрировал падение, — рыба и морепродукты (17%). Его доля снизилась на 2,1%, что вызвано снижением цен из-за пандемии

коронавируса и ограничений на ввоз морепродуктов в Китай.

Основными покупателями российской рыбы и морепродуктов являются Южная Корея, Китай, Нидерланды.

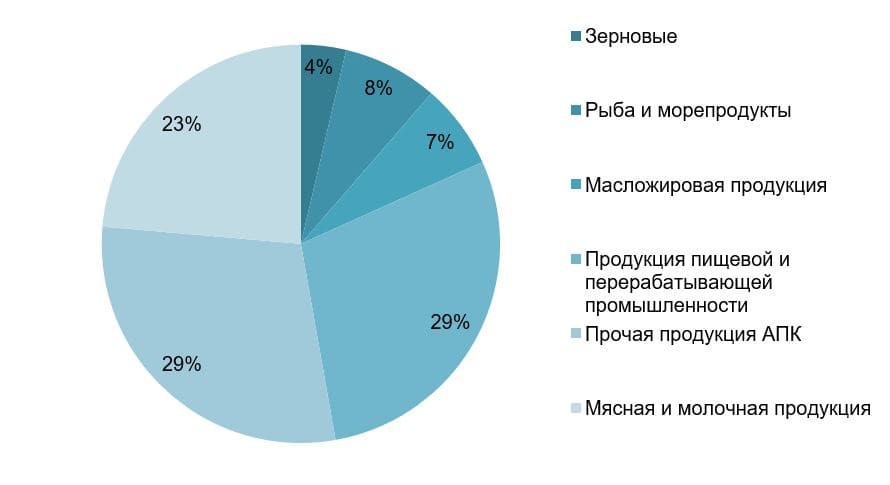

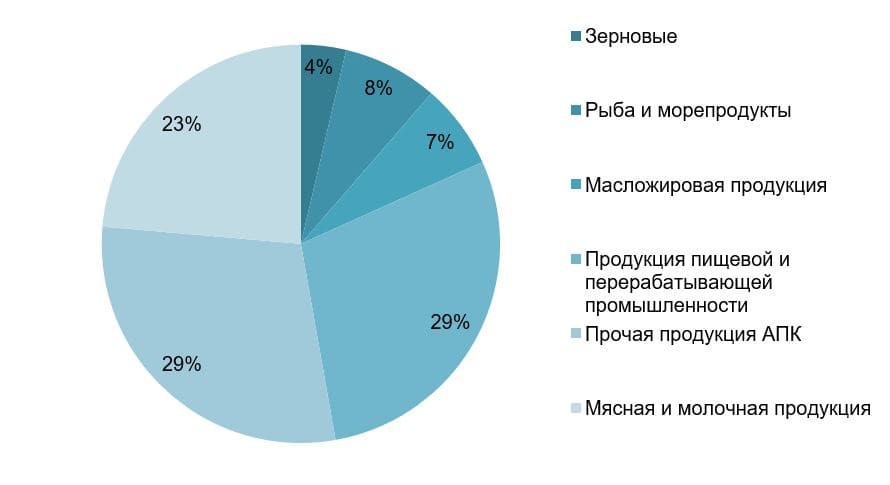

Структура экспорта продукции АПК из России в 2020 г., %

Рис. 3. Источник: данные Федерального центра «Агроэкспорт» Минсельхоза России

Импорт сельхозпродукции

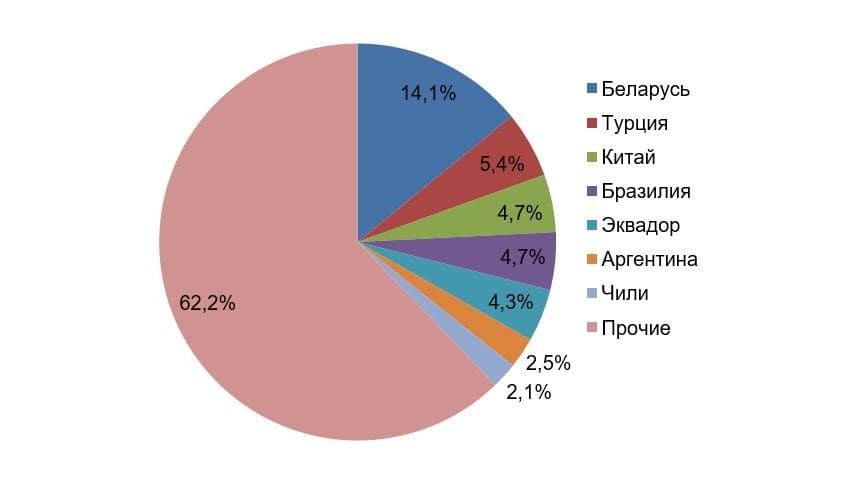

По итогам 2020 г. объём импорта продовольственной и сельскохозяйственной продукции в Россию составил 29,7 млрд долл., что на 2% ниже, чем в 2019 г. Доля импорта продовольственных товаров и сырья составила 12,8% от общего количества ввозимых товаров.

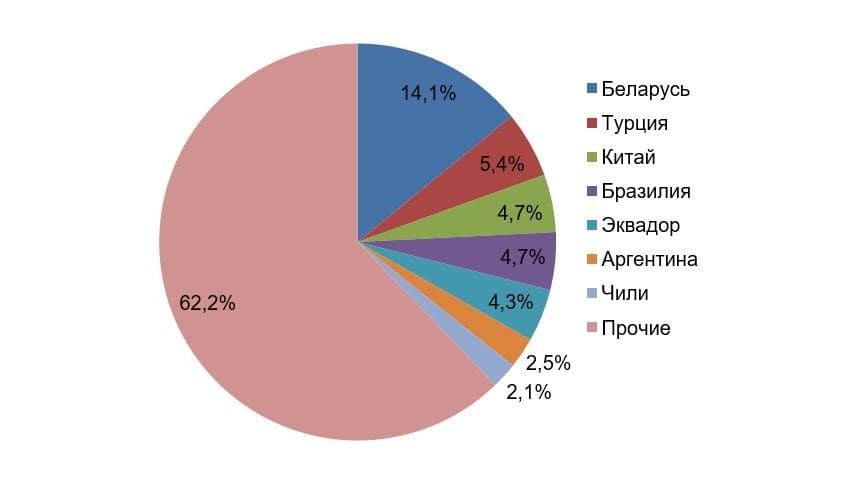

Самым крупным поставщиком продовольственных и сельхозтоваров является Беларусь, доля которой в импорте составляет 14,1%. Второе место приходится на Турцию — 5,4%. Третье делят Китай и Бразилия — по 4,7%.

Структура крупнейших поставщиков продовольствия в Россию за 2020 г., %

Рис.4. Источник: данные Росстата

Самую большую долю в структуре импорта сельхозпродукции составляет продукция пищевой и перерабатывающей промышленности и прочая продукция АПК — около 29% каждый сегмент. К прочей продукции относятся фрукты — бананы, цитрусовые, яблоки.

23% приходится на мясную и молочную продукцию. Импорт мяса на территорию России значительно сократился, а закупки свинины почти полностью прекратились. Ввоз молочной продукции, наоборот, каждый год растёт. Поставки сыра и творога выросли на 12,4%, сливочного масла — на 11%.

По итогам 2020 г. поставки рыбы и морепродуктов выросли почти на 6%, в общей структуре импорта продовольственной продукции этот сегмент составляет 8%.

На долю масложировой продукции приходится 7%, в 2020 г. поставки растительного масла в Россию снизились на 12,4%, что связано с высоким урожаем подсолнечника.

В 2020 г. импорт зерновых в Россию по сравнению с 2019 г. практически не изменился и составил около 4% от общего объёма импорта продовольственных товаров. Большую часть импорта (около 87%) составляет соя.

Структура импорта сельскохозяйственной и продовольственной продукции в Россию за 2020 г., %

Рис. 5. Источник: данные Федеральной таможенной службы

Эмитенты сельскохозяйственного сектора

Рассмотрим основных эмитентов, осуществляющих деятельность в сфере АПК, акции которых торгуются на Московской бирже.

ПАО «РУСАГРО» (AGRO) — один из крупнейших вертикально интегрированных агрохолдингов России, лидер в производстве сахара, подсолнечного масла, свинины. Группа осуществляет поставки в 35 стран мира и имеет четвёртый по площади земельный банк в России.

Основные направления деятельности: сельскохозяйственный, масложировой, мясной, сахарный и молочный сегменты.

По итогам 2020 г. чистая прибыль «РУСАГРО» выросла в 2,5 раза по сравнению с результатами 2019 г., выручка увеличилась на 15%, однако объём продаж в некоторых сегментах заметно сократился. Рост выручки произошёл во всех сегментах, на что повлиял рост цен на сельскохозяйственные культуры, масложировую продукцию и свинину. Однако выручка от поставок сахара упала из-за низкого урожая сахарной свёклы.

В 2021 г. агрохолдинг планирует и дальше осваивать новые производственные площади и каналы сбыта продукции. Группа намерена продолжить наращивание объёмов продаж мясной продукции на ключевых экспортных рынках, в частности во Вьетнаме.

ПАО «Группа «Черкизово» (GCHE) — один из крупнейших производителей мясной продукции и полуфабрикатов, имеющий вертикально интегрированную структуру.

Основные сегменты бизнеса: производство мяса птицы, производство свинины, мясопереработка, растениеводство.

«Черкизово» осуществляет поставку продукции в страны Ближнего и Дальнего Востока, Китая, Африки и СНГ. Специально для экспорта в мусульманские страны группа разработала ассортимент халяльной продукции.

По итогам 2020 г. холдинг «Черкизово» обновил рекорд за последние несколько лет, увеличив не только объём продаж, но и финансовые показатели. Чистая прибыль выросла более чем в два раза, а выручка — на 7,2%, по сравнению с показателями за 2019 г.

На рост финансовых показателей оказало влияние увеличение объёмов производства, продаж мясной продукции и рост цен на неё. После ослабления карантинных мер вырос спрос на мясо курицы со стороны общепита. В 2020 г. «Черкизово» удалось выйти на китайский рынок и на рынок стран Ближнего Востока.

Группа планирует и дальше наращивать объёмы производства и сбыта, однако пока ситуация в мясном сегменте складывается не очень благоприятно. Рост цен на зерновые культуры и растительные масла в начале этого года может привести к удорожанию мясной продукции. Кроме того, в январе 2021 г. был временно приостановлен экспорт мяса в Китай из-за обнаруженных следов коронавируса на упаковке.

Основные эмитенты-выгодоприобретатели в результате роста российского экспорта

От сектора АПК зависят компании-поставщики минеральных удобрений для сельскохозяйственной отрасли.

ПАО «ФосАгро» (PHOR) — один из мировых лидеров по производству минеральных удобрений, имеющий вертикально интегрированную структуру. Поставляет удобрения в страны Европы, Южной Америки, Африки и в Индию.

В 2020 г. «ФосАгро» увеличила производство удобрений на 5% и нарастила экспорт продукции. Выручка группы выросла на 2,3%.

Из-за возросшего интереса со стороны сельхозпроизводителей спрос на удобрения продолжает увеличиваться. В начале 2021 г. цены на удобрения, как и на сельхозпродукцию, продолжают свой рост.

ПАО «Акрон» (AKRN) — один из крупнейших вертикально интегрированных производителей минеральных удобрений.

В 2020 г. группа экспортировала удобрения в 74 страны. Самые крупные экспортные рынки сбыта компании — Бразилия, Европа, США и Китай.

По итогам 2020 г. объёмы продаж «Акрона» увеличились на 3%, выручка выросла на 4%.

В перспективе рынок удобрений ожидают благоприятные времена.

Прогноз экспорта сельхозпродукции в 2021 году

Экспорт сельскохозяйственной и продовольственной продукции России в 2021 г. будет зависеть от мировых цен, валютного курса, урожая, а также от уровня спроса и предложения на мировом рынке.

По данным Минсельхоза России, засушливая погода станет причиной снижения урожая 2021 г. Кроме того, из-за введённых Россией квот в конце 2020 — начале 2021 г. и высоких пошлин на зерновые культуры пришлось пересмотреть экспортную политику в пользу внутреннего потребления, что может повлиять на снижение экспорта.

В секторе масложировой продукции наблюдается благоприятная тенденция для экспорта подсолнечного масла в Китай. КНР обычно закупает масложировую продукцию у США и стран Южной Америки, в которых в этом году наблюдается засушливая погода. Этот факт позволяет предположить, что Китаю придётся закупать масложировую продукцию у российских аграриев.

Что касается мясного сегмента, здесь российские производители продолжают наращивать уровень производства свинины, говядины и мяса птицы. За счёт слабой российской валюты экспортные цены на мясную продукцию становятся всё более привлекательными.

Российский экспорт сельскохозяйственных и продовольственных товаров в 2021 г. будет зависеть от нескольких значимых факторов: волатильность курсовых разниц, мировые цены реализации сельскохозяйственной продукции, цены на сырьё, количество собранного урожая, рост поголовья скота.

В 2020 г. российские аграрии получили хороший урожай, что позволило не только обеспечить внутренний рынок страны, но и нарастить поставки за рубеж. Из-за коронавируса многим странам пришлось увеличить объёмы закупок сельскохозяйственных и продовольственных товаров, чтобы восполнить запасы.

Доля экспорта продовольственных товаров и сельскохозяйственного сырья в последние несколько лет занимает около 5,9% в общей структуре товаров, поставляемых РФ за рубеж.

Россия находится на 19 месте в рейтинге основных мировых экспортёров продовольствия. За десять лет поставки российской продукции на внешние рынки выросли почти в три раза.

До 2015 г. импорт превышал экспорт в четыре раза. Переломный момент произошёл после девальвации рубля в конце 2014 г. Из-за значительного удорожания товаров и введения санкций на торговлю со странами ЕС государственная политика в сельскохозяйственном секторе была направлена на импортозамещение. Данные меры привели к значительному снижению импорта за последние пять лет.

Динамика экспорта и импорта сельскохозяйственной продукции за десять лет, млрд долл.

Рис. 1. Источник: данные Федерального центра «Агроэкспорт» Минсельхоза России и Федеральной таможенной службы

По итогам 2020 г. продажа продовольственной и сельскохозяйственной продукции за рубеж превысила покупку импортных товаров, что говорит о продовольственной (продуктовой) безопасности России. Государство гарантирует своим гражданам доступность необходимого количества пищи для ведения активной и здоровой жизни.

Экспорт сельскохозяйственной продукции

Согласно данным Федеральной таможенной службы, импортёрами российской сельскохозяйственной продукции в 2020 г. стали более 150 стран. Главными покупателями являются Китай (13%), Турция (10%), Казахстан (6,8%) и Египет (6,4%).

Структура крупнейших покупателей российского продовольствия в 2020 г., %

Рис. 2. Источник: данные Федерального центра «Агроэкспорт» Минсельхоза России

Наибольший вес в структуре экспорта составляют зерновые — 34%, отгрузка которых в прошлом году выросла на 29% по сравнению с 2019 г. В 2020 г. урожай зерновых составил 133 млн тонн, установив второй в истории России рекорд. В прошлом году выросли поставки всех основных экспортных культур — пшеницы, ячменя и кукурузы.

Главными странами-покупателями российских зерновых являются Турция, Египет, Саудовская Аравия.

Экспорт масложировой продукции вырос на 12% и составляет около 16% в общей структуре. Рост обусловлен рекордным урожаем подсолнечника и увеличением поставок подсолнечного масла за рубеж.

Масложировая продукция из России поставляется в основном в Китай, Турцию, Индию.

Значительный рост экспортных поставок пришёлся на мясную продукцию (на 49%) за счёт увеличения поставок мяса птицы и свинины в Китай, Вьетнам и на Украину. По итогам 2020 г. Россия заняла третье место в списке поставщиков мяса в КНР после США и Бразилии.

Экспорт молочной продукции вырос на 16%. Это связано с девальвацией российского рубля, вследствие которой российская молочная продукция стала более конкурентоспособной для стран постсоветского пространства.

К важнейшим покупателям молочной продукции относятся Казахстан, Беларусь и Украина.

Поставки продукции пищевой и перерабатывающей промышленности из России выросли на 13% за счёт увеличения поставок кондитерских изделий и сахара.

Россия импортирует продукцию пищевой и перерабатывающей промышленности в страны СНГ — Казахстан, Беларусь, Узбекистан.

Единственный сегмент в структуре экспорта, который продемонстрировал падение, — рыба и морепродукты (17%). Его доля снизилась на 2,1%, что вызвано снижением цен из-за пандемии

коронавируса и ограничений на ввоз морепродуктов в Китай.

Основными покупателями российской рыбы и морепродуктов являются Южная Корея, Китай, Нидерланды.

Структура экспорта продукции АПК из России в 2020 г., %

Рис. 3. Источник: данные Федерального центра «Агроэкспорт» Минсельхоза России

Импорт сельхозпродукции

По итогам 2020 г. объём импорта продовольственной и сельскохозяйственной продукции в Россию составил 29,7 млрд долл., что на 2% ниже, чем в 2019 г. Доля импорта продовольственных товаров и сырья составила 12,8% от общего количества ввозимых товаров.

Самым крупным поставщиком продовольственных и сельхозтоваров является Беларусь, доля которой в импорте составляет 14,1%. Второе место приходится на Турцию — 5,4%. Третье делят Китай и Бразилия — по 4,7%.

Структура крупнейших поставщиков продовольствия в Россию за 2020 г., %

Рис.4. Источник: данные Росстата

Самую большую долю в структуре импорта сельхозпродукции составляет продукция пищевой и перерабатывающей промышленности и прочая продукция АПК — около 29% каждый сегмент. К прочей продукции относятся фрукты — бананы, цитрусовые, яблоки.

23% приходится на мясную и молочную продукцию. Импорт мяса на территорию России значительно сократился, а закупки свинины почти полностью прекратились. Ввоз молочной продукции, наоборот, каждый год растёт. Поставки сыра и творога выросли на 12,4%, сливочного масла — на 11%.

По итогам 2020 г. поставки рыбы и морепродуктов выросли почти на 6%, в общей структуре импорта продовольственной продукции этот сегмент составляет 8%.

На долю масложировой продукции приходится 7%, в 2020 г. поставки растительного масла в Россию снизились на 12,4%, что связано с высоким урожаем подсолнечника.

В 2020 г. импорт зерновых в Россию по сравнению с 2019 г. практически не изменился и составил около 4% от общего объёма импорта продовольственных товаров. Большую часть импорта (около 87%) составляет соя.

Структура импорта сельскохозяйственной и продовольственной продукции в Россию за 2020 г., %

Рис. 5. Источник: данные Федеральной таможенной службы

Эмитенты сельскохозяйственного сектора

Рассмотрим основных эмитентов, осуществляющих деятельность в сфере АПК, акции которых торгуются на Московской бирже.

ПАО «РУСАГРО» (AGRO) — один из крупнейших вертикально интегрированных агрохолдингов России, лидер в производстве сахара, подсолнечного масла, свинины. Группа осуществляет поставки в 35 стран мира и имеет четвёртый по площади земельный банк в России.

Основные направления деятельности: сельскохозяйственный, масложировой, мясной, сахарный и молочный сегменты.

По итогам 2020 г. чистая прибыль «РУСАГРО» выросла в 2,5 раза по сравнению с результатами 2019 г., выручка увеличилась на 15%, однако объём продаж в некоторых сегментах заметно сократился. Рост выручки произошёл во всех сегментах, на что повлиял рост цен на сельскохозяйственные культуры, масложировую продукцию и свинину. Однако выручка от поставок сахара упала из-за низкого урожая сахарной свёклы.

В 2021 г. агрохолдинг планирует и дальше осваивать новые производственные площади и каналы сбыта продукции. Группа намерена продолжить наращивание объёмов продаж мясной продукции на ключевых экспортных рынках, в частности во Вьетнаме.

ПАО «Группа «Черкизово» (GCHE) — один из крупнейших производителей мясной продукции и полуфабрикатов, имеющий вертикально интегрированную структуру.

Основные сегменты бизнеса: производство мяса птицы, производство свинины, мясопереработка, растениеводство.

«Черкизово» осуществляет поставку продукции в страны Ближнего и Дальнего Востока, Китая, Африки и СНГ. Специально для экспорта в мусульманские страны группа разработала ассортимент халяльной продукции.

По итогам 2020 г. холдинг «Черкизово» обновил рекорд за последние несколько лет, увеличив не только объём продаж, но и финансовые показатели. Чистая прибыль выросла более чем в два раза, а выручка — на 7,2%, по сравнению с показателями за 2019 г.

На рост финансовых показателей оказало влияние увеличение объёмов производства, продаж мясной продукции и рост цен на неё. После ослабления карантинных мер вырос спрос на мясо курицы со стороны общепита. В 2020 г. «Черкизово» удалось выйти на китайский рынок и на рынок стран Ближнего Востока.

Группа планирует и дальше наращивать объёмы производства и сбыта, однако пока ситуация в мясном сегменте складывается не очень благоприятно. Рост цен на зерновые культуры и растительные масла в начале этого года может привести к удорожанию мясной продукции. Кроме того, в январе 2021 г. был временно приостановлен экспорт мяса в Китай из-за обнаруженных следов коронавируса на упаковке.

Основные эмитенты-выгодоприобретатели в результате роста российского экспорта

От сектора АПК зависят компании-поставщики минеральных удобрений для сельскохозяйственной отрасли.

ПАО «ФосАгро» (PHOR) — один из мировых лидеров по производству минеральных удобрений, имеющий вертикально интегрированную структуру. Поставляет удобрения в страны Европы, Южной Америки, Африки и в Индию.

В 2020 г. «ФосАгро» увеличила производство удобрений на 5% и нарастила экспорт продукции. Выручка группы выросла на 2,3%.

Из-за возросшего интереса со стороны сельхозпроизводителей спрос на удобрения продолжает увеличиваться. В начале 2021 г. цены на удобрения, как и на сельхозпродукцию, продолжают свой рост.

ПАО «Акрон» (AKRN) — один из крупнейших вертикально интегрированных производителей минеральных удобрений.

В 2020 г. группа экспортировала удобрения в 74 страны. Самые крупные экспортные рынки сбыта компании — Бразилия, Европа, США и Китай.

По итогам 2020 г. объёмы продаж «Акрона» увеличились на 3%, выручка выросла на 4%.

В перспективе рынок удобрений ожидают благоприятные времена.

Прогноз экспорта сельхозпродукции в 2021 году

Экспорт сельскохозяйственной и продовольственной продукции России в 2021 г. будет зависеть от мировых цен, валютного курса, урожая, а также от уровня спроса и предложения на мировом рынке.

По данным Минсельхоза России, засушливая погода станет причиной снижения урожая 2021 г. Кроме того, из-за введённых Россией квот в конце 2020 — начале 2021 г. и высоких пошлин на зерновые культуры пришлось пересмотреть экспортную политику в пользу внутреннего потребления, что может повлиять на снижение экспорта.

В секторе масложировой продукции наблюдается благоприятная тенденция для экспорта подсолнечного масла в Китай. КНР обычно закупает масложировую продукцию у США и стран Южной Америки, в которых в этом году наблюдается засушливая погода. Этот факт позволяет предположить, что Китаю придётся закупать масложировую продукцию у российских аграриев.

Что касается мясного сегмента, здесь российские производители продолжают наращивать уровень производства свинины, говядины и мяса птицы. За счёт слабой российской валюты экспортные цены на мясную продукцию становятся всё более привлекательными.

Российский экспорт сельскохозяйственных и продовольственных товаров в 2021 г. будет зависеть от нескольких значимых факторов: волатильность курсовых разниц, мировые цены реализации сельскохозяйственной продукции, цены на сырьё, количество собранного урожая, рост поголовья скота.

https://journal.open-broker.ru/

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба