Мои подписчики могли заметить мое отношение к Лукойлу. На протяжении многих лет я позитивно смотрю на перспективы компании. На успехи и адекватное управление бизнесом. Действительно, Лукойл по праву считается лидером нефтяного сектора РФ и любимчиком частных инвесторов. На примере отчета за 1 квартал я хочу заглянуть в будущее и определиться, стоит ли далее удерживать акции нефтяной компании.

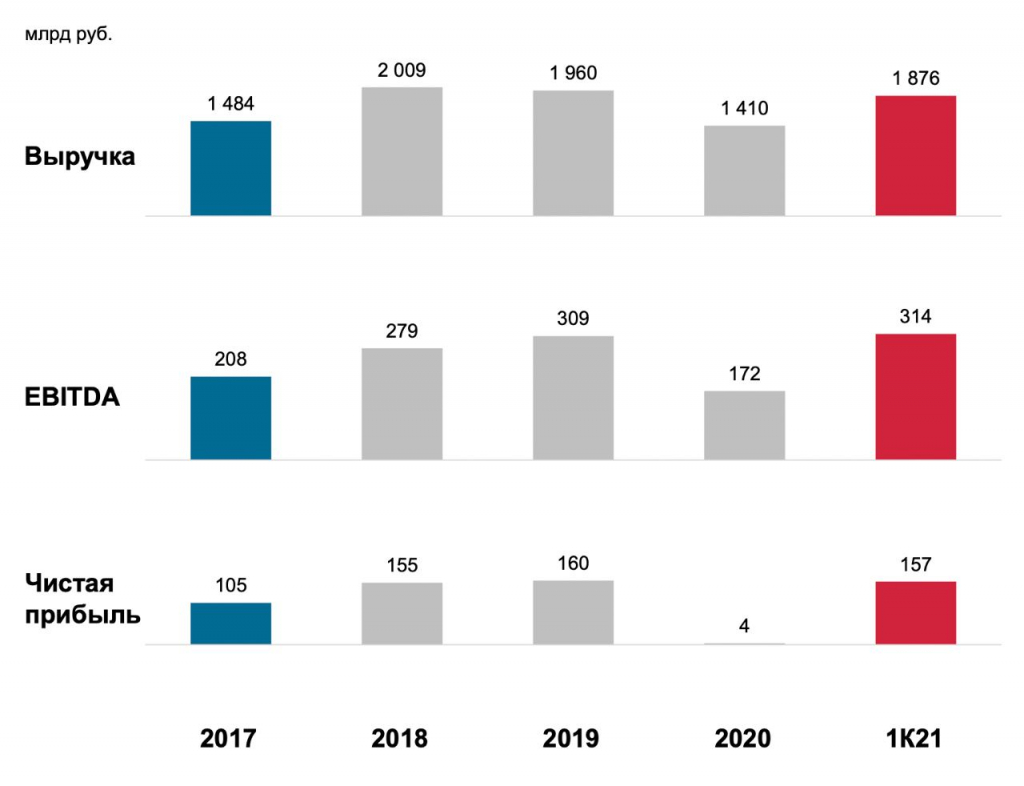

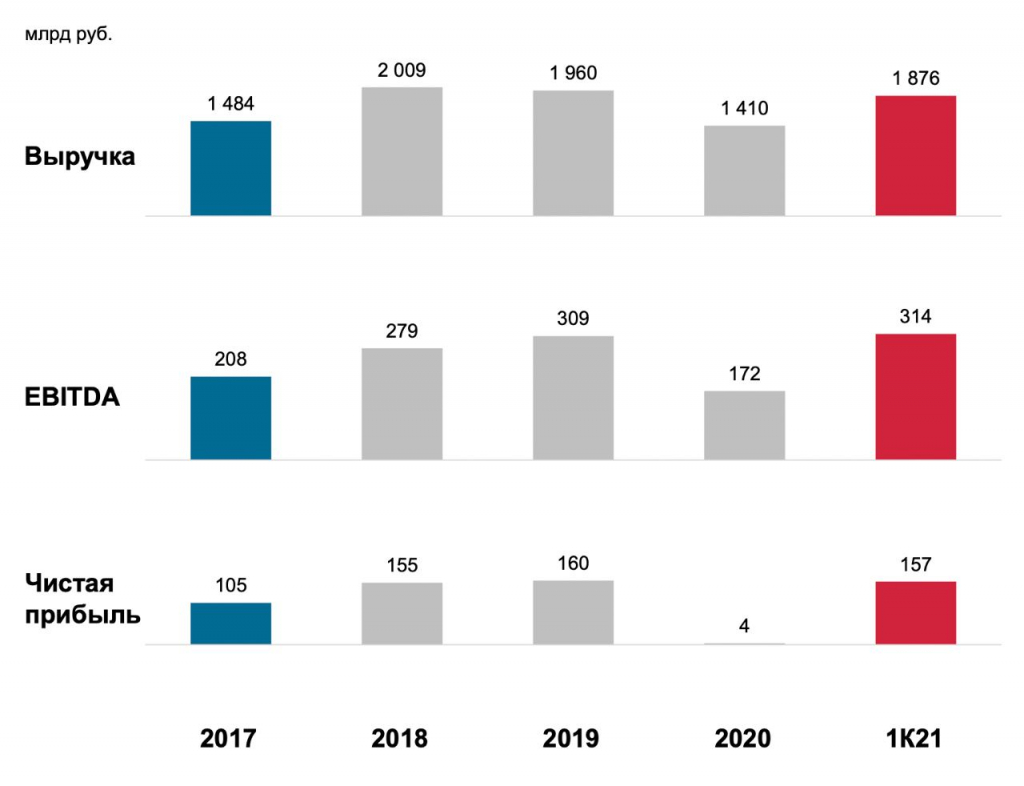

Итак, выручка за первый квартал начала восстановление. 2020 год стал настоящим испытанием. Падение спроса, ограничения по добычи, пандемия… Все это давило на фин показатели. Еще в конце года мы заметили просвет в положении нефтяных компаний. За первый квартал выручка прибавила 22,6% и выросла до 1,9 трлн рублей. Цены на нефть и продукты нефтепереработки стали решающим фактором.

Операционные расходы увеличились незначительно, а убыток от курсовых разниц снизился более чем в 10 раз. Это позволило показать чистую прибыль в размере 158 млрд рублей, против убытка годом ранее, что и не удивительно. Такую картину мы сможем наблюдать по всему сектору. Дальше лучше, второй квартал принесет еще больше рентабельности.

А вот на что я обратил внимание, так это на снижение дивидендных выплат. Нельзя отрицать негативное влияние пандемии и снижение прибыли в 2020 году, из расчета которого берутся выплаты. Но ведь Лукойл считался дивидендным аристократом в России, из года в год повышая уровень выплат. Что мы видим, за 2020 год руководство рекомендовало 259 рублей на акцию, что ориентирует нас на 4,1% доходности. Снижение в 2 раза.

Это конечно же укладывается в рамки дивидендной политики и здравого смысла, но для меня слегка негативно с точки зрения восприятия, ведь у компании есть значительный запас прочности, чтобы поддержать звание дивидендного аристократа. В добавок руководство заявило о том, что не намерено рассматривать buyback по текущим ценам, тем самым указав на неприемлемые для этого цены акций. Отказ от buyback я также считаю негативным моментом, если уж сама компания считает цены, как минимум справедливыми, то апсайдов становится все меньше.

Ух ты, это наверное первая статья за 4 года, когда я описал больше негативных моментов. Нет… в топку все. Лукойл — отличная компания, которая на горизонте 1-2 года способна переписать исторические максимумы, а увеличение квот добычи повернуть в свою сторону. Отсюда и моя уверенность в перспективах, хоть и долгосрочных. Держу долю компании, доволен. Пока вы читаете эту статью, я скорее всего уже заправил свою машину именно на АЗС этой компании 😉

Итак, выручка за первый квартал начала восстановление. 2020 год стал настоящим испытанием. Падение спроса, ограничения по добычи, пандемия… Все это давило на фин показатели. Еще в конце года мы заметили просвет в положении нефтяных компаний. За первый квартал выручка прибавила 22,6% и выросла до 1,9 трлн рублей. Цены на нефть и продукты нефтепереработки стали решающим фактором.

Операционные расходы увеличились незначительно, а убыток от курсовых разниц снизился более чем в 10 раз. Это позволило показать чистую прибыль в размере 158 млрд рублей, против убытка годом ранее, что и не удивительно. Такую картину мы сможем наблюдать по всему сектору. Дальше лучше, второй квартал принесет еще больше рентабельности.

А вот на что я обратил внимание, так это на снижение дивидендных выплат. Нельзя отрицать негативное влияние пандемии и снижение прибыли в 2020 году, из расчета которого берутся выплаты. Но ведь Лукойл считался дивидендным аристократом в России, из года в год повышая уровень выплат. Что мы видим, за 2020 год руководство рекомендовало 259 рублей на акцию, что ориентирует нас на 4,1% доходности. Снижение в 2 раза.

Это конечно же укладывается в рамки дивидендной политики и здравого смысла, но для меня слегка негативно с точки зрения восприятия, ведь у компании есть значительный запас прочности, чтобы поддержать звание дивидендного аристократа. В добавок руководство заявило о том, что не намерено рассматривать buyback по текущим ценам, тем самым указав на неприемлемые для этого цены акций. Отказ от buyback я также считаю негативным моментом, если уж сама компания считает цены, как минимум справедливыми, то апсайдов становится все меньше.

Ух ты, это наверное первая статья за 4 года, когда я описал больше негативных моментов. Нет… в топку все. Лукойл — отличная компания, которая на горизонте 1-2 года способна переписать исторические максимумы, а увеличение квот добычи повернуть в свою сторону. Отсюда и моя уверенность в перспективах, хоть и долгосрочных. Держу долю компании, доволен. Пока вы читаете эту статью, я скорее всего уже заправил свою машину именно на АЗС этой компании 😉

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба