Некоторое время назад в «Открытом журнале» была опубликована статья, в которой я на примере смоделировал ситуацию, как крупный финансовый холдинг при помощи «карманных» УК может использовать «льготное» фондирование для своих операций с недвижимостью за счёт средств инвесторов и ЗПИФН (закрытый паевой инвестиционный фонд недвижимости). В конечном итоге осуществляется «приватизация прибыли, национализация убытков» — финансовый холдинг в любом случае получает выгоду, а инвесторам остаётся лишь подсчитывать убытки.

Конечно, не все фонды работают по схеме, описанной в той статье. Вполне может быть, что управляющая компания действует добросовестно и в интересах пайщиков. Однако статистика неумолима — если вы решите вложиться в «бумажную» недвижимость с помощью ЗПИФН, вероятность остаться в плюсе невелика.

Немного статистики

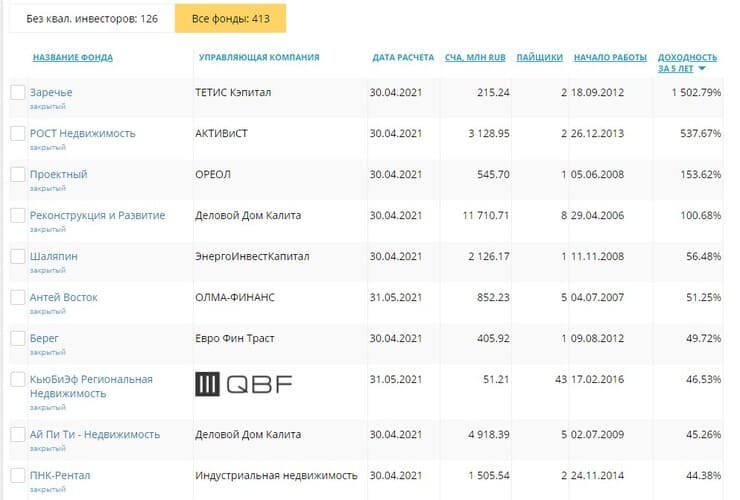

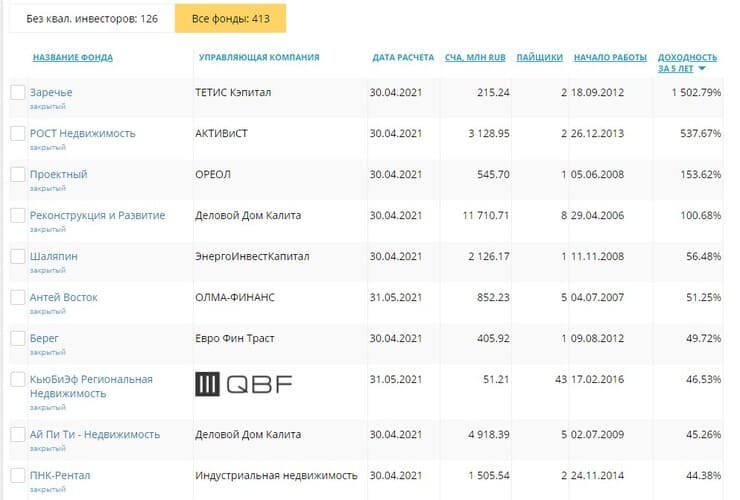

Чтобы в этом убедиться, достаточно посмотреть доходности фондов недвижимости за последние пять лет. Здесь может помочь портал investfunds.ru. На рисунке ниже показаны доходности ЗПИФН в порядке убывания.

Рис. 1. Рэнкинг фондов по доходности. Источник: Investfunds.ru

Топ-10 выглядит весьма многообещающе, не правда ли? В особенности восхищают результаты фонда «Заречье», который показал 16-кратный рост и оставил далеко позади всех конкурентов! Но подождите торопиться с выводами. Приведём сначала немного сухих цифр.

Из 413 действующих ЗПИФН, представленных на investfunds. ru, всего 35 показали доходность больше нуля на интервале в пять лет. Это лишь прирост стоимости пая, без учёта выплачиваемых дивидендов, если они и были. Вполне вероятно, что с дивидендами ситуация стала бы гораздо приятнее. Тем не менее неутешительные результаты большинства фондов немного не вписываются в парадигму «недвижимость всегда растёт в цене».

А что касается фонда «Заречье», показавшего многократный рост в последние пять лет, то тут ситуация совсем не так однозначна. Достаточно посмотреть график стоимости пая фонда.

Рис. 2. Изменение стоимости пая ЗПИФН «Заречье». Источник: Investfunds.ru

Обратите внимание на ноябрь 2016 г. и май 2017 г. (на рисунке они отмечены стрелками). За декабрь 2016 г. стоимость пая выросла в три раза, а за июнь 2017 г. — ещё в семь раз. Какова вероятность того, что управляющий нашёл объекты недвижимости, которые выросли в 21 раз за полгода? Слабо верится, что такие сделки возможны. Больше похоже на манипуляции с отчётностью. И даже если предположить, что недвижимость в имуществе фонда такая ценная, то почему же со второй половины 2017 г. она практически постоянно снижается в цене?

У многих лидеров рейтинга доходности ЗПИФН вы найдёте подобные «всплески» стоимости. Конечно, бывают ситуации, когда недвижимость может резко увеличиться в цене, а потом подешеветь (и это отразится соответствующим образом на стоимости пая). Но не в 20 раз за полгода.

Что делать инвестору?

Не торопитесь нести деньги в управляющую компанию на этапе формирования фонда. Сперва найдите больше информации об объекте инвестирования. Не во всех фондах с самого начала говорят, в какую недвижимость будут вложены средства. Иногда встречаются такие расплывчатые формулировки, как «будем подбирать наиболее выгодные объекты для инвестиций». Для выяснения подробностей изучать правила фонда бесполезно. Там часто говорится, что можно купить в фонд абсолютно всё, что угодно управляющему, — не только объекты недвижимости.

В России при инвестициях в ЗПИФН личность директора конкретного фонда играет ключевую роль. Поэтому остаётся лишь посоветовать более детально изучить сайт управляющей компании и перечень действующих фондов, а также посмотреть, кто ими управляет, и ознакомиться с их результатами.

Часто бывает так, что управляющая компания создаёт несколько фондов недвижимости со сходными стратегиями, которые имеют однотипные названия и отличаются друг от друга только порядковыми номерами. Например, «Арендный бизнес Первый», «Арендный бизнес Второй». Для вас как инвестора это очень ценная информация! Допустим, вам предлагают инвестировать в фонд «Арендный бизнес Двенадцатый». В этом случае посмотрите на сайте результаты первых одиннадцати и выясните, кто ими управляет. Даже если фонды формируются с интервалом в один месяц, то к моменту создания «Двенадцатого» наверняка появится статистика по изменениям стоимости паёв предшественников. Для первоначальной оценки вам хватит интервала в полгода или год. Конечно, такой маленький срок не показателен для инвестфондов, но даже на интервале в шесть месяцев можно понять, что фонд набрал дорогой недвижимости, которая постепенно обесценивается.

Конечно, не все фонды работают по схеме, описанной в той статье. Вполне может быть, что управляющая компания действует добросовестно и в интересах пайщиков. Однако статистика неумолима — если вы решите вложиться в «бумажную» недвижимость с помощью ЗПИФН, вероятность остаться в плюсе невелика.

Немного статистики

Чтобы в этом убедиться, достаточно посмотреть доходности фондов недвижимости за последние пять лет. Здесь может помочь портал investfunds.ru. На рисунке ниже показаны доходности ЗПИФН в порядке убывания.

Рис. 1. Рэнкинг фондов по доходности. Источник: Investfunds.ru

Топ-10 выглядит весьма многообещающе, не правда ли? В особенности восхищают результаты фонда «Заречье», который показал 16-кратный рост и оставил далеко позади всех конкурентов! Но подождите торопиться с выводами. Приведём сначала немного сухих цифр.

Из 413 действующих ЗПИФН, представленных на investfunds. ru, всего 35 показали доходность больше нуля на интервале в пять лет. Это лишь прирост стоимости пая, без учёта выплачиваемых дивидендов, если они и были. Вполне вероятно, что с дивидендами ситуация стала бы гораздо приятнее. Тем не менее неутешительные результаты большинства фондов немного не вписываются в парадигму «недвижимость всегда растёт в цене».

А что касается фонда «Заречье», показавшего многократный рост в последние пять лет, то тут ситуация совсем не так однозначна. Достаточно посмотреть график стоимости пая фонда.

Рис. 2. Изменение стоимости пая ЗПИФН «Заречье». Источник: Investfunds.ru

Обратите внимание на ноябрь 2016 г. и май 2017 г. (на рисунке они отмечены стрелками). За декабрь 2016 г. стоимость пая выросла в три раза, а за июнь 2017 г. — ещё в семь раз. Какова вероятность того, что управляющий нашёл объекты недвижимости, которые выросли в 21 раз за полгода? Слабо верится, что такие сделки возможны. Больше похоже на манипуляции с отчётностью. И даже если предположить, что недвижимость в имуществе фонда такая ценная, то почему же со второй половины 2017 г. она практически постоянно снижается в цене?

У многих лидеров рейтинга доходности ЗПИФН вы найдёте подобные «всплески» стоимости. Конечно, бывают ситуации, когда недвижимость может резко увеличиться в цене, а потом подешеветь (и это отразится соответствующим образом на стоимости пая). Но не в 20 раз за полгода.

Что делать инвестору?

Не торопитесь нести деньги в управляющую компанию на этапе формирования фонда. Сперва найдите больше информации об объекте инвестирования. Не во всех фондах с самого начала говорят, в какую недвижимость будут вложены средства. Иногда встречаются такие расплывчатые формулировки, как «будем подбирать наиболее выгодные объекты для инвестиций». Для выяснения подробностей изучать правила фонда бесполезно. Там часто говорится, что можно купить в фонд абсолютно всё, что угодно управляющему, — не только объекты недвижимости.

В России при инвестициях в ЗПИФН личность директора конкретного фонда играет ключевую роль. Поэтому остаётся лишь посоветовать более детально изучить сайт управляющей компании и перечень действующих фондов, а также посмотреть, кто ими управляет, и ознакомиться с их результатами.

Часто бывает так, что управляющая компания создаёт несколько фондов недвижимости со сходными стратегиями, которые имеют однотипные названия и отличаются друг от друга только порядковыми номерами. Например, «Арендный бизнес Первый», «Арендный бизнес Второй». Для вас как инвестора это очень ценная информация! Допустим, вам предлагают инвестировать в фонд «Арендный бизнес Двенадцатый». В этом случае посмотрите на сайте результаты первых одиннадцати и выясните, кто ими управляет. Даже если фонды формируются с интервалом в один месяц, то к моменту создания «Двенадцатого» наверняка появится статистика по изменениям стоимости паёв предшественников. Для первоначальной оценки вам хватит интервала в полгода или год. Конечно, такой маленький срок не показателен для инвестфондов, но даже на интервале в шесть месяцев можно понять, что фонд набрал дорогой недвижимости, которая постепенно обесценивается.

https://journal.open-broker.ru/

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба