Ранее мы при помощи скринера составили рейтинг компаний, которые нарастили свои финансовые показатели, несмотря на коронакризис в 2020 г. В этой статье сделаем более детальный обзор компаний, возглавивших этот рейтинг.

Рис. 1. Сравнительный рейтинг компаний*

*Акции, выделенные жирным курсивом, торгуются на Санкт-Петербургской бирже, остальные доступны только для квалифицированных инвесторов.

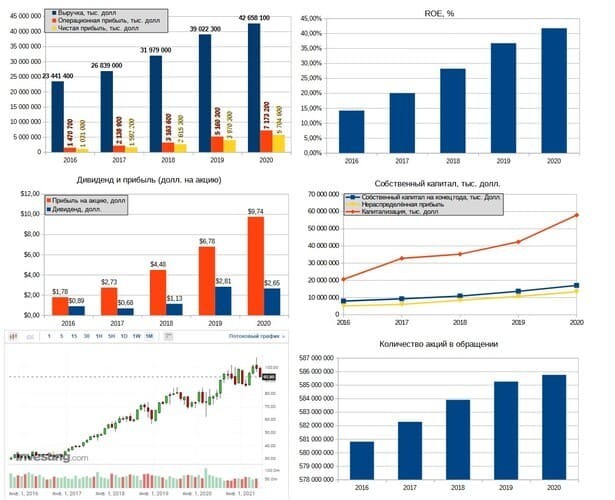

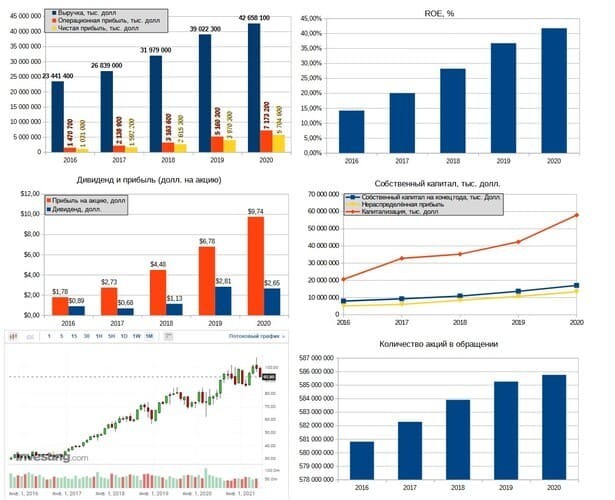

Progressive Corporation (PGR)

Страховая компания, специализирующаяся на персональных страховках для автомобилей. Лидер рейтинга, причём лидирует со значительным отрывом от остальных компаний: рост выручки за пять лет — более чем на 80%, практически пятикратный рост прибыли, рост прибыли на акцию — соответствующий. По инфографике может показаться, что за последние годы компания существенно размыла капитал, но это не так — количество акций в обращении увеличилось всего на 5 млн штук, или на 1%. Рентабельность собственного капитала стабильно росла с 2016 г. и сейчас находится на уровне около 40%. При этом страховой бизнес в США один из самых зарегулированных. Единственное, что несколько омрачает картину, — это «пограничное» состояние уровня маржи операционной прибыли: в 2016 г. она была около 10%, однако по итогам 2020 г. — уже около 16%.

Рис. 2. Финансовые результаты Progressive Corporation. Источник: диаграммы — данные EDGAR, график акций — ru.investing.com, дивидендная история — nasdaq.com

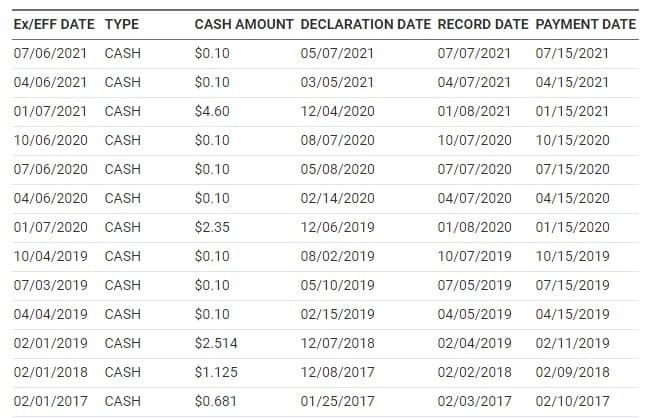

Дивидендная история показывает хороший рост, но это ещё не аристократизм. В размере дивиденда присутствует некоторая волатильность.

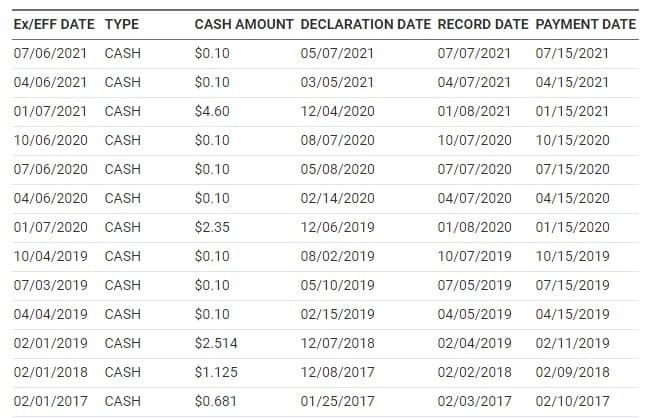

Рис. 3. Дивидендная история Progressive Corporation. Источник: nasdaq.com

До 2019 г. компания платила ежегодные дивиденды, но после этого перешла на ежеквартальные. При этом в начале года (буквально в первые дни) выплачивается один большой дивиденд, а после этого ежеквартально выплачивается символический дивиденд в размере 10 центов. Если более детально изучить историю дивидендных выплат, то становится понятно, что большой дивиденд в начале года — это половина прибыли, заработанная в предыдущем году. В результате можно получить довольно приличную доходность, которая не отображается в скринерах. Например, даже сейчас, когда акция стоит около 90 долл., дивдоходность составляет около 5%.

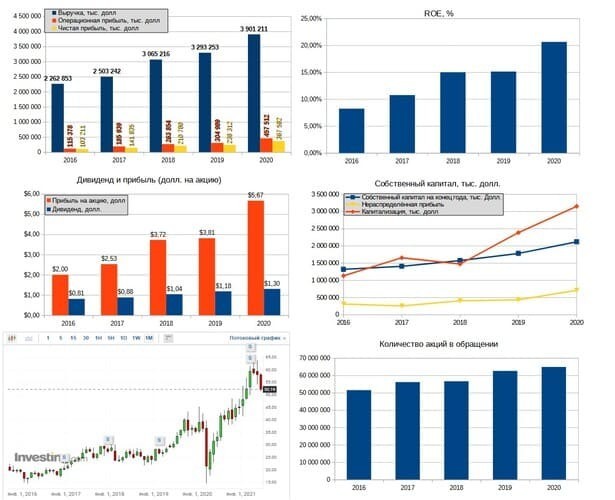

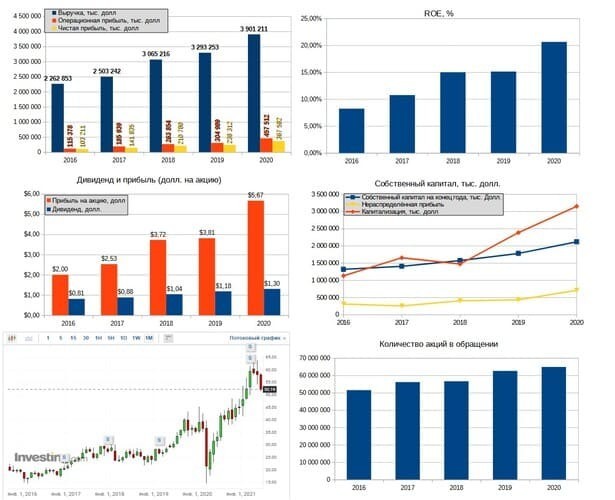

M.D.C. Holdings (MDC)

Не путайте тикер этой компании с McDonald’s (MCD)! Акция доступна только квалифицированным инвесторам.

Строительная компания, специализирующаяся на односемейных домах. Результаты за последние пять лет довольно внушительные: рост выручки на 72%, чистой прибыли — в 3,5 раза. Прибыль на акцию выросла кратно, а вот дивиденды увеличиваются постепенно. Рентабельность собственного капитала относительно низкая — за последние три года она превысила отметку 15%, до этого было несколько меньше. Прибыль на акцию существенно выросла, несмотря на приличное размытие акционерного капитала: количество акций в обращении выросло на 20%, хотя, судя по данным investing.com, причина такого большого увеличения — четыре сплита, проведённые за последние пять лет. При этом во время дробления использовались довольно символические коэффициенты — 1,05; 1,08.

При ROE около 20% акции компании торгуются всего за 1,5 капитала.

Рис. 4. Финансовые результаты M.D.C. Holdings. Источник: диаграммы — данные EDGAR; график акций, дивидендная история — ru.investing.com

UFP Industries (UFPI)

Компания производит и продаёт строительные материалы из древесины и альтернативных материалов, специальную деревянную, защитную упаковку и отделочные материалы.

Финансовые результаты за последние пять лет производят довольно благоприятное впечатление. Но есть один минус — это околонулевая маржа операционной прибыли. Её средний уровень с 2016 г. — чуть более 5%.

Дивидендная история претендует на монотонный рост. В 2017 г. был выплачен разовый крупный спецдивиденд, этим и объясняется всплеск на диаграмме.

Количество акций в обращении практически не менялось в течение последних пяти лет, хотя на первый взгляд может показаться, что постоянно проводятся крупные допэмиссии и выкупы.

Рис. 5. Финансовые результаты UFP Industries. Источник: диаграммы — данные EDGAR, график акций — ru.investing.com, дивидендная история — http://www.ufpinvestor.com/stock-information/dividend-history

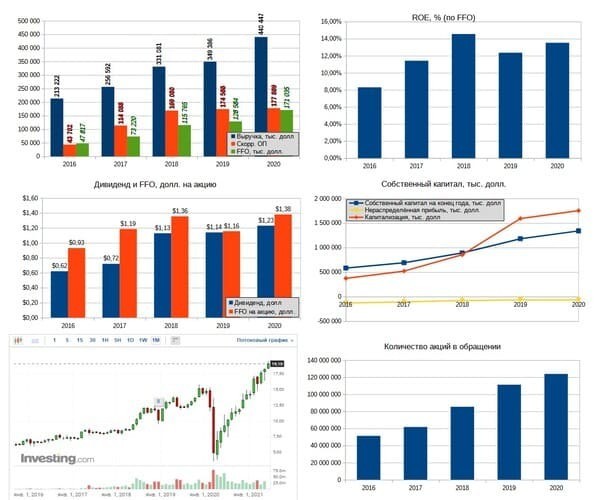

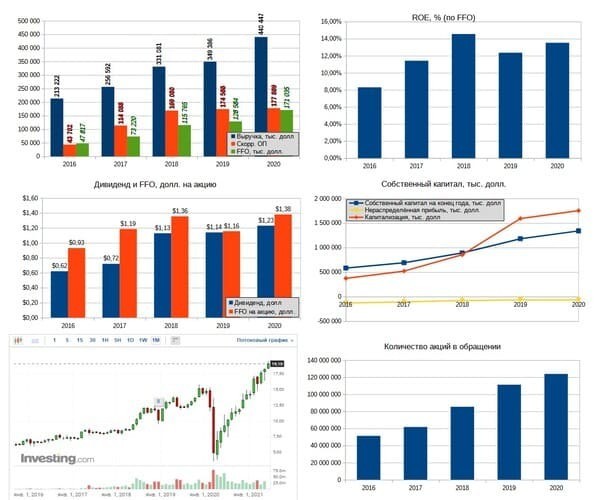

Arbor Realty Trust (ABR)

Акция доступна только квалифицированным инвесторам.

В общем рейтинге компания находится на седьмом месте, полностью провалившись по таким параметрам, как рост прибыли на акцию, рост нераспределённой прибыли, агрессивность выкупа акций и долговая нагрузка.

Крупное размытие акционерного капитала (за последние пять лет количество акций выросло практически в 2,5 раза) существенно ударило по росту прибыли (если быть более точным — FFO) на акцию, хотя сама прибыль компании (FFO) выросла в три раза.

Рост дивиденда на акцию «буксует» в последние годы, но при этом дивидендная доходность составляет 7,2%. Даже если сделать поправку на налог (ставка 30% на дивиденды REIT), инвестор может получать чистую дивидендную доходность на уровне 5%.

ROE находится на уровне 10%. Компания торгуется приблизительно на уровне собственного капитала, что может быть интересно стоимостным инвесторам.

Нераспределённая прибыль находится в отрицательной зоне, хотя и пытается выйти в плюс. Непокрытые убытки вместо нераспределённой прибыли — довольно типичное явление для REIT, это связано с особенностями учёта подобных компаний и выплат дивидендов. Однако не хочется иметь в своём портфеле компанию с дырой в балансе.

Чистый долг Arbor составляет примерно 30 годовых прибылей (FFO). Возможно, для закладных REIT это нормальное явление и не является чем-то критичным. Тем не менее 30 годовых прибылей долга — это много.

Рис. 6. Финансовые результаты Arbor Realty Trust. Источник: диаграммы — данные EDGAR, график акций — ru.investing.com, дивидендная история — https://ir.arbor.com/investor-relations/dividends

Рис. 1. Сравнительный рейтинг компаний*

*Акции, выделенные жирным курсивом, торгуются на Санкт-Петербургской бирже, остальные доступны только для квалифицированных инвесторов.

Progressive Corporation (PGR)

Страховая компания, специализирующаяся на персональных страховках для автомобилей. Лидер рейтинга, причём лидирует со значительным отрывом от остальных компаний: рост выручки за пять лет — более чем на 80%, практически пятикратный рост прибыли, рост прибыли на акцию — соответствующий. По инфографике может показаться, что за последние годы компания существенно размыла капитал, но это не так — количество акций в обращении увеличилось всего на 5 млн штук, или на 1%. Рентабельность собственного капитала стабильно росла с 2016 г. и сейчас находится на уровне около 40%. При этом страховой бизнес в США один из самых зарегулированных. Единственное, что несколько омрачает картину, — это «пограничное» состояние уровня маржи операционной прибыли: в 2016 г. она была около 10%, однако по итогам 2020 г. — уже около 16%.

Рис. 2. Финансовые результаты Progressive Corporation. Источник: диаграммы — данные EDGAR, график акций — ru.investing.com, дивидендная история — nasdaq.com

Дивидендная история показывает хороший рост, но это ещё не аристократизм. В размере дивиденда присутствует некоторая волатильность.

Рис. 3. Дивидендная история Progressive Corporation. Источник: nasdaq.com

До 2019 г. компания платила ежегодные дивиденды, но после этого перешла на ежеквартальные. При этом в начале года (буквально в первые дни) выплачивается один большой дивиденд, а после этого ежеквартально выплачивается символический дивиденд в размере 10 центов. Если более детально изучить историю дивидендных выплат, то становится понятно, что большой дивиденд в начале года — это половина прибыли, заработанная в предыдущем году. В результате можно получить довольно приличную доходность, которая не отображается в скринерах. Например, даже сейчас, когда акция стоит около 90 долл., дивдоходность составляет около 5%.

M.D.C. Holdings (MDC)

Не путайте тикер этой компании с McDonald’s (MCD)! Акция доступна только квалифицированным инвесторам.

Строительная компания, специализирующаяся на односемейных домах. Результаты за последние пять лет довольно внушительные: рост выручки на 72%, чистой прибыли — в 3,5 раза. Прибыль на акцию выросла кратно, а вот дивиденды увеличиваются постепенно. Рентабельность собственного капитала относительно низкая — за последние три года она превысила отметку 15%, до этого было несколько меньше. Прибыль на акцию существенно выросла, несмотря на приличное размытие акционерного капитала: количество акций в обращении выросло на 20%, хотя, судя по данным investing.com, причина такого большого увеличения — четыре сплита, проведённые за последние пять лет. При этом во время дробления использовались довольно символические коэффициенты — 1,05; 1,08.

При ROE около 20% акции компании торгуются всего за 1,5 капитала.

Рис. 4. Финансовые результаты M.D.C. Holdings. Источник: диаграммы — данные EDGAR; график акций, дивидендная история — ru.investing.com

UFP Industries (UFPI)

Компания производит и продаёт строительные материалы из древесины и альтернативных материалов, специальную деревянную, защитную упаковку и отделочные материалы.

Финансовые результаты за последние пять лет производят довольно благоприятное впечатление. Но есть один минус — это околонулевая маржа операционной прибыли. Её средний уровень с 2016 г. — чуть более 5%.

Дивидендная история претендует на монотонный рост. В 2017 г. был выплачен разовый крупный спецдивиденд, этим и объясняется всплеск на диаграмме.

Количество акций в обращении практически не менялось в течение последних пяти лет, хотя на первый взгляд может показаться, что постоянно проводятся крупные допэмиссии и выкупы.

Рис. 5. Финансовые результаты UFP Industries. Источник: диаграммы — данные EDGAR, график акций — ru.investing.com, дивидендная история — http://www.ufpinvestor.com/stock-information/dividend-history

Arbor Realty Trust (ABR)

Акция доступна только квалифицированным инвесторам.

В общем рейтинге компания находится на седьмом месте, полностью провалившись по таким параметрам, как рост прибыли на акцию, рост нераспределённой прибыли, агрессивность выкупа акций и долговая нагрузка.

Крупное размытие акционерного капитала (за последние пять лет количество акций выросло практически в 2,5 раза) существенно ударило по росту прибыли (если быть более точным — FFO) на акцию, хотя сама прибыль компании (FFO) выросла в три раза.

Рост дивиденда на акцию «буксует» в последние годы, но при этом дивидендная доходность составляет 7,2%. Даже если сделать поправку на налог (ставка 30% на дивиденды REIT), инвестор может получать чистую дивидендную доходность на уровне 5%.

ROE находится на уровне 10%. Компания торгуется приблизительно на уровне собственного капитала, что может быть интересно стоимостным инвесторам.

Нераспределённая прибыль находится в отрицательной зоне, хотя и пытается выйти в плюс. Непокрытые убытки вместо нераспределённой прибыли — довольно типичное явление для REIT, это связано с особенностями учёта подобных компаний и выплат дивидендов. Однако не хочется иметь в своём портфеле компанию с дырой в балансе.

Чистый долг Arbor составляет примерно 30 годовых прибылей (FFO). Возможно, для закладных REIT это нормальное явление и не является чем-то критичным. Тем не менее 30 годовых прибылей долга — это много.

Рис. 6. Финансовые результаты Arbor Realty Trust. Источник: диаграммы — данные EDGAR, график акций — ru.investing.com, дивидендная история — https://ir.arbor.com/investor-relations/dividends

https://journal.open-broker.ru/

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба