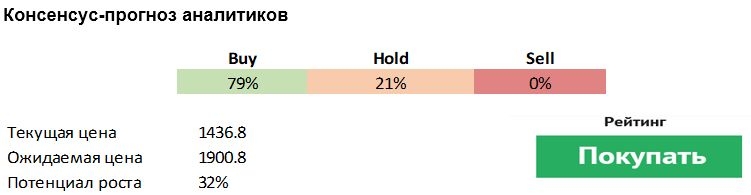

Британо-голландский гигант Royal Dutch Shell (NYSE:RDSa) — самая прибыльная из крупнейших международных энергетических компаний.

Имеет хорошие возможности построить устойчивый низкоуглеродный бизнес в долгосрочной перспективе: Shell стремится сократить выбросы углерода на 20% к 2030 году по сравнению с базовым уровнем 2016 и достичь нулевых выбросов к 2050 году. Компания уже сокращает некоторые геологоразведочные работы и прогнозирует ежегодное снижение добычи нефти на 1-2%.

Бизнес компании состоит из 3 основных направлений: добыча нефти, добыча газа и продукты нефтепереработки. На фоне того, что добыча газа составляет около 20% и сложившегося дефицита газа на рынке (и, как следствие, роста цен на него), это направление может стать дополнительным источником выручки в ближайшем квартале.

К 2050 году ожидается, что потребление газа вырастет на 46% до 83 млн баррелей нефтяного эквивалента в сутки. Это связано с тем, что газ становится ключевым фактором декарбонизации угля в энергетическом секторе. Shell сосредоточила свои усилия на сокращении выбросов углерода при добыче природного газа, и к 2030 году ожидается, что объем добычи газа вырастет до 55%.

Дисциплина капитальных вложений свидетельствует о разумном использовании денежных средств и не подразумевает резких скачков на фоне перехода к низкоуглеродному бизнесу. Капитальные вложения Shell в этом году не превысят $22 млрд, а после 2021 года капитальные вложения не скоро выйдут на верхний предел прогнозов компании в размере $23–27 млрд.

Shell также обладает недооцененной совокупностью активов, включая крупнейший бизнес по производству сжиженного природного газа и крупнейшую в отрасли розничную сеть. Маркетинговый бизнес Shell, вероятно, сможет обеспечить дифференцированный доступ к клиентам для максимизации интегрированной прибыли.

Сочетание потенциала этого бизнеса и роста низкоуглеродных предприятий должно в конечном итоге быть вознаграждено рынком. Сеть заправок компании впоследствии может быть полностью перепрофилирована под EV (у Shell уже сейчас больше точек зарядки, чем у Tesla (NASDAQ:TSLA)).

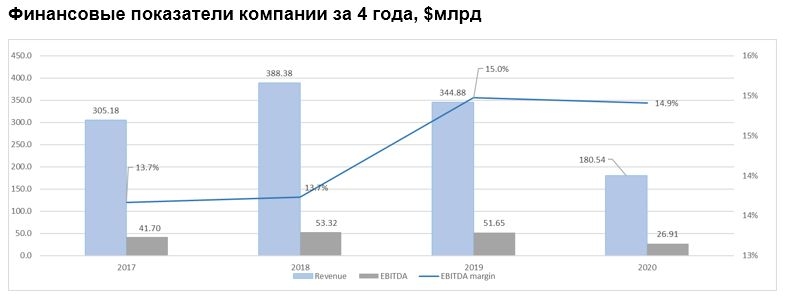

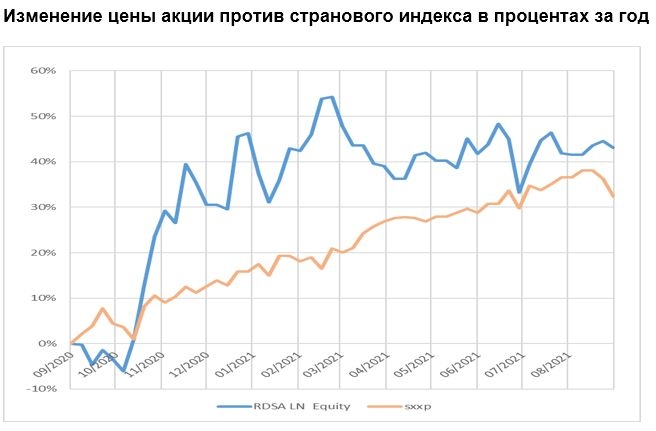

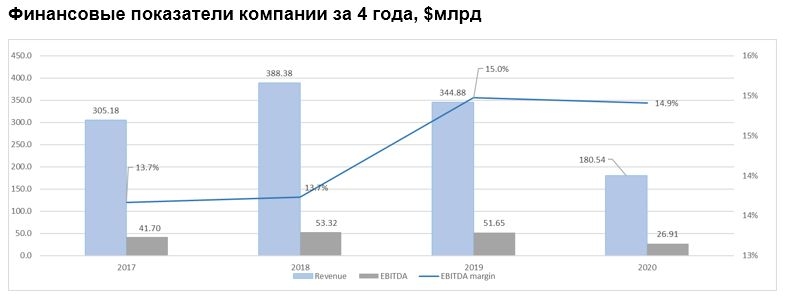

По итогам второго квартала 2021 года компания продемонстрировала высокие финансовые показатели и сократила долг в результате более высоких цен на нефть, что позволило ей увеличить денежные дивиденды примерно на 40% и запустить программу обратного выкупа на $2 млрд.

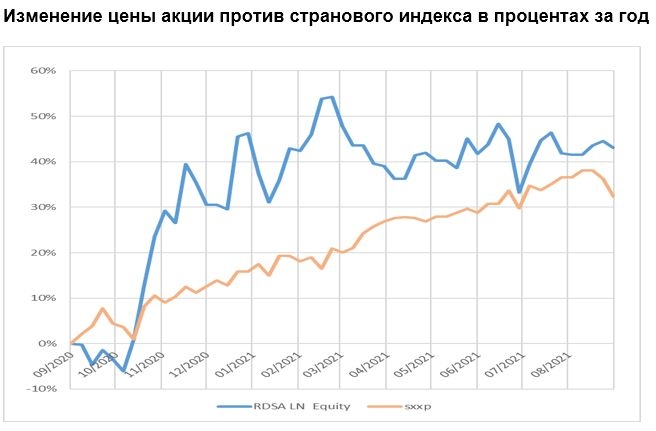

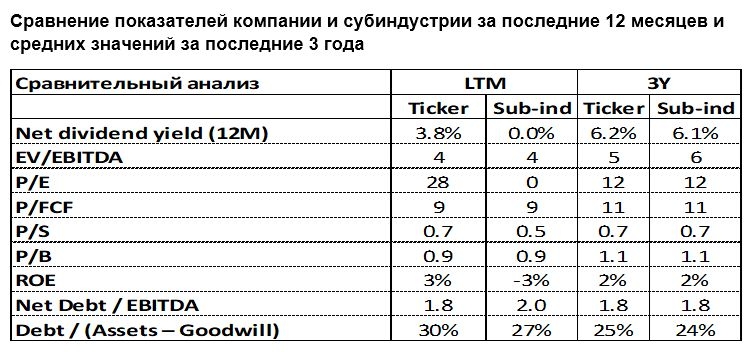

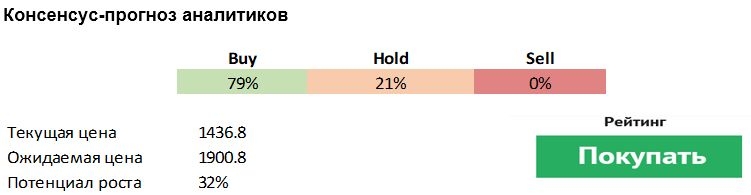

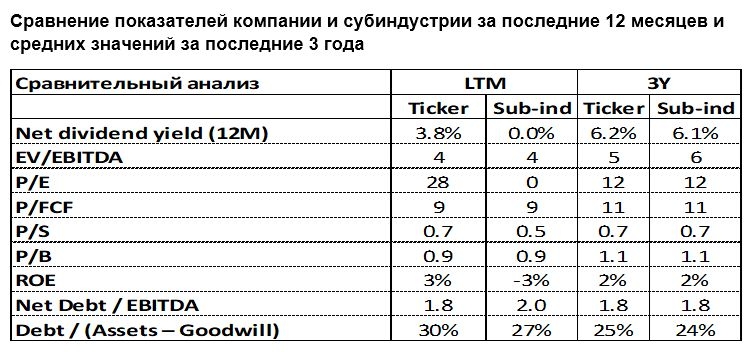

Компания демонстрирует улучшение по основным мультипликаторам по сравнению со средними значениями за 3 последних года. Мультипликатор P/E торгуется выше среднего значения, однако он может быть переоценен за счет роста заработка на фоне положительной конъюнктуры рынка. Лучше компаний-аналогов генерит свободный денежный поток (на уровне $17 млрд в первом полугодии). Но, несмотря на это, торгуется с резким дисконтом по сравнению с ближайшими конкурентами, такими как Exxon Mobil (NYSE:XOM) и Chevron (NYSE:CVX).

Компания предлагает инвесторам безопасную дивидендную доходность около 5%, а также нацелена на ежегодный рост дивидендов на 4% по сравнению с текущими уровнями, но повышение может идти и опережающими темпами.

Риски

Макрориски связаны в первую очередь с неопределенностью цен на сырую нефть и природный газ (включая СПГ) и размером маржи от переработки (распространение дельта-штамма создает неопределенность в объемах потребления).

Риск исполнения по проектам, находящимся на критическом пути к росту денежного потока в 2021 и последующих годах, а также на стадии завершения выбытия в 2021-2030 гг.

Риск усиления инвестиционного и политического давления с целью сократить производство ископаемого топлива и инвестировать в альтернативные стратегии, такие как энергия ветра и солнца. Иск в Гаагский суд касательно сроков декарбонизации пока остается открытым.

Имеет хорошие возможности построить устойчивый низкоуглеродный бизнес в долгосрочной перспективе: Shell стремится сократить выбросы углерода на 20% к 2030 году по сравнению с базовым уровнем 2016 и достичь нулевых выбросов к 2050 году. Компания уже сокращает некоторые геологоразведочные работы и прогнозирует ежегодное снижение добычи нефти на 1-2%.

Бизнес компании состоит из 3 основных направлений: добыча нефти, добыча газа и продукты нефтепереработки. На фоне того, что добыча газа составляет около 20% и сложившегося дефицита газа на рынке (и, как следствие, роста цен на него), это направление может стать дополнительным источником выручки в ближайшем квартале.

К 2050 году ожидается, что потребление газа вырастет на 46% до 83 млн баррелей нефтяного эквивалента в сутки. Это связано с тем, что газ становится ключевым фактором декарбонизации угля в энергетическом секторе. Shell сосредоточила свои усилия на сокращении выбросов углерода при добыче природного газа, и к 2030 году ожидается, что объем добычи газа вырастет до 55%.

Дисциплина капитальных вложений свидетельствует о разумном использовании денежных средств и не подразумевает резких скачков на фоне перехода к низкоуглеродному бизнесу. Капитальные вложения Shell в этом году не превысят $22 млрд, а после 2021 года капитальные вложения не скоро выйдут на верхний предел прогнозов компании в размере $23–27 млрд.

Shell также обладает недооцененной совокупностью активов, включая крупнейший бизнес по производству сжиженного природного газа и крупнейшую в отрасли розничную сеть. Маркетинговый бизнес Shell, вероятно, сможет обеспечить дифференцированный доступ к клиентам для максимизации интегрированной прибыли.

Сочетание потенциала этого бизнеса и роста низкоуглеродных предприятий должно в конечном итоге быть вознаграждено рынком. Сеть заправок компании впоследствии может быть полностью перепрофилирована под EV (у Shell уже сейчас больше точек зарядки, чем у Tesla (NASDAQ:TSLA)).

По итогам второго квартала 2021 года компания продемонстрировала высокие финансовые показатели и сократила долг в результате более высоких цен на нефть, что позволило ей увеличить денежные дивиденды примерно на 40% и запустить программу обратного выкупа на $2 млрд.

Компания демонстрирует улучшение по основным мультипликаторам по сравнению со средними значениями за 3 последних года. Мультипликатор P/E торгуется выше среднего значения, однако он может быть переоценен за счет роста заработка на фоне положительной конъюнктуры рынка. Лучше компаний-аналогов генерит свободный денежный поток (на уровне $17 млрд в первом полугодии). Но, несмотря на это, торгуется с резким дисконтом по сравнению с ближайшими конкурентами, такими как Exxon Mobil (NYSE:XOM) и Chevron (NYSE:CVX).

Компания предлагает инвесторам безопасную дивидендную доходность около 5%, а также нацелена на ежегодный рост дивидендов на 4% по сравнению с текущими уровнями, но повышение может идти и опережающими темпами.

Риски

Макрориски связаны в первую очередь с неопределенностью цен на сырую нефть и природный газ (включая СПГ) и размером маржи от переработки (распространение дельта-штамма создает неопределенность в объемах потребления).

Риск исполнения по проектам, находящимся на критическом пути к росту денежного потока в 2021 и последующих годах, а также на стадии завершения выбытия в 2021-2030 гг.

Риск усиления инвестиционного и политического давления с целью сократить производство ископаемого топлива и инвестировать в альтернативные стратегии, такие как энергия ветра и солнца. Иск в Гаагский суд касательно сроков декарбонизации пока остается открытым.

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба