Vale S.A. (VALE) — бразильская горнодобывающая компания.

Основана в 1942 г. Капитализация — $70 млрд.

Работает в трех основных направлениях:

- Черные металлы — производится железная руда и железорудные окатыши, марганец в качестве сырья в сталеплавильном производстве.

- Базовые металлы — занимается добычей никеля и побочных продуктов производства: медь, золото, серебро, кобальт. Также предлагает металлы платиновой группы.

Компания заняла II место в мире по добыче никеля за 2020 г., объем добычи 183,7 тыс. тонн. Менеджмент компании прогнозирует в ближайшие годы увеличение производства никеля на 70%, до уровня 360 тыс. т в год. Основной вклад внесут рудники в Индонезии.

- Уголь — добыча металлургического и энергетического угля.

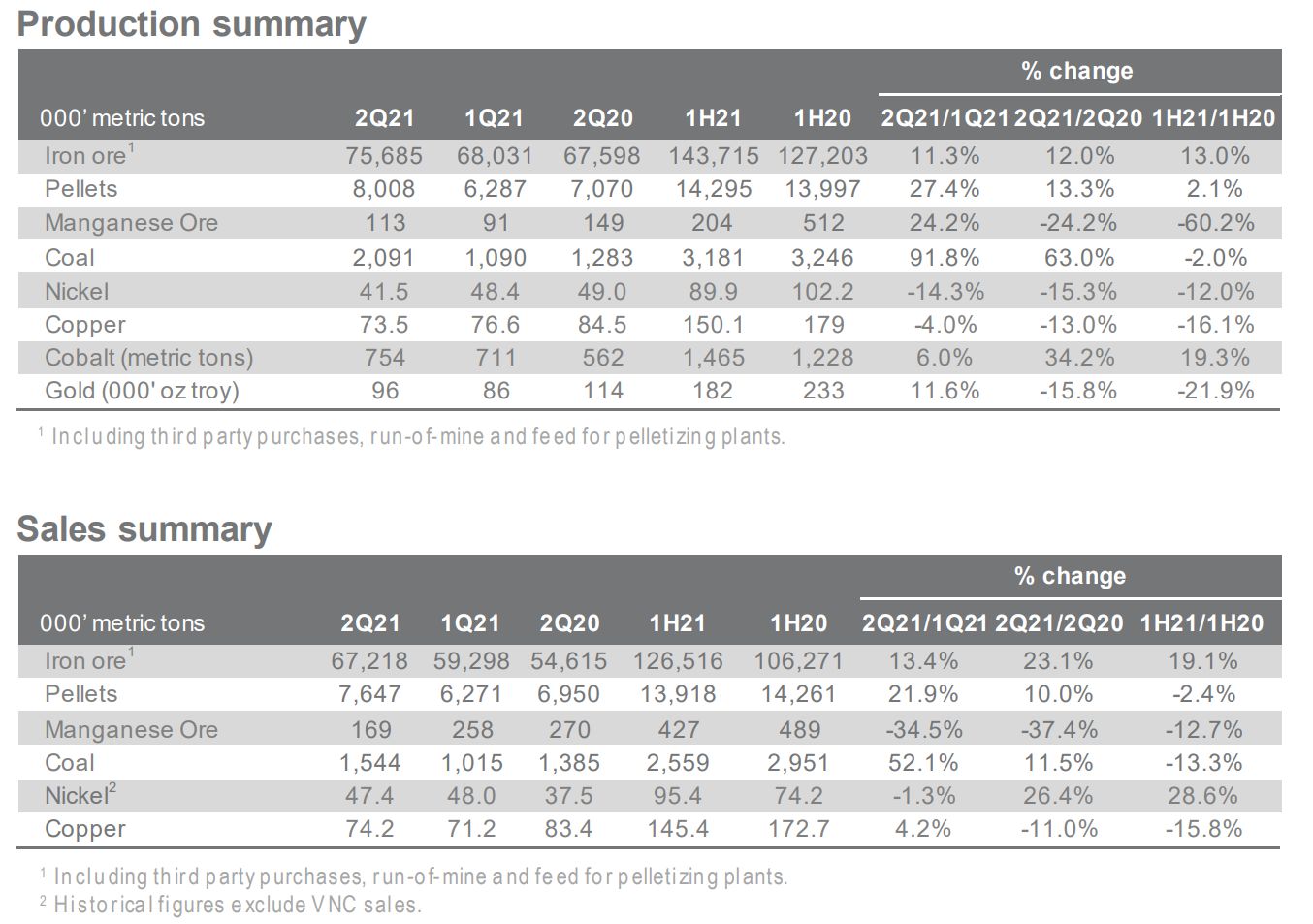

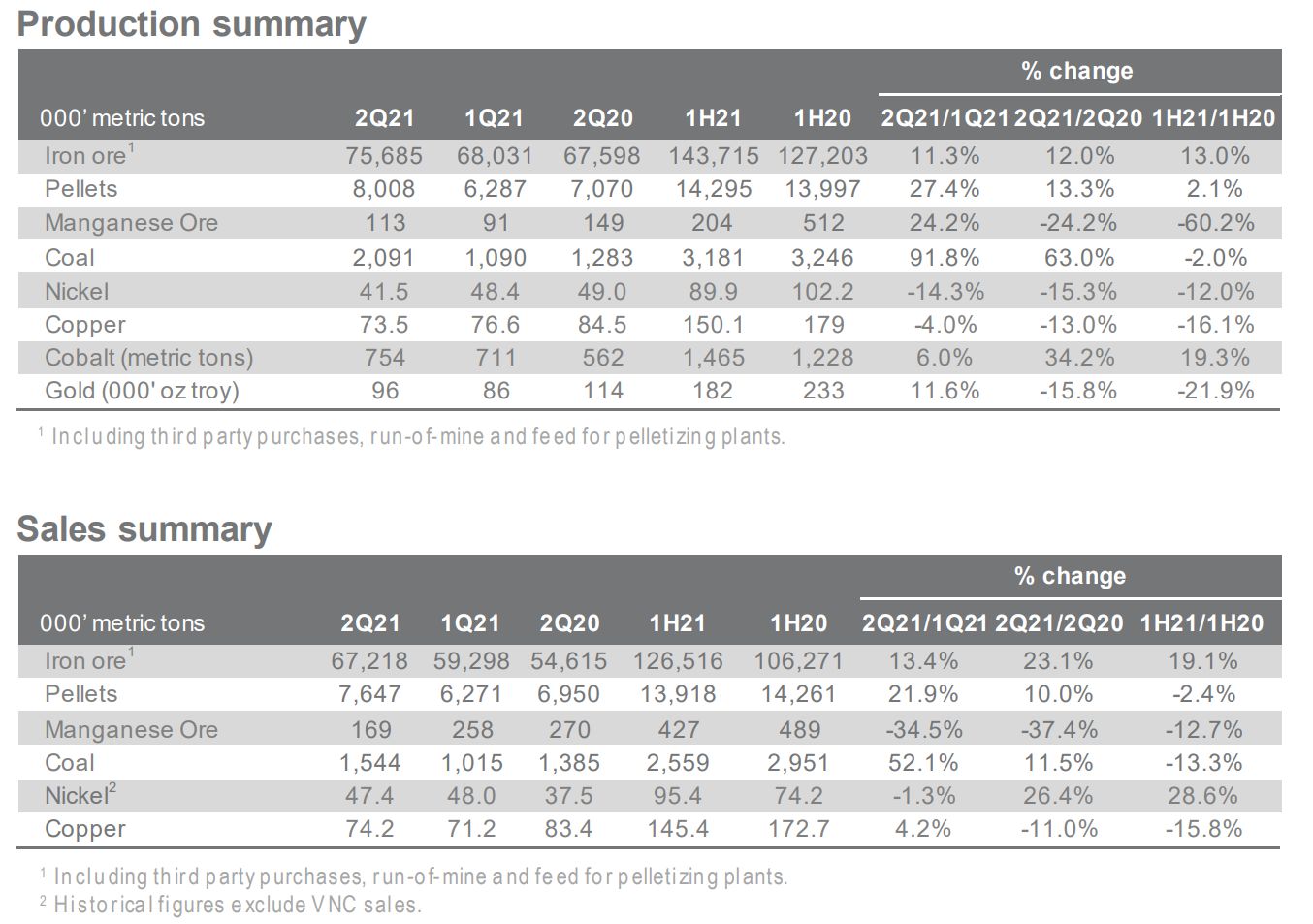

Согласно данным из отчета за II квартал 2021 г., основная доля производства и выручки приходится на железную руду.

Почему так сильно упали акции?

Прогнозы на 2022–2023

Выручка

- В 2020 г. 67% от общего дохода Vale приходилось на Китай, и в I полугодии 2021 г. спрос продолжил расти.

В последнее время Китай ужесточает требования к производству стали в стране по экологическим причинам. Китай — крупнейший производитель стали, на его долю приходится почти 50% мирового производства. 98% железной руды добывается для производства стали.

- В прогнозы выручки на ближайшие годы было заложено падение продаж после заявлений Китая о сокращении производства. Стоимость акций всех горнодобывающих компаний за счет этого существенно упала. По компании Vale в 2022 г. ожидается снижение — на 17,1% г/г., к концу 2023 г. — на 5%.

Прибыль

В 2022 г. снижение — на 33,3%, в 2023 г. снижение на — 17,6%.

Коррекция на фондовом рынке Бразилии

Более глубокому падению акций Vale способствовала коррекция на бразильском фондовом рынке. ETF IShares MSCI Brazil (EWZ), отслеживающий 55 наиболее ликвидных бразильских компаний крупной и средней капитализации, в период июнь-октябрь упал на 32%. Сейчас цена отскакивает от зоны поддержки, но может пойти на ретест зоны для подтверждения окончания коррекции.

Финансовые показатели

Выручка

Согласно консенсус-прогнозу, от бизнеса ожидают пиков роста выручки на ближайшие годы. В 2021 г. — до уровня $56,7 млрд (+56% г/г).

EPS

Согласно прогнозам, в 2021 г. ожидается рост на 105%. Высокая прибыль получена за счет роста цен на железную руду после пандемии, пик достигнут в июле 2021 г.

Дивиденды

- За последние 12 месяцев Vale показывала максимум 20% годовых в виде дивидендов на 1 акцию. Однако при текущей цене акций медианное значение ниже, но все равно высокое: 16,3% годовых.

- Учитывая спад прибыли в ближайшие годы по отношению к пику 2021 г., ожидается доходность на 2021 г. и 2022 г. — 8–9,5% годовых. Даже по меркам российских металлургов это считается высоким доходом, особенно учитывая, что выплаты в долларах.

При наращивании длинных позиций в указанных точках доработки коррекции в ближайшие годы стоит ожидать доходность, близкую к верхней планке прогнозов.

Payout ratio

Показатель равен 48%, что является оптимальным значением. В ближайшие годы ожидается повышение Payout до уровня 80% — более рискованно и считается верхней планкой для относительно стабильных выплат от чистой прибыли.

Долговая нагрузка

- Соотношение обязательств к активам по состоянию на II квартал 2021 г. составляло 42% — средний показатель среди крупных горнодобывающий компаний.

- За последние 5 лет соотношение обязательств к активам сократилось с 82% до 42%, что говорит об улучшении финансовой устойчивости компании благодаря росту цен на металлы.

Байбэк

В последнем квартале компания потратила более $2 млрд на покупку акций. Обратный выкуп акций искусственно увеличит стоимость котировок за счет уменьшения предложения на рынке.

Оценка

Текущий P/E=3, а форвардный P/E=2,9, что ниже на 80% среднего значения по сектору «базовые материалы» и на 61% ниже собственных средних значений за последние 5 лет.

Компания сейчас крайне дешева по мультипликаторам за счет дисконта по отношению к развивающемуся рынку — Южной Америке. В то же время у нее высокая маржинальность относительно коллег из индустрии. Здесь можно провести аналогию с российским сектором металлургии.

Маржинальность

Gross Margin= 61,6%, чистая рентабельность равна 31%, что на 270% выше медианного по сектору «базовые материалы» и на 190% выше собственных значений за 5 лет.

Учитывая снижение прибыли в следующие годы и возможные коррекции цен на железную руду, маржинальность будет ниже текущих пиковых значений. Это, однако, не помешает показать рентабельность на высоких значениях по отношению к конкурентам.

Техническая картина

Акции показали пик в $23,15 в июне 2021 г. Затем начался цикл снижения: котировки упали на 44%, придя к первой долгосрочной цели снижения $12,85. После установки локального дна цена сформировала новый импульс, пробив ближайший недельный уровень $14,2; сейчас тестирует его снизу.

В случае закрепления ниже отметки $14,2 и образования следующей красной недельной свечи высока вероятность достигнуть основные цели падения в районе $12,2–11,6. Таким образом, цена сможет зайти в зону поддержки на месячном графике $11–11,9.

Торговый план

Наращивание долгосрочных дивидендных позиций можно разбить на три части на уровнях: $12,85/12,2/11,6 для формирования общей позиции.

Риском для продолжения падения будет пробой вверх уровня $14,2 с откатом и закреплением над ним. Однако этот сценарий сейчас не в приоритете.

Медианный таргет аналитиков на 12 месяцев: $20, что на 44% выше текущей цены.

Основана в 1942 г. Капитализация — $70 млрд.

Работает в трех основных направлениях:

- Черные металлы — производится железная руда и железорудные окатыши, марганец в качестве сырья в сталеплавильном производстве.

- Базовые металлы — занимается добычей никеля и побочных продуктов производства: медь, золото, серебро, кобальт. Также предлагает металлы платиновой группы.

Компания заняла II место в мире по добыче никеля за 2020 г., объем добычи 183,7 тыс. тонн. Менеджмент компании прогнозирует в ближайшие годы увеличение производства никеля на 70%, до уровня 360 тыс. т в год. Основной вклад внесут рудники в Индонезии.

- Уголь — добыча металлургического и энергетического угля.

Согласно данным из отчета за II квартал 2021 г., основная доля производства и выручки приходится на железную руду.

Почему так сильно упали акции?

Прогнозы на 2022–2023

Выручка

- В 2020 г. 67% от общего дохода Vale приходилось на Китай, и в I полугодии 2021 г. спрос продолжил расти.

В последнее время Китай ужесточает требования к производству стали в стране по экологическим причинам. Китай — крупнейший производитель стали, на его долю приходится почти 50% мирового производства. 98% железной руды добывается для производства стали.

- В прогнозы выручки на ближайшие годы было заложено падение продаж после заявлений Китая о сокращении производства. Стоимость акций всех горнодобывающих компаний за счет этого существенно упала. По компании Vale в 2022 г. ожидается снижение — на 17,1% г/г., к концу 2023 г. — на 5%.

Прибыль

В 2022 г. снижение — на 33,3%, в 2023 г. снижение на — 17,6%.

Коррекция на фондовом рынке Бразилии

Более глубокому падению акций Vale способствовала коррекция на бразильском фондовом рынке. ETF IShares MSCI Brazil (EWZ), отслеживающий 55 наиболее ликвидных бразильских компаний крупной и средней капитализации, в период июнь-октябрь упал на 32%. Сейчас цена отскакивает от зоны поддержки, но может пойти на ретест зоны для подтверждения окончания коррекции.

Финансовые показатели

Выручка

Согласно консенсус-прогнозу, от бизнеса ожидают пиков роста выручки на ближайшие годы. В 2021 г. — до уровня $56,7 млрд (+56% г/г).

EPS

Согласно прогнозам, в 2021 г. ожидается рост на 105%. Высокая прибыль получена за счет роста цен на железную руду после пандемии, пик достигнут в июле 2021 г.

Дивиденды

- За последние 12 месяцев Vale показывала максимум 20% годовых в виде дивидендов на 1 акцию. Однако при текущей цене акций медианное значение ниже, но все равно высокое: 16,3% годовых.

- Учитывая спад прибыли в ближайшие годы по отношению к пику 2021 г., ожидается доходность на 2021 г. и 2022 г. — 8–9,5% годовых. Даже по меркам российских металлургов это считается высоким доходом, особенно учитывая, что выплаты в долларах.

При наращивании длинных позиций в указанных точках доработки коррекции в ближайшие годы стоит ожидать доходность, близкую к верхней планке прогнозов.

Payout ratio

Показатель равен 48%, что является оптимальным значением. В ближайшие годы ожидается повышение Payout до уровня 80% — более рискованно и считается верхней планкой для относительно стабильных выплат от чистой прибыли.

Долговая нагрузка

- Соотношение обязательств к активам по состоянию на II квартал 2021 г. составляло 42% — средний показатель среди крупных горнодобывающий компаний.

- За последние 5 лет соотношение обязательств к активам сократилось с 82% до 42%, что говорит об улучшении финансовой устойчивости компании благодаря росту цен на металлы.

Байбэк

В последнем квартале компания потратила более $2 млрд на покупку акций. Обратный выкуп акций искусственно увеличит стоимость котировок за счет уменьшения предложения на рынке.

Оценка

Текущий P/E=3, а форвардный P/E=2,9, что ниже на 80% среднего значения по сектору «базовые материалы» и на 61% ниже собственных средних значений за последние 5 лет.

Компания сейчас крайне дешева по мультипликаторам за счет дисконта по отношению к развивающемуся рынку — Южной Америке. В то же время у нее высокая маржинальность относительно коллег из индустрии. Здесь можно провести аналогию с российским сектором металлургии.

Маржинальность

Gross Margin= 61,6%, чистая рентабельность равна 31%, что на 270% выше медианного по сектору «базовые материалы» и на 190% выше собственных значений за 5 лет.

Учитывая снижение прибыли в следующие годы и возможные коррекции цен на железную руду, маржинальность будет ниже текущих пиковых значений. Это, однако, не помешает показать рентабельность на высоких значениях по отношению к конкурентам.

Техническая картина

Акции показали пик в $23,15 в июне 2021 г. Затем начался цикл снижения: котировки упали на 44%, придя к первой долгосрочной цели снижения $12,85. После установки локального дна цена сформировала новый импульс, пробив ближайший недельный уровень $14,2; сейчас тестирует его снизу.

В случае закрепления ниже отметки $14,2 и образования следующей красной недельной свечи высока вероятность достигнуть основные цели падения в районе $12,2–11,6. Таким образом, цена сможет зайти в зону поддержки на месячном графике $11–11,9.

Торговый план

Наращивание долгосрочных дивидендных позиций можно разбить на три части на уровнях: $12,85/12,2/11,6 для формирования общей позиции.

Риском для продолжения падения будет пробой вверх уровня $14,2 с откатом и закреплением над ним. Однако этот сценарий сейчас не в приоритете.

Медианный таргет аналитиков на 12 месяцев: $20, что на 44% выше текущей цены.

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба