1 декабря 2021 БКС Экспресс Покровский Никита

РНК-интерференция (RNAi) — одно из самых выдающихся открытий в науке, сделанное в 1998 г. двумя учеными — Эндрю Файром и Крейгом Мелло. В 2006 г. оба ученых были удостоены Нобелевской премии по физиологии и медицине.

Разберемся подробнее в том, что такое RNAi и рассмотрим компанию, которая является одним из лидеров направления.

РНК-интерференция

Если упрощенно описывать процесс, то РНК-интерференция (RNAi) позволяет отключить участок генома, не редактируя его. Благодаря открытию, сделанному Эндрю Файром и Крейгом Мелло, появилась возможность лечить болезни при помощи микроРНК (siRNA), вводя их в клетки и подавляя экспрессию (условно говоря, работу) генов, вызывающих болезнь, а также блокировать части генов вирусов, опасных для жизни человека. Организмы, полученные таким способом, не считаются генно-модифицированными.

Если у человека есть дефективные mRNA, то результатом могут быть опасные последствия, начиная от психических заболеваний до различных форм аномального развития. В частности, потеря активности mRNA — одна из основных причин образования опухолей.

По мнению специалистов, РНК-интерференция может быть применена для лечения вируса простого герпеса типа 2, нокдауна рецепторов хозяина к ВИЧ, сайленсинг (подавление) генов гепатита A и гепатита B, сайленсинг генов вируса гриппа, подавление репликации вируса кори. Также возможно лечение нейродегенеративных заболеваний, например болезни Хантингтона.

На основе RNAi могут быть разработаны препараты для профилактики и терапии коронавирусной инфекции. Компания, которую мы рассмотрим, уже приступила к стадии доклинической разработки такого препарата.

РНК-интерференцию также часто считают многообещающим способом лечения опухолей путем выключения генов, повышенно экспрессирующихся (процесс, в ходе которого наследственная информация от гена преобразуется в функциональный продукт — РНК или белок) в клетках опухолей, либо генов, принимающих участие в делении клеток. Важной областью исследований в области РНК-интерференции для клинического применения является разработка методов безопасной доставки mRNA, например, подбор векторных систем, для терапии генами.

Arrowhead Pharmaceuticals

Компания была создана в 1989 г., на биржу вышла в 1994 г. Ранее называлась Arrowhead Research Company. Активное развитие технологии РНК-интерференции начала в 2007 г., после приглашения на должность CEO доктора Криса Анзалоне, который возглавляет компанию и по сей день. Отмечу, что Анзалоне проделал невероятную работу — после кризиса 2008 г. капитализация со временем упала до $50 млн. На сегодняшний день составляет $7,5 млрд.

На фото: CEO Arrowhead Pharmaceuticals Крис Анзалоне

Arrowhead не является пионером в области применения РНК-интерференции. Первые биотех-стартапы, планировавшие создавать лекарства на базе данной технологии, начали массово возникать еще в 2001 г. Пузырь инвестиций в области рос, а после лопнул, поскольку никто так и не научился доставлять микроРНК (siRNA) до нужных клеток. Первое лекарство, созданное другой компанией, вышло на рынок только в 2018 г.

На сегодняшний день Arrowhead Pharmaceuticals смогла создать надежную и универсальную платформу Targeted RNAi Molecule Platform (TRiMTM) для разработки лекарств на основе технологии RNAi. На ее создание ушло более 10 лет. Пока препаратов, прошедших полное одобрение FDA, в портфеле компании нет.

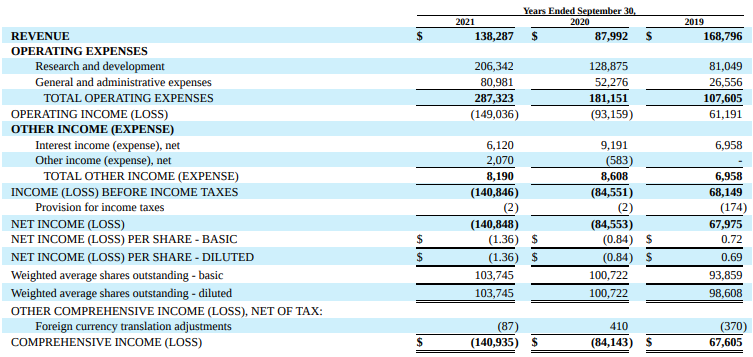

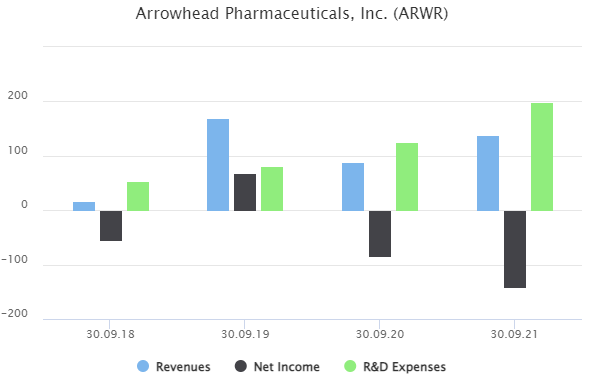

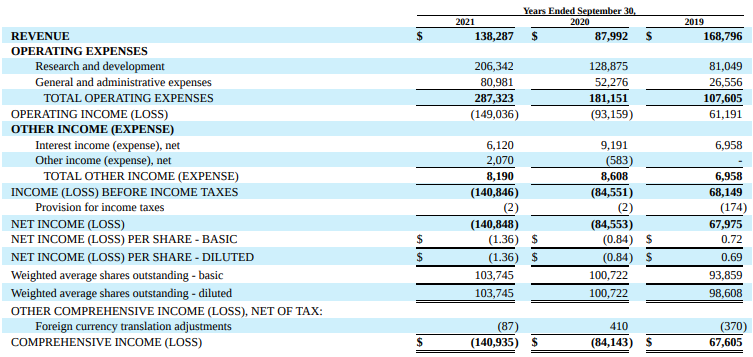

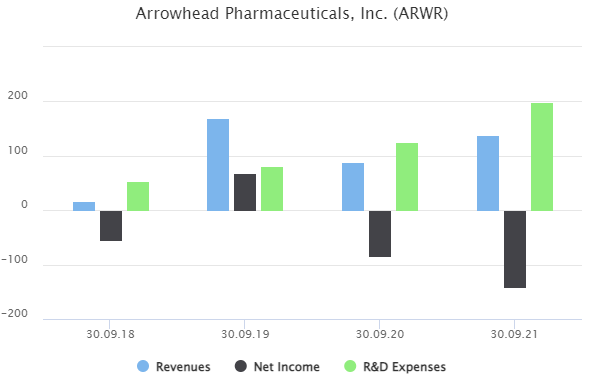

В ноябре компания подвела итоги фискального года. Выручка за последние 12 месяцев выросла на 58% г/г и достигла $138 млн. Расходы на R&D (исследования) практически удвоились и составили $206 млн. Сумма внеоборотных и оборотных активов выросла на 36% г/г и достигла $710 млн.

Чистый убыток составил $140 млн или $1,36 на акцию. То, что компания является убыточной, на данном этапе развития считаю приемлемым. В 2019 г. биотех показывал прибыль, но тогда операционные расходы (R&D и прочие) были кратно меньше.

Препараты в разработке

В портфеле компании находится 16 препаратов на разных фазах исследований, 5 из которых на II фазе. 7 препаратов биотеха уже нашли поддержку со стороны Big Farma — Janssen Pharmaceuticals (Johnson & Johnson), Amgen, Takeda.

В 2018 г. Johnson & Johnson предоставила Arrowhead в рамках соглашения $250 млн авансом и до $3,5 млрд в виде промежуточных платежей. Одной из главных ставок фармгиганта стал препарат для лечения сайленсинга гепатита B JNJ-3989. В случае успеха, это может стать настоящей революцией в борьбе с вирусом, полное удаление которого из организма человека на данный момент пока невозможно. Данная siRNA (малая интерферирующая РНК) показывает результаты лучше всех конкурентов, например, чем у Vir Biotechnology. В настоящий момент J&J выделяет средства на разработку еще двух видов терапии.

22 ноября этого года Arrowhead объявила о новом соглашении. На этот раз c одной из крупнейших в мире фармацевтической компанией GlaxoSmithKline. Британцев заинтересовал один из препаратов компании ARO-HSD для лечения неалкогольной жировой болезни печени. В рамках соглашения биотех получит $120 млн только в качестве предоплаты, а в случае успеха общая сумма выплат может достигнуть $1,03 млрд.

Ведущим кандидатом на одобрение является терапевтический препарат ARO-AAT, разрабатываемый при поддержке Takeda. В настоящее время проходит II фазу испытаний. Нацелен на лечение редкого генетического заболевания печени, связанного с дефицитом антитрипсина альфа-1. Недавно был получен от FDA статус прорывной терапии.

Инвесторам стоит также обратить внимание, что компания начала доклиническую стадию испытания препарата для терапии от Covid-19 ARO-COV.

Подводя итог, можно сказать, что благодаря платформе биотеху с относительно небольшой капитализацией удается разрабатывать немалое количество препаратов. При этом почти все из тех, что находятся на II стадии, разрабатываются при поддержке крупных корпораций.

Перспективы и риски

В целом риски биотехнологических компаний хорошо известны — остановка испытаний, неполучение одобрения от FDA, выпуск более эффективных препаратов конкурентами и т.д. В случае с Arrowhead, на мой взгляд, пока сохраняется риск способности получать полное одобрение от FDA препаратов, созданных на основе Targeted RNAi Molecule Platform, но партнерство с крупными корпорациями обнадеживает.

Говоря о перспективах, вполне допускаю, что менеджмент Johnson & Johnson, в случае успеха, может рассмотреть вариант приобретения Arrowhead Pharmaceuticals, особенно после объявления об разделении компании. Недавно один из конкурентов корпорации, датская Novo Nordisk, приобрела компанию Dicerna Pharmaceuticals, разрабатывающую лекарства также на основе технологии RNAi. Поглощение биотехов в области RNAi фармгигантами вполне может стать трендом.

Что касается капитальных вложений, запланированных на ближайшее время, то Arrowhead Pharmaceuticals планирует потратить $250 млн на строительство производственного кампуса в Мэдисоне, штат Висконсин.

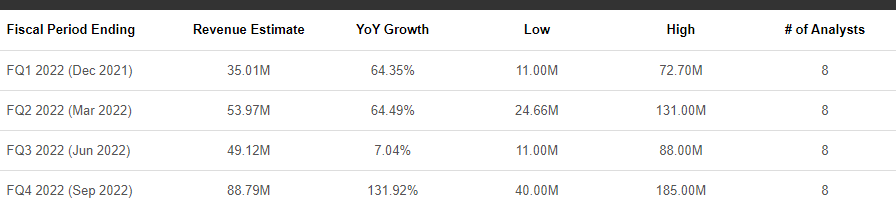

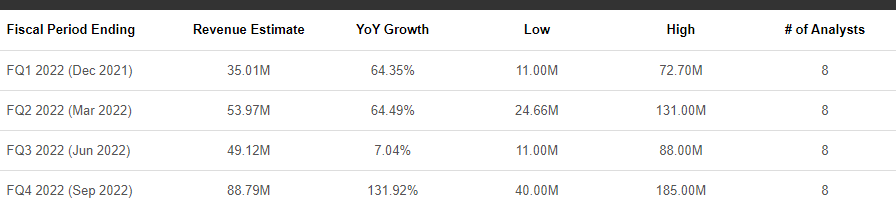

В целом аналитики ожидают роста выручки в течение следующих четырех кварталов. Прогноз на конец года — $266 млн (+96% г/г). На данный момент ожидается, что биотех не выйдет на прибыль в течение следующих нескольких лет, но ближе к 2024 г. ситуация может измениться благодаря коммерциализации препаратов. Допускаю, что заключение новых соглашений может ускорить процесс выхода биотеха на получение прибыли. Аналитики из Jefferies прогнозируют около $10 на акцию уже к 2025 г. Текущие объемы наличных средств позволяют вести деятельность до конца 2024 г. без дополнительных вливаний.

Торговый план

Бумаги биотеха Arrowhead Pharmaceuticals рекомендую рассмотреть для покупки с текущих уровней с долгосрочным горизонтом инвестирования в технологию RNAi, при этом зарезервировав часть капитала для дополнительных приобретений в случае коррекции широкого рынка акций.

При падении котировок в результате появления негативных новостей стоит внимательно рассмотреть ситуацию. Если негатив не будет связан с ключевыми направлениями деятельности биотеха, снижения можно рассматривать как возможность для наращивания позиций.

Инвестору необходимо учитывать, что покупка бумаг на данном этапе развития бизнеса компании является исключительно венчурной инвестицией. Риск потери большей части вложений высок, но соотношение риска/потенциальной прибыли считаю асимметричным в положительную сторону.

Среднесрочной целью для роста является диапазон $100–110. Минимальный потенциал —до 60%.

Консенсус-прогноз аналитиков Refinitiv находится на уровне $92 за акцию, что на 35% выше текущей цены. На СПБ Бирже бумаги доступны для торговли под тикером ARWR.

Разберемся подробнее в том, что такое RNAi и рассмотрим компанию, которая является одним из лидеров направления.

РНК-интерференция

Если упрощенно описывать процесс, то РНК-интерференция (RNAi) позволяет отключить участок генома, не редактируя его. Благодаря открытию, сделанному Эндрю Файром и Крейгом Мелло, появилась возможность лечить болезни при помощи микроРНК (siRNA), вводя их в клетки и подавляя экспрессию (условно говоря, работу) генов, вызывающих болезнь, а также блокировать части генов вирусов, опасных для жизни человека. Организмы, полученные таким способом, не считаются генно-модифицированными.

Если у человека есть дефективные mRNA, то результатом могут быть опасные последствия, начиная от психических заболеваний до различных форм аномального развития. В частности, потеря активности mRNA — одна из основных причин образования опухолей.

По мнению специалистов, РНК-интерференция может быть применена для лечения вируса простого герпеса типа 2, нокдауна рецепторов хозяина к ВИЧ, сайленсинг (подавление) генов гепатита A и гепатита B, сайленсинг генов вируса гриппа, подавление репликации вируса кори. Также возможно лечение нейродегенеративных заболеваний, например болезни Хантингтона.

На основе RNAi могут быть разработаны препараты для профилактики и терапии коронавирусной инфекции. Компания, которую мы рассмотрим, уже приступила к стадии доклинической разработки такого препарата.

РНК-интерференцию также часто считают многообещающим способом лечения опухолей путем выключения генов, повышенно экспрессирующихся (процесс, в ходе которого наследственная информация от гена преобразуется в функциональный продукт — РНК или белок) в клетках опухолей, либо генов, принимающих участие в делении клеток. Важной областью исследований в области РНК-интерференции для клинического применения является разработка методов безопасной доставки mRNA, например, подбор векторных систем, для терапии генами.

Arrowhead Pharmaceuticals

Компания была создана в 1989 г., на биржу вышла в 1994 г. Ранее называлась Arrowhead Research Company. Активное развитие технологии РНК-интерференции начала в 2007 г., после приглашения на должность CEO доктора Криса Анзалоне, который возглавляет компанию и по сей день. Отмечу, что Анзалоне проделал невероятную работу — после кризиса 2008 г. капитализация со временем упала до $50 млн. На сегодняшний день составляет $7,5 млрд.

На фото: CEO Arrowhead Pharmaceuticals Крис Анзалоне

Arrowhead не является пионером в области применения РНК-интерференции. Первые биотех-стартапы, планировавшие создавать лекарства на базе данной технологии, начали массово возникать еще в 2001 г. Пузырь инвестиций в области рос, а после лопнул, поскольку никто так и не научился доставлять микроРНК (siRNA) до нужных клеток. Первое лекарство, созданное другой компанией, вышло на рынок только в 2018 г.

На сегодняшний день Arrowhead Pharmaceuticals смогла создать надежную и универсальную платформу Targeted RNAi Molecule Platform (TRiMTM) для разработки лекарств на основе технологии RNAi. На ее создание ушло более 10 лет. Пока препаратов, прошедших полное одобрение FDA, в портфеле компании нет.

В ноябре компания подвела итоги фискального года. Выручка за последние 12 месяцев выросла на 58% г/г и достигла $138 млн. Расходы на R&D (исследования) практически удвоились и составили $206 млн. Сумма внеоборотных и оборотных активов выросла на 36% г/г и достигла $710 млн.

Чистый убыток составил $140 млн или $1,36 на акцию. То, что компания является убыточной, на данном этапе развития считаю приемлемым. В 2019 г. биотех показывал прибыль, но тогда операционные расходы (R&D и прочие) были кратно меньше.

Препараты в разработке

В портфеле компании находится 16 препаратов на разных фазах исследований, 5 из которых на II фазе. 7 препаратов биотеха уже нашли поддержку со стороны Big Farma — Janssen Pharmaceuticals (Johnson & Johnson), Amgen, Takeda.

В 2018 г. Johnson & Johnson предоставила Arrowhead в рамках соглашения $250 млн авансом и до $3,5 млрд в виде промежуточных платежей. Одной из главных ставок фармгиганта стал препарат для лечения сайленсинга гепатита B JNJ-3989. В случае успеха, это может стать настоящей революцией в борьбе с вирусом, полное удаление которого из организма человека на данный момент пока невозможно. Данная siRNA (малая интерферирующая РНК) показывает результаты лучше всех конкурентов, например, чем у Vir Biotechnology. В настоящий момент J&J выделяет средства на разработку еще двух видов терапии.

22 ноября этого года Arrowhead объявила о новом соглашении. На этот раз c одной из крупнейших в мире фармацевтической компанией GlaxoSmithKline. Британцев заинтересовал один из препаратов компании ARO-HSD для лечения неалкогольной жировой болезни печени. В рамках соглашения биотех получит $120 млн только в качестве предоплаты, а в случае успеха общая сумма выплат может достигнуть $1,03 млрд.

Ведущим кандидатом на одобрение является терапевтический препарат ARO-AAT, разрабатываемый при поддержке Takeda. В настоящее время проходит II фазу испытаний. Нацелен на лечение редкого генетического заболевания печени, связанного с дефицитом антитрипсина альфа-1. Недавно был получен от FDA статус прорывной терапии.

Инвесторам стоит также обратить внимание, что компания начала доклиническую стадию испытания препарата для терапии от Covid-19 ARO-COV.

Подводя итог, можно сказать, что благодаря платформе биотеху с относительно небольшой капитализацией удается разрабатывать немалое количество препаратов. При этом почти все из тех, что находятся на II стадии, разрабатываются при поддержке крупных корпораций.

Перспективы и риски

В целом риски биотехнологических компаний хорошо известны — остановка испытаний, неполучение одобрения от FDA, выпуск более эффективных препаратов конкурентами и т.д. В случае с Arrowhead, на мой взгляд, пока сохраняется риск способности получать полное одобрение от FDA препаратов, созданных на основе Targeted RNAi Molecule Platform, но партнерство с крупными корпорациями обнадеживает.

Говоря о перспективах, вполне допускаю, что менеджмент Johnson & Johnson, в случае успеха, может рассмотреть вариант приобретения Arrowhead Pharmaceuticals, особенно после объявления об разделении компании. Недавно один из конкурентов корпорации, датская Novo Nordisk, приобрела компанию Dicerna Pharmaceuticals, разрабатывающую лекарства также на основе технологии RNAi. Поглощение биотехов в области RNAi фармгигантами вполне может стать трендом.

Что касается капитальных вложений, запланированных на ближайшее время, то Arrowhead Pharmaceuticals планирует потратить $250 млн на строительство производственного кампуса в Мэдисоне, штат Висконсин.

В целом аналитики ожидают роста выручки в течение следующих четырех кварталов. Прогноз на конец года — $266 млн (+96% г/г). На данный момент ожидается, что биотех не выйдет на прибыль в течение следующих нескольких лет, но ближе к 2024 г. ситуация может измениться благодаря коммерциализации препаратов. Допускаю, что заключение новых соглашений может ускорить процесс выхода биотеха на получение прибыли. Аналитики из Jefferies прогнозируют около $10 на акцию уже к 2025 г. Текущие объемы наличных средств позволяют вести деятельность до конца 2024 г. без дополнительных вливаний.

Торговый план

Бумаги биотеха Arrowhead Pharmaceuticals рекомендую рассмотреть для покупки с текущих уровней с долгосрочным горизонтом инвестирования в технологию RNAi, при этом зарезервировав часть капитала для дополнительных приобретений в случае коррекции широкого рынка акций.

При падении котировок в результате появления негативных новостей стоит внимательно рассмотреть ситуацию. Если негатив не будет связан с ключевыми направлениями деятельности биотеха, снижения можно рассматривать как возможность для наращивания позиций.

Инвестору необходимо учитывать, что покупка бумаг на данном этапе развития бизнеса компании является исключительно венчурной инвестицией. Риск потери большей части вложений высок, но соотношение риска/потенциальной прибыли считаю асимметричным в положительную сторону.

Среднесрочной целью для роста является диапазон $100–110. Минимальный потенциал —до 60%.

Консенсус-прогноз аналитиков Refinitiv находится на уровне $92 за акцию, что на 35% выше текущей цены. На СПБ Бирже бумаги доступны для торговли под тикером ARWR.

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба