21 декабря 2021 ITI Capital

Динамика американских акций в декабре, несмотря на распродажу на прошлой неделе, пока что выглядит в целом позитивно и соответствует историческому среднесезонному росту на 1,5% за последние 20 лет. В январе настроения ухудшаются, но затем улучшаются с февраля по апрель.

Спрос на риск снизится к концу года, но в начале следующего года опасения по поводу распространения омикрон-штамма ослабнут, учитывая продолжение вакцинации по всему миру, обеспечивающей высокий иммунитет, высокую эффективность существующих вакцин от коронавируса от Moderna и Pfizer и новые терапевтические препараты, в частности таблетки Merck, Pfizer от Covid-19.

Мы считаем, что второе полугодие 2022 г. ознаменует собой конец глобальной пандемии, а до этого нас ждет возобновление масштабного перехода от акций роста к акциям стоимости, который продолжался с октября 2020 по май 2021 г.

Таким образом, мы видим большой потенциал у акций стоимости, к которым относятся международные нефтегазовые, транспортные компании, провайдеры второстепенных товаров и услуг, а также развлекательно-досуговых услуг. Значительный потенциал роста также у высокодоходных облигаций развивающихся стран, в частности стран Латинской Америки, Египта и Турции.

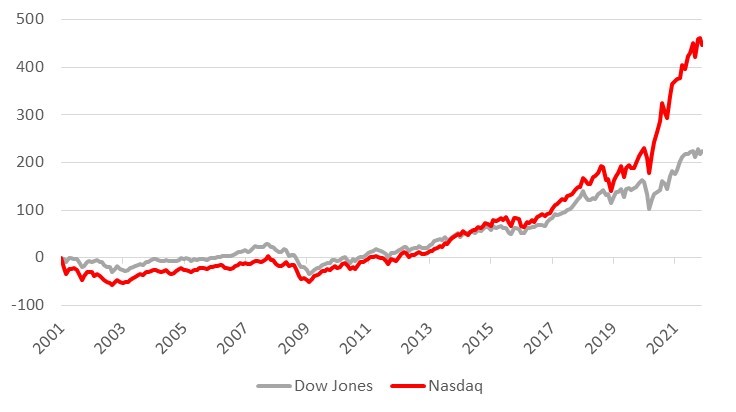

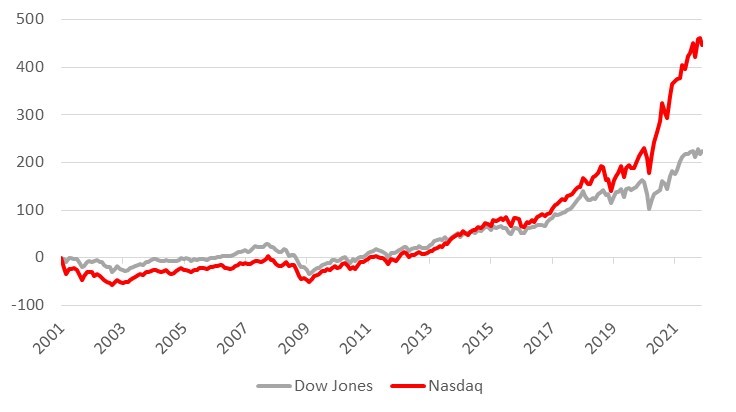

Текущий спред между акциями роста и акциями стоимости составляет 280%, в то время как средний спред за 20 лет составляет всего 30%, величина текущего спреда представляется абсурдной и неоправданной и выходит за рамки исторических данных.

К основным рыночным рискам относятся рост геополитической напряженности, энергетический кризис, приводящий к неопределенности в отношении инфляции, и денежно-кредитная политика.

Нормализованный разрыв в динамике между Nasdaq и Dow Jones, %

Мировые центральные банки подают неоднозначные сигналы, относящиеся к ДКП

На данный момент рисковые настроения инвесторов ухудшаются из-за опасений по поводу неопределенности ввиду распространения омикрон-штамма коронавируса, глобального экономического спроса и инфляции на фоне «ястребиного» настроя мировых центральных банков. Прошлая неделя была негативной для спроса на риск на рынках акций и высокодоходных облигаций из-за «жестких» комментариев ФРС США. Регулятор удивил инвесторов, допустив три повышения ставки (по нашим прогнозам, март/июнь/сентябрь), отказавшись от таргетирования инфляции ниже 2% и приняв показатель выше 2% как новую норму. Однако, похоже, это не отразилось на долгосрочной доходности казначейских облигаций США, поскольку инвесторы считают, что цикл ужесточения ФРС будет носить временный характер и впереди нас ждёт рецессия.

В настоящее время два основных центральных банка настроены более «жестко», чем другие – это ФРС и Банк Англии, но ведущие ЦБ развитых стран по-прежнему придерживаются стимулирующей ДКП, которая исключает значительное сокращение средств на их балансе.

Банк Англии первым среди стран G7 повысил ставки на 0,15-0,25%, но в отличие от США продолжит скупать облигации. ЕЦБ оставит ставки без изменений, но сократит объем покупки облигаций.

Япония будет смягчать денежно-кредитную политику и сохранять ставки без изменений до тех пор, пока инфляция не вырастет (это единственная развитая страна с падающими потребительскими ценами), Китай будет смягчать денежно-кредитную и бюджетно-налоговую политику из-за чрезмерного ужесточения регулирования, которое привело к экономическому спаду.

Народный Банк Китая - первый среди ведущих ЦБ изменил свою монетарную политику и впервые с апреля 2020 г. снизил базовую процентную ставку по кредитам (loan prime rate, LPR) с 3,85% до 3,8% и норму обязательных резервов (RRR) – на 0,5%, впервые с июля 2021 г. Регулятор также увеличит объем программы бюджетно-налогового стимулирования в следующем году, поэтому экономика страны может значительно восстановиться в следующем году, что будет способствовать росту мирового спроса на сырьевые товары.

Китайская ставка кредитования на один год, %

Динамика рынков на прошлой неделе

Главный аутсайдер за неделю в секторальном разрезе Из-за опасений по поводу спроса нефтесервисные компании стали главными аутсайдерами (-7%), а цены на нефть упали на 4,4%. На вчерашней сессии нефть подешевела еще на 3% ввиду опасений по поводу спроса, которые не оправданы, так как текущий уровень цен на нефть отражает нереалистичный сценарий падения спроса на 7-10 млн б/с и остановку международного авиасообщения в следующем квартале. Волатильность во многом обусловлена избыточным левериджем на рынке опционов, хотя у большинства инвесторов открыты опционы с длинной гаммой из-за высокой ликвидности и дешевого капитала, а также тактических возможностей на рынке акций стоимости.

Китайский сектор потребительских товаров стал вторым в антирейтинге за неделю, потеряв более 6% на фоне геополитической напряженности с США, опасений делистинга местных компаний и распродажи на мировом IT-рынке, что привело к снижению Nasdaq на 3% за неделю с 13 по 17 декабря. Также снизились европейские бенчмарки, в частности DAX (-3%).

Несмотря на распродажу на прошлой неделе, мировые акции потеряли всего 1% благодаря росту акций компаний сферы здравоохранения, в первую очередь Moderna, Pfizer и других, а также акций провайдеров коммунальных услуг и международных девелоперов.

Бумаги европейских банков подорожали на 1%, так как повышения ставки в 2022 г. не ожидается. При этом объем программы количественного смягчения/покупки облигаций ЕЦБ несколько сократился, что отражает тот факт, что негативное влияние пандемии на среднесрочную инфляцию прекратилось.

Самым перепроданным активом за неделю стал коксующийся уголь, подешевевший более чем на 17% из-за роста предложения, однако цены на энергетический уголь продолжают повышаться благодаря удорожанию газа.

Самая перепроданная валюта за неделю стала турецкая лира, которая упала более чем на 27% за неделю, или на 58% к доллару с начала года. К доллару укрепились лишь юань (+2,5%) и рубль (+0,5%). Распродажа лиры преимущественно обусловлена снижением ставок в условиях роста инфляции.

Лучший актив за неделю Европейские цены на газ обновили максимум, поднявшись до €140/МВт·ч, более чем на 30% – за неделю и на 600% – с начала года, что может привести к значительным экономическим последствиям и росту инфляции, если спрос не снизится из-за скачка цен и задержек в производстве из-за карантина и снижения потребительских расходов.

Лидеры роста среди фондовых рынков Мексика прибавила более чем на 5% за неделю, Чили – 2%, ЮАР и Филиппины – более 1%. Российский рынок акций закрылся без изменений, так как Газпром продолжает отставать от ралли на рынке газа, а также ввиду геополитической напряженности из-за Украины и НАТО, которая сохранится в течение некоторого времени.

Цены на голландский газ на TTF, €/МВт·ч, и цены на нефть Brent, $/барр.

Зарубежные рынки – предстоящая неделя

Эта предрождественская неделя будет очень короткой, так как рынок облигаций США будет закрыт с четверга, а акций - с пятницы. Основными событиями станут пресс-конференция Владимира Путина и выход макроэкономической статистики в США.

Среда, 22 декабря

США: данные по запасам нефти от Минэнерго (EIA)

Европейская комиссия может признать инвестиции в газовые и атомные электростанции «зелеными» инвестиций при соблюдении определенных условий

Израиль, Россия: промышленное производство

Великобритания: ВВП

США: Индекс доверия потребителей CB, продажи на вторичном рынке жилья, ВВП

Четверг, 23 декабря

Россия: ежегодная большая пресс-конференция Владимира Путина

Япония: председатель ЦБ Харухико Курода выступит на мероприятии Японской бизнес-федерации

Ассоциация отрасли ценных бумаг и финансовых рынков США рекомендует установить короткий торговый день (до 14:00 EDT) на рынке облигаций в преддверии Рождества. Фондовый рынок работает в обычном режиме

США: доходы потребителей, продажи новостроек, объём заказов на товары длительного пользования, индекс настроения потребителей Мичиганского Университета, число первичных заявок на пособие по безработице

Пятница, 24 декабря

США: рынки закрыты

Европа: на рынках короткий рабочий день

· Мексика: торговля

Сингапур: промышленное производство

Япония, Малайзия: ИПЦ

Япония: объем строительства новых домов

Российский рынок за неделю

За прошлую неделю рубль ослаб к доллару и к евро до 74,13 руб. и 83,33 руб., соответственно. Индекс Мосбиржи снизился на 0,98%, РТС - на 1,81%.

Лидеры роста и падения

-277.png)

Лидерами роста стали Мечел (ао: +14,89%; ап: +10,38), Транснефть (+4,75%), Полюс (+3,73%), Сургутнефтегаз (ао +3,11%), Газпром нефть (+2,99%), Татнефть (+2,63%).

В число аутсайдеров вошли ЛСР (-16,92%), М.Видео (-11,88%), Окей (-11,76%), НКНХ (-9,6%), ПИК (-9,53%), Россети (-8,06%), Headhunter (-7,94%).

Долговой рынок

Завершившаяся неделя оказалась успешной для рублевых гособлигаций на фоне последних важных событий для рынка в уходящем году. После слабого начала недели покупателям удалось все же одержать верх, в результате чего доходность на среднем и длинном участках кривой опустилась на 10-12 б.п. Короткие ОФЗ также дорожали, однако снижение их доходности оказалось более скромным - в пределах 5-6 б.п.

В среду состоялся предпоследний в этом году аукционный день. Несмотря на не самую позитивную рыночную конъюнктуру, Минфин решил выступить с первичным предложением в размере 50 млрд руб., анонсировав восьмилетний «классический» выпуск 26237 (30 млрд руб.) и 15-летнюю серию 26240 (20 млрд руб.). Итоги аукционов оказались не самыми успешными, поскольку ведомство осталось верным своей тактике, отдавая приоритет доходности перед объемами.

Более короткий лот пользовался лучшим спросом, собрав заявки на 42 млрд руб. Из них на рынок ушло чуть более 15 млрд руб. со средневзвешенной доходностью 8,71% (на уровне закрытия днем ранее).

Что касается более длинной бумаги, то спрос на нее оказался примерно вдвое ниже предложенного объема. В итоге были размещены бумаги на 9,6 млрд руб. с доходностью, незначительно превышающей вторичные торги - 8,6% годовых.

Еженедельные данные по инфляции в России вновь несколько приободрили рынок, усилив надежду на то, что пик роста потребительских цен был пройден в ноябре. Так, инфляция с 7 по 13 декабря осталась на нетипично низком для этого периода уровне, всего 0,06% (0,07% неделей ранее). Таким образом, в годовом значении инфляция замедлилась до 8,11% по сравнению с пиковыми 8,4%. Безусловно, говорить об устойчивости тренда пока рано, поскольку на показатели влияют разовые факторы, а именно скачок цен на туристические услуги.

Банк России подтвердил данный тезис при принятии очередного решения по монетарной политике в минувшую пятницу, 17 декабря. Регулятор в ходе последнего в этом году заседания по денежно-кредитной политике (ДКП) ожидаемо повысил ключевую ставку наиболее широким шагом в текущем монетарном цикле, на 100 б.п., доведя ее значение до 8,5%. Это седьмое повышение с начала года, в результате чего ставка с марта в общей сложности выросла на 425 б.п. Обоснование решения также не претерпело особых изменений. Инфляция все еще превосходит ожидания. Существенный вклад в этот процесс вносят устойчивые факторы ввиду опережения спросом предложения. В сочетании с максимально завышенными инфляционными ожиданиями баланс рисков остается смещенным в сторону проинфляционного.

Решение регулятора совпало с консенсус-прогнозом инвесторов и нашей оценкой, поэтому заметной реакции рынка ОФЗ не последовало. Что касается основной интриги встречи, сигнала, который был послан рынку, то он остался достаточно жестким. Банк России допускает возможность дальнейшего повышения ключевой ставки на ближайших заседаниях (следующее намечено на 11 февраля 2022 г.).

Позже, в ходе пресс-конференции, Эльвира Набиуллина уточнила, что несмотря на то, что «повышение» в пресс-релизе указано в единственном числе, не исключено, что в конечном счете может потребоваться и не один шаг. Это связано с тем, что денежно-кредитные условия пока остаются недостаточно жесткими, чтобы обеспечить устойчивое снижения инфляции к цели. Таким образом, говорить об окончании цикла ужесточения монетарных условий сейчас преждевременно.

Мы, как и другие инвесторы, рассчитывали на то, что поскольку пик инфляции вероятнее всего уже пройден, регулятор воздержится от дальнейшего ужесточения монетарных параметров в следующем году. Таким образом, наш базовый сценарий предполагал, что 8,5% станет максимумом ключевой ставки в текущем цикле. С учетом по-прежнему жесткой риторики Банка России мы полагаем, что дальнейшее повышение ключевой ставки до 9% сейчас представляется более вероятным, чем ее сохранение на нынешнем уровне.

Мы все еще ожидаем, что в следующем году инфляция начнет устойчиво замедляться, и более резкого повышения ставки не потребуется. В любом случае, уже просматриваются перспективы окончания цикла ужесточения ДКП, что позитивно для сегмента гособлигаций в среднесрочной перспективе.

На внешних рынках на прошлой неделе можно выделить две яркие тенденции: падение доходности американских 10-летних казначейских облигаций (UST 10Y 1,37%), а также значительное удорожание страховки от российского риска - пятилетний CDS контракт поднялся до 134 п.п. Первое событие стало следствием возможного провала принятия инфраструктурного плана поддержки на $2 трлн. Во втором случае причиной стал скачок геополитических рисков. В целом ценовые колебания суверенных нот развивающихся стран на прошлой неделе были незначительные. Исключение составили рынки Турции и Украины. Долларовый российский выпуск Russia 47 завершил неделю с доходностью 3,58% (+2 б.п.)

Новости

Фосагро Углеродный налог ЕС. Первый вице-премьер России Андрей Белоусов заявил, что введение ЕС трансграничного углеродного сбора по удобрениям можно сравнить с заградительной пошлиной. Россией будут прорабатываться ответные шаги.

Не исключено, что данное заявление целесообразно расценивать как часть переговорного процесса. Так, в России может быть внедрена своя система платы за СО2 для сбора налогов в бюджет России, а не ЕС. Собранные средства теоретически могут быть использованы для поддержки отраслей, пострадавших от введения налога. Однако остается много неопределенности касательно нововведения.

Европейский налоговый механизм по углеродному следу в тестовом режиме заработает с 2023 г. и полноценно - с 2026 г. Точные параметры расчета налога пока не представлены. Вероятно, налог будет взиматься на выбросы, превышающие бенчмарк, который еще должен быть установлен.

На наш взгляд, есть шансы, что из производителей удобрений от углеродного налога Фосагро пострадает меньше всего. Ее основными конкурентами являются североамериканские и китайские компании, таким образом, Фосагро мало конкурирует с европейскими производителями, чьи интересы новый налог, в том числе, призван защищать. Кроме того, на ЕС традиционно приходится только около 30% продаж Фосагро. При этом изменение налогового законодательства в ЕС в контексте углеродной нейтральности в целом способствует продолжающемуся росту цен на удобрения в мире.

Softline объявила о запуске программы выкупа акций на общую сумму до $10 млн (капитализация $1,2 млрд). Максимальное количество ГДР, выкупленных в рамках реализации программы, не превысит 18,3 млн (до 10%). Buy-back запланирован до 13 декабря 2022 г. Акции будут выкупаться на открытом рынке. Цель программы - финансирование долгосрочного плана мотивации топ-менеджмента компании.

Норникель Совет директоров Норникеля утвердил бюджет на 2022 г.: размер инвестиций составит около $4 млрд, что почти в 1,5 раза больше, чем в 2021 г. Основные причины роста капвложений – развитие проектов роста добычи, расширение и модернизация перерабатывающих мощностей.

Норникель ожидаемо входит в период более высоких капзатрат, а, значит, FCF будет под давлением. В этом контексте Русалу (26% в Норникеле) невыгодно переходить на расчет дивидендов на основе FCF (за что высказывается менеджмент компании и основной акционер - Интеррос), уходя от текущего акционерного соглашения, действующего до конца 2022 г. Можно сказать, что Русал играет на стороне тех акционеров Норникеля, кто предпочитает высокие дивиденды.

Впереди мы можем увидеть один виток акционерных переговоров, однако вероятно, что выплаты дивидендов Норникеля за 2022 г. также будут рассчитаны исходя из показателя EBITDA, а не FCF.

Норникель объявил дивиденды за 9М21 в размере 1,523 тыс. руб. на акцию (дивдоходность – 7%). Дата закрытия реестра - 14 января 2022 г.

Газпром Спотовая цена газа в Европе превысила $1400/тыс. куб. м, что является максимальным показателем с начала октября, когда цена поднималась до $2000 за тысячу кубов. Газовые индексы Азии также растут - стоимость январского контракта Platts JKM составляет $1276 за тысячу кубометров.

В Европе сейчас падает генерация из возобновляемых источников. Так, в начале этой недели вклад ветровой генерации в выработку электроэнергии Европе упал до 10,1% против среднего значения 15,6% на неделе (6-12 декабря), согласно агентству Интерфакс. Уровень запасов газа в подземных хранилищах Европы составляет 62%, что на 17% ниже пятилетнего среднего значения.

Что касается Северного потока - 2, то Австрия продолжает поддерживать проект, согласно заявлению канцлера Карла Нехаммера. Канцлер рассчитывает, что Северный поток - 2, как и запланировано, в скором времени будет запущен.

Евраз СД рекомендовал промежуточные дивиденды $0.20 на акцию за 3К21 (в сумме $291,7 млн). Дивдоходность может составить 4,4%.

Дата закрытия реестра на получение дивидендов - 24 декабря, выплата назначена на 14 января.

Русал СД не принял решение по вопросу выплат дивидендов за 9М21 в связи с отсутствием консолидированной финансовой отчетности за этот период. Русал с середины 2020 г. отчитывается по МСФО только за полугодие и год, до этого отчетность была поквартальной.

Вопрос о выплате дивидендов за 9М21 будет рассмотрен на ВОСА 10 января 2022 г., в нем смогут принять участие акционеры по данным на 17 декабря 2021 г.

Вопрос дивидендов был вновь включен в повестку по просьбе Sual Partners, который контролирует 25,7% Русала. Обращение от Sual Partners поступило 30 ноября.

Акционер в этом году уже требовал выплаты дивидендов - за 1П21, заявив что в соответствии с политикой Русала, компания могла выплатить $904,5 млн в качестве дивидендов, начиная с 2019 г. Согласно Sual Partners, дивиденды по итогам 1П21 должны были составить $289,8 млн.

Русал последний раз выплачивал дивиденды за 2017 г. – в размере $0,0197 на акцию (всего около $300 млн, дивидендная доходность 2%), но из-за неблагоприятной рыночной конъюнктуры и санкций США отказался от выплат.

В 2021 г. финансовые показатели получили поддержку от высоких цен на алюминий, помимо этого, на прошлой неделе Норникель объявил дивиденды за 9М21 в размере 1,523 тыс. руб. на акцию (дивдоходность – 7%). Общая сумма выплат составит около $3,2 млрд, более четверти этой суммы получит Русал, чья доля в Норникеле составляет 26,25%. Также, Русал выручил порядка $1,4 млрд от продажи части акций Норникеля в ходе buy-back. Несмотря на это, основной акционер Русала – En+ (57%) не поддержал инициативу по возобновлению выплат в 1П21.

При этом в ноябре крупнейшие акционеры Русала En+ и Sual Partners объявили, что достигли договоренности о разделении компании на низкоуглеродный и высокоуглеродный бизнес. Ранее, spin-off высокоуглеродных активов, который объявили в мае, был заблокирован Sual Partners. По последним данным, процедуру разделения планируется завершить к концу 2022 г. Детали договоренности En+ и Sual Partners не раскрывались, но на наш взгляд нельзя исключать, что вопрос дивидендов также затрагивался.

Евраз СД одобрил выделение Распадской. Деконсолидация будет произведена путем распределения всех принадлежащих Евразу акций Распадской (примерно 90,9% от общего количества обыкновенных акций) среди акционеров металлургической компании. Акционеры Евраза могут получить 0,425547788 акции Распадской на каждую акцию Евраза, которой они будут владеть по состоянию на 15 февраля 2022 г.

Распределение акций Распадской между акционерами Евраза запланировано на 7 апреля, продажа акций в рамках альтернативного механизма - в октябре.

Структуры основных акционеров Евраза - Романа Абрамовича, Александра Абрамова и Александра Фролова - будут владеть минимум 53,72% Распадской после выделения.

Сбербанк Менеджмент еще раз подтвердил, что чистая прибыль Сбербанка на 2021 г. может превысить 1,2 трлн руб.

Начиная с 2021 г. госкомпании будут направлять на дивиденды не менее 50% чистой прибыли по МСФО, скорректированной на результаты «неденежных» и нерегулярных операций (переоценки, списания).

Объявленный прогноз может предполагать выплату дивидендов за 2021 г. в размере 600 млрд руб. (26,5 руб. на обыкновенную и привилегированную акцию, что подразумевает дивидендную доходность по обыкновенным акциям в размере 9,4%) против 422 млрд руб. за 2020 г. (18,7 руб./акция).

Лента покупает Утконос, таким образом, переходя в более «высокую лигу» ретейла. Сделка будет профинансирована за счет дополнительного выпуска акций МКПАО «Лента» и их размещения путем закрытой подписки в пользу «Севергрупп», в рамках которой «Севергрупп» приняла на себя обязательство по оплате уставного капитала МКПАО «Лента» в размере 20 млрд руб., а другие акционеры имеют преимущественное право приобретения дополнительных акций. Цена подписки составит 1 087 рублей за одну акцию, при этом сейчас цена составляет 1024 рубля.

Черкизово СД утвердил цену размещения новых акций на уровне 3063 руб./акция (средневзвешенная стоимость акции, сформировавшаяся на бирже за 31 день), объем допэмиссии составляет 10 261 753 акции. Таким образом, стоимость всего выпуска составляет 31,4 млрд рублей. Допэмиссия проводится в рамках выкупа 50% в СП Тамбовская индейка у испанской Grupo Fuertes.

Премия цены выкупа к вчерашнему закрытию составила 5,3%.

Segezha может выплатить дополнительные дивиденды по итогам всего 2021 г. к уже объявленным 6,6 млрд руб. (дивидендная доходность – 3,3%) за 9M21. Дивидендная политика компании предполагает выплаты в 2021-2023 гг. в диапазоне 3-5,5 млрд руб. Таким образом, выплаты за 9М21 уже превысили этот показатель.

Новость позитивна для бумаг компании.

Спрос на риск снизится к концу года, но в начале следующего года опасения по поводу распространения омикрон-штамма ослабнут, учитывая продолжение вакцинации по всему миру, обеспечивающей высокий иммунитет, высокую эффективность существующих вакцин от коронавируса от Moderna и Pfizer и новые терапевтические препараты, в частности таблетки Merck, Pfizer от Covid-19.

Мы считаем, что второе полугодие 2022 г. ознаменует собой конец глобальной пандемии, а до этого нас ждет возобновление масштабного перехода от акций роста к акциям стоимости, который продолжался с октября 2020 по май 2021 г.

Таким образом, мы видим большой потенциал у акций стоимости, к которым относятся международные нефтегазовые, транспортные компании, провайдеры второстепенных товаров и услуг, а также развлекательно-досуговых услуг. Значительный потенциал роста также у высокодоходных облигаций развивающихся стран, в частности стран Латинской Америки, Египта и Турции.

Текущий спред между акциями роста и акциями стоимости составляет 280%, в то время как средний спред за 20 лет составляет всего 30%, величина текущего спреда представляется абсурдной и неоправданной и выходит за рамки исторических данных.

К основным рыночным рискам относятся рост геополитической напряженности, энергетический кризис, приводящий к неопределенности в отношении инфляции, и денежно-кредитная политика.

Нормализованный разрыв в динамике между Nasdaq и Dow Jones, %

Мировые центральные банки подают неоднозначные сигналы, относящиеся к ДКП

На данный момент рисковые настроения инвесторов ухудшаются из-за опасений по поводу неопределенности ввиду распространения омикрон-штамма коронавируса, глобального экономического спроса и инфляции на фоне «ястребиного» настроя мировых центральных банков. Прошлая неделя была негативной для спроса на риск на рынках акций и высокодоходных облигаций из-за «жестких» комментариев ФРС США. Регулятор удивил инвесторов, допустив три повышения ставки (по нашим прогнозам, март/июнь/сентябрь), отказавшись от таргетирования инфляции ниже 2% и приняв показатель выше 2% как новую норму. Однако, похоже, это не отразилось на долгосрочной доходности казначейских облигаций США, поскольку инвесторы считают, что цикл ужесточения ФРС будет носить временный характер и впереди нас ждёт рецессия.

В настоящее время два основных центральных банка настроены более «жестко», чем другие – это ФРС и Банк Англии, но ведущие ЦБ развитых стран по-прежнему придерживаются стимулирующей ДКП, которая исключает значительное сокращение средств на их балансе.

Банк Англии первым среди стран G7 повысил ставки на 0,15-0,25%, но в отличие от США продолжит скупать облигации. ЕЦБ оставит ставки без изменений, но сократит объем покупки облигаций.

Япония будет смягчать денежно-кредитную политику и сохранять ставки без изменений до тех пор, пока инфляция не вырастет (это единственная развитая страна с падающими потребительскими ценами), Китай будет смягчать денежно-кредитную и бюджетно-налоговую политику из-за чрезмерного ужесточения регулирования, которое привело к экономическому спаду.

Народный Банк Китая - первый среди ведущих ЦБ изменил свою монетарную политику и впервые с апреля 2020 г. снизил базовую процентную ставку по кредитам (loan prime rate, LPR) с 3,85% до 3,8% и норму обязательных резервов (RRR) – на 0,5%, впервые с июля 2021 г. Регулятор также увеличит объем программы бюджетно-налогового стимулирования в следующем году, поэтому экономика страны может значительно восстановиться в следующем году, что будет способствовать росту мирового спроса на сырьевые товары.

Китайская ставка кредитования на один год, %

Динамика рынков на прошлой неделе

Главный аутсайдер за неделю в секторальном разрезе Из-за опасений по поводу спроса нефтесервисные компании стали главными аутсайдерами (-7%), а цены на нефть упали на 4,4%. На вчерашней сессии нефть подешевела еще на 3% ввиду опасений по поводу спроса, которые не оправданы, так как текущий уровень цен на нефть отражает нереалистичный сценарий падения спроса на 7-10 млн б/с и остановку международного авиасообщения в следующем квартале. Волатильность во многом обусловлена избыточным левериджем на рынке опционов, хотя у большинства инвесторов открыты опционы с длинной гаммой из-за высокой ликвидности и дешевого капитала, а также тактических возможностей на рынке акций стоимости.

Китайский сектор потребительских товаров стал вторым в антирейтинге за неделю, потеряв более 6% на фоне геополитической напряженности с США, опасений делистинга местных компаний и распродажи на мировом IT-рынке, что привело к снижению Nasdaq на 3% за неделю с 13 по 17 декабря. Также снизились европейские бенчмарки, в частности DAX (-3%).

Несмотря на распродажу на прошлой неделе, мировые акции потеряли всего 1% благодаря росту акций компаний сферы здравоохранения, в первую очередь Moderna, Pfizer и других, а также акций провайдеров коммунальных услуг и международных девелоперов.

Бумаги европейских банков подорожали на 1%, так как повышения ставки в 2022 г. не ожидается. При этом объем программы количественного смягчения/покупки облигаций ЕЦБ несколько сократился, что отражает тот факт, что негативное влияние пандемии на среднесрочную инфляцию прекратилось.

Самым перепроданным активом за неделю стал коксующийся уголь, подешевевший более чем на 17% из-за роста предложения, однако цены на энергетический уголь продолжают повышаться благодаря удорожанию газа.

Самая перепроданная валюта за неделю стала турецкая лира, которая упала более чем на 27% за неделю, или на 58% к доллару с начала года. К доллару укрепились лишь юань (+2,5%) и рубль (+0,5%). Распродажа лиры преимущественно обусловлена снижением ставок в условиях роста инфляции.

Лучший актив за неделю Европейские цены на газ обновили максимум, поднявшись до €140/МВт·ч, более чем на 30% – за неделю и на 600% – с начала года, что может привести к значительным экономическим последствиям и росту инфляции, если спрос не снизится из-за скачка цен и задержек в производстве из-за карантина и снижения потребительских расходов.

Лидеры роста среди фондовых рынков Мексика прибавила более чем на 5% за неделю, Чили – 2%, ЮАР и Филиппины – более 1%. Российский рынок акций закрылся без изменений, так как Газпром продолжает отставать от ралли на рынке газа, а также ввиду геополитической напряженности из-за Украины и НАТО, которая сохранится в течение некоторого времени.

Цены на голландский газ на TTF, €/МВт·ч, и цены на нефть Brent, $/барр.

Зарубежные рынки – предстоящая неделя

Эта предрождественская неделя будет очень короткой, так как рынок облигаций США будет закрыт с четверга, а акций - с пятницы. Основными событиями станут пресс-конференция Владимира Путина и выход макроэкономической статистики в США.

Среда, 22 декабря

США: данные по запасам нефти от Минэнерго (EIA)

Европейская комиссия может признать инвестиции в газовые и атомные электростанции «зелеными» инвестиций при соблюдении определенных условий

Израиль, Россия: промышленное производство

Великобритания: ВВП

США: Индекс доверия потребителей CB, продажи на вторичном рынке жилья, ВВП

Четверг, 23 декабря

Россия: ежегодная большая пресс-конференция Владимира Путина

Япония: председатель ЦБ Харухико Курода выступит на мероприятии Японской бизнес-федерации

Ассоциация отрасли ценных бумаг и финансовых рынков США рекомендует установить короткий торговый день (до 14:00 EDT) на рынке облигаций в преддверии Рождества. Фондовый рынок работает в обычном режиме

США: доходы потребителей, продажи новостроек, объём заказов на товары длительного пользования, индекс настроения потребителей Мичиганского Университета, число первичных заявок на пособие по безработице

Пятница, 24 декабря

США: рынки закрыты

Европа: на рынках короткий рабочий день

· Мексика: торговля

Сингапур: промышленное производство

Япония, Малайзия: ИПЦ

Япония: объем строительства новых домов

Российский рынок за неделю

За прошлую неделю рубль ослаб к доллару и к евро до 74,13 руб. и 83,33 руб., соответственно. Индекс Мосбиржи снизился на 0,98%, РТС - на 1,81%.

Лидеры роста и падения

-277.png)

Лидерами роста стали Мечел (ао: +14,89%; ап: +10,38), Транснефть (+4,75%), Полюс (+3,73%), Сургутнефтегаз (ао +3,11%), Газпром нефть (+2,99%), Татнефть (+2,63%).

В число аутсайдеров вошли ЛСР (-16,92%), М.Видео (-11,88%), Окей (-11,76%), НКНХ (-9,6%), ПИК (-9,53%), Россети (-8,06%), Headhunter (-7,94%).

Долговой рынок

Завершившаяся неделя оказалась успешной для рублевых гособлигаций на фоне последних важных событий для рынка в уходящем году. После слабого начала недели покупателям удалось все же одержать верх, в результате чего доходность на среднем и длинном участках кривой опустилась на 10-12 б.п. Короткие ОФЗ также дорожали, однако снижение их доходности оказалось более скромным - в пределах 5-6 б.п.

В среду состоялся предпоследний в этом году аукционный день. Несмотря на не самую позитивную рыночную конъюнктуру, Минфин решил выступить с первичным предложением в размере 50 млрд руб., анонсировав восьмилетний «классический» выпуск 26237 (30 млрд руб.) и 15-летнюю серию 26240 (20 млрд руб.). Итоги аукционов оказались не самыми успешными, поскольку ведомство осталось верным своей тактике, отдавая приоритет доходности перед объемами.

Более короткий лот пользовался лучшим спросом, собрав заявки на 42 млрд руб. Из них на рынок ушло чуть более 15 млрд руб. со средневзвешенной доходностью 8,71% (на уровне закрытия днем ранее).

Что касается более длинной бумаги, то спрос на нее оказался примерно вдвое ниже предложенного объема. В итоге были размещены бумаги на 9,6 млрд руб. с доходностью, незначительно превышающей вторичные торги - 8,6% годовых.

Еженедельные данные по инфляции в России вновь несколько приободрили рынок, усилив надежду на то, что пик роста потребительских цен был пройден в ноябре. Так, инфляция с 7 по 13 декабря осталась на нетипично низком для этого периода уровне, всего 0,06% (0,07% неделей ранее). Таким образом, в годовом значении инфляция замедлилась до 8,11% по сравнению с пиковыми 8,4%. Безусловно, говорить об устойчивости тренда пока рано, поскольку на показатели влияют разовые факторы, а именно скачок цен на туристические услуги.

Банк России подтвердил данный тезис при принятии очередного решения по монетарной политике в минувшую пятницу, 17 декабря. Регулятор в ходе последнего в этом году заседания по денежно-кредитной политике (ДКП) ожидаемо повысил ключевую ставку наиболее широким шагом в текущем монетарном цикле, на 100 б.п., доведя ее значение до 8,5%. Это седьмое повышение с начала года, в результате чего ставка с марта в общей сложности выросла на 425 б.п. Обоснование решения также не претерпело особых изменений. Инфляция все еще превосходит ожидания. Существенный вклад в этот процесс вносят устойчивые факторы ввиду опережения спросом предложения. В сочетании с максимально завышенными инфляционными ожиданиями баланс рисков остается смещенным в сторону проинфляционного.

Решение регулятора совпало с консенсус-прогнозом инвесторов и нашей оценкой, поэтому заметной реакции рынка ОФЗ не последовало. Что касается основной интриги встречи, сигнала, который был послан рынку, то он остался достаточно жестким. Банк России допускает возможность дальнейшего повышения ключевой ставки на ближайших заседаниях (следующее намечено на 11 февраля 2022 г.).

Позже, в ходе пресс-конференции, Эльвира Набиуллина уточнила, что несмотря на то, что «повышение» в пресс-релизе указано в единственном числе, не исключено, что в конечном счете может потребоваться и не один шаг. Это связано с тем, что денежно-кредитные условия пока остаются недостаточно жесткими, чтобы обеспечить устойчивое снижения инфляции к цели. Таким образом, говорить об окончании цикла ужесточения монетарных условий сейчас преждевременно.

Мы, как и другие инвесторы, рассчитывали на то, что поскольку пик инфляции вероятнее всего уже пройден, регулятор воздержится от дальнейшего ужесточения монетарных параметров в следующем году. Таким образом, наш базовый сценарий предполагал, что 8,5% станет максимумом ключевой ставки в текущем цикле. С учетом по-прежнему жесткой риторики Банка России мы полагаем, что дальнейшее повышение ключевой ставки до 9% сейчас представляется более вероятным, чем ее сохранение на нынешнем уровне.

Мы все еще ожидаем, что в следующем году инфляция начнет устойчиво замедляться, и более резкого повышения ставки не потребуется. В любом случае, уже просматриваются перспективы окончания цикла ужесточения ДКП, что позитивно для сегмента гособлигаций в среднесрочной перспективе.

На внешних рынках на прошлой неделе можно выделить две яркие тенденции: падение доходности американских 10-летних казначейских облигаций (UST 10Y 1,37%), а также значительное удорожание страховки от российского риска - пятилетний CDS контракт поднялся до 134 п.п. Первое событие стало следствием возможного провала принятия инфраструктурного плана поддержки на $2 трлн. Во втором случае причиной стал скачок геополитических рисков. В целом ценовые колебания суверенных нот развивающихся стран на прошлой неделе были незначительные. Исключение составили рынки Турции и Украины. Долларовый российский выпуск Russia 47 завершил неделю с доходностью 3,58% (+2 б.п.)

Новости

Фосагро Углеродный налог ЕС. Первый вице-премьер России Андрей Белоусов заявил, что введение ЕС трансграничного углеродного сбора по удобрениям можно сравнить с заградительной пошлиной. Россией будут прорабатываться ответные шаги.

Не исключено, что данное заявление целесообразно расценивать как часть переговорного процесса. Так, в России может быть внедрена своя система платы за СО2 для сбора налогов в бюджет России, а не ЕС. Собранные средства теоретически могут быть использованы для поддержки отраслей, пострадавших от введения налога. Однако остается много неопределенности касательно нововведения.

Европейский налоговый механизм по углеродному следу в тестовом режиме заработает с 2023 г. и полноценно - с 2026 г. Точные параметры расчета налога пока не представлены. Вероятно, налог будет взиматься на выбросы, превышающие бенчмарк, который еще должен быть установлен.

На наш взгляд, есть шансы, что из производителей удобрений от углеродного налога Фосагро пострадает меньше всего. Ее основными конкурентами являются североамериканские и китайские компании, таким образом, Фосагро мало конкурирует с европейскими производителями, чьи интересы новый налог, в том числе, призван защищать. Кроме того, на ЕС традиционно приходится только около 30% продаж Фосагро. При этом изменение налогового законодательства в ЕС в контексте углеродной нейтральности в целом способствует продолжающемуся росту цен на удобрения в мире.

Softline объявила о запуске программы выкупа акций на общую сумму до $10 млн (капитализация $1,2 млрд). Максимальное количество ГДР, выкупленных в рамках реализации программы, не превысит 18,3 млн (до 10%). Buy-back запланирован до 13 декабря 2022 г. Акции будут выкупаться на открытом рынке. Цель программы - финансирование долгосрочного плана мотивации топ-менеджмента компании.

Норникель Совет директоров Норникеля утвердил бюджет на 2022 г.: размер инвестиций составит около $4 млрд, что почти в 1,5 раза больше, чем в 2021 г. Основные причины роста капвложений – развитие проектов роста добычи, расширение и модернизация перерабатывающих мощностей.

Норникель ожидаемо входит в период более высоких капзатрат, а, значит, FCF будет под давлением. В этом контексте Русалу (26% в Норникеле) невыгодно переходить на расчет дивидендов на основе FCF (за что высказывается менеджмент компании и основной акционер - Интеррос), уходя от текущего акционерного соглашения, действующего до конца 2022 г. Можно сказать, что Русал играет на стороне тех акционеров Норникеля, кто предпочитает высокие дивиденды.

Впереди мы можем увидеть один виток акционерных переговоров, однако вероятно, что выплаты дивидендов Норникеля за 2022 г. также будут рассчитаны исходя из показателя EBITDA, а не FCF.

Норникель объявил дивиденды за 9М21 в размере 1,523 тыс. руб. на акцию (дивдоходность – 7%). Дата закрытия реестра - 14 января 2022 г.

Газпром Спотовая цена газа в Европе превысила $1400/тыс. куб. м, что является максимальным показателем с начала октября, когда цена поднималась до $2000 за тысячу кубов. Газовые индексы Азии также растут - стоимость январского контракта Platts JKM составляет $1276 за тысячу кубометров.

В Европе сейчас падает генерация из возобновляемых источников. Так, в начале этой недели вклад ветровой генерации в выработку электроэнергии Европе упал до 10,1% против среднего значения 15,6% на неделе (6-12 декабря), согласно агентству Интерфакс. Уровень запасов газа в подземных хранилищах Европы составляет 62%, что на 17% ниже пятилетнего среднего значения.

Что касается Северного потока - 2, то Австрия продолжает поддерживать проект, согласно заявлению канцлера Карла Нехаммера. Канцлер рассчитывает, что Северный поток - 2, как и запланировано, в скором времени будет запущен.

Евраз СД рекомендовал промежуточные дивиденды $0.20 на акцию за 3К21 (в сумме $291,7 млн). Дивдоходность может составить 4,4%.

Дата закрытия реестра на получение дивидендов - 24 декабря, выплата назначена на 14 января.

Русал СД не принял решение по вопросу выплат дивидендов за 9М21 в связи с отсутствием консолидированной финансовой отчетности за этот период. Русал с середины 2020 г. отчитывается по МСФО только за полугодие и год, до этого отчетность была поквартальной.

Вопрос о выплате дивидендов за 9М21 будет рассмотрен на ВОСА 10 января 2022 г., в нем смогут принять участие акционеры по данным на 17 декабря 2021 г.

Вопрос дивидендов был вновь включен в повестку по просьбе Sual Partners, который контролирует 25,7% Русала. Обращение от Sual Partners поступило 30 ноября.

Акционер в этом году уже требовал выплаты дивидендов - за 1П21, заявив что в соответствии с политикой Русала, компания могла выплатить $904,5 млн в качестве дивидендов, начиная с 2019 г. Согласно Sual Partners, дивиденды по итогам 1П21 должны были составить $289,8 млн.

Русал последний раз выплачивал дивиденды за 2017 г. – в размере $0,0197 на акцию (всего около $300 млн, дивидендная доходность 2%), но из-за неблагоприятной рыночной конъюнктуры и санкций США отказался от выплат.

В 2021 г. финансовые показатели получили поддержку от высоких цен на алюминий, помимо этого, на прошлой неделе Норникель объявил дивиденды за 9М21 в размере 1,523 тыс. руб. на акцию (дивдоходность – 7%). Общая сумма выплат составит около $3,2 млрд, более четверти этой суммы получит Русал, чья доля в Норникеле составляет 26,25%. Также, Русал выручил порядка $1,4 млрд от продажи части акций Норникеля в ходе buy-back. Несмотря на это, основной акционер Русала – En+ (57%) не поддержал инициативу по возобновлению выплат в 1П21.

При этом в ноябре крупнейшие акционеры Русала En+ и Sual Partners объявили, что достигли договоренности о разделении компании на низкоуглеродный и высокоуглеродный бизнес. Ранее, spin-off высокоуглеродных активов, который объявили в мае, был заблокирован Sual Partners. По последним данным, процедуру разделения планируется завершить к концу 2022 г. Детали договоренности En+ и Sual Partners не раскрывались, но на наш взгляд нельзя исключать, что вопрос дивидендов также затрагивался.

Евраз СД одобрил выделение Распадской. Деконсолидация будет произведена путем распределения всех принадлежащих Евразу акций Распадской (примерно 90,9% от общего количества обыкновенных акций) среди акционеров металлургической компании. Акционеры Евраза могут получить 0,425547788 акции Распадской на каждую акцию Евраза, которой они будут владеть по состоянию на 15 февраля 2022 г.

Распределение акций Распадской между акционерами Евраза запланировано на 7 апреля, продажа акций в рамках альтернативного механизма - в октябре.

Структуры основных акционеров Евраза - Романа Абрамовича, Александра Абрамова и Александра Фролова - будут владеть минимум 53,72% Распадской после выделения.

Сбербанк Менеджмент еще раз подтвердил, что чистая прибыль Сбербанка на 2021 г. может превысить 1,2 трлн руб.

Начиная с 2021 г. госкомпании будут направлять на дивиденды не менее 50% чистой прибыли по МСФО, скорректированной на результаты «неденежных» и нерегулярных операций (переоценки, списания).

Объявленный прогноз может предполагать выплату дивидендов за 2021 г. в размере 600 млрд руб. (26,5 руб. на обыкновенную и привилегированную акцию, что подразумевает дивидендную доходность по обыкновенным акциям в размере 9,4%) против 422 млрд руб. за 2020 г. (18,7 руб./акция).

Лента покупает Утконос, таким образом, переходя в более «высокую лигу» ретейла. Сделка будет профинансирована за счет дополнительного выпуска акций МКПАО «Лента» и их размещения путем закрытой подписки в пользу «Севергрупп», в рамках которой «Севергрупп» приняла на себя обязательство по оплате уставного капитала МКПАО «Лента» в размере 20 млрд руб., а другие акционеры имеют преимущественное право приобретения дополнительных акций. Цена подписки составит 1 087 рублей за одну акцию, при этом сейчас цена составляет 1024 рубля.

Черкизово СД утвердил цену размещения новых акций на уровне 3063 руб./акция (средневзвешенная стоимость акции, сформировавшаяся на бирже за 31 день), объем допэмиссии составляет 10 261 753 акции. Таким образом, стоимость всего выпуска составляет 31,4 млрд рублей. Допэмиссия проводится в рамках выкупа 50% в СП Тамбовская индейка у испанской Grupo Fuertes.

Премия цены выкупа к вчерашнему закрытию составила 5,3%.

Segezha может выплатить дополнительные дивиденды по итогам всего 2021 г. к уже объявленным 6,6 млрд руб. (дивидендная доходность – 3,3%) за 9M21. Дивидендная политика компании предполагает выплаты в 2021-2023 гг. в диапазоне 3-5,5 млрд руб. Таким образом, выплаты за 9М21 уже превысили этот показатель.

Новость позитивна для бумаг компании.

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба