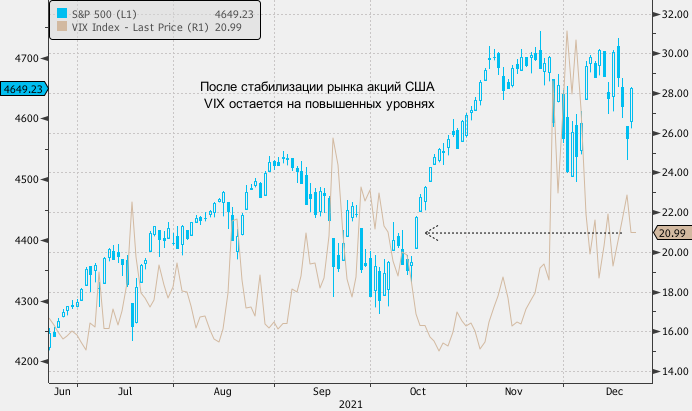

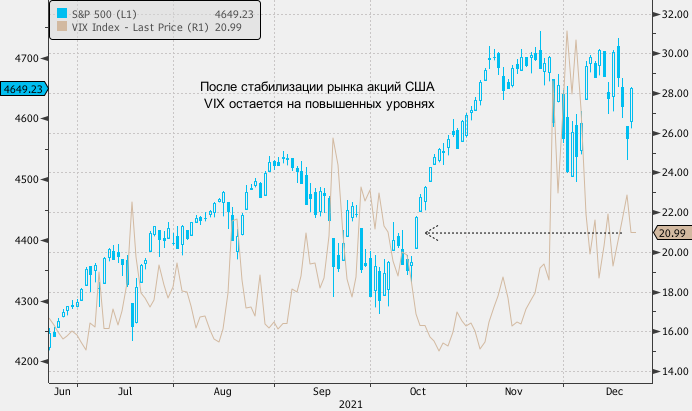

Обнаружение нового варианта Covid-19-Omicron, о котором было объявлено 26 ноября, заметно испугало инвесторов. На это указывает не только резкое снижение рынка акций США, которому сопутствовал такой же резкий рост подразумеваемой волатильности, но и инвертирование кривой фьючерсов на VIX. Кроме того, VIX остается на повышенных уровнях, даже после сильного отскока S&P 500, который говорит о некоторой стабилизации рынка

Как правило, отдаленное будущее выглядит более неопределенным, чем ближайшее, поэтому кривая фьючерсов на индекс волатильности VIX обычно находится в состоянии контанго. Иными словами, чем дальше в будущее — тем выше подразумеваемая (ожидаемая) волатильность рынка. Но после обнаружения омикрона кривая VIX на какое-то время инвертировалась, т. е. инвесторы посчитали неопределенность ближайшего будущего более высокой, нежели отдаленного.

С тех пор прошел почти месяц, и кривая фьючерсов на VIX вернулась в привычное состояние контанго. Тем не менее, в целом она находится заметно выше исторических значений, что, с одной стороны, говорит о сохранении повышенной тревожности рынка, а с другой — создает предпосылки для его роста.

Во-первых, рост подразумеваемой волатильности S&P 500 говорит о повышенном спросе на пут-опционы, которые инвесторы обычно покупают у дилеров, а те хеджируют эти сделки продажей фьючерсов. По мере экспирации (или продажи инвесторами) этих пут-опционов у дилеров отпадает необходимость в защите своих позиций, и они откупают фьючерсы, толкая рынок вверх. Эта ситуация немного похожа на так называемый гамма-сквиз, который активно использовался в прошлом году розничными спекулянтами и институциональными инвесторами, включая Softbank. Тогда они массово скупали колл-опционы на отдельные акции, вынуждая дилеров покупать базовый актив, тем самым провоцируя его рост.

А, во-вторых, подобная ситуация наблюдалась большую часть текущего года, и ничуть не мешала рынку акций США достигать все новых исторических максимумов. В частности, средняя реализованная волатильность S&P 500 в 2021 году вернулась к докризисным уровням, тогда как подразумеваемая волатильность — нет. Аналитики Goldman Sachs считают это не столько хеджированием рисков снижения рынка, сколько общей ставкой на возвращение волатильности к более высоким уровням 2020 года. Но сути это не меняет, и при прочих равных снижение премии за риск, заложенной в кривой фьючерсов на VIX, должно оказать поддержку S&P 500.

Кроме того, по мнению стратега Nomura Чарли МакЭллиготта, динамика рынка производных инструментов указывает на потенциал роста S&P 500 к концу года, который может быть усилен сокращающейся ликвидностью. А аналитик Goldman Sachs Скотт Рубнер напоминает, что в январе обычно наблюдается максимальный в году приток капитала на рынок акций США, и прогнозирует, что в следующем месяце он составит $125 млрд (аналитики Deutsche Bank полагают, что в 2022 году приток капитала на рынок акций США вырастет до $1 трлн с $650 млрд в 2021 году).

Вчера рынок акций США хорошо отскочил после трехдневного снижения, и наилучшую динамику среди подотраслей S&P 500 показали главные аутсайдеры последних месяцев: казино, операторы отелей, круизные и авиакомпании. В последние месяцы их акции заметно подешевели и теперь сильно перепроданы. Похожим образом эти сектора обозначили локальное дно в июле-августе, когда заболеваемость штаммом «дельта» в США и Великобритании выходила на максимальные значения. На днях мы обновили инвестиционные идеи на покупку акций круизных компаний Carnival и Norwegian Cruise Line Holdings. Идеальную точку входа в позицию найти практически невозможно, но любой трейдер мечтает купить по минимальной цене.

Как правило, отдаленное будущее выглядит более неопределенным, чем ближайшее, поэтому кривая фьючерсов на индекс волатильности VIX обычно находится в состоянии контанго. Иными словами, чем дальше в будущее — тем выше подразумеваемая (ожидаемая) волатильность рынка. Но после обнаружения омикрона кривая VIX на какое-то время инвертировалась, т. е. инвесторы посчитали неопределенность ближайшего будущего более высокой, нежели отдаленного.

С тех пор прошел почти месяц, и кривая фьючерсов на VIX вернулась в привычное состояние контанго. Тем не менее, в целом она находится заметно выше исторических значений, что, с одной стороны, говорит о сохранении повышенной тревожности рынка, а с другой — создает предпосылки для его роста.

Во-первых, рост подразумеваемой волатильности S&P 500 говорит о повышенном спросе на пут-опционы, которые инвесторы обычно покупают у дилеров, а те хеджируют эти сделки продажей фьючерсов. По мере экспирации (или продажи инвесторами) этих пут-опционов у дилеров отпадает необходимость в защите своих позиций, и они откупают фьючерсы, толкая рынок вверх. Эта ситуация немного похожа на так называемый гамма-сквиз, который активно использовался в прошлом году розничными спекулянтами и институциональными инвесторами, включая Softbank. Тогда они массово скупали колл-опционы на отдельные акции, вынуждая дилеров покупать базовый актив, тем самым провоцируя его рост.

А, во-вторых, подобная ситуация наблюдалась большую часть текущего года, и ничуть не мешала рынку акций США достигать все новых исторических максимумов. В частности, средняя реализованная волатильность S&P 500 в 2021 году вернулась к докризисным уровням, тогда как подразумеваемая волатильность — нет. Аналитики Goldman Sachs считают это не столько хеджированием рисков снижения рынка, сколько общей ставкой на возвращение волатильности к более высоким уровням 2020 года. Но сути это не меняет, и при прочих равных снижение премии за риск, заложенной в кривой фьючерсов на VIX, должно оказать поддержку S&P 500.

Кроме того, по мнению стратега Nomura Чарли МакЭллиготта, динамика рынка производных инструментов указывает на потенциал роста S&P 500 к концу года, который может быть усилен сокращающейся ликвидностью. А аналитик Goldman Sachs Скотт Рубнер напоминает, что в январе обычно наблюдается максимальный в году приток капитала на рынок акций США, и прогнозирует, что в следующем месяце он составит $125 млрд (аналитики Deutsche Bank полагают, что в 2022 году приток капитала на рынок акций США вырастет до $1 трлн с $650 млрд в 2021 году).

Вчера рынок акций США хорошо отскочил после трехдневного снижения, и наилучшую динамику среди подотраслей S&P 500 показали главные аутсайдеры последних месяцев: казино, операторы отелей, круизные и авиакомпании. В последние месяцы их акции заметно подешевели и теперь сильно перепроданы. Похожим образом эти сектора обозначили локальное дно в июле-августе, когда заболеваемость штаммом «дельта» в США и Великобритании выходила на максимальные значения. На днях мы обновили инвестиционные идеи на покупку акций круизных компаний Carnival и Norwegian Cruise Line Holdings. Идеальную точку входа в позицию найти практически невозможно, но любой трейдер мечтает купить по минимальной цене.

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба