30 декабря 2021 Открытие Кочетков Андрей

Прошедший год оказался щедрым для инвесторов. Однако его концовка заставляет задуматься о проблемах, которые ждут в году грядущем.

Индекс МосБиржи поднялся за год почти на 14,8%, а индекс РТС — почти на 14,2%. Диапазон торговли индекса МосБиржи за год составил от 3267,39 п. до 4292,68 п. Осенний период российский рынок явно провалил, но далеко не по причинам внутреннего характера: резкий рост геополитической напряжённости существенно сократил прибыли инвесторов. Однако в этом направлении всё же появляются надежды, так как в начале января 2022 года запланированы переговоры в форматах Россия-США и Россия-НАТО по вопросам безопасности.

6 отраслевых индексов «МосБиржи» завершают год в плюсе и 4 в минусе. Наиболее сильный рост показали секторы химии и нефтехимии (более 64%), а также строительных компаний (более 45%). Аутсайдерами стали информационные технологии (почти -19%) и электроэнергетика (почти -15,5%).

Зарубежные площадки продемонстрировали более сильную динамику. Европейский STOXX 600 поднялся на 22%, американский S&P 500 — на 27%. Нефть за год выросла почти на 50%.

В течение года рынки управлялись тремя главными факторами: коронавирус, стимулы и инфляция. Если в начале года преобладало влияние стимулов, и центральные банки даже не задумывались об их сокращении, то в середине года доминировали страхи, связанные с распространением штамма COVID-19-Delta. В конце года появился штамм Omicron, но его влияние на рынки было непродолжительным. Некоторые специалисты даже называют его природной вакциной, так как распространяется он быстрее предшественников, но существенно менее опасен.

Но год принёс важное изменение – все научились жить и работать в новых условиях. Бизнес адаптировал свои производственные процессы, изменил продукты и услуги в соответствии с новой реальностью. Можно резюмировать, что все научились быть более адаптивными: государственные органы, бизнес и граждане. Особенно хорошо этот эффект виден в развитых странах. В том числе поэтому многие фондовые сейчас индексы находятся в районе исторических максимумов, несмотря на пиковые значения по заболеваемости в ряде европейский стран и США.

Более проблемной для рынков в новом году может стать вопрос инфляции. В Еврозоне она превышает 5%, в США подбирается к 7%, а в России по итогам года может составить 8,4% На этом фоне регуляторы начали задумываться о сокращении стимулов, а то и приступать к нему. Банк Англии повысил ставку на декабрьском заседании, ФРС, вероятно, свернёт программу покупки облигаций уже в марте, а не в июне, как изначально предполагалось.

ЦБ РФ стремительно повысил ключевую ставку до 8,5%. Собственно говоря, именно повышение ставки стало одной из причин слабости рубля во II полугодии, но также закладывает существенный потенциал его укрепления в 2022 году. За прошедший год рубль преимущественно укреплялся, но всё же не смог завершить его в плюсе (2020 год пара USD-RUB завершила на уровне 74,42). Впрочем, в паре с евро у рубля больше достижений: прошлый год пара завершила на отметке 91,52. В течение года доллар торговался в диапазоне 69,21–78,01, а евро — 80,42–92,98.

В базовом сценарии мы ожидаем к концу 2022 года доллар около 70,0 рублей, а евро — около 77,7, однако среднегодовой курс может составить 68,6 за доллар и 77,8 за евро. Естественно, что при реализации негативного геополитического сценария подобный прогноз вряд ли сбудется, но пока мы оцениваем вероятность такого хода событий, как очень низкую.

Ожидания по фондовому рынку также остаются умеренно позитивными, так как отечественные акции традиционно остаются недооценёнными. Тем не менее, по объёму дивидендных выплат в текущем году российский рынок уступает лишь китайскому, а вот по размеру дивидендной доходности он упорно занимает первую строчку в мире. Лишь геополитические факторы сдерживают его рост, но есть надежда, что начало диалога с Западом смягчит ситуацию, и новый 2022 год окажется вполне успешным.

Автор блока: Алексей Павлов, главный аналитик, российский рынок акций

В целом 2021 год прошел под знаком глобального сырьевого ралли, и потому в числе лидеров роста на российском рынке преобладали соответствующие акции. В частности, за прошедший год в диапазоне от 50% до 100% выросла капитализация «Газпрома», «Газпром нефти», «Мечела» и «Фосагро», более чем удвоились в стоимости бумаги «Русала», ВСМПО-Ависма и «Акрона», почти утроились акции «Распадской», и в четыре раза подскочили «префы» «Мечела». Впрочем, лучшую динамику продемонстрировали акции дебютанта ГК «Самолет» (пятикратный рост), который только в конце 2020 года провел первичное размещение на Московской бирже.

Автор блока: Алексей Корнилов, ведущий аналитик, международный рынок акций

По предварительным результатам, 2021 год для американского рынка акций оказался еще более успешным, чем 2020. Год прошел под эгидой восстановления экономики после пандемии, но в процессе восстановительный рост перешёл в рост поступательный, что положительно сказалось на поведении основных индексов. Основными бенефициарами выступили глобальные капитализированные компании, обладающие серьёзными конкурентными преимуществами в своих областях, в первую очередь, технологического сектора. За две торговые сессии до окончания года результаты распределились следующим образом: индекс S&P 500 вырос на 27,6%, Dow Jones прибавил 19,2%, а Nasdaq Composite в плюсе на 22,3%. Индекс малых компаний Russell 2000 вырос на 13,9%.

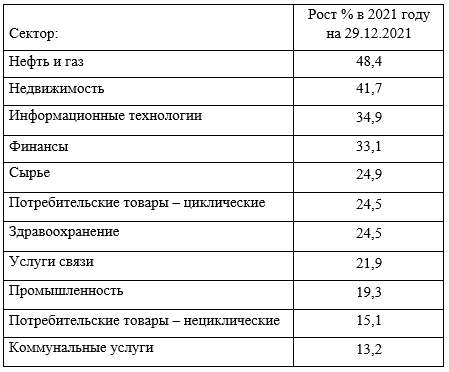

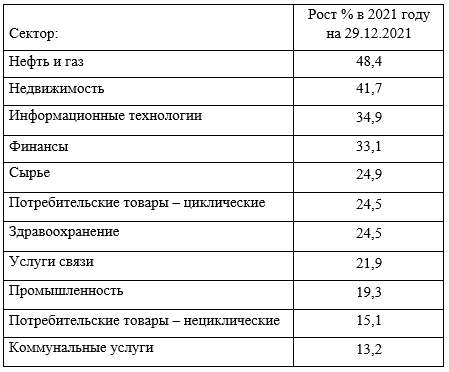

Все секторы S&P 500 демонстрируют положительный результат:

2021 год для рублёвого долгового рынка проходил под знаком растущей инфляции и шагов, которые предпринимал Банк России для ее сдерживания. Инфляция в России за год разогналась до порядка 8,39% с 4,9% в 2020 году и с 3,0% в 2019 году. В итоге в 2021 году ЦБ увеличил ключевую ставку с 4,25% до 8,50%.

С начала 2021 года доходности по ОФЗ поднялись в среднем на 285 б.п. По коротким займам (дюрацией до 3 лет) рост составил 345 б.п. — с 4,87% годовых до 8,32% годовых, по среднесрочным выпускам (дюрацией от 3 до 5 лет) на 282 б.п. — с 5,60% годовых до 8,42% годовых; по долгосрочным ОФЗ (дюрацией более 3 лет) на 224 б.п. — с 6,17% годовых до 8,41% годовых.

В результате положительную доходность показали только относительно короткие бумаги. Так, индекс полной доходности гособлигаций срочностью 1–3 года «Cbonds-GBI RU 1-3Y» увеличился на 0,13%, а индекс полной доходности корпоративных облигаций срочностью 1–3 года «Cbonds-CBI RU 1-3Y» прибавил 2,2%.

Мы продолжаем придерживаться сценария, при котором доходности на рынке гособлигаций могут продолжить рост в начале 2022 года на фоне дальнейшего ужесточения политики Банка России, но в дальнейшем, по мере ослабления инфляционного давления, начнут снижаться, и к концу 2022 года доходность 10-летних выпусков опустится до порядка 7,70% годовых.

Инфляционное давление в 2021 году нарастало не только в России, но и в большинстве стран мира, что нашло свое отражение в изменении доходности обращающихся еврооблигаций. Основное отличие в действиях мировых регуляторов от Банка России, заключалось в том, что ЦБ мировых держав начали предпринимать конкретные меры по ужесточению денежно-кредитной политики ближе к окончанию года, при этом некоторые ограничились лишь словесной риторикой. С другой стороны, распространение и мутации вируса COVID-19 продолжали оставаться одним из основных рисков восстановления мировой экономики и оказывали сдерживающее влияние на политику центральных банков.

Автор блока: Олег Сыроваткин, ведущий аналитик, глобальные исследования

Индекс доллара DXY вырос в 2021 году примерно на 7%, что стало лучшим результатом с 2015 года, когда он прибавил около 9%. Таким образом, американская валюта отыграла снижение прошлого года, которое также составило около 7%. Все укрепление доллара состоялось в период с июня по ноябрь и было обусловлено ростом доходности гособлигаций США как в абсолютном выражении, так и относительно других развитых стран.

По итогам года доллар подорожал против всех валют G10, главными аутсайдерами среди которых оказались японская иена (-10%), шведская крона (-9%) и евро (-7,5%). Лишь две валюты развивающихся стран подорожали против доллара — китайский юань (+2,5%) и тайваньский доллар (+2%). Российский рубль закрывает год небольшим снижением, а главными аутсайдерами стали турецкая лира (-43%), аргентинский песо (-18%) и чилийский песо (-16%).

Автор блока: Антон Затолокин, начальник управления анализа рынков

За 2022 год наши аналитики предложили клиентам 104 инвестиционные идеи, из них 45 в облигациях, 56 в акциях и 3 в прочих активах. Закрыты были 33 инвестиционные идеи в акциях, из которых прибыль клиентам принесли 81%. Из оставшихся актуальными на конец года инвестиционных идей в акциях 61% приносят клиентам прибыль. В сегменте долгового рынка статистика успехов наших инвестиционных идей еще более внушительна: 95% закрытых инвестиционных идей были прибыльны, а 83% актуальных инвестиционных идей в плюсе, несмотря на коррекцию российского долгового рынка на фоне роста ключевой ставки Банка России.

Индекс МосБиржи поднялся за год почти на 14,8%, а индекс РТС — почти на 14,2%. Диапазон торговли индекса МосБиржи за год составил от 3267,39 п. до 4292,68 п. Осенний период российский рынок явно провалил, но далеко не по причинам внутреннего характера: резкий рост геополитической напряжённости существенно сократил прибыли инвесторов. Однако в этом направлении всё же появляются надежды, так как в начале января 2022 года запланированы переговоры в форматах Россия-США и Россия-НАТО по вопросам безопасности.

6 отраслевых индексов «МосБиржи» завершают год в плюсе и 4 в минусе. Наиболее сильный рост показали секторы химии и нефтехимии (более 64%), а также строительных компаний (более 45%). Аутсайдерами стали информационные технологии (почти -19%) и электроэнергетика (почти -15,5%).

Зарубежные площадки продемонстрировали более сильную динамику. Европейский STOXX 600 поднялся на 22%, американский S&P 500 — на 27%. Нефть за год выросла почти на 50%.

В течение года рынки управлялись тремя главными факторами: коронавирус, стимулы и инфляция. Если в начале года преобладало влияние стимулов, и центральные банки даже не задумывались об их сокращении, то в середине года доминировали страхи, связанные с распространением штамма COVID-19-Delta. В конце года появился штамм Omicron, но его влияние на рынки было непродолжительным. Некоторые специалисты даже называют его природной вакциной, так как распространяется он быстрее предшественников, но существенно менее опасен.

Но год принёс важное изменение – все научились жить и работать в новых условиях. Бизнес адаптировал свои производственные процессы, изменил продукты и услуги в соответствии с новой реальностью. Можно резюмировать, что все научились быть более адаптивными: государственные органы, бизнес и граждане. Особенно хорошо этот эффект виден в развитых странах. В том числе поэтому многие фондовые сейчас индексы находятся в районе исторических максимумов, несмотря на пиковые значения по заболеваемости в ряде европейский стран и США.

Более проблемной для рынков в новом году может стать вопрос инфляции. В Еврозоне она превышает 5%, в США подбирается к 7%, а в России по итогам года может составить 8,4% На этом фоне регуляторы начали задумываться о сокращении стимулов, а то и приступать к нему. Банк Англии повысил ставку на декабрьском заседании, ФРС, вероятно, свернёт программу покупки облигаций уже в марте, а не в июне, как изначально предполагалось.

ЦБ РФ стремительно повысил ключевую ставку до 8,5%. Собственно говоря, именно повышение ставки стало одной из причин слабости рубля во II полугодии, но также закладывает существенный потенциал его укрепления в 2022 году. За прошедший год рубль преимущественно укреплялся, но всё же не смог завершить его в плюсе (2020 год пара USD-RUB завершила на уровне 74,42). Впрочем, в паре с евро у рубля больше достижений: прошлый год пара завершила на отметке 91,52. В течение года доллар торговался в диапазоне 69,21–78,01, а евро — 80,42–92,98.

В базовом сценарии мы ожидаем к концу 2022 года доллар около 70,0 рублей, а евро — около 77,7, однако среднегодовой курс может составить 68,6 за доллар и 77,8 за евро. Естественно, что при реализации негативного геополитического сценария подобный прогноз вряд ли сбудется, но пока мы оцениваем вероятность такого хода событий, как очень низкую.

Ожидания по фондовому рынку также остаются умеренно позитивными, так как отечественные акции традиционно остаются недооценёнными. Тем не менее, по объёму дивидендных выплат в текущем году российский рынок уступает лишь китайскому, а вот по размеру дивидендной доходности он упорно занимает первую строчку в мире. Лишь геополитические факторы сдерживают его рост, но есть надежда, что начало диалога с Западом смягчит ситуацию, и новый 2022 год окажется вполне успешным.

Автор блока: Алексей Павлов, главный аналитик, российский рынок акций

В целом 2021 год прошел под знаком глобального сырьевого ралли, и потому в числе лидеров роста на российском рынке преобладали соответствующие акции. В частности, за прошедший год в диапазоне от 50% до 100% выросла капитализация «Газпрома», «Газпром нефти», «Мечела» и «Фосагро», более чем удвоились в стоимости бумаги «Русала», ВСМПО-Ависма и «Акрона», почти утроились акции «Распадской», и в четыре раза подскочили «префы» «Мечела». Впрочем, лучшую динамику продемонстрировали акции дебютанта ГК «Самолет» (пятикратный рост), который только в конце 2020 года провел первичное размещение на Московской бирже.

Автор блока: Алексей Корнилов, ведущий аналитик, международный рынок акций

По предварительным результатам, 2021 год для американского рынка акций оказался еще более успешным, чем 2020. Год прошел под эгидой восстановления экономики после пандемии, но в процессе восстановительный рост перешёл в рост поступательный, что положительно сказалось на поведении основных индексов. Основными бенефициарами выступили глобальные капитализированные компании, обладающие серьёзными конкурентными преимуществами в своих областях, в первую очередь, технологического сектора. За две торговые сессии до окончания года результаты распределились следующим образом: индекс S&P 500 вырос на 27,6%, Dow Jones прибавил 19,2%, а Nasdaq Composite в плюсе на 22,3%. Индекс малых компаний Russell 2000 вырос на 13,9%.

Все секторы S&P 500 демонстрируют положительный результат:

2021 год для рублёвого долгового рынка проходил под знаком растущей инфляции и шагов, которые предпринимал Банк России для ее сдерживания. Инфляция в России за год разогналась до порядка 8,39% с 4,9% в 2020 году и с 3,0% в 2019 году. В итоге в 2021 году ЦБ увеличил ключевую ставку с 4,25% до 8,50%.

С начала 2021 года доходности по ОФЗ поднялись в среднем на 285 б.п. По коротким займам (дюрацией до 3 лет) рост составил 345 б.п. — с 4,87% годовых до 8,32% годовых, по среднесрочным выпускам (дюрацией от 3 до 5 лет) на 282 б.п. — с 5,60% годовых до 8,42% годовых; по долгосрочным ОФЗ (дюрацией более 3 лет) на 224 б.п. — с 6,17% годовых до 8,41% годовых.

В результате положительную доходность показали только относительно короткие бумаги. Так, индекс полной доходности гособлигаций срочностью 1–3 года «Cbonds-GBI RU 1-3Y» увеличился на 0,13%, а индекс полной доходности корпоративных облигаций срочностью 1–3 года «Cbonds-CBI RU 1-3Y» прибавил 2,2%.

Мы продолжаем придерживаться сценария, при котором доходности на рынке гособлигаций могут продолжить рост в начале 2022 года на фоне дальнейшего ужесточения политики Банка России, но в дальнейшем, по мере ослабления инфляционного давления, начнут снижаться, и к концу 2022 года доходность 10-летних выпусков опустится до порядка 7,70% годовых.

Инфляционное давление в 2021 году нарастало не только в России, но и в большинстве стран мира, что нашло свое отражение в изменении доходности обращающихся еврооблигаций. Основное отличие в действиях мировых регуляторов от Банка России, заключалось в том, что ЦБ мировых держав начали предпринимать конкретные меры по ужесточению денежно-кредитной политики ближе к окончанию года, при этом некоторые ограничились лишь словесной риторикой. С другой стороны, распространение и мутации вируса COVID-19 продолжали оставаться одним из основных рисков восстановления мировой экономики и оказывали сдерживающее влияние на политику центральных банков.

Автор блока: Олег Сыроваткин, ведущий аналитик, глобальные исследования

Индекс доллара DXY вырос в 2021 году примерно на 7%, что стало лучшим результатом с 2015 года, когда он прибавил около 9%. Таким образом, американская валюта отыграла снижение прошлого года, которое также составило около 7%. Все укрепление доллара состоялось в период с июня по ноябрь и было обусловлено ростом доходности гособлигаций США как в абсолютном выражении, так и относительно других развитых стран.

По итогам года доллар подорожал против всех валют G10, главными аутсайдерами среди которых оказались японская иена (-10%), шведская крона (-9%) и евро (-7,5%). Лишь две валюты развивающихся стран подорожали против доллара — китайский юань (+2,5%) и тайваньский доллар (+2%). Российский рубль закрывает год небольшим снижением, а главными аутсайдерами стали турецкая лира (-43%), аргентинский песо (-18%) и чилийский песо (-16%).

Автор блока: Антон Затолокин, начальник управления анализа рынков

За 2022 год наши аналитики предложили клиентам 104 инвестиционные идеи, из них 45 в облигациях, 56 в акциях и 3 в прочих активах. Закрыты были 33 инвестиционные идеи в акциях, из которых прибыль клиентам принесли 81%. Из оставшихся актуальными на конец года инвестиционных идей в акциях 61% приносят клиентам прибыль. В сегменте долгового рынка статистика успехов наших инвестиционных идей еще более внушительна: 95% закрытых инвестиционных идей были прибыльны, а 83% актуальных инвестиционных идей в плюсе, несмотря на коррекцию российского долгового рынка на фоне роста ключевой ставки Банка России.

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба