1 февраля 2022 Conomy Безбородов Кирилл

На рынок пришло очень много новых инвесторов, основной бум пришёлся на 2020 год. Тогда активная рекламная компания брокеров, на фоне обвала рынков, позволила привлечь рекордное количество новых инвесторов, которые получили двухзначные доходности. И у многих «новичков», сформировалось мнение, что фондовый рынок это про «заработать». Всё хорошее когда-то заканчивается и в последние дни я наблюдаю не просто панику, а что-то схожее с Великой Депрессией. Это видно не только по инвесторам, но и по инвестиционным компаниям.

Но надо понимать, почему многие получили сверхдоходности с 2020 года, выше среднегодовых значений:

Корректировка рынков на фоне опасений нового неизвестного на тот момент вируса, вызвала обвал индексов, как следствие государства и ФРС всячески стимулировали экономику.

Приток новых инвесторов по всему миру, а новые инвесторы = свежие деньги, этакая пирамида, кто позже вошёл в рынок (после 2020), тот меньше заработал и на текущий момент больше потерял.

Ошибочно мнение, что рынки только с января 2022 г. начали глобальную коррекцию, ведь если посмотреть на индекс Nasdaq без топ 10 компаний, то можно наблюдать достаточно удручающую картину. К примеру, Zoom скорректировался на 76% от своих максимумов ещё с 2020 года и будет продолжать падать в дальнейшем, так как мультипликаторы и рост финансовых показателей абсолютно не соответствует его капитализации. И таких компаний в индексе очень и очень много.

По факту весь индекс это обман, по той причине, что он сам себя разбалансирует, убирая стагнирующие компании и добавляя новые трендовые, выходит так, что в долгосрочной перспективе индекс всегда растёт. Но на самом деле, многие компании которые когда-либо входили в индекс, могут и вовсе не достигать своих максимальных значений. Если посмотреть в целом на индекс Nasdaq-100, то кажется, обычная локальная коррекция и ничего серьезного не происходит, всего лишь -14,5%.

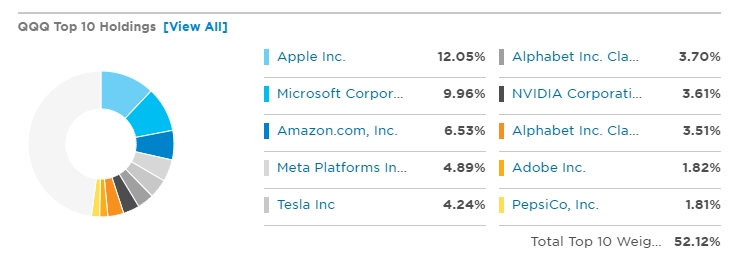

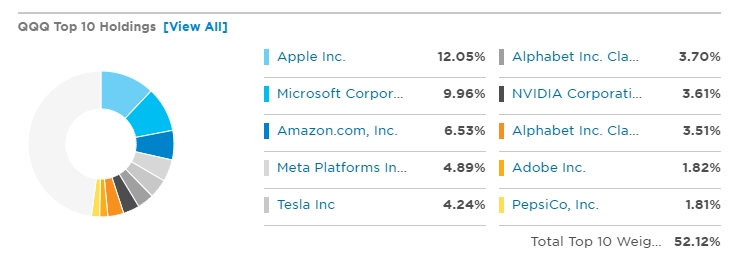

Но стоит помнить, что индекс состоит из 100 компаний и у каждой компании своя доля. Наибольший вес в индексе составляют акции Apple, с долей ~12% затем идут акции Microsoft, Amazon, Facebook(META), Tesla, Google. И вот тут и кроется основной подвох, эти 6 компаний, занимают долю ~45%. То есть по факту, индекс отражает успех 6 акций роста, которые показывали наибольший перфоманс и тянули весь индекс. Я публиковал статью в ноябре, где предупреждал, о возможной глобальной коррекции акций роста, так как темпы роста финансовых показателей сильно отставали от капитализации, а сами рыночные мультипликаторы были на рекордных для компаний значений за последние 10 лет.

Состав ETF QQQ - дублирующего индекс Nasdaq 100

Такая ситуация уже была в 2000 году, когда на фоне нескончаемого роста индекса мультипликаторы росли, а финансовые показатели в отчётности замедляли темпы роста. В тот момент, на фоне рецессии в США индексы скорректировались на 80% в течение следующих 30 месяцев.

Начало медвежьего рынка

Я ни сколько не сомневаюсь, что мы на пути начала медвежьего рынка и коррекция индекса на 15% это только начало. Во-первых, перегреты мультипликаторы не только Nasdaq, но и S&P500, во-вторых, рецессия только начинается.

График. Соотношение капитализации к прибыли индекса S&P500

Причины возможной рецессии следующие:

Замедление темпов роста ВВП США, причиной этому может послужить возобновление цикла сырьевых товаров.

«Временная» инфляция, которая по сути уже далеко не временная и всё что может на текущий момент сделать правительство США, это сдерживать её путём поднятия ключевой ставки.

Крах фондовых рынков. Любой кризис или медвежий рынок приводит к существенному росту безработицы, и чем дольше рынок в коррекции, тем сильнее рост безработицы.

Все факторы вытекают один из другого, взаимосвязь рынка и экономики прямо пропорциональна. Сейчас мы наблюдаем перекупленность акций, а последнее заседание ФРС только усугубило ситуацию своими заявлениями.

Вместо ранее запланированного 1 повышения в 2022 году, уже возможно все 4 повышения. В случае обострения инфляции ФРС готова хоть каждое заседание повышать ставку. Но повышение ставки, это не основная беда, с 2016 по 2018 годы, когда ФРС планомерно повышал ставку, рынок продолжал рост.

Сокращению баланса ФРС быть. А вот это уже главное из зол, по той причине, что сначала они накачали рынок деньгами, все компании стали стоить так, словно темпы роста прибыли будут по 30% кв./кв. на протяжении 5 лет, а теперь они хотят отобрать игрушку у ребёнка. И вот тут стоит понимать, сколько денег они будут изымать из системы. В прошлый раз когда они принимали такое решение в 2018 году, то изъяли порядка ~400 млрд $ при балансе в 4,4 трлн $, что порядка 10%. Вопрос лишь в том, сколько сейчас будут изымать?! Если также 10% это около 830 млрд $, а если 20%, то уже все 1,66 трлн $. Это нанесёт рынкам существенный ущерб.

График. Баланс ФРС.

Стоит также помнить, что акции роста очень зависят от дисконтирования будущих денежных потоков, и чем выше ставка, тем сильнее переоценка целевой цены в меньшую сторону. Таким образом мы имеем следующие факторы, почему медвежьему рынку быть, и вероятнее всего это только начало:

Крупнейшая акция в индексе APPLE, ещё не показала существенного снижения и даже не дошла до своей 200 дневной скользящей. А именно APPLE в будущем при коррекции будет тянуть индекс вниз, как следствие общей паники будут продавать и другие акции роста, входящие в индекс.

Практически все компании входящие в индекс Nasdaq, торгуются в разы выше своих средних мультипликаторов за 10 лет. Если бы политика была не «ястребиной» и если бы деньги из баланса не изымались, то возможно это было бы не так страшно для их стоимости.

Отчётности которые постепенно начинают выходить, не оправдывают ожидания инвесторов. Вспомним тот же Nvidia, чья выручка в 3 кв. 2021 выросла на 11% кв./кв., а капитализация на 50%. И когда стало понятно, что больше не будет значительного роста и компания сверх переоценённая, она скорректировалась с 330$ до 217$.

Крупнейшие инвестиционные банки (JPMorgan, Goldman Sachs,Morgan Stanley), ещё в 2 кв. 2021 года в своих пресс-релизах заявили, что они накапливают денежные средства и если входят в бумаги, то на «относительно небольшую позицию». То есть, с середины 2021 года рынком в большей степени управляли физические лица.

Высокие цены на энергоносители и прочие природные ресурсы. Если эскалация между Украиной и Россией не прекратится, то цены на нефть быстро достигнут значения в 150$. Хоть в экономике США нефть приносит малую долю в ВВП, зато имеет большой вес в инфляции. Соответственно придётся активнее повышать ставку.

Что дальше?

Сценарий один и не думаю, что рынок как минимум в 2022 году будет бычьим. Поэтому я предполагаю, что до 16 марта, следующего заседания ФРС рынок будет находиться в боковом движении либо с небольшим отскоком до 14726 пунктов. Затем, когда 16 марта объявят, сколько средств изымут из системы, или повысят ставку на 0,5% (что всё более вероятно), рынок стремительно направится вниз. При этом у главы ФРС не будет выбора, не поднятие ставки и не изъятие ликвидности, приведёт к гиперинфляции, что ещё сильнее уничтожит экономику США, нежели крах фондового рынка.

График. Сценарий развития падения индекса Nasdaq-100.

Какие действия предпринимать:

Зафиксировать переоценённые убыточные акции роста с высокими мультипликаторами, даже если там убыток по позиции -60%. Вам стоит понимать, что тот же Cisco перед крахом доткомов стоил 82$ с падением до 11$, и только спустя 22 года им удалось достигнуть цены в 63$. Задайте себе вопрос, вы готовы держать переоценённые компании 22 года?

Держать часть позиций в акциях стоимости, которые даже если и скорректируются, то имеют потенциал в 2022-2023 году. По моему видению, это будут сырьевые компании, в большей степени металлы и нефть.

Открыть уже сейчас короткие позиции по переоценённым акциям роста. Короткие позиции это не страшно, но у них есть особенность, это то что они маржинальные. В среднем брокер берёт 12% годовых с ежедневной комиссией. В целом, больше 40% прибыли по короткой позиции держать не стоит, а лучше выйти из позиции и снова зайти.

Помнить, что доходности 2020-2021 года были подарком для новых инвесторов и рынок не всегда растёт, как многие думают. Главное понимать, где точка входа, а где выхода.

Но надо понимать, почему многие получили сверхдоходности с 2020 года, выше среднегодовых значений:

Корректировка рынков на фоне опасений нового неизвестного на тот момент вируса, вызвала обвал индексов, как следствие государства и ФРС всячески стимулировали экономику.

Приток новых инвесторов по всему миру, а новые инвесторы = свежие деньги, этакая пирамида, кто позже вошёл в рынок (после 2020), тот меньше заработал и на текущий момент больше потерял.

Ошибочно мнение, что рынки только с января 2022 г. начали глобальную коррекцию, ведь если посмотреть на индекс Nasdaq без топ 10 компаний, то можно наблюдать достаточно удручающую картину. К примеру, Zoom скорректировался на 76% от своих максимумов ещё с 2020 года и будет продолжать падать в дальнейшем, так как мультипликаторы и рост финансовых показателей абсолютно не соответствует его капитализации. И таких компаний в индексе очень и очень много.

По факту весь индекс это обман, по той причине, что он сам себя разбалансирует, убирая стагнирующие компании и добавляя новые трендовые, выходит так, что в долгосрочной перспективе индекс всегда растёт. Но на самом деле, многие компании которые когда-либо входили в индекс, могут и вовсе не достигать своих максимальных значений. Если посмотреть в целом на индекс Nasdaq-100, то кажется, обычная локальная коррекция и ничего серьезного не происходит, всего лишь -14,5%.

Но стоит помнить, что индекс состоит из 100 компаний и у каждой компании своя доля. Наибольший вес в индексе составляют акции Apple, с долей ~12% затем идут акции Microsoft, Amazon, Facebook(META), Tesla, Google. И вот тут и кроется основной подвох, эти 6 компаний, занимают долю ~45%. То есть по факту, индекс отражает успех 6 акций роста, которые показывали наибольший перфоманс и тянули весь индекс. Я публиковал статью в ноябре, где предупреждал, о возможной глобальной коррекции акций роста, так как темпы роста финансовых показателей сильно отставали от капитализации, а сами рыночные мультипликаторы были на рекордных для компаний значений за последние 10 лет.

Состав ETF QQQ - дублирующего индекс Nasdaq 100

Такая ситуация уже была в 2000 году, когда на фоне нескончаемого роста индекса мультипликаторы росли, а финансовые показатели в отчётности замедляли темпы роста. В тот момент, на фоне рецессии в США индексы скорректировались на 80% в течение следующих 30 месяцев.

Начало медвежьего рынка

Я ни сколько не сомневаюсь, что мы на пути начала медвежьего рынка и коррекция индекса на 15% это только начало. Во-первых, перегреты мультипликаторы не только Nasdaq, но и S&P500, во-вторых, рецессия только начинается.

График. Соотношение капитализации к прибыли индекса S&P500

Причины возможной рецессии следующие:

Замедление темпов роста ВВП США, причиной этому может послужить возобновление цикла сырьевых товаров.

«Временная» инфляция, которая по сути уже далеко не временная и всё что может на текущий момент сделать правительство США, это сдерживать её путём поднятия ключевой ставки.

Крах фондовых рынков. Любой кризис или медвежий рынок приводит к существенному росту безработицы, и чем дольше рынок в коррекции, тем сильнее рост безработицы.

Все факторы вытекают один из другого, взаимосвязь рынка и экономики прямо пропорциональна. Сейчас мы наблюдаем перекупленность акций, а последнее заседание ФРС только усугубило ситуацию своими заявлениями.

Вместо ранее запланированного 1 повышения в 2022 году, уже возможно все 4 повышения. В случае обострения инфляции ФРС готова хоть каждое заседание повышать ставку. Но повышение ставки, это не основная беда, с 2016 по 2018 годы, когда ФРС планомерно повышал ставку, рынок продолжал рост.

Сокращению баланса ФРС быть. А вот это уже главное из зол, по той причине, что сначала они накачали рынок деньгами, все компании стали стоить так, словно темпы роста прибыли будут по 30% кв./кв. на протяжении 5 лет, а теперь они хотят отобрать игрушку у ребёнка. И вот тут стоит понимать, сколько денег они будут изымать из системы. В прошлый раз когда они принимали такое решение в 2018 году, то изъяли порядка ~400 млрд $ при балансе в 4,4 трлн $, что порядка 10%. Вопрос лишь в том, сколько сейчас будут изымать?! Если также 10% это около 830 млрд $, а если 20%, то уже все 1,66 трлн $. Это нанесёт рынкам существенный ущерб.

График. Баланс ФРС.

Стоит также помнить, что акции роста очень зависят от дисконтирования будущих денежных потоков, и чем выше ставка, тем сильнее переоценка целевой цены в меньшую сторону. Таким образом мы имеем следующие факторы, почему медвежьему рынку быть, и вероятнее всего это только начало:

Крупнейшая акция в индексе APPLE, ещё не показала существенного снижения и даже не дошла до своей 200 дневной скользящей. А именно APPLE в будущем при коррекции будет тянуть индекс вниз, как следствие общей паники будут продавать и другие акции роста, входящие в индекс.

Практически все компании входящие в индекс Nasdaq, торгуются в разы выше своих средних мультипликаторов за 10 лет. Если бы политика была не «ястребиной» и если бы деньги из баланса не изымались, то возможно это было бы не так страшно для их стоимости.

Отчётности которые постепенно начинают выходить, не оправдывают ожидания инвесторов. Вспомним тот же Nvidia, чья выручка в 3 кв. 2021 выросла на 11% кв./кв., а капитализация на 50%. И когда стало понятно, что больше не будет значительного роста и компания сверх переоценённая, она скорректировалась с 330$ до 217$.

Крупнейшие инвестиционные банки (JPMorgan, Goldman Sachs,Morgan Stanley), ещё в 2 кв. 2021 года в своих пресс-релизах заявили, что они накапливают денежные средства и если входят в бумаги, то на «относительно небольшую позицию». То есть, с середины 2021 года рынком в большей степени управляли физические лица.

Высокие цены на энергоносители и прочие природные ресурсы. Если эскалация между Украиной и Россией не прекратится, то цены на нефть быстро достигнут значения в 150$. Хоть в экономике США нефть приносит малую долю в ВВП, зато имеет большой вес в инфляции. Соответственно придётся активнее повышать ставку.

Что дальше?

Сценарий один и не думаю, что рынок как минимум в 2022 году будет бычьим. Поэтому я предполагаю, что до 16 марта, следующего заседания ФРС рынок будет находиться в боковом движении либо с небольшим отскоком до 14726 пунктов. Затем, когда 16 марта объявят, сколько средств изымут из системы, или повысят ставку на 0,5% (что всё более вероятно), рынок стремительно направится вниз. При этом у главы ФРС не будет выбора, не поднятие ставки и не изъятие ликвидности, приведёт к гиперинфляции, что ещё сильнее уничтожит экономику США, нежели крах фондового рынка.

График. Сценарий развития падения индекса Nasdaq-100.

Какие действия предпринимать:

Зафиксировать переоценённые убыточные акции роста с высокими мультипликаторами, даже если там убыток по позиции -60%. Вам стоит понимать, что тот же Cisco перед крахом доткомов стоил 82$ с падением до 11$, и только спустя 22 года им удалось достигнуть цены в 63$. Задайте себе вопрос, вы готовы держать переоценённые компании 22 года?

Держать часть позиций в акциях стоимости, которые даже если и скорректируются, то имеют потенциал в 2022-2023 году. По моему видению, это будут сырьевые компании, в большей степени металлы и нефть.

Открыть уже сейчас короткие позиции по переоценённым акциям роста. Короткие позиции это не страшно, но у них есть особенность, это то что они маржинальные. В среднем брокер берёт 12% годовых с ежедневной комиссией. В целом, больше 40% прибыли по короткой позиции держать не стоит, а лучше выйти из позиции и снова зайти.

Помнить, что доходности 2020-2021 года были подарком для новых инвесторов и рынок не всегда растёт, как многие думают. Главное понимать, где точка входа, а где выхода.

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба