Если мы говорим про оценку компаний в целом, то считаем, что стоимость предприятия определяется его способностью создавать денежные потоки и неопределённостью, связанной с ними. Но когда мы говорим об оценке банков, то нас в первую очередь интересует капитал. Поэтому в инвестиционной теории был разработан метод избыточных прибылей для оценки собственного капитала.

Оценка QIWI по методы избыточных прибылей

Чтобы определить стоимость компании QIWI с помощью метода избыточных прибылей, необходимо знать собственный капитал и ожидаемые избыточные доходы в собственный капитал в будущих периодах.

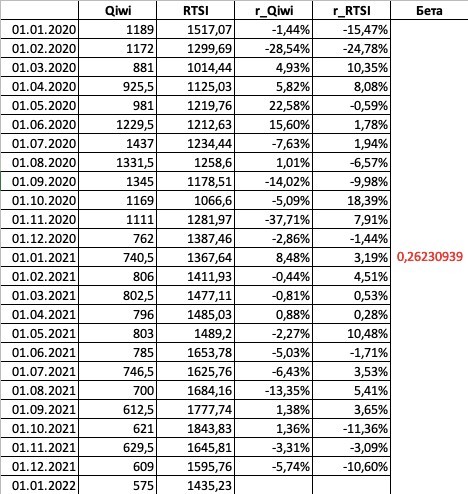

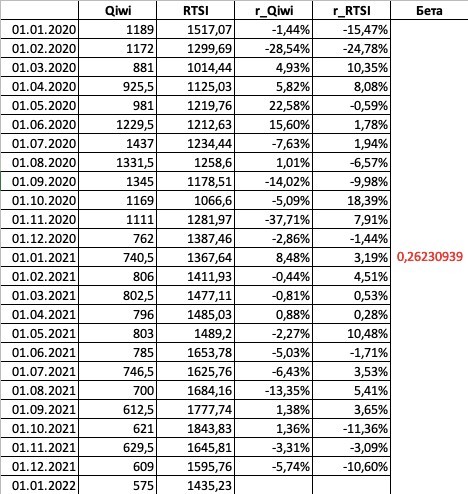

На конец 2020 г. собственный капитал QIWI составлял 31,772 млрд руб. Далее необходимо рассчитать коэффициент бета для компании. Для этого возьмём месячные значения депозитарных расписок QIWI и значения Индекса РТС за период с 1.01.2020 г. по 31.01.2022 г. и рассчитаем доходность по ним, после чего вычислим коэффициент линейной регрессии и получим бету.

Рис. 1. Получение бета на основании данных о изменении рыночной цены депозитарных расписок QIWI PLC и Индекса РТС. Расчёты автора

Чтобы определить стоимость привлечения собственного капитала, понадобится значение безрисковой ставки. В качестве последней возьмём текущую доходность по ОФЗ в размере 9,5%, коэффициент бета — 0,26, а также премию за риск инвестиций в акции как разницу между ожидаемой рыночной доходностью российского рынка акций и доходностью ОФЗ в размере 5,5%. Получим:

Безрисковая ставка – норма прибыли от инвестиций без риска финансовых потерь.

Стоимость привлечения собственного капитала = 9,5% * 0,26 * 5,5% = 11%.

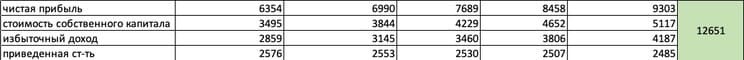

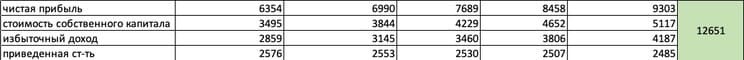

Внесём полученные данные в таблицу. Балансовая стоимость капитала на конец 2020 г. нам известна (31,772 млрд руб.), только что мы рассчитали ставку привлечения собственного капитала (11%), а ранее определили средний показатель ROE для QIWI (18,5%), кроме того, мы знаем коэффициент выплат дивидендов — 50%.

Определять балансовую стоимость капитала в следующем периоде следует по формуле:

Стоимость капитала = стоимость капитал в прошлом периоде + нераспределённая прибыль, где

нераспределённая прибыль = чистая прибыль – выплаченные дивиденды, где

чистая прибыль = балансовая стоимость собственного капитала * ROE.

Рассчитывая балансовую стоимость капитала QIWI в будущем, исходя из предположения, что компания будет показывать ROE на уровне 20% и направлять на дивиденды 50% чистой прибыли. В таком случае, согласно формуле, средний рост прибыли составит 10%.

Рис. 2. Расчёт собственного капитала для QIWI PLC. Расчёты автора

Далее рассчитаем избыточную доходность как разницу между чистой прибылью за период и стоимостью собственного капитала и приведём её к текущей стоимости.

Рис. 3. Расчёт приведённой стоимости собственного капитала для QIWI PLC. Расчёты автора

Рис. 4. Дисконтирование избыточного дохода периода приведённой стоимости избыточных доходов компании QIWI PLC. Расчёты автора

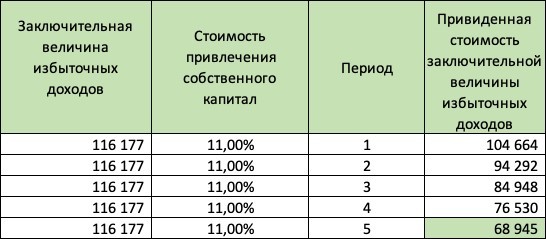

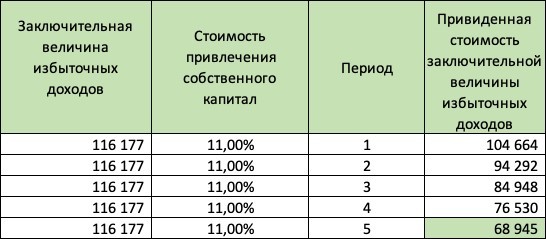

В начале пятого периода балансовая стоимость собственного капитала равна 51,634 млрд руб. Приведём эту балансовую стоимость к заключительной величине избыточных доходов по формуле:

Заключительная величина избыточных доходов = (чистая прибыль – стоимость привлечения собственного капитала * балансовая стоимость собственного капитала) / (стоимость привлечения собственного капитала – ожидаемые темпы роста).

Допустим, что в постпрогнозном периоде темпы ежегодного роста прибыли снизятся с 10% до 7%. Тогда заключительная величина избыточных доходов составит:

(10 326 – 11% * 51 634) / (11% – 7%) = 116 177 млн руб.

Однако это заключительная величина избыточных доходов в постпрогнозном периоде, поэтому её надо привести к текущей стоимости, в результате чего получим 68,945 млрд руб.

Рис. 5. Приведённая стоимость заключительной величины избыточных доходов компании QIWI PLC. Расчёты автора

Теперь у нас есть все данные, чтобы оценить компанию по методу избыточного дохода для оценки капитала. Используем капитал на начало периода, приведённую стоимость избыточных доходов и заключительную величину избыточных доходов. Получим:

31 772 + 12 651 + 68 945 = 113 386 млн руб.

На февраль 2022 г. уставной капитал QIWI состоит из 62 713 000 выпущенных и оплаченных акций. Это значит, что справедливая цена за одну акцию (депозитарную расписку) должна быть равна:

113 386 000 000 / 62 713 000 = 1808 руб.

16 февраля 2022 г. стоимость депозитарной расписки QIWI на Мосбирже составляет 578,5 руб.

Эта оценка даёт теоретический потенциал роста более чем на 220%.

За рамками оценки

Рассчитывая справедливую стоимость QIWI, я старался не завышать ожидания по росту капитала. Однако средние темпы роста были выше, чем те, которые я закладывал в оценку. При этом ROE компании составляет 20%, что является средним показателем, а рентабельность QIWI после закрытия «Совести» и «Рокетбанка» растёт.

Если немного скорректировать ROE, это приведёт к более быстрому росту прибыли и росту капитала, что в целом будет напоминать больше успех TCS Group.

Немного мультипликаторов

Как мы выяснили, QIWI — это не просто банк, а финтех-компания. Поэтому оценка должна строиться на совокупности данных.

Если оценивать QIWI не только как банк, но и как финтех-компанию, то мультипликатор EV/EBITDA составит 0,1. То есть отношение реальной стоимость бизнеса к текущей EBITDA практически нулевое.

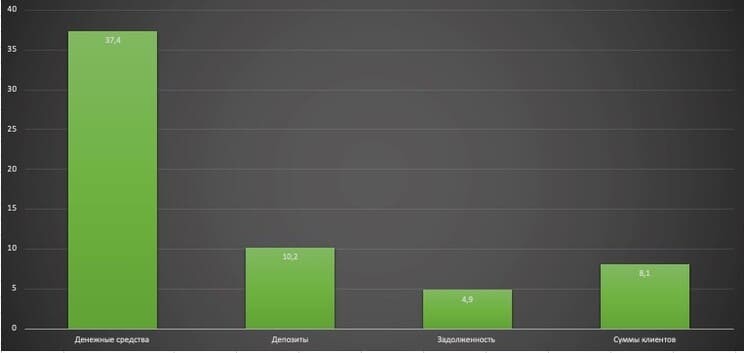

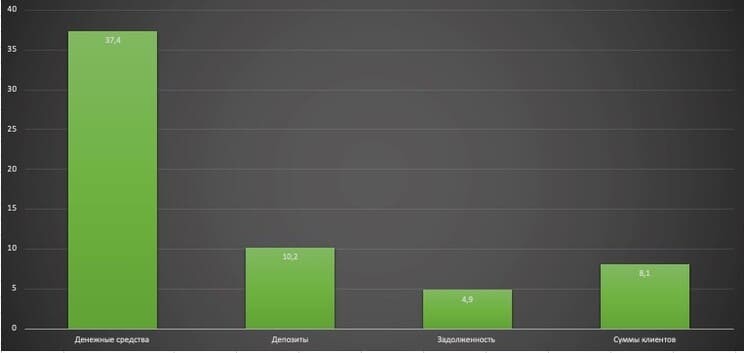

Дело в том, что QIWI скопила существенную денежную подушку на своих счетах, при этом капитализация компании снижается. По состоянию на 30 сентября 2021 г. сумма денежных средств и эквивалентов составила 37,4 млрд руб., плюс размещённые депозиты на 10,2 млрд руб.

С другой стороны — наличие долгосрочной задолженности на 4,9 млрд руб. и сумм клиентов и банков на 8,1 млрд руб.

Судя по последним сообщениям в СМИ, компания готова потратить накопленный средства на сделки M&A и инвестиции в стартапы.

Рис. 6. Основные оборотные активы и обязательства компании QIWI PLC. Диаграмма построена автором на основании данных консолидированной финансовой отчётности компании

Таким образом, QIWI выглядит недооценённой. Хотя компания скопила существенную денежную позицию, её справедливая стоимость, основанная на балансе, превышает её капитализацию. При этом в оценке не учтены нематериальные факторы, которые делают финтех-компании более дорогими, чем обычные банки.

Задавались ли вы вопросом, почему дивиденды банков привязаны не к свободному денежному потоку или EBITDA, а к прибыли? Дело в том, что ни один банк не может позволить себе выплатить акционерам 100% прибыли. Если это произойдёт, то балансовая стоимость капитала не будет расти, а банк не сможет делать новые инвестиции. Таким образом, рано или поздно его капитал окажется меньше установленного регулятором, что недопустимо. Поэтому банки должны постоянно реинвестировать и вкладывать деньги в собственный капитал.

Оценка QIWI по методы избыточных прибылей

Чтобы определить стоимость компании QIWI с помощью метода избыточных прибылей, необходимо знать собственный капитал и ожидаемые избыточные доходы в собственный капитал в будущих периодах.

На конец 2020 г. собственный капитал QIWI составлял 31,772 млрд руб. Далее необходимо рассчитать коэффициент бета для компании. Для этого возьмём месячные значения депозитарных расписок QIWI и значения Индекса РТС за период с 1.01.2020 г. по 31.01.2022 г. и рассчитаем доходность по ним, после чего вычислим коэффициент линейной регрессии и получим бету.

Рис. 1. Получение бета на основании данных о изменении рыночной цены депозитарных расписок QIWI PLC и Индекса РТС. Расчёты автора

Чтобы определить стоимость привлечения собственного капитала, понадобится значение безрисковой ставки. В качестве последней возьмём текущую доходность по ОФЗ в размере 9,5%, коэффициент бета — 0,26, а также премию за риск инвестиций в акции как разницу между ожидаемой рыночной доходностью российского рынка акций и доходностью ОФЗ в размере 5,5%. Получим:

Безрисковая ставка – норма прибыли от инвестиций без риска финансовых потерь.

Стоимость привлечения собственного капитала = 9,5% * 0,26 * 5,5% = 11%.

Внесём полученные данные в таблицу. Балансовая стоимость капитала на конец 2020 г. нам известна (31,772 млрд руб.), только что мы рассчитали ставку привлечения собственного капитала (11%), а ранее определили средний показатель ROE для QIWI (18,5%), кроме того, мы знаем коэффициент выплат дивидендов — 50%.

Определять балансовую стоимость капитала в следующем периоде следует по формуле:

Стоимость капитала = стоимость капитал в прошлом периоде + нераспределённая прибыль, где

нераспределённая прибыль = чистая прибыль – выплаченные дивиденды, где

чистая прибыль = балансовая стоимость собственного капитала * ROE.

Рассчитывая балансовую стоимость капитала QIWI в будущем, исходя из предположения, что компания будет показывать ROE на уровне 20% и направлять на дивиденды 50% чистой прибыли. В таком случае, согласно формуле, средний рост прибыли составит 10%.

Рис. 2. Расчёт собственного капитала для QIWI PLC. Расчёты автора

Далее рассчитаем избыточную доходность как разницу между чистой прибылью за период и стоимостью собственного капитала и приведём её к текущей стоимости.

Рис. 3. Расчёт приведённой стоимости собственного капитала для QIWI PLC. Расчёты автора

Рис. 4. Дисконтирование избыточного дохода периода приведённой стоимости избыточных доходов компании QIWI PLC. Расчёты автора

В начале пятого периода балансовая стоимость собственного капитала равна 51,634 млрд руб. Приведём эту балансовую стоимость к заключительной величине избыточных доходов по формуле:

Заключительная величина избыточных доходов = (чистая прибыль – стоимость привлечения собственного капитала * балансовая стоимость собственного капитала) / (стоимость привлечения собственного капитала – ожидаемые темпы роста).

Допустим, что в постпрогнозном периоде темпы ежегодного роста прибыли снизятся с 10% до 7%. Тогда заключительная величина избыточных доходов составит:

(10 326 – 11% * 51 634) / (11% – 7%) = 116 177 млн руб.

Однако это заключительная величина избыточных доходов в постпрогнозном периоде, поэтому её надо привести к текущей стоимости, в результате чего получим 68,945 млрд руб.

Рис. 5. Приведённая стоимость заключительной величины избыточных доходов компании QIWI PLC. Расчёты автора

Теперь у нас есть все данные, чтобы оценить компанию по методу избыточного дохода для оценки капитала. Используем капитал на начало периода, приведённую стоимость избыточных доходов и заключительную величину избыточных доходов. Получим:

31 772 + 12 651 + 68 945 = 113 386 млн руб.

На февраль 2022 г. уставной капитал QIWI состоит из 62 713 000 выпущенных и оплаченных акций. Это значит, что справедливая цена за одну акцию (депозитарную расписку) должна быть равна:

113 386 000 000 / 62 713 000 = 1808 руб.

16 февраля 2022 г. стоимость депозитарной расписки QIWI на Мосбирже составляет 578,5 руб.

Эта оценка даёт теоретический потенциал роста более чем на 220%.

За рамками оценки

Рассчитывая справедливую стоимость QIWI, я старался не завышать ожидания по росту капитала. Однако средние темпы роста были выше, чем те, которые я закладывал в оценку. При этом ROE компании составляет 20%, что является средним показателем, а рентабельность QIWI после закрытия «Совести» и «Рокетбанка» растёт.

Если немного скорректировать ROE, это приведёт к более быстрому росту прибыли и росту капитала, что в целом будет напоминать больше успех TCS Group.

Когда мы оцениваем банк, мы оцениваем его капитал, но, оценивая банк, который развивает финтех, мы не можем оценить нематериальные активы. Это относится к QIWI и в частности к корпоративному направлению бизнеса, где сосредоточены венчурные инвестиции в технологичные финансовые стартапы. С помощью цифр и моделей нельзя оценить вложения в нематериальные активы и человеческий капитал, а также оценить с большой точностью венчурные инвестиции. Поэтому наш расчёт и полученный результат в полной мере не покрывают это направление деятельности QIWI.

Немного мультипликаторов

Как мы выяснили, QIWI — это не просто банк, а финтех-компания. Поэтому оценка должна строиться на совокупности данных.

Если оценивать QIWI не только как банк, но и как финтех-компанию, то мультипликатор EV/EBITDA составит 0,1. То есть отношение реальной стоимость бизнеса к текущей EBITDA практически нулевое.

Дело в том, что QIWI скопила существенную денежную подушку на своих счетах, при этом капитализация компании снижается. По состоянию на 30 сентября 2021 г. сумма денежных средств и эквивалентов составила 37,4 млрд руб., плюс размещённые депозиты на 10,2 млрд руб.

С другой стороны — наличие долгосрочной задолженности на 4,9 млрд руб. и сумм клиентов и банков на 8,1 млрд руб.

Судя по последним сообщениям в СМИ, компания готова потратить накопленный средства на сделки M&A и инвестиции в стартапы.

Рис. 6. Основные оборотные активы и обязательства компании QIWI PLC. Диаграмма построена автором на основании данных консолидированной финансовой отчётности компании

Таким образом, QIWI выглядит недооценённой. Хотя компания скопила существенную денежную позицию, её справедливая стоимость, основанная на балансе, превышает её капитализацию. При этом в оценке не учтены нематериальные факторы, которые делают финтех-компании более дорогими, чем обычные банки.

https://journal.open-broker.ru/

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба