21 февраля 2022 Иволга Капитал Хохрин Андрей

Для финансового рынка России, наверно, не так важно, произойдет ли открытый военный конфликт с нашим участием, важнее – будут ли последующие или превентивные экономические санкции. Предположим, они будут. Наверняка, ни рубль, ни фондовый рынок не уйдут при этом заметно ниже январских минимумов.

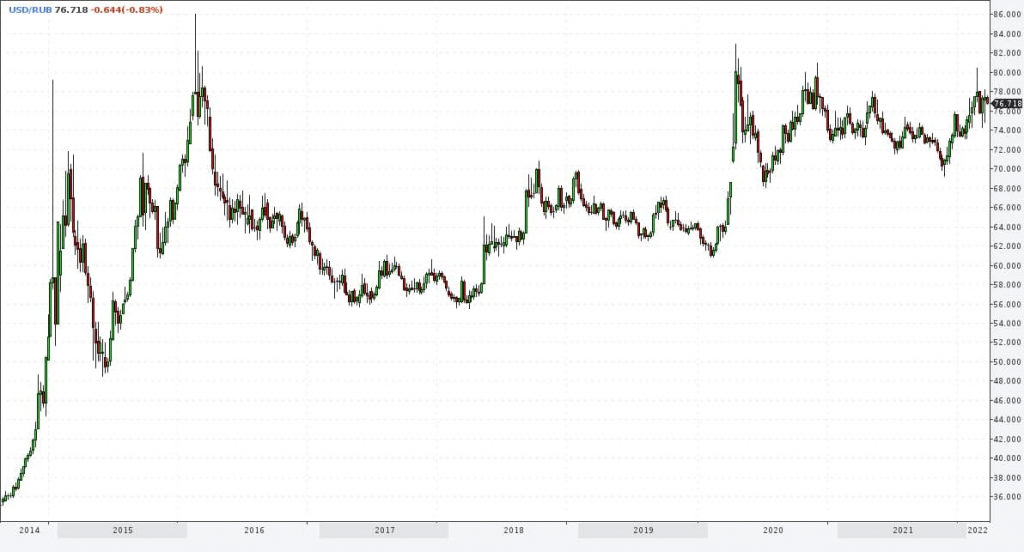

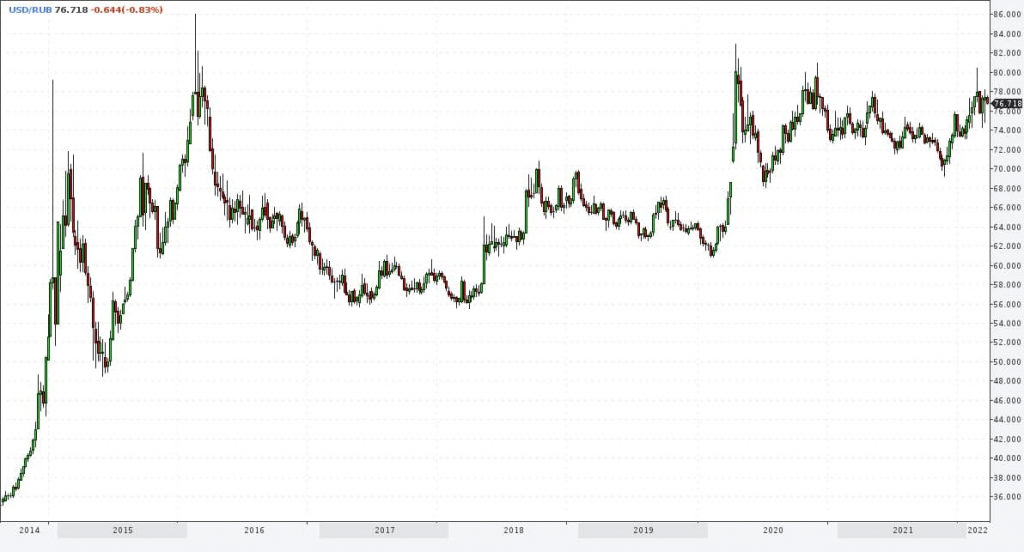

Однако шансы на новое падение оцениваются участниками рынка как значимые и подтверждаются фактическим ухудшением ситуации вокруг Украины (Госдума направила президенту предложение о признании ЛНР/ДНР, из самих непризнанных республик началась эвакуация населения на территорию России). И это диктует понятные поведенческие шаги. Так, по данным Бизнес ФМ, в обменных пунктах московских банков на прошедших выходных почти не оставалось наличной иностранной валюты. Применительно к курсу рубля это признак нахождения его вблизи своих минимумов. Так что ±80 рублей за доллар в случае дальнейшего ухудшения геополитической ситуации – очень реалистично, а вот даже ±85 – уже сомнительно.

Отечественный рынок акций находится в сходном с рублем положении. После долгого снижения с осени прошлого года он с одной стороны вызывает у ряда игроков хотя бы спекулятивный аппетит, с другой – нервные и панические проявления. Не думаю, что в сложившихся обстоятельствах, когда санкции всё же возможны, а рублевая инфляция сопровождается высокой ключевой ставкой, рынок имеет потенциал к заметному росту. Однако, полагаю, и возможное новое падение будет ограниченным. Настроения участников торгов стали апатичнее за последний месяц, а котировки всё-таки в среднем подросли. Это говорит в пользу формирования дна рынка, а не продолжения его трендового снижения.

Внутренний облигационный рынок также пребывает в состоянии апатии. Первичные размещений встали. Вторичный рынок низколиквиден. И всё это сопровождается самыми высокими с 2018, если не с 2016 года доходностями. Кривая бескупонной доходности ОФЗ находится в диапазоне 10,2-9,4%, но мало кого способна заинтересовать. Как и первый корпоративный эшелон, ушедший в диапазон доходностей между 11 и 12%. Высокодоходный сегмент облигаций консолидируется вокруг 15+% годовых. Предполагаю, что и здесь аналогичный рублю и акциям процесс формирования дна. Что не отменяет возможного ухода котировок еще ниже, но, думаю, локально ниже.

Нефть. Тренд остается восходящим. Но сейчас я менее уверен в его дальнейшем развитии, как и в достижении 100 долл./барр. (Brent). Выводы буду делать позже.

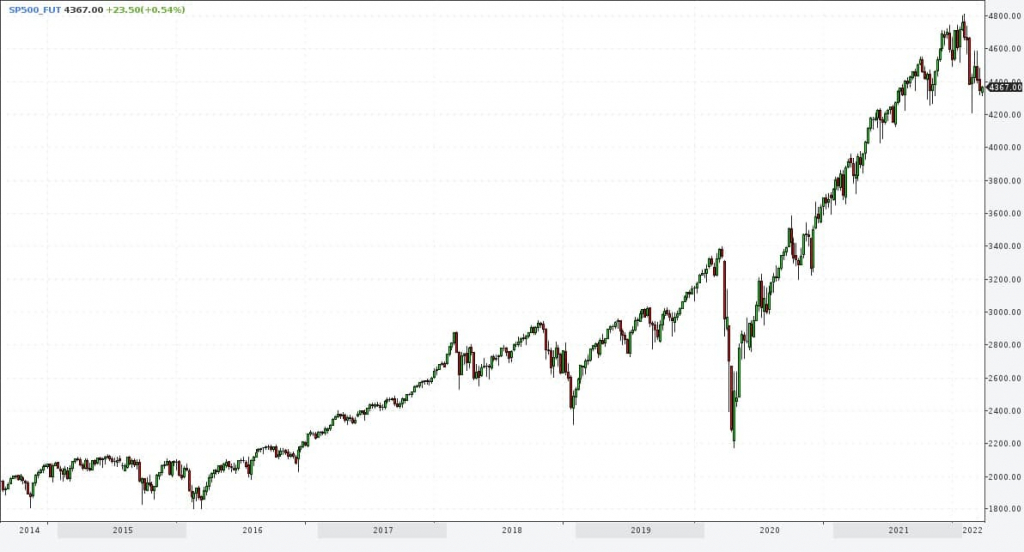

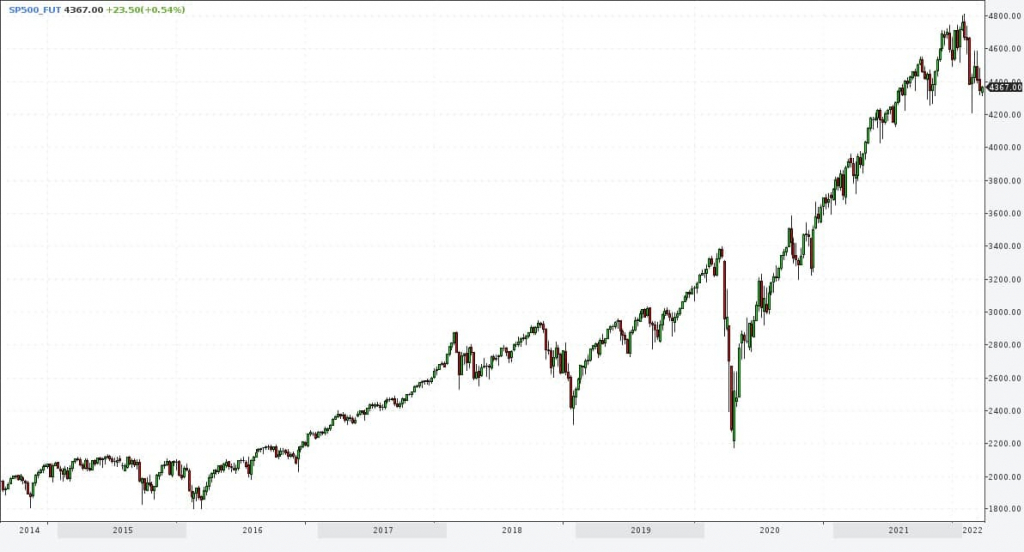

Как позже судил бы и о динамике рынка акций США. Стратегически мое понимание не изменилось: рынок дорогой и рискованный. Но оставляю шанс на его подъем в район исторических максимумов даже вопреки начала подъема ставки ФРС. Так что наблюдаю со стороны.

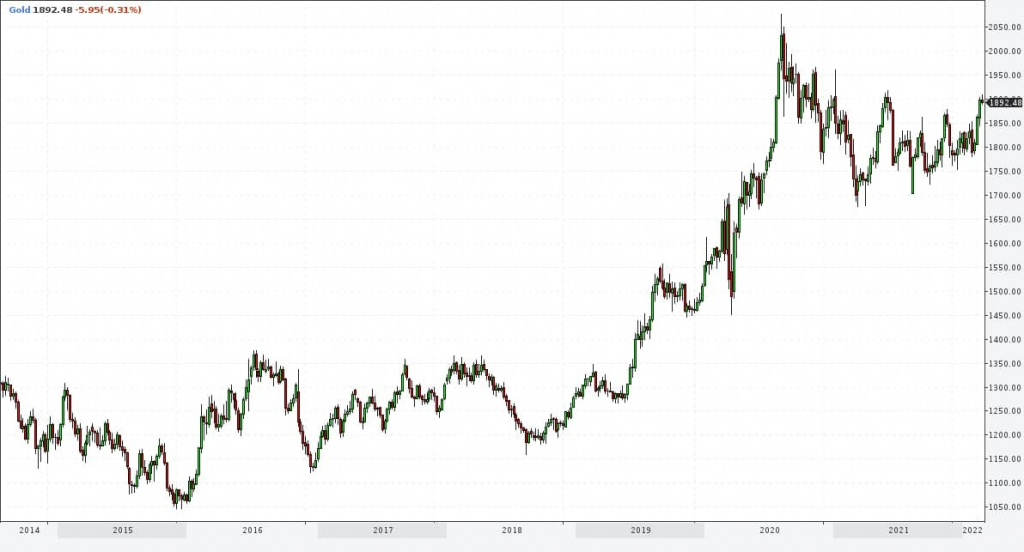

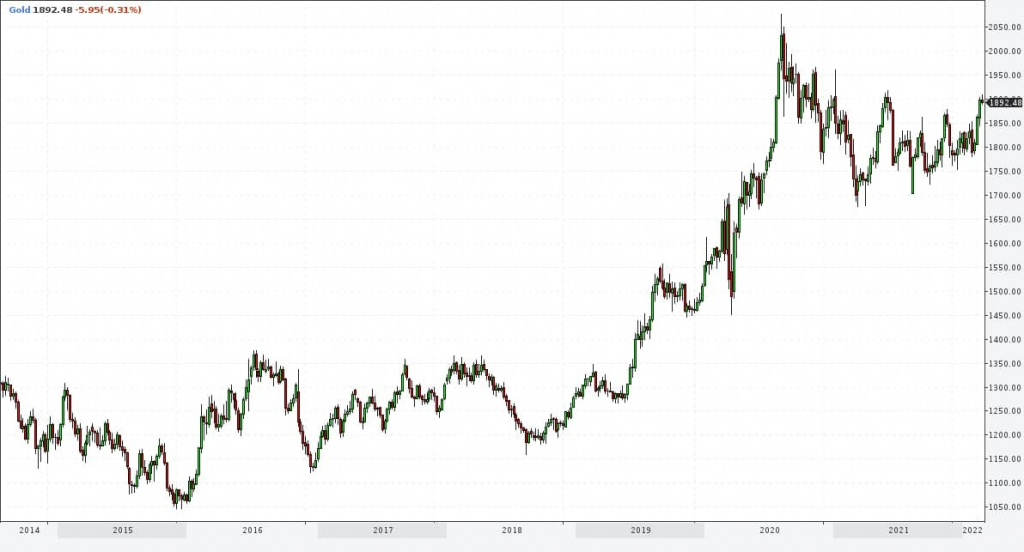

Наблюдаю со стороны и за золотом, которое вышло из долгой сужающейся консолидации вверх (я предполагал обратное). Делать прогнозы сейчас – это, скорее, плодить ошибки.

Однако шансы на новое падение оцениваются участниками рынка как значимые и подтверждаются фактическим ухудшением ситуации вокруг Украины (Госдума направила президенту предложение о признании ЛНР/ДНР, из самих непризнанных республик началась эвакуация населения на территорию России). И это диктует понятные поведенческие шаги. Так, по данным Бизнес ФМ, в обменных пунктах московских банков на прошедших выходных почти не оставалось наличной иностранной валюты. Применительно к курсу рубля это признак нахождения его вблизи своих минимумов. Так что ±80 рублей за доллар в случае дальнейшего ухудшения геополитической ситуации – очень реалистично, а вот даже ±85 – уже сомнительно.

Отечественный рынок акций находится в сходном с рублем положении. После долгого снижения с осени прошлого года он с одной стороны вызывает у ряда игроков хотя бы спекулятивный аппетит, с другой – нервные и панические проявления. Не думаю, что в сложившихся обстоятельствах, когда санкции всё же возможны, а рублевая инфляция сопровождается высокой ключевой ставкой, рынок имеет потенциал к заметному росту. Однако, полагаю, и возможное новое падение будет ограниченным. Настроения участников торгов стали апатичнее за последний месяц, а котировки всё-таки в среднем подросли. Это говорит в пользу формирования дна рынка, а не продолжения его трендового снижения.

Внутренний облигационный рынок также пребывает в состоянии апатии. Первичные размещений встали. Вторичный рынок низколиквиден. И всё это сопровождается самыми высокими с 2018, если не с 2016 года доходностями. Кривая бескупонной доходности ОФЗ находится в диапазоне 10,2-9,4%, но мало кого способна заинтересовать. Как и первый корпоративный эшелон, ушедший в диапазон доходностей между 11 и 12%. Высокодоходный сегмент облигаций консолидируется вокруг 15+% годовых. Предполагаю, что и здесь аналогичный рублю и акциям процесс формирования дна. Что не отменяет возможного ухода котировок еще ниже, но, думаю, локально ниже.

Нефть. Тренд остается восходящим. Но сейчас я менее уверен в его дальнейшем развитии, как и в достижении 100 долл./барр. (Brent). Выводы буду делать позже.

Как позже судил бы и о динамике рынка акций США. Стратегически мое понимание не изменилось: рынок дорогой и рискованный. Но оставляю шанс на его подъем в район исторических максимумов даже вопреки начала подъема ставки ФРС. Так что наблюдаю со стороны.

Наблюдаю со стороны и за золотом, которое вышло из долгой сужающейся консолидации вверх (я предполагал обратное). Делать прогнозы сейчас – это, скорее, плодить ошибки.

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба