15 марта 2022 ITI Capital Луцко Искандер

Основной вывод: Китай не хочет санкций и не ищет конфликта с США

Китайский рынок акций (A Listed и американские расписки) за пару дней стал самым перепроданным рынком в мире. Западные инвесторы распродали с понедельника китайских акций класса А на $3 млрд (максимум с июля 2020 г. и индекс дневной волатильности (Hang Seng IT) в понедельник обновил исторический максимум. Запад лишь обозначил Китаю лишь малые последствия сближения с Россией в рамках нынешнего геополитического конфликта. Поэтому сейчас много спекуляций и фундаментальные факторы как сегодняшний февральский пакет статистике подтверждает дальнейшие восстановление китайской экономики. Министр иностранных дел Китая Ван И в разговоре с Испанским коллегой заявил Китай стремится избежать санкций США из-за спецоперации России на Украине, «Китай не является стороной конфликта и не хочет попадать под санкции», поэтому сейчас самое время покупать.

Кровопролитие на китайском фондовом рынке: Дешевле не будет

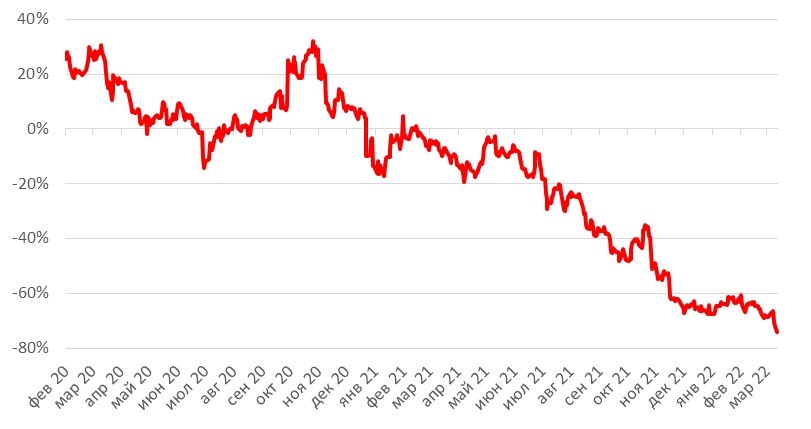

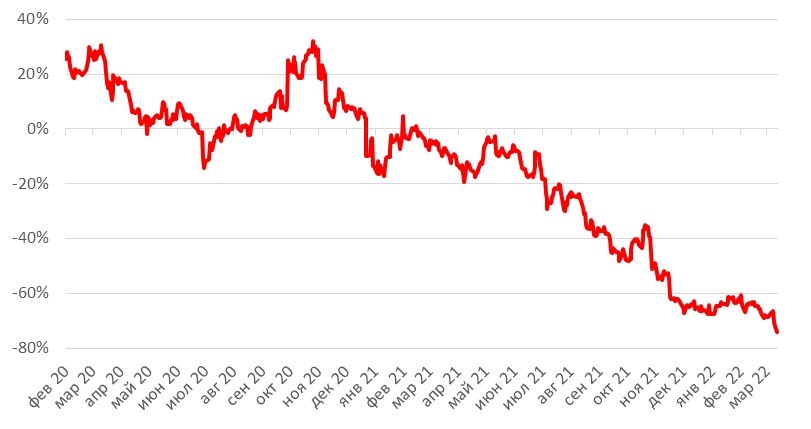

Китайский ETF KWEB, специализирующийся на интернет- и розничной торговле, потерял 40% за один месяц (китайские АДР упали на 20% за последние два торговых дня) и обновил исторические минимумы. Средняя доля владений пакета китайских акций, принадлежащих институциональным американским инвесторам, таких как Goldman Sachs, JPMorgan, Blackrock и т.д., упала в два раза с пиковых уровней февраля 2021 г. и продолжает опускаться к минимальным уровням.

Акции китайских интернет-компаний и онлайн-ретейлеров (KWEB) торгуются на 44% ниже пандемических минимумов конца марта 2020 г. Дисконт китайского фондового рынка (MSCI China) по мультипликатору P/E к американскому (S&P 500) достиг беспрецедентных 50% против 34% в среднем за два года. Китайские АДР упали более чем на 65% с февральского пика. Множество китайских акций, таких как TME, Vipshop, Trip.com и холдинги KE, торгуется на уровнях, которые значительно ниже цен эмиссии. Средняя рекомендация большинства китайских акций, котирующихся в США, остается «точно покупать», прогноз роста цен в долларах США в течение 12 месяцев составляет в среднем 150% даже после дерзкого понижение от аналитиков JPM вчера вечером.

Индекс MSCI China опустился до минимума октября 2018 г., когда шла американо-китайская торговая война, вопреки это в 2021 торговой оборот с США достиг новых исторических рекордов. Китайский рынок акций – второй по величине в мире после американского, его капитализация составляет $18 трлн. На нем торгуются более 5 тыс. компаний (Класс А торгуются внутри страны). Капитализация внутреннего рынка составляет $14 трлн, а офшорного - $4 трлн, в том числе на АДР с листингом США приходится около $0,9 млрд капитализации. Таким образом, общий объем китайского рынка акций мог сократиться более чем на $9 трлн, из которых 50% приходится на компании, связанные с онлайн-ретейлерами и IT-компаниями.

Китайский рынок акций сильно недооценен, но не только из-за запредельно высокого дисконта по мультипликаторам к развитым рынкам. Китайские активы (акции и облигации) недостаточно представлены в мировых индексах по сравнению с уровнем экономического влияния Китая. Например, доля китайских акций класса А на мировом фондовом рынке составляет 11%, тогда как на Китай приходится 20% мирового ВВП. Иностранцы владеют лишь 4,5% акций класса A, а доля Китая в индексе MSCI World составляет всего 3,5%. Американские институциональные инвесторы (30% международных инвесторов в китайские акции) владеют котируемыми на бирже китайскими акциями на $750 млрд по сравнению с $1,2 трлн на пике февраля 2021 г. Доля китайских акций А в свободном обращении составляет 37%.

Семь Alibaba по цене Amazon!

Текущий мультипликатор P/E Alibaba на 2022 г. чуть ниже 11х и даже ниже китайских конкурентов Alibaba примерно на 30%. Акции компании торгуются на уровне 2016 г., тогда как сейчас чистая прибыль компании в четыре раза превосходит сравнительный показатель шестилетней давности. Текущий дисконт Alibaba (крупнейшей в мире онлайн-ретейлер по числу активных пользователей – >1 млрд) к второму по величине онлайн-ретейлеру, Amazon, составляет 75% против средних 14%, поскольку традиционно Alibaba торговалась с премией к Amazon, и только в связи резким ужесточением регулирования в Китае во втором полугодии 2021 г. и недавней распродажей этот дисконт возник и увеличился.

Примерный дисконт P/E Alibaba к Amazon на 2022 г., %

Истинные причины падения китайского рынка акций

1) Геополитика и макроэкономические риски

При описании китайского рынка мы выделяем следующие факторы: прежде всего, это продажи, которые вынуждены совершать американские управляющие фондами из-за геополитического давления, которое США оказывают на КНР, чтобы заставить страну сохранять нейтралитет в продолжающемся конфликте между Россией и Западом. На выходных появились новости о том, что Россия обратилась к Китаю за помощью в проведении военной спецоперации на Украине, а в понедельник советник по национальной безопасности США Джейк Салливан провел в Риме переговоры с начальником Канцелярии Комиссии ЦК КПК по иностранным делам Яном Цзечи. США и западные партнеры ввели против России «жесткие» санкции, торговые ограничения и «заморозили» активы ЦБ. Они могли бы ввести такие же меры против Китая, если бы Пекин попытался компенсировать Москве потери от санкций или решил вторгнуться на Тайвань.

Однако ставки для Китая и США выше, и последствия для Китая были бы гораздо более значительными, учитывая, что торговый оборот Китая с США вырос на 28% г/г, до рекордных $756 млрд, в 2021 г., что составляет 13% внешнеторгового оборота Китая объемом $6 трлн. США остаются третьим по величине торговым партнером Китая после Ассоциации государств Юго-Восточной Азии (АСЕАН) и Европейского союза. Резервы Народного Банка Китая оцениваются в $3,2 трлн, а его вложения в казначейские облигации США превышают $1 трлн.

Таким образом, продажи, которые вынуждены совершать американские управляющие фондами, – еще один случай тактического давления на Китай, поскольку США являются основным источником капитала для китайского правительства и компаний. Хороший пример – недавнее снижение целевой цены акций Alibaba аналитиками JPMorgan с $180 до $65 и акций ведущих китайских компаний – в три раза с рекомендацией ПРОДАВАТЬ в отсутствие существенных фундаментальных корпоративных факторов, с акцентом лишь на геополитические и макроэкономические риски.

2) Риск делистинга китайских АДР

В четверг, 10 марта, Комиссия по ценным бумагам и биржам США (SEC) представила предварительный список эмитентов, которые попадают под действие закона о подотчетности иностранных компаний (Holding Foreign Companies Accountable Act, HFCAA), вступившего в силу декабрь 2020 г. Хотя в список не вошли ведущие китайские TMT-компании (Alibaba, Baidu, JD.com, Vipshop и др.), АДР которых котируются на фондовых биржах США, бумаги, тем не менее, оказались под давлением. На компании TMT приходится 18% рыночной капитализации индекса MSCI China A. Однако следует отметить, что запреты на торговлю акциями вступят не ранее 2024 г. Для китайских технологических компаний решение SEC не влечет фундаментальных последствий, кроме снижения вероятности листинга в США некоторых их «дочерних» компаний без листинга. Тем не менее, это негативный фактор.

3) Государственное регулирование в Китае

Китайские власти продолжают ужесточать регулирование IT-сектора. На этот раз Tencent обвинили в отмывании денежных средств с помощью сервиса мобильных платежей WeChat Pay. На компанию могут наложить рекордный штраф в размере сотен миллионов юаней. Тем не менее, это незначительная сумма для компании со свободным денежным потоком (FCF) в 193 млрд юаней, или $30 млрд. Предыдущий рекордный штраф антимонопольные органы наложили на Alibaba – 18,2 млрд юаней ($2,8 млрд). Пекин готовится активизировать усилия по борьбе с незаконными потоками средств, стремясь предотвратить системные риски и укрепить финансовую отрасль. В январе центральный банк КНР объявил о начале общенациональной кампании по борьбе с отмыванием средств, которая продлится до 2024 г. По состоянию на 2021 г. WeChat Pay обрабатывал примерно 40% мобильных платежей в Китае, уступая лишь Alipay.

4) Глобальная ротация

Nasdaq упал на 20% с начала года, Dow Jones – на 10%, есть большие предпосылки для продолжения ротации, в частности по меньшей мере для 20%-го падения акций международных IT-компаний, в основном американских. Акции роста во всем мире оказались под значительным давлением с октября 2020 г. ввиду растущих ожиданий рефляции и ужесточения денежно-кредитной политики (ДКП) во всем мире, что обычно благоприятствует акциям стоимости. Акции роста, включая онлайн-ретейлеров, интернет и IT-компаний, составляют 60% индекса MSCI China. С пиковых уровней рыночная капитализация MSCI China упала на $5 трлн, при этом 60% потерь пришлось на акции роста, в частности на онлайн-ретейлеров, интернет и IT-компании. Ротация была заметна и в Китае, причем с ноября 2021 г. акции стоимости опережает акции роста на 22 п.п.

5) Цепная реакция как следствие кризиса в России

Китай – крупнейший торговый партнер России в страновом разрезе. Россия экспортирует в Китай нефть/энергоносители (66%) и недрагоценные металлы (13%), а импортирует из Китая главным образом текстиль, электронику и бытовую технику/приборы. Кроме того, Россия очень зависима от импорта автомобилей, промышленного оборудования/продукции и товаров в сфере здравоохранения из ЕС и США (что составляет порядка 65% всего импорта в страну), и, возможно, России придется искать замену этому импорту в других странах (включая Китай) из-за санкций Запада. Таким образом, акции китайских компаний из этих отраслей могут быть более подвержены рискам санкционной политики Запада по отношению к России, чем из бумаги компаний других секторов.

6) Политика нулевой терпимости к коронавирусу

Эта политика существенно сказывается на глобальной экономике и на стоимости сырья. После введения антиковидных мер вчера в Шеньчжэне на неделю, цены на нефть упали на 11%, ниже $100/барр.

Закрытие крупнейших портовых и промышленных городов Китая на месяц может обойтись ВВП Китая как минимум в 0,3% роста.

Дешевле только в случае «жестких» санкций

-357.jpg)

Китайский рынок акций (A Listed и американские расписки) за пару дней стал самым перепроданным рынком в мире. Западные инвесторы распродали с понедельника китайских акций класса А на $3 млрд (максимум с июля 2020 г. и индекс дневной волатильности (Hang Seng IT) в понедельник обновил исторический максимум. Запад лишь обозначил Китаю лишь малые последствия сближения с Россией в рамках нынешнего геополитического конфликта. Поэтому сейчас много спекуляций и фундаментальные факторы как сегодняшний февральский пакет статистике подтверждает дальнейшие восстановление китайской экономики. Министр иностранных дел Китая Ван И в разговоре с Испанским коллегой заявил Китай стремится избежать санкций США из-за спецоперации России на Украине, «Китай не является стороной конфликта и не хочет попадать под санкции», поэтому сейчас самое время покупать.

Кровопролитие на китайском фондовом рынке: Дешевле не будет

Китайский ETF KWEB, специализирующийся на интернет- и розничной торговле, потерял 40% за один месяц (китайские АДР упали на 20% за последние два торговых дня) и обновил исторические минимумы. Средняя доля владений пакета китайских акций, принадлежащих институциональным американским инвесторам, таких как Goldman Sachs, JPMorgan, Blackrock и т.д., упала в два раза с пиковых уровней февраля 2021 г. и продолжает опускаться к минимальным уровням.

Акции китайских интернет-компаний и онлайн-ретейлеров (KWEB) торгуются на 44% ниже пандемических минимумов конца марта 2020 г. Дисконт китайского фондового рынка (MSCI China) по мультипликатору P/E к американскому (S&P 500) достиг беспрецедентных 50% против 34% в среднем за два года. Китайские АДР упали более чем на 65% с февральского пика. Множество китайских акций, таких как TME, Vipshop, Trip.com и холдинги KE, торгуется на уровнях, которые значительно ниже цен эмиссии. Средняя рекомендация большинства китайских акций, котирующихся в США, остается «точно покупать», прогноз роста цен в долларах США в течение 12 месяцев составляет в среднем 150% даже после дерзкого понижение от аналитиков JPM вчера вечером.

Индекс MSCI China опустился до минимума октября 2018 г., когда шла американо-китайская торговая война, вопреки это в 2021 торговой оборот с США достиг новых исторических рекордов. Китайский рынок акций – второй по величине в мире после американского, его капитализация составляет $18 трлн. На нем торгуются более 5 тыс. компаний (Класс А торгуются внутри страны). Капитализация внутреннего рынка составляет $14 трлн, а офшорного - $4 трлн, в том числе на АДР с листингом США приходится около $0,9 млрд капитализации. Таким образом, общий объем китайского рынка акций мог сократиться более чем на $9 трлн, из которых 50% приходится на компании, связанные с онлайн-ретейлерами и IT-компаниями.

Китайский рынок акций сильно недооценен, но не только из-за запредельно высокого дисконта по мультипликаторам к развитым рынкам. Китайские активы (акции и облигации) недостаточно представлены в мировых индексах по сравнению с уровнем экономического влияния Китая. Например, доля китайских акций класса А на мировом фондовом рынке составляет 11%, тогда как на Китай приходится 20% мирового ВВП. Иностранцы владеют лишь 4,5% акций класса A, а доля Китая в индексе MSCI World составляет всего 3,5%. Американские институциональные инвесторы (30% международных инвесторов в китайские акции) владеют котируемыми на бирже китайскими акциями на $750 млрд по сравнению с $1,2 трлн на пике февраля 2021 г. Доля китайских акций А в свободном обращении составляет 37%.

Семь Alibaba по цене Amazon!

Текущий мультипликатор P/E Alibaba на 2022 г. чуть ниже 11х и даже ниже китайских конкурентов Alibaba примерно на 30%. Акции компании торгуются на уровне 2016 г., тогда как сейчас чистая прибыль компании в четыре раза превосходит сравнительный показатель шестилетней давности. Текущий дисконт Alibaba (крупнейшей в мире онлайн-ретейлер по числу активных пользователей – >1 млрд) к второму по величине онлайн-ретейлеру, Amazon, составляет 75% против средних 14%, поскольку традиционно Alibaba торговалась с премией к Amazon, и только в связи резким ужесточением регулирования в Китае во втором полугодии 2021 г. и недавней распродажей этот дисконт возник и увеличился.

Примерный дисконт P/E Alibaba к Amazon на 2022 г., %

Истинные причины падения китайского рынка акций

1) Геополитика и макроэкономические риски

При описании китайского рынка мы выделяем следующие факторы: прежде всего, это продажи, которые вынуждены совершать американские управляющие фондами из-за геополитического давления, которое США оказывают на КНР, чтобы заставить страну сохранять нейтралитет в продолжающемся конфликте между Россией и Западом. На выходных появились новости о том, что Россия обратилась к Китаю за помощью в проведении военной спецоперации на Украине, а в понедельник советник по национальной безопасности США Джейк Салливан провел в Риме переговоры с начальником Канцелярии Комиссии ЦК КПК по иностранным делам Яном Цзечи. США и западные партнеры ввели против России «жесткие» санкции, торговые ограничения и «заморозили» активы ЦБ. Они могли бы ввести такие же меры против Китая, если бы Пекин попытался компенсировать Москве потери от санкций или решил вторгнуться на Тайвань.

Однако ставки для Китая и США выше, и последствия для Китая были бы гораздо более значительными, учитывая, что торговый оборот Китая с США вырос на 28% г/г, до рекордных $756 млрд, в 2021 г., что составляет 13% внешнеторгового оборота Китая объемом $6 трлн. США остаются третьим по величине торговым партнером Китая после Ассоциации государств Юго-Восточной Азии (АСЕАН) и Европейского союза. Резервы Народного Банка Китая оцениваются в $3,2 трлн, а его вложения в казначейские облигации США превышают $1 трлн.

Таким образом, продажи, которые вынуждены совершать американские управляющие фондами, – еще один случай тактического давления на Китай, поскольку США являются основным источником капитала для китайского правительства и компаний. Хороший пример – недавнее снижение целевой цены акций Alibaba аналитиками JPMorgan с $180 до $65 и акций ведущих китайских компаний – в три раза с рекомендацией ПРОДАВАТЬ в отсутствие существенных фундаментальных корпоративных факторов, с акцентом лишь на геополитические и макроэкономические риски.

2) Риск делистинга китайских АДР

В четверг, 10 марта, Комиссия по ценным бумагам и биржам США (SEC) представила предварительный список эмитентов, которые попадают под действие закона о подотчетности иностранных компаний (Holding Foreign Companies Accountable Act, HFCAA), вступившего в силу декабрь 2020 г. Хотя в список не вошли ведущие китайские TMT-компании (Alibaba, Baidu, JD.com, Vipshop и др.), АДР которых котируются на фондовых биржах США, бумаги, тем не менее, оказались под давлением. На компании TMT приходится 18% рыночной капитализации индекса MSCI China A. Однако следует отметить, что запреты на торговлю акциями вступят не ранее 2024 г. Для китайских технологических компаний решение SEC не влечет фундаментальных последствий, кроме снижения вероятности листинга в США некоторых их «дочерних» компаний без листинга. Тем не менее, это негативный фактор.

3) Государственное регулирование в Китае

Китайские власти продолжают ужесточать регулирование IT-сектора. На этот раз Tencent обвинили в отмывании денежных средств с помощью сервиса мобильных платежей WeChat Pay. На компанию могут наложить рекордный штраф в размере сотен миллионов юаней. Тем не менее, это незначительная сумма для компании со свободным денежным потоком (FCF) в 193 млрд юаней, или $30 млрд. Предыдущий рекордный штраф антимонопольные органы наложили на Alibaba – 18,2 млрд юаней ($2,8 млрд). Пекин готовится активизировать усилия по борьбе с незаконными потоками средств, стремясь предотвратить системные риски и укрепить финансовую отрасль. В январе центральный банк КНР объявил о начале общенациональной кампании по борьбе с отмыванием средств, которая продлится до 2024 г. По состоянию на 2021 г. WeChat Pay обрабатывал примерно 40% мобильных платежей в Китае, уступая лишь Alipay.

4) Глобальная ротация

Nasdaq упал на 20% с начала года, Dow Jones – на 10%, есть большие предпосылки для продолжения ротации, в частности по меньшей мере для 20%-го падения акций международных IT-компаний, в основном американских. Акции роста во всем мире оказались под значительным давлением с октября 2020 г. ввиду растущих ожиданий рефляции и ужесточения денежно-кредитной политики (ДКП) во всем мире, что обычно благоприятствует акциям стоимости. Акции роста, включая онлайн-ретейлеров, интернет и IT-компаний, составляют 60% индекса MSCI China. С пиковых уровней рыночная капитализация MSCI China упала на $5 трлн, при этом 60% потерь пришлось на акции роста, в частности на онлайн-ретейлеров, интернет и IT-компании. Ротация была заметна и в Китае, причем с ноября 2021 г. акции стоимости опережает акции роста на 22 п.п.

5) Цепная реакция как следствие кризиса в России

Китай – крупнейший торговый партнер России в страновом разрезе. Россия экспортирует в Китай нефть/энергоносители (66%) и недрагоценные металлы (13%), а импортирует из Китая главным образом текстиль, электронику и бытовую технику/приборы. Кроме того, Россия очень зависима от импорта автомобилей, промышленного оборудования/продукции и товаров в сфере здравоохранения из ЕС и США (что составляет порядка 65% всего импорта в страну), и, возможно, России придется искать замену этому импорту в других странах (включая Китай) из-за санкций Запада. Таким образом, акции китайских компаний из этих отраслей могут быть более подвержены рискам санкционной политики Запада по отношению к России, чем из бумаги компаний других секторов.

6) Политика нулевой терпимости к коронавирусу

Эта политика существенно сказывается на глобальной экономике и на стоимости сырья. После введения антиковидных мер вчера в Шеньчжэне на неделю, цены на нефть упали на 11%, ниже $100/барр.

Закрытие крупнейших портовых и промышленных городов Китая на месяц может обойтись ВВП Китая как минимум в 0,3% роста.

Дешевле только в случае «жестких» санкций

-357.jpg)

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба