17 марта 2022 ProfitGate

Как писал вчера Блумберг "в среду ФРС перестала быть противоположностью Пола Волкера", решившего подавить инфляцию любой ценой, и вместо этого взяла курс, который больше походил на самого известного бывшего председателя. Резерв поднял ставку по федеральным фондам впервые за четыре года, но повышение на 25 базисных пунктов не стало неожиданностью. Скорее ястребиный элемент проявился в сопроводительном «точечном графике», ежеквартальном документе, в котором точками отмечены прогнозы будущих ставок каждым членом Федерального комитета по открытым рынкам.

Последний расклад точечной диаграмы выпущенный 3 месяца назад выглядел так как на первом скриншоте этой статьи.

Всего три месяца назад ни один из членов FOMC не думал, что к концу следующего года ставки превысят 2,25%.

ФРС придерживался явно голубиной политики, ошибочность которой как казалось была очевидна всем кроме председатиеля Федерального резерва Джерома Пуэлла.

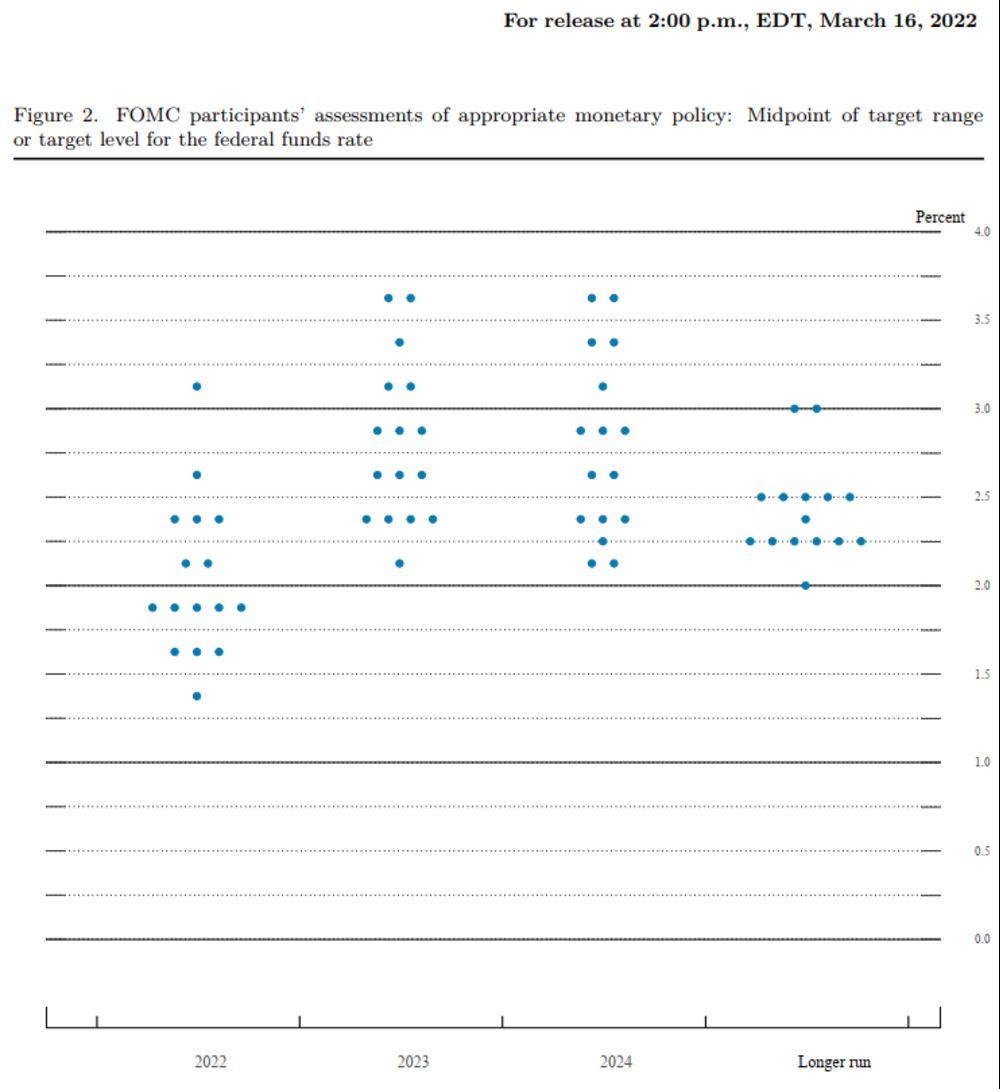

Теперь почти все они думают, что ставки пойдут далеко, а точечная диаграмма считает, что ставки поднимутся до 3,75%. Возможно, это самый большой переход от одного заседания к другому за то десятилетие, когда ФРС публикует точечные графики.

В дополнение к отказу от ставок «ниже в пользу более больших», ФРС, похоже, также капитулировала перед своими прогнозами относительно быстрого установления контроля над инфляцией.

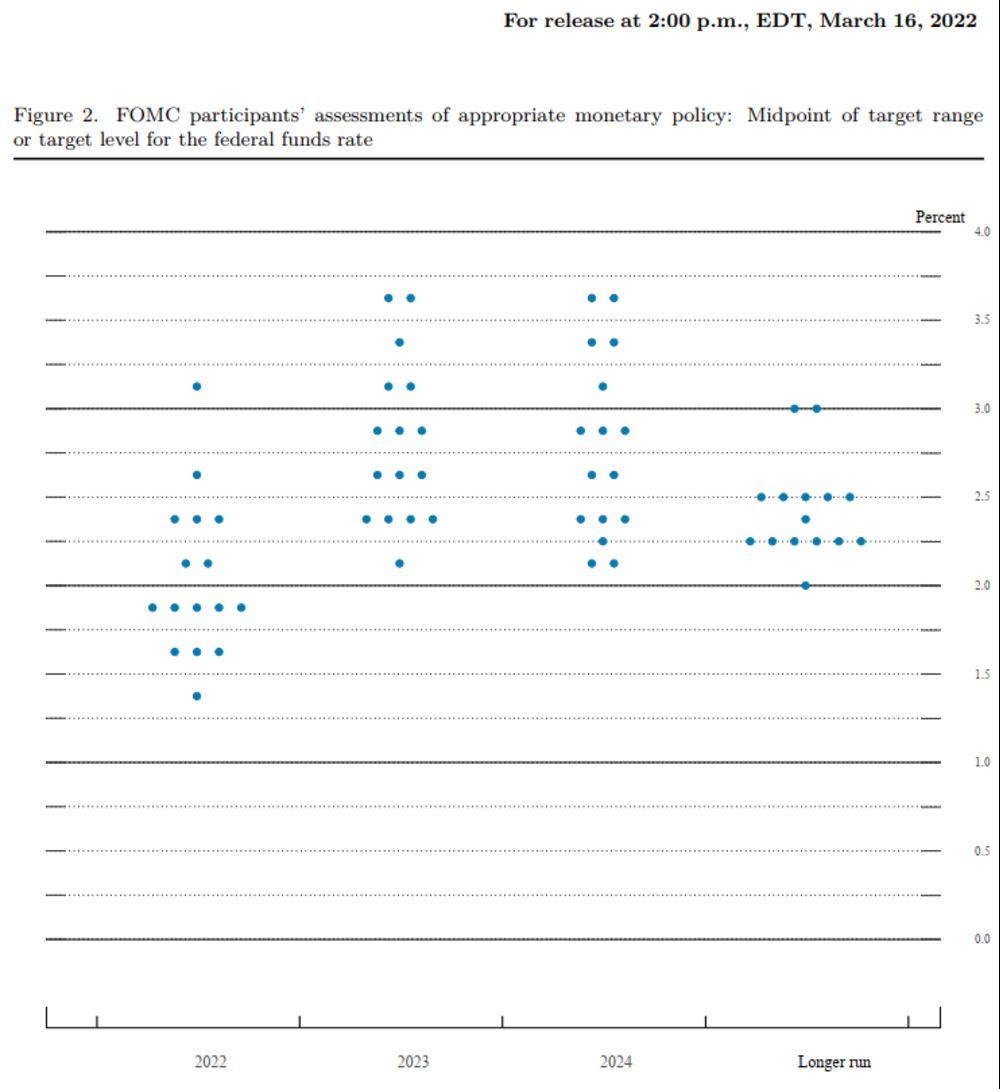

Итак, это новая точечная диаграмма:

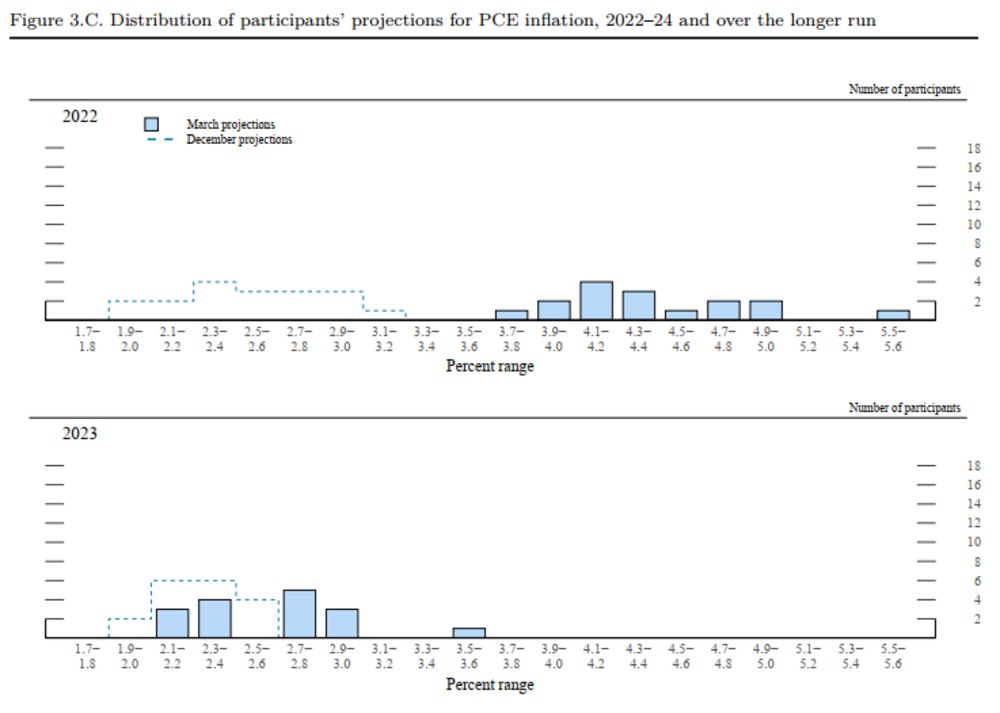

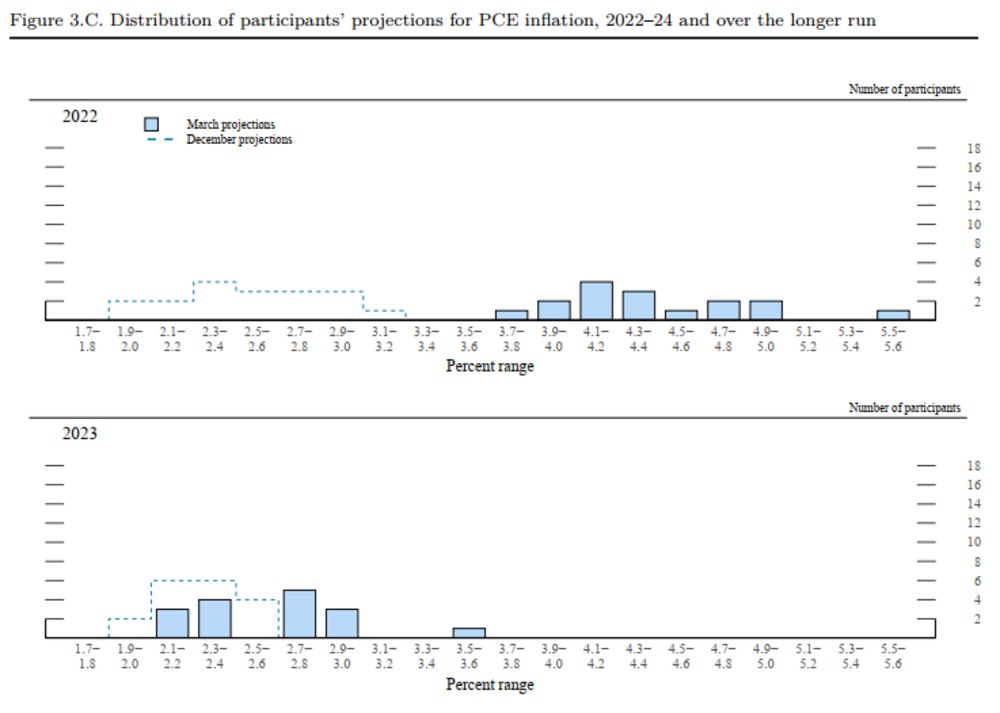

А на следующей диаграмме говорится о том, как изменялись ожидания инфляции по отношению к концу этого и следующего года между двумя встречами.

Эти оценки инфляции, очевидно, намного выше. Возможно, что еще более шокирует, они разные. В этом году осталось девять месяцев, а разброс оценок инфляции на конец этого года составляет почти два процентных пункта. Нет единого мнения. Это вызывает тревогу и заставило некоторых опасаться, что ФРС признает, что не знает, что происходит.

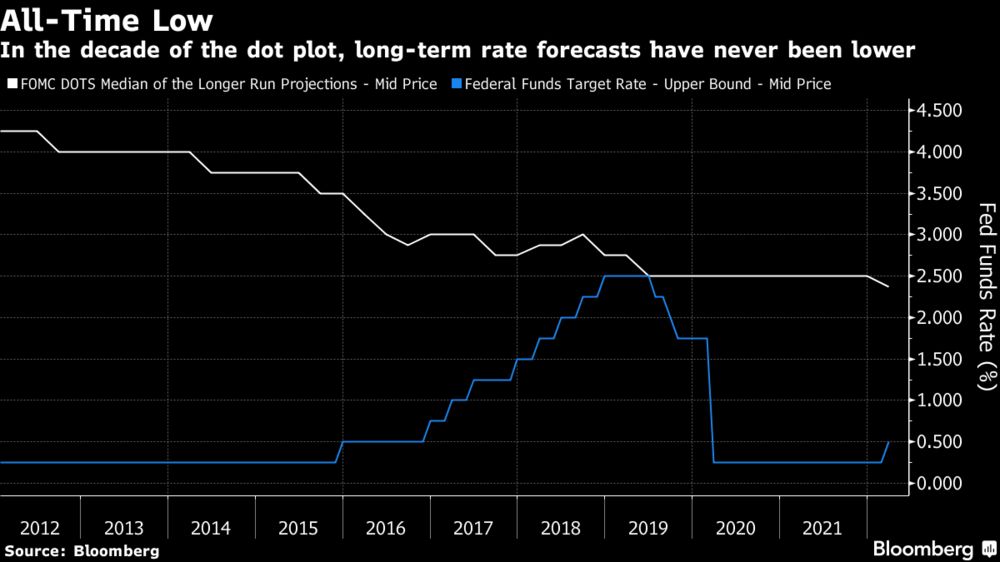

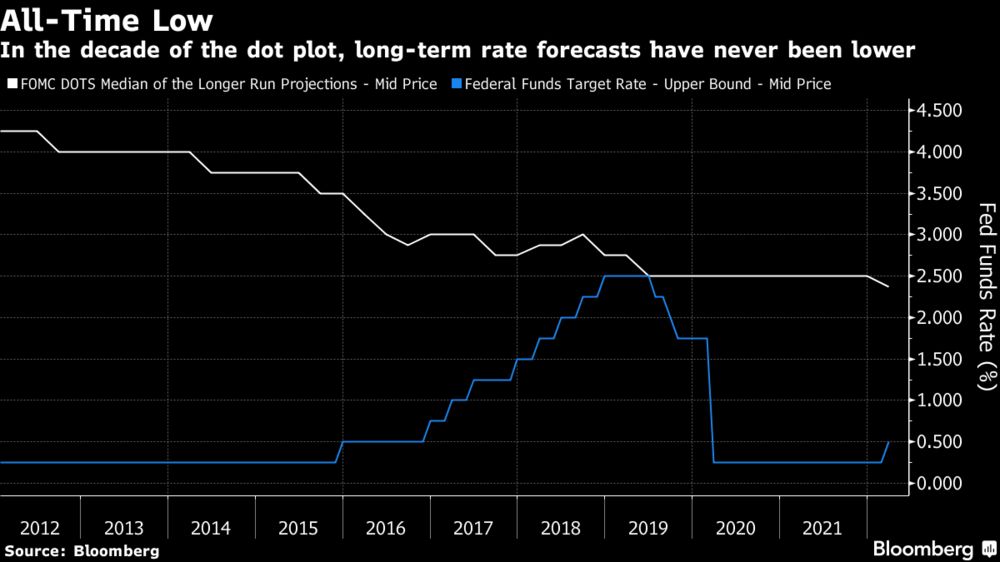

Затем возникает вопрос о внутренней непоследовательности ФРС. FOMC якобы считает, что инфляция вернется к 2% в долгосрочной перспективе, без рецессии и с небольшим ростом безработицы. Кроме того, комитет также считает, что ставка по федеральным фондам в долгосрочной перспективе достигнет максимума на уровне 2,4%. За десятилетие, когда ФРС публикует точки, это самый низкий прогноз для долгосрочных ставок за всю историю наблюдений. Каким-то образом с декабря он упал на 10 базисных пунктов, несмотря на взлетающую ракетой инфляцию.

Это также предполагает, что ФРС может капитулировать: либо а) заявив, что она когда-нибудь снова доведет ставку по федеральным фондам до значимого уровня, либо б) признав, что понятия не имеет, что происходит.

Что касается пресс-конференции председателя Джерома Пауэлла, то он снова и снова повторял, что хочет «стабильности цен» больше всего на свете, утверждал, что экономика очень сильна и может выдержать более высокие ставки, и решительно намекал, что публикация протокола собрания через три через несколько недель обнародует план отмены покупок активов (или «количественного ужесточения») уже на следующем собрании в мае. Это устранило любые слабые признаки голубиного энтузиазма в первоначальном заявлении ФРС. Он также признал, что «конечно», задним числом следовало бы начать повышать ставки раньше.

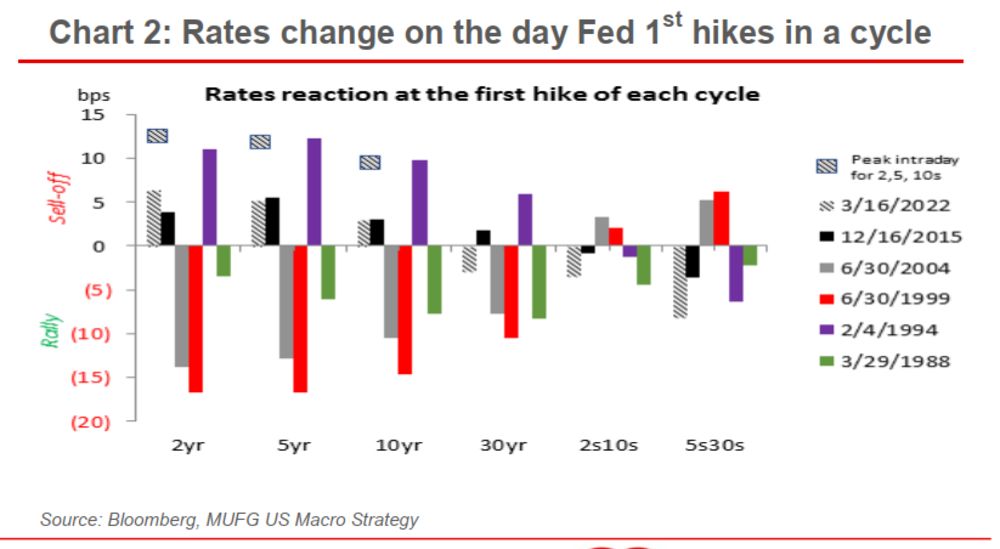

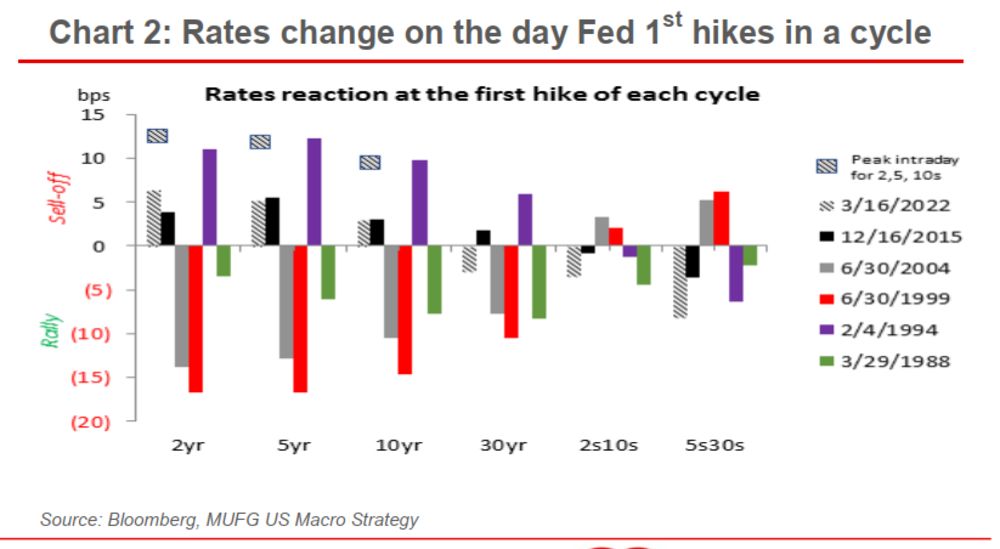

Это подводит нас к реакции рынка, которая также демонстрировала признаки капитуляции, но в другом направлении. Следующий удобный график от Mitsubishi UFJ Financial Group показывает рост ставок в день первого повышения в каждом из последних шести циклов ужесточения, начиная с 1988 года. Отдельные квадраты на этот раз показывают внутридневные пики, которые были установлены только что.

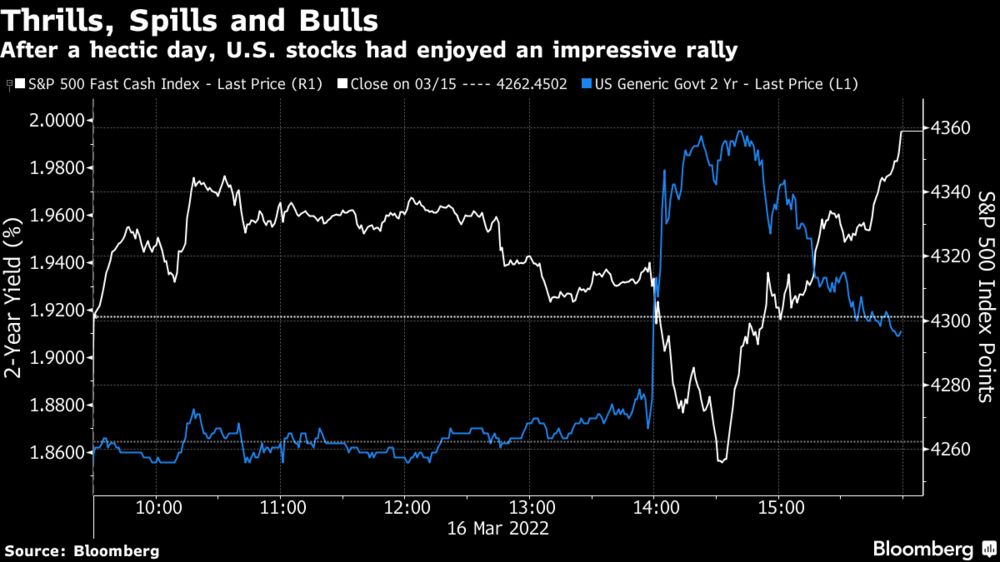

Несмотря на то, что о повышении ставок было очень хорошо известно заранее (в отличие, например, от шокирующего повышения 1994 года, которое спровоцировало медвежий рынок облигаций), первоначальная реакция сделала это самой резкой реакцией на начало цикла ужесточения. Но к закрытию доходность облигаций потеряла большую часть своей прибыли. Этот разворот отразился еще более резким поворотом фондового рынка:

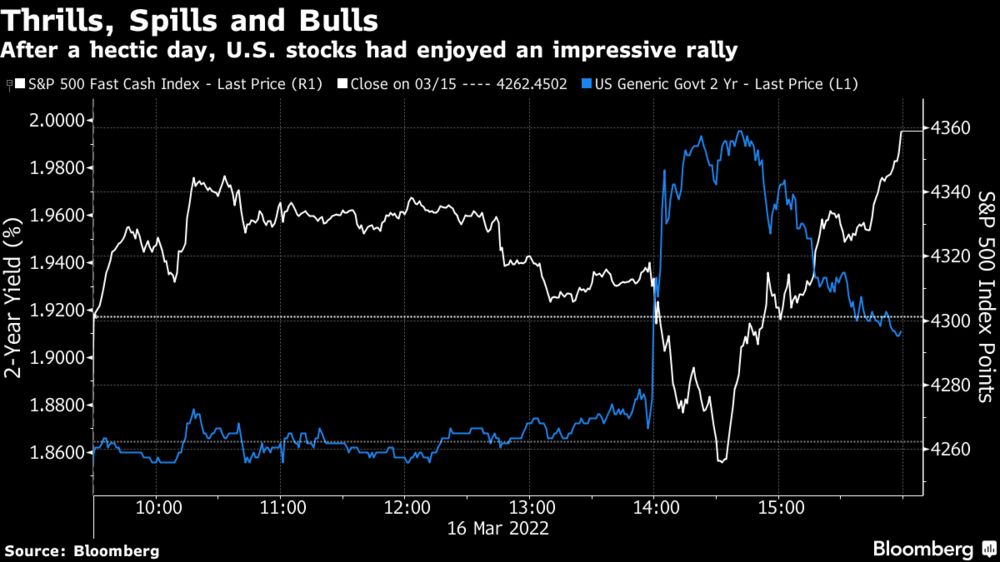

S&P 500 упал и показал убытки к 14:30, началу пресс-конференции. К закрытию он был на максимуме дня и только что показал лучший двухдневный рост за два года.

Так, что происходит? Ставки выросли до такой степени, что инвесторы сочли очевидным, что они не могут быть устойчивыми, и вместо этого ставка внезапно и жестоко превратилась в ставку на то, что ФРС не сможет быть столь агрессивной, как она говорила. Можно сказать, что несоответствия в прогнозах ФРС и, возможно, отчаяние, с которым Пауэлл настаивал на том, что экономика сильна, подтверждают это. Проще говоря, идея состоит в том, что инвесторы посмотрели на доходность в 2% и подумали: «Это не может сработать». Момент отвращения или осознания того, что рынок обречен рухнуть по собственной логике, наступил. Люди, придерживающиеся этой линии, могут поддержать кривую доходности.

После объявления ФРС соотношение изменилось на противоположное, а это означает, что пятилетние облигации приносили больше, чем 10-летние; страшная «перевернутая кривая доходности». Это соотношение изменилось на противоположное впервые с начала 2007 года, незадолго до начала кредитного кризиса. Всякий раз, когда кривая доходности переворачивается, она, как правило, служит ранним предупреждением о рецессии, предполагая, что в среднесрочной перспективе ставки должны будут упасть. Любая инверсия является тревожным признаком, хотя инверсия между 5 и 10 годами, в так называемом «животе» кривой, не так тревожна, как инверсия между трехмесячной или двухлетней доходностью и 10-летней доходностью.

Аргумент состоит в том, что любой признак инверсии кривой доходности заставит ФРС отказаться от ее ужесточения. Инверсии кривой доходности усложняют жизнь банкам, которые получают прибыль от разницы между краткосрочными и долгосрочными ставками. Перед лицом инверсии кривой на протяжении всей истории ФРС была вынуждена воздержаться. Таким образом, есть аргумент, что инвесторы в акции увидели, что рынок облигаций уже эффективно говорил о том, что ФРС не может получить то, что хотел, и поэтому начали покупать акции в качестве ставки на то, что ставки не вырастут так сильно.

В этом аргументе, безусловно, что-то есть, хотя в основном он может отражать принятие желаемого за действительное.

Так что вполне вероятно, что большой послеобеденный разворот ознаменовал важный момент капитуляции рынка, когда трейдеры решили, что ФРС не сможет сделать то, что хотела. Это хорошая новость для акций в краткосрочной перспективе и ужасная новость для большинства других уровней.

«Учитывая риски как роста, так и падения, сочетание политиков, стремящихся ввести ограничительные меры, и сохраняющих чрезмерный оптимизм в отношении перспектив роста, кажется рецептом для того, чтобы кривая казначейства оставалась плоской», — сказал Алекс Пелле, экономист из США. Мидзухо, в примечании.

В то время как Пауэлл «похоже, признал, что ФРС совершила ошибку, так долго ожидая отмены политики, несмотря на высокую инфляцию, мы считаем, что вероятность еще одной политической ошибки и неудачи роста в будущем увеличилась», — написал он.

По словам аналитиков, возможно, это был еще один случай покупки слухов и продажи фактов.

Последний расклад точечной диаграмы выпущенный 3 месяца назад выглядел так как на первом скриншоте этой статьи.

Всего три месяца назад ни один из членов FOMC не думал, что к концу следующего года ставки превысят 2,25%.

ФРС придерживался явно голубиной политики, ошибочность которой как казалось была очевидна всем кроме председатиеля Федерального резерва Джерома Пуэлла.

Теперь почти все они думают, что ставки пойдут далеко, а точечная диаграмма считает, что ставки поднимутся до 3,75%. Возможно, это самый большой переход от одного заседания к другому за то десятилетие, когда ФРС публикует точечные графики.

В дополнение к отказу от ставок «ниже в пользу более больших», ФРС, похоже, также капитулировала перед своими прогнозами относительно быстрого установления контроля над инфляцией.

Итак, это новая точечная диаграмма:

А на следующей диаграмме говорится о том, как изменялись ожидания инфляции по отношению к концу этого и следующего года между двумя встречами.

Эти оценки инфляции, очевидно, намного выше. Возможно, что еще более шокирует, они разные. В этом году осталось девять месяцев, а разброс оценок инфляции на конец этого года составляет почти два процентных пункта. Нет единого мнения. Это вызывает тревогу и заставило некоторых опасаться, что ФРС признает, что не знает, что происходит.

Затем возникает вопрос о внутренней непоследовательности ФРС. FOMC якобы считает, что инфляция вернется к 2% в долгосрочной перспективе, без рецессии и с небольшим ростом безработицы. Кроме того, комитет также считает, что ставка по федеральным фондам в долгосрочной перспективе достигнет максимума на уровне 2,4%. За десятилетие, когда ФРС публикует точки, это самый низкий прогноз для долгосрочных ставок за всю историю наблюдений. Каким-то образом с декабря он упал на 10 базисных пунктов, несмотря на взлетающую ракетой инфляцию.

Это также предполагает, что ФРС может капитулировать: либо а) заявив, что она когда-нибудь снова доведет ставку по федеральным фондам до значимого уровня, либо б) признав, что понятия не имеет, что происходит.

Что касается пресс-конференции председателя Джерома Пауэлла, то он снова и снова повторял, что хочет «стабильности цен» больше всего на свете, утверждал, что экономика очень сильна и может выдержать более высокие ставки, и решительно намекал, что публикация протокола собрания через три через несколько недель обнародует план отмены покупок активов (или «количественного ужесточения») уже на следующем собрании в мае. Это устранило любые слабые признаки голубиного энтузиазма в первоначальном заявлении ФРС. Он также признал, что «конечно», задним числом следовало бы начать повышать ставки раньше.

Это подводит нас к реакции рынка, которая также демонстрировала признаки капитуляции, но в другом направлении. Следующий удобный график от Mitsubishi UFJ Financial Group показывает рост ставок в день первого повышения в каждом из последних шести циклов ужесточения, начиная с 1988 года. Отдельные квадраты на этот раз показывают внутридневные пики, которые были установлены только что.

Несмотря на то, что о повышении ставок было очень хорошо известно заранее (в отличие, например, от шокирующего повышения 1994 года, которое спровоцировало медвежий рынок облигаций), первоначальная реакция сделала это самой резкой реакцией на начало цикла ужесточения. Но к закрытию доходность облигаций потеряла большую часть своей прибыли. Этот разворот отразился еще более резким поворотом фондового рынка:

S&P 500 упал и показал убытки к 14:30, началу пресс-конференции. К закрытию он был на максимуме дня и только что показал лучший двухдневный рост за два года.

Так, что происходит? Ставки выросли до такой степени, что инвесторы сочли очевидным, что они не могут быть устойчивыми, и вместо этого ставка внезапно и жестоко превратилась в ставку на то, что ФРС не сможет быть столь агрессивной, как она говорила. Можно сказать, что несоответствия в прогнозах ФРС и, возможно, отчаяние, с которым Пауэлл настаивал на том, что экономика сильна, подтверждают это. Проще говоря, идея состоит в том, что инвесторы посмотрели на доходность в 2% и подумали: «Это не может сработать». Момент отвращения или осознания того, что рынок обречен рухнуть по собственной логике, наступил. Люди, придерживающиеся этой линии, могут поддержать кривую доходности.

После объявления ФРС соотношение изменилось на противоположное, а это означает, что пятилетние облигации приносили больше, чем 10-летние; страшная «перевернутая кривая доходности». Это соотношение изменилось на противоположное впервые с начала 2007 года, незадолго до начала кредитного кризиса. Всякий раз, когда кривая доходности переворачивается, она, как правило, служит ранним предупреждением о рецессии, предполагая, что в среднесрочной перспективе ставки должны будут упасть. Любая инверсия является тревожным признаком, хотя инверсия между 5 и 10 годами, в так называемом «животе» кривой, не так тревожна, как инверсия между трехмесячной или двухлетней доходностью и 10-летней доходностью.

Аргумент состоит в том, что любой признак инверсии кривой доходности заставит ФРС отказаться от ее ужесточения. Инверсии кривой доходности усложняют жизнь банкам, которые получают прибыль от разницы между краткосрочными и долгосрочными ставками. Перед лицом инверсии кривой на протяжении всей истории ФРС была вынуждена воздержаться. Таким образом, есть аргумент, что инвесторы в акции увидели, что рынок облигаций уже эффективно говорил о том, что ФРС не может получить то, что хотел, и поэтому начали покупать акции в качестве ставки на то, что ставки не вырастут так сильно.

В этом аргументе, безусловно, что-то есть, хотя в основном он может отражать принятие желаемого за действительное.

Так что вполне вероятно, что большой послеобеденный разворот ознаменовал важный момент капитуляции рынка, когда трейдеры решили, что ФРС не сможет сделать то, что хотела. Это хорошая новость для акций в краткосрочной перспективе и ужасная новость для большинства других уровней.

«Учитывая риски как роста, так и падения, сочетание политиков, стремящихся ввести ограничительные меры, и сохраняющих чрезмерный оптимизм в отношении перспектив роста, кажется рецептом для того, чтобы кривая казначейства оставалась плоской», — сказал Алекс Пелле, экономист из США. Мидзухо, в примечании.

В то время как Пауэлл «похоже, признал, что ФРС совершила ошибку, так долго ожидая отмены политики, несмотря на высокую инфляцию, мы считаем, что вероятность еще одной политической ошибки и неудачи роста в будущем увеличилась», — написал он.

По словам аналитиков, возможно, это был еще один случай покупки слухов и продажи фактов.

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба