31 марта 2022 T-Investments Морошкин Игорь

У меня открыт вклад в валюте — еще по старым невысоким ставкам. И сейчас я не знаю, что с ним делать. Может, перевести в рубли и положить под 20%? Или стоит просто закрыть старый вклад в валюте и открыть новый? Либо вообще подождать несколько месяцев?

Будущие валютные курсы не знает никто. Кроме того, в нынешней ситуации достаточно сложно прогнозировать движение ставок, которые устанавливают центральные банки разных стран. Поэтому однозначного ответа, как лучше сохранить и приумножить свои сбережения, нет. Наилучшим вариантом видится диверсификация вложений.

Скорее всего, когда вы говорите про валютный вклад, то имеете в виду вклад в долларах или евро. Буду отталкиваться от этого предположения. Расскажу подробнее про инфляционную ситуацию и монетарную политику в России, США и Европе и проанализирую разные варианты вложений.

Что с инфляцией и монетарной политикой

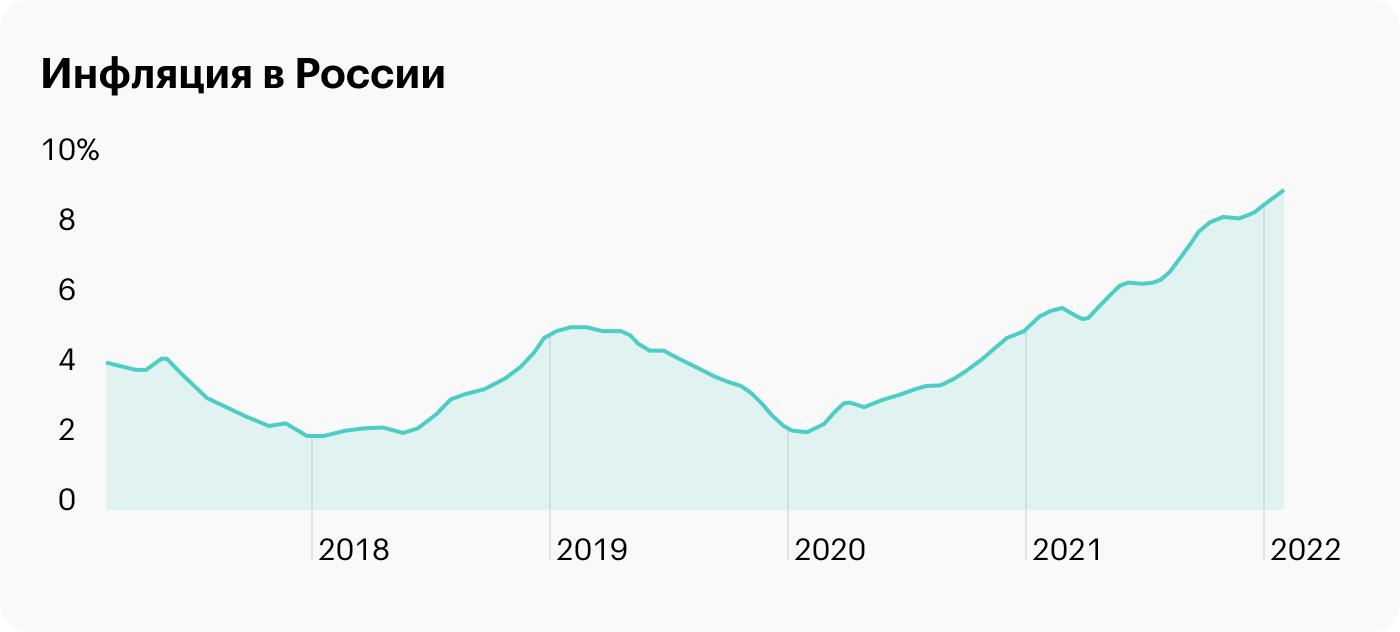

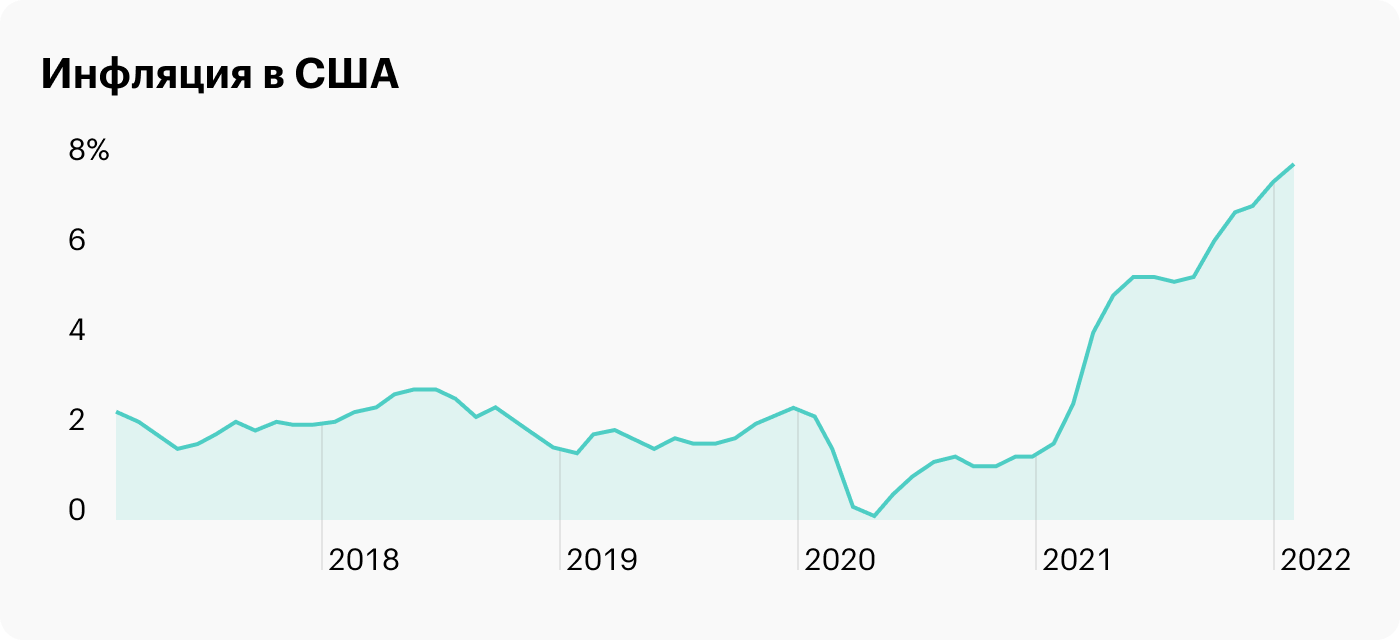

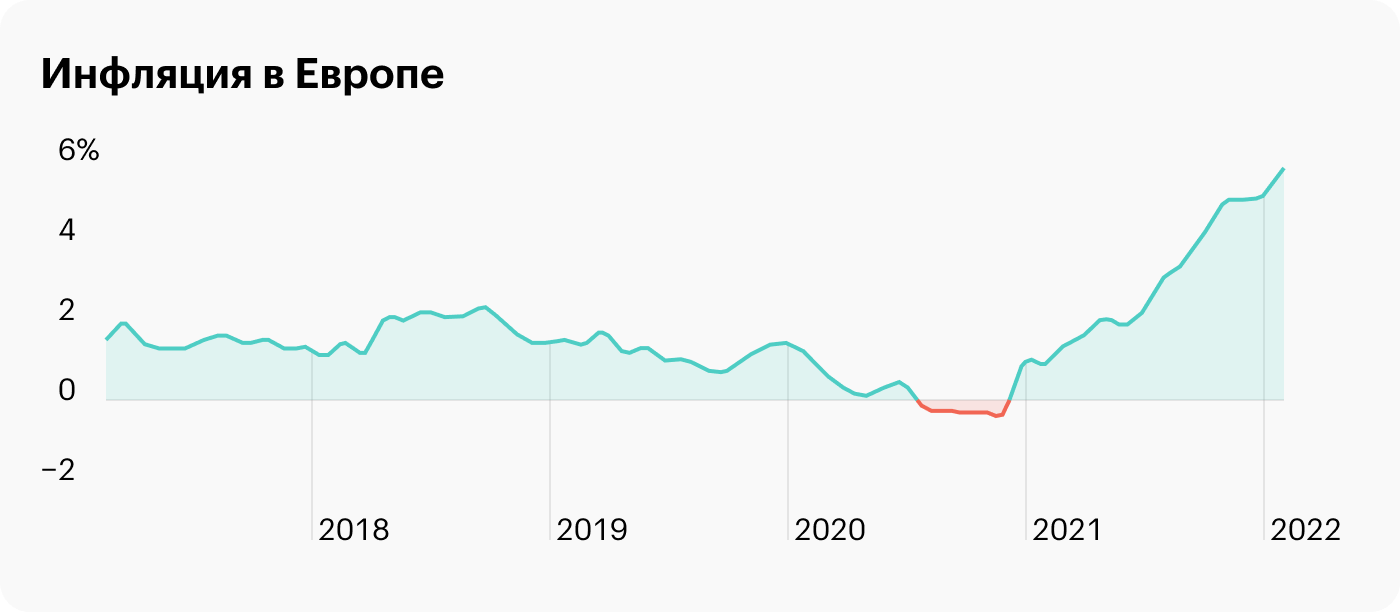

Если рассматривать последние пять лет, то большую их часть можно охарактеризовать как успешную работу центральных банков России, США и Европы по таргетированию инфляции. Это когда центральные банки намечают ориентир инфляции и стараются его достичь с помощью изменения ставок в экономике и других инструментов.

Большую часть этих пяти лет инфляция была на относительно невысоких уровнях, что позволяло центральным банкам снижать ставки или же не сильно их повышать.

Некоторым водоразделом можно считать первую половину 2020 года, когда мир испытал шок от пандемии коронавирусной инфекции. Она привела к тому, что экономики массово закрывались на карантины: многие предприятия приостановили работу, нарушилась логистика и цепочки поставок.

Еще значительно изменилось потребительское поведение. Так, люди были сильно ограничены в активностях вне дома: путешествиях, походах в кино, рестораны и другие общественные места. Но у многих появилась необходимость в обустройстве домашнего быта и рабочего места. Из-за этого резко возросли покупки компьютерной и прочей техники.

Важным фактором является и то, что многие государства стали активно бороться с кризисом с помощью различных льгот и даже адресной поддержки бизнеса и населения: появились и расширились программы льготного кредитования, в частности ипотеки, была даже целевая раздача денег населению.

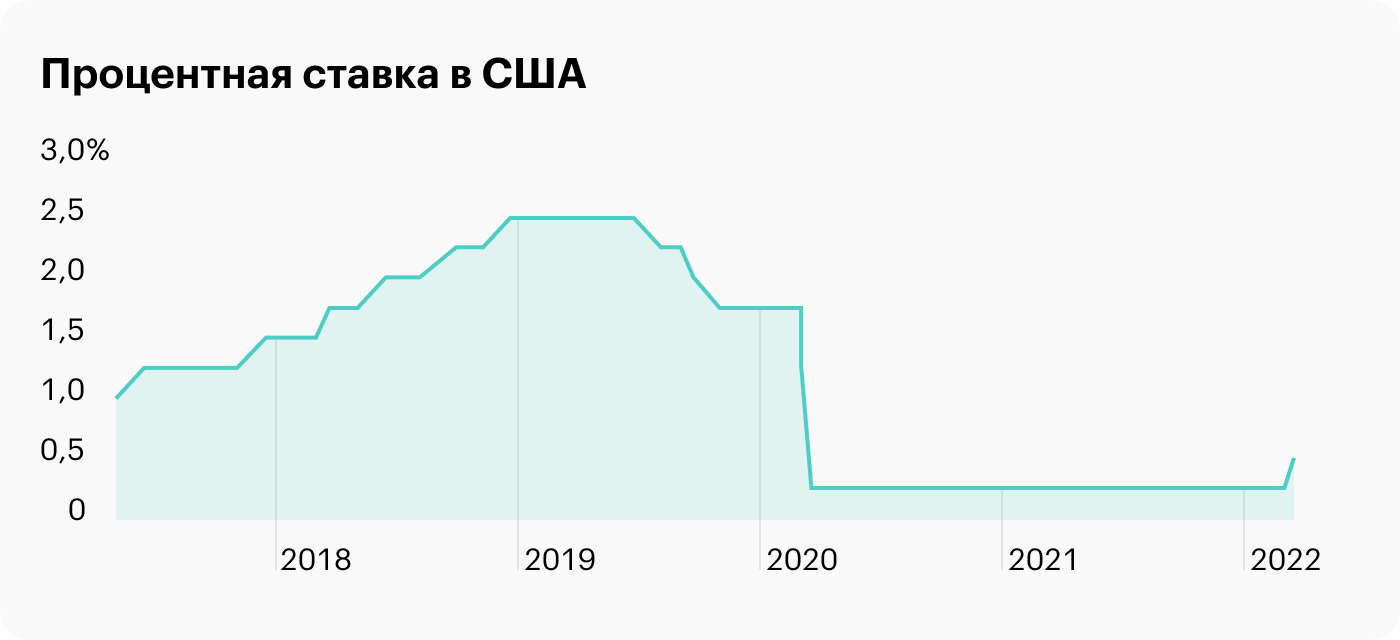

Кроме того, центробанки снизили ставки в экономиках: ключевая ставка в России опустилась до 4,25%, а в США — до 0—0,25%. Все эти меры финансировались за счет государственных бюджетов, то есть по большому счету за счет увеличившейся печати новых денег.

Все эти факторы со временем привели к значительному росту инфляции по всему миру: выросли цены практически на все — от сырья до продуктов промышленного производства и недвижимости.

В России достаточно рано осознали инфляционную угрозу — и ЦБ РФ уже в 2021 году начал постепенно поднимать ключевую ставку. В США и Европе долго называли инфляцию временной, но затем тоже пришли к выводу, что ее нужно останавливать. При этом до кардинальных действий монетарного характера — существенного поднятия ставок — на момент написания статьи на Западе так и не дошли.

В итоге инфляция в Европе и США достигла максимумов, на которых не была несколько десятилетий. Но ситуация уникальна тем, что ставки остаются на околонулевом уровне.

Также на фоне событий, связанных с Украиной, и последовавших антироссийских санкций инфляционное давление как в РФ, так и в мире еще сильнее возросло — в основном за счет сырьевых товаров. На фоне этого, а также чтобы уменьшить риски финансовой системы ЦБ РФ 28 февраля экстренно поднял ставку с 9,5 до 20%.

Что все-таки с вкладами

Суммарно все это привело к уникальной ситуации как для валютных, так и для рублевых активов:

Впервые за много лет евро и доллар ощутимо теряют свою покупательную способность. Это, в частности, снижает привлекательность их хранения в виде наличных.

Очень резко возросли ставки по вкладам в российских банках — как в рублях, так и в валюте. Но при этом преимущественно на короткие сроки. Сейчас самые высокие ставки предлагают по вкладам на три месяца — они превышают 20% годовых в рублях. Также серьезно возросли ставки по вкладам до шести месяцев, а относительно длинные вклады на год-два не изменились или выросли не слишком значительно. Похоже, в данный момент банки ставят на то, что ставки в среднесрочной перспективе поползут вниз. Валютные же вклады стали давать несколько процентов вместо долей процентов.

Ограничения, которые ввели США и Европа на обращение их валют в России, вызвало государственные ограничения на покупку валюты, а также на ее снятие.

Получается вот что. Допустим, у вас уже был вклад в какой-либо валюте, открытый до конца февраля 2022 года, и вы хотите сохранить его в той же валюте. В этом случае стоит посчитать, сколько денег вы потеряете, если досрочно закроете существующий вклад, а сколько приобретете, положив их под новую ставку.

В большинстве случаев разница в ставках такая, что, даже если досрочно закрыть текущий вклад с полной или частичной потерей процентов и положить деньги на короткий вклад на 3—6 месяцев в той же валюте, это будет выгоднее, чем дожидаться окончания срока. Особенно это касается валютных вкладов.

В вашем вопросе более сложный вариант: снятие валютного вклада, перевод денег в рубли и их размещение на рублевом вкладе, так как по нему более высокие проценты. Я бы сказал, что ответ на этот вопрос в меньшей степени зависит от разницы в ставках по вкладам в рублях и других валютах: она и раньше была ощутимой. Скорее важно то, как вы относитесь к сбережениям в валюте и с какой целью открывали нынешний валютный вклад.

Если вы открывали валютный вклад, чтобы не держать дома деньги, которые планировали потратить в зарубежной поездке, а сейчас эта необходимость отпала, то, возможно, действительно имеет смысл переложить вклад в рубли.

Если же цель валютного вклада — в диверсификации активов по валютам, то переводить их в рубли не стоит, так как диверсификация — это хорошая стратегия, вряд ли имеет смысл ее менять. Но вам стоит подумать, хотите ли вы сохранять валютные активы на вкладе или же в наличном виде. Возможно, в этом плане активы также стоит диверсифицировать: часть оставить на вкладе, а часть — хранить в виде наличных дома или в банковской ячейке.

Раз уж мы заговорили про диверсификацию, отмечу, что также стоит рассмотреть не только активы в виде наличных или вкладов, но и другие их классы, например драгоценные металлы типа золота. Сейчас их приобретение стало привлекательнее, чем было раньше: с 1 марта был отменен НДС на слитки из драгоценных металлов. В Т—Ж уже была подробная статья про варианты вложений в них.

Что в итоге

Будущего не знает никто. Так что сложно прогнозировать, как будет меняться инфляция в России и мире, что произойдет со ставками центральных банков, а также какие новые санкции и регуляторные ограничения нас ждут.

Поэтому кажется, что лучшая стратегия — диверсификация: хранить часть денег в рублях, часть — в валюте. Можно рассмотреть также альтернативные варианты, например драгоценные металлы.

Если ваш валютный вклад был частью стратегии диверсификации активов, то вряд ли имеет смысл менять валюту на рубли и открывать рублевый вклад под более высокий процент.

Но обязательно стоит изучить условия по уже открытым вкладам, а также те, что предлагают банки сейчас, чтобы выбрать тактику. Возможно, выгоднее изъять часть или все деньги с существующих вкладов даже с потерей процентов и положить на вклады в той же валюте, но под существенно более высокий процент.

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба