Началась третья неделя торгов на Московской бирже после длительного перерыва. Мы много рассуждали над тем, какие компании пострадали от санкций, какие сейчас привлекательны для покупки. А сегодня посмотрим, как переживает текущую ситуацию сама биржа и с какими сложностями она сталкивается.

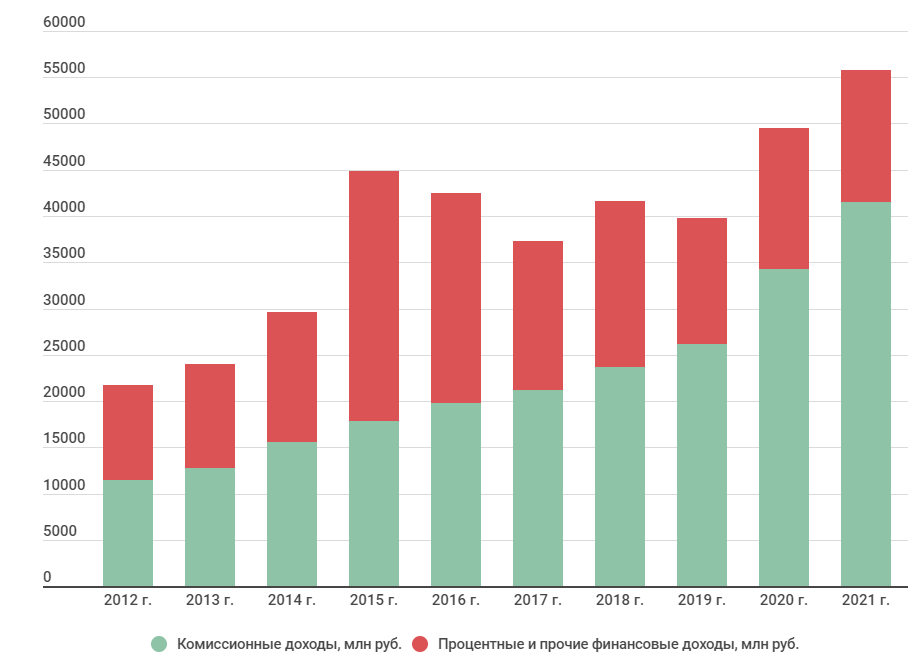

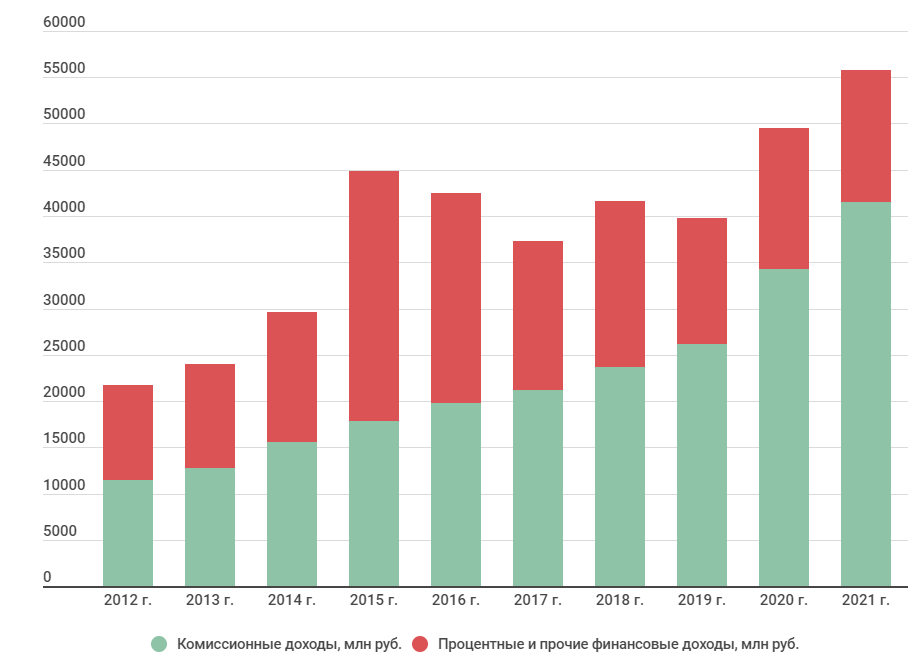

У Московской биржи два основных источника дохода: комиссионные и процентные. Комиссионные напрямую зависят от объема торгов, а процентные от ставки ЦБ. 2021 год стал рекордным для компании на фоне мощного притока частных инвесторов, который начался еще во время пандемии.

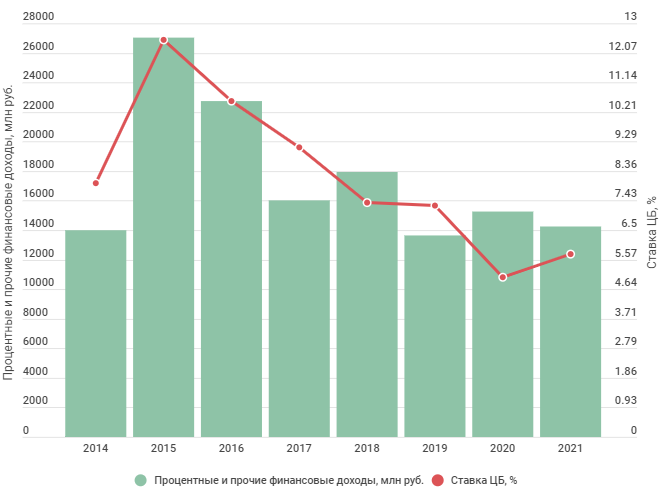

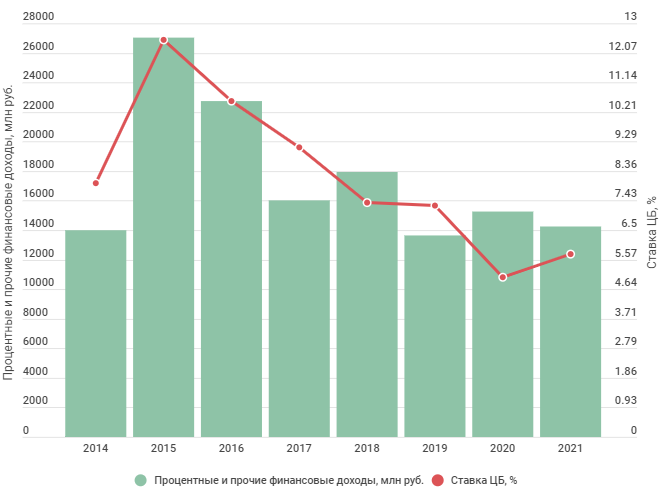

Процентные доходы складываются из доходов по финансовым активам и процентов по депозитам. Пик дохода пришелся на 2015 год, когда средняя ставка ЦБ составила 12,5%, затем резко снизился и стабилизировался.

Учитывая, что на данный момент ставка ЦБ равняется 20%, Московская биржа может получить повышенный доход. Скорее всего ЦБ будет снижать ставку в течение этого года, иначе экономика просто не сможет развиваться. Но при этом на резкое снижение не стоит рассчитывать, так как инфляция еще не достигла своего пика.

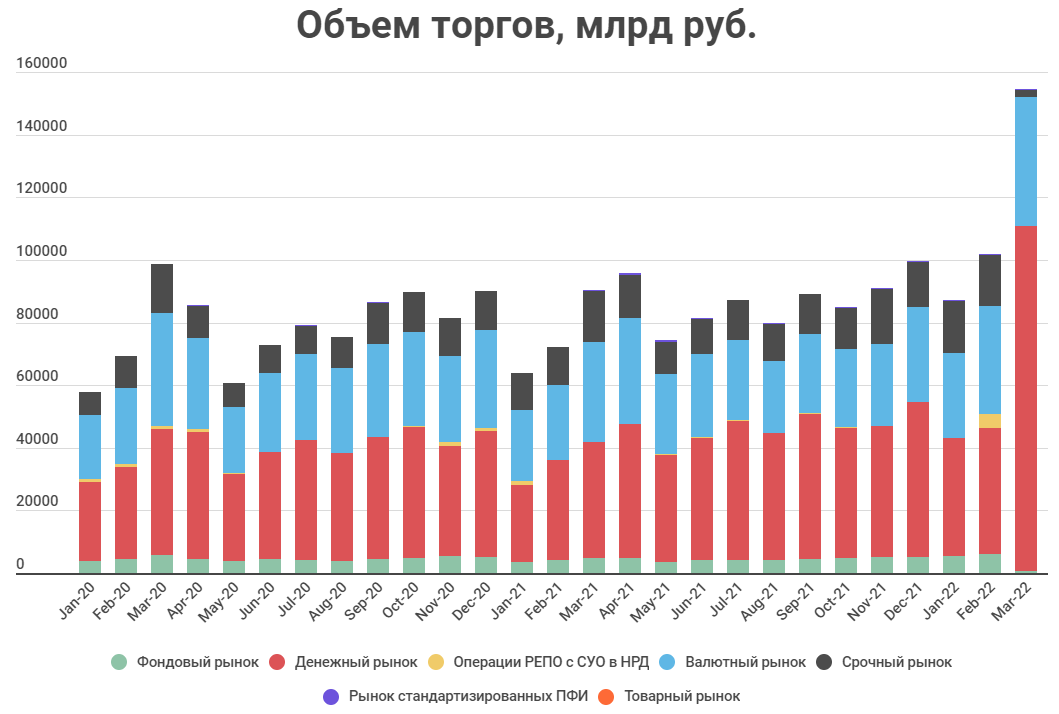

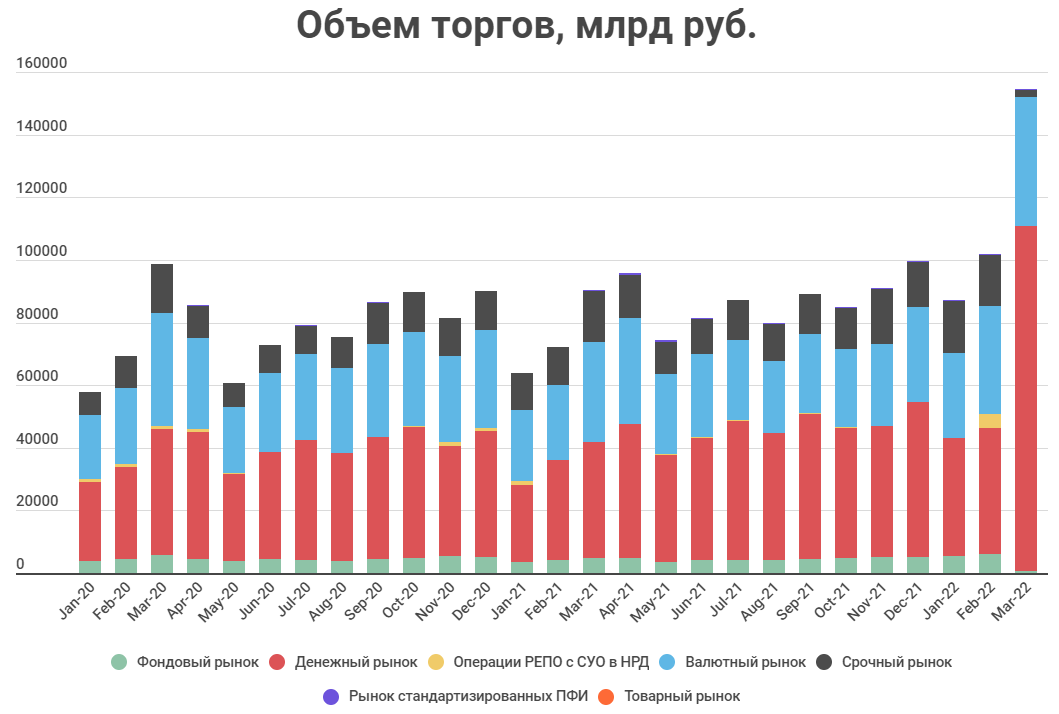

Объем торгов на Мосбирже в марте, как ни странно, существенно вырос. Этому способствовали две секции: валютный и денежный рынки. Валютный вполне ожидаемо пользовался спросом в марте, несмотря на двухнедельную остановку. Во-первых, его открыли самым первым. Во-вторых, частные инвесторы побежали менять валюту, как только появилась возможность. Охладила их пыл только комиссия на покупку. В-третьих, экспортеров обязали продавать 80% валютной выручки на бирже, таким образом способствуя укреплению курса. За счет всего этого, объем торгов на валютном рынке не только не просел, но и вырос, по сравнению с прошлыми месяцами.

Что касается денежного рынка, то торги на нем не останавливались. При этом сильно возрос объем РЕПО с Банком России. За счет таких операций ЦБ предоставлял ликвидность банкам.

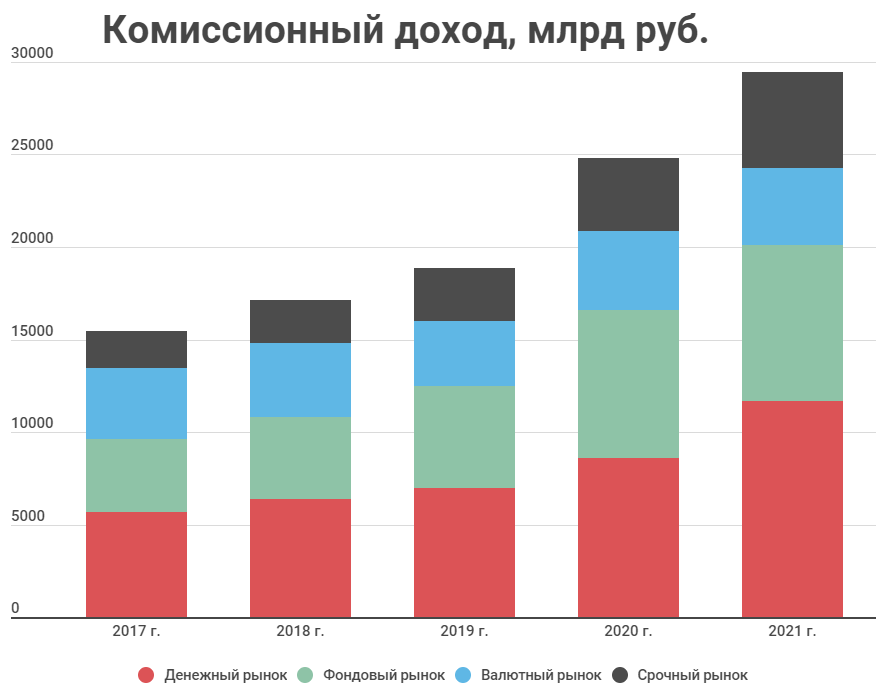

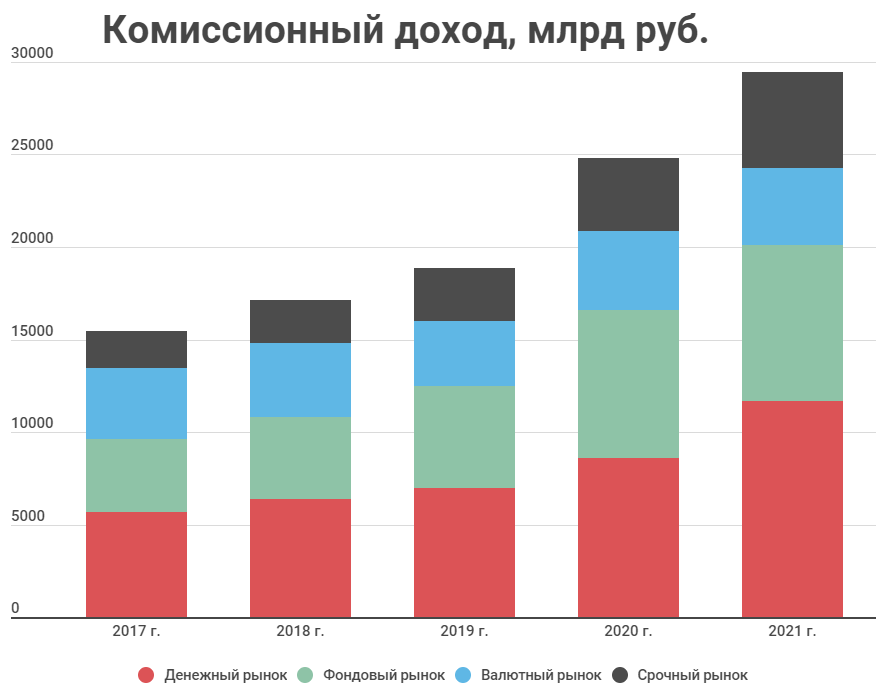

Можно ли говорить о том, что в марте Мосбиржа получила сверхвыручку? Для этого надо изучить разбивку комиссионного дохода по рынкам. Основной доход компания получает от торгов на 4-х рынках: фондовом, валютном, денежном и срочном.

Несмотря на то, что денежный и валютный рынок в общем объеме торгов занимают в среднем 78%, их доля в комиссионном доходе относительно других рынков — 54%.

С учетом этих пропорций, можно предположить, что комиссионный доход от основных рынков Мосбиржи в марте вырос на 16-17% по сравнению с февралем. Но пока непонятно, какая ситуация будет в следующих месяцах. Скорее всего объем РЕПО снизится, так как ситуация у банков стабилизировалась.

По фондовому рынку тоже вопросы. С одной стороны уже открыли торги российскими акциями и депозитарными расписками. С другой нерезиденты пока отрезаны от рынка, а торги иностранными акциями не проводятся.

Для доходной составляющей Мосбиржи остановка торгов иностранными акциями — не проблема, это скорее проблема для инвесторов. Доля в общем объеме торгов на фондовом рынке мизерная — 1,1%

В целом, Московская биржа закончила 2021 год с рекордными показателями. Рентабельность незначительно снизилась на фоне роста административных расходов, но все равно остается на высоком уровне в 50%.

Несмотря на хорошие результаты, Мосбиржа все же решила не выплачивать дивиденды по итогам 2021 года. Это происходит впервые за публичную историю компании, но на фоне введенных санкций ожидаемо. Текущая ситуация позволила многим компаниям отказаться от выплат и количество отказавшихся будет только увеличиваться.

Биржи можно назвать защитным активом, так как в моменты кризиса объемы торгов возрастают. Правда в среднесрочной перспективе может произойти отток инвесторов в депозиты или просто с рынка, на фоне недоверия к российским финансовым инструментам. Государство старается сдержать отток инвесторов, и сохранить их желание вкладываться в фондовый рынок. Для этого есть средства от ЦБ и ФНБ, запрет нерезидентам на продажу бумаг, упрощенные правила выкупа.

Но учитывая, что в 2022 году средняя ставка ЦБ явно будет выше 10%, Мосбиржа сможет неплохо повысить процентные доходы.

В отличие от СПБ биржи, Московская биржа занялась торгами иностранными акциями не так давно и не успела раскрутить эту секцию. Следовательно, остановка торгов незначительно отразится на доходе.

Пока что Московская биржа выглядит привлекательно для покупки, учитывая объемы торгов в марте и подъем ставки. Для полноты картины, конечно, желательно посмотреть еще отчет о торгах за апрель.

У Московской биржи два основных источника дохода: комиссионные и процентные. Комиссионные напрямую зависят от объема торгов, а процентные от ставки ЦБ. 2021 год стал рекордным для компании на фоне мощного притока частных инвесторов, который начался еще во время пандемии.

Процентные доходы складываются из доходов по финансовым активам и процентов по депозитам. Пик дохода пришелся на 2015 год, когда средняя ставка ЦБ составила 12,5%, затем резко снизился и стабилизировался.

Учитывая, что на данный момент ставка ЦБ равняется 20%, Московская биржа может получить повышенный доход. Скорее всего ЦБ будет снижать ставку в течение этого года, иначе экономика просто не сможет развиваться. Но при этом на резкое снижение не стоит рассчитывать, так как инфляция еще не достигла своего пика.

Объем торгов на Мосбирже в марте, как ни странно, существенно вырос. Этому способствовали две секции: валютный и денежный рынки. Валютный вполне ожидаемо пользовался спросом в марте, несмотря на двухнедельную остановку. Во-первых, его открыли самым первым. Во-вторых, частные инвесторы побежали менять валюту, как только появилась возможность. Охладила их пыл только комиссия на покупку. В-третьих, экспортеров обязали продавать 80% валютной выручки на бирже, таким образом способствуя укреплению курса. За счет всего этого, объем торгов на валютном рынке не только не просел, но и вырос, по сравнению с прошлыми месяцами.

Что касается денежного рынка, то торги на нем не останавливались. При этом сильно возрос объем РЕПО с Банком России. За счет таких операций ЦБ предоставлял ликвидность банкам.

Можно ли говорить о том, что в марте Мосбиржа получила сверхвыручку? Для этого надо изучить разбивку комиссионного дохода по рынкам. Основной доход компания получает от торгов на 4-х рынках: фондовом, валютном, денежном и срочном.

Несмотря на то, что денежный и валютный рынок в общем объеме торгов занимают в среднем 78%, их доля в комиссионном доходе относительно других рынков — 54%.

С учетом этих пропорций, можно предположить, что комиссионный доход от основных рынков Мосбиржи в марте вырос на 16-17% по сравнению с февралем. Но пока непонятно, какая ситуация будет в следующих месяцах. Скорее всего объем РЕПО снизится, так как ситуация у банков стабилизировалась.

По фондовому рынку тоже вопросы. С одной стороны уже открыли торги российскими акциями и депозитарными расписками. С другой нерезиденты пока отрезаны от рынка, а торги иностранными акциями не проводятся.

Для доходной составляющей Мосбиржи остановка торгов иностранными акциями — не проблема, это скорее проблема для инвесторов. Доля в общем объеме торгов на фондовом рынке мизерная — 1,1%

В целом, Московская биржа закончила 2021 год с рекордными показателями. Рентабельность незначительно снизилась на фоне роста административных расходов, но все равно остается на высоком уровне в 50%.

Несмотря на хорошие результаты, Мосбиржа все же решила не выплачивать дивиденды по итогам 2021 года. Это происходит впервые за публичную историю компании, но на фоне введенных санкций ожидаемо. Текущая ситуация позволила многим компаниям отказаться от выплат и количество отказавшихся будет только увеличиваться.

Биржи можно назвать защитным активом, так как в моменты кризиса объемы торгов возрастают. Правда в среднесрочной перспективе может произойти отток инвесторов в депозиты или просто с рынка, на фоне недоверия к российским финансовым инструментам. Государство старается сдержать отток инвесторов, и сохранить их желание вкладываться в фондовый рынок. Для этого есть средства от ЦБ и ФНБ, запрет нерезидентам на продажу бумаг, упрощенные правила выкупа.

Но учитывая, что в 2022 году средняя ставка ЦБ явно будет выше 10%, Мосбиржа сможет неплохо повысить процентные доходы.

В отличие от СПБ биржи, Московская биржа занялась торгами иностранными акциями не так давно и не успела раскрутить эту секцию. Следовательно, остановка торгов незначительно отразится на доходе.

Пока что Московская биржа выглядит привлекательно для покупки, учитывая объемы торгов в марте и подъем ставки. Для полноты картины, конечно, желательно посмотреть еще отчет о торгах за апрель.

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба