Российские кризисы 1998, 2008 и 2014 гг. отличались между собой по содержанию, масштабам и последствиям. Кризис 1998 г. был усугублён искусственно завышенным курсом рубля, кризис 2008 г. — заимствованиями корпоративного сектора. А кризис 2014 г. опробовал на себе санкции. Но были у этих кризисов и общие черты: все они сопровождались падением цен на нефть и девальвацией рубля.

Вопрос о наступлении кризисного переломного момента важен для понимания реакции на его проявления. Сам по себе кризис — это в первую очередь испытание, успешное прохождение которого зависит от принимаемых решений (economics).

Завышенный курс рубля в 1998 г. с учётом низкой цены на нефть стал триггером к последующей девальвации национальной валюты и инфляции. Российский Центробанк собственноручно отдал золотовалютные резервы.

Плавающий курс рубля, введённый в России в 2014 г., стал верным решением. Но, чтобы к этому решению прийти, понадобился определённый период времени.

Если относиться к кризису 2008 г. как к кризису ликвидности, причинами которого стали мировой финансовый кризис, отток капитала и ужесточение требований к привлечению и обслуживанию заёмного финансирования, то, можно сказать, что к этим условиям Россия адаптировалась. Во-первых, российский корпоративный сектор в целом имеет достаточно умеренную долговую нагрузку, что можно связать с дешевизной активов. А у ряда компаний чистый долг и вовсе отрицательный.

Во-вторых, у российской экономики большие резервы. Объём средств Фонда национального благосостояния (ФНБ) на 1 января 2022 г. был равен 174,9 млрд долл., что эквивалентно 10,2% ВВП. Резервы ЦБ РФ на 4 марта 2022 г. составили 643,2 млрд долл. И хотя сейчас на золотовалютные резервы России наложены санкции, это следующая задача, которую потребуется решить российской экономике. В целом кризис ликвидности 2008 г. научил создавать резервы и снижать долги. Урок был усвоен.

Санкции, введённые в 2014 г., должны были усилить давление на российскую экономику вследствие падения цен на нефть. Как в 2008-м, так и в 2014-м доходы от нефтегазового сектора составляли около половины всех бюджетных доходов. Зависимость очевидна. Однако непосредственное влияние санкций на экономику России было оценено всего в 10%.

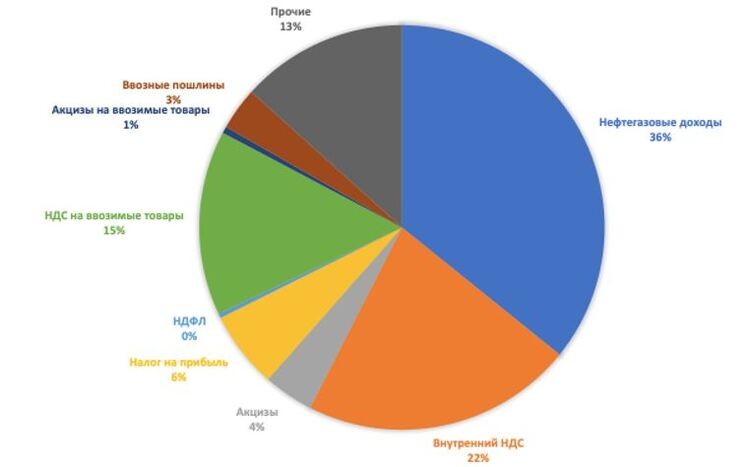

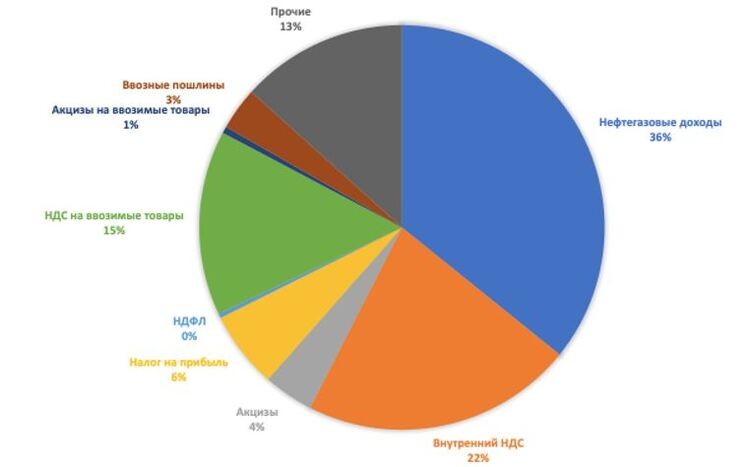

Российская экономика усвоила уроки, которые преподал кризис 2014–2015 гг. После него удалось достичь значительных успехов в продовольственном ипортозамещении, а структура бюджетных доходов по итогам 2021 г. всего на 36% состоит из нефтегазовых доходов. 32% доходов приходится на внутреннее производство (внутренний НДС, акцизы, налог на прибыль) и 19% — на импорт, включая НДС и акцизы на ввозимые товары, а также пошлины.

Таким образом, наша экономика учится и адаптируется. От жёсткого курса рубля мы перешли к плавающему, сократили государственный и корпоративный долг, государственный бюджет зависит от нефтегазовых доходов всего на треть, а санкции дали стимул к развитию внутреннего производства и диверсификации наполняемости бюджета.

Рис. 1. Структура поступлений в бюджет РФ по итогам 2021 г. Источник: Министерство финансов РФ

C 2014 г. прирост доходных поступлений в бюджет, связанных с внутренним производством, составил более 160%, а нефтегазовых — всего около 22%. Российская экономика практически ушла от сырьевой зависимости.

Рис. 2. Динамика доходных статей бюджета РФ, 2006–2021. Источник: Министерство финансов РФ

Какие вызовы российской экономики готовит современный кризис и когда же он начался?

Каждый предыдущий российский кризис начинался с падения цен на нефть. О состоянии российской экономики в кризисный период можно судить по резкому уменьшению бюджета. Если в 2008 г. бюджет был исполнен с профицитом на 1,7 трлн руб., то уже по итогам 2009 г. дефицит составил 2,3 трлн руб. Резкое сокращение наполняемости бюджета напрямую связано со снижением нефтегазовых доходов. Так, по итогам 2008 г. они составляли 4,3 трлн руб., а в 2009 г. — всего 2,9 трлн руб. Выйти из сложившейся ситуации удалось только в 2011 г., когда бюджет был исполнен с профицитом в 514,8 млрд руб. Однако по итогам 2020 г. произошло резкое сокращение бюджета к дефициту в 4,1 трлн руб., и снова это было связано с ценами на нефть. Поэтому, возможно, искать начало кризиса стоит до событий февраля 2022 г.

Резкое снижение цен на нефть зафиксировано в начале 2020 г., когда весь мир узнал о новой коронавирусной инфекции. В условиях пандемии были максимально ограничены не только международные, но и перемещения граждан внутри страны. Спрос на энергоресурсы упал.

Опыт прошлых кризисов показал, что чем дольше цены на нефть остаются низкими, тем хуже ситуация в экономиках, во многом зависящих от экспорта углеводородов. Низкие цены на нефть приводят к укреплению доллара, девальвации национальной валюты и росту инфляции. Решением могла стать сделка ОПЕК+.

Договориться о сокращении добычи долго не удавалось. Сделка не состоялась, а Саудовская Аравия объявила дополнительные скидки на свою нефть. Кроме того, на тот момент было распространено мнение, что ОПЕК+ не влияет на нефтяное ценообразование. В ряде причин роста цен на нефть приводились другие факторы: доминирование доллара США в расчётах, развитие фьючерсных контрактов, возможности по экспорту американской сланцевой нефти и санкции против нефтедобывающих стран.

Что это было? Политическая игра? Повод для диалога? Ведь все экспортёры знают, что чем сильнее американский доллар, тем дешевле нефть и национальная валюта. И чем дороже нефть, тем национальная валюта стран-экспортёров крепче. Компромисс был найден, сделка состоялась, и уже в конце августа 2020 г. помощник президента РФ Максим Орешкин заявил о том, что пандемия коронавируса поможет России войти в топ-5 экономик мира. Но, скорее, не сама по себе пандемия, а слаженные действия по укреплению национальной валюты и ограничению добычи нефти.

Можно возразить, что курс национальной валюты с 2020 г., наоборот, ослаб, а не укрепился. Это можно объяснить инфляцией. Рост цен в долларах на товары создаёт соблазн транслировать многим производителям эти цены внутри страны. Но когда мы говорим про рост цен, то надо помнить и о себестоимости. Себестоимость в России и себестоимость в США, странах Европы — это разные вещи. Инфляцию и рост цен, которые мы видели в последнее время, объединяет одно — спекулятивная часть, которая присутствовала во всех прошлых кризисах. А в кризисе 2021 г. она проявлялась посредством высоких отпускных цен на внутреннем рынке, в частности металлургами.

«Товарищи производители! Цены, которые сегодня установлены на основные виды металлопродукции, нас не устраивают. Цены должны быть опущены. Максимум наценка, которую мы можем вам разрешить, — 20%, может быть, 25%. — приводит слова замглавы Минпромторга Виктора Евтухова «РБК».

Пузырь сдулся, в ход пошёл административный ресурс. Можно сколько угодно говорить о том, что рынок себя сам выпрямит. Но с помощью административного ресурса он выпрямится быстрее, а наценка в 20–25% вполне рыночная.

Вмешался Центробанк и вовремя начал поднимать ключевую ставку. О том, что на какой-то период денежно-кредитная политика (ДКП) должна быть жёсткой, ЦБ РФ говорил и раньше. Позиция не изменилась и в 2022 г., и высокая ставка должна подавить инфляцию.

А что со сланцевой нефтью? Ведь США могут нарастить добычу и попытаться сбить цену на сырьё. Однако американская сланцевая отрасль в основном исчерпала потенциал увеличения производства с минимальными издержками, и для существенного роста необходимы масштабные инвестиции в новое бурение.

Резкий скачок цен на нефть с конца 2021 г. привёл к высокой инфляции в США, и, в отличие от России и других стран, инфляция в Северной Америке и странах ЕС реальная. Нарастить добычу при высокой инфляции, когда растёт стоимость денег и труда, — не самая простая задача. В этих условиях ОПЕК+ должен по-прежнему выступать гарантом исполнения сделки и регулирования рынка.

Россия, в свою очередь, с 1 апреля 2022 г. повысила экспортную пошлину на нефть на 2,9 долл. Теперь она составит 61,2 долл. за тонну. Дополнительный стимул для направления нефти на российский рынок и роста внутреннего потребления. И кажется, наш рынок уже начинает закладывать этот сценарий, а оптовые цены на топливо уже ниже, чем в конце 2021 г.

Рис. 3. Динамика цен АИ–92. Источник: Санкт-Петербуржская международная товарно-сырьевая биржа

Повышение пошлин — ещё одно логичное решение. Снижение цены на нефть и рост внутреннего потребления обеспечат большие поступления в бюджет от доходов, связанных с производством внутри страны.

Ни один российский кризис не начинался с высокой цены на нефть, не начнётся и кризис 2022 г. Мяч не на той стороне. Бюджет России диверсифицирован. Февральский обвал российского фондового рынка — во многом спекулятивная игра на фоне внешнеполитических событий. Бизнес российских компаний не стал хуже до такой степени, как его расписки были оценены в Лондоне. Да и после предыдущих кризисов российский бизнес в реальности только рос. Частичный отток капитала, усиленный маржинальными позициями, — вот причина падения. Попытка реализовать сценарий российского кризиса 2008 г. Но на этот раз ЦБ РФ принял верное решение и ограничил торги на Московской бирже.

Кризис 2020 г. был одним из самых краткосрочных, а преодоление его пика было связано со сделкой ОПЕК+. Присутствует ли давление на российскую экономику? Да, в том числе беспрецедентное давление на банковский и финансовый сектор. Но непосредственно переломный момент был пройден благодаря урокам, вынесенным из прошлых кризисов, и действиям, направленным на неповторение ошибок прошлых кризисов.

Высокий курс доллара, который мы наблюдали в марте, и девальвация национальной валюты — краткосрочное явление, которое вызвано спекулятивной инфляцией, транслируемой мировыми ценами, и привязкой к американскому доллару. Временные вынужденные ограничения по наценкам для металлургов, временное повышение ключевой ставки, стремление уйти в расчётах от доллара США, а также рост внутреннего потребления будут играть на руку национальной валюте.

Вопрос о наступлении кризисного переломного момента важен для понимания реакции на его проявления. Сам по себе кризис — это в первую очередь испытание, успешное прохождение которого зависит от принимаемых решений (economics).

Завышенный курс рубля в 1998 г. с учётом низкой цены на нефть стал триггером к последующей девальвации национальной валюты и инфляции. Российский Центробанк собственноручно отдал золотовалютные резервы.

Плавающий курс рубля, введённый в России в 2014 г., стал верным решением. Но, чтобы к этому решению прийти, понадобился определённый период времени.

Если относиться к кризису 2008 г. как к кризису ликвидности, причинами которого стали мировой финансовый кризис, отток капитала и ужесточение требований к привлечению и обслуживанию заёмного финансирования, то, можно сказать, что к этим условиям Россия адаптировалась. Во-первых, российский корпоративный сектор в целом имеет достаточно умеренную долговую нагрузку, что можно связать с дешевизной активов. А у ряда компаний чистый долг и вовсе отрицательный.

Во-вторых, у российской экономики большие резервы. Объём средств Фонда национального благосостояния (ФНБ) на 1 января 2022 г. был равен 174,9 млрд долл., что эквивалентно 10,2% ВВП. Резервы ЦБ РФ на 4 марта 2022 г. составили 643,2 млрд долл. И хотя сейчас на золотовалютные резервы России наложены санкции, это следующая задача, которую потребуется решить российской экономике. В целом кризис ликвидности 2008 г. научил создавать резервы и снижать долги. Урок был усвоен.

Санкции, введённые в 2014 г., должны были усилить давление на российскую экономику вследствие падения цен на нефть. Как в 2008-м, так и в 2014-м доходы от нефтегазового сектора составляли около половины всех бюджетных доходов. Зависимость очевидна. Однако непосредственное влияние санкций на экономику России было оценено всего в 10%.

Российская экономика усвоила уроки, которые преподал кризис 2014–2015 гг. После него удалось достичь значительных успехов в продовольственном ипортозамещении, а структура бюджетных доходов по итогам 2021 г. всего на 36% состоит из нефтегазовых доходов. 32% доходов приходится на внутреннее производство (внутренний НДС, акцизы, налог на прибыль) и 19% — на импорт, включая НДС и акцизы на ввозимые товары, а также пошлины.

Таким образом, наша экономика учится и адаптируется. От жёсткого курса рубля мы перешли к плавающему, сократили государственный и корпоративный долг, государственный бюджет зависит от нефтегазовых доходов всего на треть, а санкции дали стимул к развитию внутреннего производства и диверсификации наполняемости бюджета.

Рис. 1. Структура поступлений в бюджет РФ по итогам 2021 г. Источник: Министерство финансов РФ

C 2014 г. прирост доходных поступлений в бюджет, связанных с внутренним производством, составил более 160%, а нефтегазовых — всего около 22%. Российская экономика практически ушла от сырьевой зависимости.

Рис. 2. Динамика доходных статей бюджета РФ, 2006–2021. Источник: Министерство финансов РФ

Какие вызовы российской экономики готовит современный кризис и когда же он начался?

Каждый предыдущий российский кризис начинался с падения цен на нефть. О состоянии российской экономики в кризисный период можно судить по резкому уменьшению бюджета. Если в 2008 г. бюджет был исполнен с профицитом на 1,7 трлн руб., то уже по итогам 2009 г. дефицит составил 2,3 трлн руб. Резкое сокращение наполняемости бюджета напрямую связано со снижением нефтегазовых доходов. Так, по итогам 2008 г. они составляли 4,3 трлн руб., а в 2009 г. — всего 2,9 трлн руб. Выйти из сложившейся ситуации удалось только в 2011 г., когда бюджет был исполнен с профицитом в 514,8 млрд руб. Однако по итогам 2020 г. произошло резкое сокращение бюджета к дефициту в 4,1 трлн руб., и снова это было связано с ценами на нефть. Поэтому, возможно, искать начало кризиса стоит до событий февраля 2022 г.

Резкое снижение цен на нефть зафиксировано в начале 2020 г., когда весь мир узнал о новой коронавирусной инфекции. В условиях пандемии были максимально ограничены не только международные, но и перемещения граждан внутри страны. Спрос на энергоресурсы упал.

Опыт прошлых кризисов показал, что чем дольше цены на нефть остаются низкими, тем хуже ситуация в экономиках, во многом зависящих от экспорта углеводородов. Низкие цены на нефть приводят к укреплению доллара, девальвации национальной валюты и росту инфляции. Решением могла стать сделка ОПЕК+.

Договориться о сокращении добычи долго не удавалось. Сделка не состоялась, а Саудовская Аравия объявила дополнительные скидки на свою нефть. Кроме того, на тот момент было распространено мнение, что ОПЕК+ не влияет на нефтяное ценообразование. В ряде причин роста цен на нефть приводились другие факторы: доминирование доллара США в расчётах, развитие фьючерсных контрактов, возможности по экспорту американской сланцевой нефти и санкции против нефтедобывающих стран.

Что это было? Политическая игра? Повод для диалога? Ведь все экспортёры знают, что чем сильнее американский доллар, тем дешевле нефть и национальная валюта. И чем дороже нефть, тем национальная валюта стран-экспортёров крепче. Компромисс был найден, сделка состоялась, и уже в конце августа 2020 г. помощник президента РФ Максим Орешкин заявил о том, что пандемия коронавируса поможет России войти в топ-5 экономик мира. Но, скорее, не сама по себе пандемия, а слаженные действия по укреплению национальной валюты и ограничению добычи нефти.

Можно возразить, что курс национальной валюты с 2020 г., наоборот, ослаб, а не укрепился. Это можно объяснить инфляцией. Рост цен в долларах на товары создаёт соблазн транслировать многим производителям эти цены внутри страны. Но когда мы говорим про рост цен, то надо помнить и о себестоимости. Себестоимость в России и себестоимость в США, странах Европы — это разные вещи. Инфляцию и рост цен, которые мы видели в последнее время, объединяет одно — спекулятивная часть, которая присутствовала во всех прошлых кризисах. А в кризисе 2021 г. она проявлялась посредством высоких отпускных цен на внутреннем рынке, в частности металлургами.

«Товарищи производители! Цены, которые сегодня установлены на основные виды металлопродукции, нас не устраивают. Цены должны быть опущены. Максимум наценка, которую мы можем вам разрешить, — 20%, может быть, 25%. — приводит слова замглавы Минпромторга Виктора Евтухова «РБК».

Пузырь сдулся, в ход пошёл административный ресурс. Можно сколько угодно говорить о том, что рынок себя сам выпрямит. Но с помощью административного ресурса он выпрямится быстрее, а наценка в 20–25% вполне рыночная.

Вмешался Центробанк и вовремя начал поднимать ключевую ставку. О том, что на какой-то период денежно-кредитная политика (ДКП) должна быть жёсткой, ЦБ РФ говорил и раньше. Позиция не изменилась и в 2022 г., и высокая ставка должна подавить инфляцию.

А что со сланцевой нефтью? Ведь США могут нарастить добычу и попытаться сбить цену на сырьё. Однако американская сланцевая отрасль в основном исчерпала потенциал увеличения производства с минимальными издержками, и для существенного роста необходимы масштабные инвестиции в новое бурение.

Резкий скачок цен на нефть с конца 2021 г. привёл к высокой инфляции в США, и, в отличие от России и других стран, инфляция в Северной Америке и странах ЕС реальная. Нарастить добычу при высокой инфляции, когда растёт стоимость денег и труда, — не самая простая задача. В этих условиях ОПЕК+ должен по-прежнему выступать гарантом исполнения сделки и регулирования рынка.

Россия, в свою очередь, с 1 апреля 2022 г. повысила экспортную пошлину на нефть на 2,9 долл. Теперь она составит 61,2 долл. за тонну. Дополнительный стимул для направления нефти на российский рынок и роста внутреннего потребления. И кажется, наш рынок уже начинает закладывать этот сценарий, а оптовые цены на топливо уже ниже, чем в конце 2021 г.

Рис. 3. Динамика цен АИ–92. Источник: Санкт-Петербуржская международная товарно-сырьевая биржа

Повышение пошлин — ещё одно логичное решение. Снижение цены на нефть и рост внутреннего потребления обеспечат большие поступления в бюджет от доходов, связанных с производством внутри страны.

Ни один российский кризис не начинался с высокой цены на нефть, не начнётся и кризис 2022 г. Мяч не на той стороне. Бюджет России диверсифицирован. Февральский обвал российского фондового рынка — во многом спекулятивная игра на фоне внешнеполитических событий. Бизнес российских компаний не стал хуже до такой степени, как его расписки были оценены в Лондоне. Да и после предыдущих кризисов российский бизнес в реальности только рос. Частичный отток капитала, усиленный маржинальными позициями, — вот причина падения. Попытка реализовать сценарий российского кризиса 2008 г. Но на этот раз ЦБ РФ принял верное решение и ограничил торги на Московской бирже.

Кризис 2020 г. был одним из самых краткосрочных, а преодоление его пика было связано со сделкой ОПЕК+. Присутствует ли давление на российскую экономику? Да, в том числе беспрецедентное давление на банковский и финансовый сектор. Но непосредственно переломный момент был пройден благодаря урокам, вынесенным из прошлых кризисов, и действиям, направленным на неповторение ошибок прошлых кризисов.

Высокий курс доллара, который мы наблюдали в марте, и девальвация национальной валюты — краткосрочное явление, которое вызвано спекулятивной инфляцией, транслируемой мировыми ценами, и привязкой к американскому доллару. Временные вынужденные ограничения по наценкам для металлургов, временное повышение ключевой ставки, стремление уйти в расчётах от доллара США, а также рост внутреннего потребления будут играть на руку национальной валюте.

https://journal.open-broker.ru/

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба