Весь российский рынок находится под давлением, на каждую вторую компанию наложили санкции. Где-то потенциальный ущерб бизнесу будет существенный, кто-то обойдется легким испугом. Сегодня мы разберем ПАО «Алроса», рассмотрим последний отчет, а также влияние на компанию текущих ограничений и санкций.

«Алроса» — лидер по добыче алмазов в России и мире с активами в Якутии, на Северо-западе России и в странах Африки. Компания продает алмазы как ювелирного, так и технического качества. Технические алмазы используются для обработки камней, металлов и в медицине.

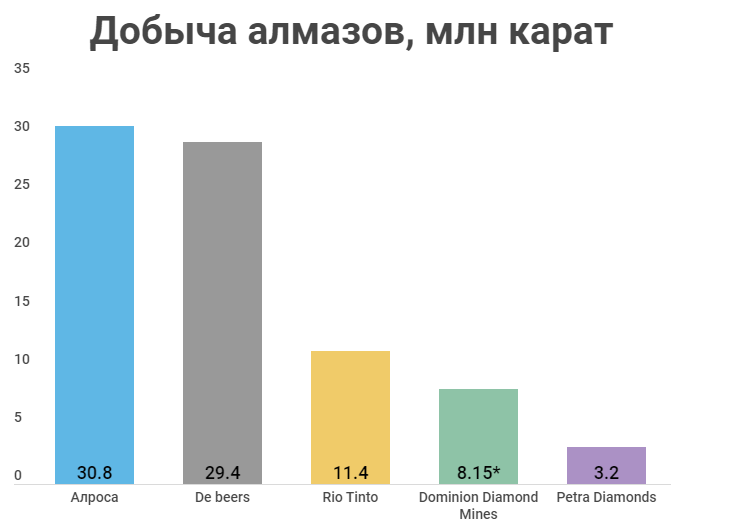

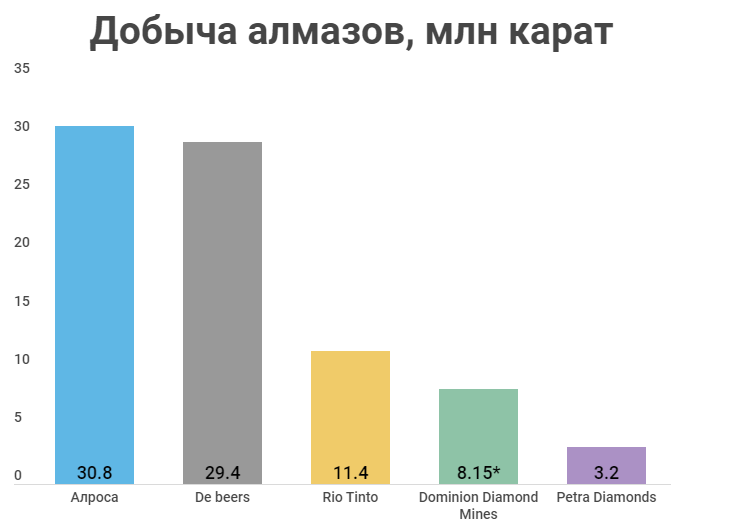

На рынке природных алмазов действует несколько крупных компаний, на которые приходится около 75% всей мировой добычи. «Алроса» на протяжении многих лет возглавляет топ-5.

*данные за 2019 год.

По факту задают направление всей индустрии два “гиганта” — Алроса и De beers. Остальные компании небольшие по размеру или добыча алмазов для них не приоритет.

Отчет за 2021 год

В 2021 году «Алроса» старалась наверстать упущенное в 2020 году на фоне роста спроса. Продажи алмазов ювелирного качества выросли на 27% и достигли максимума за 10 лет. Высокий прирост продаж также произошел из-за увеличения сбыта технических алмазов в 1,5 раза. Производство пока еще не восстановилось после снижения во время пандемии.

Из-за того, что алмазодобытчики не смогли восстановить производство за короткий срок, на рынке образовался дефицит продукции.

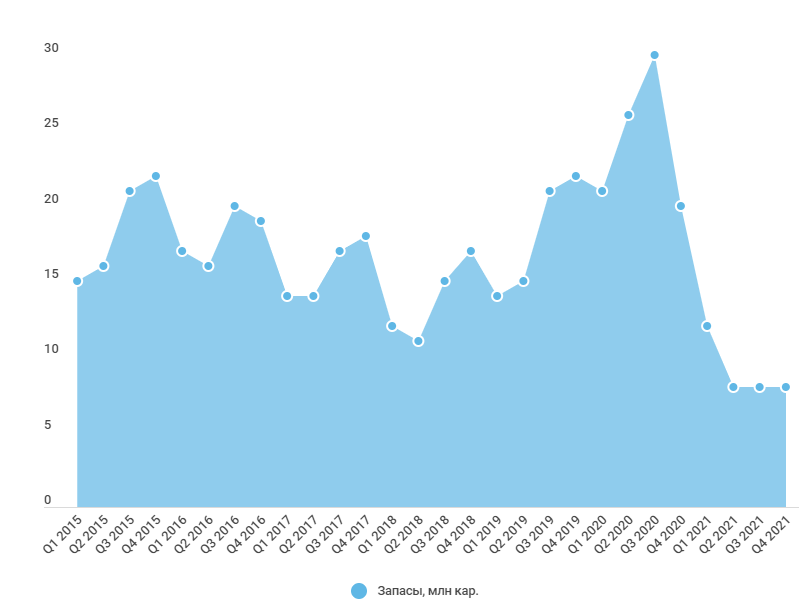

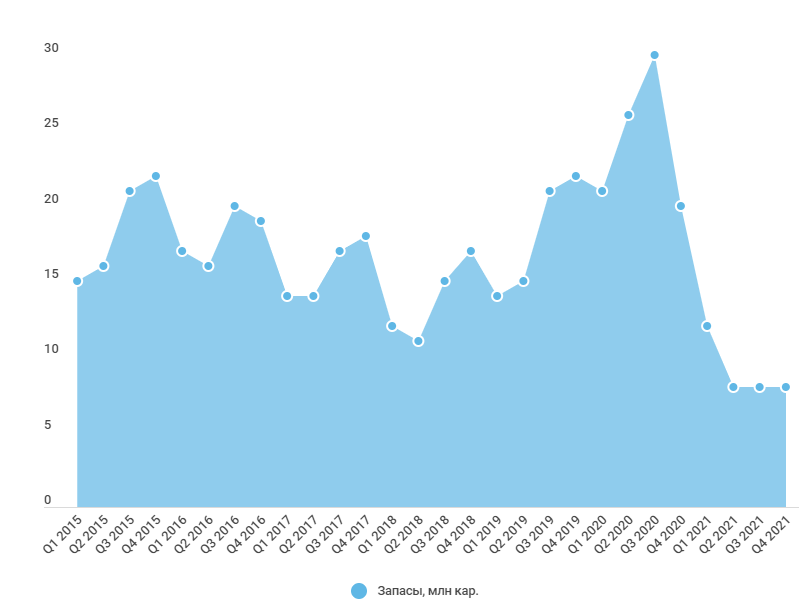

Но теперь запасы огранщиков заканчиваются, как и запасы самой «Алросы». Это видно на графике ниже. Из-за резкого роста продаж, компания не успевает пополнять склады. Последние 3 квартала запасы находятся на одном уровне, а все произведенные алмазы отправляляются сразу покупателям.

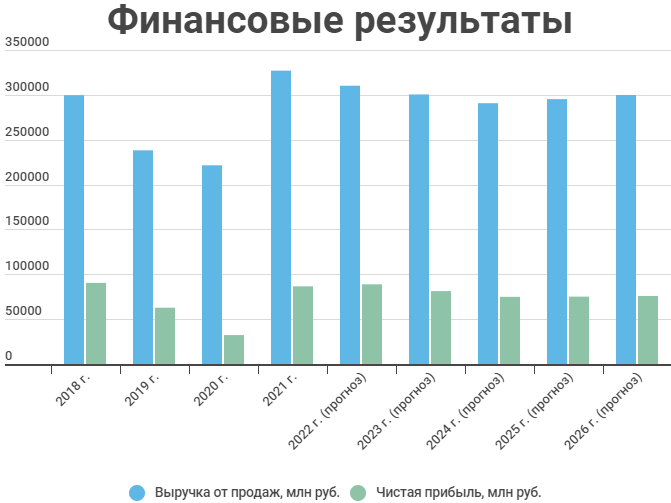

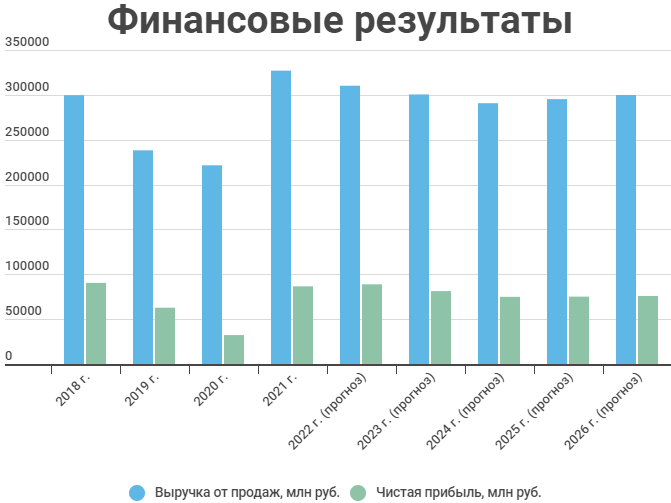

Выручка у «Алросы» обычно на 85-90% состоит из продаж алмазов ювелирного качества, остальное — технические алмазы, бриллианты и прочая выручка. На фоне восстановления спроса компания показала рекордные результаты с 2016 года.

У «Алросы» доллар в структуре выручки составляет 92%, а почти вся себестоимость компании номинирована в рублях. Следовательно, компания извлекает выгоду из роста курса доллара, даже с учетом валютного долга.

Согласно дивполитике «Алроса» должна заплатить 100% свободного денежного потока. По итогам второго полугодия дивиденд составит 5,9 руб. или 7% доходности.

Главный вопрос — будет ли компания выплачивать дивиденд или отменит. С одной стороны, «Алроса» контролируется государством и республикой Саха, которым не помешают дополнительные средства в бюджет на фоне сложившейся ситуации. С другой стороны, на компанию наложили санкции и непонятно, как будут обстоять дела со сбытом продукции.

Санкции и их влияние на компанию

В конце февраля на «Алросу» ввели первые санкции, которые запрещают компании пользоваться долговым рынком США. Компании разрешено выпускать только облигации сроком погашения не более 14 дней.

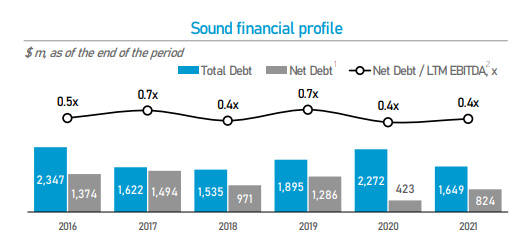

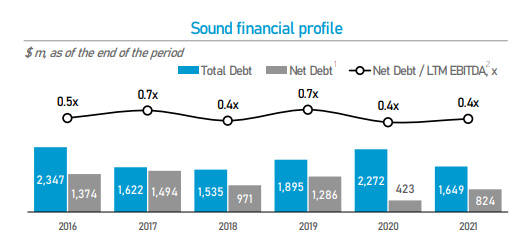

Как заявили представители компании, данные ограничения не скажутся на деятельности бизнеса. У «Алросы» комфортная долговая нагрузка на конец 2021 года.

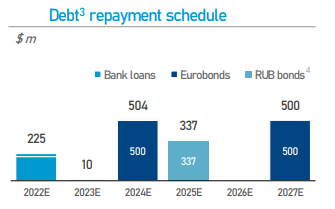

Компания может покрыть краткосрочный долг за счет средств на счетах и депозитах, а крупные траты на погашения валютных облигаций будут только с 2024 года. Следовательно, в ближайшем будущем можно обойтись без выпуска нового долга, так как рефинансирование не нужно. Конечно, при условии, что с операционной деятельностью все будет в порядке.

И вот мы плавно переходим к следующим санкциям против «Алросы». Сначала США ввели запрет на импорт российских алмазных изделий. Об этом я подробно писал тут. Если кратко, данные ограничения влияют на компанию совсем незначительно, так как запрет распространяется только на бриллианты, ввезенные из РФ. Напрямую «Алроса» продает в США незначительную долю продукции.

Но после этого вышла новость о том, что «Алроса» попала в санкционный список SDN. Теперь ее активы в США будут заморожены, а американским компаниям запрещено проведение операций с алмазодобытчиком.

Также стали выходить заявления от ювелирных компаний об приостановке продаж украшений из российских алмазов. Среди них крупнейшие игроки на рынке Тиффани и Сигнет — в прошлом постоянные партнеры «Алросы».

Пока неизвестно в как это будет осуществляться, учитывая, что достаточно легко отследить можно только крупные алмазы. Мелкие после огранки обычно смешивают и продают партиями, независимо от того, какое у них происхождение. А «Алроса» как раз в основном производит мелкие алмазы. Тиффани, например, заявила, что попросила поставщиков отделять продукцию, произведенную из российского сырья, от другой. Будут ли эти поставщики добросовестно выполнять требование — уже другой вопрос.

В целом, тенденция не очень хорошая. Если большое количество розничных продавцов откажутся от российских алмазов, это усложнит сбыт для «Алросы» и может вызвать дисконт к цене продажи.

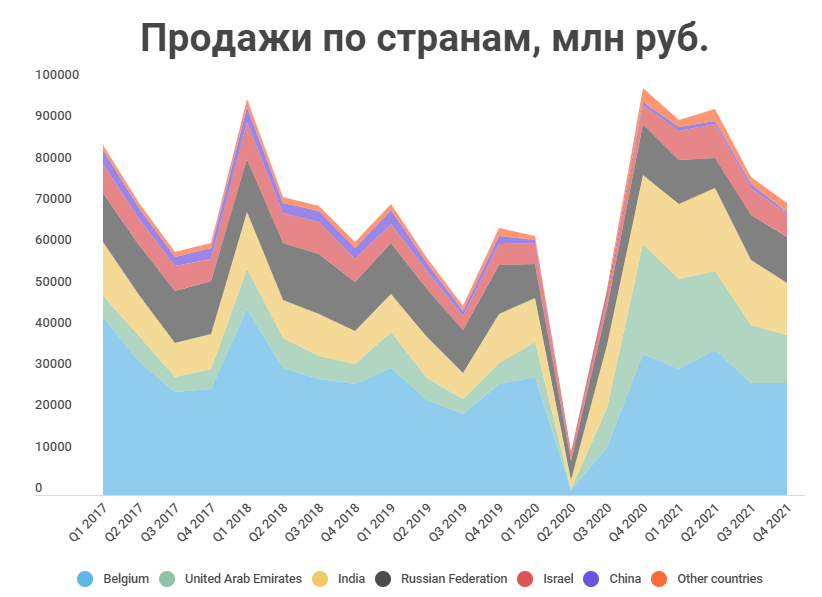

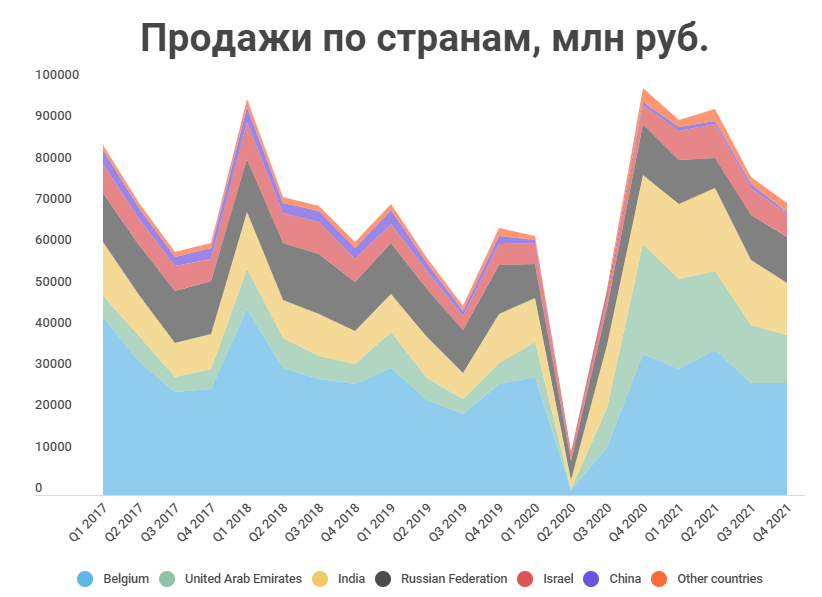

Пока нет никаких ограничений на экспорт в основные страны сбыта: Бельгию, ОАЭ и Индию. Есть опасения, что Европа также может запретить ввоз российских алмазов. Но Бельгия — это только перевалочный пункт на пути алмазов в Индию. 95% алмазного сырья обрабатывается именно в Индии.

Для Индии огранка алмазов — достаточно важный сектор экономики, в нем задействовано около миллиона рабочих. В случае, отказа Бельгии от российских алмазов, «Алроса» вполне сможет продавать их напрямую в Индию или увеличить поставки на Восток.

Пока алмазы «Алросы» поступают в Индию, оплата производится в евро. Также рассматриваются варианты оплаты в рублях и рупиях.

Как я вижу дальнейшее развитие ситуации:

объем продаж скорее всего сильно не изменится в натуральном выражении. Индии вряд ли захочет сокращать производство на фоне сохранения высокого спроса на бриллианты;

возможно, «Алросе» придется продавать свою продукцию с дисконтом к рынку. Огранщики смогут сбывать бриллианты в более лояльные к РФ страны (Китай, Восток), также ритейлерам, которые не откажутся от продукции из российского сырья. Тем не менее, если заявления Тиффани и Сигнет отражают настроение потребителей, то определенный дисконт к российским бриллиантам должен быть.

Доходный подход

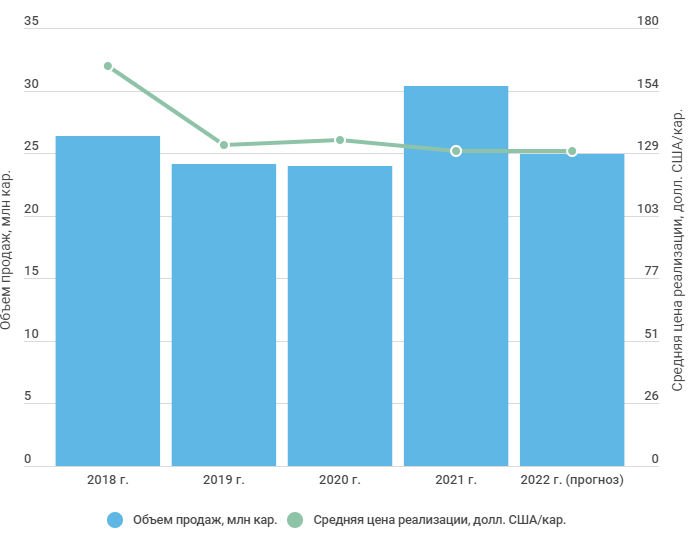

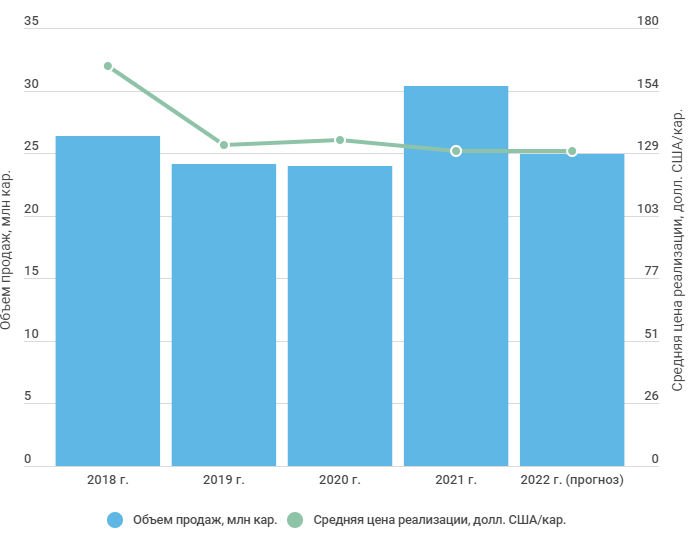

Руководство компании прогнозирует добычу алмазов в 34,3 млн карат в 2022 году. В среднесрочной перспективе планируется достигнуть уровня добычи в 35-36 млн карат. Отчетность вышла 2 марта, на тот момент сложно было осознать масштаб экономического давления, который обрушится на страну. В своем прогнозе я придерживаюсь того, что добыча будет на уровне за 2021 года.

Основной показатель — это все-таки продажи и цены. В натуральном выражении продажи будут меньше, чем в 2021 году, так как все накопленные запасы уже распроданы, спрос стабилизировался. Также стоит заложить сюда риски того, что некоторые контрагенты могут отказаться от поставок.

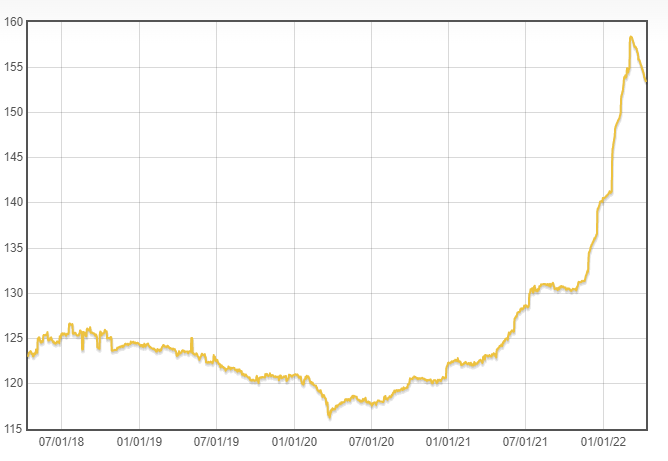

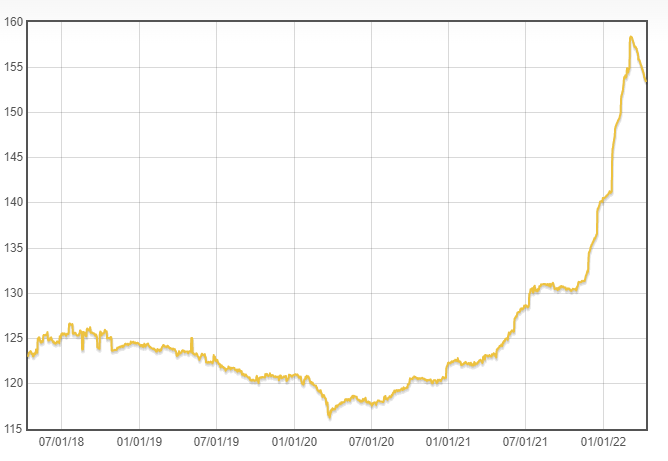

Что касается цен, то сейчас они на крайне высоком уровне, даже несмотря на коррекцию. На мой взгляд, в течение года можно ожидать дальнейшего плавного снижения. Тем не менее, средняя цена за год может быть рекордной за последнее время.

Но все это вряд ли коснется «Алросы». Как я уже говорил, компании скорее всего придется продавать продукцию с дисконтом. В прогнозе я заложил уровень цен 2021 года.

В этих условиях выручку поддержит ослабление курса рубля. Все понимают, что государство сейчас может спокойно контролировать курс. При этом, как бы нам не хотелось купить доллар по 30-50 руб., России это невыгодно. Большая часть доходов в страну поступает в валюте, несмотря на разговоры про оплату рублями. В текущих условиях стоит ожидать курс доллара на таком уровне, на котором будет комфортно экспортерам. Судя по новостям, скоро могут снизить долю валютной выручки, которую обязательно нужно переводить в рубли, что еще подтолкнет курс. На мой взгляд, среднее значение за год будет в районе 85-90 рублей за доллар, что на 15-20% больше предыдущего года.

В 2021 году были большие затраты на движение запасов, что снизило рентабельность. В 2022 году такого не ожидается.

По доходному подходу «Алросу» можно оценить в 110 руб. на акцию.

Итоги

После начала событий на Украине, казалось, что «Алроса» — та компания, которую не затронут санкции и она сможет даже выиграть от девальвации рубля. Но санкции все же настигли компанию, а с ними и проблемы с контрагентами.

Пока, учитывая текущую информацию, у «Алросы» все не так плохо: цены на алмазы высокие, а курс рубля снижается, эмбарго на российские алмазы ввели страны, доля который в выручке незначительна.

Узнать, как отразились санкции и отказ ритейлеров от российских алмазов на бизнесе компании мы сможем только после выхода отчетности. «Алроса» уже перестала публиковать месячные отчеты о продажах и как бы не перестала публиковать квартальные отчеты, как это сделали металлурги.

«Алроса» — лидер по добыче алмазов в России и мире с активами в Якутии, на Северо-западе России и в странах Африки. Компания продает алмазы как ювелирного, так и технического качества. Технические алмазы используются для обработки камней, металлов и в медицине.

На рынке природных алмазов действует несколько крупных компаний, на которые приходится около 75% всей мировой добычи. «Алроса» на протяжении многих лет возглавляет топ-5.

*данные за 2019 год.

По факту задают направление всей индустрии два “гиганта” — Алроса и De beers. Остальные компании небольшие по размеру или добыча алмазов для них не приоритет.

Отчет за 2021 год

В 2021 году «Алроса» старалась наверстать упущенное в 2020 году на фоне роста спроса. Продажи алмазов ювелирного качества выросли на 27% и достигли максимума за 10 лет. Высокий прирост продаж также произошел из-за увеличения сбыта технических алмазов в 1,5 раза. Производство пока еще не восстановилось после снижения во время пандемии.

Из-за того, что алмазодобытчики не смогли восстановить производство за короткий срок, на рынке образовался дефицит продукции.

Но теперь запасы огранщиков заканчиваются, как и запасы самой «Алросы». Это видно на графике ниже. Из-за резкого роста продаж, компания не успевает пополнять склады. Последние 3 квартала запасы находятся на одном уровне, а все произведенные алмазы отправляляются сразу покупателям.

Выручка у «Алросы» обычно на 85-90% состоит из продаж алмазов ювелирного качества, остальное — технические алмазы, бриллианты и прочая выручка. На фоне восстановления спроса компания показала рекордные результаты с 2016 года.

У «Алросы» доллар в структуре выручки составляет 92%, а почти вся себестоимость компании номинирована в рублях. Следовательно, компания извлекает выгоду из роста курса доллара, даже с учетом валютного долга.

Согласно дивполитике «Алроса» должна заплатить 100% свободного денежного потока. По итогам второго полугодия дивиденд составит 5,9 руб. или 7% доходности.

Главный вопрос — будет ли компания выплачивать дивиденд или отменит. С одной стороны, «Алроса» контролируется государством и республикой Саха, которым не помешают дополнительные средства в бюджет на фоне сложившейся ситуации. С другой стороны, на компанию наложили санкции и непонятно, как будут обстоять дела со сбытом продукции.

Санкции и их влияние на компанию

В конце февраля на «Алросу» ввели первые санкции, которые запрещают компании пользоваться долговым рынком США. Компании разрешено выпускать только облигации сроком погашения не более 14 дней.

Как заявили представители компании, данные ограничения не скажутся на деятельности бизнеса. У «Алросы» комфортная долговая нагрузка на конец 2021 года.

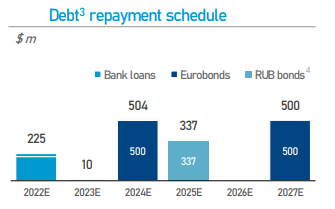

Компания может покрыть краткосрочный долг за счет средств на счетах и депозитах, а крупные траты на погашения валютных облигаций будут только с 2024 года. Следовательно, в ближайшем будущем можно обойтись без выпуска нового долга, так как рефинансирование не нужно. Конечно, при условии, что с операционной деятельностью все будет в порядке.

И вот мы плавно переходим к следующим санкциям против «Алросы». Сначала США ввели запрет на импорт российских алмазных изделий. Об этом я подробно писал тут. Если кратко, данные ограничения влияют на компанию совсем незначительно, так как запрет распространяется только на бриллианты, ввезенные из РФ. Напрямую «Алроса» продает в США незначительную долю продукции.

Но после этого вышла новость о том, что «Алроса» попала в санкционный список SDN. Теперь ее активы в США будут заморожены, а американским компаниям запрещено проведение операций с алмазодобытчиком.

Также стали выходить заявления от ювелирных компаний об приостановке продаж украшений из российских алмазов. Среди них крупнейшие игроки на рынке Тиффани и Сигнет — в прошлом постоянные партнеры «Алросы».

Пока неизвестно в как это будет осуществляться, учитывая, что достаточно легко отследить можно только крупные алмазы. Мелкие после огранки обычно смешивают и продают партиями, независимо от того, какое у них происхождение. А «Алроса» как раз в основном производит мелкие алмазы. Тиффани, например, заявила, что попросила поставщиков отделять продукцию, произведенную из российского сырья, от другой. Будут ли эти поставщики добросовестно выполнять требование — уже другой вопрос.

В целом, тенденция не очень хорошая. Если большое количество розничных продавцов откажутся от российских алмазов, это усложнит сбыт для «Алросы» и может вызвать дисконт к цене продажи.

Пока нет никаких ограничений на экспорт в основные страны сбыта: Бельгию, ОАЭ и Индию. Есть опасения, что Европа также может запретить ввоз российских алмазов. Но Бельгия — это только перевалочный пункт на пути алмазов в Индию. 95% алмазного сырья обрабатывается именно в Индии.

Для Индии огранка алмазов — достаточно важный сектор экономики, в нем задействовано около миллиона рабочих. В случае, отказа Бельгии от российских алмазов, «Алроса» вполне сможет продавать их напрямую в Индию или увеличить поставки на Восток.

Пока алмазы «Алросы» поступают в Индию, оплата производится в евро. Также рассматриваются варианты оплаты в рублях и рупиях.

Как я вижу дальнейшее развитие ситуации:

объем продаж скорее всего сильно не изменится в натуральном выражении. Индии вряд ли захочет сокращать производство на фоне сохранения высокого спроса на бриллианты;

возможно, «Алросе» придется продавать свою продукцию с дисконтом к рынку. Огранщики смогут сбывать бриллианты в более лояльные к РФ страны (Китай, Восток), также ритейлерам, которые не откажутся от продукции из российского сырья. Тем не менее, если заявления Тиффани и Сигнет отражают настроение потребителей, то определенный дисконт к российским бриллиантам должен быть.

Доходный подход

Руководство компании прогнозирует добычу алмазов в 34,3 млн карат в 2022 году. В среднесрочной перспективе планируется достигнуть уровня добычи в 35-36 млн карат. Отчетность вышла 2 марта, на тот момент сложно было осознать масштаб экономического давления, который обрушится на страну. В своем прогнозе я придерживаюсь того, что добыча будет на уровне за 2021 года.

Основной показатель — это все-таки продажи и цены. В натуральном выражении продажи будут меньше, чем в 2021 году, так как все накопленные запасы уже распроданы, спрос стабилизировался. Также стоит заложить сюда риски того, что некоторые контрагенты могут отказаться от поставок.

Что касается цен, то сейчас они на крайне высоком уровне, даже несмотря на коррекцию. На мой взгляд, в течение года можно ожидать дальнейшего плавного снижения. Тем не менее, средняя цена за год может быть рекордной за последнее время.

Но все это вряд ли коснется «Алросы». Как я уже говорил, компании скорее всего придется продавать продукцию с дисконтом. В прогнозе я заложил уровень цен 2021 года.

В этих условиях выручку поддержит ослабление курса рубля. Все понимают, что государство сейчас может спокойно контролировать курс. При этом, как бы нам не хотелось купить доллар по 30-50 руб., России это невыгодно. Большая часть доходов в страну поступает в валюте, несмотря на разговоры про оплату рублями. В текущих условиях стоит ожидать курс доллара на таком уровне, на котором будет комфортно экспортерам. Судя по новостям, скоро могут снизить долю валютной выручки, которую обязательно нужно переводить в рубли, что еще подтолкнет курс. На мой взгляд, среднее значение за год будет в районе 85-90 рублей за доллар, что на 15-20% больше предыдущего года.

В 2021 году были большие затраты на движение запасов, что снизило рентабельность. В 2022 году такого не ожидается.

По доходному подходу «Алросу» можно оценить в 110 руб. на акцию.

Итоги

После начала событий на Украине, казалось, что «Алроса» — та компания, которую не затронут санкции и она сможет даже выиграть от девальвации рубля. Но санкции все же настигли компанию, а с ними и проблемы с контрагентами.

Пока, учитывая текущую информацию, у «Алросы» все не так плохо: цены на алмазы высокие, а курс рубля снижается, эмбарго на российские алмазы ввели страны, доля который в выручке незначительна.

Узнать, как отразились санкции и отказ ритейлеров от российских алмазов на бизнесе компании мы сможем только после выхода отчетности. «Алроса» уже перестала публиковать месячные отчеты о продажах и как бы не перестала публиковать квартальные отчеты, как это сделали металлурги.

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба