6 июня 2022 investing.com Казарелла Франческо

В обстановке глобальной истерии зачастую приходится возвращаться к оценке фундаментальной картины. Моральный дух инвесторов (который и так был не на высоте) подорвали две новости: готовность Илона Маска уволить 10% сотрудников из-за возможной рецессии, а также мрачные предостережения генерального директора JPMorgan Chase Джеймса Даймона.

Скажу вам так: основывать свои инвестиционные решения на этих соображениях — полная чепуха.

Во-первых, если ваш инвестиционный горизонт составляет 5-8 лет, то эти новости будут лишь одними из множества, и вы о них даже не вспомните по прошествии времени.

Во-вторых, попытки учесть бесконечное множество переменных в стремлении выбрать оптимальную стратегию или актив зачастую оказываются неудачными даже для «профессионалов», которым доступны огромные массивы информации, не говоря уже о нас, «индивидуальных» инвесторах.

В любом случае, в своих статьях я всегда стараюсь ориентироваться на логику и рациональный подход, не зацикливаясь на эмоциях.

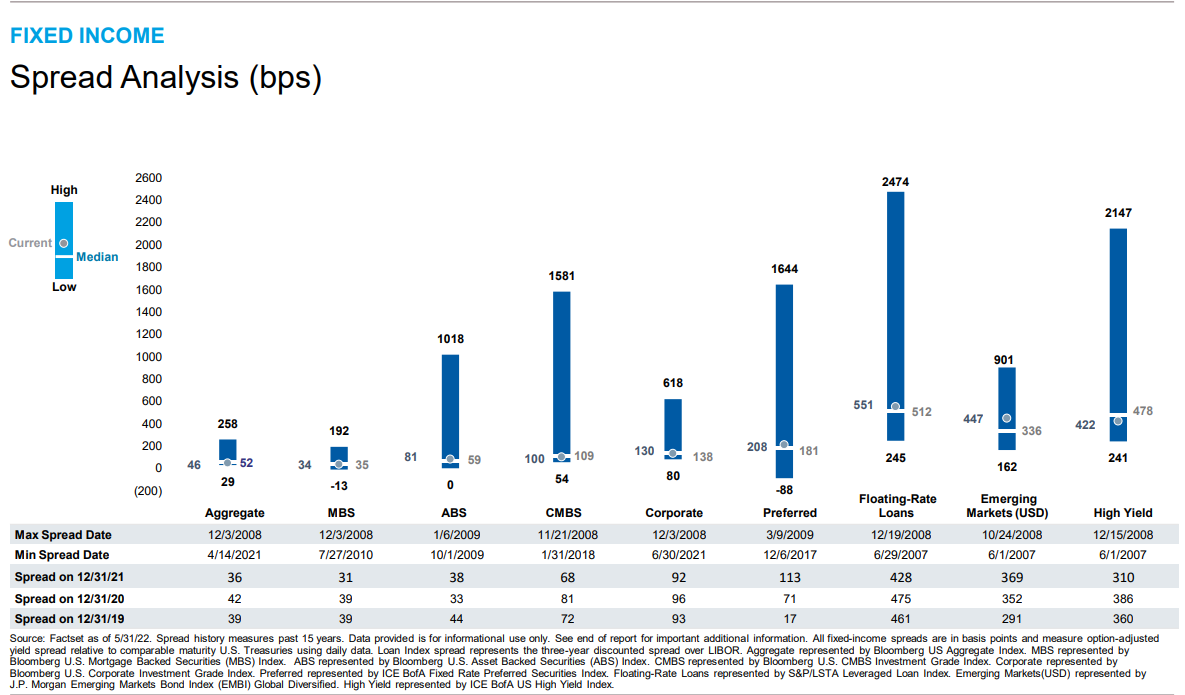

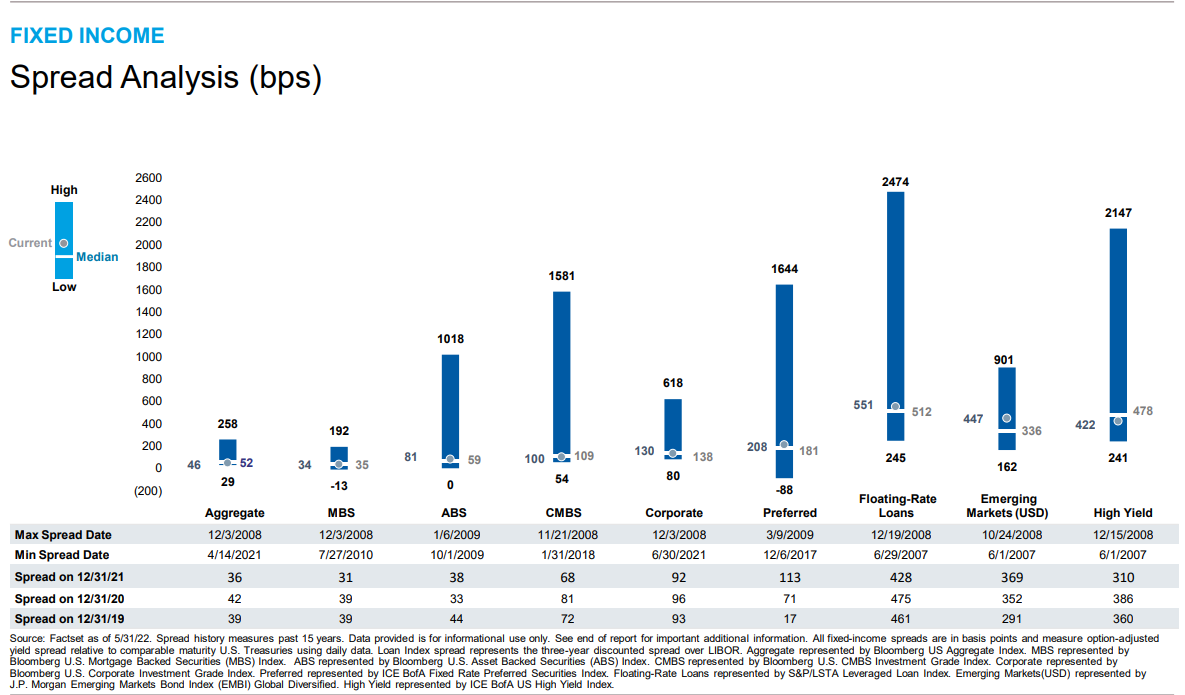

Ниже представлены две таблицы (для облигаций и акций соответственно), где представлены текущие рыночные оценки по отношению к их экстремумам и среднему значению.

Облигации

В случае облигаций, недавнее увеличение доходности вернуло спреды основных категорий бумаг к «нормальному» уровню. Первый синий прямоугольник слева, который представляет «совокупную» категорию облигаций (объединяя как государственные, так и корпоративные бумаги) показывает, что текущий спред в размере 46 б.п. приблизился к среднему значению в 52 б.п.

В данном контексте чем ниже спред, тем выше рыночные оценки (и наоборот). Таким образом, многие категории бумаг снова стали привлекательными.

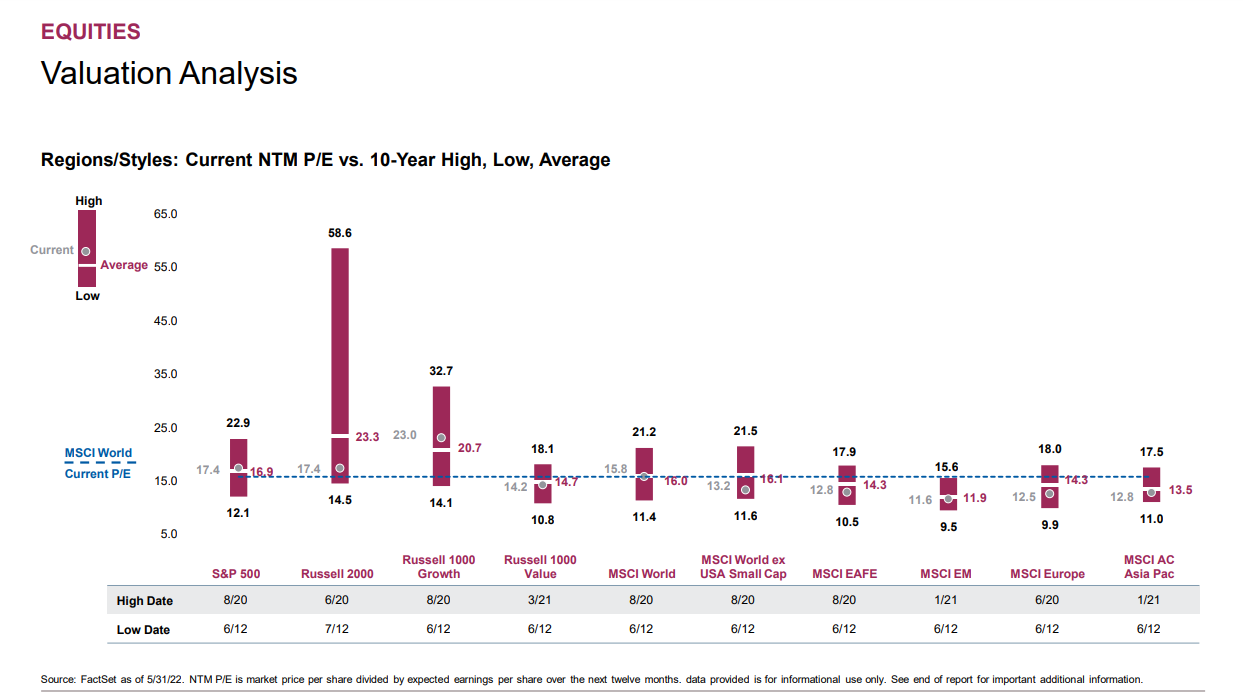

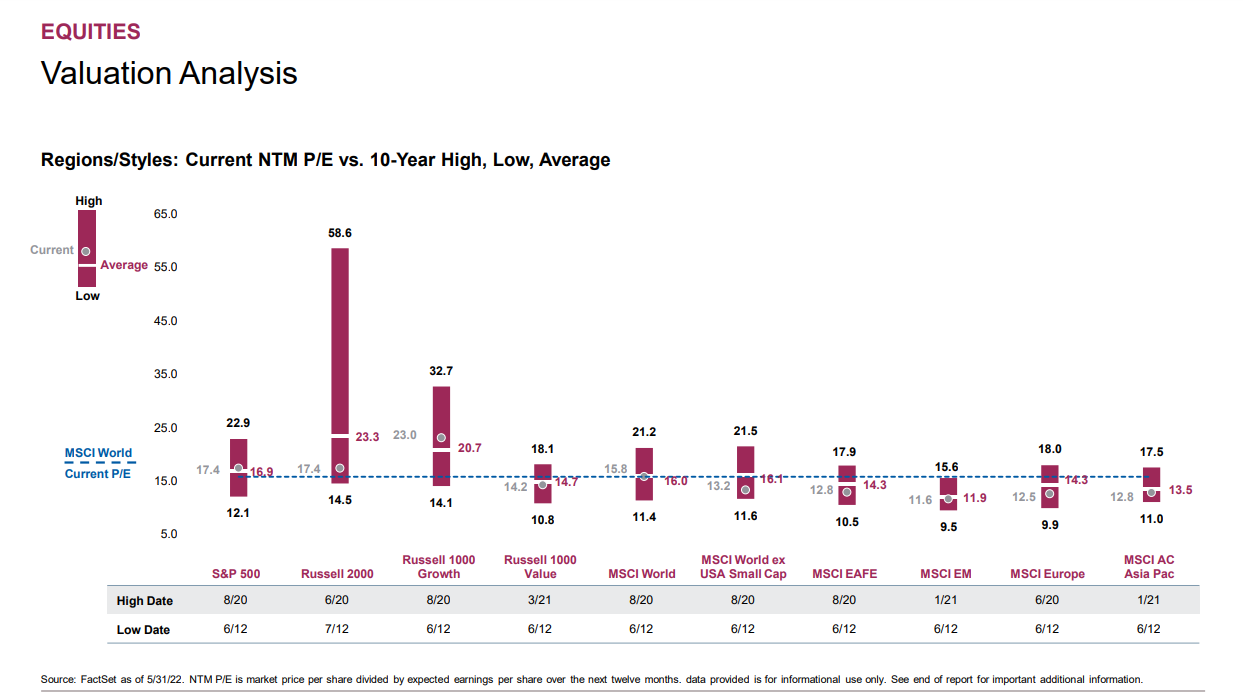

Фондовый рынок

Что касается акций, то текущие коэффициенты P/E (указанные слева от каждого прямоугольника) очень близки к средним значениям, а в некоторых случаях оказались даже ниже. Чем выше этот показатель, тем «дороже» рынок.

Недавняя распродажа вернула оценки к нормальным уровням, так что избегать рынка не имеет большого смысла (если вы основываете свои решения на логике и фундаментальной оценке).

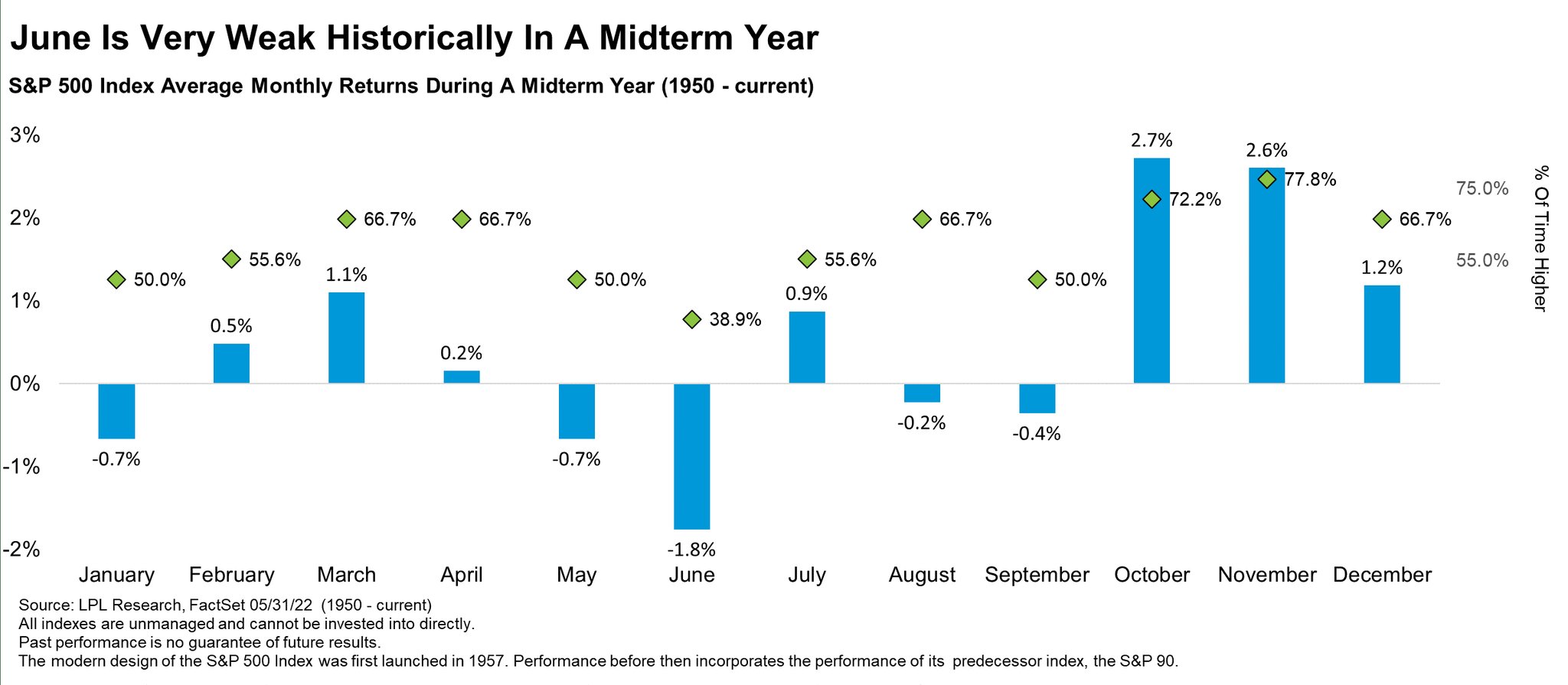

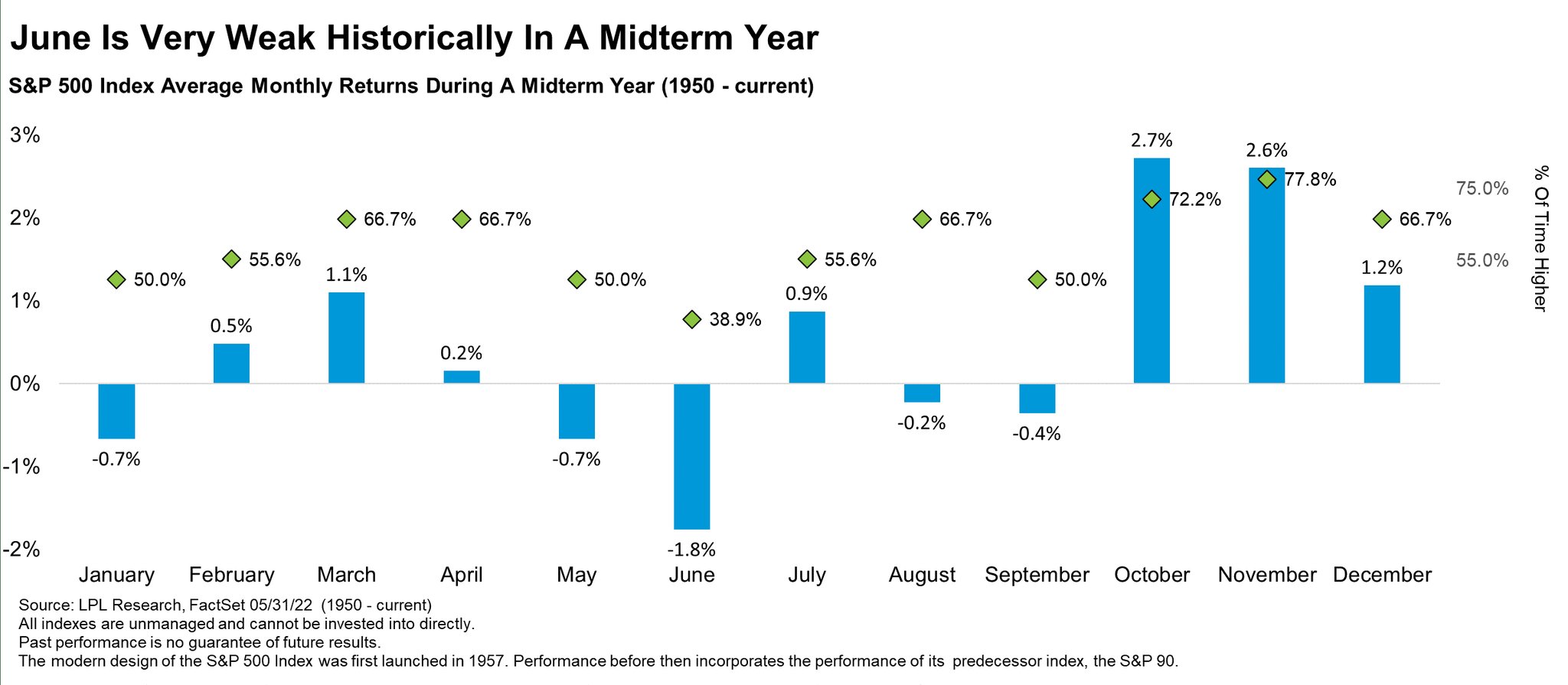

Многие могут вспомнить о сезонности фондового рынка, указав на традиционно слабые результаты июня. Однако по этой же логике февраль и март должны были оказаться прибыльными, так что данному аспекту не следует придавать особого значения.

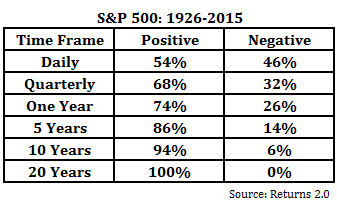

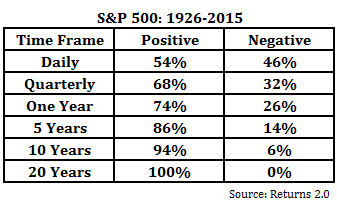

В конце концов, в инвестировании главное оказаться на «правильной» стороне статистики, что в случае фондового рынка предполагает выбор как можно более долгосрочного инвестиционного горизонта.

Вот как выглядит отношение прибыльных и убыточных таймфреймов для индекса S&P 500.

Скажу вам так: основывать свои инвестиционные решения на этих соображениях — полная чепуха.

Во-первых, если ваш инвестиционный горизонт составляет 5-8 лет, то эти новости будут лишь одними из множества, и вы о них даже не вспомните по прошествии времени.

Во-вторых, попытки учесть бесконечное множество переменных в стремлении выбрать оптимальную стратегию или актив зачастую оказываются неудачными даже для «профессионалов», которым доступны огромные массивы информации, не говоря уже о нас, «индивидуальных» инвесторах.

В любом случае, в своих статьях я всегда стараюсь ориентироваться на логику и рациональный подход, не зацикливаясь на эмоциях.

Ниже представлены две таблицы (для облигаций и акций соответственно), где представлены текущие рыночные оценки по отношению к их экстремумам и среднему значению.

Облигации

В случае облигаций, недавнее увеличение доходности вернуло спреды основных категорий бумаг к «нормальному» уровню. Первый синий прямоугольник слева, который представляет «совокупную» категорию облигаций (объединяя как государственные, так и корпоративные бумаги) показывает, что текущий спред в размере 46 б.п. приблизился к среднему значению в 52 б.п.

В данном контексте чем ниже спред, тем выше рыночные оценки (и наоборот). Таким образом, многие категории бумаг снова стали привлекательными.

Фондовый рынок

Что касается акций, то текущие коэффициенты P/E (указанные слева от каждого прямоугольника) очень близки к средним значениям, а в некоторых случаях оказались даже ниже. Чем выше этот показатель, тем «дороже» рынок.

Недавняя распродажа вернула оценки к нормальным уровням, так что избегать рынка не имеет большого смысла (если вы основываете свои решения на логике и фундаментальной оценке).

Многие могут вспомнить о сезонности фондового рынка, указав на традиционно слабые результаты июня. Однако по этой же логике февраль и март должны были оказаться прибыльными, так что данному аспекту не следует придавать особого значения.

В конце концов, в инвестировании главное оказаться на «правильной» стороне статистики, что в случае фондового рынка предполагает выбор как можно более долгосрочного инвестиционного горизонта.

Вот как выглядит отношение прибыльных и убыточных таймфреймов для индекса S&P 500.

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба