7 июня 2022 investing.com Казарелла Франческо

«Классический» инвестиционный портфель должен на 60% состоять из акций, и на 40% — из облигаций. Как правило, данный портфель является универсальным и позволяет оставаться на рынке, не реагируя на краткосрочные драйверы. В сочетании с ежегодной ребалансировкой такой подход гарантирует долгосрочный прирост капитала.

По крайней мере, это верно для «бычьих» рыночных фаз.

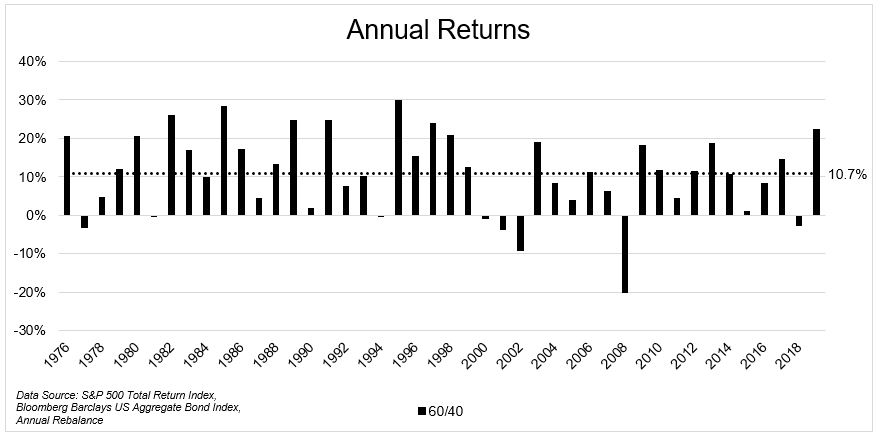

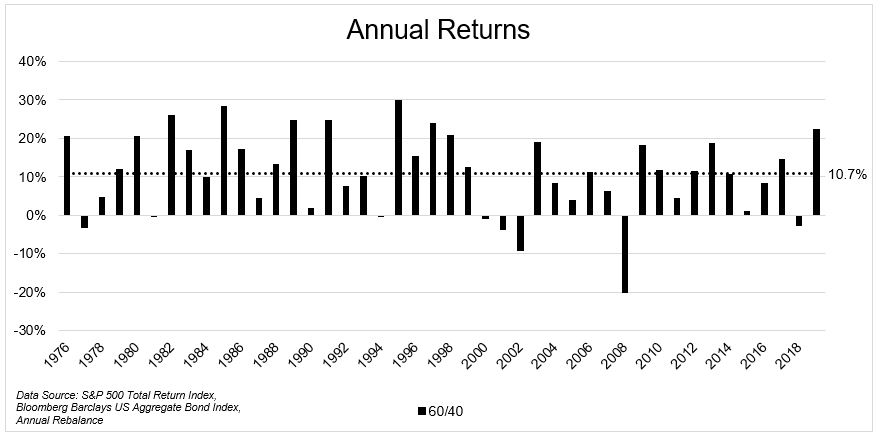

Однако представленный ниже график показывает, что доходность портфеля «60/40» существенно упала по сравнению со значениями прошлого столетия.

Доходность портфеля 60/40 по годам

Да, в долгосрочной перспективе этот подход остается прибыльным. Проясним: в нашем примере рассматривается портфель, состоящий из акций и облигаций США, однако даже географически диверсифицированный портфель будет успешным.

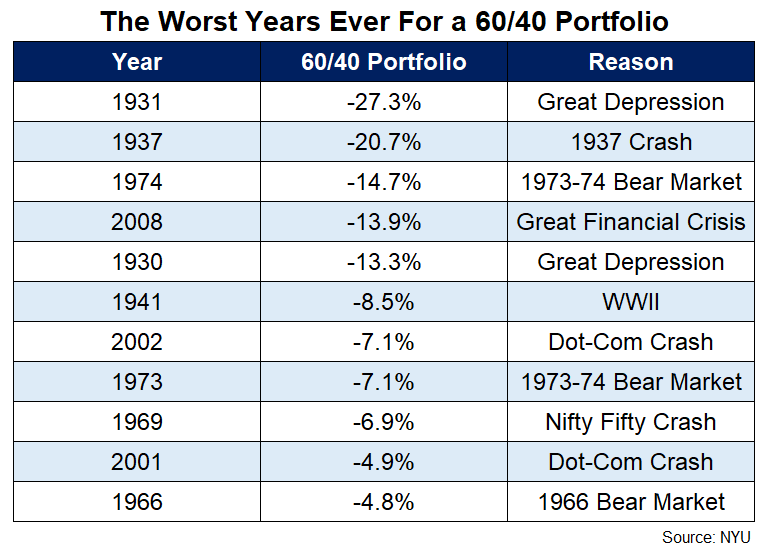

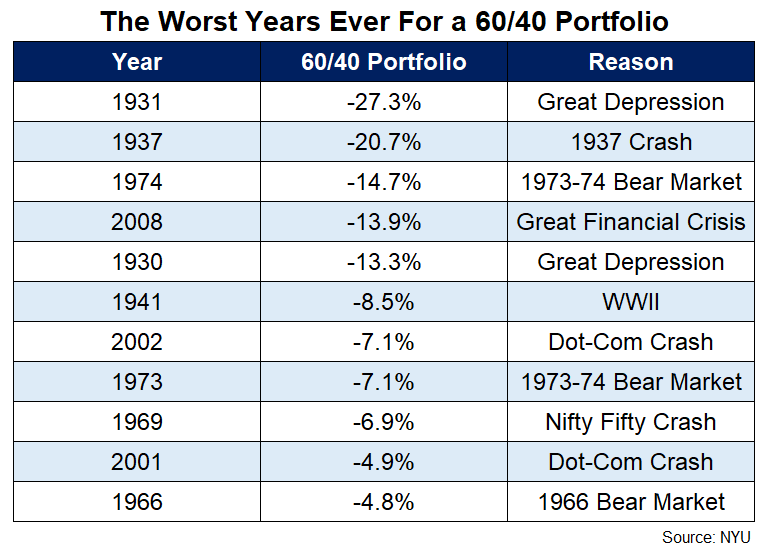

Однако бывают и плохие годы. Но, как и всегда, мы должны сравнивать динамику выбранного портфеля с фондовым рынком. Если вспомнить о масштабах обвала 1974, 2001 и 2008 годов, то портфель 60/40 проявил себя очень даже неплохо.

2022 год оказался необычным

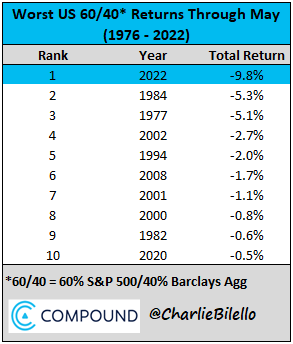

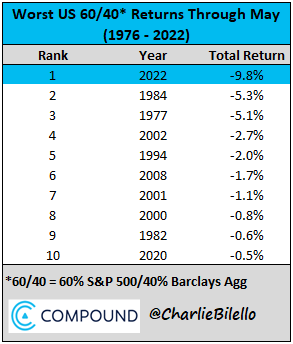

2022 год начался далеко не лучшим образом. Фактически, пока он является худшим годом для портфеля 60/40; потери за первые пять месяцев вдвое превышают масштабы падения 1984 года. Причиной стал «идеальный шторм» в виде рекордно высоких рыночных оценок, всплеска инфляции, повышения ключевых ставок, пандемии и вооруженного конфликта в Европе.

Многие задались вопросом: портфель 60/40 изжил себя? Мой ответ — категорически нет.

Нельзя делать выводы, опираясь на динамику 5 месяцев из более чем 120-летней рыночной истории. Это все равно, что сказать, что Надаль перестал быть великим игроком, выбыв с турнира. Один матч не ставит крест на карьере.

В этом спорт и инвестиции похожи. Даже в периоды высокой инфляции, повышения ставок, войн и прочих потрясений, портфель 60/40 всегда вознаграждал инвесторов более чем щедрой доходностью.

Всегда найдутся те, кто в период рыночного спада назовет стратегии, которые успешно пережили последние 100 лет, пережитком прошлого. В моде то стоимостные активы, то бумаги роста, то основанные на импульсе стратегии.

На самом деле все просто: проявляйте осторожность в периоды рыночной эйфории и действуйте более агрессивно, когда все боятся. Планируйте, диверсифицируйте и думайте на долгосрочную перспективу.

Этот совет актуален для любого инвестора, независимо от структуры его порфтеля (будь то 60/40, 50/50 и так далее), и поможет перерасти большинство «импровизированных» инвесторов, которые основывают свои решения на заголовках новостей или заявлениях JPMorgan Chase, Goldman Sachs и прочих гигантов.

По крайней мере, это верно для «бычьих» рыночных фаз.

Однако представленный ниже график показывает, что доходность портфеля «60/40» существенно упала по сравнению со значениями прошлого столетия.

Доходность портфеля 60/40 по годам

Да, в долгосрочной перспективе этот подход остается прибыльным. Проясним: в нашем примере рассматривается портфель, состоящий из акций и облигаций США, однако даже географически диверсифицированный портфель будет успешным.

Однако бывают и плохие годы. Но, как и всегда, мы должны сравнивать динамику выбранного портфеля с фондовым рынком. Если вспомнить о масштабах обвала 1974, 2001 и 2008 годов, то портфель 60/40 проявил себя очень даже неплохо.

2022 год оказался необычным

2022 год начался далеко не лучшим образом. Фактически, пока он является худшим годом для портфеля 60/40; потери за первые пять месяцев вдвое превышают масштабы падения 1984 года. Причиной стал «идеальный шторм» в виде рекордно высоких рыночных оценок, всплеска инфляции, повышения ключевых ставок, пандемии и вооруженного конфликта в Европе.

Многие задались вопросом: портфель 60/40 изжил себя? Мой ответ — категорически нет.

Нельзя делать выводы, опираясь на динамику 5 месяцев из более чем 120-летней рыночной истории. Это все равно, что сказать, что Надаль перестал быть великим игроком, выбыв с турнира. Один матч не ставит крест на карьере.

В этом спорт и инвестиции похожи. Даже в периоды высокой инфляции, повышения ставок, войн и прочих потрясений, портфель 60/40 всегда вознаграждал инвесторов более чем щедрой доходностью.

Всегда найдутся те, кто в период рыночного спада назовет стратегии, которые успешно пережили последние 100 лет, пережитком прошлого. В моде то стоимостные активы, то бумаги роста, то основанные на импульсе стратегии.

На самом деле все просто: проявляйте осторожность в периоды рыночной эйфории и действуйте более агрессивно, когда все боятся. Планируйте, диверсифицируйте и думайте на долгосрочную перспективу.

Этот совет актуален для любого инвестора, независимо от структуры его порфтеля (будь то 60/40, 50/50 и так далее), и поможет перерасти большинство «импровизированных» инвесторов, которые основывают свои решения на заголовках новостей или заявлениях JPMorgan Chase, Goldman Sachs и прочих гигантов.

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба