14 июня 2022 investing.com Эштон Майкл

Некоторое время назад нам всем казалось, что потребительская инфляция достигла локального пика. И хотя пятничные межбанковские торги, предшествовавшие публикации свежего ИПЦ, уже подразумевали, что ценовое давление еще не достигло своего пика, мало кто полагал, что подтверждение появится так скоро. Тем не менее, последний индекс потребительских цен достиг 8,6% г/г, превысив мартовский показатель.

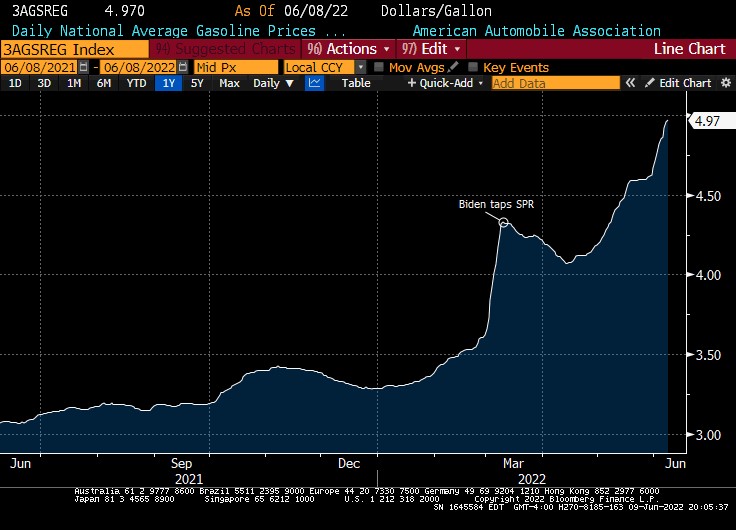

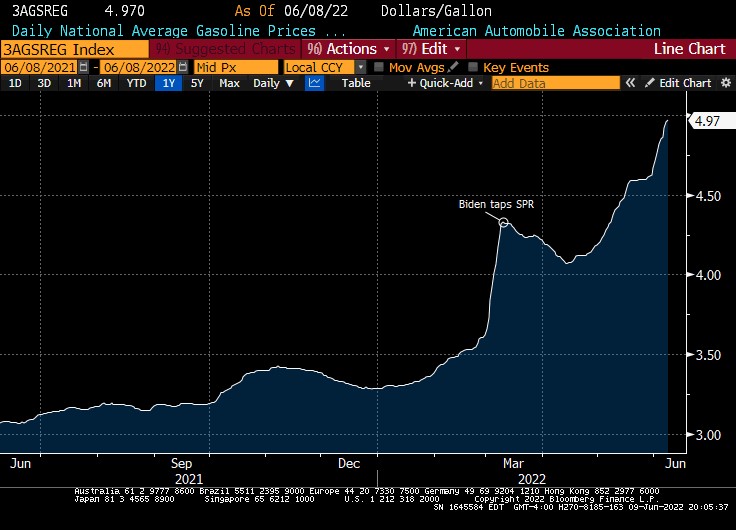

Очевидно, что в значительной степени драйвером роста к новому пику стало ралли бензина, которые продолжилось после короткой паузы, связанной с продажей нефти из стратегического резерва на внутреннем рынке.

Следует отметить, что в пятницу Администрация объявила о поданном представителям отрасли запросе относительно возможности наращивания производства нефтепродуктов. Рынок бензина сразу же упал, свидетельствуя о непонимании многими трейдерами того факта, что на строительство и ввод в эксплуатацию нового нефтеперерабатывающего завода может уйти десятилетие, и в США этого не случалось с 1972 года.

При этом падение рынка нефти также показывает, что трейдеры не осознают взаимосвязь между возрастающими мощностями нефтепереработки и спросом на сырье (или же сделки были совершены торговыми роботами, которые неверно интерпретировали новости)

Динамика стоимости бензина в США

Однако базовый индекс потребительских цен также превысил ожидания; и хотя он оказался ниже предыдущего пикового значения, становится понятно, что дело не только в бензине.

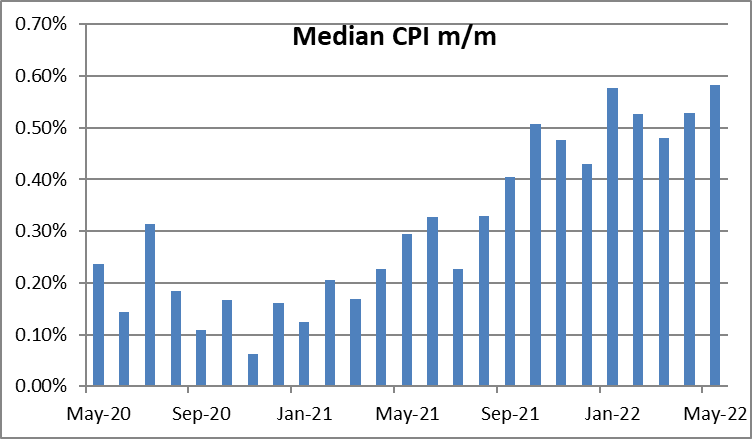

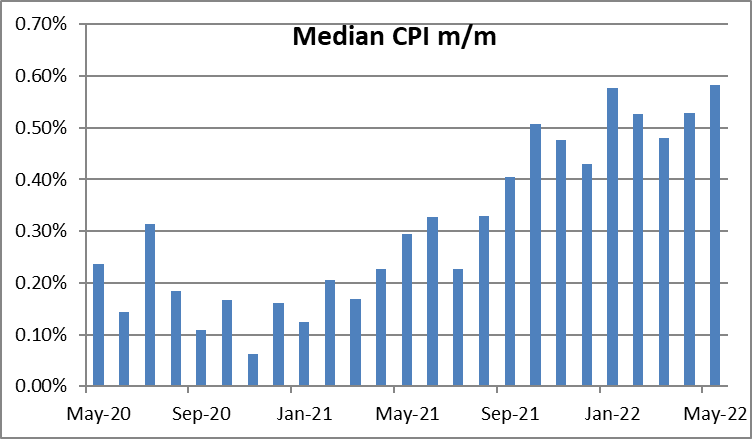

В то время как выдержать сравнение с показателями мая-июня 2021 года было непросто (из-за эффекта базы), в июле, августе и сентябре базовый индекс потребительских цен может оказаться существенно выше прошлогодних значений. Таким образом, вероятен еще один пик базового ИПЦ. Кроме того, запаздывающие (и более достоверные) показатели, такие как медианный ИПЦ, продолжают ускоряться. И ценовое давление не ослабевает.

Медианный ИПЦ м/м (2020-2022)

Сами данные отражают неизменный характер недавних трендов, а точнее ускорение инфляции жилья и ценового давления в целом, поразившего большую часть потребительской корзины. Другими словами, мы беднеем по всем фронтам.

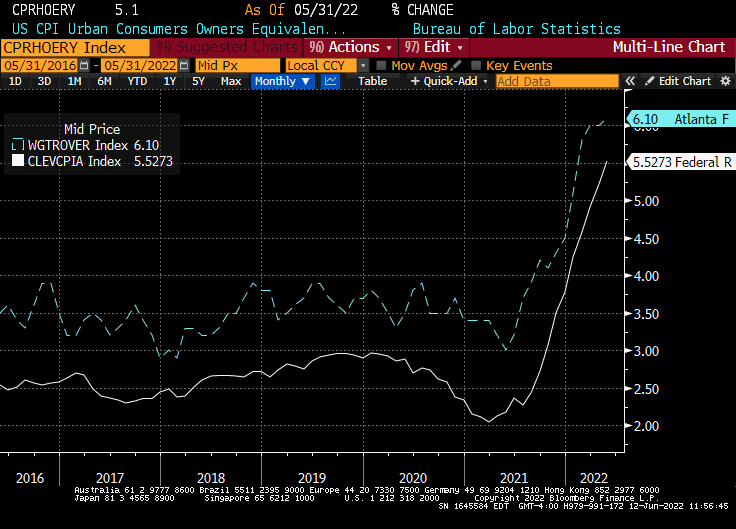

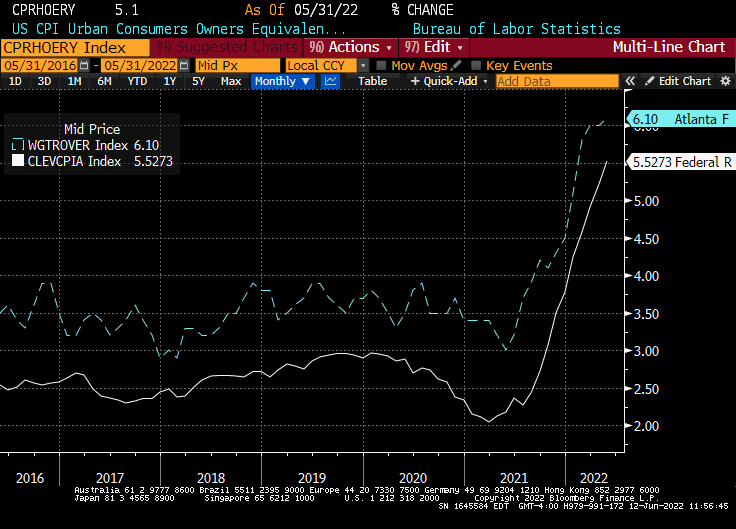

Хорошая новость заключается в ускоряющемся росте заработной платы, что хотя бы частично компенсирует рост стоимости жизни. Всплеск стоимости продуктов питания и энергоносителей еще не завершен, однако общая инфляция сказалась на заработной плате. Что ж, в краткосрочной перспективе это хорошо (хоть и ускоряет спираль «зарплата – цены»).

На представленном ниже графике пунктирной чертой выделен индикатор роста заработной платы ФРБ Атланты, а белая линия представляет собой медианный индекс потребительских цен.

Зарплата и медианный ИПЦ

Естественно, когда наступит рецессия, и экономика потеряет рабочие места, разрыв начнет увеличиваться. И рецессия почти неизбежна.

Да, безработица низка, а экономика все еще растет. Но было бы поистине удивительно, если бы за двукратным скачком цен на нефть и ростом процентных ставок не последовала рецессия; известно, что любой из этих факторов обычно вызывает экономический спад, и я не знаю ни одного случая, когда сочетание этих факторов не вело к рецессии.

Однако помните, что рецессия не является лекарством от инфляции. За примером далеко ходить не нужно: вспомните, хотя бы, о событиях 1970-х. Для борьбы с ценами необходимо сократить денежную массу, и впервые с момента появления современных центральных банков ФРС пытается замедлить инфляцию, изменяя процентные ставки, а не ограничивая резервы.

Сейчас не самое подходящее время для подобных экспериментов, но, если ты понятия не имеешь, что делаешь, то каждый новый день превращается в эксперимент.

Немного контекста…

Участники «инфляционного заговора» любят ссылаться на тот факт, что в начале 1980-х правительство внесло существенные изменения в методику расчета ИПЦ, и поэтому ценовое давление на самом деле намного сильнее заявленного. И хотя вывод абсурден, Бюро статистики труда действительно корректировало методику на протяжении многих лет.

Эти изменения, как правило, вносили улучшения, а меры, принятые в 1983 году в отношении не сдаваемого внаем жилищного фонда, устранили ряд серьезных проблем. Примечательно, что до внесения изменений проценты по ипотечным кредитам считались основным компонентом расходов на жилье. Но жилье является как инвестиционным, так и потребительским товаром, и включение финансовых затрат на владение активом было неуместным; мало того, любое ужесточение политики ФРС автоматически повышало инфляцию, поскольку ставки по ипотеке привязаны к ключевой ставке.

Мы знали об этом еще с 1970-х годов, однако изменения были внесены после десятилетия официальных исследований и публичных обсуждений (а не приняты иллюминатами в тайной комнате, как некоторые хотят вас убедить). Но это означает, что сегодняшнюю инфляцию нельзя напрямую сравнивать с инфляцией конца 70-х — начала 80-х годов.

В блестящей статье, опубликованной на прошлой неделе (как понять, что статья блестящая? Она заставляет читателя воскликнуть: «Почему я сам до этого не додумался?»), Марийн Болхьюс, Джадд Крамер и Ларри Саммерс (да-да, тот самый Ларри Саммерс) взяли сегодняшнюю методологию и применили ее к прошедшим периодам в попытках оценить ценовое давление времен последнего инфляционного кризиса.

Статья написана простым языком и стоит потраченного времени. Вот к чему пришли исследователи:

Инфляция в 1980-х годах была не такой высокой, как мы думали;

К сожалению, это означает, что мы намного ближе к тем максимумам, чем мы думаем;

Более того, текущий всплеск инфляции, вероятно, будет еще более разрушительным, потому что сейчас компоненты потребительской корзины (такие как жилье) куда более инертны, чем продукты питания, одежда и т.д.

В результате процентные ставки придется поднять еще выше, чем полагают рынок и сама Федеральная резервная система (чей «точечный график» упирается примерно в 2,75%). Более того, период высоких ставок придется растянуть. Это плохая новость для держателей акций и облигаций (и, конечно же, для всех нас).

Вся эта ситуация похожа на выпуск «магазина на диване», в котором ведущий презентует очередной товар. Как только вам кажется, что вы услышали уже все, ведущий говорит: «Но и это еще не все! В дополнение вы получите…» Что ж, похоже, что мы еще получим... И даже не придется ждать доставки 6-8 недель.

Очевидно, что в значительной степени драйвером роста к новому пику стало ралли бензина, которые продолжилось после короткой паузы, связанной с продажей нефти из стратегического резерва на внутреннем рынке.

Следует отметить, что в пятницу Администрация объявила о поданном представителям отрасли запросе относительно возможности наращивания производства нефтепродуктов. Рынок бензина сразу же упал, свидетельствуя о непонимании многими трейдерами того факта, что на строительство и ввод в эксплуатацию нового нефтеперерабатывающего завода может уйти десятилетие, и в США этого не случалось с 1972 года.

При этом падение рынка нефти также показывает, что трейдеры не осознают взаимосвязь между возрастающими мощностями нефтепереработки и спросом на сырье (или же сделки были совершены торговыми роботами, которые неверно интерпретировали новости)

Динамика стоимости бензина в США

Однако базовый индекс потребительских цен также превысил ожидания; и хотя он оказался ниже предыдущего пикового значения, становится понятно, что дело не только в бензине.

В то время как выдержать сравнение с показателями мая-июня 2021 года было непросто (из-за эффекта базы), в июле, августе и сентябре базовый индекс потребительских цен может оказаться существенно выше прошлогодних значений. Таким образом, вероятен еще один пик базового ИПЦ. Кроме того, запаздывающие (и более достоверные) показатели, такие как медианный ИПЦ, продолжают ускоряться. И ценовое давление не ослабевает.

Медианный ИПЦ м/м (2020-2022)

Сами данные отражают неизменный характер недавних трендов, а точнее ускорение инфляции жилья и ценового давления в целом, поразившего большую часть потребительской корзины. Другими словами, мы беднеем по всем фронтам.

Хорошая новость заключается в ускоряющемся росте заработной платы, что хотя бы частично компенсирует рост стоимости жизни. Всплеск стоимости продуктов питания и энергоносителей еще не завершен, однако общая инфляция сказалась на заработной плате. Что ж, в краткосрочной перспективе это хорошо (хоть и ускоряет спираль «зарплата – цены»).

На представленном ниже графике пунктирной чертой выделен индикатор роста заработной платы ФРБ Атланты, а белая линия представляет собой медианный индекс потребительских цен.

Зарплата и медианный ИПЦ

Естественно, когда наступит рецессия, и экономика потеряет рабочие места, разрыв начнет увеличиваться. И рецессия почти неизбежна.

Да, безработица низка, а экономика все еще растет. Но было бы поистине удивительно, если бы за двукратным скачком цен на нефть и ростом процентных ставок не последовала рецессия; известно, что любой из этих факторов обычно вызывает экономический спад, и я не знаю ни одного случая, когда сочетание этих факторов не вело к рецессии.

Однако помните, что рецессия не является лекарством от инфляции. За примером далеко ходить не нужно: вспомните, хотя бы, о событиях 1970-х. Для борьбы с ценами необходимо сократить денежную массу, и впервые с момента появления современных центральных банков ФРС пытается замедлить инфляцию, изменяя процентные ставки, а не ограничивая резервы.

Сейчас не самое подходящее время для подобных экспериментов, но, если ты понятия не имеешь, что делаешь, то каждый новый день превращается в эксперимент.

Немного контекста…

Участники «инфляционного заговора» любят ссылаться на тот факт, что в начале 1980-х правительство внесло существенные изменения в методику расчета ИПЦ, и поэтому ценовое давление на самом деле намного сильнее заявленного. И хотя вывод абсурден, Бюро статистики труда действительно корректировало методику на протяжении многих лет.

Эти изменения, как правило, вносили улучшения, а меры, принятые в 1983 году в отношении не сдаваемого внаем жилищного фонда, устранили ряд серьезных проблем. Примечательно, что до внесения изменений проценты по ипотечным кредитам считались основным компонентом расходов на жилье. Но жилье является как инвестиционным, так и потребительским товаром, и включение финансовых затрат на владение активом было неуместным; мало того, любое ужесточение политики ФРС автоматически повышало инфляцию, поскольку ставки по ипотеке привязаны к ключевой ставке.

Мы знали об этом еще с 1970-х годов, однако изменения были внесены после десятилетия официальных исследований и публичных обсуждений (а не приняты иллюминатами в тайной комнате, как некоторые хотят вас убедить). Но это означает, что сегодняшнюю инфляцию нельзя напрямую сравнивать с инфляцией конца 70-х — начала 80-х годов.

В блестящей статье, опубликованной на прошлой неделе (как понять, что статья блестящая? Она заставляет читателя воскликнуть: «Почему я сам до этого не додумался?»), Марийн Болхьюс, Джадд Крамер и Ларри Саммерс (да-да, тот самый Ларри Саммерс) взяли сегодняшнюю методологию и применили ее к прошедшим периодам в попытках оценить ценовое давление времен последнего инфляционного кризиса.

Статья написана простым языком и стоит потраченного времени. Вот к чему пришли исследователи:

Инфляция в 1980-х годах была не такой высокой, как мы думали;

К сожалению, это означает, что мы намного ближе к тем максимумам, чем мы думаем;

Более того, текущий всплеск инфляции, вероятно, будет еще более разрушительным, потому что сейчас компоненты потребительской корзины (такие как жилье) куда более инертны, чем продукты питания, одежда и т.д.

В результате процентные ставки придется поднять еще выше, чем полагают рынок и сама Федеральная резервная система (чей «точечный график» упирается примерно в 2,75%). Более того, период высоких ставок придется растянуть. Это плохая новость для держателей акций и облигаций (и, конечно же, для всех нас).

Вся эта ситуация похожа на выпуск «магазина на диване», в котором ведущий презентует очередной товар. Как только вам кажется, что вы услышали уже все, ведущий говорит: «Но и это еще не все! В дополнение вы получите…» Что ж, похоже, что мы еще получим... И даже не придется ждать доставки 6-8 недель.

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба