14 июня 2022 investing.com Казарелла Франческо

Вот каков масштаб падения ведущих индексов с их недавних максимумов:

S&P 500: -22,3%;

NASDAQ Composite: -33.4%;

Euro Stoxx 50: -20,7%;

Shanghai Composite: -13,3%;

FTSE MIB: -22,4%.

Таким образом, технически рынок вступил в «медвежью фазу».

Услышав это, инвесторы в первую очередь подумают, что нас ждет повторение 2008 года. Напомним, что тогда индекс S&P 500, например, потерял 58% своей стоимости (что примерно в 2,5 раза больше текущей просадки). Однако тогда вся финансовая система оказалась под угрозой краха, и поэтому нельзя проводить столь прямую параллель. Сейчас проблем больше, однако они носят совсем иной характер.

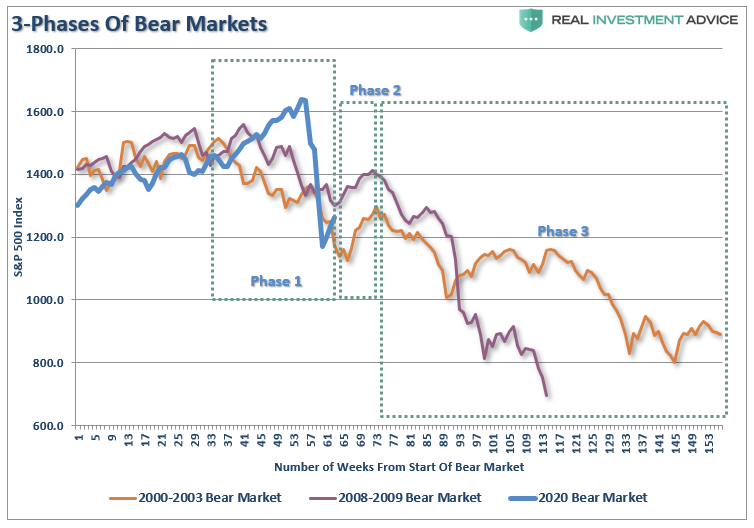

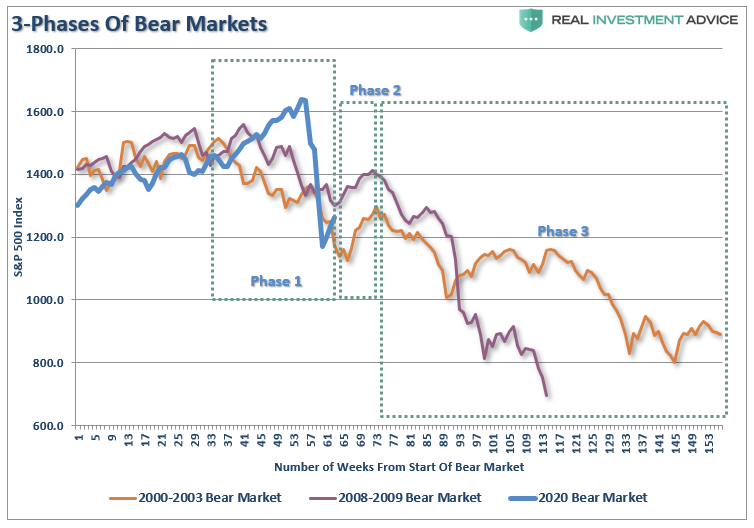

Подводя промежуточный итог, рассмотрим следующий график, на котором оранжевая и фиолетовая линии отражают «медвежьи» рынки 2001 и 2008 гг., а синяя — текущую распродажу. Четко видны 3 фазы:

1. Фаза 1: первая просадка (важная, но не чрезмерная);

2. Фаза 2: технический отскок;

3. Фаза 3: окончательная капитуляция и депрессия.

В то время как общая структура рынка более или менее одинакова, можно выделить существенные различия как с точки зрения масштабов падения, так и продолжительности самого «медвежьего» рынка.

Распродажи 2000, 2008 и 2022 годов

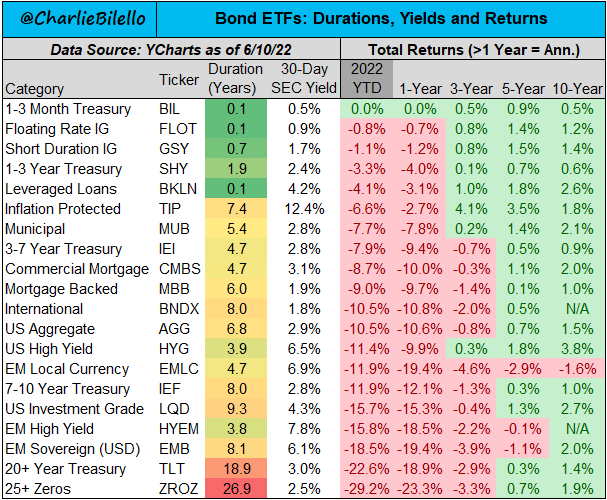

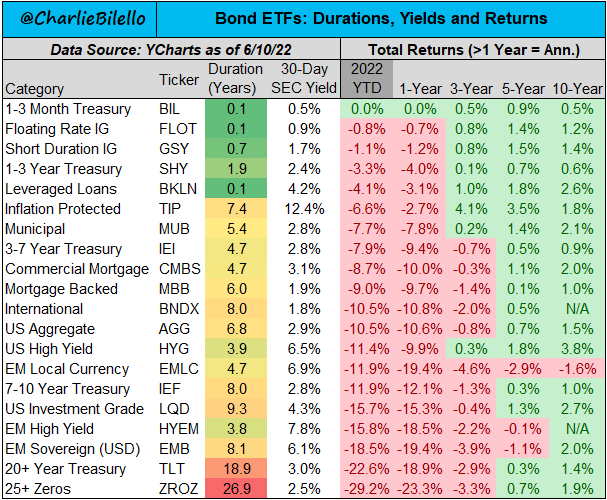

Например, одним из отличий (на мой взгляд, неблагоприятным) текущего рынка является тот факт, что рынок облигаций столкнулся с худшим падением за всю историю, хотя этот класс активов традиционно выступал «тихой гаванью» в подобных ситуациях; портфели оказались без привычной «защиты», которая обычно помогала ограничивать просадки (хотя даже в этом случае положительная отдача могла наступить только на 6-7 год, в зависимости от класса бумаг).

Дюрация, доходность и отдача фондов облигаций

Итак, как себя вести в подобной ситуации?

В принципе, совет достаточно универсален (разве что он не подходит для краткосрочных игроков с инвестиционным горизонтом менее 5 лет):

Составьте план накопления капитала;

Диверсифицируйте активы;

Откройте ряд стратегических позиций;

Разумно управляйте ликвидностью;

Подбирайте активы под инвестиционный горизонт;

Регулярно проводите балансировку портфеля.

Эти факторы всегда были и будут единственными элементами, способными создать устойчивый портфель на любой случай.

Если вы, например, еще не израсходовали свободную ликвидность, то разумной стратегией будет наращивание длинных позиций по мере падения фондового рынка на каждые 6-7%.

Следовательно, когда индекс S&P окажется в минусе на 40% (тогда как просадка NASDAQ может составить около 50%, кто знает), вся моя свободная ликвидность окажется инвестирована в акции.

Но что если рынок продолжит падать? В этом случае я просто проведу балансировку портфеля и продолжу накапливать капитал, ориентируясь на более чем 8-летний горизонт.

Не существует идеальной формулы или стратегии, но есть ваша стратегия, которой необходимо придерживаться (особенно когда распродажи подрывают доверие к рынку).

S&P 500: -22,3%;

NASDAQ Composite: -33.4%;

Euro Stoxx 50: -20,7%;

Shanghai Composite: -13,3%;

FTSE MIB: -22,4%.

Таким образом, технически рынок вступил в «медвежью фазу».

Услышав это, инвесторы в первую очередь подумают, что нас ждет повторение 2008 года. Напомним, что тогда индекс S&P 500, например, потерял 58% своей стоимости (что примерно в 2,5 раза больше текущей просадки). Однако тогда вся финансовая система оказалась под угрозой краха, и поэтому нельзя проводить столь прямую параллель. Сейчас проблем больше, однако они носят совсем иной характер.

Подводя промежуточный итог, рассмотрим следующий график, на котором оранжевая и фиолетовая линии отражают «медвежьи» рынки 2001 и 2008 гг., а синяя — текущую распродажу. Четко видны 3 фазы:

1. Фаза 1: первая просадка (важная, но не чрезмерная);

2. Фаза 2: технический отскок;

3. Фаза 3: окончательная капитуляция и депрессия.

В то время как общая структура рынка более или менее одинакова, можно выделить существенные различия как с точки зрения масштабов падения, так и продолжительности самого «медвежьего» рынка.

Распродажи 2000, 2008 и 2022 годов

Например, одним из отличий (на мой взгляд, неблагоприятным) текущего рынка является тот факт, что рынок облигаций столкнулся с худшим падением за всю историю, хотя этот класс активов традиционно выступал «тихой гаванью» в подобных ситуациях; портфели оказались без привычной «защиты», которая обычно помогала ограничивать просадки (хотя даже в этом случае положительная отдача могла наступить только на 6-7 год, в зависимости от класса бумаг).

Дюрация, доходность и отдача фондов облигаций

Итак, как себя вести в подобной ситуации?

В принципе, совет достаточно универсален (разве что он не подходит для краткосрочных игроков с инвестиционным горизонтом менее 5 лет):

Составьте план накопления капитала;

Диверсифицируйте активы;

Откройте ряд стратегических позиций;

Разумно управляйте ликвидностью;

Подбирайте активы под инвестиционный горизонт;

Регулярно проводите балансировку портфеля.

Эти факторы всегда были и будут единственными элементами, способными создать устойчивый портфель на любой случай.

Если вы, например, еще не израсходовали свободную ликвидность, то разумной стратегией будет наращивание длинных позиций по мере падения фондового рынка на каждые 6-7%.

Следовательно, когда индекс S&P окажется в минусе на 40% (тогда как просадка NASDAQ может составить около 50%, кто знает), вся моя свободная ликвидность окажется инвестирована в акции.

Но что если рынок продолжит падать? В этом случае я просто проведу балансировку портфеля и продолжу накапливать капитал, ориентируясь на более чем 8-летний горизонт.

Не существует идеальной формулы или стратегии, но есть ваша стратегия, которой необходимо придерживаться (особенно когда распродажи подрывают доверие к рынку).

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба