27 июня 2022 investing.com Яковлев Антон

Какие акции могут принести наибольший убыток инвесторам в 2022 году.

Напряжение на рынке

Основная проблема на рынке в 2022 году — это рост цен из-за инфляции. Если мы посмотрим на официальную статистику, инфляция в России с начала года составила 11,8%.

Официальные источники сообщают, что за неделю годовой показатель замедлился до 17,69%. В ЦБ ожидают динамику роста до 22%. Однако если ситуация будет ухудшаться, инфляция может перевалить за 22%.

Это значит, что началась стагфляция, при которой экономика сокращается, а инфляция растет. Для некоторых компаний такая среда токсична.

Как именно эта токсичная среда влияет на отдельные отрасли, я разобрал на примере конкретных акций.

1 место: Яндекс

Как зарабатывает компания? У Яндекса (MCX:YNDX) два больших потока выручки: продажа рекламы в поисковиках и услуги такси.

За 2021 год Яндекс заработал 356 млрд рублей, из которых 46% пришлось на интернет-рекламу и 36% на сервис агрегатора такси.

И первый, и второй источники доходов зависят от количества заказов.

В связи с инфляцией, картина складывается следующая: например, если клиент Яндекса зарабатывает 100 тыс. рублей, то из-за роста цен он теряет 20% от дохода. Это сказывается как на бензине, так и на продуктах питания, коммунальных услугах и пр., поэтому потребитель начинает искать способы компенсировать свои финансовые потери. Например, отказывается от поездок на такси. Это приводит к снижению спроса на эту услугу.

Бизнес понимает, что доход людей сокращается. Рекламу будут заказывать меньше, что приведет Яндекс к недополученной прибыли.

Если внутреннее потребление сократится из-за обеднения населения, то заказов станет меньше. Как следствие, доходность Яндекса также упадет.

Я не верю в заявленную доходность компании в 2022 году. За 2021 год компания упала на 64% и, вероятно, упадет еще ниже.

2 место: X5 Group

Ретейлер упал на 53,7% за один год, и это падение не случайно. Как и в случае с такси, здесь работает аналогичный механизм. У людей сокращаются доходы в относительной величине. Инфляция съедает часть доходов, денег становится меньше, поэтому люди начинают тщательнее выбирать продукты и экономить на них.

Низкий спрос на продовольственные товары приведет бизнес X5 Group (MCX:FIVEDR) к сужению. Он будет недополучать прибыль.

Компания продает массовую продукцию, поэтому она перейдет с дорогого сегмента на дешевый. Так как эконом-сегмент подразумевает минимальную маржу, в абсолютной величине прибыль продуктовых сетей сократится.

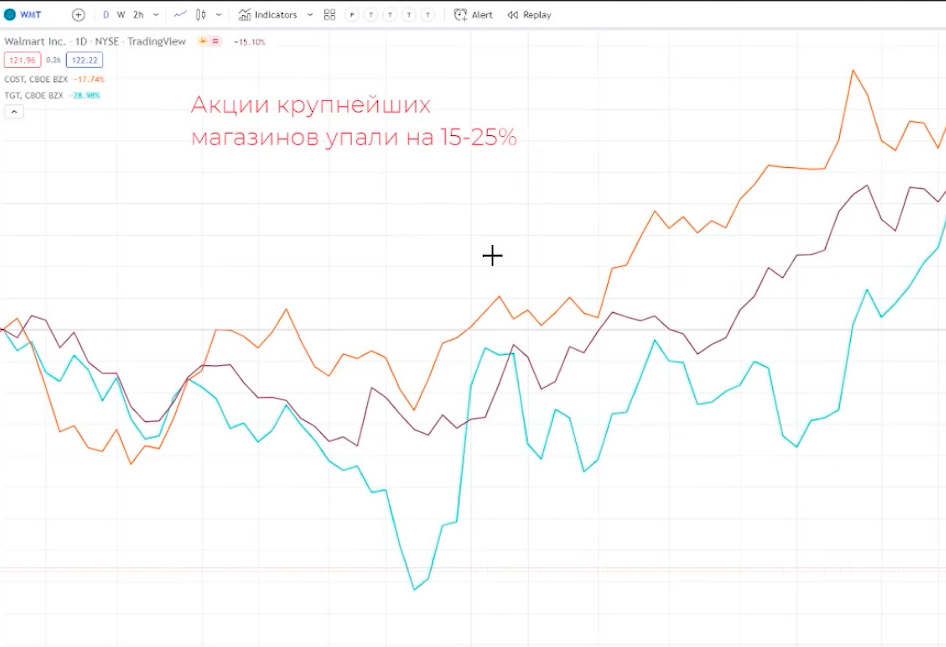

Вы можете сказать, что ситуация с Х5 единичная, но такая картина наблюдается не только в России. Недавно вышла отчетность, где ретейлеры как один заявили: «Мы не сможем заработать столько, сколько планировали. Люди отказываются покупать в таких количествах, они не могут себе этого позволить, и мы вынуждены поднимать цены».

Реакция инвесторов на заявления ретейлеров не заставила себя долго ждать. На графике видно, что акции крупнейших ретейлеров в США упали на 15-25%. Вероятно, со временем мы увидим аналогичное снижение стоимости X5 Group.

3 место: Магнит

Магнит (MCX:MGNT) похож на X5, но у него более агрессивный менеджмент и жесткие требования к поставщикам. В отличие от последнего, Магнит за год потерял всего 7%. Возможно, это объясняется ястребиной политикой ретейлера. Однако маржа по чистой прибыли компании, как и у других продуктовых сетей, колеблется от 2% до 3%.

Сейчас инфляция мощно ударит по себестоимости продукции и, как следствие, охватит весь ретейл. Люди будут покупать меньше и неохотно расставаться с деньгами. Такое положение дел сильно ударит по маржинальности и, вероятно, мы увидим снижение стоимости Магнита.

4 место: ВТБ

Стагфляция — токсичная среда для банка ВТБ (MCX:VTBR), даже несмотря на высокий спрос у инвесторов и поддержку государства.

Причина: ВТБ — это банк. А банковская сфера в стагфляции находится под прессом.

Почему так происходит? Срабатывает механизм: банки выдают кредиты бизнесу, бизнес развивается, кредиты отдают обратно. Сейчас мы сталкиваемся с ситуацией, когда бизнес должен приостановить свою деятельность. Но компании все равно нуждаются в кредитах.

Логика банков следующая: доходность бизнеса сократится из-за обеднения населения. Заемщикам будет сложнее отдавать кредиты, а таких клиентов у банка десятки тысяч.

То же самое сейчас происходит с потребительскими кредитами и ипотекой.

Маржинальность ВТБ высокая и составляет 4,9%. Однако ситуация с возвратом кредитов неминуемо ударит по маржинальности банка. Об этом красноречиво свидетельствует стоимость акций — за один год они упали на 57%.

Можно предположить, что государство будет спасать ВТБ. Однако доходность акций интересует только инвесторов. Для правительства же важно, чтобы ВТБ работал в штатном режиме.

Если вы думаете, что это происходит только с ВТБ — посмотрите на график. С ноября 2021 года финансовый сектор США упал на 21%. В Европе падение составило 26%.

Стагфляция выжимает соки из банков по всему миру, поэтому в такой период от акций банков нужно избавляться.

5 место: Тинькофф

Логика попадания Тинькофф (MCX:TCSGDR) в антирейтинг аналогична ВТБ, но к ней добавляется неопределенность, связанная с ребрендингом.

В конце апреля банк заявил, что компания «переросла первоначальный смысл именного бренда», поэтому у компании будет новое название. Более того, команда Тинькофф полностью обновилась вместе с руководством.

Эксперты в области маркетинга считают, что у банка есть два пути. Первый путь — относительно дешевый ренейминг, который предполагает смену названия.

Второй путь — проведение дорогого ребрендинга. В его основу ляжет полная смена имиджа компании: новая миссия, реклама и история. Будет проведен комплекс мероприятий, чтобы у потребителей, которые пользуются услугами банка, возникло ощущение перехода в новую эпоху.

Второй сценарий для банка самый подходящий. Несмотря на «правильность» решения, комплексный ребрендинг потребует колоссальных финансовых и временных затрат. Первый путь ничего не изменит. Несмотря на ренейминг, клиентам банка будет сложно выстроить новую связь с продуктом или компанией.

Таким образом, у Тинькофф возникают две проблемы: давление стагфляции на банковский сектор и незапланированные затраты на ребрендинг.

Напряжение на рынке

Основная проблема на рынке в 2022 году — это рост цен из-за инфляции. Если мы посмотрим на официальную статистику, инфляция в России с начала года составила 11,8%.

Официальные источники сообщают, что за неделю годовой показатель замедлился до 17,69%. В ЦБ ожидают динамику роста до 22%. Однако если ситуация будет ухудшаться, инфляция может перевалить за 22%.

Это значит, что началась стагфляция, при которой экономика сокращается, а инфляция растет. Для некоторых компаний такая среда токсична.

Как именно эта токсичная среда влияет на отдельные отрасли, я разобрал на примере конкретных акций.

1 место: Яндекс

Как зарабатывает компания? У Яндекса (MCX:YNDX) два больших потока выручки: продажа рекламы в поисковиках и услуги такси.

За 2021 год Яндекс заработал 356 млрд рублей, из которых 46% пришлось на интернет-рекламу и 36% на сервис агрегатора такси.

И первый, и второй источники доходов зависят от количества заказов.

В связи с инфляцией, картина складывается следующая: например, если клиент Яндекса зарабатывает 100 тыс. рублей, то из-за роста цен он теряет 20% от дохода. Это сказывается как на бензине, так и на продуктах питания, коммунальных услугах и пр., поэтому потребитель начинает искать способы компенсировать свои финансовые потери. Например, отказывается от поездок на такси. Это приводит к снижению спроса на эту услугу.

Бизнес понимает, что доход людей сокращается. Рекламу будут заказывать меньше, что приведет Яндекс к недополученной прибыли.

Если внутреннее потребление сократится из-за обеднения населения, то заказов станет меньше. Как следствие, доходность Яндекса также упадет.

Я не верю в заявленную доходность компании в 2022 году. За 2021 год компания упала на 64% и, вероятно, упадет еще ниже.

2 место: X5 Group

Ретейлер упал на 53,7% за один год, и это падение не случайно. Как и в случае с такси, здесь работает аналогичный механизм. У людей сокращаются доходы в относительной величине. Инфляция съедает часть доходов, денег становится меньше, поэтому люди начинают тщательнее выбирать продукты и экономить на них.

Низкий спрос на продовольственные товары приведет бизнес X5 Group (MCX:FIVEDR) к сужению. Он будет недополучать прибыль.

Компания продает массовую продукцию, поэтому она перейдет с дорогого сегмента на дешевый. Так как эконом-сегмент подразумевает минимальную маржу, в абсолютной величине прибыль продуктовых сетей сократится.

Вы можете сказать, что ситуация с Х5 единичная, но такая картина наблюдается не только в России. Недавно вышла отчетность, где ретейлеры как один заявили: «Мы не сможем заработать столько, сколько планировали. Люди отказываются покупать в таких количествах, они не могут себе этого позволить, и мы вынуждены поднимать цены».

Реакция инвесторов на заявления ретейлеров не заставила себя долго ждать. На графике видно, что акции крупнейших ретейлеров в США упали на 15-25%. Вероятно, со временем мы увидим аналогичное снижение стоимости X5 Group.

3 место: Магнит

Магнит (MCX:MGNT) похож на X5, но у него более агрессивный менеджмент и жесткие требования к поставщикам. В отличие от последнего, Магнит за год потерял всего 7%. Возможно, это объясняется ястребиной политикой ретейлера. Однако маржа по чистой прибыли компании, как и у других продуктовых сетей, колеблется от 2% до 3%.

Сейчас инфляция мощно ударит по себестоимости продукции и, как следствие, охватит весь ретейл. Люди будут покупать меньше и неохотно расставаться с деньгами. Такое положение дел сильно ударит по маржинальности и, вероятно, мы увидим снижение стоимости Магнита.

4 место: ВТБ

Стагфляция — токсичная среда для банка ВТБ (MCX:VTBR), даже несмотря на высокий спрос у инвесторов и поддержку государства.

Причина: ВТБ — это банк. А банковская сфера в стагфляции находится под прессом.

Почему так происходит? Срабатывает механизм: банки выдают кредиты бизнесу, бизнес развивается, кредиты отдают обратно. Сейчас мы сталкиваемся с ситуацией, когда бизнес должен приостановить свою деятельность. Но компании все равно нуждаются в кредитах.

Логика банков следующая: доходность бизнеса сократится из-за обеднения населения. Заемщикам будет сложнее отдавать кредиты, а таких клиентов у банка десятки тысяч.

То же самое сейчас происходит с потребительскими кредитами и ипотекой.

Маржинальность ВТБ высокая и составляет 4,9%. Однако ситуация с возвратом кредитов неминуемо ударит по маржинальности банка. Об этом красноречиво свидетельствует стоимость акций — за один год они упали на 57%.

Можно предположить, что государство будет спасать ВТБ. Однако доходность акций интересует только инвесторов. Для правительства же важно, чтобы ВТБ работал в штатном режиме.

Если вы думаете, что это происходит только с ВТБ — посмотрите на график. С ноября 2021 года финансовый сектор США упал на 21%. В Европе падение составило 26%.

Стагфляция выжимает соки из банков по всему миру, поэтому в такой период от акций банков нужно избавляться.

5 место: Тинькофф

Логика попадания Тинькофф (MCX:TCSGDR) в антирейтинг аналогична ВТБ, но к ней добавляется неопределенность, связанная с ребрендингом.

В конце апреля банк заявил, что компания «переросла первоначальный смысл именного бренда», поэтому у компании будет новое название. Более того, команда Тинькофф полностью обновилась вместе с руководством.

Эксперты в области маркетинга считают, что у банка есть два пути. Первый путь — относительно дешевый ренейминг, который предполагает смену названия.

Второй путь — проведение дорогого ребрендинга. В его основу ляжет полная смена имиджа компании: новая миссия, реклама и история. Будет проведен комплекс мероприятий, чтобы у потребителей, которые пользуются услугами банка, возникло ощущение перехода в новую эпоху.

Второй сценарий для банка самый подходящий. Несмотря на «правильность» решения, комплексный ребрендинг потребует колоссальных финансовых и временных затрат. Первый путь ничего не изменит. Несмотря на ренейминг, клиентам банка будет сложно выстроить новую связь с продуктом или компанией.

Таким образом, у Тинькофф возникают две проблемы: давление стагфляции на банковский сектор и незапланированные затраты на ребрендинг.

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба