8 июля 2022 Conomy Рыжков Сергей

Льготная ипотека вдохнула новую жизнь в акции застройщиков. В этой статье мы поговорим о рынке жилищного строительства в России, обсудим его динамику, тенденции и разберем наиболее перспективные компании.

О рынке жилищного строительства

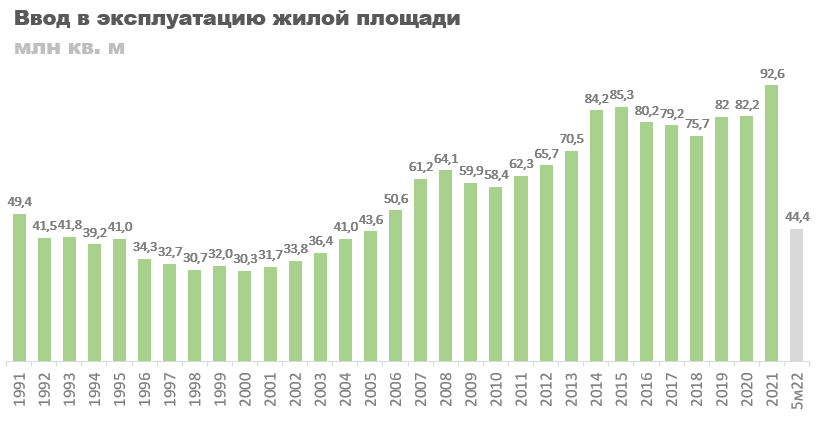

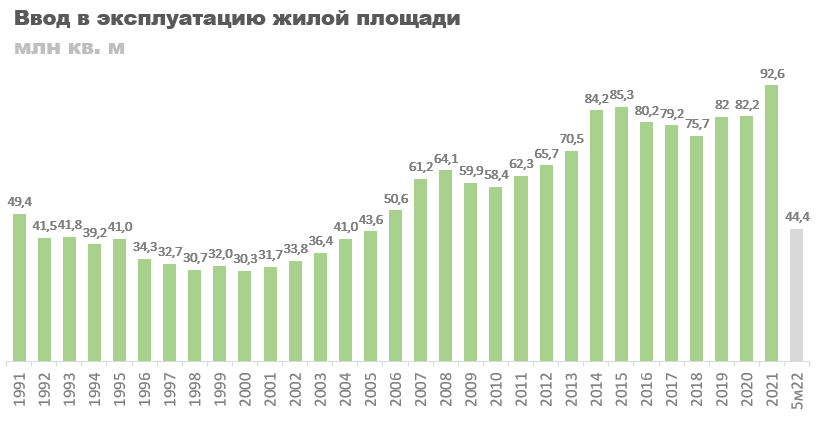

После распада Советского Союза рынок жилищного строительства находился в упадке последующие 10 лет. За это время объемы вводимого в эксплуатацию жилья снизились с 49,4 млн квадратных метров в 91 году до 30,3 млн в нулевых, минус 38,6%. С приходом Путина к власти картина существенно поменялась, за первые 2 срока, с 2000 по 2008 год, ему удалось восстановить утраченные объемы и даже их преумножить. Так, на конец 2008 года было введено в эксплуатацию 64,1 млн квадратных метров жилья, что на 29,7% больше, чем в 91 году. Однако, после 2008 рост объемов строительства замедлился, а с 2014 года и вовсе находится в боковике. Да, 2021 год был исключительным, но из графика можно заметить, что спрос на жилье рос во все кризисные годы, 2008 и 2014 как пример. После кризисов рынок обычно находится в упадке, поэтому было бы логично предположить, что объемы строительства могут начать снижаться, но пока этого не происходит. По результатам 5 месяцев 2022 года объем вводимого жилья в эксплуатацию вырос на 54,7% г/г., с 28,7 до 44,4 млн квадратных метров. Это связано с тем, что большинство проектов планировались еще до кризиса, поэтому как индикатор эти данные использовать не стоит.

Лучше обратить внимания на объем выдаваемых ипотечных кредитов. За первый квартал 2022 года их было выдано на сумму в 1,32 трлн рублей, +13,8% по отношению к первому кварталу прошлого года. Однако, в апреле и мае объемы упали до уровней 2017 года, за эти месяцы было выдано ипотечных кредитов на сумму в 160 и 141 млрд рублей соответственно. Падение составило 70% и 67% по сравнению с аналогичными месяцами прошлого года. Это говорит о том, что спрос на жилье уже значительно сократился, и если понижение ставки и программы господдержки его не восстановят, то у девелоперов значительно упадут доходы. По этой причине я бы не торопился покупать обвалившиеся акции застройщиков. Многие думают «Вот, щас ставочку понизят и продажи как попрут», но не от одной лишь ставки зависит спрос на жилье. Нужно еще, чтоб доходы населения как минимум оставались на прежнем уровне, не было безработицы и цены на жилье быстро не росли, тогда при понижении ставки продажи жилья могут восстановиться.

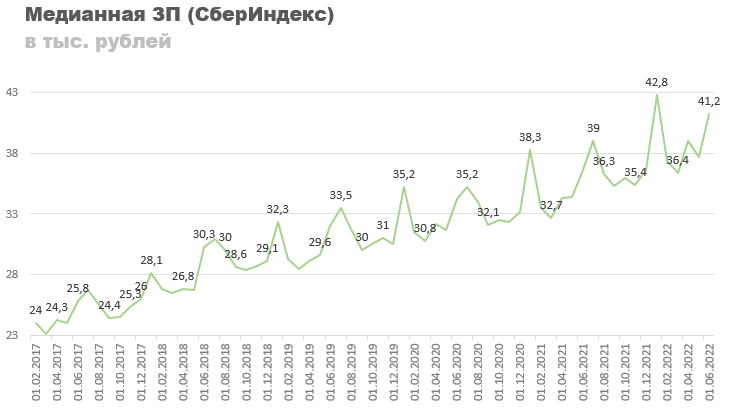

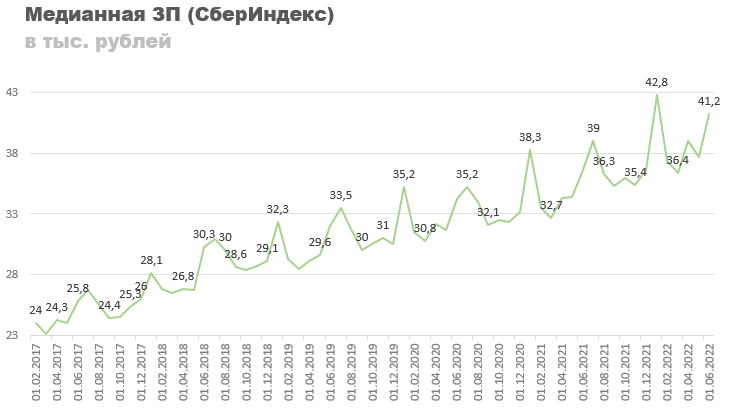

Из последних статистических данных могу сказать, что пока все складывается благоприятно для застройщиков. Медианная ЗП в РФ с начала года выросла на 13,1%, с 36,4 до 41,2 тыс. рублей. Безработица в мае покорила очередной исторический минимум в 3,9%, хотя многие ожидали ее роста из-за ухода иностранных компаний. Данные по ценам на жилье немного отстают, тем не менее за 1 квартал они выросли на 8% в среднем по РФ, на 5,3% в Москве, 8,5% в Санкт-Петербурге. Можно сказать, что номинальный рост ЗП поспевает за ценами на жилье, но это без учета инфляции. В среднем потребительская корзина с начала года стала на 11,5% дороже, поэтому я склоняюсь к тому, что объемы продаж не восстановятся до прежних уровней даже с учетом понижения ставки. Будут на 10-20% ниже пиковых значений 2021 года, а это значит, что акции девелоперов имеют ограниченный потенциал к восстановлению.

Средневзвешенная ставка по ипотечным кредитам в мае снизилась до 6,17%, рекордно низкое значение. Обосновывается оно тем, что в апреле-мае ипотеку брали в основном льготники, отсюда и такие низкие цифры. В реальности же ставка была выше, что и привело к падению спроса.

На ПМЭФ-22 16 июня Путин предложил снизить ставку по льготной ипотеке с 9% до 7%. Уже от одной этой новости стоит задуматься о покупке акций застройщиков, но с точки зрения риск-менеджмента я бы подождал выхода статистики по объемам выданных кредитов и исходил из нее. В текущей ситуации лучше не торопится, на мой взгляд.

Тенденции на рынке

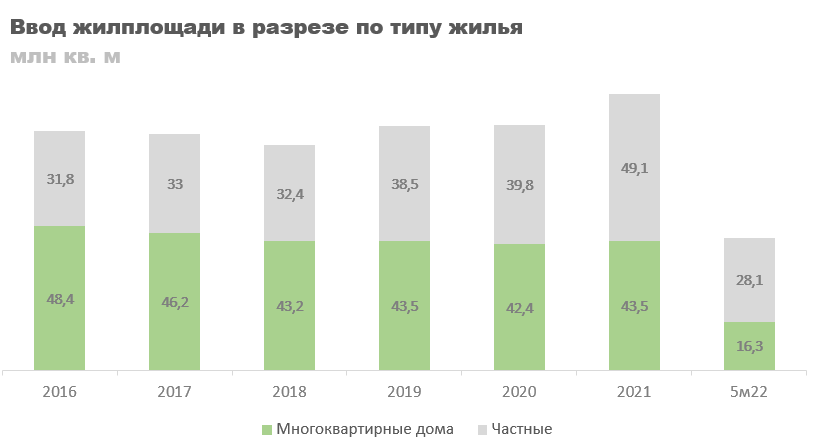

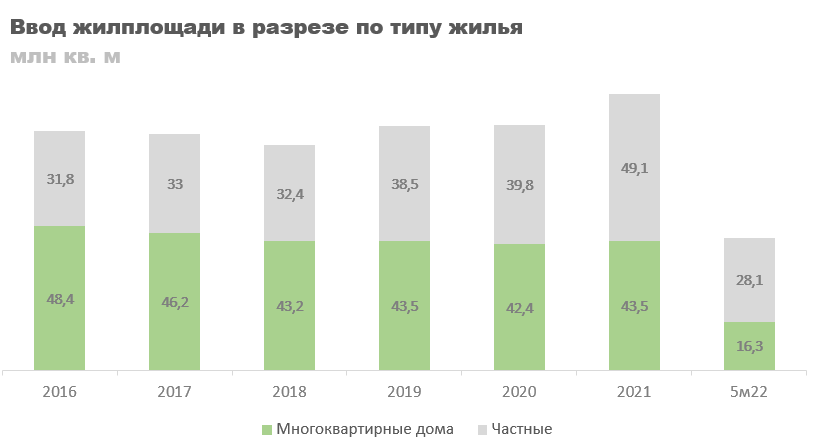

Прежде, чем перейдем к разбору застройщиков, хотелось бы вкратце обсудить одну интересную тенденцию в строительном секторе — деурбанизацию. Похоже ковидный 2020 год заставил многих людей задуматься о покупке своего дома. Объемы строительства частных домов в 2021 году впервые превысили объемы строительства квартир, 49,1 против 43,5 млн квадратных метров. За 5 месяцев 2022 года площадь поострённых частных домов так вообще была выше почти в два раза, 28,1 против 16,3 млн квадратных метров. Американская мечта потихоньку пробирается в Россию.

Правда, если судить не по объему строительства, а по количеству введенных в эксплуатацию квартир и жилых домов, то первые все еще гораздо популярнее или, скорее, доступнее.

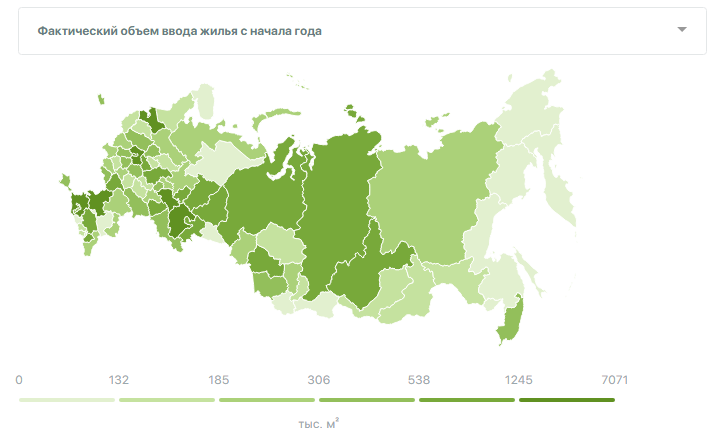

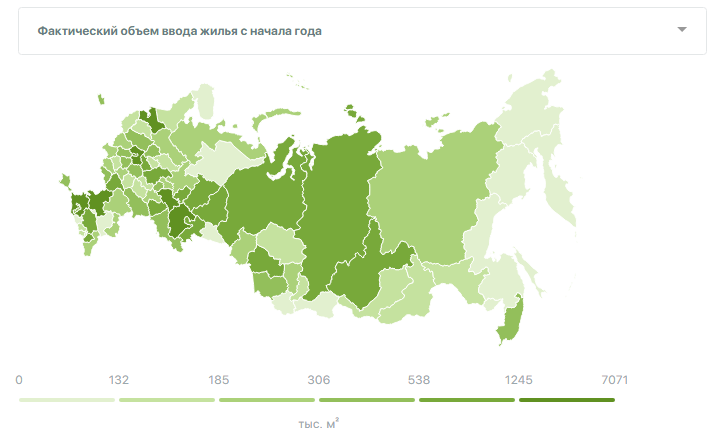

Лидерами по строительству частных домов являются: Московская область, Ленинградская область и Краснодарский край. По сути это все те же Москва и Питер, но похоже, что цены на квартиры там достигли таких уровней, что покупка загородного дома стала прямой альтернативой.

Из этого можно сделать вывод, что стоит присмотреться к девелоперам занимающимися строительством частных домов в этих регионах. В будущем они могут расти быстрее своих конкурентов, программы сельской ипотеки этому могут поспособствовать.

О компаниях

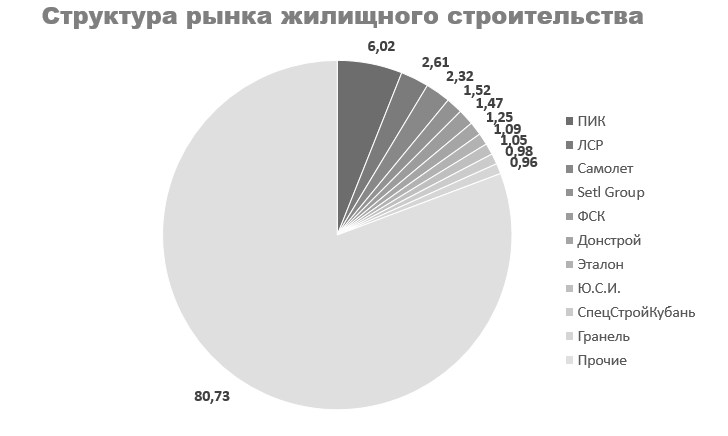

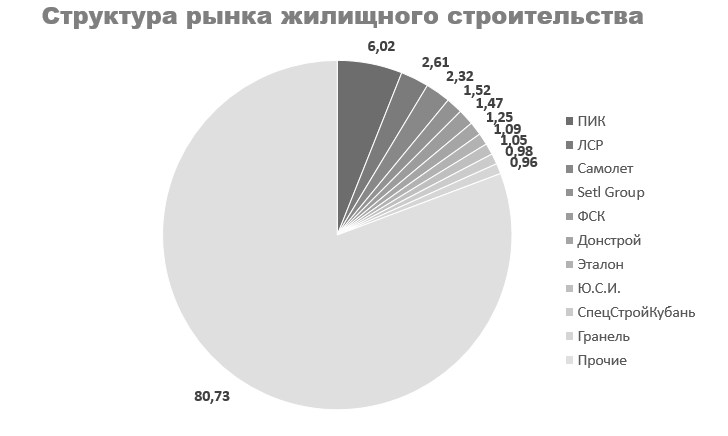

По последним данным на рынке жилищного строительства работает 2304 компании, на 10 из них приходится около 20% всего сектора. К этим компаниям относятся: ПИК (6,02%), ЛСР (2,61%), «Самолет» (2,32%) и другие.

К публичным, чьи акции торгуются на бирже, относятся всего пять: ПИК, ЛСР, «Самолет», «Эталон» и ИНГРАД, Их место по размеру доли на рынке можно увидеть в таблице ниже вместе с информацией об изменении площади реализуемых проектов. Эти данные не являются прямым индикатором наличия или отсутствия проблем у компаний, но тот факт, что «Самолет» увеличил объемы застройки на 33,5%, а ЛСР уменьшил на 8,9% заставляет задуматься.

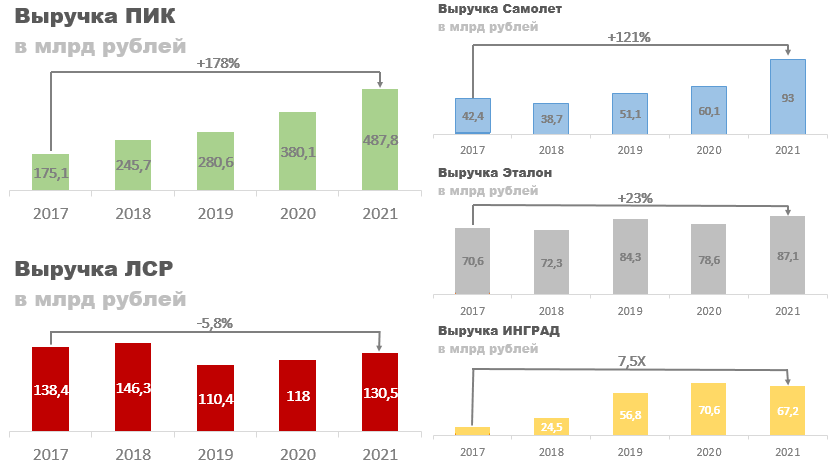

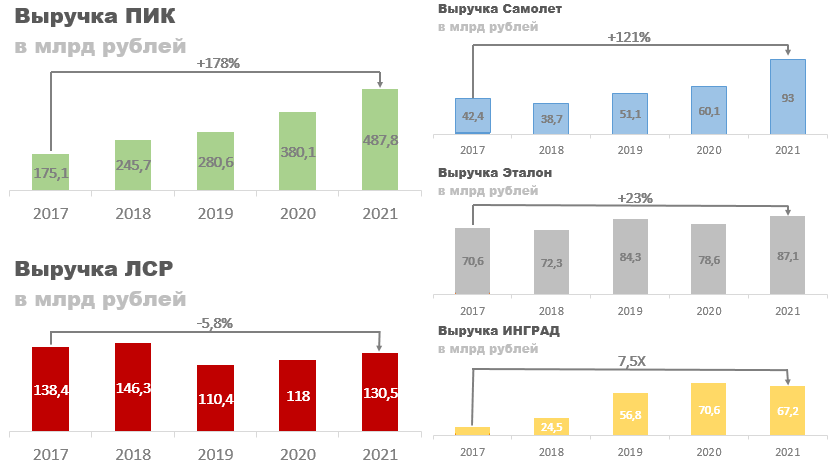

По выручке самой стабильной компанией является ПИК. С 2017 по 2021 год ее рост составил 178%, со 175 до 487 млрд рублей. Без года просадки. У остальных же все было не так хорошо. У ЛСР, например, выручка по отношению к 2017 году уменьшилась на 5,8%. «Эталон» последние пять лет находится в своего рода боковике. ИНГРАД после стремительного роста в 2018 и 2019 годах, стал проявлять признаки застоя. «Самолет», который у всех сейчас на слуху, продолжает расти, но так было не всегда и это стоит иметь в виду, покупая компанию по дорогим мультипликаторам.

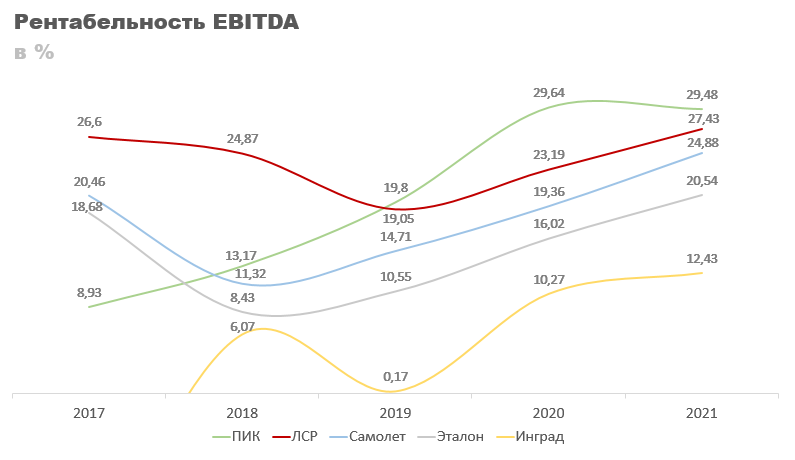

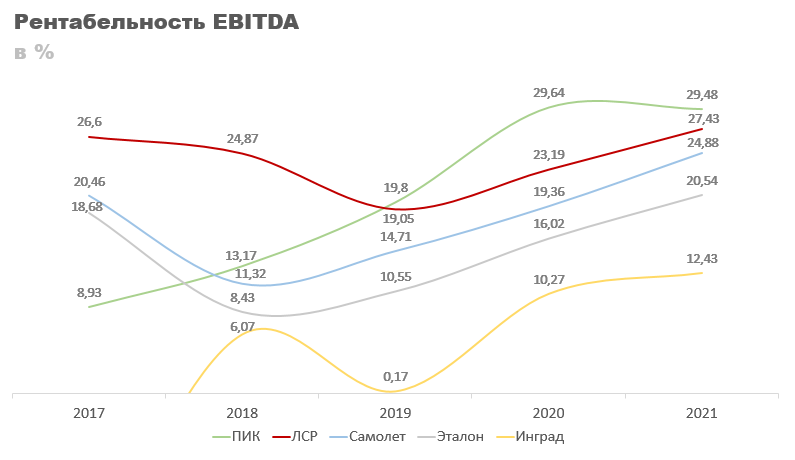

На 2021 год самая высокая рентабельность по EBITDA у ПИК (29,48%), потом идут ЛСР (27,43%) и «Самолет» (24,88%). Из графика можно заметить, что последние три года она растет у всех компаний. Стабильно, примерно на одном уровне ее держит только ЛСР. ИНГРАД единственный у кого она уходила в минус.

Если смотреть по мультипликаторам, то самой дешевой компанией являются ЛСР и «Эталон», P/E у первой 3,52, у второй - 7,43. Доходы обеих компаний не растут, либо растут медленно, поэтому такая оценка понятна. «Самолет» выглядит очень дорого на фоне остальных, как и ИНГРАД. В случае «Самолета» дороговизна обосновывается высокими темпами роста и амбициозными планами менеджмента по продажам на 2023 год. Согласно пресс-релизу они хотят в 2023 году заработать 120 млрд рублей по EBITDA, что почти в 6 раз больше, чем в 2021 году. Если взять 4 как приемлемый показатель по EV/EBITDA, то потенциал для роста там хороший, но нужно более детально разбирать компанию. Что касается ИНГРАДА, то я не знаю почему он так дорого стоит. По всем мультипликаторам можно найти компанию лучше, так у них еще и долговая нагрузка очень высокая. Не вызывают они доверия. ПИК на первый взгляд выглядит адекватнее всех. Выручка растет стабильно. Рентабельность по EBITDA самая высокая в секторе. Мультипликаторы близки к дешевым. Долговая нагрузка низкая, чистый долг/EBITDA всего 1,81.

В общем, из этих пяти компаний мне больше всего нравятся ПИК, «Самолет» и ЛСР. Разумеется для более адекватной оценки нужно каждую из них разобрать более подробно, в следующих статьях этим скорее всего и займемся. Напишите в комментах по кому хотите увидеть разбор.

Ну, и на последок давайте разберем операционные результаты компаний за 1 квартал 2022 года, их раскрыли только «Эталон», ЛСР и «Самолет».

Продажи год к году больше всего выросли у «Самолета» (+144%), с 18,4 до 44,9 млрд рублей. Потом идет ЛСР (+112%) и «Эталон» (+21,3%).

Площадь реализации упала только у «Эталона», она уменьшилась на 8,4%, с 98,7 до 90,4 тыс. кв. метров. У остальных же она выросла. Самолет показал прирост в 103,9%, со 126 до 257,3 тыс. квадратным метров. У ЛСР результаты тоже хорошие, рост площади составил 53,5%, с 142 до 218 тыс. кв. метров.

Цены за квадратный метр сильнее всего выросли у ЛСР (+38,1%), с 137,1 до 189,4 тыс. рублей за квадрат. У «Эталона» они увеличились чуть меньше, на 32,4%. И меньше всего у «Самолета», 19,5%.

Операционные результаты пока подтверждают мое мнение о том, что ПИК, ЛСР и «Самолет» являются самыми интересными компаниями, жаль только, что первые пока не раскрыли никакой информации.

Заключение

Последние годы рынок жилищного строительства в РФ находится в застое, чтобы это предотвратить государство за счет льготных ипотек старается стимулировать спрос на жилье, и если судить по результатам 2021 года, то у него неплохо получается. Из-за политической напряженности продажи жилья в апреле-мае сильно упали. Возможно, объявленная в июне льготная ипотека под 7% снова возродит спрос, но пока об этом говорить рано. Нужно дождаться статистики за июнь-июль и уже отталкиваясь от нее принимать решение об инвестиции в акции застройщиков. Из разбора, который мы сделали в этой статье, самыми интересными компаниями на первый взгляд являются ПИК, «Самолет» и ЛСР, их мы и разберем в следующих статьях.

О рынке жилищного строительства

После распада Советского Союза рынок жилищного строительства находился в упадке последующие 10 лет. За это время объемы вводимого в эксплуатацию жилья снизились с 49,4 млн квадратных метров в 91 году до 30,3 млн в нулевых, минус 38,6%. С приходом Путина к власти картина существенно поменялась, за первые 2 срока, с 2000 по 2008 год, ему удалось восстановить утраченные объемы и даже их преумножить. Так, на конец 2008 года было введено в эксплуатацию 64,1 млн квадратных метров жилья, что на 29,7% больше, чем в 91 году. Однако, после 2008 рост объемов строительства замедлился, а с 2014 года и вовсе находится в боковике. Да, 2021 год был исключительным, но из графика можно заметить, что спрос на жилье рос во все кризисные годы, 2008 и 2014 как пример. После кризисов рынок обычно находится в упадке, поэтому было бы логично предположить, что объемы строительства могут начать снижаться, но пока этого не происходит. По результатам 5 месяцев 2022 года объем вводимого жилья в эксплуатацию вырос на 54,7% г/г., с 28,7 до 44,4 млн квадратных метров. Это связано с тем, что большинство проектов планировались еще до кризиса, поэтому как индикатор эти данные использовать не стоит.

Лучше обратить внимания на объем выдаваемых ипотечных кредитов. За первый квартал 2022 года их было выдано на сумму в 1,32 трлн рублей, +13,8% по отношению к первому кварталу прошлого года. Однако, в апреле и мае объемы упали до уровней 2017 года, за эти месяцы было выдано ипотечных кредитов на сумму в 160 и 141 млрд рублей соответственно. Падение составило 70% и 67% по сравнению с аналогичными месяцами прошлого года. Это говорит о том, что спрос на жилье уже значительно сократился, и если понижение ставки и программы господдержки его не восстановят, то у девелоперов значительно упадут доходы. По этой причине я бы не торопился покупать обвалившиеся акции застройщиков. Многие думают «Вот, щас ставочку понизят и продажи как попрут», но не от одной лишь ставки зависит спрос на жилье. Нужно еще, чтоб доходы населения как минимум оставались на прежнем уровне, не было безработицы и цены на жилье быстро не росли, тогда при понижении ставки продажи жилья могут восстановиться.

Из последних статистических данных могу сказать, что пока все складывается благоприятно для застройщиков. Медианная ЗП в РФ с начала года выросла на 13,1%, с 36,4 до 41,2 тыс. рублей. Безработица в мае покорила очередной исторический минимум в 3,9%, хотя многие ожидали ее роста из-за ухода иностранных компаний. Данные по ценам на жилье немного отстают, тем не менее за 1 квартал они выросли на 8% в среднем по РФ, на 5,3% в Москве, 8,5% в Санкт-Петербурге. Можно сказать, что номинальный рост ЗП поспевает за ценами на жилье, но это без учета инфляции. В среднем потребительская корзина с начала года стала на 11,5% дороже, поэтому я склоняюсь к тому, что объемы продаж не восстановятся до прежних уровней даже с учетом понижения ставки. Будут на 10-20% ниже пиковых значений 2021 года, а это значит, что акции девелоперов имеют ограниченный потенциал к восстановлению.

Средневзвешенная ставка по ипотечным кредитам в мае снизилась до 6,17%, рекордно низкое значение. Обосновывается оно тем, что в апреле-мае ипотеку брали в основном льготники, отсюда и такие низкие цифры. В реальности же ставка была выше, что и привело к падению спроса.

На ПМЭФ-22 16 июня Путин предложил снизить ставку по льготной ипотеке с 9% до 7%. Уже от одной этой новости стоит задуматься о покупке акций застройщиков, но с точки зрения риск-менеджмента я бы подождал выхода статистики по объемам выданных кредитов и исходил из нее. В текущей ситуации лучше не торопится, на мой взгляд.

Тенденции на рынке

Прежде, чем перейдем к разбору застройщиков, хотелось бы вкратце обсудить одну интересную тенденцию в строительном секторе — деурбанизацию. Похоже ковидный 2020 год заставил многих людей задуматься о покупке своего дома. Объемы строительства частных домов в 2021 году впервые превысили объемы строительства квартир, 49,1 против 43,5 млн квадратных метров. За 5 месяцев 2022 года площадь поострённых частных домов так вообще была выше почти в два раза, 28,1 против 16,3 млн квадратных метров. Американская мечта потихоньку пробирается в Россию.

Правда, если судить не по объему строительства, а по количеству введенных в эксплуатацию квартир и жилых домов, то первые все еще гораздо популярнее или, скорее, доступнее.

Лидерами по строительству частных домов являются: Московская область, Ленинградская область и Краснодарский край. По сути это все те же Москва и Питер, но похоже, что цены на квартиры там достигли таких уровней, что покупка загородного дома стала прямой альтернативой.

Из этого можно сделать вывод, что стоит присмотреться к девелоперам занимающимися строительством частных домов в этих регионах. В будущем они могут расти быстрее своих конкурентов, программы сельской ипотеки этому могут поспособствовать.

О компаниях

По последним данным на рынке жилищного строительства работает 2304 компании, на 10 из них приходится около 20% всего сектора. К этим компаниям относятся: ПИК (6,02%), ЛСР (2,61%), «Самолет» (2,32%) и другие.

К публичным, чьи акции торгуются на бирже, относятся всего пять: ПИК, ЛСР, «Самолет», «Эталон» и ИНГРАД, Их место по размеру доли на рынке можно увидеть в таблице ниже вместе с информацией об изменении площади реализуемых проектов. Эти данные не являются прямым индикатором наличия или отсутствия проблем у компаний, но тот факт, что «Самолет» увеличил объемы застройки на 33,5%, а ЛСР уменьшил на 8,9% заставляет задуматься.

По выручке самой стабильной компанией является ПИК. С 2017 по 2021 год ее рост составил 178%, со 175 до 487 млрд рублей. Без года просадки. У остальных же все было не так хорошо. У ЛСР, например, выручка по отношению к 2017 году уменьшилась на 5,8%. «Эталон» последние пять лет находится в своего рода боковике. ИНГРАД после стремительного роста в 2018 и 2019 годах, стал проявлять признаки застоя. «Самолет», который у всех сейчас на слуху, продолжает расти, но так было не всегда и это стоит иметь в виду, покупая компанию по дорогим мультипликаторам.

На 2021 год самая высокая рентабельность по EBITDA у ПИК (29,48%), потом идут ЛСР (27,43%) и «Самолет» (24,88%). Из графика можно заметить, что последние три года она растет у всех компаний. Стабильно, примерно на одном уровне ее держит только ЛСР. ИНГРАД единственный у кого она уходила в минус.

Если смотреть по мультипликаторам, то самой дешевой компанией являются ЛСР и «Эталон», P/E у первой 3,52, у второй - 7,43. Доходы обеих компаний не растут, либо растут медленно, поэтому такая оценка понятна. «Самолет» выглядит очень дорого на фоне остальных, как и ИНГРАД. В случае «Самолета» дороговизна обосновывается высокими темпами роста и амбициозными планами менеджмента по продажам на 2023 год. Согласно пресс-релизу они хотят в 2023 году заработать 120 млрд рублей по EBITDA, что почти в 6 раз больше, чем в 2021 году. Если взять 4 как приемлемый показатель по EV/EBITDA, то потенциал для роста там хороший, но нужно более детально разбирать компанию. Что касается ИНГРАДА, то я не знаю почему он так дорого стоит. По всем мультипликаторам можно найти компанию лучше, так у них еще и долговая нагрузка очень высокая. Не вызывают они доверия. ПИК на первый взгляд выглядит адекватнее всех. Выручка растет стабильно. Рентабельность по EBITDA самая высокая в секторе. Мультипликаторы близки к дешевым. Долговая нагрузка низкая, чистый долг/EBITDA всего 1,81.

В общем, из этих пяти компаний мне больше всего нравятся ПИК, «Самолет» и ЛСР. Разумеется для более адекватной оценки нужно каждую из них разобрать более подробно, в следующих статьях этим скорее всего и займемся. Напишите в комментах по кому хотите увидеть разбор.

Ну, и на последок давайте разберем операционные результаты компаний за 1 квартал 2022 года, их раскрыли только «Эталон», ЛСР и «Самолет».

Продажи год к году больше всего выросли у «Самолета» (+144%), с 18,4 до 44,9 млрд рублей. Потом идет ЛСР (+112%) и «Эталон» (+21,3%).

Площадь реализации упала только у «Эталона», она уменьшилась на 8,4%, с 98,7 до 90,4 тыс. кв. метров. У остальных же она выросла. Самолет показал прирост в 103,9%, со 126 до 257,3 тыс. квадратным метров. У ЛСР результаты тоже хорошие, рост площади составил 53,5%, с 142 до 218 тыс. кв. метров.

Цены за квадратный метр сильнее всего выросли у ЛСР (+38,1%), с 137,1 до 189,4 тыс. рублей за квадрат. У «Эталона» они увеличились чуть меньше, на 32,4%. И меньше всего у «Самолета», 19,5%.

Операционные результаты пока подтверждают мое мнение о том, что ПИК, ЛСР и «Самолет» являются самыми интересными компаниями, жаль только, что первые пока не раскрыли никакой информации.

Заключение

Последние годы рынок жилищного строительства в РФ находится в застое, чтобы это предотвратить государство за счет льготных ипотек старается стимулировать спрос на жилье, и если судить по результатам 2021 года, то у него неплохо получается. Из-за политической напряженности продажи жилья в апреле-мае сильно упали. Возможно, объявленная в июне льготная ипотека под 7% снова возродит спрос, но пока об этом говорить рано. Нужно дождаться статистики за июнь-июль и уже отталкиваясь от нее принимать решение об инвестиции в акции застройщиков. Из разбора, который мы сделали в этой статье, самыми интересными компаниями на первый взгляд являются ПИК, «Самолет» и ЛСР, их мы и разберем в следующих статьях.

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба