13 июля 2022 Открытие Шульгин Михаил

Российские акции подешевели по итогам торгов во вторник, 12 июля. Рублевый индекс закрылся на новом минимуме с 24 февраля. Рубль большую часть дня укреплялся и оказывал негативное влияние на акции экспортеров. Нефть значительно подешевела, котировки Brent опустились ниже психологического уровня $100/барр. Цены на металлы в Лондоне снизились. Однако газ подорожал в Европе: ближний контракт на индекс TTF на одноименной голландской площадке вырос до эквивалента 1819 долларов за тыс. кубометров. Техническая картина продолжает намекать на минорные краткосрочные перспективы, а психологическая поддержка 2000 пунктов манит индекс МосБиржи, как магнит. Однако мы считаем этот уровень очень сильным и на подходе к отметке возможны покупки. Сейчас сезон дивидендных отсечек, давление на индекс оказывают именно технические факторы. Поэтому на графике картина выглядит более пессимистично, нежели есть на самом деле. Излишняя перепроданность – всегда является окном возможностей для инвесторов.

На 19:00 мск:

Индекс МосБиржи — 2 133,77 п. (-1,32%), с нач. года -43,7%

Индекс РТС — 1 142,37 п. (-1,03%), с нач. года -28,4%

Дивидендная доходность индекса МосБиржи составляет 7,7 %. Индекс торгуется с коэффициентом 3,7 к прибыли за прошедший год (P/E) и с коэффициентом 3,1 к прогнозной прибыли входящих в него компаний на предстоящий год (прогнозный P/E).

Petropavlovsk рухнул

Бумаги золотодобытчка рухнули на 77% до абсолютного минимума. Petropavlovsk – одна из крупных золотодобывающих компаний с активами в России, зарегистрированная в Великобритании, объявила об отзыве листинга акций с Лондонской биржи и «МосБиржи» в связи с введением процедуры внешнего управления. К текущему моменту компания не смогла осуществить выплаты купонов по конвертируемым еврооблигациям на сумму $0,84 млн и выплаты в пользу «Газпромбанка» по кредиту на сумму $201 млн (переуступлен УГМК), требование по уплате которого было получено в апреле 2022 года. Как отметил начальник управления анализа рынков «Открытие инвестиции» Антон Затолокин, после начала «специальной военной операции» и последовавших за этим санкций и контрсанкций, ограничивших компанию в управлении своим финансовым положением, вопрос перехода под внешнее управление оставался вопросом времени. Формально, у компании стоимость чистых активов на последнюю дату публикации отчетности, 30 июня 2021 года, составляла $710 млн. и позволяла исполнить обязательства перед кредиторами в «нормальных» условиях, продав часть активов или привлекая финансирование. Однако из-за продолжающегося не первый год корпоративного конфликта и всех последующих после 24 февраля проблем, шансов на такое разрешение ситуации стало маловероятно. Среди акционеров компании находятся фонд Prosperity (7,8%) и Южуралзолото (29,2%). Они приложат усилия, чтобы сохранить для себя акционерную стоимость, но кредиторы в лице УГМК будут серьёзными противниками в борьбе за актив. В любом случае для акционеров текущая ситуация выглядит проблемной, и даже полное возмещение в текущих условиях владельцам конвертируемых облигаций не гарантировано. Процедура «разбора завалов» обещает быть долгой.

Ключевые события дня

На российском рынке акций отмечается рост значимости розничных инвесторов, которые занимают преимущественно выжидательную позицию, отметил Банк России в опубликованном сегодня «Обзоре рисков финансовой стабильности». Объемы торгов на фондовом рынке остаются невысокими (44 млрд руб. в день в июне, до 24 февраля – в среднем около 200 млрд руб.). С марта из-за отсутствия нерезидентов на фондовом рынке влияние физлиц на ход торгов увеличилось. На текущий момент их доля в торгах акциями составляет около 74%. Потенциальная уязвимость такой ситуации заключается в возможном росте волатильности из-за однонаправленных действий большого количества частных инвесторов на фоне негативного информационного фона. Пока указанный риск не реализовался, и рынок, несмотря на рост волатильности, продолжает сохранять устойчивость. Например, 30 июня на рынке наблюдался негативный фон вследствие решения Газпрома о невыплате дивидендов за 2021 год. Доля сделок граждан в объеме торгов указанными акциями 30 июня составляла 73%. При этом физлица за день увеличили объем вложений на 0,1 млрд рублей. Таким образом, даже при довольно негативном фоне и последующей волатильности граждане не стали выходить из указанного актива, увеличив свои вложения.

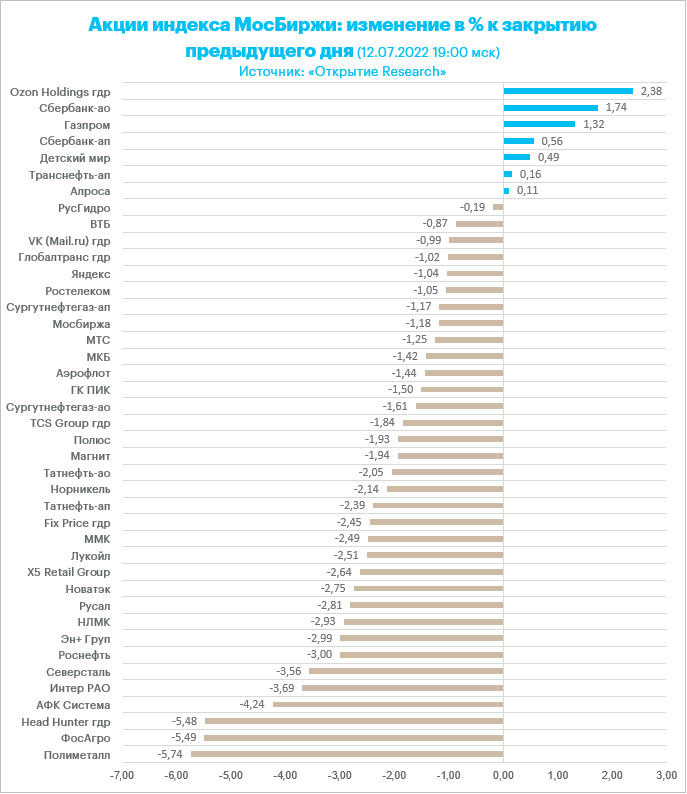

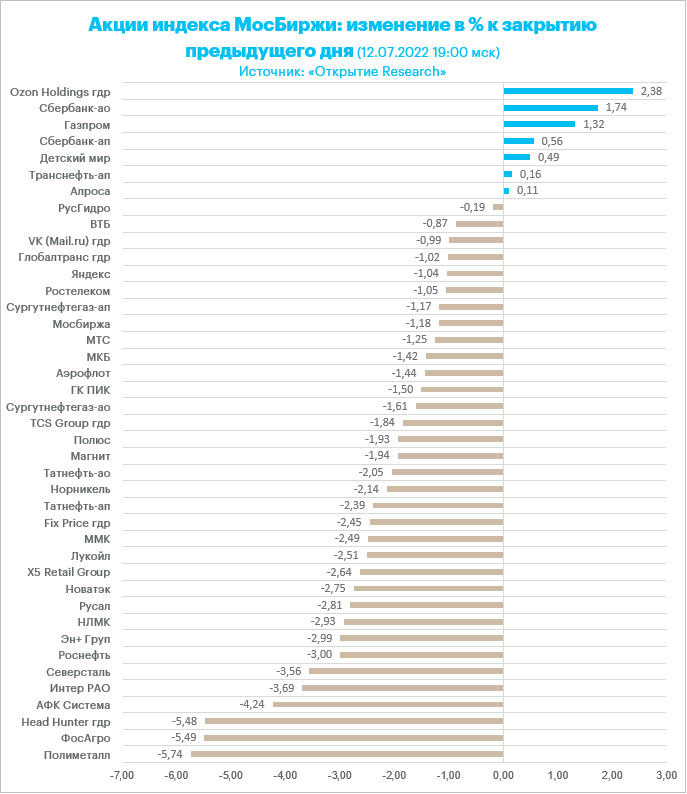

Итоги российского рынка

Все 10 отраслевых индексов снизились по итогам дня. В лидерах снижения отраслевой индекс «Химии и нефтехимии» (-3,8%) на фоне снижения акций «ФосАгро» на 5,5%. Среди индексных акций инвесторы по-прежнему разыгрывают карту Ozon, полагая, что ритейлер новой экономики будет бенефициаром параллельного импорта, что не заложено полноценно в котировки. Инвесторы подбирают ранее просевшие Сбербанк и «Газпром», детского ритейлера «Детский мир» и префы «Транснефти» в ожидании дивидендной отсечки.

По итогам дня из 41 акции индекса МосБиржи: 7 подорожали и 34 подешевели.

44,2 % компаний индекса торгуются выше своей 50-дневной МА, 34,9 % торгуются выше своей 100-дневной МА, 7,0 % торгуются выше своей 200-дневной МА.

Внешний фон

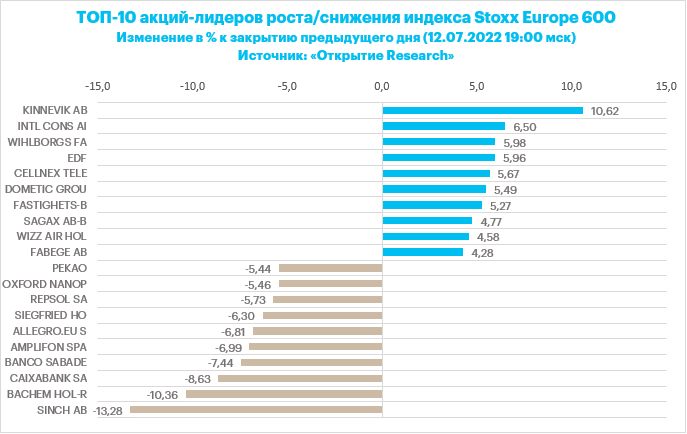

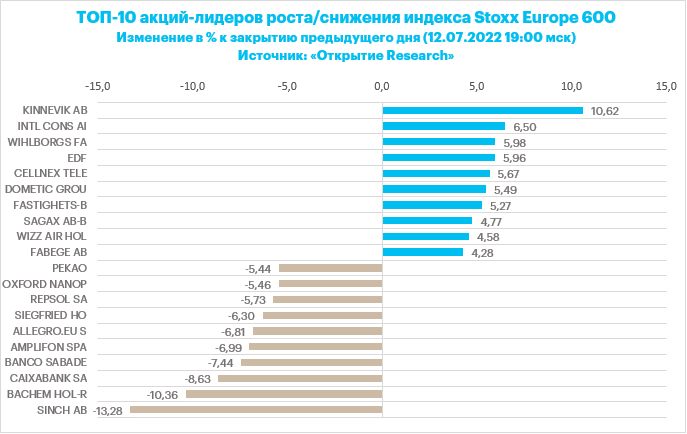

Во вторник Stoxx Europe 600 третью сессию подряд консолидировался в области важного сопротивления 420 п., которая раньше являлась сильной поддержкой, а теперь выступает верхней границей диапазона последних недель. В ближайшей перспективе динамика индекса, вероятно, будет определяться сезоном корпоративной отчетности за II квартал и развитием ситуации в Китае, где возник риск новых локдаунов.

Лидерами роста выступали телекомы, недвижимость и промышленность, наихудшую динамику показывали энергетика, здравоохранение и ИТ.

Среди главных аутсайдеров по отраслям и отдельным странам стоит отметить испанские банки, акции которых дешевели на 5-12%. Премьер-министр Испании Педро Санчес сообщил о том, что страна намерена ввести новый налог на «большие финансовые институты». Ожидается, что этот налог будет ежегодно приносить в казну примерно по 1,5 млрд евро на протяжении двух лет.

Акции Electricite de France S.A. (ECIFY) прибавляли около 4,5% на новостях о том, что правительство Франции заплатит за компанию свыше 8 млрд евро в рамках национализации.

Дивидендная доходность Stoxx Europe 600 составляет 3,5 %. Индекс торгуется с коэффициентом 15,1 к прибыли за прошедший год (P/E) и с коэффициентом 11,4 к прогнозной прибыли входящих в него компаний на предстоящий год (прогнозный P/E).

Далее из состава Stoxx Europe 600: 31,5 % компаний индекса торгуются выше своей 50-дневной МА, 24,8 % торгуются выше своей 100-дневной МА, 21,5 % торгуются выше своей 200-дневной МА.

На 19:30 мск:

Индекс MSCI EM — 981,15 п. (-1,84%), с нач. года -20,4%

Stoxx Europe 600 — 417,04 п. (+0,49%), с нач. года -14,5%

DAX — 12 905,48 п. (+0,57%), с нач. года -18,8%

FTSE 100 — 7 209,86 п. (+0,18%), с нач. года -2,6%

В первой половине торговой сессии вторника, 12 июля, рынок акций США показывал смешанную динамику. Акции технологических компаний, которые имеют большой вес в S&P 500, слабеют в преддверии завтрашней публикации данных по потребительской инфляции в США за июнь. Эти бумаги весьма чувствительны к процентным ставкам, и инвесторы опасаются, что дальнейший рост инфляции побудит ФРС продолжать ужесточать ДКП быстрыми темпами.

В текущий момент рынок фьючерсов на ставку по федеральным фондам учитывает в ценах почти 100-процентную вероятность ее повышения на 0,75% на ближайшем заседании FOMC 27 июля.

На этой неделе в США стартует сезон корпоративной отчетности за II квартал, и инвесторы хотят понять, как высокая инфляция, резкий рост курса доллара и снижение потребительского доверия влияют на динамику бизнеса американских компаний. Сегодня отчиталась PepsiCo, а позже на этой неделе ждем результатов от JPMorgan Chase и Citigroup.

Компоненты S&P 500 показывали смешанную динамику: по состоянию на 17:05 мск снижались 5 из 11 основных секторов индекса.

Наилучшую динамику показывали производство товаров первой необходимости (+0,56%), производство товаров длительного пользования (+0,50%) и ЖКХ (+0,43%). Главными аутсайдерами выступали энергетика (-3,23%), ИТ (-0,71%) и здравоохранение (-0,50%).

Дивидендная доходность S&P 500 составляет 1,7 %. Индекс торгуется с коэффициентом 19,3 к прибыли за прошедший год (P/E) и с коэффициентом 15,5 к прогнозной прибыли входящих в него компаний на предстоящий год (прогнозный P/E).

Из состава S&P 500: 27,0 % компаний индекса торгуются выше своей 50-дневной МА, 17,1 % торгуются выше своей 100-дневной МА, 22,2 % торгуются выше своей 200-дневной МА.

На 19:30 мск:

S&P 500 — 3 857,02 п. (+0,07%), с нач. года -19,1%

VIX — 26,05 п. (-0.12 пт), с нач. года +8.83 пт

MSCI World — 2 572,33 п. (-1,20%), с нач. года -20,4%

Цены на нефть резко снизились, вернувшись в область минимумов прошлой недели. Рост числа случаев заболевания Covid-19 в Китае и связанные с этим риски новых локдаунов наложились на опасения прихода глобальной рецессии. Кроме того, рынки нервничают в преддверии намеченной на пятницу публикации данных по потребительской инфляции в США за июнь.

Впрочем, глава Международного энергетического агентства Фатих Бироль сообщил, выступая сегодня утром в Сиднее, что мир еще никогда не видел энергетического кризиса, подобного нынешнему, в плане глубины и сложности. По его словам, худшее все еще может быть впереди.

Из опубликованного сегодня первого прогноза ОПЕК на 2023 год следует, что глобальный спрос на нефть, как ожидается, будет превышать предложение примерно на 1 млн б/с. Для ликвидации данного разрыва странам ОПЕК придется увеличить добычу, хотя большинство из них уже достигли предела своих возможностей.

На 19:30 мск:

Brent, $/бар. — 99,85 (-6,77%), с нач. года +28,4%

WTI, $/бар. — 96,32 (-7,46%), с нач. года +28,1%

Urals, $/бар. — 68,29 (-10,47%), с нач. года -11,1%

Золото, $/тр. унц. — 1 731,21 (-0,16%), с нач. года -5,4%

Серебро, $/тр. унц. — 19,09 (-0,14%), с нач. года -17,1%

Алюминий, $/т — 2 360,50 (+2,59%), с нач. года -15,9%

Медь, $/т — 7 336,50 (+1,15%), с нач. года -24,5%

Никель, $/т — 21 350,00 (-0,03%). с нач. года +2,9%

Российский рубль

Рубль за пару часов перед завершением торгов в валютной секции растерял большую часть достижений против доллара и евро.

Торговый объем в паре доллар/рубль составил 120 млрд рублей по сравнению с 83,7 млрд рублей в предыдущий торговый день.

Торговый объем в паре евро/рубль составил 60,3 млрд рублей против 44,4 млрд рублей в предыдущий день. Торговые объемы в этой паре в последний месяц на удивление стабильны 40-60 млрд рублей в день.

Торговый объем в паре юань/рубль составил 30 млрд рублей против 30,1 млрд рублей в предыдущий день. Во прошлый вторник был абсолютный рекорд 44,3 млрд рублей.

Мы считаем, что тенденция роста объемов торгов юанем сохранится. Не будем удивлены, если к концу года юань/рубль по объемам на споте превзойдет евро/рубль.

Правительство, ЦБ, Минфин, своими вербальными интервенциями настойчиво рекомендуют уходить от доллара и евро в пользу дружественных валют. Судя по динамике курсов рынок услышал этот призыв.

Ожидаем в рамках июльского налогового периода попытку курса доллар/рубль перейти в диапазон 50-55 за единицу валюты США.

На 19:30 мск:

EUR/USD — 1,0065 (+0,25%), с начала года -11,5%

GBP/USD — 1,191 (+0,15%), с начала года -12,0%

USD/JPY — 136,71 (-0,53%), с начала года +18,8%

Индекс доллара — 107,894 (-0,12%), с начала года +12,8%

USD/RUB (Мосбиржа) — 58,94 (+0,07%), с начала года -21,6%

EUR/RUB (Мосбиржа) — 59,4625 (+0,40%), с начала года -30,4%

На 19:00 мск:

Индекс МосБиржи — 2 133,77 п. (-1,32%), с нач. года -43,7%

Индекс РТС — 1 142,37 п. (-1,03%), с нач. года -28,4%

Дивидендная доходность индекса МосБиржи составляет 7,7 %. Индекс торгуется с коэффициентом 3,7 к прибыли за прошедший год (P/E) и с коэффициентом 3,1 к прогнозной прибыли входящих в него компаний на предстоящий год (прогнозный P/E).

Petropavlovsk рухнул

Бумаги золотодобытчка рухнули на 77% до абсолютного минимума. Petropavlovsk – одна из крупных золотодобывающих компаний с активами в России, зарегистрированная в Великобритании, объявила об отзыве листинга акций с Лондонской биржи и «МосБиржи» в связи с введением процедуры внешнего управления. К текущему моменту компания не смогла осуществить выплаты купонов по конвертируемым еврооблигациям на сумму $0,84 млн и выплаты в пользу «Газпромбанка» по кредиту на сумму $201 млн (переуступлен УГМК), требование по уплате которого было получено в апреле 2022 года. Как отметил начальник управления анализа рынков «Открытие инвестиции» Антон Затолокин, после начала «специальной военной операции» и последовавших за этим санкций и контрсанкций, ограничивших компанию в управлении своим финансовым положением, вопрос перехода под внешнее управление оставался вопросом времени. Формально, у компании стоимость чистых активов на последнюю дату публикации отчетности, 30 июня 2021 года, составляла $710 млн. и позволяла исполнить обязательства перед кредиторами в «нормальных» условиях, продав часть активов или привлекая финансирование. Однако из-за продолжающегося не первый год корпоративного конфликта и всех последующих после 24 февраля проблем, шансов на такое разрешение ситуации стало маловероятно. Среди акционеров компании находятся фонд Prosperity (7,8%) и Южуралзолото (29,2%). Они приложат усилия, чтобы сохранить для себя акционерную стоимость, но кредиторы в лице УГМК будут серьёзными противниками в борьбе за актив. В любом случае для акционеров текущая ситуация выглядит проблемной, и даже полное возмещение в текущих условиях владельцам конвертируемых облигаций не гарантировано. Процедура «разбора завалов» обещает быть долгой.

Ключевые события дня

На российском рынке акций отмечается рост значимости розничных инвесторов, которые занимают преимущественно выжидательную позицию, отметил Банк России в опубликованном сегодня «Обзоре рисков финансовой стабильности». Объемы торгов на фондовом рынке остаются невысокими (44 млрд руб. в день в июне, до 24 февраля – в среднем около 200 млрд руб.). С марта из-за отсутствия нерезидентов на фондовом рынке влияние физлиц на ход торгов увеличилось. На текущий момент их доля в торгах акциями составляет около 74%. Потенциальная уязвимость такой ситуации заключается в возможном росте волатильности из-за однонаправленных действий большого количества частных инвесторов на фоне негативного информационного фона. Пока указанный риск не реализовался, и рынок, несмотря на рост волатильности, продолжает сохранять устойчивость. Например, 30 июня на рынке наблюдался негативный фон вследствие решения Газпрома о невыплате дивидендов за 2021 год. Доля сделок граждан в объеме торгов указанными акциями 30 июня составляла 73%. При этом физлица за день увеличили объем вложений на 0,1 млрд рублей. Таким образом, даже при довольно негативном фоне и последующей волатильности граждане не стали выходить из указанного актива, увеличив свои вложения.

Итоги российского рынка

Все 10 отраслевых индексов снизились по итогам дня. В лидерах снижения отраслевой индекс «Химии и нефтехимии» (-3,8%) на фоне снижения акций «ФосАгро» на 5,5%. Среди индексных акций инвесторы по-прежнему разыгрывают карту Ozon, полагая, что ритейлер новой экономики будет бенефициаром параллельного импорта, что не заложено полноценно в котировки. Инвесторы подбирают ранее просевшие Сбербанк и «Газпром», детского ритейлера «Детский мир» и префы «Транснефти» в ожидании дивидендной отсечки.

По итогам дня из 41 акции индекса МосБиржи: 7 подорожали и 34 подешевели.

44,2 % компаний индекса торгуются выше своей 50-дневной МА, 34,9 % торгуются выше своей 100-дневной МА, 7,0 % торгуются выше своей 200-дневной МА.

Внешний фон

Во вторник Stoxx Europe 600 третью сессию подряд консолидировался в области важного сопротивления 420 п., которая раньше являлась сильной поддержкой, а теперь выступает верхней границей диапазона последних недель. В ближайшей перспективе динамика индекса, вероятно, будет определяться сезоном корпоративной отчетности за II квартал и развитием ситуации в Китае, где возник риск новых локдаунов.

Лидерами роста выступали телекомы, недвижимость и промышленность, наихудшую динамику показывали энергетика, здравоохранение и ИТ.

Среди главных аутсайдеров по отраслям и отдельным странам стоит отметить испанские банки, акции которых дешевели на 5-12%. Премьер-министр Испании Педро Санчес сообщил о том, что страна намерена ввести новый налог на «большие финансовые институты». Ожидается, что этот налог будет ежегодно приносить в казну примерно по 1,5 млрд евро на протяжении двух лет.

Акции Electricite de France S.A. (ECIFY) прибавляли около 4,5% на новостях о том, что правительство Франции заплатит за компанию свыше 8 млрд евро в рамках национализации.

Дивидендная доходность Stoxx Europe 600 составляет 3,5 %. Индекс торгуется с коэффициентом 15,1 к прибыли за прошедший год (P/E) и с коэффициентом 11,4 к прогнозной прибыли входящих в него компаний на предстоящий год (прогнозный P/E).

Далее из состава Stoxx Europe 600: 31,5 % компаний индекса торгуются выше своей 50-дневной МА, 24,8 % торгуются выше своей 100-дневной МА, 21,5 % торгуются выше своей 200-дневной МА.

На 19:30 мск:

Индекс MSCI EM — 981,15 п. (-1,84%), с нач. года -20,4%

Stoxx Europe 600 — 417,04 п. (+0,49%), с нач. года -14,5%

DAX — 12 905,48 п. (+0,57%), с нач. года -18,8%

FTSE 100 — 7 209,86 п. (+0,18%), с нач. года -2,6%

В первой половине торговой сессии вторника, 12 июля, рынок акций США показывал смешанную динамику. Акции технологических компаний, которые имеют большой вес в S&P 500, слабеют в преддверии завтрашней публикации данных по потребительской инфляции в США за июнь. Эти бумаги весьма чувствительны к процентным ставкам, и инвесторы опасаются, что дальнейший рост инфляции побудит ФРС продолжать ужесточать ДКП быстрыми темпами.

В текущий момент рынок фьючерсов на ставку по федеральным фондам учитывает в ценах почти 100-процентную вероятность ее повышения на 0,75% на ближайшем заседании FOMC 27 июля.

На этой неделе в США стартует сезон корпоративной отчетности за II квартал, и инвесторы хотят понять, как высокая инфляция, резкий рост курса доллара и снижение потребительского доверия влияют на динамику бизнеса американских компаний. Сегодня отчиталась PepsiCo, а позже на этой неделе ждем результатов от JPMorgan Chase и Citigroup.

Компоненты S&P 500 показывали смешанную динамику: по состоянию на 17:05 мск снижались 5 из 11 основных секторов индекса.

Наилучшую динамику показывали производство товаров первой необходимости (+0,56%), производство товаров длительного пользования (+0,50%) и ЖКХ (+0,43%). Главными аутсайдерами выступали энергетика (-3,23%), ИТ (-0,71%) и здравоохранение (-0,50%).

Дивидендная доходность S&P 500 составляет 1,7 %. Индекс торгуется с коэффициентом 19,3 к прибыли за прошедший год (P/E) и с коэффициентом 15,5 к прогнозной прибыли входящих в него компаний на предстоящий год (прогнозный P/E).

Из состава S&P 500: 27,0 % компаний индекса торгуются выше своей 50-дневной МА, 17,1 % торгуются выше своей 100-дневной МА, 22,2 % торгуются выше своей 200-дневной МА.

На 19:30 мск:

S&P 500 — 3 857,02 п. (+0,07%), с нач. года -19,1%

VIX — 26,05 п. (-0.12 пт), с нач. года +8.83 пт

MSCI World — 2 572,33 п. (-1,20%), с нач. года -20,4%

Цены на нефть резко снизились, вернувшись в область минимумов прошлой недели. Рост числа случаев заболевания Covid-19 в Китае и связанные с этим риски новых локдаунов наложились на опасения прихода глобальной рецессии. Кроме того, рынки нервничают в преддверии намеченной на пятницу публикации данных по потребительской инфляции в США за июнь.

Впрочем, глава Международного энергетического агентства Фатих Бироль сообщил, выступая сегодня утром в Сиднее, что мир еще никогда не видел энергетического кризиса, подобного нынешнему, в плане глубины и сложности. По его словам, худшее все еще может быть впереди.

Из опубликованного сегодня первого прогноза ОПЕК на 2023 год следует, что глобальный спрос на нефть, как ожидается, будет превышать предложение примерно на 1 млн б/с. Для ликвидации данного разрыва странам ОПЕК придется увеличить добычу, хотя большинство из них уже достигли предела своих возможностей.

На 19:30 мск:

Brent, $/бар. — 99,85 (-6,77%), с нач. года +28,4%

WTI, $/бар. — 96,32 (-7,46%), с нач. года +28,1%

Urals, $/бар. — 68,29 (-10,47%), с нач. года -11,1%

Золото, $/тр. унц. — 1 731,21 (-0,16%), с нач. года -5,4%

Серебро, $/тр. унц. — 19,09 (-0,14%), с нач. года -17,1%

Алюминий, $/т — 2 360,50 (+2,59%), с нач. года -15,9%

Медь, $/т — 7 336,50 (+1,15%), с нач. года -24,5%

Никель, $/т — 21 350,00 (-0,03%). с нач. года +2,9%

Российский рубль

Рубль за пару часов перед завершением торгов в валютной секции растерял большую часть достижений против доллара и евро.

Торговый объем в паре доллар/рубль составил 120 млрд рублей по сравнению с 83,7 млрд рублей в предыдущий торговый день.

Торговый объем в паре евро/рубль составил 60,3 млрд рублей против 44,4 млрд рублей в предыдущий день. Торговые объемы в этой паре в последний месяц на удивление стабильны 40-60 млрд рублей в день.

Торговый объем в паре юань/рубль составил 30 млрд рублей против 30,1 млрд рублей в предыдущий день. Во прошлый вторник был абсолютный рекорд 44,3 млрд рублей.

Мы считаем, что тенденция роста объемов торгов юанем сохранится. Не будем удивлены, если к концу года юань/рубль по объемам на споте превзойдет евро/рубль.

Правительство, ЦБ, Минфин, своими вербальными интервенциями настойчиво рекомендуют уходить от доллара и евро в пользу дружественных валют. Судя по динамике курсов рынок услышал этот призыв.

Ожидаем в рамках июльского налогового периода попытку курса доллар/рубль перейти в диапазон 50-55 за единицу валюты США.

На 19:30 мск:

EUR/USD — 1,0065 (+0,25%), с начала года -11,5%

GBP/USD — 1,191 (+0,15%), с начала года -12,0%

USD/JPY — 136,71 (-0,53%), с начала года +18,8%

Индекс доллара — 107,894 (-0,12%), с начала года +12,8%

USD/RUB (Мосбиржа) — 58,94 (+0,07%), с начала года -21,6%

EUR/RUB (Мосбиржа) — 59,4625 (+0,40%), с начала года -30,4%

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба