14 июля 2022 Открытие Шульгин Михаил

Российские акции подешевели по итогам торгов в среду, 13 июля. Рублевый индекс снова закрылся на новом минимуме с 24 февраля. Рубль большую часть дня укреплялся и оказывал негативное влияние на акции экспортеров. Нефть оставалась ниже психологического уровня $100/барр. Цены на металлы в Лондоне снизились. Однако газ подорожал в Европе: ближний контракт на индекс TTF на одноименной голландской площадке вырос до эквивалента 1880 долларов за тыс. кубометров (максимум дня $1910). Техническая картина продолжает намекать на минорные краткосрочные перспективы, подразумевающие проверку на прочность уровня 2000 пунктов. Кстати, рублевый индекс последний раз закрывался ниже указанной отметки в сентябре 2017 года. Однако мы считаем этот уровень очень сильным и на подходе к отметке возможны покупки. Сейчас сезон дивидендных отсечек, давление на индекс оказывают именно технические факторы. Поэтому на графике картина выглядит более пессимистично, нежели есть на самом деле. Излишняя перепроданность – всегда является окном возможностей для инвесторов.

На 19:00 мск:

Индекс МосБиржи — 2 073,68 п. (-2,82%), с нач. года -45,2%

Индекс РТС — 1 120,34 п. (-1,93%), с нач. года -29,8%

Дивидендная доходность индекса МосБиржи составляет 7,9 %. Индекс торгуется с коэффициентом 3,5 к прибыли за прошедший год (P/E) и с коэффициентом 3,0 к прогнозной прибыли входящих в него компаний на предстоящий год (прогнозный P/E).

Ключевые события дня

Ключевой фокус российских и европейских инвесторов направлен на «Северный поток». Трубопровод остановлен с 11 июля на десятидневное техническое обслуживание. Европейцы опасаются, что поставки по трубопроводу могут вообще больше не возобновиться, что подрывает энергетическую безопасность Европы. Меж тем «Газпром» заявил, что не берется предсказывать развитие ситуации с обеспечением безопасной работы «Северного потока» и газотурбинных двигателей компрессорной станции «Портовая», которая обеспечивает прокачку газа по морской магистрали. Накануне канадские власти сообщили, что дали разрешение на вывоз турбины для «Портовой», а также обещали продолжить ремонт других турбин с этой станции. Однако «Газпром» заявляет, что не имеет на руках документов, подтверждающих, что германская компания Siemens, действительно, может вывезти из Канады газотурбинный двигатель.

Индекс потребительских цен в США вырос по итогам июня на 1,3% к маю и на 9,1% к июню 2021 года. Оба показателя заметно превзошли прогнозные оценки. рынок фьючерсов на ставку по федеральным фондам с вероятностью 100% ожидает, что ФРС 27 июля повысит ставку на 75 б.п. При этом рынок с вероятностью около 30% подразумевает, что ФРС может повысить ставку даже на 100 б.п. Такой сдвиг ожиданий привел к скачку индекса доллара до 108,6 (новый пик с осени 2002 года), однако затем валюта США ушла в коррекцию. Риски рецессии экономики США на горизонте 12 месяцев возросли. Так, доходность 2-летних нот выросла на 6,6 б.п. до 3,115%, а доходность 10-летних облигаций Казначейства США снизилась на 3,5% до 2,934%. В итоге инверсия кривой на участке 2–10 лет расширилась почти до 18 б.п. Это самая глубокая инверсия с конца 2006 года.

Корпоративные новости

МТС стала владельцем онлайн-сервиса по бронированию отелей Bronevik.com. Сумма сделки не раскрывается.

«Магнит» проведет делистинг расписок с Лондонской биржи 30 августа. Депозитарное соглашение прекратит действовать с 26 августа. Держатели GDR имеют право конвертировать их в акции ПАО «Магнит» в порядке, предусмотренном депозитарным соглашением, и с учетом обязательных требований, предусмотренных законодательством РФ.

Итоги российского рынка

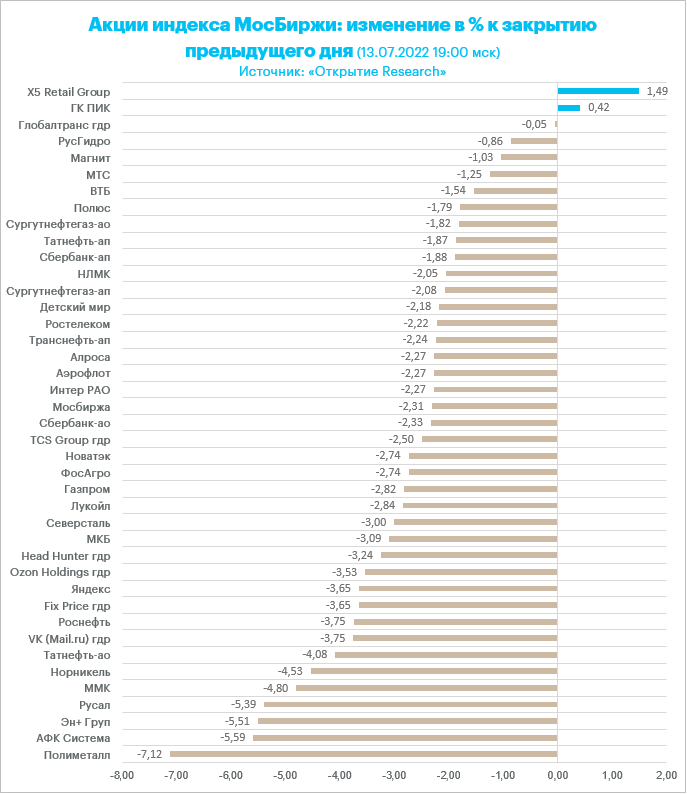

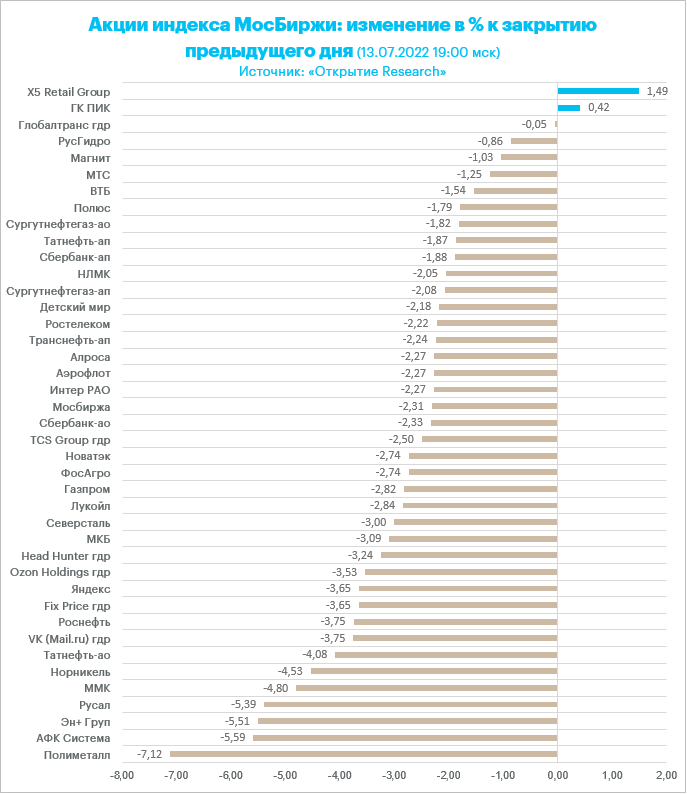

Все 10 отраслевых индексов1 вырос и 9 снизились по итогам дня. В лидерах снижения отраслевой индекс «Металлов и добычи» (-3,6%). В лидерах роста строительный сектор (+0,2%).

В ТОП-25 акций лидеров по объему только бумаги ГК «ПИК» завершили день в зеленой зоне (+0,4%). В ТОП-40 подорожали по итогам дня помимо «ПИК» акции «Самолета» (также девелопер), ЛСР (девелопер) и бумаги X5 Retail (ритейлер)

По итогам дня из 41 акции индекса МосБиржи: 2 подорожали и 39 подешевели.

37,2 % компаний индекса торгуются выше своей 50-дневной МА, 32,6 % торгуются выше своей 100-дневной МА, 7,0 % торгуются выше своей 200-дневной МА.

Внешний фон

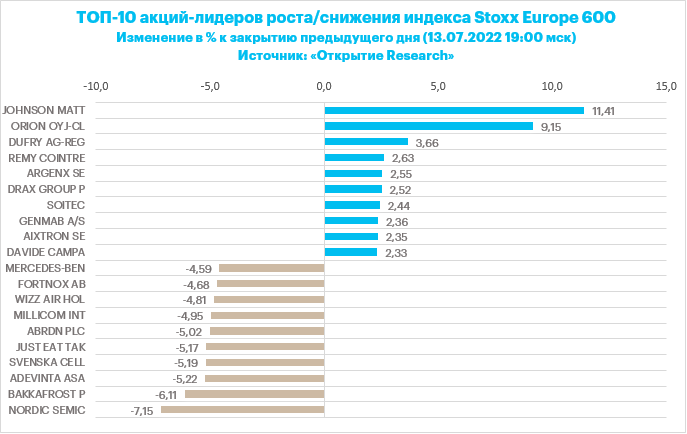

Stoxx Europe 600 на протяжении трех сессий консолидировался ниже важного сопротивления 420 п., которое раньше являлось сильной поддержкой, а теперь выступает верхней границей диапазона последних недель, однако сегодня от него отступил.

Рынок акций Европы заметно снизился еще на самом открытии торгов, отыграв слабую динамику S&P 500, зафиксированную во вторник, а новый повод для продаж инвесторы получили после публикации очень высоких данных по потребительской инфляции в США за июнь, которая достигла рекордного значения с ноября 1981 г. на уровне 9,1% г/г.

Отметим, что помимо высокой инфляции и перебоев с поставками, от которых страдают и США, у Европы есть и собственная уникальная проблема – энергетический кризис, усугубившийся после остановки газопровода «Северный поток» для технического обслуживания.

В Европе начинается сезон корпоративной отчетности за II кв., и мнения аналитиков некоторых ведущих банков разделились. В частности, Bank of America полагает, что цикл роста прибыли европейских компаний достиг своего пика, тогда как BNP Paribas ждет от них сильных результатов.

Акции финской Orion Oyj (ORNBV.HE) прибавляли 9,3%, после того как компания повысила годовой прогноз по чистым продажам и операционной прибыли.

Акции Allianz SE (ALV.DE) снижались на 2,3%: Citigroup понизил рейтинг бумаг до «нейтрально» в рамках более осторожного подхода к сектору страхования.

Дивидендная доходность Stoxx Europe 600 составляет 3,5 %. Индекс торгуется с коэффициентом 14,9 к прибыли за прошедший год (P/E) и с коэффициентом 11,3 к прогнозной прибыли входящих в него компаний на предстоящий год (прогнозный P/E).

Далее из состава Stoxx Europe 600: 34,2 % компаний индекса торгуются выше своей 50-дневной МА, 25,5 % торгуются выше своей 100-дневной МА, 22,0 % торгуются выше своей 200-дневной МА.

На 19:30 мск:

Индекс MSCI EM — 967,31 п. (-1,41%), с нач. года -21,5%

Stoxx Europe 600 — 412,81 п. (-1,01%), с нач. года -15,4%

DAX — 12 756,32 п. (-1,16%), с нач. года -19,7%

FTSE 100 — 7 156,37 п. (-0,74%), с нач. года -3,3%

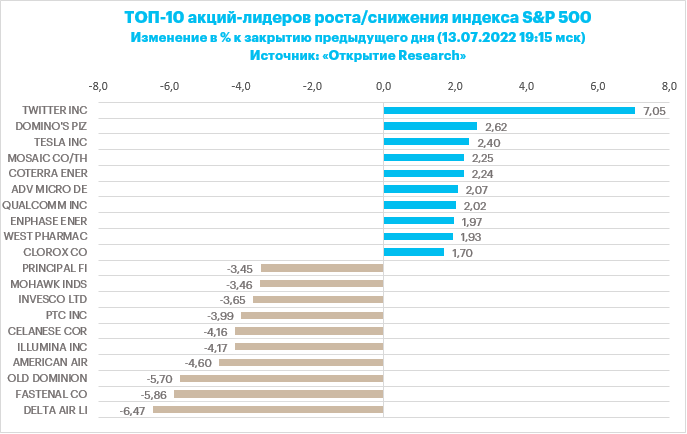

В первой половине торговой сессии среды, 13 июля, рынок акций США заметно снижался после публикации данных по потребительской инфляции за июнь, которая достигла рекордного значения с ноября 1981 г. на уровне 9,1% г/г.

Данное событие спровоцировало заметную переоценку ожиданий по ставкам: если накануне публикации фьючерсы на ставку по федеральным фондам учитывали в ценах ее повышение на 0,74% на заседании FOMC 27 июля и рост до 3,4% к концу года, то сразу после публикации эти показатели выросли до 0,84% и 3,6%. Иными словами, рынок начинает учитывать в ценах уже довольно высокую вероятность повышения ставок через две недели сразу на 100 базисных пунктов.

Компоненты S&P 500 показывали очень слабую динамику: по состоянию на 17:05 мск снижались 10 из 11 основных секторов индекса.

Наибольшую устойчивость показывали энергетика (+0,69%), производство товаров длительного пользования (-0,51%) и первой необходимости (-0,64%). Главными аутсайдерами выступали производство материалов (-1,65%), финансы (-1,57%) и недвижимость (-1,44%).

Дивидендная доходность S&P 500 составляет 1,7 %. Индекс торгуется с коэффициентом 19,0 к прибыли за прошедший год (P/E) и с коэффициентом 15,3 к прогнозной прибыли входящих в него компаний на предстоящий год (прогнозный P/E).

Из состава S&P 500: 22,3 % компаний индекса торгуются выше своей 50-дневной МА, 15,5 % торгуются выше своей 100-дневной МА, 20,8 % торгуются выше своей 200-дневной МА.

На 19:30 мск:

S&P 500 — 3 799,46 п. (-0,51%), с нач. года -20,3%

VIX — 27,28 п. (-0.01 пт), с нач. года +10.06 пт

MSCI World — 2 554,19 п. (-0,71%), с нач. года -21,0%

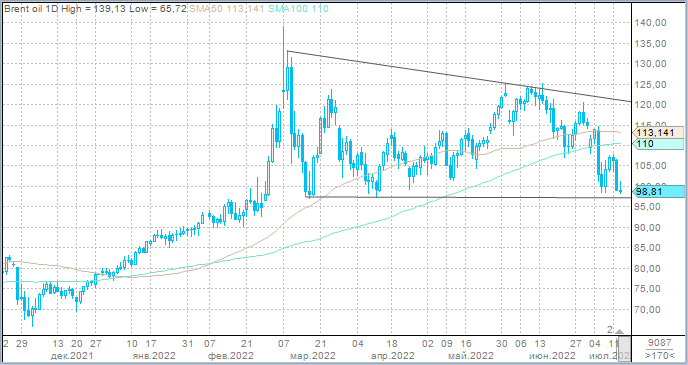

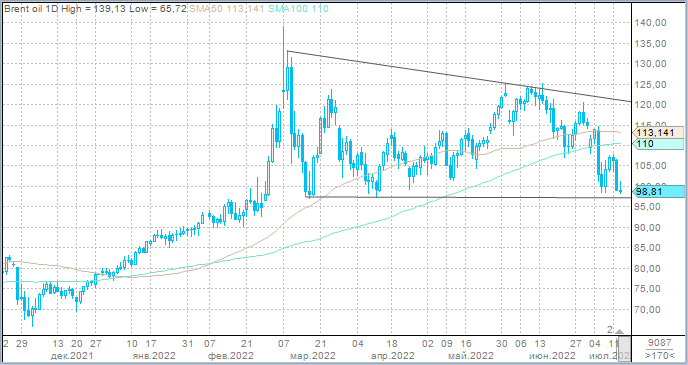

Основную часть торговой сессии среды фьючерсы на нефть Brent показывали диапазонную торговлю, консолидируясь после резкого снижения накануне. Однако вскоре после старта торгов в США цены на нефть выросли вместе с остальными рискованными активами. Свою роль здесь могли сыграть медвежьи настроения и соответствующее позиционирование инвесторов.

Несмотря на недавнее снижение котировок нефти Brent внутренняя структура рынка свидетельствует о его силе: кривая фьючерсов на Brent находится в состоянии устойчивой бэквордации на много лет вперед, а физическая нефть (Dated Brent) весь июль и почти весь июнь стоила заметно дороже ближайших фьючерсов. Кроме того, спред между двумя ближайшими контрактами на нефть Brent сохраняет устойчивость в области $3,5 за баррель, хотя не так давно этот показатель достигал и $4 за баррель.

По данным Минэнерго США, коммерческие запасы нефти в стране неожиданно выросли на неделе до 8 июля на 3,3 млн баррелей, тогда как рынок ждал снижения примерно на 0,5 млн баррелей.

На 19:30 мск:

Brent, $/бар. — 98,63 (-0,86%), с нач. года +26,8%

WTI, $/бар. — 95,34 (-0,52%), с нач. года +26,8%

Urals, $/бар. — 67,05 (-0,84%), с нач. года -12,7%

Золото, $/тр. унц. — 1 737,87 (+0,69%), с нач. года -5,0%

Серебро, $/тр. унц. — 19,23 (+1,56%), с нач. года -16,5%

Алюминий, $/т — 2 360,00 (+2,59%), с нач. года -15,9%

Медь, $/т — 7 361,50 (+1,15%), с нач. года -24,3%

Никель, $/т — 21 155,00 (-0,03%). с нач. года +1,9%

Российский рубль

Рубль по итогам среды подорожал против доллара, евро и китайского юаня.

Торговый объем в паре доллар/рубль составил 102,4 млрд рублей по сравнению с 120 млрд рублей в предыдущий торговый день.

Торговый объем в паре евро/рубль составил 80 млрд рублей против 60,3 млрд рублей в предыдущий день. Торговые объемы в этой паре в последний месяц на удивление стабильны 40-60 млрд рублей в день. Поэтому сегодняшний рост показателя выглядит необычно.

Торговый объем в паре юань/рубль составил 35,5 млрд рублей против 30,1 млрд рублей в предыдущий день.

Котировки Brent сейчас, по сути, там же, где они были 6 и 7 июля. Однако неделю назад 6 июля при таких котировках рубль проверял на прочность 65 за доллар, а сегодня он при аналогичной цене нефти атакует пробитие 58 за единицу валюты.

Мы приходим к выводу, что укрепление рубля, наблюдаемое в последние дни, это не столько история сильного торгового баланса, сколько история увеличения объемов дедолларизации и одновременно юанизации.

Скоро к этому процессу добавится июльский налоговый период со всеми вытекающими последствиями повышенного в это время предложения валюты со стороны экспортеров. Ожидаем в рамках июльского налогового периода попытку курса доллар/рубль перейти в диапазон 50–55 за единицу валюты США.

На 19:30 мск:

EUR/USD — 1,0087 (+0,50%), с начала года -11,3%

GBP/USD — 1,1924 (+0,29%), с начала года -11,9%

USD/JPY — 137,3 (+0,31%), с начала года +19,3%

Индекс доллара — 107,771 (-0,28%), с начала года +12,6%

USD/RUB (Мосбиржа) — 58,27 (-1,14%), с начала года -22,5%

EUR/RUB (Мосбиржа) — 59,0975 (-0,61%), с начала года -30,9%

На 19:00 мск:

Индекс МосБиржи — 2 073,68 п. (-2,82%), с нач. года -45,2%

Индекс РТС — 1 120,34 п. (-1,93%), с нач. года -29,8%

Дивидендная доходность индекса МосБиржи составляет 7,9 %. Индекс торгуется с коэффициентом 3,5 к прибыли за прошедший год (P/E) и с коэффициентом 3,0 к прогнозной прибыли входящих в него компаний на предстоящий год (прогнозный P/E).

Ключевые события дня

Ключевой фокус российских и европейских инвесторов направлен на «Северный поток». Трубопровод остановлен с 11 июля на десятидневное техническое обслуживание. Европейцы опасаются, что поставки по трубопроводу могут вообще больше не возобновиться, что подрывает энергетическую безопасность Европы. Меж тем «Газпром» заявил, что не берется предсказывать развитие ситуации с обеспечением безопасной работы «Северного потока» и газотурбинных двигателей компрессорной станции «Портовая», которая обеспечивает прокачку газа по морской магистрали. Накануне канадские власти сообщили, что дали разрешение на вывоз турбины для «Портовой», а также обещали продолжить ремонт других турбин с этой станции. Однако «Газпром» заявляет, что не имеет на руках документов, подтверждающих, что германская компания Siemens, действительно, может вывезти из Канады газотурбинный двигатель.

Индекс потребительских цен в США вырос по итогам июня на 1,3% к маю и на 9,1% к июню 2021 года. Оба показателя заметно превзошли прогнозные оценки. рынок фьючерсов на ставку по федеральным фондам с вероятностью 100% ожидает, что ФРС 27 июля повысит ставку на 75 б.п. При этом рынок с вероятностью около 30% подразумевает, что ФРС может повысить ставку даже на 100 б.п. Такой сдвиг ожиданий привел к скачку индекса доллара до 108,6 (новый пик с осени 2002 года), однако затем валюта США ушла в коррекцию. Риски рецессии экономики США на горизонте 12 месяцев возросли. Так, доходность 2-летних нот выросла на 6,6 б.п. до 3,115%, а доходность 10-летних облигаций Казначейства США снизилась на 3,5% до 2,934%. В итоге инверсия кривой на участке 2–10 лет расширилась почти до 18 б.п. Это самая глубокая инверсия с конца 2006 года.

Корпоративные новости

МТС стала владельцем онлайн-сервиса по бронированию отелей Bronevik.com. Сумма сделки не раскрывается.

«Магнит» проведет делистинг расписок с Лондонской биржи 30 августа. Депозитарное соглашение прекратит действовать с 26 августа. Держатели GDR имеют право конвертировать их в акции ПАО «Магнит» в порядке, предусмотренном депозитарным соглашением, и с учетом обязательных требований, предусмотренных законодательством РФ.

Итоги российского рынка

Все 10 отраслевых индексов1 вырос и 9 снизились по итогам дня. В лидерах снижения отраслевой индекс «Металлов и добычи» (-3,6%). В лидерах роста строительный сектор (+0,2%).

В ТОП-25 акций лидеров по объему только бумаги ГК «ПИК» завершили день в зеленой зоне (+0,4%). В ТОП-40 подорожали по итогам дня помимо «ПИК» акции «Самолета» (также девелопер), ЛСР (девелопер) и бумаги X5 Retail (ритейлер)

По итогам дня из 41 акции индекса МосБиржи: 2 подорожали и 39 подешевели.

37,2 % компаний индекса торгуются выше своей 50-дневной МА, 32,6 % торгуются выше своей 100-дневной МА, 7,0 % торгуются выше своей 200-дневной МА.

Внешний фон

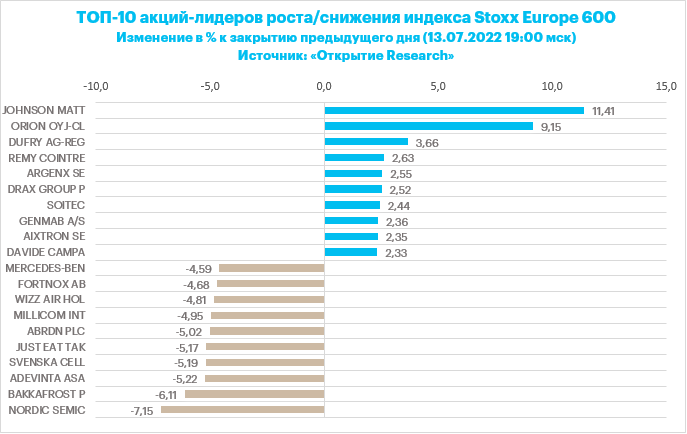

Stoxx Europe 600 на протяжении трех сессий консолидировался ниже важного сопротивления 420 п., которое раньше являлось сильной поддержкой, а теперь выступает верхней границей диапазона последних недель, однако сегодня от него отступил.

Рынок акций Европы заметно снизился еще на самом открытии торгов, отыграв слабую динамику S&P 500, зафиксированную во вторник, а новый повод для продаж инвесторы получили после публикации очень высоких данных по потребительской инфляции в США за июнь, которая достигла рекордного значения с ноября 1981 г. на уровне 9,1% г/г.

Отметим, что помимо высокой инфляции и перебоев с поставками, от которых страдают и США, у Европы есть и собственная уникальная проблема – энергетический кризис, усугубившийся после остановки газопровода «Северный поток» для технического обслуживания.

В Европе начинается сезон корпоративной отчетности за II кв., и мнения аналитиков некоторых ведущих банков разделились. В частности, Bank of America полагает, что цикл роста прибыли европейских компаний достиг своего пика, тогда как BNP Paribas ждет от них сильных результатов.

Акции финской Orion Oyj (ORNBV.HE) прибавляли 9,3%, после того как компания повысила годовой прогноз по чистым продажам и операционной прибыли.

Акции Allianz SE (ALV.DE) снижались на 2,3%: Citigroup понизил рейтинг бумаг до «нейтрально» в рамках более осторожного подхода к сектору страхования.

Дивидендная доходность Stoxx Europe 600 составляет 3,5 %. Индекс торгуется с коэффициентом 14,9 к прибыли за прошедший год (P/E) и с коэффициентом 11,3 к прогнозной прибыли входящих в него компаний на предстоящий год (прогнозный P/E).

Далее из состава Stoxx Europe 600: 34,2 % компаний индекса торгуются выше своей 50-дневной МА, 25,5 % торгуются выше своей 100-дневной МА, 22,0 % торгуются выше своей 200-дневной МА.

На 19:30 мск:

Индекс MSCI EM — 967,31 п. (-1,41%), с нач. года -21,5%

Stoxx Europe 600 — 412,81 п. (-1,01%), с нач. года -15,4%

DAX — 12 756,32 п. (-1,16%), с нач. года -19,7%

FTSE 100 — 7 156,37 п. (-0,74%), с нач. года -3,3%

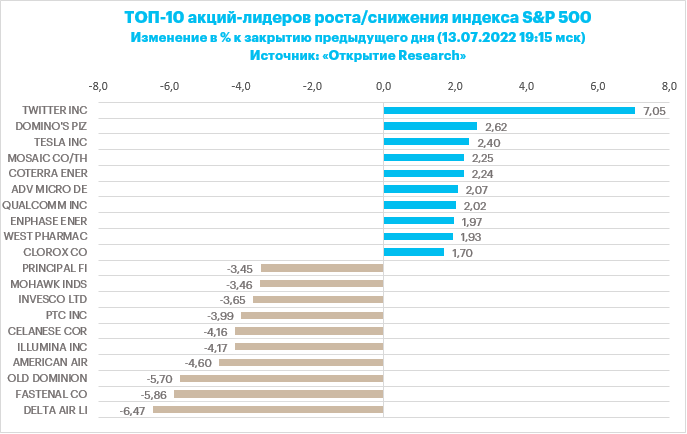

В первой половине торговой сессии среды, 13 июля, рынок акций США заметно снижался после публикации данных по потребительской инфляции за июнь, которая достигла рекордного значения с ноября 1981 г. на уровне 9,1% г/г.

Данное событие спровоцировало заметную переоценку ожиданий по ставкам: если накануне публикации фьючерсы на ставку по федеральным фондам учитывали в ценах ее повышение на 0,74% на заседании FOMC 27 июля и рост до 3,4% к концу года, то сразу после публикации эти показатели выросли до 0,84% и 3,6%. Иными словами, рынок начинает учитывать в ценах уже довольно высокую вероятность повышения ставок через две недели сразу на 100 базисных пунктов.

Компоненты S&P 500 показывали очень слабую динамику: по состоянию на 17:05 мск снижались 10 из 11 основных секторов индекса.

Наибольшую устойчивость показывали энергетика (+0,69%), производство товаров длительного пользования (-0,51%) и первой необходимости (-0,64%). Главными аутсайдерами выступали производство материалов (-1,65%), финансы (-1,57%) и недвижимость (-1,44%).

Дивидендная доходность S&P 500 составляет 1,7 %. Индекс торгуется с коэффициентом 19,0 к прибыли за прошедший год (P/E) и с коэффициентом 15,3 к прогнозной прибыли входящих в него компаний на предстоящий год (прогнозный P/E).

Из состава S&P 500: 22,3 % компаний индекса торгуются выше своей 50-дневной МА, 15,5 % торгуются выше своей 100-дневной МА, 20,8 % торгуются выше своей 200-дневной МА.

На 19:30 мск:

S&P 500 — 3 799,46 п. (-0,51%), с нач. года -20,3%

VIX — 27,28 п. (-0.01 пт), с нач. года +10.06 пт

MSCI World — 2 554,19 п. (-0,71%), с нач. года -21,0%

Основную часть торговой сессии среды фьючерсы на нефть Brent показывали диапазонную торговлю, консолидируясь после резкого снижения накануне. Однако вскоре после старта торгов в США цены на нефть выросли вместе с остальными рискованными активами. Свою роль здесь могли сыграть медвежьи настроения и соответствующее позиционирование инвесторов.

Несмотря на недавнее снижение котировок нефти Brent внутренняя структура рынка свидетельствует о его силе: кривая фьючерсов на Brent находится в состоянии устойчивой бэквордации на много лет вперед, а физическая нефть (Dated Brent) весь июль и почти весь июнь стоила заметно дороже ближайших фьючерсов. Кроме того, спред между двумя ближайшими контрактами на нефть Brent сохраняет устойчивость в области $3,5 за баррель, хотя не так давно этот показатель достигал и $4 за баррель.

По данным Минэнерго США, коммерческие запасы нефти в стране неожиданно выросли на неделе до 8 июля на 3,3 млн баррелей, тогда как рынок ждал снижения примерно на 0,5 млн баррелей.

На 19:30 мск:

Brent, $/бар. — 98,63 (-0,86%), с нач. года +26,8%

WTI, $/бар. — 95,34 (-0,52%), с нач. года +26,8%

Urals, $/бар. — 67,05 (-0,84%), с нач. года -12,7%

Золото, $/тр. унц. — 1 737,87 (+0,69%), с нач. года -5,0%

Серебро, $/тр. унц. — 19,23 (+1,56%), с нач. года -16,5%

Алюминий, $/т — 2 360,00 (+2,59%), с нач. года -15,9%

Медь, $/т — 7 361,50 (+1,15%), с нач. года -24,3%

Никель, $/т — 21 155,00 (-0,03%). с нач. года +1,9%

Российский рубль

Рубль по итогам среды подорожал против доллара, евро и китайского юаня.

Торговый объем в паре доллар/рубль составил 102,4 млрд рублей по сравнению с 120 млрд рублей в предыдущий торговый день.

Торговый объем в паре евро/рубль составил 80 млрд рублей против 60,3 млрд рублей в предыдущий день. Торговые объемы в этой паре в последний месяц на удивление стабильны 40-60 млрд рублей в день. Поэтому сегодняшний рост показателя выглядит необычно.

Торговый объем в паре юань/рубль составил 35,5 млрд рублей против 30,1 млрд рублей в предыдущий день.

Котировки Brent сейчас, по сути, там же, где они были 6 и 7 июля. Однако неделю назад 6 июля при таких котировках рубль проверял на прочность 65 за доллар, а сегодня он при аналогичной цене нефти атакует пробитие 58 за единицу валюты.

Мы приходим к выводу, что укрепление рубля, наблюдаемое в последние дни, это не столько история сильного торгового баланса, сколько история увеличения объемов дедолларизации и одновременно юанизации.

Скоро к этому процессу добавится июльский налоговый период со всеми вытекающими последствиями повышенного в это время предложения валюты со стороны экспортеров. Ожидаем в рамках июльского налогового периода попытку курса доллар/рубль перейти в диапазон 50–55 за единицу валюты США.

На 19:30 мск:

EUR/USD — 1,0087 (+0,50%), с начала года -11,3%

GBP/USD — 1,1924 (+0,29%), с начала года -11,9%

USD/JPY — 137,3 (+0,31%), с начала года +19,3%

Индекс доллара — 107,771 (-0,28%), с начала года +12,6%

USD/RUB (Мосбиржа) — 58,27 (-1,14%), с начала года -22,5%

EUR/RUB (Мосбиржа) — 59,0975 (-0,61%), с начала года -30,9%

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба