В голосовании за разбор застройщиков выиграл ЛСР. В этой статье разберем результаты деятельности компании, поговорим о состоянии рынка жилой недвижимости и оценим потенциал акций девелопера.

О компании

Группа ЛСР — второй по величине застройщик в России. Основная деятельность — строительство и продажа жилой недвижимости, компания реализует проекты как в массовом сегменте, так и в элитном. Помимо этого ЛСР занимается добычей и производством строительных материалов: песка, гранитного щебня, бетона, газобетона и кирпича. Основной бизнес сконцентрирован в Санкт-Петербурге и Ленобласти, затем идут Москва, Московская область и Екатеринбург. С недавнего времени стали также потихоньку пробираться в Краснодарский край, но результаты в этом регионе пока не значительны. Занимаемые компанией рынки являются ключевыми, спрос на недвижимость в этих регионах огромный, что порождает бесконечный рост цен даже на фоне экономической нестабильности. Это в свою очередь делает бизнес более устойчивым и привлекательным.

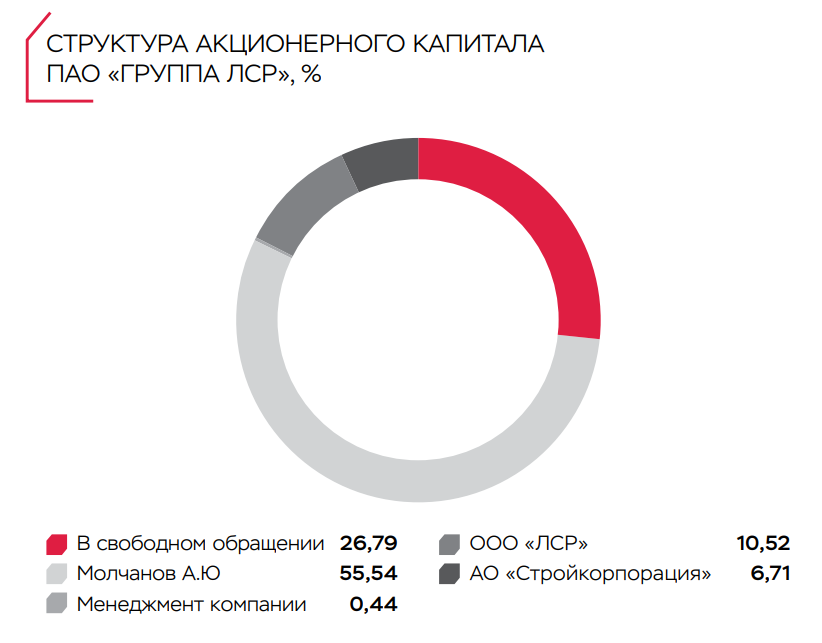

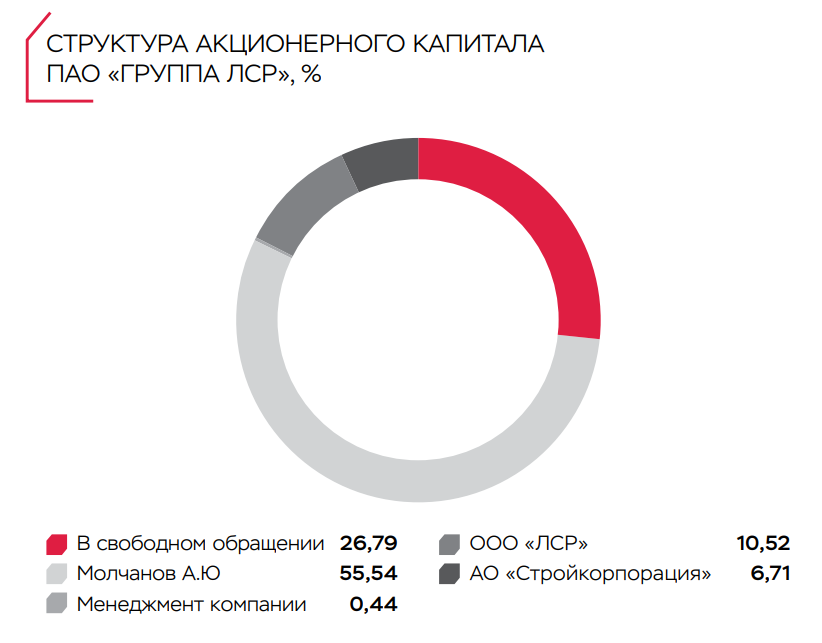

Главным акционером и основателем является А.Ю. Молчанов, ему принадлежит 55,54% акционерного капитала, 26,79% находится в свободном обращении, остальное распределено между менеджментом и дочками компании. На конец 2021 года у компании числится 103 030 215 выпущенных акций, из которых 17 745 112 было выкуплено. У выкупленных акций нет прав голоса и по ним не будут начисляться дивиденды. Это значит, что при аналогичном распределении прибыли дивиденд на одну акцию теперь будет больше, так как их общее количество сократилось до 85 285 103.

Операционные и финансовые показатели сегмента «Строительство и недвижимость»

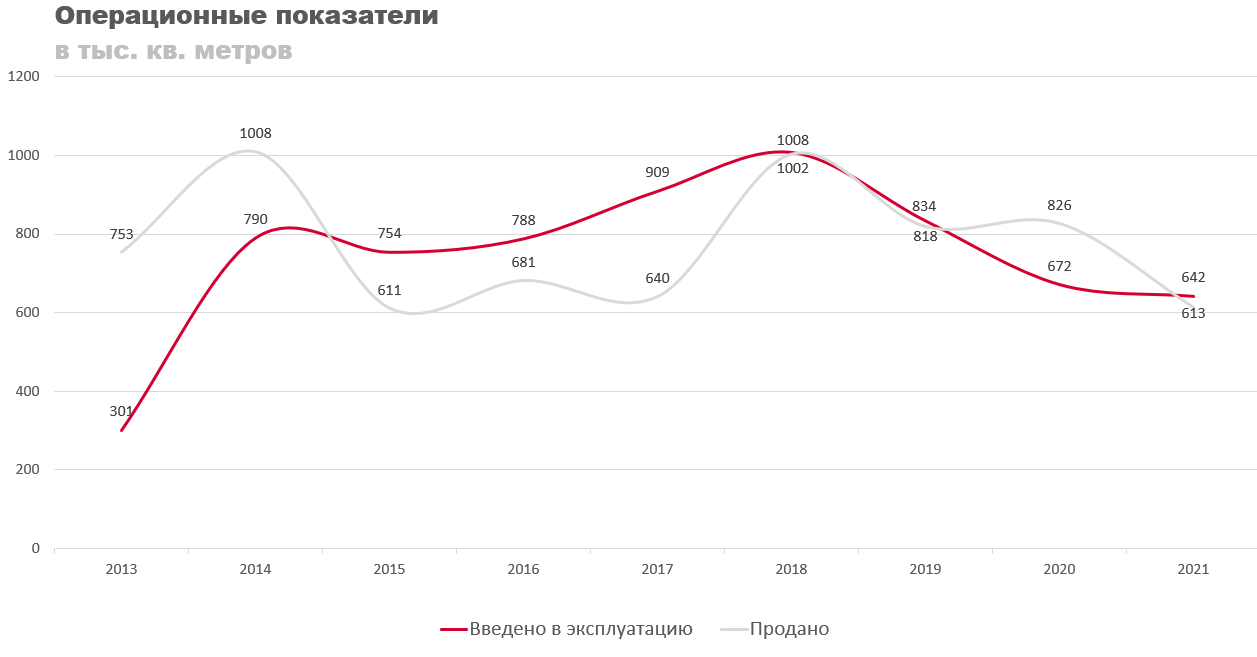

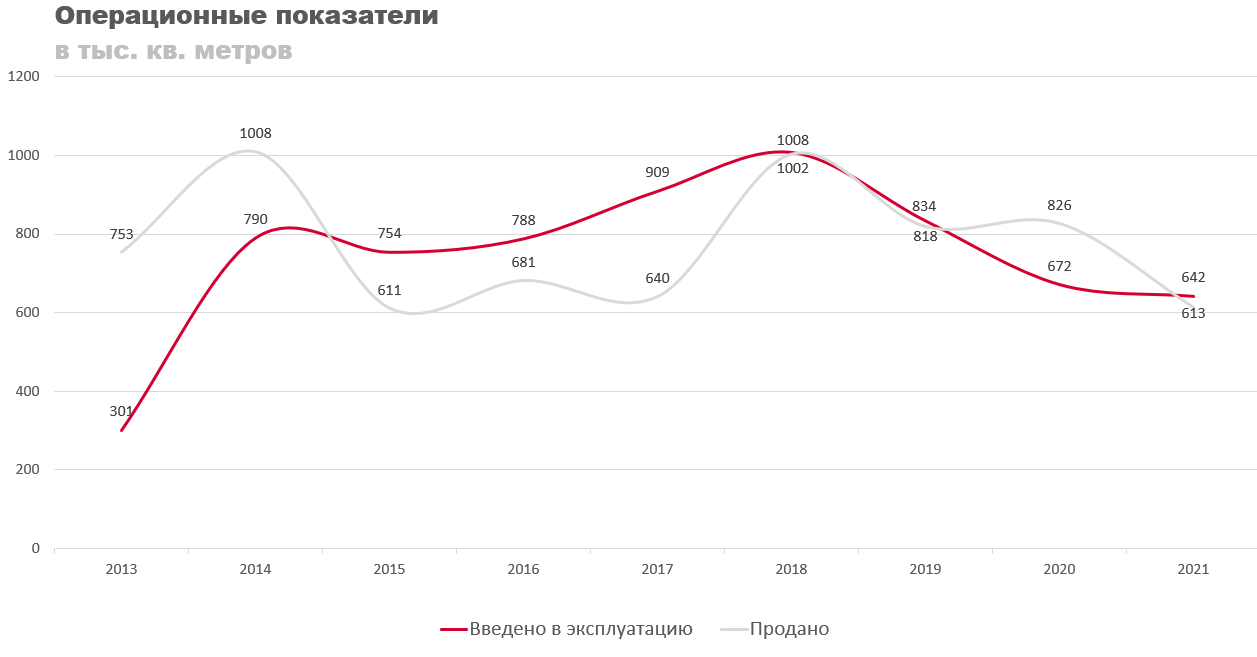

Объемы вводимой в эксплуатацию и продаваемой площади последние 3 года стагнируют. Если в 2018 было введено 1 000 тыс. кв. метров и столько же продано, то в 2021 году эти цифры упали на 40%, до 642 и 613 тыс. кв. м. соответственно.

Нормального ответа на вопрос почему так происходит я не нашел, но если судить по портфелю недвижимости, то скорее всего проблема кроется в реализации. С 2014 по 2019 год площадь проектов находящихся в продаже стабильно сокращалась, с 9 985 до 7 579 тыс. кв. м., но за последние два года восстановилась до 9 373 тыс. кв. м. Это говорит о том, что новые проекты ЛСР не покупают, следовательно, зачем строить еще, когда продажи не идут? Отсюда и сокращение в объемах вводимых в эксплуатацию площадей.

Почему их не покупают? Здесь конкретного ответа дать не могу. Можно порассуждать на тему падения реальных доходов населения, бесконечном росте цен на недвижимость или банально о ее качестве, но все это будут лишь спекуляции, так как конкретных данных нет.

Мое мнение — проблема комплексная. Она включает все выше приведенные пункты и тот факт, что доля элитной недвижимости и недвижимости бизнес класса в портфеле выросла с 13,4% в 2015 году до 37,8% в 2021 году. Продавать дорогостоящие проекты сложнее, поиск покупателя на них занимает больше времени, добавим к этому макроэкономические факторы и получим спад в объемах продаж. Скорее всего менеджмент сделал ставку не на тот сегмент.

Ниже можно увидеть текущую рыночную стоимость портфеля недвижимости ЛСР. В квадратных метрах она чуть больше, чем в 2015 году, но в рублях ее стоимость в 3,5 раза выше, 471 против 136 млрд рублей.

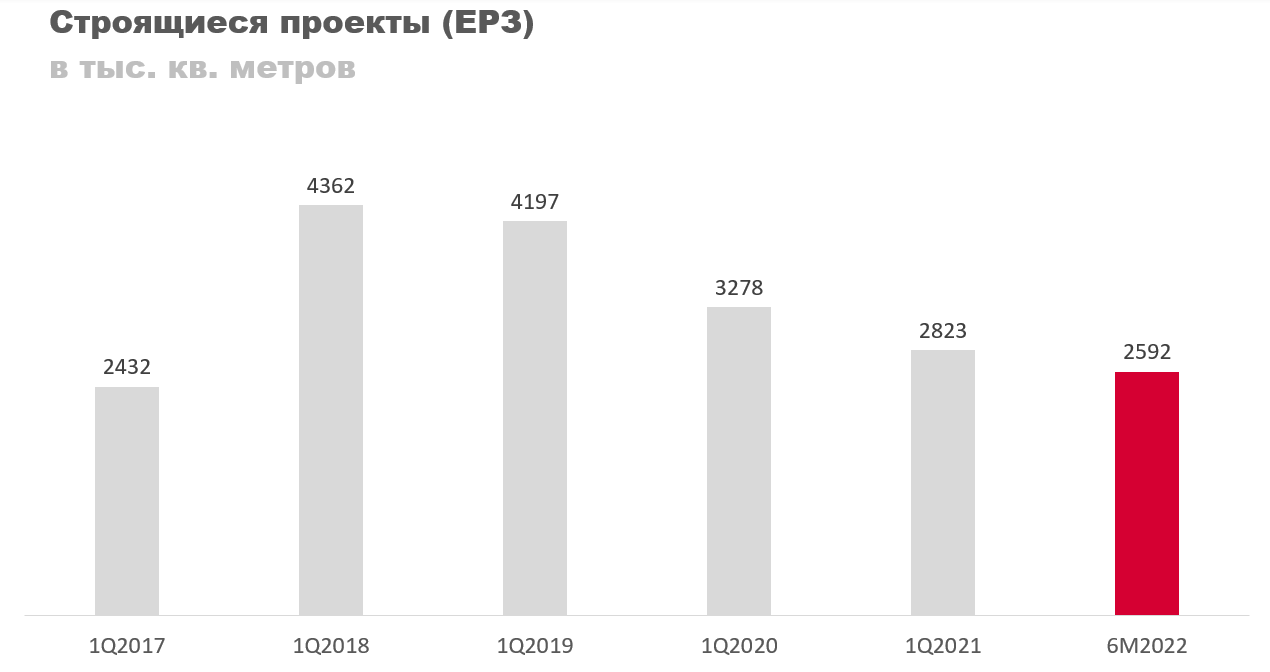

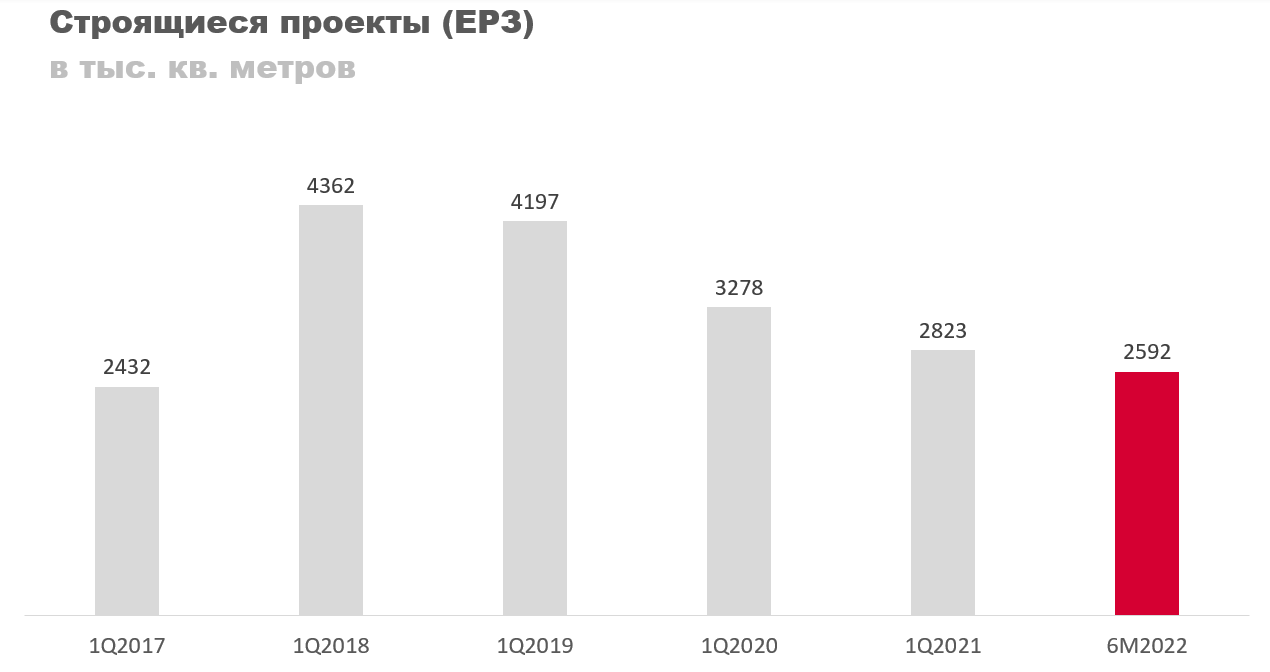

По данным ЕРЗ площадь строящихся проектов у ЛСР упала, сейчас она на треть меньше, чем в 2018 году, 2 592 против 4 362 тыс. кв. метров. У этой информации есть как негативная, так и позитивная сторона. Падение площади строящихся проектов угрожает потерей доли рынка. Если судить только по ней, то «Самолет» уже обогнал ЛСР и стал вторым крупнейшим девелопером в России. Другой момент, снижение объемов строительства означает уменьшение капитальных затрат, а это хорошая новость для тех, кто ждет дивиденды.

Как я понимаю, менеджмент старается не превышать объем чистой продаваемой площади в 10 000 тыс. кв. метров, сейчас мы находимся на отметке в 9 373 плюс 2592 строится. В текущей ситуации руководство может принять решение, что дальнейшее увеличение портфеля недвижимости нецелесообразно и сконцентрируются на продаже имеющихся активов. Это хорошо для денежных потоков и, как уже было сказано ранее, выплаты дивидендов.

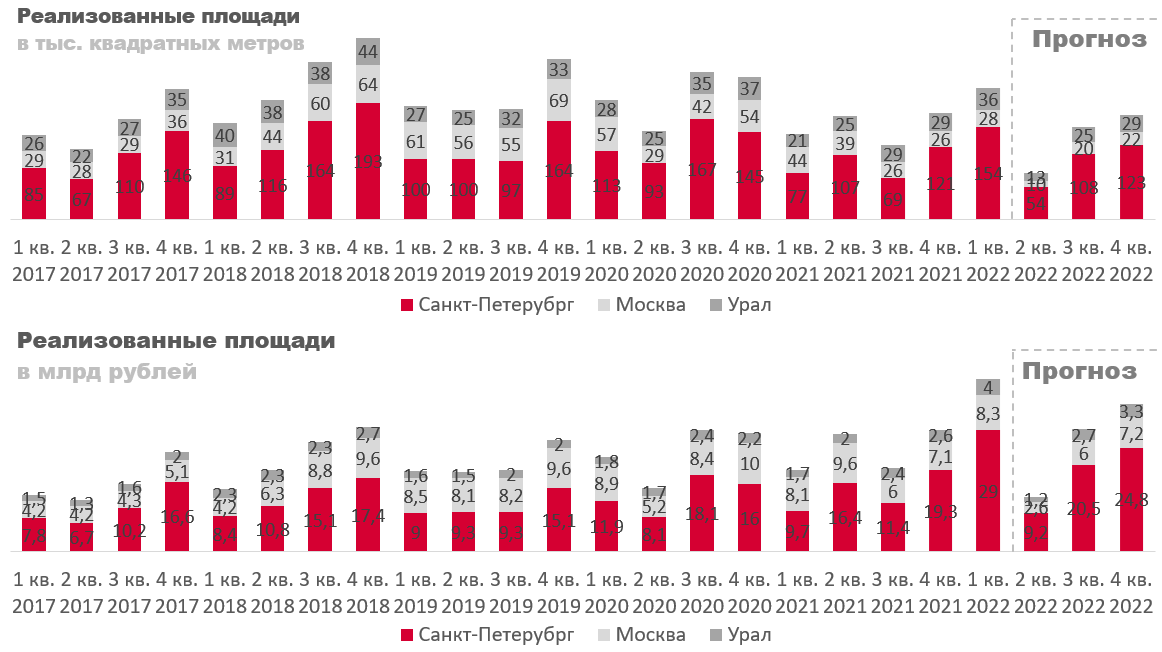

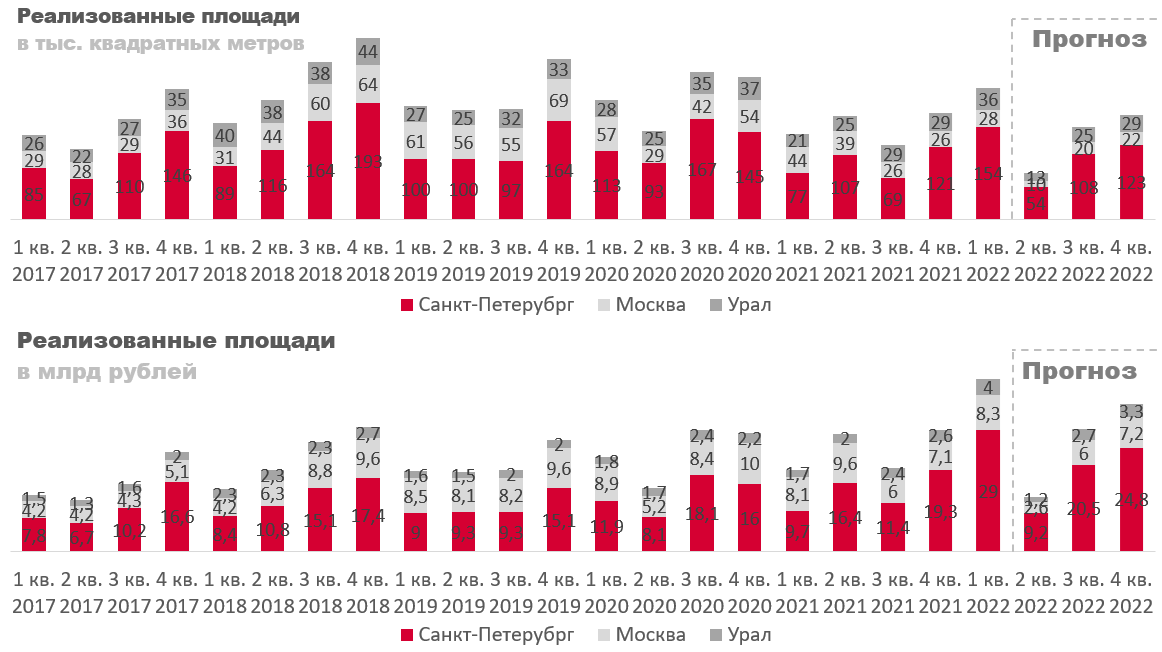

Несмотря на падение физического объема продаж, в денежном выражении выручка от строительства растет. Не так стабильно как хотелось бы, но растет. Основным ее источником является Санкт-Петербург, потом идут Москва и Урал. Последние годы доля Москвы растет, похоже менеджмент видит там перспективы.

LTM — last twelve months (последние 12 месяцев)

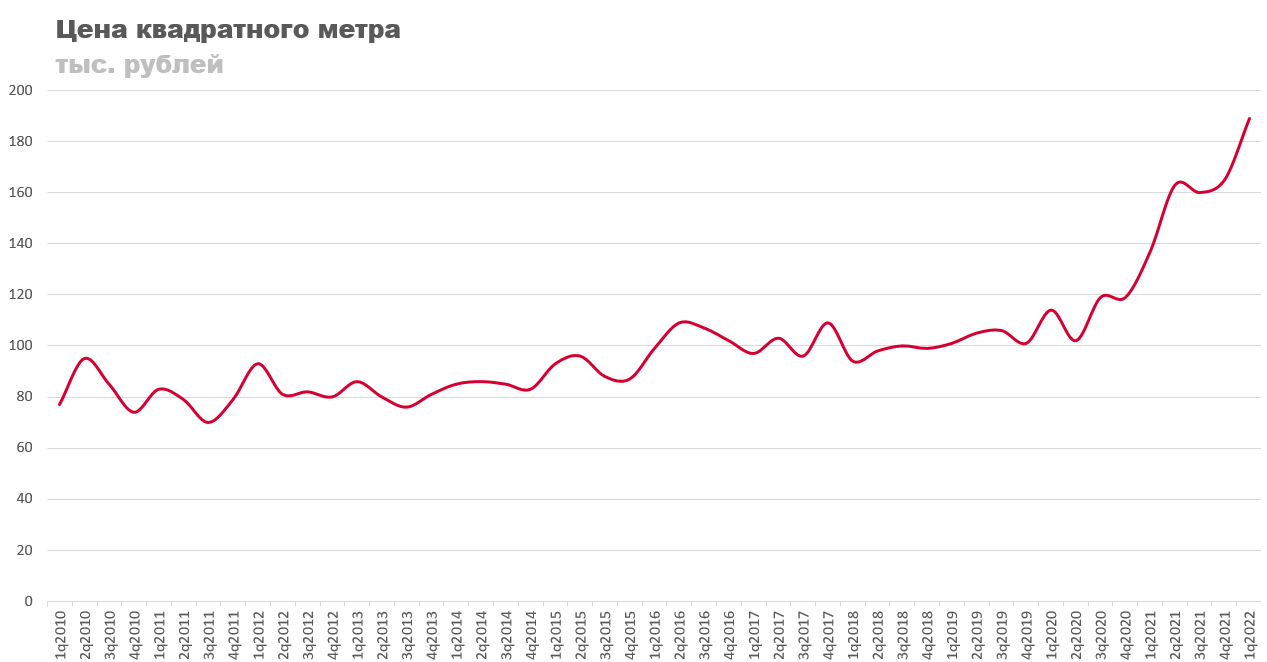

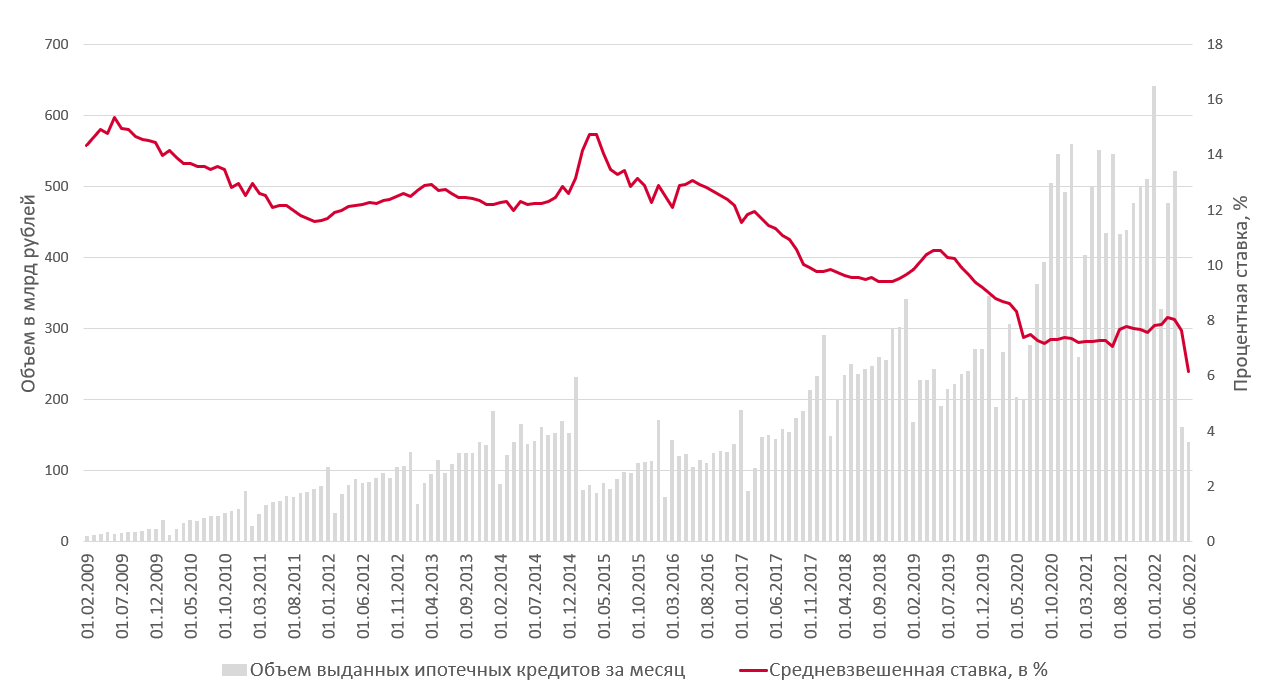

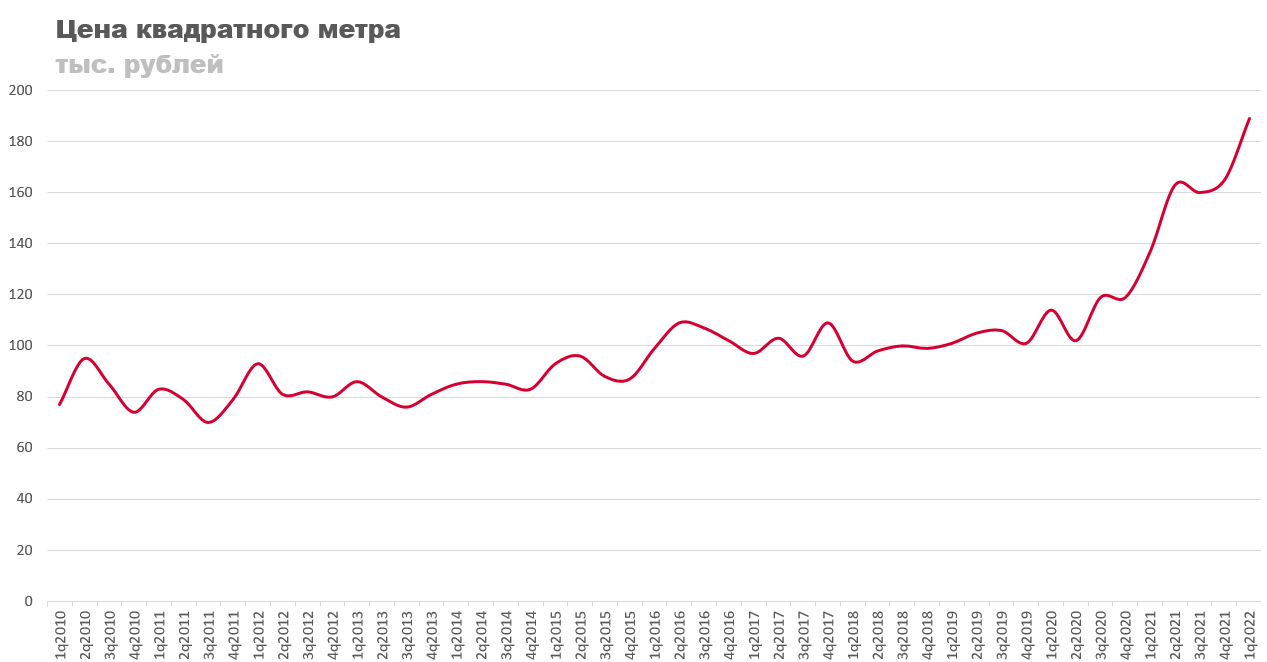

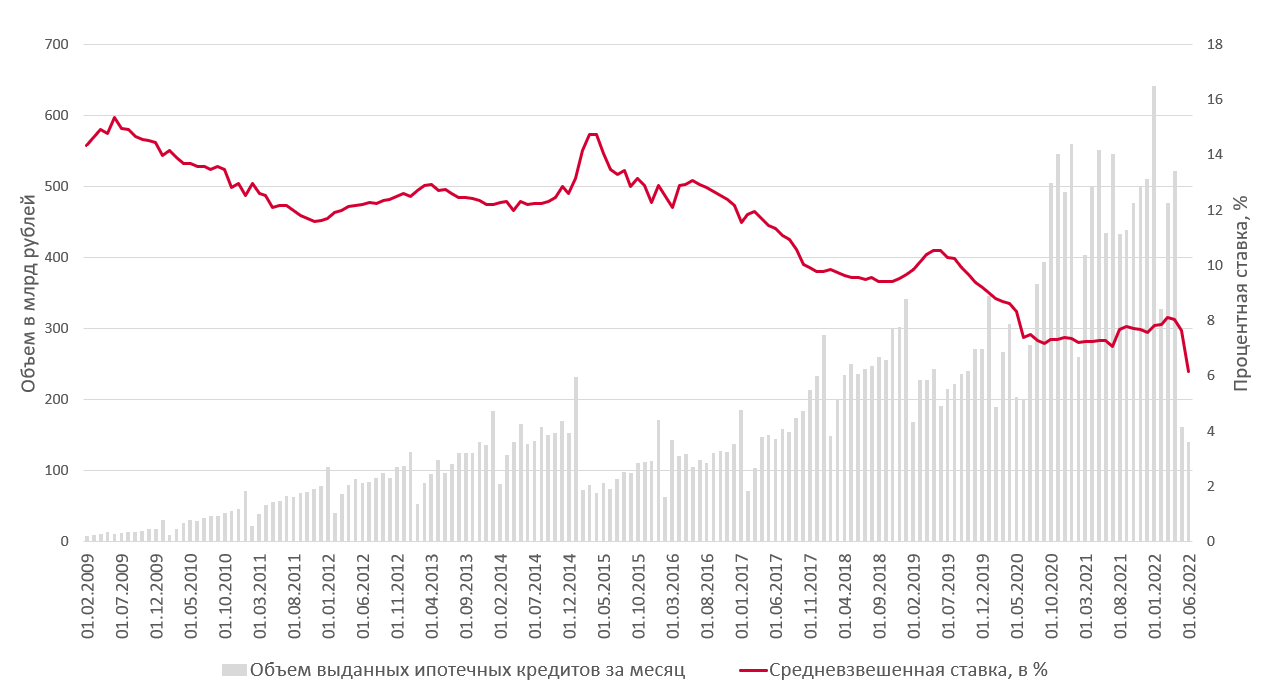

Увеличение денежного объема продаж происходит за счет компенсации выпадения физических объемов ростом цены квадратного метра проектов. С 2019 года она выросла со 100 до 189 тыс. рублей за квадратный метр. Отчасти это было вызвано увеличением доли элитного жилья, но основным фактором стала льготная ипотека. Без нее цены на недвижимость так быстро не росли бы, из-за чего у компании могли возникнуть проблемы.

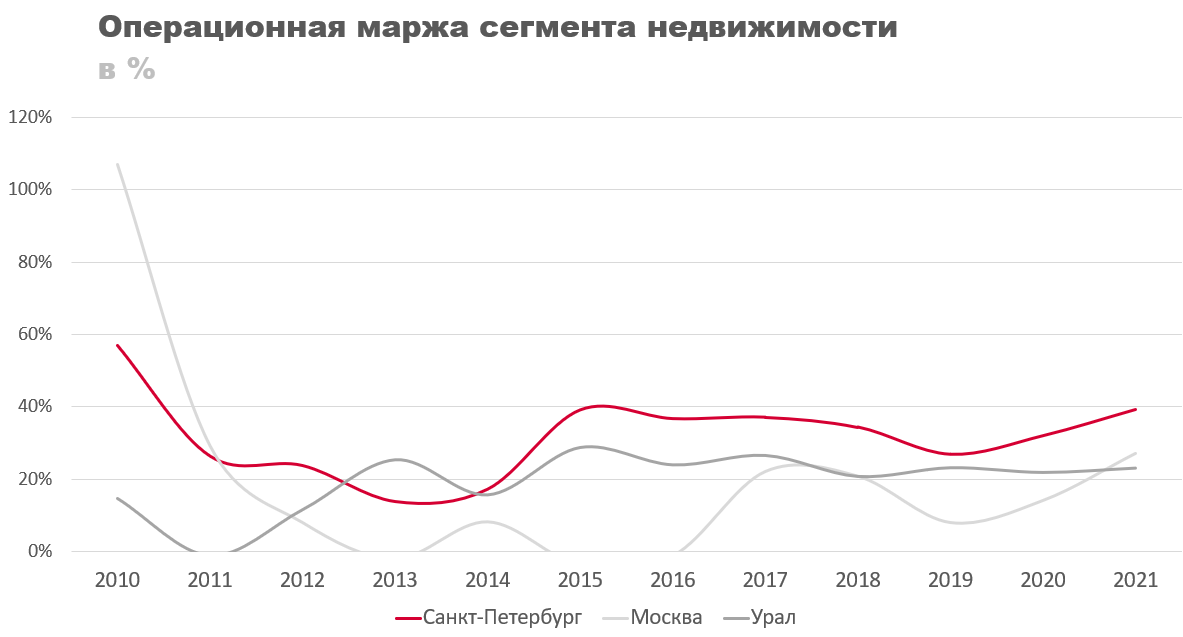

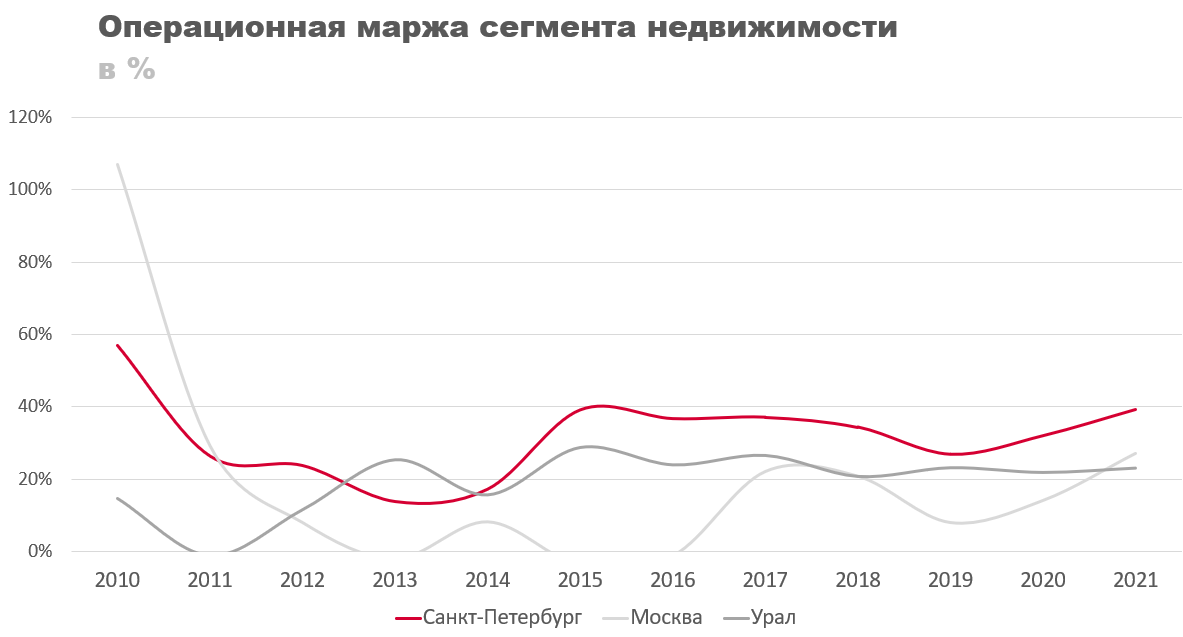

Самым высокодоходным регионом для ЛСР является Санкт-Петербург, его маржа держится в районе 30-40%. Затем идет Москва с их 21-30% и Урал 0-24%. Были периоды когда маржинальность у регионов уходила ниже 0, но это связано с тем, что компания тогда только выходила на рынки. Последние 5 лет все более менее стабильно.

В денежном выражении Санкт-Петербург ответственен за 70% операционной прибыли от сегмента строительство, на Москву приходится 24%, Урал — 6%. Увеличение объемов строительства в Санкт-Петербурге предпочтительней, так как маржа в этом регионе выше, этим менеджмент и занимается.

Операционные и финансовые показатели сегмента «Строительные материалы»

Перейдем к разбору второго направления бизнеса — производство и продажа строительных материалов. В физическом объеме больше всего продают щебень, песок и газобетон. Совокупно объемы продаж материалов держатся на одном и том же уровне, 15-20 тыс. куб. метров.

Примечание: кирпичи в штуках

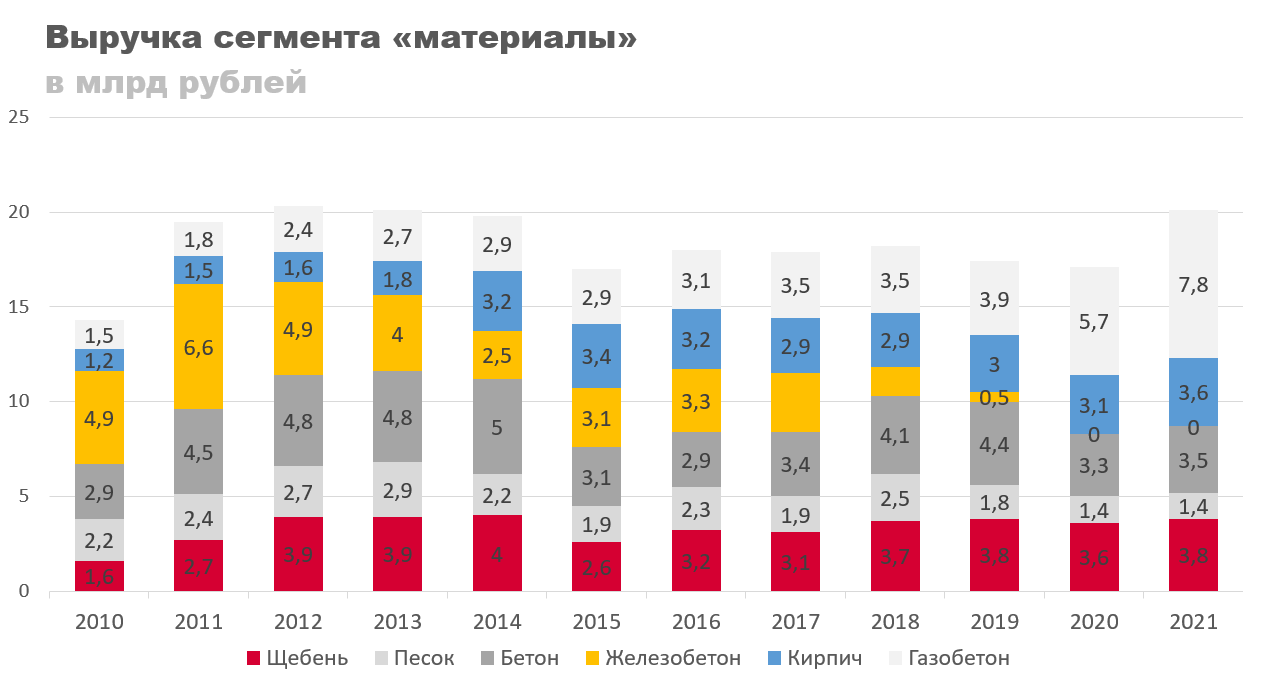

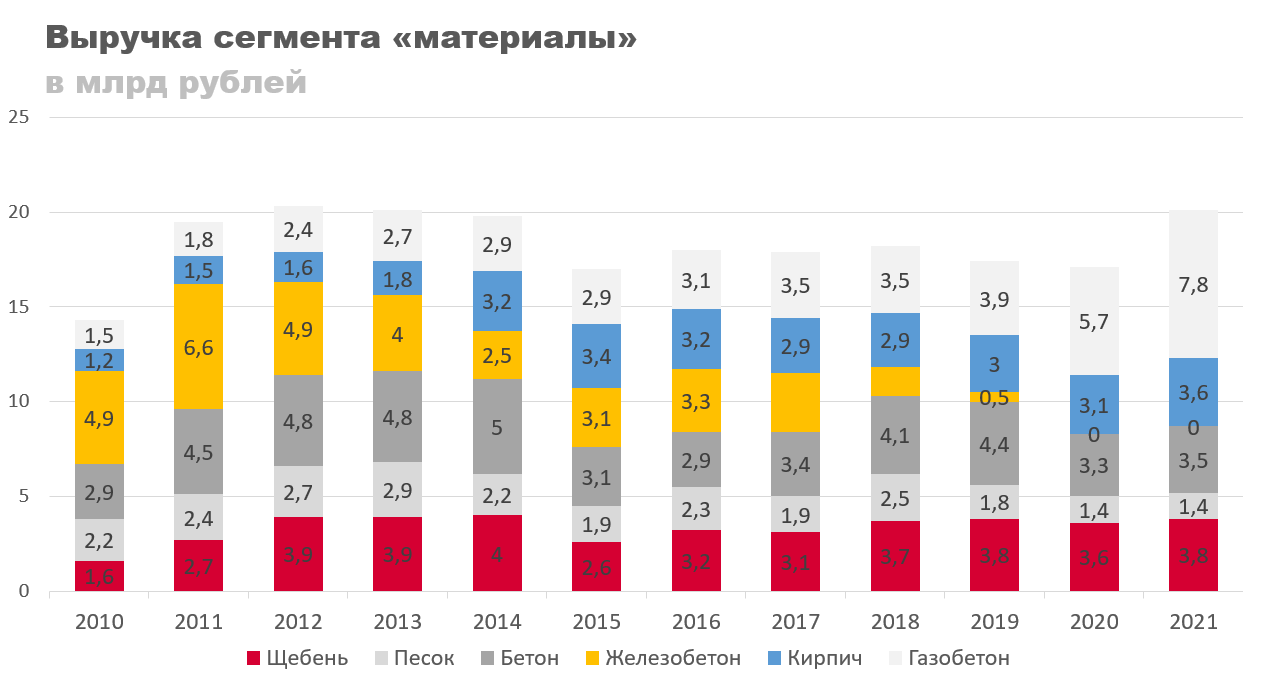

В денежном выражении основные доходы компании приносит газобетон, за 2021 год выручка с него составила 7,8 млрд рублей. На втором месте щебень — 3,8 млрд рублей, на третьем кирпич — 3,6 млрд рублей, на четвертом бетон — 3,5 млрд рублей. В целом сегмент строительных материалов стабильно приносит ЛСР порядка 17-20 млрд рублей выручки.

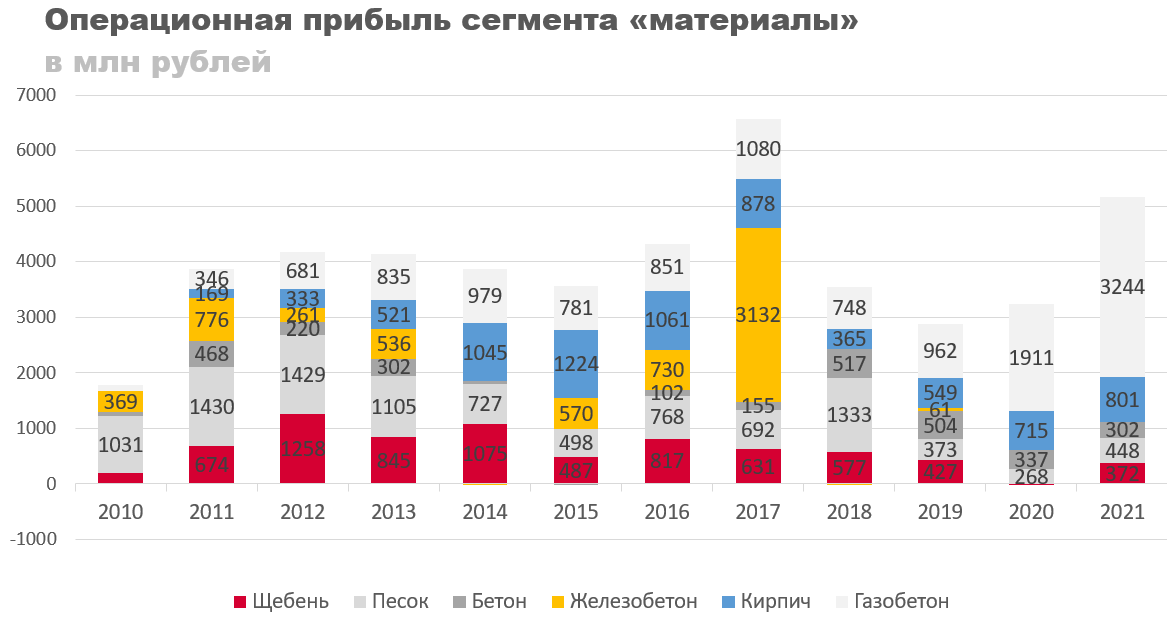

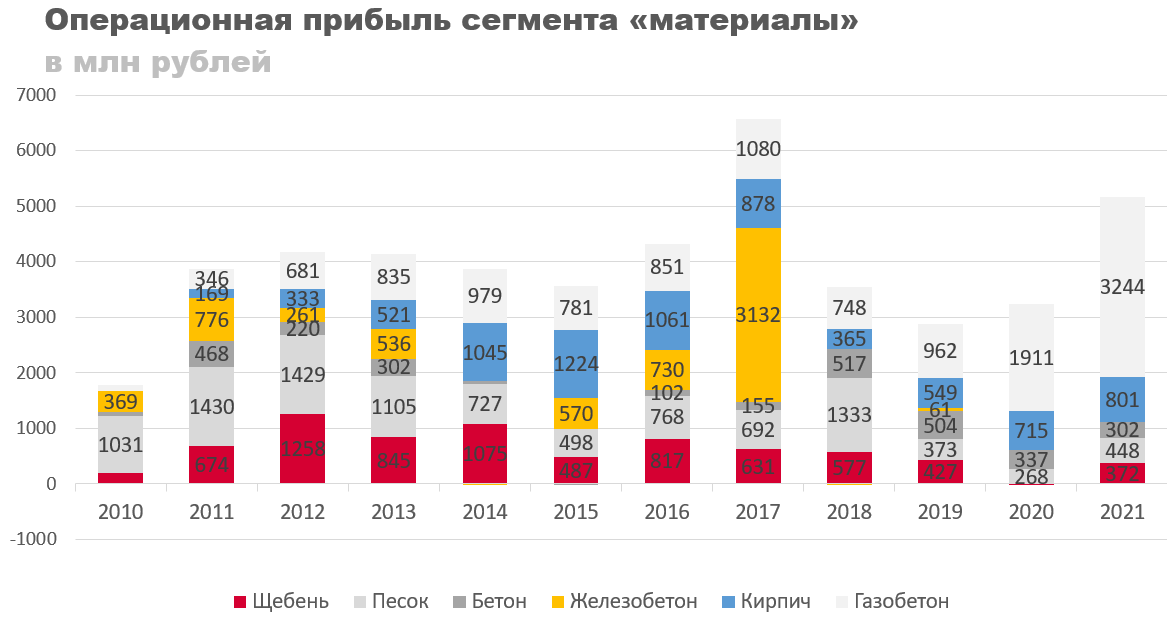

По операционной марже выгодней всего производство газобетона и песка, но физически объем наращивают только в первом. Интересны также кирпич и бетон, но маржа у них нестабильна. Шип железобетона в 2017 разовый, связан с большим объем продаж.

Ниже можно увидеть операционную прибыль по сегментам. Все в принципе также как в выручке, но из-за более высокой маржи кирпич здесь на втором месте.

Консолидированные показатели компании по МСФО

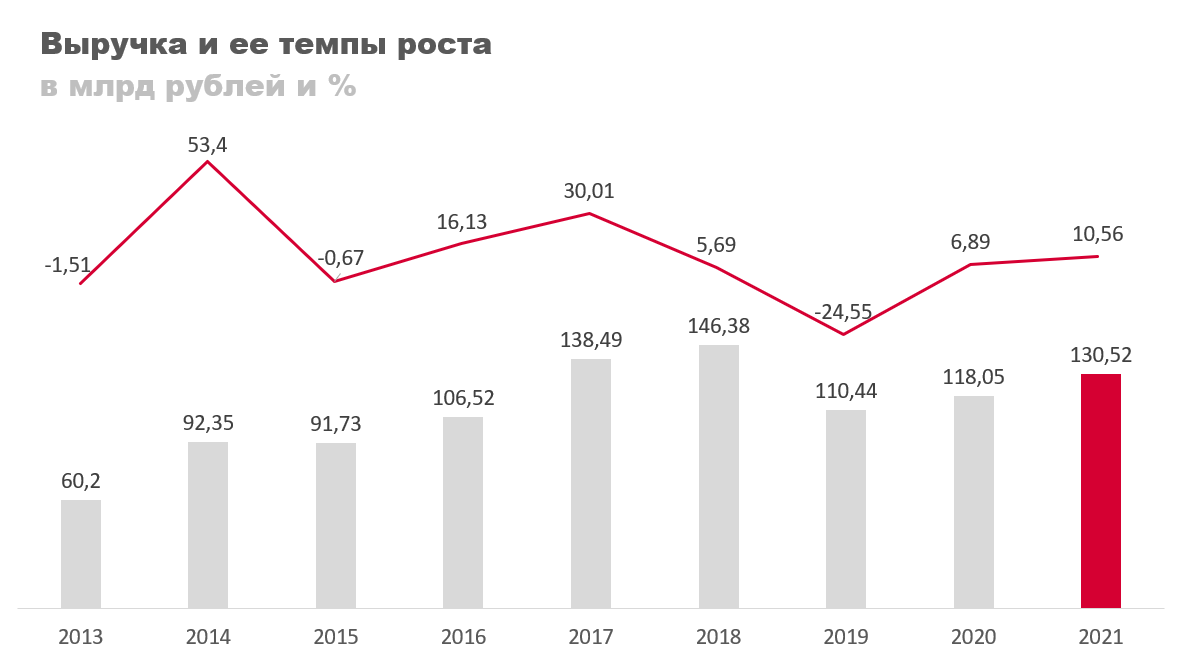

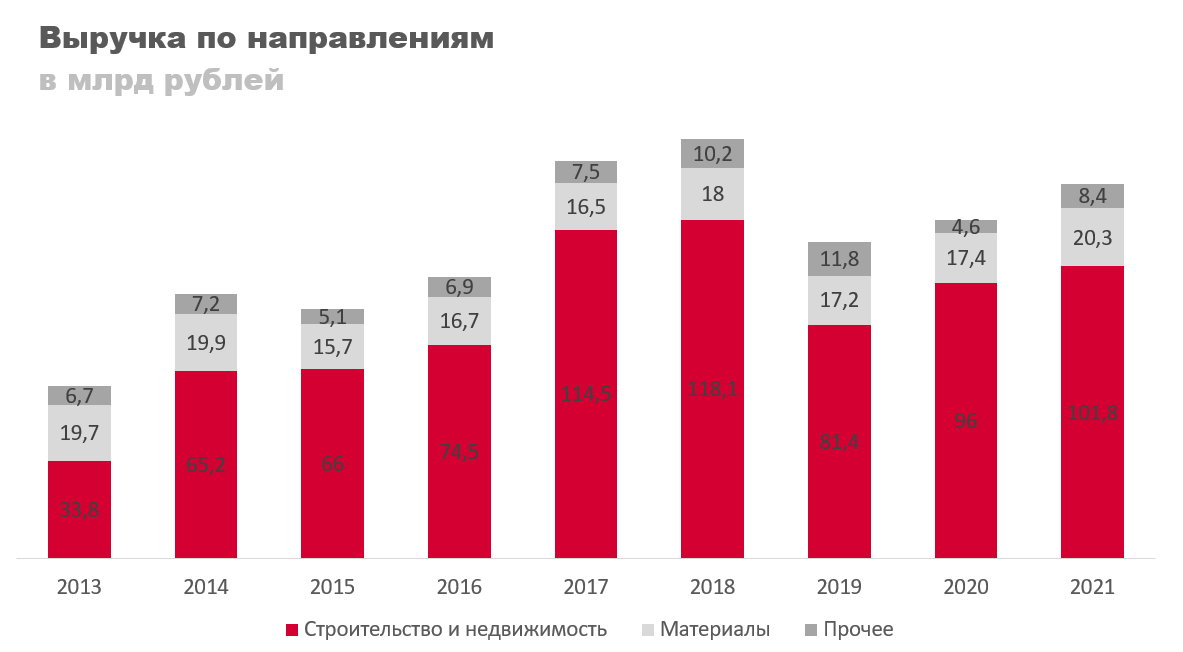

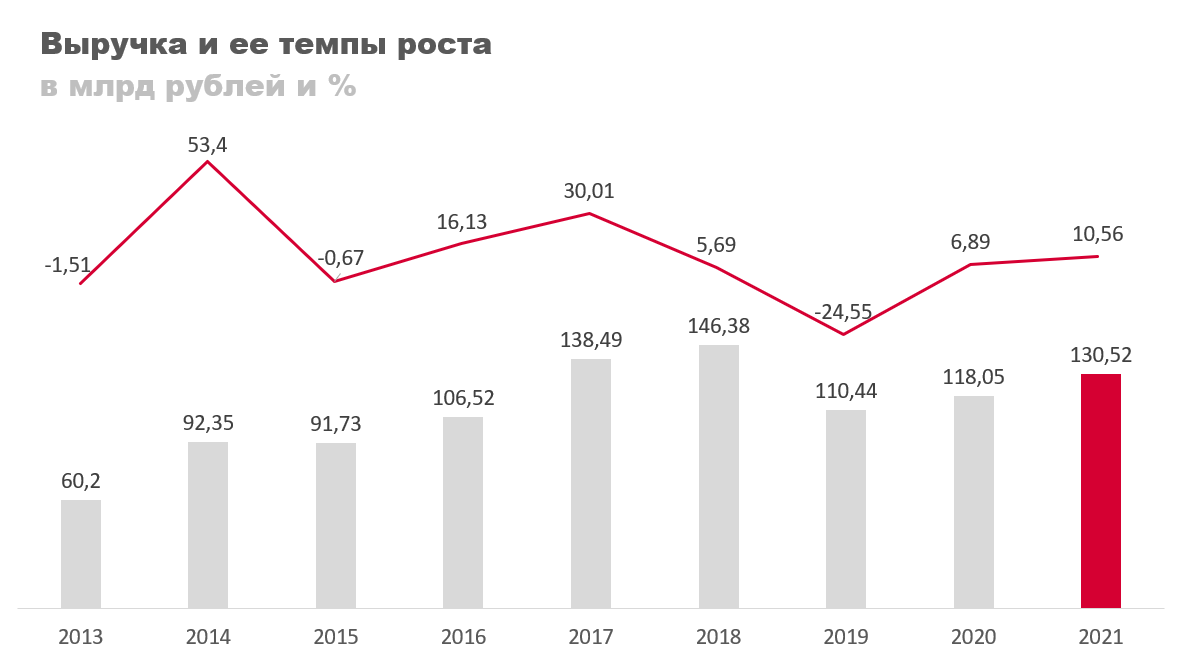

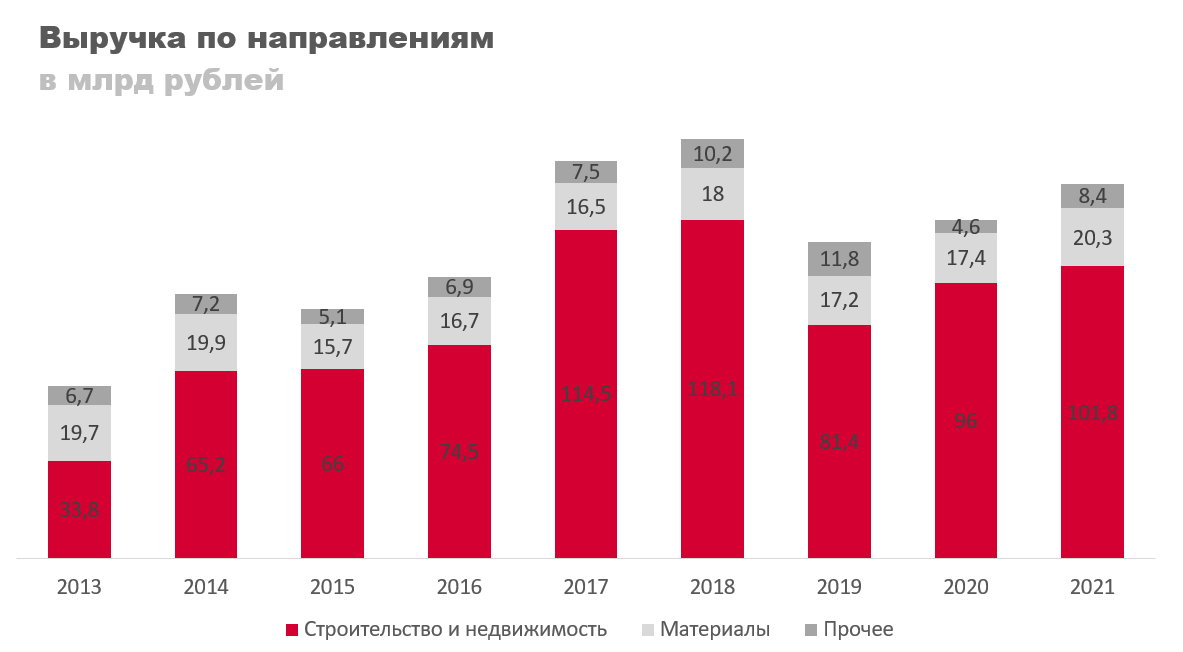

С 2013 по 2021 выручка ЛСР выросла с 60,2 до 130,5 млрд рублей, средние темпы роста (CAGR) составили 11% в год. Это немного, поэтому дальше при оценке компании я буду рассматривать ее как дивидендную корову.

Около 78% выручки приносит строительство, 15% — строительные материалы, 7% — прочее. Хоть доля второго сегмента и небольшая его стабильность поражает. Со строительством все сложнее, но если государство и дальше будет проводить программу льготной ипотеки, то выручка направления имеет хорошие шансы на рост.

Операционная маржа стабильно держится в районе 14-18%, 2021 год — исключение, вызванное резким ростом цен на жилье. На перспективу я бы закладывал, что маржа в среднем будет в районе 17%. Сомневаюсь, что льготная ипотека в текущих условиях породит очередной пузырь на рынке недвижимости, но если ставка по ней будет продолжать падать, то все возможно.

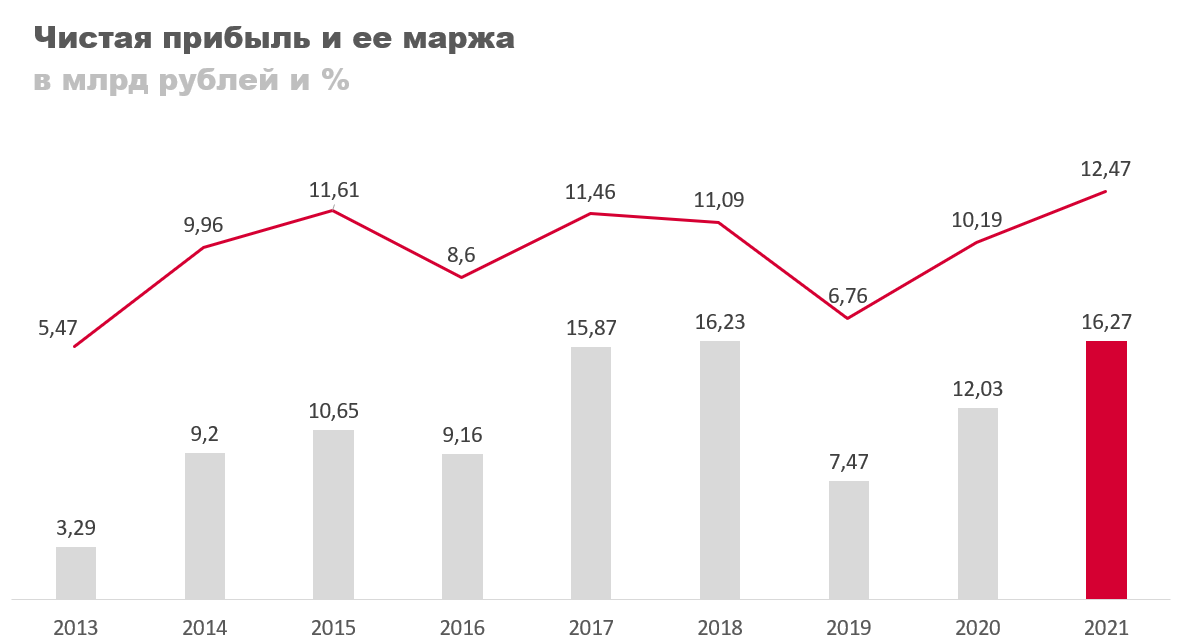

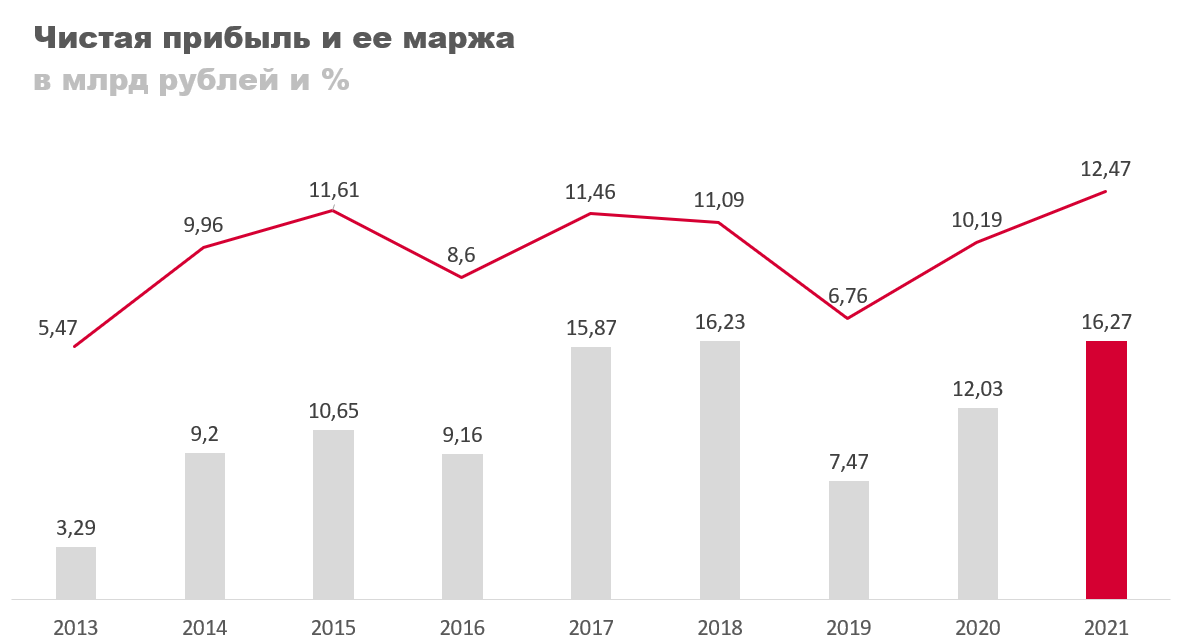

Маржа чистой прибыли ЛСР держится в районе 10%. За 2021 год заработали 16,27 млрд рублей, несмотря на 40% падение физических объемов продаж. Дивиденды выплачиваются исходя из чистой прибыли, поэтому это очень важный показатель. В 2022 году первый квартал у компании был хорошим, но вот результаты второго могут быть намного хуже. В целом я считаю, что начиная с 3 квартала финансовые показатели компании стабилизируются, и за год мы увидим более-менее достойный результат.

Долговая нагрузка у ЛСР небольшая, но в 2021 году можно наблюдать ее рост. Он был вызван привлечением банковских кредитов на сумму более 50 млрд и оттоком денежных средств на выплату дивидендов и выкуп акций. На мой взгляд, повышение долговой нагрузки разовое и связано с инвестициями в новые проекты, дальше оно будет сокращаться, но ее текущие высокое значение — аргумент в пользу сокращения коэффициента дивидендных выплат.

В 2021 году было выплачено 3,9 млрд рублей в качестве дивидендов — рекордно низкое значение за последние 8 лет, но если мы учтем еще деньги потраченные на выкуп акций, то на самом деле получится, что они заплатили под 100% чистой прибыли по МСФО. Анализируя динамику прошлых выплат, пришел к выводу, что компания старается платить не меньше 100% прибыли по РСБУ, но и не больше 100% по МСФО. Официальная дивидендная политика гласит, что на выплату должно быть направлено не меньше 20% ЧП по МСФО.

Оценка

Второй квартал у ЛСР скорее всего будет провальным. Это можно увидеть по объему выдаваемой ипотеки в России за апрель-май, он упал на 70%. Ставка тоже снизилась с 8% до 6%, но это произошло из-за того, что ипотеку в эти месяцы брали в основном льготники, так она была значительно выше. В худшем случае я рассматриваю падение продаж ЛСР на 65% кв/кв., в лучшем — на 33%, этот результат показал «Самолет» у себя в отчете за 5 месяцев.

Учитывая проблемы компании с реализацией, то в прогнозе иду по консервативному сценарию. Он подразумевает падение физических объемов продаж во втором квартале на 65% с их последующим восстановлением. По результатам 22 года в прогнозе будет реализовано 621 тыс. кв. метров, примерно на уровне прошлого года.

Что касается цен, то на мой взгляд, во втором квартале у застройщика можно будет наблюдать их коррекцию с последующим ростом до 200 тыс. рублей за квадрат. Напомню, что на конец 1 квартала средняя стоимость квадратного метра в проданных проектах составила 190 тыс. рублей.

С заложенным объемом продаж и ценами выручка по строительству за 2022 год выйдет в районе 124 млрд рублей, + 23% г/г. По сегменту строительных материалов закладываю среднее значение по выручке за последние 10 лет — 17 млрд рублей. Итого, прогнозная выручка ЛСР за 2022 год составит 141 млрд рублей +3,5% год к году.

По марже чистой прибыли ожидаю просадку из-за роста административных расходов и увеличении долговой нагрузки. В прогнозе чистая маржа упадет до 8,7%, чистая прибыль по итогу года составит 12,3 млрд рублей или 144 рубля на акцию (с учетом того, что сейчас их 85 285 103). Я считаю, что с такими результатами компания вполне может направить 40% от ЧП на дивиденды, это около 5 млрд, уровень 2020 года. Выйдет примерно 57 рублей на акцию. При требуемой доходности в 7,5% годовых (закладываю понижение ключевой ставки), прогнозная цена составит 760 рублей за акцию.

Могут, конечно, решить выплатить минимум по дивидендной политике, порядка 20%. Дивиденд в таком случае составит 28 рублей на акцию, что при требуемой доходности в 7,5% открывает потенциал для падения котировок на уровень 2009 года, в 340-380 рублей за акцию, но это маловероятный сценарий. Он подтвердится, если у компании все будет очень плохо и никакого восстановления продаж в третьем и четвертом квартале мы не увидим. Я такой вариант не рассматриваю. Мне более вероятным кажется сохранение текущего уровня продаж с небольшим ростом цен и ухудшении маржи, что с текущей недооценкой акций открывает потенциал для роста до 760 рублей.

На 15.07.22 акции торгуются по цене в 530 рублей за бумагу, потенциальная доходность в таком случае составляет 43% годовых. Разумеется, если предполагать, что в 2023 или 2024 году компания снова начнет выплачивать по 8 млрд рублей на дивиденды, то котировки могут вырасти и до 1200 рублей за акцию, но в текущих условиях на такой долгий период пока прогнозировать не хочется. Да и пока долговая нагрузка держится на высоком уровне щедрых дивидендов я бы не ждал.

В общем, текущий уровень цен кажется привлекательным с точки зрения потенциального падения и роста. При покупке рискуем потерять около 28%, 530 до 380, а потенциальный заработок составляет 43%, с 530 до 760. Есть также вероятность выхода на прежний уровень выплат, что с текущим уровней цен обещает 126% годовых, но я бы пока так далеко не заглядывал. Пусть выйдут данные по объемам выданной ипотеки в июне-июле и уже тогда можно смотреть.

Заключение

ЛСР — второй по величине застройщик в России. Операционные показатели компании стагнируют последние 3 года, но высокие цены на недвижимость это компенсируют, что позволяет увеличивать свои доходы. В 2022 году ЛСР предстоит столкнуться с падением объемов продаж, которые впоследствии им придется восстанавливать. На мой взгляд, с гос. поддержкой задача посильная, но из-за высокой инфляции и увеличения долговой нагрузки маржа снизится. В прогнозе на 22 год ожидаю падение чистой прибыли до 12,3 млрд рублей, что при 40% выплате дает 57 рублей на акцию. Основной аргумент к понижению коэффициента выплат — высокая долговая нагрузка, к повышению — падение объема инвестиций в новые проекты. На мой взгляд, они друг друга компенсируют, что позволяет ожидать выплат на уровне 2020 года, 5 млрд рублей или, как уже было сказано, 57 рублей на акцию.

Разумеется риски падения котировок в текущей напряженной политической обстановке сохраняются, но потенциальный доход по ним их перекрывает. Можно сказать, что акции ЛСР это низкий риск и высокая доходность. Тем не менее осторожность пока я бы сохранял. Следует дождаться данных ЦБ об объемах выданной ипотеки и от них уже исходить. Скорее всего данные за июнь выйдут где-то 30 июля, этот момент позже прокомментирую.

Таргет по акциям ставлю 760 рублей, потенциал 43%.

P.S. Спасибо Анатолию Полубояринову за макроэкономические данные

О компании

Группа ЛСР — второй по величине застройщик в России. Основная деятельность — строительство и продажа жилой недвижимости, компания реализует проекты как в массовом сегменте, так и в элитном. Помимо этого ЛСР занимается добычей и производством строительных материалов: песка, гранитного щебня, бетона, газобетона и кирпича. Основной бизнес сконцентрирован в Санкт-Петербурге и Ленобласти, затем идут Москва, Московская область и Екатеринбург. С недавнего времени стали также потихоньку пробираться в Краснодарский край, но результаты в этом регионе пока не значительны. Занимаемые компанией рынки являются ключевыми, спрос на недвижимость в этих регионах огромный, что порождает бесконечный рост цен даже на фоне экономической нестабильности. Это в свою очередь делает бизнес более устойчивым и привлекательным.

Главным акционером и основателем является А.Ю. Молчанов, ему принадлежит 55,54% акционерного капитала, 26,79% находится в свободном обращении, остальное распределено между менеджментом и дочками компании. На конец 2021 года у компании числится 103 030 215 выпущенных акций, из которых 17 745 112 было выкуплено. У выкупленных акций нет прав голоса и по ним не будут начисляться дивиденды. Это значит, что при аналогичном распределении прибыли дивиденд на одну акцию теперь будет больше, так как их общее количество сократилось до 85 285 103.

Операционные и финансовые показатели сегмента «Строительство и недвижимость»

Объемы вводимой в эксплуатацию и продаваемой площади последние 3 года стагнируют. Если в 2018 было введено 1 000 тыс. кв. метров и столько же продано, то в 2021 году эти цифры упали на 40%, до 642 и 613 тыс. кв. м. соответственно.

Нормального ответа на вопрос почему так происходит я не нашел, но если судить по портфелю недвижимости, то скорее всего проблема кроется в реализации. С 2014 по 2019 год площадь проектов находящихся в продаже стабильно сокращалась, с 9 985 до 7 579 тыс. кв. м., но за последние два года восстановилась до 9 373 тыс. кв. м. Это говорит о том, что новые проекты ЛСР не покупают, следовательно, зачем строить еще, когда продажи не идут? Отсюда и сокращение в объемах вводимых в эксплуатацию площадей.

Почему их не покупают? Здесь конкретного ответа дать не могу. Можно порассуждать на тему падения реальных доходов населения, бесконечном росте цен на недвижимость или банально о ее качестве, но все это будут лишь спекуляции, так как конкретных данных нет.

Мое мнение — проблема комплексная. Она включает все выше приведенные пункты и тот факт, что доля элитной недвижимости и недвижимости бизнес класса в портфеле выросла с 13,4% в 2015 году до 37,8% в 2021 году. Продавать дорогостоящие проекты сложнее, поиск покупателя на них занимает больше времени, добавим к этому макроэкономические факторы и получим спад в объемах продаж. Скорее всего менеджмент сделал ставку не на тот сегмент.

Ниже можно увидеть текущую рыночную стоимость портфеля недвижимости ЛСР. В квадратных метрах она чуть больше, чем в 2015 году, но в рублях ее стоимость в 3,5 раза выше, 471 против 136 млрд рублей.

По данным ЕРЗ площадь строящихся проектов у ЛСР упала, сейчас она на треть меньше, чем в 2018 году, 2 592 против 4 362 тыс. кв. метров. У этой информации есть как негативная, так и позитивная сторона. Падение площади строящихся проектов угрожает потерей доли рынка. Если судить только по ней, то «Самолет» уже обогнал ЛСР и стал вторым крупнейшим девелопером в России. Другой момент, снижение объемов строительства означает уменьшение капитальных затрат, а это хорошая новость для тех, кто ждет дивиденды.

Как я понимаю, менеджмент старается не превышать объем чистой продаваемой площади в 10 000 тыс. кв. метров, сейчас мы находимся на отметке в 9 373 плюс 2592 строится. В текущей ситуации руководство может принять решение, что дальнейшее увеличение портфеля недвижимости нецелесообразно и сконцентрируются на продаже имеющихся активов. Это хорошо для денежных потоков и, как уже было сказано ранее, выплаты дивидендов.

Несмотря на падение физического объема продаж, в денежном выражении выручка от строительства растет. Не так стабильно как хотелось бы, но растет. Основным ее источником является Санкт-Петербург, потом идут Москва и Урал. Последние годы доля Москвы растет, похоже менеджмент видит там перспективы.

LTM — last twelve months (последние 12 месяцев)

Увеличение денежного объема продаж происходит за счет компенсации выпадения физических объемов ростом цены квадратного метра проектов. С 2019 года она выросла со 100 до 189 тыс. рублей за квадратный метр. Отчасти это было вызвано увеличением доли элитного жилья, но основным фактором стала льготная ипотека. Без нее цены на недвижимость так быстро не росли бы, из-за чего у компании могли возникнуть проблемы.

Самым высокодоходным регионом для ЛСР является Санкт-Петербург, его маржа держится в районе 30-40%. Затем идет Москва с их 21-30% и Урал 0-24%. Были периоды когда маржинальность у регионов уходила ниже 0, но это связано с тем, что компания тогда только выходила на рынки. Последние 5 лет все более менее стабильно.

В денежном выражении Санкт-Петербург ответственен за 70% операционной прибыли от сегмента строительство, на Москву приходится 24%, Урал — 6%. Увеличение объемов строительства в Санкт-Петербурге предпочтительней, так как маржа в этом регионе выше, этим менеджмент и занимается.

Операционные и финансовые показатели сегмента «Строительные материалы»

Перейдем к разбору второго направления бизнеса — производство и продажа строительных материалов. В физическом объеме больше всего продают щебень, песок и газобетон. Совокупно объемы продаж материалов держатся на одном и том же уровне, 15-20 тыс. куб. метров.

Примечание: кирпичи в штуках

В денежном выражении основные доходы компании приносит газобетон, за 2021 год выручка с него составила 7,8 млрд рублей. На втором месте щебень — 3,8 млрд рублей, на третьем кирпич — 3,6 млрд рублей, на четвертом бетон — 3,5 млрд рублей. В целом сегмент строительных материалов стабильно приносит ЛСР порядка 17-20 млрд рублей выручки.

По операционной марже выгодней всего производство газобетона и песка, но физически объем наращивают только в первом. Интересны также кирпич и бетон, но маржа у них нестабильна. Шип железобетона в 2017 разовый, связан с большим объем продаж.

Ниже можно увидеть операционную прибыль по сегментам. Все в принципе также как в выручке, но из-за более высокой маржи кирпич здесь на втором месте.

Консолидированные показатели компании по МСФО

С 2013 по 2021 выручка ЛСР выросла с 60,2 до 130,5 млрд рублей, средние темпы роста (CAGR) составили 11% в год. Это немного, поэтому дальше при оценке компании я буду рассматривать ее как дивидендную корову.

Около 78% выручки приносит строительство, 15% — строительные материалы, 7% — прочее. Хоть доля второго сегмента и небольшая его стабильность поражает. Со строительством все сложнее, но если государство и дальше будет проводить программу льготной ипотеки, то выручка направления имеет хорошие шансы на рост.

Операционная маржа стабильно держится в районе 14-18%, 2021 год — исключение, вызванное резким ростом цен на жилье. На перспективу я бы закладывал, что маржа в среднем будет в районе 17%. Сомневаюсь, что льготная ипотека в текущих условиях породит очередной пузырь на рынке недвижимости, но если ставка по ней будет продолжать падать, то все возможно.

Маржа чистой прибыли ЛСР держится в районе 10%. За 2021 год заработали 16,27 млрд рублей, несмотря на 40% падение физических объемов продаж. Дивиденды выплачиваются исходя из чистой прибыли, поэтому это очень важный показатель. В 2022 году первый квартал у компании был хорошим, но вот результаты второго могут быть намного хуже. В целом я считаю, что начиная с 3 квартала финансовые показатели компании стабилизируются, и за год мы увидим более-менее достойный результат.

Долговая нагрузка у ЛСР небольшая, но в 2021 году можно наблюдать ее рост. Он был вызван привлечением банковских кредитов на сумму более 50 млрд и оттоком денежных средств на выплату дивидендов и выкуп акций. На мой взгляд, повышение долговой нагрузки разовое и связано с инвестициями в новые проекты, дальше оно будет сокращаться, но ее текущие высокое значение — аргумент в пользу сокращения коэффициента дивидендных выплат.

В 2021 году было выплачено 3,9 млрд рублей в качестве дивидендов — рекордно низкое значение за последние 8 лет, но если мы учтем еще деньги потраченные на выкуп акций, то на самом деле получится, что они заплатили под 100% чистой прибыли по МСФО. Анализируя динамику прошлых выплат, пришел к выводу, что компания старается платить не меньше 100% прибыли по РСБУ, но и не больше 100% по МСФО. Официальная дивидендная политика гласит, что на выплату должно быть направлено не меньше 20% ЧП по МСФО.

Оценка

Второй квартал у ЛСР скорее всего будет провальным. Это можно увидеть по объему выдаваемой ипотеки в России за апрель-май, он упал на 70%. Ставка тоже снизилась с 8% до 6%, но это произошло из-за того, что ипотеку в эти месяцы брали в основном льготники, так она была значительно выше. В худшем случае я рассматриваю падение продаж ЛСР на 65% кв/кв., в лучшем — на 33%, этот результат показал «Самолет» у себя в отчете за 5 месяцев.

Учитывая проблемы компании с реализацией, то в прогнозе иду по консервативному сценарию. Он подразумевает падение физических объемов продаж во втором квартале на 65% с их последующим восстановлением. По результатам 22 года в прогнозе будет реализовано 621 тыс. кв. метров, примерно на уровне прошлого года.

Что касается цен, то на мой взгляд, во втором квартале у застройщика можно будет наблюдать их коррекцию с последующим ростом до 200 тыс. рублей за квадрат. Напомню, что на конец 1 квартала средняя стоимость квадратного метра в проданных проектах составила 190 тыс. рублей.

С заложенным объемом продаж и ценами выручка по строительству за 2022 год выйдет в районе 124 млрд рублей, + 23% г/г. По сегменту строительных материалов закладываю среднее значение по выручке за последние 10 лет — 17 млрд рублей. Итого, прогнозная выручка ЛСР за 2022 год составит 141 млрд рублей +3,5% год к году.

По марже чистой прибыли ожидаю просадку из-за роста административных расходов и увеличении долговой нагрузки. В прогнозе чистая маржа упадет до 8,7%, чистая прибыль по итогу года составит 12,3 млрд рублей или 144 рубля на акцию (с учетом того, что сейчас их 85 285 103). Я считаю, что с такими результатами компания вполне может направить 40% от ЧП на дивиденды, это около 5 млрд, уровень 2020 года. Выйдет примерно 57 рублей на акцию. При требуемой доходности в 7,5% годовых (закладываю понижение ключевой ставки), прогнозная цена составит 760 рублей за акцию.

Могут, конечно, решить выплатить минимум по дивидендной политике, порядка 20%. Дивиденд в таком случае составит 28 рублей на акцию, что при требуемой доходности в 7,5% открывает потенциал для падения котировок на уровень 2009 года, в 340-380 рублей за акцию, но это маловероятный сценарий. Он подтвердится, если у компании все будет очень плохо и никакого восстановления продаж в третьем и четвертом квартале мы не увидим. Я такой вариант не рассматриваю. Мне более вероятным кажется сохранение текущего уровня продаж с небольшим ростом цен и ухудшении маржи, что с текущей недооценкой акций открывает потенциал для роста до 760 рублей.

На 15.07.22 акции торгуются по цене в 530 рублей за бумагу, потенциальная доходность в таком случае составляет 43% годовых. Разумеется, если предполагать, что в 2023 или 2024 году компания снова начнет выплачивать по 8 млрд рублей на дивиденды, то котировки могут вырасти и до 1200 рублей за акцию, но в текущих условиях на такой долгий период пока прогнозировать не хочется. Да и пока долговая нагрузка держится на высоком уровне щедрых дивидендов я бы не ждал.

В общем, текущий уровень цен кажется привлекательным с точки зрения потенциального падения и роста. При покупке рискуем потерять около 28%, 530 до 380, а потенциальный заработок составляет 43%, с 530 до 760. Есть также вероятность выхода на прежний уровень выплат, что с текущим уровней цен обещает 126% годовых, но я бы пока так далеко не заглядывал. Пусть выйдут данные по объемам выданной ипотеки в июне-июле и уже тогда можно смотреть.

Заключение

ЛСР — второй по величине застройщик в России. Операционные показатели компании стагнируют последние 3 года, но высокие цены на недвижимость это компенсируют, что позволяет увеличивать свои доходы. В 2022 году ЛСР предстоит столкнуться с падением объемов продаж, которые впоследствии им придется восстанавливать. На мой взгляд, с гос. поддержкой задача посильная, но из-за высокой инфляции и увеличения долговой нагрузки маржа снизится. В прогнозе на 22 год ожидаю падение чистой прибыли до 12,3 млрд рублей, что при 40% выплате дает 57 рублей на акцию. Основной аргумент к понижению коэффициента выплат — высокая долговая нагрузка, к повышению — падение объема инвестиций в новые проекты. На мой взгляд, они друг друга компенсируют, что позволяет ожидать выплат на уровне 2020 года, 5 млрд рублей или, как уже было сказано, 57 рублей на акцию.

Разумеется риски падения котировок в текущей напряженной политической обстановке сохраняются, но потенциальный доход по ним их перекрывает. Можно сказать, что акции ЛСР это низкий риск и высокая доходность. Тем не менее осторожность пока я бы сохранял. Следует дождаться данных ЦБ об объемах выданной ипотеки и от них уже исходить. Скорее всего данные за июнь выйдут где-то 30 июля, этот момент позже прокомментирую.

Таргет по акциям ставлю 760 рублей, потенциал 43%.

P.S. Спасибо Анатолию Полубояринову за макроэкономические данные

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба