19 июля 2022 Открытие Сыроваткин Олег

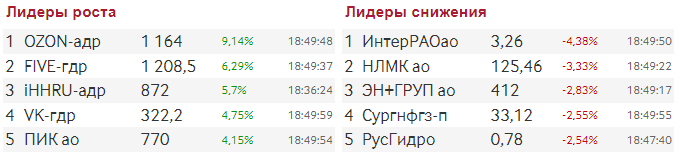

В понедельник рынок акций РФ показал в целом нейтральную динамику: индекс Мосбиржи снизился на 0,62% до 2 096,42 п., а индекс РТС вырос на те же 0,62% до 1 168,73 п. Разница в их динамике была обусловлена снижением курса доллара к рублю.

График индекса Мосбиржи. Источник: TradingView

В плюсе закрылись 4 отраслевых индекса, в минусе — 6. Наилучшую динамику показали ИТ-компании (+4,18%), строители (+4,14%) и потребительский сектор (+1,54%). Наихудшую — металлы/добыча (-1,56%), химия/нефтехимия (-0,91%) и нефть/газ (-0,71%). Можно отметить, что в аутсайдерах оказались сектора, связанные с экспортом: на них давил растущий рубль.

Мы уже отмечали, что по мере закрытия российской экономики все более важную роль на рынке акций страны начинают играть правительственные инициативы. В частности, во второй половине июня резко выросли сектора строительства и ИТ благодаря госпрограммам поддержки данных отраслей. Последние три недели эти сектора консолидировались и сегодня возобновили рост. Здесь инвесторам стоит присмотреться к акциям Positive Technologies, OZON, ГК «Самолет» и, возможно, «Яндекс». По первым трем бумагам у нас есть актуальные инвестидеи.

На открытии сессии индексы попытались продолжить начатый в пятницу рост, но запал покупателей иссяк в первый же час торгов, и в дальнейшем динамика индексов определялась движениями курса рубля. Подобное поведение рынка акций можно объяснить отсутствием сильных внутренних и внешних драйверов (нефть заметно подорожала, но осталась в границах диапазона последних месяцев, а биржевая цена газа в Европе (TTF) почти не изменилась).

Акции «Газпрома» снизились на 0,49%: Reuters сообщил, что «Газпром» объявил форс-мажор по ряду поставок в Европу. Агентство сослалось на письмо, которое компания отправила одному из крупных европейских потребителей, сообщив, что не сможет выполнить свои обязательства по поставкам из-за независящих от нее «чрезвычайных» обстоятельств.

Бумаги X5 Retail подорожали на 6,29%. Компания сообщила о росте выручки во II квартале на 18,6% до 1,25 трлн рублей. Выручка жёстких дискаунтеров «Чижик» увеличилась в 28 раз до 6,8 млрд рублей. X5 Retail также завершила консолидацию своих онлайн бизнесов.

Акции ОГК-2 подорожали на 5,16%. Генерирующая компания увеличила выработку электроэнергии в I полугодии на 1,6%.

Рубль начал неделю ростом

Рубль начал неделю ростом против доллара, евро и юаня, продолжив тренд последних полутора недель. На рынок продолжают действовать все те же привычные факторы: спрос на валюту даже после легализации параллельного импорта пока не может уравновесить ее приток на Московскую биржу, поступающий со стороны российских экспортеров.

Мы не исключаем попытки курса доллара к рублю вернуться в диапазон 50–55 во время июльского налогового периода. Если перед этим он вновь протестирует область 65, то инвесторам следует подумать о продаже американской и европейской валют на таких уровнях.

На 19:00 мск:

USD/RUB (Мосбиржа) — 56,51 (-1,15%)

EUR/RUB (Мосбиржа) — 57,43 (-0,91%)

CNY/RUB (Мосбиржа) — 8,45 (-1,51%)

Рынок акций США

Рынок акций США рос вторую сессию подряд на фоне продолжающегося снижения ожиданий по ставкам. Если в четверг фьючерсы на ставку по федеральным фондам учитывали в ценах ее повышение на 0,94% на ближайшем заседании ФРС 27 июля и рост до 3,73% к концу года, то сегодня эти показатели опустились до 0,80% и 3,52% соответственно. Иными словами, вероятность повышения ставки в следующую среду сразу на 1,00% оценивается рынком довольно низко.

Поддержку рынку акций США также оказали относительно хороший квартальный отчет Goldman Sachs и сильный прогноз Bank of America по чистому процентному доходу.

На 18:05 мск:

S&P 500 — 3890 п. (+0,69%), с нач. года: -18,41%

Dow Jones Industrial — 31 444 п. (+0,50%), с нач. года: -13,46%

Nasdaq Composite — 11 587 п. (+1,17%), с нач. года: -25,97%

Компоненты S&P 500 показывали сильную динамику: по состоянию на 18:05 мск росли 8 из 11 основных секторов индекса.

Наилучшую динамику показывали циклические сектора: энергетика (+2,63%), производство товаров длительного пользования (+1,80%) и производство материалов (+1,50%). Отставали защитные сферы: ЖКХ (-0,64%), здравоохранение (-0,58%) и недвижимость (-0,10%).

Стратеги UBS отмечают, что устойчивость S&P 500 перед лицом слабых отчетов некоторых американских компаний и высоких цифр по инфляции является позитивным фактором. По их мнению, это создает благоприятное соотношение риска и доходности для тактических покупок.

Широко ожидавшееся снижение спроса в экономике и маржинальности бизнеса начинают находить отражение в слабой корпоративной отчетности, пишут стратеги Societe Generale. По их прогнозу, рынок акций США вряд ли сумеет показать сильную динамику в III квартале из-за большого разброса в уровне мультипликаторов по отраслям. Если убрать из расчетов энергетические компании, то при текущих тенденциях прибыль американских компаний может сократиться по итогам года, отмечают стратеги банка.

Стратеги JPMorgan, напротив, полагают, что инвесторы могут проигнорировать слабую отчетность американских компаний за прошлый квартал. По их мнению, рынок может приближаться к переломному моменту, когда плохие новости начнут восприниматься в качестве хороших, т. к. инвесторы могут посчитать, что хуже уже не будет.

Отскок S&P 500 может продолжиться, однако индекс останется в рамках медвежьего рынка, даже если рецессии удастся избежать, прогнозируют стратеги Morgan Stanley. Кроме того, они сомневаются, что в ближайшем будущем давление на маржинальность американских компаний снизится, так как оно обусловлено множеством факторов.

Макроэкономическая статистика

Индекс рынка жилья от NAHB в июле: 55 п. против 67 п. месяцем ранее и против консенсус-прогноза на уровне 65 п. Седьмой месяц снижения подряд и самое низкое значение с мая 2020 года. Рост цен на жилье и ставок по ипотеке провоцирует охлаждение рынка. Источник: TradingEconomics

Корпоративные истории

Акции The Goldman Sachs Group, Inc. (GS) росли на 4%: прибыль банка во II кв. снизилась до $2,8 млрд (-47% г/г) из-за падения спроса на заключение корпоративных сделок и размещение акций. Это, в свою очередь, стало следствием усилившейся неопределенности, которая затрудняет прогнозирование экономических перспектив. Тем не менее отчет оказался чуть лучше, чем ожидал рынок, поэтому акции банка отреагировали на него ростом

Акции Bank of America Corporation (BAC) прибавляли 1,2%: квартальная прибыль на акцию снизилась до $0,73 (-2,7% г/г), ниже ожиданий рынка на $0,07. Выручка выросла до $22,7 млрд (+6% г/г), в рамках консенсус-прогноза, а чистый процентный доход вырос до $12,4 млрд (+22% г/г) благодаря росту ставок. Объем комиссий, полученных инвестиционно-банковским подразделением Bank of America, снизился на 47% г/г из-за общего спада активности в сфере корпоративных сделок. Позитивная реакция акций BofA на довольно слабый отчет можно объяснить прогнозом его финансового директора о том, что чистый процентный доход банка может вырасти в III квартале на $1 млрд

Акции Alphabet Inc. (GOOGL) дорожали на 0,5% после завершения сплита в пропорции 20:1. По данным Bloomberg, в начале американской торговой сессии понедельника бумаги компании были самыми покупаемыми на платформе Fidelity, также они активно обсуждались на платформе WallStreetBets

Нефть заметно подорожала, продолжив тренд пятницы

В понедельник цены на нефть заметно выросли, продолжив тренд пятницы на фоне снижения курса доллара и общего усиления спроса на рискованные активы. Хорошую динамику показывало большинство сырьевых товаров, включая промышленные и драгоценные металлы.

Президент США Джо Байден завершил визит на Ближний Восток, по результатам которого сообщил, что ожидает от Саудовской Аравии увеличения добычи нефти. Однако представители Эр-Рияда поспешили отметить, что все решения в этой области будут приниматься внутри альянса ОПЕК+ (в который входит и Россия), исходя из рыночной логики.

В рамках текущего соглашения ОПЕК+ объем добычи нефти в Саудовской Аравии должен в августе достичь 11 млн б/с, т. е. весьма высокого по историческим меркам уровня, который страна редко поддерживала в прошлом. Заявленная максимальная производственная мощность Saudi Aramco оценивается в 12 млн баррелей нефти в сутки.

Стоит также отметить возвращение на рынок нефти из Ливии, поставки из которой в последние месяцы происходили с серьезными перебоями. В воскресенье премьер-министр страны Абдул Хамид Дбейба сообщил, что работа возобновляется на всех месторождения и во всех портах страны.

На 18:25 мск:

Brent, $/бар. — 105,62 (+4,42%)

WTI, $/бар. — 101,63 (+4,14%)

Urals, $/бар. — 74,33 (+6,66%)

Золото, $/тр. унц. — 1 712 (+0,23%)

Серебро, $/тр. унц. — 18,88 (+0,92%)

Алюминий, $/т — 2 435,00 (+4,01%)

Медь, $/т — 7424,50 (+3,24%)

Никель, $/т — 20450,00 (+6,11%)

График индекса Мосбиржи. Источник: TradingView

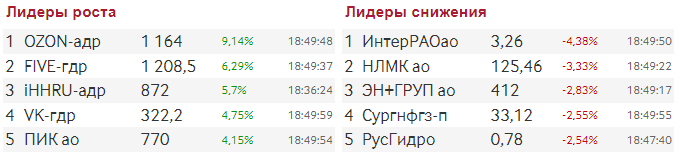

В плюсе закрылись 4 отраслевых индекса, в минусе — 6. Наилучшую динамику показали ИТ-компании (+4,18%), строители (+4,14%) и потребительский сектор (+1,54%). Наихудшую — металлы/добыча (-1,56%), химия/нефтехимия (-0,91%) и нефть/газ (-0,71%). Можно отметить, что в аутсайдерах оказались сектора, связанные с экспортом: на них давил растущий рубль.

Мы уже отмечали, что по мере закрытия российской экономики все более важную роль на рынке акций страны начинают играть правительственные инициативы. В частности, во второй половине июня резко выросли сектора строительства и ИТ благодаря госпрограммам поддержки данных отраслей. Последние три недели эти сектора консолидировались и сегодня возобновили рост. Здесь инвесторам стоит присмотреться к акциям Positive Technologies, OZON, ГК «Самолет» и, возможно, «Яндекс». По первым трем бумагам у нас есть актуальные инвестидеи.

На открытии сессии индексы попытались продолжить начатый в пятницу рост, но запал покупателей иссяк в первый же час торгов, и в дальнейшем динамика индексов определялась движениями курса рубля. Подобное поведение рынка акций можно объяснить отсутствием сильных внутренних и внешних драйверов (нефть заметно подорожала, но осталась в границах диапазона последних месяцев, а биржевая цена газа в Европе (TTF) почти не изменилась).

Акции «Газпрома» снизились на 0,49%: Reuters сообщил, что «Газпром» объявил форс-мажор по ряду поставок в Европу. Агентство сослалось на письмо, которое компания отправила одному из крупных европейских потребителей, сообщив, что не сможет выполнить свои обязательства по поставкам из-за независящих от нее «чрезвычайных» обстоятельств.

Бумаги X5 Retail подорожали на 6,29%. Компания сообщила о росте выручки во II квартале на 18,6% до 1,25 трлн рублей. Выручка жёстких дискаунтеров «Чижик» увеличилась в 28 раз до 6,8 млрд рублей. X5 Retail также завершила консолидацию своих онлайн бизнесов.

Акции ОГК-2 подорожали на 5,16%. Генерирующая компания увеличила выработку электроэнергии в I полугодии на 1,6%.

Рубль начал неделю ростом

Рубль начал неделю ростом против доллара, евро и юаня, продолжив тренд последних полутора недель. На рынок продолжают действовать все те же привычные факторы: спрос на валюту даже после легализации параллельного импорта пока не может уравновесить ее приток на Московскую биржу, поступающий со стороны российских экспортеров.

Мы не исключаем попытки курса доллара к рублю вернуться в диапазон 50–55 во время июльского налогового периода. Если перед этим он вновь протестирует область 65, то инвесторам следует подумать о продаже американской и европейской валют на таких уровнях.

На 19:00 мск:

USD/RUB (Мосбиржа) — 56,51 (-1,15%)

EUR/RUB (Мосбиржа) — 57,43 (-0,91%)

CNY/RUB (Мосбиржа) — 8,45 (-1,51%)

Рынок акций США

Рынок акций США рос вторую сессию подряд на фоне продолжающегося снижения ожиданий по ставкам. Если в четверг фьючерсы на ставку по федеральным фондам учитывали в ценах ее повышение на 0,94% на ближайшем заседании ФРС 27 июля и рост до 3,73% к концу года, то сегодня эти показатели опустились до 0,80% и 3,52% соответственно. Иными словами, вероятность повышения ставки в следующую среду сразу на 1,00% оценивается рынком довольно низко.

Поддержку рынку акций США также оказали относительно хороший квартальный отчет Goldman Sachs и сильный прогноз Bank of America по чистому процентному доходу.

На 18:05 мск:

S&P 500 — 3890 п. (+0,69%), с нач. года: -18,41%

Dow Jones Industrial — 31 444 п. (+0,50%), с нач. года: -13,46%

Nasdaq Composite — 11 587 п. (+1,17%), с нач. года: -25,97%

Компоненты S&P 500 показывали сильную динамику: по состоянию на 18:05 мск росли 8 из 11 основных секторов индекса.

Наилучшую динамику показывали циклические сектора: энергетика (+2,63%), производство товаров длительного пользования (+1,80%) и производство материалов (+1,50%). Отставали защитные сферы: ЖКХ (-0,64%), здравоохранение (-0,58%) и недвижимость (-0,10%).

Стратеги UBS отмечают, что устойчивость S&P 500 перед лицом слабых отчетов некоторых американских компаний и высоких цифр по инфляции является позитивным фактором. По их мнению, это создает благоприятное соотношение риска и доходности для тактических покупок.

Широко ожидавшееся снижение спроса в экономике и маржинальности бизнеса начинают находить отражение в слабой корпоративной отчетности, пишут стратеги Societe Generale. По их прогнозу, рынок акций США вряд ли сумеет показать сильную динамику в III квартале из-за большого разброса в уровне мультипликаторов по отраслям. Если убрать из расчетов энергетические компании, то при текущих тенденциях прибыль американских компаний может сократиться по итогам года, отмечают стратеги банка.

Стратеги JPMorgan, напротив, полагают, что инвесторы могут проигнорировать слабую отчетность американских компаний за прошлый квартал. По их мнению, рынок может приближаться к переломному моменту, когда плохие новости начнут восприниматься в качестве хороших, т. к. инвесторы могут посчитать, что хуже уже не будет.

Отскок S&P 500 может продолжиться, однако индекс останется в рамках медвежьего рынка, даже если рецессии удастся избежать, прогнозируют стратеги Morgan Stanley. Кроме того, они сомневаются, что в ближайшем будущем давление на маржинальность американских компаний снизится, так как оно обусловлено множеством факторов.

Макроэкономическая статистика

Индекс рынка жилья от NAHB в июле: 55 п. против 67 п. месяцем ранее и против консенсус-прогноза на уровне 65 п. Седьмой месяц снижения подряд и самое низкое значение с мая 2020 года. Рост цен на жилье и ставок по ипотеке провоцирует охлаждение рынка. Источник: TradingEconomics

Корпоративные истории

Акции The Goldman Sachs Group, Inc. (GS) росли на 4%: прибыль банка во II кв. снизилась до $2,8 млрд (-47% г/г) из-за падения спроса на заключение корпоративных сделок и размещение акций. Это, в свою очередь, стало следствием усилившейся неопределенности, которая затрудняет прогнозирование экономических перспектив. Тем не менее отчет оказался чуть лучше, чем ожидал рынок, поэтому акции банка отреагировали на него ростом

Акции Bank of America Corporation (BAC) прибавляли 1,2%: квартальная прибыль на акцию снизилась до $0,73 (-2,7% г/г), ниже ожиданий рынка на $0,07. Выручка выросла до $22,7 млрд (+6% г/г), в рамках консенсус-прогноза, а чистый процентный доход вырос до $12,4 млрд (+22% г/г) благодаря росту ставок. Объем комиссий, полученных инвестиционно-банковским подразделением Bank of America, снизился на 47% г/г из-за общего спада активности в сфере корпоративных сделок. Позитивная реакция акций BofA на довольно слабый отчет можно объяснить прогнозом его финансового директора о том, что чистый процентный доход банка может вырасти в III квартале на $1 млрд

Акции Alphabet Inc. (GOOGL) дорожали на 0,5% после завершения сплита в пропорции 20:1. По данным Bloomberg, в начале американской торговой сессии понедельника бумаги компании были самыми покупаемыми на платформе Fidelity, также они активно обсуждались на платформе WallStreetBets

Нефть заметно подорожала, продолжив тренд пятницы

В понедельник цены на нефть заметно выросли, продолжив тренд пятницы на фоне снижения курса доллара и общего усиления спроса на рискованные активы. Хорошую динамику показывало большинство сырьевых товаров, включая промышленные и драгоценные металлы.

Президент США Джо Байден завершил визит на Ближний Восток, по результатам которого сообщил, что ожидает от Саудовской Аравии увеличения добычи нефти. Однако представители Эр-Рияда поспешили отметить, что все решения в этой области будут приниматься внутри альянса ОПЕК+ (в который входит и Россия), исходя из рыночной логики.

В рамках текущего соглашения ОПЕК+ объем добычи нефти в Саудовской Аравии должен в августе достичь 11 млн б/с, т. е. весьма высокого по историческим меркам уровня, который страна редко поддерживала в прошлом. Заявленная максимальная производственная мощность Saudi Aramco оценивается в 12 млн баррелей нефти в сутки.

Стоит также отметить возвращение на рынок нефти из Ливии, поставки из которой в последние месяцы происходили с серьезными перебоями. В воскресенье премьер-министр страны Абдул Хамид Дбейба сообщил, что работа возобновляется на всех месторождения и во всех портах страны.

На 18:25 мск:

Brent, $/бар. — 105,62 (+4,42%)

WTI, $/бар. — 101,63 (+4,14%)

Urals, $/бар. — 74,33 (+6,66%)

Золото, $/тр. унц. — 1 712 (+0,23%)

Серебро, $/тр. унц. — 18,88 (+0,92%)

Алюминий, $/т — 2 435,00 (+4,01%)

Медь, $/т — 7424,50 (+3,24%)

Никель, $/т — 20450,00 (+6,11%)

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба