ПАО «ФСК ЕЭС» присоединит к себе материнскую компанию — ПАО «Россети», сообщили обе структуры. Помимо «Россетей», к ФСК присоединят «Дальневосточную энергетическую управляющую компанию — ЕНЭС», ОАО «Томские магистральные сети» и АО «Кубанские магистральные сети», говорится в сообщении ФСК. Как следует из сущфакта, планируется допэмиссия акций ФСК. При этом во главе реорганизованного холдинга останется гендиректор «Россетей» Андрей Рюмин.

Цена выкупа у акционеров, несогласных с реорганизацией «Россетей», составит 0,6058 руб. за обыкновенную акцию и 1,273 руб. за «преф». Цена выкупа акций ФСК определена на уровне 9,04 коп. Внеочередное собрание акционеров ФСК по этому вопросу состоится 14 сентября (дата закрытия реестра — 17 августа), «Россетей» — 16 сентября (реестр закроется 19 августа).

У нас есть актуальная инвестидея по акциям «ФСК ЕЭС».

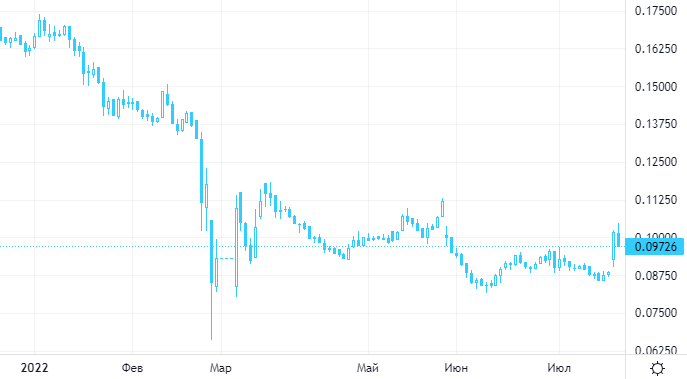

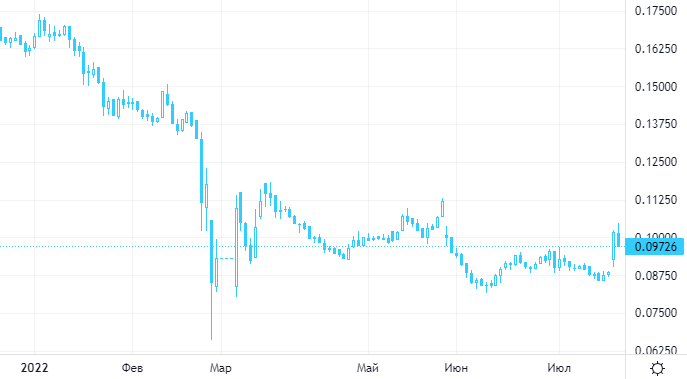

Дневной график акций «ФСК ЕЭС» (FEES.ME). Источник: TradingView

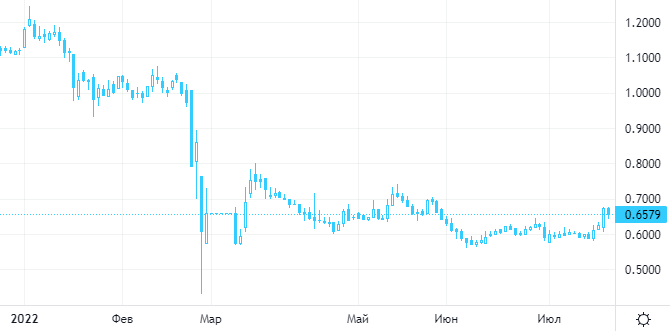

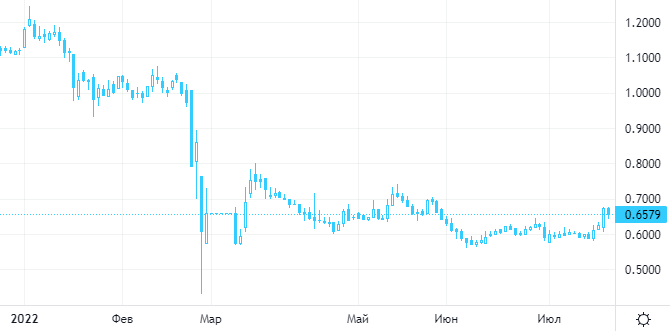

Дневной график акций «Российские сети» (RSTI.ME). Источник: TradingView

Комментарий «Открытие Research»

Тимур Хайруллин, главный аналитик «Открытие Инвестиции», электроэнергетика

«По информации „Коммерсантъ“, в результате доля государства в объединенной компании должна остаться выше 75%, при этом у компании образуется существенный казначейский пакет. Впоследствии данный пакет может использоваться для консолидации других дочек „Россетей“, что также вносит неопределенность в перспективы их акций, делая их подверженными влиянию оценщика, оценка которого может по отдельным компаниям (или привилегированным акциям) отличаться от рыночной.

Объединенная компания, в отличие от „Россетей“, станет операционной, а не холдинговой, так как получит операционный контроль над активами, которые приносят ей больше половины суммарной выручки. Таким образом, бумаги „Россетей“ и ФСК получили жесткие уровни поддержки возле цен выкупа акций у несогласных („Россети“ — 0,6058 руб., ФСК — 0,0904 руб). Затем цена будет зависеть от результатов оценки ФСК и объемов допэмиссии. И уже в более долгосрочном периоде на перспективы котировок будут влиять обновленная инвестиционная программа, стратегия и дивидендная политика.

ФСК была устойчиво прибыльной (с рентабельностью по EBITDA около 55%), умеренной долговой нагрузкой (ND/EBITDA около 1,5) и стабильной дивидендной политикой вплоть до последнего времени. Компания с 2017 года направляла на дивиденды не менее 50% от скорректированной чистой прибыли по РСБУ.

За 2021 год компания отказалась от выплаты дивидендов, что, впрочем, не означает их прекращения в дальнейшем. Мы полагаем, что после запланированной консолидации компания может вернуться к практике выплаты дивидендов, однако нельзя исключать, что дивидендная политика будет обновлена, и коэффициент дивидендных выплат может быть понижен из-за необходимости повышенной инвестиционной программы и присоединения менее прибыльных МРСК».

Цена выкупа у акционеров, несогласных с реорганизацией «Россетей», составит 0,6058 руб. за обыкновенную акцию и 1,273 руб. за «преф». Цена выкупа акций ФСК определена на уровне 9,04 коп. Внеочередное собрание акционеров ФСК по этому вопросу состоится 14 сентября (дата закрытия реестра — 17 августа), «Россетей» — 16 сентября (реестр закроется 19 августа).

У нас есть актуальная инвестидея по акциям «ФСК ЕЭС».

Дневной график акций «ФСК ЕЭС» (FEES.ME). Источник: TradingView

Дневной график акций «Российские сети» (RSTI.ME). Источник: TradingView

Комментарий «Открытие Research»

Тимур Хайруллин, главный аналитик «Открытие Инвестиции», электроэнергетика

«По информации „Коммерсантъ“, в результате доля государства в объединенной компании должна остаться выше 75%, при этом у компании образуется существенный казначейский пакет. Впоследствии данный пакет может использоваться для консолидации других дочек „Россетей“, что также вносит неопределенность в перспективы их акций, делая их подверженными влиянию оценщика, оценка которого может по отдельным компаниям (или привилегированным акциям) отличаться от рыночной.

Объединенная компания, в отличие от „Россетей“, станет операционной, а не холдинговой, так как получит операционный контроль над активами, которые приносят ей больше половины суммарной выручки. Таким образом, бумаги „Россетей“ и ФСК получили жесткие уровни поддержки возле цен выкупа акций у несогласных („Россети“ — 0,6058 руб., ФСК — 0,0904 руб). Затем цена будет зависеть от результатов оценки ФСК и объемов допэмиссии. И уже в более долгосрочном периоде на перспективы котировок будут влиять обновленная инвестиционная программа, стратегия и дивидендная политика.

ФСК была устойчиво прибыльной (с рентабельностью по EBITDA около 55%), умеренной долговой нагрузкой (ND/EBITDA около 1,5) и стабильной дивидендной политикой вплоть до последнего времени. Компания с 2017 года направляла на дивиденды не менее 50% от скорректированной чистой прибыли по РСБУ.

За 2021 год компания отказалась от выплаты дивидендов, что, впрочем, не означает их прекращения в дальнейшем. Мы полагаем, что после запланированной консолидации компания может вернуться к практике выплаты дивидендов, однако нельзя исключать, что дивидендная политика будет обновлена, и коэффициент дивидендных выплат может быть понижен из-за необходимости повышенной инвестиционной программы и присоединения менее прибыльных МРСК».

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба