20 июля 2022 Открытие Сыроваткин Олег

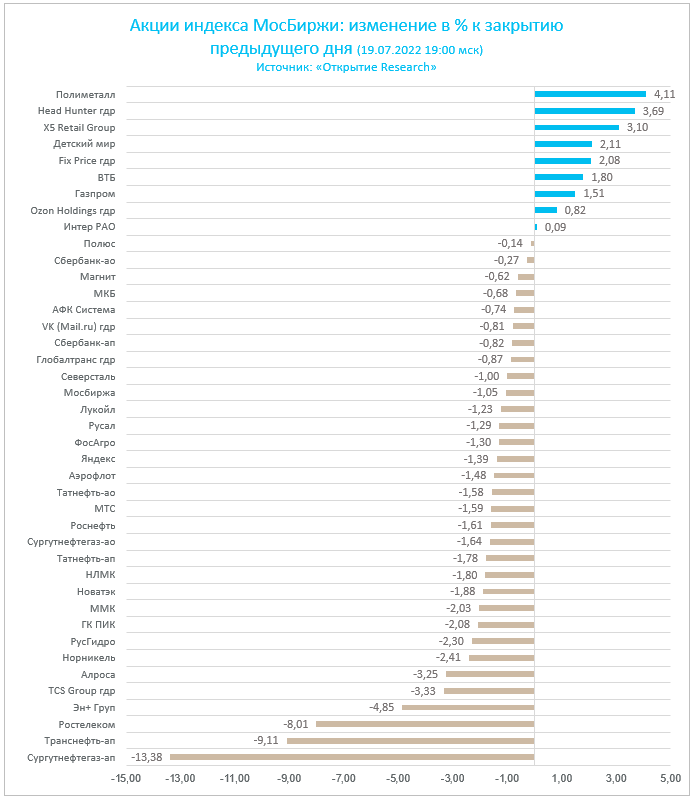

Во вторник рынок акций РФ показал довольно неплохую динамику, учитывая рост рубля к доллару на 1,6%: индекс Мосбиржи снизился на 1,2% до 2 071,28 п., а индекс РТС вырос на 0,54% до 1 175,04 п. Таким образом, можно сказать, что в «нейтральной» валюте акции российских компаний незначительно подросли.

Дневной график индекса Мосбиржи. Источник: TradingView

9 отраслевых индексов закрылись в минусе, 1 — в плюсе. Наибольшую устойчивость показали потребительский сектор (+0,81%), финансы (-1,03%) и металлы/добыча (-1,07%). Главными аутсайдерами оказались телекомы (-3,14%), нефть/газ (-3,06%) и электроэнергетика (-2,03%).

Слабость индексов телекоммуникаций и нефтегаза обусловлена снижением акций «Ростелекома», «Сургутнефтегаза» и «Транснефти», по которым накануне состоялась дивидендная отсечка.

Вчерашние лидеры — ИТ и строительство — сегодня показали среднюю динамику.

Во второй половине июня эти сектора резко выросли благодаря госпрограммам поддержки, а последние три недели консолидировались и вчера возобновили рост. Здесь инвесторам стоит присмотреться к акциям Positive Technologies, OZON, ГК «Самолет» и, возможно, «Яндекс». По первым трем бумагам у нас есть актуальные инвестидеи.

Корпоративные истории:

Бумаги «Детского мира» пользовались спросом благодаря сильной отчётности, хотя ситуация с бизнесом не столь позитивна. Компания во II квартале увеличила выручку на 10,5% г/г до 41,3 млрд рублей. «Динамика продаж „Детского мира“ в апреле—июне оказалась чуть лучше, чем кварталом ранее (+6,1%), однако все равно не впечатлила», — комментирует главный аналитик «Открытие Инвестиции» по российскому рынку акций Алексей Павлов. — «В условиях высокой макроэкономической неопределённости граждане склонны экономить на товарах не первой необходимости, чем, по всей видимости, и объясняется резкое падение трафика. Также налицо существенное замедление роста онлайн-продаж на фоне усиливающейся конкуренции с другими маркетплейсами. При этом экспансия „Детского мира“ в сегменте офлайн также приостановилась: в I полугодии компания открыла только четыре новых магазина (net, с учетом закрытий). При этом компания ожидает роста скорректированной EBITDA по итогам I полугодия, тогда как в I квартале данный показатель снизился на 14,9% г/г. В любом случае, видимо, 2022 год для ритейлера будет непростым. Наша рекомендация по акциям „Детского мира“ в настоящий момент находится на пересмотре».

Акции металлургов снизились как на фоне крепнущего рубля, так и вышедшей операционной отчётности ММК, которая показала ухудшение ситуации с выручкой в отрасли. Группа ММК в I полугодии снизила выплавку стали на 9,5%, продажи — на 15,7%. «Падение выплавки и продаж во II квартале не стало сюрпризом, тогда как I квартал ММК отработал в целом штатно», — комментирует главный аналитик «Открытие Инвестиции» по российскому рынку акций Алексей Павлов. — Так что очевидно, что результаты II полугодия будут существенно хуже, чем показатели января—июня. Основные причины, в принципе, также давно известны: низкий спрос и затоваривание на внутреннем рынке, с одной стороны, а также сложная конъюнктура на фоне дорогого рубля и различные проблемы при работе на экспортном направлении. При этом кардинальных изменений здесь в обозримой перспективе не просматривается. В результате прибыльность ММК, да и других отечественных сталеваров, в текущем году будет под существенным давлением».

Компоненты сектора финансов показали разнонаправленную динамику: акции «Сбербанка» снизились на фоне очередных новостей о том, что 7-й пакет санкций Евросоюза предусматривает ограничения по деятельности крупнейшей финансовой организации РФ в Европе. Акции ВТБ, напротив, закрылись в плюсе. В ВТБ ожидают, что объём ипотечных займов в 2022 году в РФ может превысить 4,5 трлн рублей. В I полугодии объём выдаваемой ипотеки может составить до 2,7 трлн рублей, что в полтора раза больше, чем в I полугодии.

Рубль вновь подорожал против доллара, евро и юаня

Рубль закрыл ростом против доллара, евро и юаня третью, пятую и девятую сессии соответственно.

На 19:00 мск:

USD/RUB (Мосбиржа) — 55,45 (-1,60%)

EUR/RUB (Мосбиржа) — 56,60 (-0,97%)

CNY/RUB (Мосбиржа) — 8,30 (-1,70%)

Российская валюта пользуется спросом благодаря локальному фактору в виде приближения налогового периода, пик которого придется на следующую неделю. Кроме того, на рынок продолжают действовать все те же привычные факторы: спрос на валюту даже после легализации параллельного импорта пока не может уравновесить ее приток на Московскую биржу, поступающий со стороны российских экспортеров.

Похоже, что проведение возможных интервенций против рубля через валюты дружественных стран сталкиваются с техническими проблемами из-за их низкой ликвидности, которая есть только в юане, а механизм нового бюджетного правила пока только обсуждается.

По сообщению «Ведомостей», Минфин РФ предложил модифицировать бюджетное правило следующим образом: ориентироваться при расчете базовых нефтегазовых доходов на цену отсечения в $60/барр. и зафиксировать объем добычи на уровне 9,5 млн барр./сутки.

Однако мы считаем, что новый механизм бюджетного правила может сформироваться не раньше, чем страны Запада согласуют «потолок» цен на российскую нефть (вероятно, им придется также договариваться с Индией и Китаем), а этот процесс может занять время (например, еще несколько месяцев). Поэтому возвращение курса доллара к рублю в область 70 может состояться ближе к концу года, как и предполагает наш базовый сценарий.

Пока же мы не исключаем возвращения курса доллара к рублю в диапазон 50–55 во время июльского налогового периода, пик которого приходится на следующую неделю.

Внешний фон

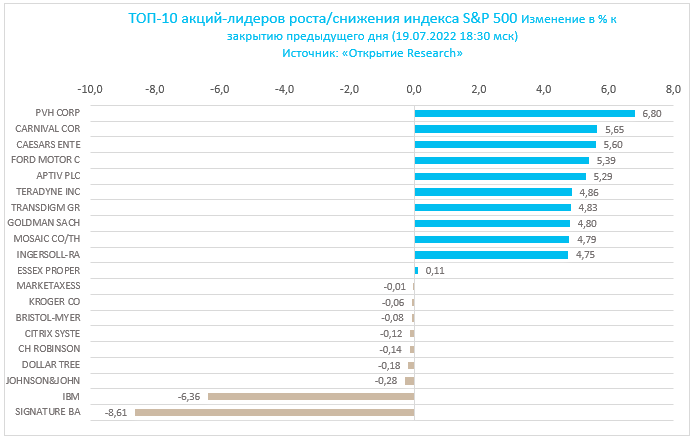

В первой половине торговой сессии вторника, 19 июля, S&P 500 уверенно рос, возобновив прерванный вчера отскок из области минимумов прошлого четверга. Сегодня в лидерах роста вновь были циклические сектора, тогда как главными аутсайдерами выступали защитные отрасли. Возможно, рынок уже учел в ценах весь короткий, но масштабный цикл повышения ставок в США и теперь закладывает в ожидания снижение ставок следующей весной.

Дневной график индекса S&P 500. Источник: TradingView

Кроме того, в США в полном разгаре сезон корпоративной отчетности за II календарный квартал, накануне которого многие ведущие банки Wall Street предупреждали о перспективах понижения прогнозов по прибыли американских компаний. Так что здесь испугать инвесторов, наверное, уже тоже нечем, зато любые позитивные сюрпризы могут стать непропорционально сильными драйверами роста фондовых индексов.

На 18:30 мск:

S&P 500 — 3910 п. (+2,06%), с нач. года: -18,08%

Dow Jones Industrial — 31 621 п. (+1,76%), с нач. года: -13,08%

Nasdaq Composite — 11 626 п. (+2,34%), с нач. года: -25,80%

Компоненты S&P 500 показывали очень сильную динамику: по состоянию на 18:30 мск росли все 11 основных секторов индекса.

Наилучшую динамику показывали производство материалов (+2,92%), промышленность (+2,68%) и телекомы (+2,56%). Отставали ЖКХ (+1,12%), производство товаров первой необходимости (+1,21%) и недвижимость (+1,57%).

Инвесторы покупают акции роста, рассчитывая на смягчение позиции ФРС в IV квартале, пишут стратеги Credit Suisse. По их словам, большинство инвесторов, с которыми они поговорили, ждут умеренной рецессии и понижения прогнозов по прибыли американских компаний на 10–20%, что некритично, учитывая их рекордную маржинальность. Кроме того, инвесторы избегают защитных секторов из-за высоких уровней их мультипликаторов. Медведи указали в качестве возможной цели по S&P 500 уровень в 3200 п.

Стратеги Citi не видят активного открытия длинных позиций во фьючерсах на американские фондовые индексы. Из этого они делают вывод об отсутствии бычьих настроений на рынке акций США, одновременно отмечая, что и пик медвежьих настроений, похоже, миновал.

На рынке акций США произошла полная капитуляция быков, пишут стратеги Bank of America со ссылкой на результаты своего ежемесячного опроса управляющих активами. В частности, 58% таких инвесторов сообщили, что доля рискованных активов в их портфелях находится на более низких уровнях чем обычно. Это — новый рекорд, превзошедший даже показатели времен мирового финансового кризиса 2008 года. Неудивительно, что доля наличных в портфелях респондентов на этом фоне выросла до максимального уровня с 2001 года.

Главными рисками респонденты назвали инфляцию, глобальную рецессию, жесткую позицию центробанков и системные кредитные события.

Макроэкономическая статистика

Закладки новых домов в июне: -2% м/м до 1,559 млн в годовом исчислении против -11,9% м/м до 1,591 млн в годовом исчислении месяцем ранее. Минимальное значение с сентября 2021 года. Рынок жилья в США охлаждается на фоне высоких цен и роста ставок по ипотеке

Разрешения на строительство в июне: -0,6% м/м до 1,685 млн в годовом исчислении против -7,0% м/м до 1,695 млн в годовом исчислении месяцем ранее. Также минимальное значение с сентября 2021 года.

Корпоративные истории:

Акции Block Inc. (SQ) росли на 1,35%: Macquarie понизил рейтинг бумаг до «нейтрально» с «лучше рынка», отметив, что консенсус-прогнозы по финансовым показателям компании выглядят слишком высокими

Акции IBM (IBM) снижались на 6,4%: компания представила сильный квартальный отчет по прибыли и выручке, но инвесторам не понравилось понижение прогноза по свободному денежному потоку

Акции Johnson & Johnson (JNJ) росли на 0,15%: компания понизила годовой прогноз по выручке и прибыли из-за роста курса доллара, но при этом продажи фирменных препаратов и вакцины от Covid-19 превзошли ожидания рынка

Акции Lockheed Martin Corporation (LMT) снижались на 0,10%: разводненная квартальная прибыль на акцию оказалась заметно ниже консенсус-прогноза, что было обусловлено единовременными факторами. Кроме того, компания понизила годовые прогнозы по прибыли на акцию до $21,55 с $26,70 (-19% по сравнению с предыдущим прогнозом, озвученным всего три месяца назад) и по выручке до $65,25 млрд с $66,0 млрд (-1,1%)

Нефть пытается продолжить рост предыдущих дней

Утром вторника цены на нефть попытались продолжить аптренд предыдущих дней (в понедельник котировки Brent и WTI показали максимальный рост с мая), затем днем заметно снизились, но к вечеру почти вернулись в область максимумов дня. Этому способствовали как новая волна снижения курса доллара против основных валют, так и общее усиление спроса на рискованные активы.

Некоторым негативом выступает ситуация с коронавирусом в Китае, где могут вернуться широкие карантинные меры, и заявления Южной Кореи относительно готовности присоединиться к странам G7 по вопросу ограничения цен на российскую нефть. Напомним, что лидеры G7 в рамках последнего саммита договорились о проработке вопроса ограничения нефтяных доходов РФ.

В последние недели цены на нефть показывали высокую волатильность, однако внутренняя структура рынка продолжает отражать его силу. В частности, кривая фьючерсов на Brent остается в состоянии устойчивой бэквордации, а спред между двумя ближайшими контрактами вновь превышает $4 за баррель. Это говорит о сохраняющемся дефиците черного золота.

Тем не менее кое-где нефтепродукты продолжают дешеветь: из опубликованных сегодня данных Американской автомобильной ассоциации (ААА) следует, что средняя цена бензина на заправках страны опустилась до двухмесячного минимума.

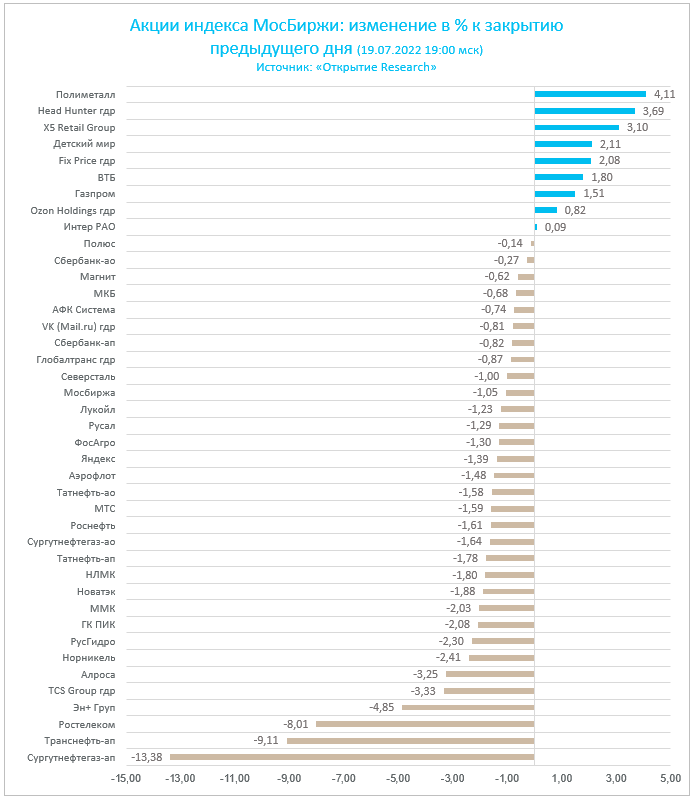

Дневной график индекса Мосбиржи. Источник: TradingView

9 отраслевых индексов закрылись в минусе, 1 — в плюсе. Наибольшую устойчивость показали потребительский сектор (+0,81%), финансы (-1,03%) и металлы/добыча (-1,07%). Главными аутсайдерами оказались телекомы (-3,14%), нефть/газ (-3,06%) и электроэнергетика (-2,03%).

Слабость индексов телекоммуникаций и нефтегаза обусловлена снижением акций «Ростелекома», «Сургутнефтегаза» и «Транснефти», по которым накануне состоялась дивидендная отсечка.

Вчерашние лидеры — ИТ и строительство — сегодня показали среднюю динамику.

Во второй половине июня эти сектора резко выросли благодаря госпрограммам поддержки, а последние три недели консолидировались и вчера возобновили рост. Здесь инвесторам стоит присмотреться к акциям Positive Technologies, OZON, ГК «Самолет» и, возможно, «Яндекс». По первым трем бумагам у нас есть актуальные инвестидеи.

Корпоративные истории:

Бумаги «Детского мира» пользовались спросом благодаря сильной отчётности, хотя ситуация с бизнесом не столь позитивна. Компания во II квартале увеличила выручку на 10,5% г/г до 41,3 млрд рублей. «Динамика продаж „Детского мира“ в апреле—июне оказалась чуть лучше, чем кварталом ранее (+6,1%), однако все равно не впечатлила», — комментирует главный аналитик «Открытие Инвестиции» по российскому рынку акций Алексей Павлов. — «В условиях высокой макроэкономической неопределённости граждане склонны экономить на товарах не первой необходимости, чем, по всей видимости, и объясняется резкое падение трафика. Также налицо существенное замедление роста онлайн-продаж на фоне усиливающейся конкуренции с другими маркетплейсами. При этом экспансия „Детского мира“ в сегменте офлайн также приостановилась: в I полугодии компания открыла только четыре новых магазина (net, с учетом закрытий). При этом компания ожидает роста скорректированной EBITDA по итогам I полугодия, тогда как в I квартале данный показатель снизился на 14,9% г/г. В любом случае, видимо, 2022 год для ритейлера будет непростым. Наша рекомендация по акциям „Детского мира“ в настоящий момент находится на пересмотре».

Акции металлургов снизились как на фоне крепнущего рубля, так и вышедшей операционной отчётности ММК, которая показала ухудшение ситуации с выручкой в отрасли. Группа ММК в I полугодии снизила выплавку стали на 9,5%, продажи — на 15,7%. «Падение выплавки и продаж во II квартале не стало сюрпризом, тогда как I квартал ММК отработал в целом штатно», — комментирует главный аналитик «Открытие Инвестиции» по российскому рынку акций Алексей Павлов. — Так что очевидно, что результаты II полугодия будут существенно хуже, чем показатели января—июня. Основные причины, в принципе, также давно известны: низкий спрос и затоваривание на внутреннем рынке, с одной стороны, а также сложная конъюнктура на фоне дорогого рубля и различные проблемы при работе на экспортном направлении. При этом кардинальных изменений здесь в обозримой перспективе не просматривается. В результате прибыльность ММК, да и других отечественных сталеваров, в текущем году будет под существенным давлением».

Компоненты сектора финансов показали разнонаправленную динамику: акции «Сбербанка» снизились на фоне очередных новостей о том, что 7-й пакет санкций Евросоюза предусматривает ограничения по деятельности крупнейшей финансовой организации РФ в Европе. Акции ВТБ, напротив, закрылись в плюсе. В ВТБ ожидают, что объём ипотечных займов в 2022 году в РФ может превысить 4,5 трлн рублей. В I полугодии объём выдаваемой ипотеки может составить до 2,7 трлн рублей, что в полтора раза больше, чем в I полугодии.

Рубль вновь подорожал против доллара, евро и юаня

Рубль закрыл ростом против доллара, евро и юаня третью, пятую и девятую сессии соответственно.

На 19:00 мск:

USD/RUB (Мосбиржа) — 55,45 (-1,60%)

EUR/RUB (Мосбиржа) — 56,60 (-0,97%)

CNY/RUB (Мосбиржа) — 8,30 (-1,70%)

Российская валюта пользуется спросом благодаря локальному фактору в виде приближения налогового периода, пик которого придется на следующую неделю. Кроме того, на рынок продолжают действовать все те же привычные факторы: спрос на валюту даже после легализации параллельного импорта пока не может уравновесить ее приток на Московскую биржу, поступающий со стороны российских экспортеров.

Похоже, что проведение возможных интервенций против рубля через валюты дружественных стран сталкиваются с техническими проблемами из-за их низкой ликвидности, которая есть только в юане, а механизм нового бюджетного правила пока только обсуждается.

По сообщению «Ведомостей», Минфин РФ предложил модифицировать бюджетное правило следующим образом: ориентироваться при расчете базовых нефтегазовых доходов на цену отсечения в $60/барр. и зафиксировать объем добычи на уровне 9,5 млн барр./сутки.

Однако мы считаем, что новый механизм бюджетного правила может сформироваться не раньше, чем страны Запада согласуют «потолок» цен на российскую нефть (вероятно, им придется также договариваться с Индией и Китаем), а этот процесс может занять время (например, еще несколько месяцев). Поэтому возвращение курса доллара к рублю в область 70 может состояться ближе к концу года, как и предполагает наш базовый сценарий.

Пока же мы не исключаем возвращения курса доллара к рублю в диапазон 50–55 во время июльского налогового периода, пик которого приходится на следующую неделю.

Внешний фон

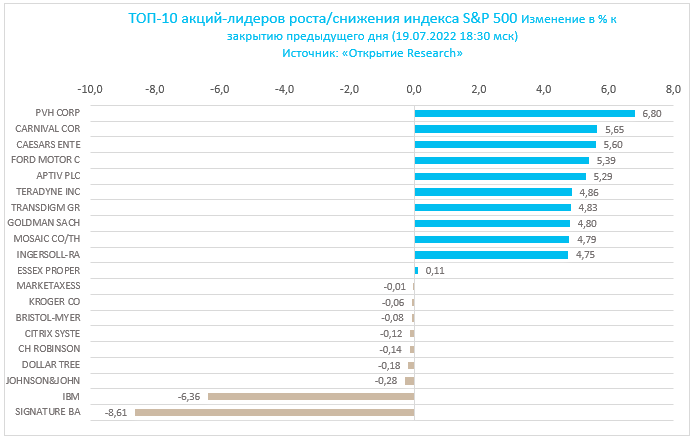

В первой половине торговой сессии вторника, 19 июля, S&P 500 уверенно рос, возобновив прерванный вчера отскок из области минимумов прошлого четверга. Сегодня в лидерах роста вновь были циклические сектора, тогда как главными аутсайдерами выступали защитные отрасли. Возможно, рынок уже учел в ценах весь короткий, но масштабный цикл повышения ставок в США и теперь закладывает в ожидания снижение ставок следующей весной.

Дневной график индекса S&P 500. Источник: TradingView

Кроме того, в США в полном разгаре сезон корпоративной отчетности за II календарный квартал, накануне которого многие ведущие банки Wall Street предупреждали о перспективах понижения прогнозов по прибыли американских компаний. Так что здесь испугать инвесторов, наверное, уже тоже нечем, зато любые позитивные сюрпризы могут стать непропорционально сильными драйверами роста фондовых индексов.

На 18:30 мск:

S&P 500 — 3910 п. (+2,06%), с нач. года: -18,08%

Dow Jones Industrial — 31 621 п. (+1,76%), с нач. года: -13,08%

Nasdaq Composite — 11 626 п. (+2,34%), с нач. года: -25,80%

Компоненты S&P 500 показывали очень сильную динамику: по состоянию на 18:30 мск росли все 11 основных секторов индекса.

Наилучшую динамику показывали производство материалов (+2,92%), промышленность (+2,68%) и телекомы (+2,56%). Отставали ЖКХ (+1,12%), производство товаров первой необходимости (+1,21%) и недвижимость (+1,57%).

Инвесторы покупают акции роста, рассчитывая на смягчение позиции ФРС в IV квартале, пишут стратеги Credit Suisse. По их словам, большинство инвесторов, с которыми они поговорили, ждут умеренной рецессии и понижения прогнозов по прибыли американских компаний на 10–20%, что некритично, учитывая их рекордную маржинальность. Кроме того, инвесторы избегают защитных секторов из-за высоких уровней их мультипликаторов. Медведи указали в качестве возможной цели по S&P 500 уровень в 3200 п.

Стратеги Citi не видят активного открытия длинных позиций во фьючерсах на американские фондовые индексы. Из этого они делают вывод об отсутствии бычьих настроений на рынке акций США, одновременно отмечая, что и пик медвежьих настроений, похоже, миновал.

На рынке акций США произошла полная капитуляция быков, пишут стратеги Bank of America со ссылкой на результаты своего ежемесячного опроса управляющих активами. В частности, 58% таких инвесторов сообщили, что доля рискованных активов в их портфелях находится на более низких уровнях чем обычно. Это — новый рекорд, превзошедший даже показатели времен мирового финансового кризиса 2008 года. Неудивительно, что доля наличных в портфелях респондентов на этом фоне выросла до максимального уровня с 2001 года.

Главными рисками респонденты назвали инфляцию, глобальную рецессию, жесткую позицию центробанков и системные кредитные события.

Макроэкономическая статистика

Закладки новых домов в июне: -2% м/м до 1,559 млн в годовом исчислении против -11,9% м/м до 1,591 млн в годовом исчислении месяцем ранее. Минимальное значение с сентября 2021 года. Рынок жилья в США охлаждается на фоне высоких цен и роста ставок по ипотеке

Разрешения на строительство в июне: -0,6% м/м до 1,685 млн в годовом исчислении против -7,0% м/м до 1,695 млн в годовом исчислении месяцем ранее. Также минимальное значение с сентября 2021 года.

Корпоративные истории:

Акции Block Inc. (SQ) росли на 1,35%: Macquarie понизил рейтинг бумаг до «нейтрально» с «лучше рынка», отметив, что консенсус-прогнозы по финансовым показателям компании выглядят слишком высокими

Акции IBM (IBM) снижались на 6,4%: компания представила сильный квартальный отчет по прибыли и выручке, но инвесторам не понравилось понижение прогноза по свободному денежному потоку

Акции Johnson & Johnson (JNJ) росли на 0,15%: компания понизила годовой прогноз по выручке и прибыли из-за роста курса доллара, но при этом продажи фирменных препаратов и вакцины от Covid-19 превзошли ожидания рынка

Акции Lockheed Martin Corporation (LMT) снижались на 0,10%: разводненная квартальная прибыль на акцию оказалась заметно ниже консенсус-прогноза, что было обусловлено единовременными факторами. Кроме того, компания понизила годовые прогнозы по прибыли на акцию до $21,55 с $26,70 (-19% по сравнению с предыдущим прогнозом, озвученным всего три месяца назад) и по выручке до $65,25 млрд с $66,0 млрд (-1,1%)

Нефть пытается продолжить рост предыдущих дней

Утром вторника цены на нефть попытались продолжить аптренд предыдущих дней (в понедельник котировки Brent и WTI показали максимальный рост с мая), затем днем заметно снизились, но к вечеру почти вернулись в область максимумов дня. Этому способствовали как новая волна снижения курса доллара против основных валют, так и общее усиление спроса на рискованные активы.

Некоторым негативом выступает ситуация с коронавирусом в Китае, где могут вернуться широкие карантинные меры, и заявления Южной Кореи относительно готовности присоединиться к странам G7 по вопросу ограничения цен на российскую нефть. Напомним, что лидеры G7 в рамках последнего саммита договорились о проработке вопроса ограничения нефтяных доходов РФ.

В последние недели цены на нефть показывали высокую волатильность, однако внутренняя структура рынка продолжает отражать его силу. В частности, кривая фьючерсов на Brent остается в состоянии устойчивой бэквордации, а спред между двумя ближайшими контрактами вновь превышает $4 за баррель. Это говорит о сохраняющемся дефиците черного золота.

Тем не менее кое-где нефтепродукты продолжают дешеветь: из опубликованных сегодня данных Американской автомобильной ассоциации (ААА) следует, что средняя цена бензина на заправках страны опустилась до двухмесячного минимума.

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба