Когда инвестор начинает работать с иностранными ценными бумагами через российского брокера, то он быстро знакомится с таким понятием, как «цепочка депозитариев» и/или «вышестоящий депозитарий». Поначалу это может вызвать недоумение: зачем нужна «цепочка депозитариев», если по логике следующим после депозитария звеном должен быть эмитент ценных бумаг.

Когда Московская биржа запускала торги американскими акциями, анонсировалось, что все расчёты и хранение бумаг будут осуществляться в рамках её инфраструктуры: за расчёты будет отвечать Национальный клиринговый центр (НКЦ), а за учёт — Национальный расчётный депозитарий (НРД).

Мосбиржа начинает торги американскими акциями. Источник: пресс-релиз Мосбиржи от 30.07.2020

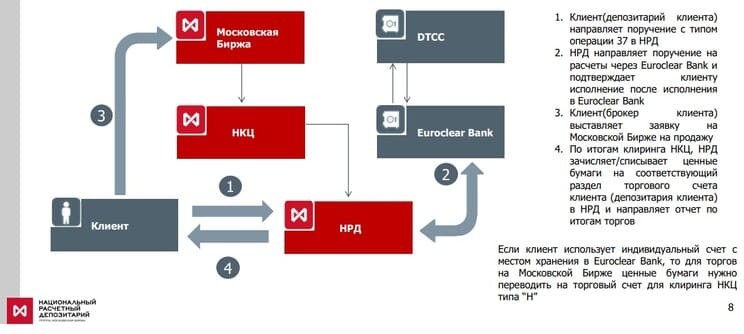

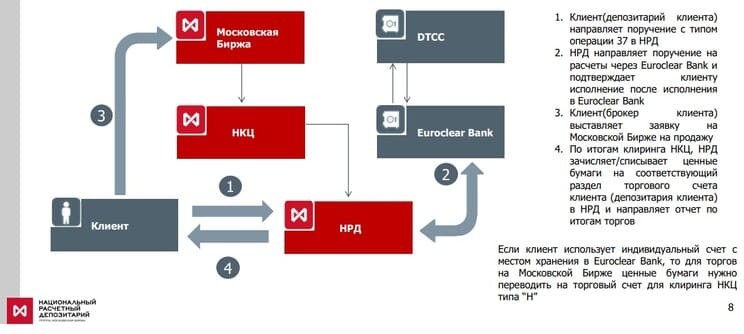

То есть весь учёт американских бумаг и расчёты по ним должны вестись на Московской бирже и, кажется, что проблем возникнуть не должно. Однако дела обстоят несколько сложнее — американские бумаги в рамках расчётов по итогам торгов должны поступать из США в Россию и наоборот. На сайте Мосбиржи можно найти презентации с детальным описанием процесса обслуживания американских бумаг: «Особенности структуры хранения американских ценных бумаг в НРД» и «Обслуживание иностранных ценных бумаг в НРД». Из них понятно, что в цепочке обслуживания появляется ещё один посредник в лице Euroсlear. Но возникают вопросы: если акции американские, то почему нужно пользоваться услугами европейского депозитария? Почему нельзя взаимодействовать сразу с центральным депозитарием США — DTСC (Depository Trust and Clearing Corporation)?

Общая схема организации торгов американскими акциями на Московской бирже. Источник: презентация Мосбиржи

Согласно презентациям всё выглядит так, что Euroclear только осуществляет денежные переводы за сделки. И если вдруг с Euroclear что-то пойдёт не так, то можно будет безболезненно воспользоваться услугами другой организации для проведения расчётов.

До конца февраля 2022 г. про Euroclear особо не вспоминали и не говорили. Это касалось только квалифицированных инвесторов с крупными капиталами, которые совершали сделки с евробондами (минимальный лот по сделке — около 100–200 тыс. долл.).

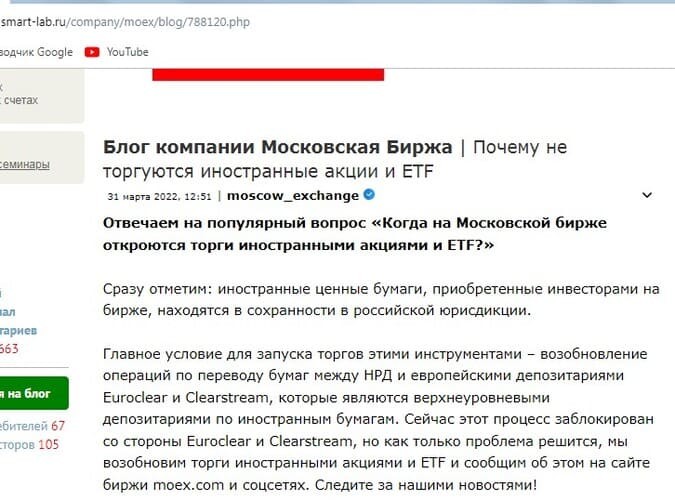

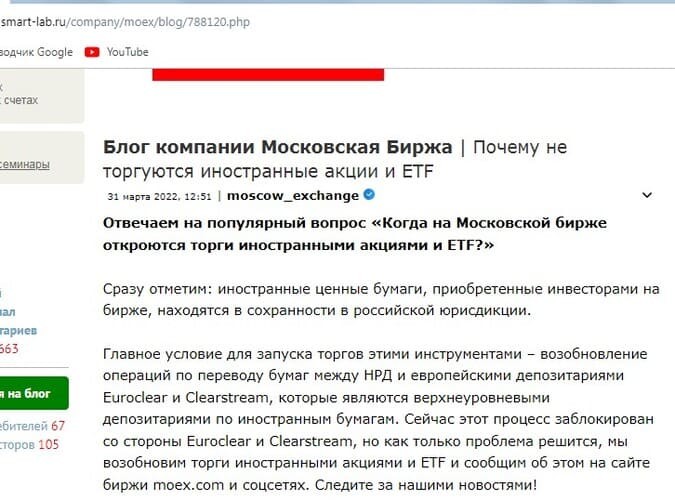

Но, когда после месячного перерыва торги российскими акциями начали постепенно возобновляться, у владельцев американских акций, купленных на Мосбирже, возник закономерный вопрос: «А когда же начнутся торги американскими бумагами?». В ответ на это Мосбиржа опубликовала комментарий.

Комментарии Мосбиржи по поводу возобновления торгов американскими акциями. Источник: Smart-lab

И тут возникает ещё больше вопросов. Основной из них — если бумаги американские, зачем нужно возобновление операций между НРД и европейскими депозитариями? Если бумаги хранятся в российской юрисдикции, то почему нельзя организовать переводы напрямую в DTCC или какой-то другой американский депозитарий?

В разных источниках блокировку операций с ценными бумагами в НРД называют по-разному: где-то говорят о разрушении моста НРД — Euroclear, где-то — о блокировке счёта НРД в Euroclear. Что же в результате произошло? Если разрушен мост, то почему нельзя навести «понтонную переправу» через другие депозитарии? А если заблокирован счёт, то возникают вопросы по поводу «сохранности в российской юрисдикции» и нахождения активов в ней. Однако все эти вопросы так и остаются без ответов.

Какие уроки можно извлечь?

Для начала стоит задаться вопросом: не вводила ли биржа инвесторов в заблуждение относительно того, как именно хранятся ценные бумаги в НРД? Похоже на то, что бумаги хранились на счёте НРД в Euroclear. Потому что если бы было по-другому, то операции с американскими акциями были бы возможны — пусть с задержками в расчётах и начислении дивидендов.

Вряд ли простой розничный инвестор сможет извлечь из этого какие-то уроки, кроме «не лезть в иностранные активы на российских биржах» или даже — «никаких иностранных активов!». Здесь больше вопрос к регулятору, чтобы он требовал более прозрачной и понятной деятельности центрального депозитария.

Когда Московская биржа запускала торги американскими акциями, анонсировалось, что все расчёты и хранение бумаг будут осуществляться в рамках её инфраструктуры: за расчёты будет отвечать Национальный клиринговый центр (НКЦ), а за учёт — Национальный расчётный депозитарий (НРД).

Мосбиржа начинает торги американскими акциями. Источник: пресс-релиз Мосбиржи от 30.07.2020

То есть весь учёт американских бумаг и расчёты по ним должны вестись на Московской бирже и, кажется, что проблем возникнуть не должно. Однако дела обстоят несколько сложнее — американские бумаги в рамках расчётов по итогам торгов должны поступать из США в Россию и наоборот. На сайте Мосбиржи можно найти презентации с детальным описанием процесса обслуживания американских бумаг: «Особенности структуры хранения американских ценных бумаг в НРД» и «Обслуживание иностранных ценных бумаг в НРД». Из них понятно, что в цепочке обслуживания появляется ещё один посредник в лице Euroсlear. Но возникают вопросы: если акции американские, то почему нужно пользоваться услугами европейского депозитария? Почему нельзя взаимодействовать сразу с центральным депозитарием США — DTСC (Depository Trust and Clearing Corporation)?

Общая схема организации торгов американскими акциями на Московской бирже. Источник: презентация Мосбиржи

Согласно презентациям всё выглядит так, что Euroclear только осуществляет денежные переводы за сделки. И если вдруг с Euroclear что-то пойдёт не так, то можно будет безболезненно воспользоваться услугами другой организации для проведения расчётов.

До конца февраля 2022 г. про Euroclear особо не вспоминали и не говорили. Это касалось только квалифицированных инвесторов с крупными капиталами, которые совершали сделки с евробондами (минимальный лот по сделке — около 100–200 тыс. долл.).

Но, когда после месячного перерыва торги российскими акциями начали постепенно возобновляться, у владельцев американских акций, купленных на Мосбирже, возник закономерный вопрос: «А когда же начнутся торги американскими бумагами?». В ответ на это Мосбиржа опубликовала комментарий.

Комментарии Мосбиржи по поводу возобновления торгов американскими акциями. Источник: Smart-lab

И тут возникает ещё больше вопросов. Основной из них — если бумаги американские, зачем нужно возобновление операций между НРД и европейскими депозитариями? Если бумаги хранятся в российской юрисдикции, то почему нельзя организовать переводы напрямую в DTCC или какой-то другой американский депозитарий?

В разных источниках блокировку операций с ценными бумагами в НРД называют по-разному: где-то говорят о разрушении моста НРД — Euroclear, где-то — о блокировке счёта НРД в Euroclear. Что же в результате произошло? Если разрушен мост, то почему нельзя навести «понтонную переправу» через другие депозитарии? А если заблокирован счёт, то возникают вопросы по поводу «сохранности в российской юрисдикции» и нахождения активов в ней. Однако все эти вопросы так и остаются без ответов.

Какие уроки можно извлечь?

Для начала стоит задаться вопросом: не вводила ли биржа инвесторов в заблуждение относительно того, как именно хранятся ценные бумаги в НРД? Похоже на то, что бумаги хранились на счёте НРД в Euroclear. Потому что если бы было по-другому, то операции с американскими акциями были бы возможны — пусть с задержками в расчётах и начислении дивидендов.

Вряд ли простой розничный инвестор сможет извлечь из этого какие-то уроки, кроме «не лезть в иностранные активы на российских биржах» или даже — «никаких иностранных активов!». Здесь больше вопрос к регулятору, чтобы он требовал более прозрачной и понятной деятельности центрального депозитария.

https://journal.open-broker.ru/

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба